Навигация

Кон’юнктура інвестиційного ринку

Зміст

1. Методи дослідження кон’юнктури інвестиційного ринку

2. Дати обґрунтовані відповіді на питання

3. Задачі

Список використаної літератури

1. Методи дослідження кон’юнктури інвестиційного ринку

Ступінь активності інвестиційного ринку в розрізі окремих його видів і сегментів, співвідношення окремих його елементів – об’єм попиту і пропозиції, рівня цін на окремі інвестиційні товари, інструменти і послуги – визначаються шляхом вивчення його кон’юнктури.

Кон’юнктура інвестиційного ринку представляє собою форму прояву системи факторів (умов), які характеризують стан попиту, пропозиції, цін і конкуренції на ринку в цілому, окремих його видах і сегментах.

Динаміка кон’юнктури інвестиційного ринку характеризуються постійними коливаннями окремих його елементів. Характер всіх форм коливань кон’юнктури відображають різні індикатори інвестиційного ринку.

Індикатори інвестиційного ринку представляють собою агреговані індекси динаміки поточних ринкових цін, які відображають стан кон’юнктури у розрізі окремих його видів і сегментів. Найбільш широко система таких індикаторів представлена на фондовому ринку країн з розвинутою ринковою економікою.

Використання інвестиційних індексів засновано на перевіреному багаторазово допущенні, що коливання цін на акції декількох десятків провідних компаній відповідають коливанням цін на всі інші акції, коливанням і змінам у попиті та пропозиції цінних паперів на фондовому ринку в цілому. Кожний індекс має наступні характеристики: список індексу (набір акцій – представників); метод усереднення; види ваг до курсових вартостей акцій, які входять до списку індексу; базисне значення індексу; статистична база, на основі якої здійснюється розрахунок показника.

Інвестиційні індекси виконують три основні функції:

Діагностичну;

Індикативну;

Спекулятивну.

Під діагностичною функцією розуміється здатність системи індексів характеризувати стан і динаміку розвитку як національної економіки, так і окремих її складових. Виконання індексами індикативної функції передбачає, що наявність об’єктивної оцінки цінової ситуації на фондовому ринку дає точку відліку для оцінки поводження великих інвестиційних фондів, окремих інвесторів, портфельних менеджерів. Спекулятивна функція інвестиційних індексів полягає у здатності миттєво реагувати на зміну широкого кола явищ економічного, політичного і соціального характеру.

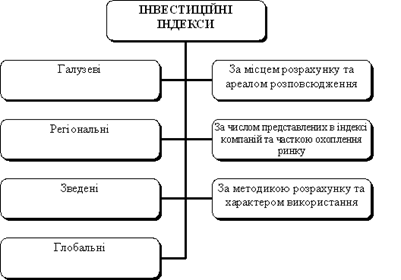

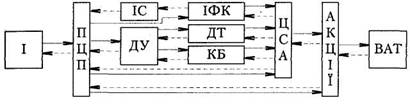

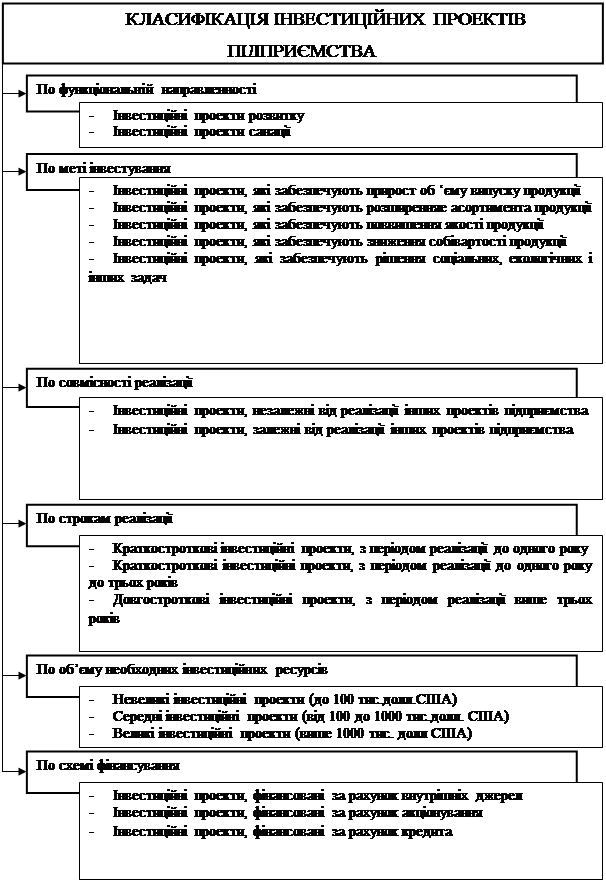

Рис. 1. Класифікація інвестиційних індексів

У своєму використанні індекси мають деякі обмеження.

Індекси показують тільки кількісні зміни, тобто оцінюють сумарну вартість складових їхніх частин. Однак вони не відображають якісних аспектів, тобто не показують причин, що стоять за змінами цін. Наприклад, індекс показує, що ціни в цілому упали, але не пояснює, чому це відбулося.

Індекси не розкривають глибину тенденцій, що відбуваються у зміні ціни товару.

Індекси мають потребу в періодичних коректуваннях компонентів.

Індексами можна маніпулювати. Звідси, необхідно бути постійно напоготові, щоб не потрапити на біржові маніпуляції з індексами.

В даний час у країнах з ринковою економікою функціонують понад 200 фондові біржі. Практично кожна з них має власну систему інвестиційних індексів.

У США регулярно публікуються дані по 20 індексам, у Європі – по 25, у Японії – по 3. Мають свої індекси біржі в Латинській Америці, Азії. Найбільше поширення у світі одержали індекси, розроблені в США. Це пов’язано з тим, що денний оборот тільки Нью-Йоркської фондової біржі (NYSE) складає половину світового обороту цінних паперів.

Основні індекси, що розраховуються в США:

індекс Доу-Джонса (Dow Jones Average);

зведений індекс Нью-Йоркської фондової біржі (NYSE Composite Index);

індекси Американської фондової біржі (АМЕХ Market Value Index);

Національної Асоціації дилерів з цінних паперів (NASDAQ Index);

індекси «Велью Лайн Еверідж» (VLA);

«Вілшир 5000» (Wilshire 5000 – Equality Index);

«Стендард енд Пурз 500» (S&P 500);

індекси групи «Рассел» (Russel).

Найбільш популярні з індексів: промислова середня Доу-Джонса і головний ринковий індекс (ММІ).

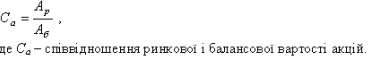

Майже всі індекси, за винятком «Доу-Джонса» і «Велью Лайн», є середньоарифметичними зваженими. Для розрахунку середньоарифметичного зваженого індексу використовується наступна формула:

![]()

Розглянемо приклад:

| Акція | Курс в дол. | Кількість випущених акцій | Ринкова вартість |

| 31 грудня 2004 р. | |||

| А | 10 | 500000 | 5000000 |

| Б | 15 | 1500000 | 22500000 |

| В | 20 | 1000000 | 20000000 |

| Разом | X | 3000000 | 47500000 |

| 31 грудня 2005 р. | |||

| А | 15 | 1000000 | 15000000 |

| Б | 12 | 3000000 | 36000000 |

| В | 20 | 1500000 | 30000000 |

| Разом | X | 5500000 | 81000000 |

![]()

Найвідомішим є індекс Доу-Джонса, який відображає ціни на акції 30 найбільших компаній світу, що міцно затвердилися на світовому ринку.

Таблиця 2. Фондові індекси та їх розрахункова база

| Назва індексу | Країна | Кількість акцій | Види акцій та база розрахунку | Значення на 2.07.1996 |

| Dow Jones Industrial Average (DJIA) | США | 3 | Акції ведучих промислових корпорацій | 5720,38 |

| Композитний індекс Нью-Йоркської фондової біржі (New York Stock Exchange Composite Index) | США | 2128(1994г.) | Всі акції Нью-Йоркської фондової біржі База: 1965 р. = 50 | 361,01 |

| Standard & Poor’s 500 Index (S&P 500) | США | 400 | Акції промислових компаній | 673,61 |

| 20 | Акції транспортних компаній | |||

| 40 | Акції фінансових компаній | |||

| 40 | Акції комунальних компаній База: 1941-1943 рр. = 10 | |||

| Композитний індекс Насдак (NASDAQ Composite Index) | США | 4013 | База: 1971 р. = 100 | 1191,5 |

| Financial Times Actuaries All Share Index (FTA) | Великобританія | 660 | Облікові акції | |

| Композитний індекс Торонтської фондової біржі (TSE 300) | Канада | 300 | База: 1977 р. = 1000 | 5061,46 |

| Індекс Токійської фондової біржі (ТОРІХ) | Японія | 1235 | База: 1968 р.= 100 | 1699,43 |

| Загальний індекс (SBF – 250) | Франція | 250 | База: 1990 р. = 1000 | 1232,86 |

| Загальний індекс німецьких акцій(DAX) | ФРН | 30 | База: 1987 р. = 1000 | 2572,25 |

| Індекс «Ханг-Сенг» | Гонконг | 33 | - | 11084,43 |

| Індекс міланської фондової біржі (МІВ) | Італія | 320 | База: 1975 р. = 1000 | 9138,0 |

Ідея розрахунку належить головному редакторові газети «Уолл-стріт» Чарльзу Доу, котрий у 1884 році запропонував узагальнюючий індекс, розрахований як арифметична сума курсів 12 різних акцій, ділена на 12. Згодом індекс модифікували і стали розраховувати за 30 акціями найбільших компаній, на які приходиться до 30 % денного обороту фондової біржі. У число 30 компаній, за акціями яких розраховується індекс, входять: «Дженерал електрик», «Юніон карбайд», «Вульфорт», «Стандарт ойл оф Каліфорнія», «Дюпон», «Елайд Корпорейшин», «Епел’юмінем», «Компані оф Америка», «Америкен брендз», «Америкен кен», «Америкен телефон енд телеграф (АТТ)», «Бетмхен стіл», «Істмен кодак», «Ексон», «Дженерал Фудз», «Гудіер», «Інко», «Інтернешнл бізнес мешінз», «Інтернешнл харвестер», «Інтернешнл пейперс», «Джонс Менвил», «Мерк», «Мінесота майнінг енд ман’юфектурінг», «Оуенс-Імігнойс», «Проктер енд Гембл», «Сіерс Роебек», «Тексако», «Юнайтед технолоджіс».

Інвестиційні індекси змінюються під впливом великої кількості факторів:

стійкості економічної і політичний;

інфляційних процесів;

величини позичкового відсотка;

розмірів виплачуваних відсотків за вкладами і дивідендами по акціях;

ступеня ризику вкладень;

розвитку мережі фінансово-кредитних установ, їхньої надійності;

можливостей вкладення коштів і т.д.

Усі перераховані індекси застосовуються в маркетингових дослідженнях, при аналізі розвитку біржової торгівлі, оцінки стану і перспективи розвитку галузей промисловості і т.д. Але для організації біржової торгівлі необхідно розраховувати касовий курс акцій (поточний курс), на підставі якого і відбувається торгівля.

Порядок його визначення такий:

застосовуються заявки на купівлю-продаж з різними умовами;

відбувається угруповання фондових цінностей.

За твердженням Мелора Стуруа, у США є біржові індикатори, яких ви не знайдете в жодному підручнику по економіці й фінансам. Честь відкриття одного з таких індикаторів належить простим прибиральницям уолл-стритівських контор. Його суть полягає в наступному: чим довші недокурки, тим краще йдуть справи на біржі, чим коротше недокурки, тим гірше. З переходом України до формування власного фондового ринку стали з’являтися і власні фондові індекси.

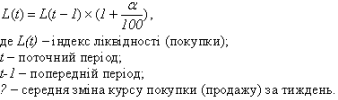

Одним з перших був розроблений L-індекс газети «Фінансова Україна». Індекс розраховується щотижня як середньоарифметичне значення приросту (зниження) цін покупки акцій. Базою розрахунку індексу прийнято 2 травня 1994 р. Він обчислюється за формулою:

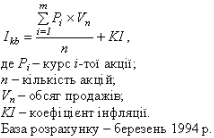

Другим фондовим індексом України можна вважати DD-індекс. Даний індекс розроблений агентством «Деньги Донбасса». На початковому етапі DD-індекс був індикатором динаміки курсів 10 цінних паперів у м. Донецьку. Розраховується він як корінь n-го ступеня з добутку індексів зміни курсів покупки і цінних паперів. Базова дата 25 жовтня 1994 р. Індекс розраховується щотижня. Третій індекс «Комекс-Брок» розроблений АТ «Комекс-Брок». Даний індекс розраховується на підставі цін продажу за формулою:

Четвертий індекс WOOD – 15 публікований з 1997 р. газетою «Бізнес». Даний індекс заснований на методології, розробленій міжнародною фінансовою корпорацією для ринків, що розвиваються. Дана методологія дозволяє відображати всі зміни, які відбуваються на ринку, у т.ч. злиття і поглинання компаній, банкрутства, включення нових компаній у базу індексу.

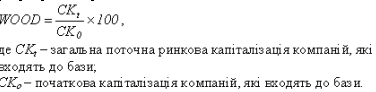

Формула розрахунку індексу:

Первісне значення індексу зафіксовано в момент першої його публікації на рівні 1000 (13.06.1997 р.), а до 09.07.1997 воно виросло до 1191 пункту.

Публікація індексу здійснюється щотижня на підставі результатів закінчення робочого дня Позабіржової фондової торгової системи в п’ятницю 17.00.

П’ятий індекс КАС-20. Офіційно даний індекс розраховується з 01.01.1997 р. Він призначений для портфельних інвесторів, які вкладають свої кошти рівномірно в акції декількох компаній.

Головний принцип розрахунку КАС-20 – повнота відображення фондового ринку України акціями великих підприємств ведучих галузей.

Прогнозування кон’юнктури інвестиційного ринку здійснюється в сучасних умовах двома основними групами методів – «технічним» (як його аналог використовуються терміни «прикладний» або «трендовий») і «фундаментальним» (як його аналог використовується термін «факторний»).

За всіх часів люди намагалися знайти шляхи передбачення зміни вартості цінних паперів з метою забезпечення надійного доходу. Що визначає курси валют? Чи можна не маючи багаторічного досвіду роботи із твердими валютами діставати прибуток від операцій $ → ? → $, $-¥-$ і т.д.?

Якщо Ви маєте консультанта з міністерства фінансів США або вхожі в Нью-Йоркський інститут фінансів, далі можна не читати. Однак, якщо інформаційні можливості більше скромні, і Ви проте хочете швидко ввійти у валютні ринки, Вам не обійтися без технічного аналізу, осягнувши який Ви легко зможете оперувати технічними показниками, використовуючи такі додатки, як MS Excel, MetaStock, CQG Graphics, Reuters Graphics, RTA і т.д.

Технічний аналіз ґрунтується на простому затвердженні: “Усе у світі повторюється”, і якщо курси валют найближчим часом зміняться, то цьому будуть передувати характерна ознака, установити які можна за допомогою аналізу попередньої історії руху курсів. Досвідчені дилери роками виробляють свої критерії прогнозу курсів і прийняття рішень про покупку або продаж валюти (операції обміну однієї валюти на іншу). Досвід дилерів підсумовано у великій кількості літератури, видаваної за рубежем, але важкодоступної в Україні.

Кожний з методів технічного аналізу містить деяке число параметрів (довжина аналізованого історичного періоду, припустиме відхилення курсу від середньої тенденції, що свідчить про настання змін на ринку...). Ці параметри, як і ефективність роботи кожного з методів, залежать від кон’юнктури ринку. Вибір оптимальних значень таких параметрів – типове завдання комп’ютерної оптимізації. Прикладами використовуваних методів можуть служити: розбіжність поточних середніх (Moving Average Convergence-Divergence), індекс коливання цін (Ultimate Oscillator), альфа-бета метод (Alpha-Beta Trend), метод Боуллінжера (Bollinger Bands), покажчик зміни тенденцій (Key Reversal) і інші.

Істотним для технічного аналізу є те, що він має справу більшою мірою з ринком, аніж із самим продуктом. Технічному аналітикові не потрібна інформація про прибуток компанії. Деякі навіть говорять, що вони не мають потреби у знанні найменування продукту для застосування своїх методів.

Діаграми є першою асоціацією, пов’язаною з технічним аналізом. Діаграми цін стали синонімом технічного аналізу. Це не зовсім вірно. Діаграми – це спосіб подання даних, який використовується як технічними аналітиками, так і фундаменталістами. Розходження складається лише в тім, для чого ці групи використають діаграми. Діаграми для фундаментального аналітика є способом створення візуальної картини зміни ціни товару, а технічний аналітик іде далі. Він інтерпретує процес зміни цін для визначення старих структур і дає прогноз зміни цін у майбутньому. Він шукає характерні рівні цін, що означає підтримку або опір.

Існує кілька видів діаграм які використаються для технічного аналізу. У даному прикладі всі діаграми показують зміни по днях. Вибір інтервалів діаграм вільний. Всі типи діаграм можуть показувати щоденну, щотижневу, щогодинну й навіть щохвилинну інформацію.

Діаграми є засобами наочного подання даних і полегшують виконання порівнянь, виявлення закономірностей і тенденцій даних. Наприклад, замість аналізу декількох стовпців чисел на аркуші можна, глянувши на діаграму, довідатися, падають або ростуть обсяги продажів по кварталах або як дійсні обсяги продажів співвідносяться із планованими.

У Microsoft Excel діаграму можна створити на окремому листі або помістити як впроваджений об’єкт на лист із даними. Крім того, діаграму можна опублікувати на веб-сторінці. Щоб створити діаграму, необхідно спочатку ввести для неї дані на листі. Після цього, виділивши ці дані, варто скористатися майстром діаграм для покрокового створення діаграми, при якому вибираються її тип і різні параметри. Або використайте для створення основної діаграми панель інструментів Діаграма, що згодом можна буде змінити.

Щоб активізувати меню Діаграма, виберіть діаграму. У меню Діаграма виберіть команду Тип діаграми. Виконайте одну з наступних дій.

Оберіть стандартний тип діаграми

Відкрийте вкладку Стандартні й виберіть убудований тип діаграми для використання за замовчуванням.

Виберіть команду Зробити стандартною й натисніть кнопку Так.

Натисніть кнопку OK.

Як ми бачимо, діаграми є основними засобами технічних аналітиків. Вони використовують діаграми для виявлення відхилень, структури даних, що повторюється, або для виявлення меж, у яких ціна буде втримуватися з певною ймовірністю. Вони використовують цю інформацію для прийняття рішень про час покупки або продажу.

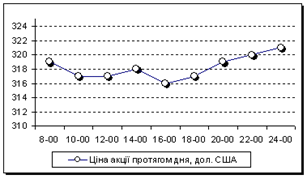

Лінійні діаграми звичайно використаються, якщо доступна й повинна бути представлена інформація лише про одну ціну. Звичайно діаграми такого типу використаються для підсумовування щоденної динаміки цін або фіксованих цін.

Ціни, що спостерігаються протягом дня, з’єднуються, утворюючи лінію:

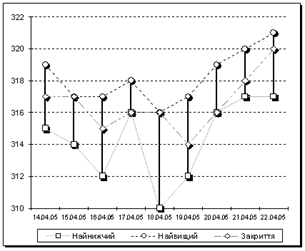

Рис. 2. Приклад лінійної діаграми

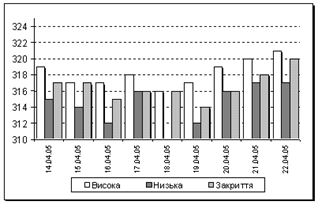

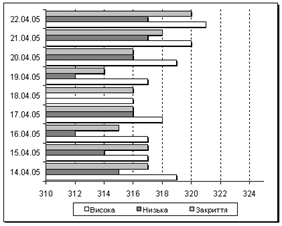

Стовпчикові диаграми (гістограми). Така діаграма складається, як про це свідчить сама назва, з горизонтальних стовпчиків. Стовпчикові діаграми включають більше інформації, ніж звичайні лінійні діаграми. Вони використовуються для подання інформації з більш ніж однієї ціни. Простим прикладом може бути інформація про розвиток двох цін за одиницю часу. Наприклад, комбінація відкриття – закриття або висока – низька ціна. Стовпчикові графіки можуть надавати до чотирьох видів інформації із ціни. Даний приклад показує графік висока/низька/закрита.

Рис. 3. Приклад стовпчикової діаграми

Сам стовпчик показує межі високої й низької цін, тобто, найвища ціна протягом дня з’єднана з найнижчою ціною за день. Оцінка праворуч стовпчика показує ціну закриття на день проведення торгів. Якщо ціна відкриття також відома, то вона буде зазначена ліворуч стовпчика.

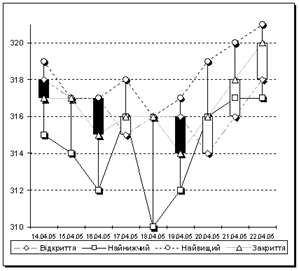

Примітка: бувають дні, коли ринок відкривається по найвищій або найнижчій ціні дня. У таких випадках, оцінка ціни закриття ставиться відповідно вгорі або внизу стовпчика. Брущаті діаграми. Якщо є інформація із всім чотирьох цінам в одиницю часу, вони можуть бути представлені або у вигляді стовпчикової діаграми, або у вигляді брущатої діаграми. Назва “брущата діаграма” походить від форми стовпчика. Вони виглядають як свічі. Важливо визнати, що брущаті діаграми включають не більше інформації, ніж відповідні стовпчикові діаграми. Багато хто з аналітиків як і раніше віддає перевагу брущатим діаграмам, оскільки вони легше читаються.

Біржова діаграма. Microsoft Excel пропонує чотири види спеціальних біржових діаграм. Перша, найпростіша, відображає набори даних з трьох значень (найнижчий курс, найвищий курс, ціна закриття). Друга – з чотирьох (курс відкриття, найвищий курс, найнижчий курс, курс закриття). Третя враховує інші чотири параметри (об’єм, найвищий курс, найнижчий курс, курс закриття). І, нарешті, четверта відображає дані з п’яти позицій (об’єм, курс відкриття, найвищий курс, найнижчий курс, курс закриття).

Рис. 4. Приклад брущатої діаграми

Рис. 5. Приклад біржової діаграми (1 тип)

Рис. 5. Приклад біржової діаграми (2 тип)

Тенденційний графік означає, що ціна розвивається відповідно до загальної тенденції. Після визначення тенденція розвитку, нагору – униз, або убік можна приймати відповідне рішення. Якщо лінія тенденції обривається, тобто, ціна цінного папера перетинає лінію тенденції внизу (при тенденції до підвищення) або вгорі (при тенденції до зниження), то говорять, що тенденція зупинилася й не можна очікувати розвитку ціни цінного папера в первісному напрямку. Тренд – загальний напрямок зміни ринку.

Тренд залежить від тривалості тимчасового інтервалу на якому він будується. Розрізняють тренд нагору (bullish), тренд униз (bearish) і горизонтальний тренди. При побудові тренда, для наочності рекомендуємо використати свічі (одна свічка за проміжок часу t будується по hi(t) – максимальна ціна за проміжок часу t, low(t) – мінімальна ціна, open(t) – перша ціна, close(t) – остання ціна, при цьому open/close утворять прямокутник білих кольорів або чорного, залежно від того, яка ціна вище – open або close) чи бари (high(t), low(t), close(t)), як графік курсу. Уздовж тренда завжди можна провести дві лінії, що обмежують коливання цін у рамках тренда зверху й знизу. У випадку яскраво вираженого висхідного або спадного тренда вони, як правило, розташовуються майже паралельно. Лінія, розташована праворуч зветься лінією тренда, а розташована ліворуч – лінією каналу. У випадку горизонтального тренда лінії можуть бути як паралельними, так і розташованими під кутом друг до друга.

Лінії тренда дозволяють графічно відображати тенденції даних і прогнозувати їхні подальші зміни. Подібний аналіз називається також регресійним аналізом. Використовуючи регресійний аналіз, можна продовжити лінію тренда в діаграмі за межі реальних даних для пророкування майбутніх значень.

У рамках Microsoft Excel можливе створення лінійних даних без використання діаграми. Щоб створити дані, що відповідають лінійним і експонентним лініям, використайте авто заповнення або одну зі статистичних функцій, таких як РІСТ() або ТЕНДЕНЦІЯ().

Існує шість різних видів ліній тренда, які можуть бути додані на діаграму Microsoft Excel. Спосіб варто вибирати залежно від типу даних.

Лінійна апроксимація – це пряма лінія, що щонайкраще описує набір даних. Вона застосовується в найпростіших випадках, коли крапки даних розташовані близько до прямої. Говорячи інакше кажучи, лінійна апроксимація гарна для величини, що збільшується або спадає з постійною швидкістю.

Логарифмічна апроксимація корисна для опису величини, що спочатку швидко росте або спадає, а потім поступово стабілізується. Логарифмічна апроксимація використає як негативні, так і позитивні величини.

Поліноміальна апроксимація використовується для опису величин, що поперемінно зростають і спадають. Вона корисна, наприклад, для аналізу великого набору даних про нестабільну величину. Ступінь полінома визначається кількістю екстремумів (максимумів і мінімумів) кривої. Поліном другого ступеня може описати тільки один максимум або мінімум. Поліном третього ступеня має один або два екстремуми. Поліном четвертого ступеня може мати не більше трьох екстремумів.

Ступенева апроксимація корисна для опису монотонно зростаючої або монотонно спадаючої величини.

Експонентна апроксимація корисна в тому випадку, якщо швидкість зміни даних безупинно зростає.

Лінія тренда найбільшою мірою наближається до представленого на діаграмі залежності, якщо значення R-квадрат (число від 0 до 1, яке відображає близькість значень лінії тренда до фактичних даних. Воно також називається квадратом змішаної кореляції) дорівнює або близько до 1. При апроксимації даних за допомогою лінії тренда значення R-квадрат розраховується автоматично. Отриманий результат можна вивести на діаграмі.

В процесі графічного вивчення поточної динаміки показників, що спостерігаються, методами технічного аналізу ставляться наступні основні задачі:

Похожие работы

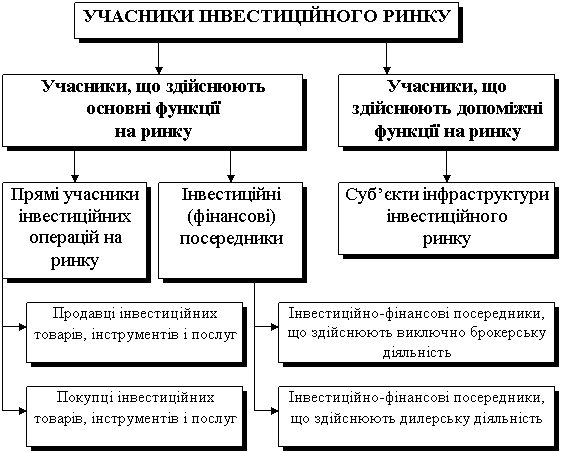

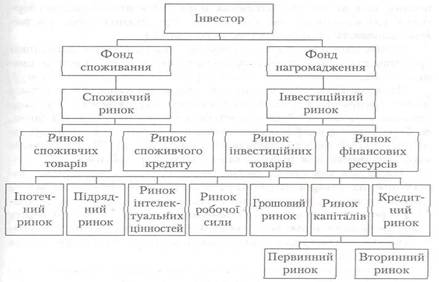

... ; • депозитарій цінних паперів; • реєстратор цінних паперів; • розрахунково-клірингові центри; • інформаційно-консультаційні центри. 2 Аналіз інвестиційного ринку України 2.1 Дослідження інвестиційного ринку України Стан інвестиційного ринку в цілому та окремих його складових сегментів характеризують такі елементи, як попит, пропозиція, ціна і конкуренція. Їх співвідношення пості ...

... їнах з розвинутою ринковою економікою мережа цих елементів є надзвичайно широкою. Головне завдання інвестиційної інфраструктури - обслуговування інвестиційної сфери, задоволення Інвестиційного попиту. Оскільки ринок інвестицій та інвестиційних товарів - це вільне від державного керування підприємництво, грунтоване на різних, переважно приватних формах власності та вільному обміні товарами між ...

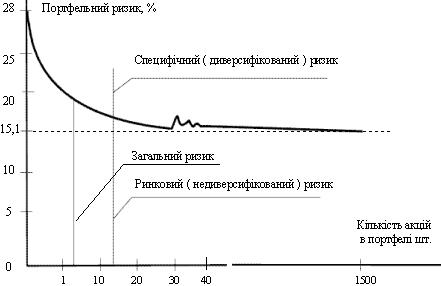

... ідно відбувається корегування інвестиційного портфеля шляхом підбору інших інвестиційних проектів або фінансових інструментів, в залежності від того куди реінвестується капітал. 6. Формування і оцінка інвестиційного портфеля компанії Сучасна інвестиційна діяльність безпосередньо пов'язана з «портфельною теорією». Вона базується на тому, що більшість інвесторів вибирають для своєї інвестиці ...

... для того, щоб дати потенційним інвесторам можливість визначити, чи варто вкладати кошти в розвиток (модернізацію) даного підприємства. 3 РОЗРОБКА МАРКЕТИНГОВОГО ОБГРУНТУВАННЯ ІНВЕСТИЦІЙНОГО ПРОЕКТУ ДЛЯ ВИДАВНИЦТВА “ГЛОБУС” 3.1 Сегментування ринку учбового посібника Проведемо маркетингові дослідження ринку учбового посібника (сегментування, позіціонування, конкурентоспроможність) на ...

0 комментариев