Навигация

Дати обґрунтовані відповіді на питання

2. Дати обґрунтовані відповіді на питання

В чому полягає сутність порівняльного фінансового аналізу?

Порівняльний фінансовий аналіз (comparative financial analysis; сравнительный финансовый анализ) - одна iз систем фiнансового аналiзу, що ѓрунтується на спiвставленнi показникiв мiж собою; у процесi використання даної системи аналiзу розраховуються розмiри абсолютних i вiдносних вiдхилень порiвнюваних показникiв, зокрема в управлiннi прибутком поширенi наступнi види порiвняльного її аналiзу: 1) порiвняльний аналiз показникiв рiвня операцiйного прибутку, доходiв i затрат даного пiдприємства i вiдповiдних середньогалузевих показникiв; 2) порiвняльний аналiз цих показникiв на даному пiдприємствi i на пiдприємствах-конкурентах; 3) порiвняльний аналiз показникiв рiвня прибутку, доходiв i затрат окремих центрiв вiдповiдальностi пiдприємства.

Порівняльний аналіз фінансових показників, зокрема таких узагальнювальних, як прибутковість і ризик, з аналогічними показниками діяльності інших банків, із середніми значеннями в банківській системі в цілому чи за групою банків або з найліпшими показниками галузі дає змогу банку сформувати адекватну самооцінку та визначити стратегічні орієнтири фінансової діяльності. Результати кількісного аналізу дають змогу отримати відповіді на основні запитання стратегічного управління: позиція банку нині і його бажана майбутня позиція. У такому разі відповіді формулюють у конкретних числових значеннях фінансових показників.

Які коефіцієнти оцінки платоспроможності підприємства Вам відомі?

Фінансові коефіцієнти, що характеризуютьспроможність підприємства вчасно розраховуватися за своїми фінансовими зобов’язаннями залежно від стану ліквідності його активів. Серед них:

- коефіцієнт абсолютної платоспроможності («кислотний тест») – відношення суми грошових активів та короткотермінових фінансових вкладень підприємства до суми невідкладних (терміном до одного місяця) фінансових зобов’язань. Характеризує рівень забезпечення невідкладних (першочергових) фінансових зобов’язань підприємства наявними платіжними засобами на певну дату;

коефіцієнт проміжної платоспроможності – відношення суми грошових активів, короткотермінових фінансових вкладень ідебіторської заборгованості всіх видів до суми всіх короткотермінових(поточних) фінансових зобов’язань підприємства. Характеризує рівень забезпечення короткотермінових (поточних) фінансових забов’язань підприємства його високоліквідними активами (середній за певний термін чи на певну дату);

коефіцієнт поточної платоспроможності – відношення суми всіх оборотних активів підприємства до його короткотермінових (поточних) фінансових зобов’язань.Характеризує рівень забезпечення короткотермінових (поточних) фінансових зобов’язань підприємства його поточними (оборотними) активами (за певнийтермін чи на конкретну дату);

загальний коефіцієнт співвідношення дебіторської та кредиторської заборгованостей (за певний термін чи наконкретну дату);

коефіцієнт співвідношення дебіторської та кредиторської заборгованостей за продукцію,товари, роботи чи послуги щодо комерційних операцій (за певний термін чи наконкретну дату).

Перелічіть основні етапи формування політики управління запасами на підприємстві.

Політика управління запасами представляє собою частину загальної полдітики управління оборотними активами, яка полягає в оптимізації загального розміру і структури запасів товарно-матеріальних цінностей, мінімізації витрат по їх обслуговуванню та забезпеченні ефективного контролю за їх рухом.

Етапи формування політики управління запасами:

Аналіз запасів товаро-матеріальних цінностей у попередньому році.

Визначення цілей формування запасів.

Оптимізація розміру основних груп поточних активів.

Оптимізація загальної суми запасів товаро-матеріальних цінностей, які включаються в склад оборотних активів.

Побудова ефективних систем контролю за рухом запасів на підприємстві.

Реальне відображення у фінансовому обліку запасів товаро-матеріальних цінностей в умовах інфляції.

3. Задачі

Підприємство має наступні балансові дані на кінець звітного періоду (тис.грн.):

| Оборотні активи | 12000 |

| в тому числі: | |

| а) запаси | 7000 |

| з них витрати майбутніх періодів | 100 |

| б) дебіторська заборгованість, платежі за якою очікуються протягом 12 місяців | 3000 |

| г) ПДВ за придбаними цінностями (належить до оборотних активів) | 40 |

| д) грошові кошти і краткосрочні фінансові вкладення | 960 |

| Короткострокові зобов’язання | 6700 |

| в тому числі: | |

| а) короткострокові кредити і позики | 1500 |

| б) кредиторська заборгованість | 4500 |

| в) заборгованість учасникам по сплаті доходу | 100 |

Розрахувати традиційні коефіцієнти платоспроможності і визначити уточнений коефіцієнт загальної ліквідності.

Рішення:

Коефіцієнт абсолютної платоспроможності («кислотний тест») – відношення суми грошових активів та короткотермінових фінансових вкладень підприємства до суми невідкладних (терміном до одного місяця) фінансових зобов’язань:

Ка.л. = 960 / 6700 = 0,14

Тобто рівень забезпечення невідкладних (першочергових) фінансових зобов’язань підприємства наявними платіжними засобами на певну дату складає 0,14.

Коефіцієнт проміжної платоспроможності – відношення суми грошових активів, короткотермінових фінансових вкладень і дебіторської заборгованості всіх видів до суми всіх короткотермінових (поточних) фінансових зобов’язань підприємства:

Кп.п. = (960 + 3000) / 6700 = 0,59

Тобто рівень забезпечення короткотермінових (поточних) фінансових забов’язань підприємства його високоліквідними активами (середній за певний термін чи на певну дату) складає 0,59.

Коефіцієнт поточної платоспроможності – відношення суми всіх оборотних активів підприємства до його короткотермінових (поточних) фінансових зобов’язань:

Кп.пл. = 12000 / 6700 = 1,8

Тобто рівень забезпечення короткотермінових (поточних) фінансових зобов’язань підприємства його поточними (оборотними) активами дорівнює 1,8.

Загальний коефіцієнт співвідношення дебіторської та кредиторської заборгованостей (за певний термін чи наконкретну дату):

К спів.д.к. = 3000 / 4500 = 0,67.

Уточнений коефіцієнт ліквідності показує, яка частина поточних зобов'язань може бути погашена не тільки за рахунок наявних засобів, але й очікуваних надходжень:

К лікв.уточ = (кошти + швидкореалізуємі цінні папери + дебіторська заборгованість) /

короткострокові зобов'язання (результат III розділу пасиву балансу-нетто) = (960 + 3000) / 6700 = 0,59

Отже, 59% поточних зобов'язань може бути погашена не тільки за рахунок наявних засобів, але й очікуваних надходжень.

Банк приймає депозити: на 3 місяці - за ставкою 12% річних, на 6 місяців - за ставкою 14% річних і на рік - за ставкою 16% річних. Визначити найкращий варіант розміщення коштів на рік з урахуванням можливого переоформлення вкладів.

Рішення:

Розрахуємо суму доходу за місяць від залучення депозиту, при різних умовах. Наприклад, якщо сума депозиту дорівнює 1000 грн., то:

при залученні на 3 місяці - за ставкою 12% річних (1000 * 12%) / 12 = 10 грн. – за один місяць, а за 3 місяці – 10 * 3 = 30 грн.

У разі переоформлення через 3 місяці:

1000 + 30 = 1030 грн.

(1030 * 12%) / 12 = 10,3 грн. – за один місяць, а за 3 місяці – 10,3 * 3 = 30,9 грн.

Наступне переоформлення через ще на 3 місяці:

1030 + 30,9 = 1060,9 грн.

(1060,9 * 12%) / 12 = 10,6 грн. – за один місяць, а за 3 місяці – 10,6 * 3 = 31,8 грн.

Наступне переоформлення через ще на 3 місяці:

1060,9 + 31,8 = 1092,7 грн.

(1092,7 * 12%) / 12 = 10,9 грн. – за один місяць, а за 3 місяці – 10,9 * 3 = 32,8 грн.

За рік = 30 + 30,9 + 31,8 + 32,8 = 125,5 грн.

при залученні на 6 місяців - за ставкою 14% річних

(1000 * 14%) / 12 = 11,67 грн. – за один місяць, а за 6 місяці – 11,67 * 3 = 70,02 грн.

У разі переоформлення через 6 місяців:

1000 + 70,02 = 1070,02 грн.

(1070,02 * 14%) / 12 = 12,5 грн. – за один місяць, а за 6 місяців – 12,5 * 6 = 74,9 грн.

За рік = 70,02 + 74,9 = 144,9 грн.

при залученні на рік - за ставкою 16% річних

(1000 * 16%) = 160 – за рік

Отже, третій варіант є найвигіднішим, тому що дохід за місць складає найбільше - 13,33 грн., а за рік – 160 грн.

Список використаної літератури

1. Бланк И.А. Основы инвестиционного менеджмента. – К.: Эльга-Н, Ника-Центр. – Т.1. – 2001. – 536 с. (Раздел 2, Глава 6, с. 296-325)

2. Біржова діяльність: Навчальний посібник / Під ред. д.е.н. В.І. Крамаренко, д.е.н. Б.І. Холод. – К.: ЦУЛ, 2003. – 264 с. (Розділ 6, с.101-110)

3. Дудяк Р.П., Бугіль С.Я. Організація біржової діяльності: основи теорії і практикум: Навчальний посібник. 2-ге видання, доповнене. – Львів: “Новий світ-2000”, “Магнолія плюс”. – 2003. – 360 с. (Тема 13, с. 249-272)

4. Коробов М.Я. Фінансово- економічний аналіз діяльності підприємства. Навчальний посібник К.: Знання, 2001.

5. Кравченко Г.О. Фінансовий аналіз. Методичний комплекс навчальної дисципліни К.: ІЕУГП, 1998

6. Кушнір Т.Б. Економіка і організація біржової торгівлі: Навч. Посіб.: 2 вид., стереотипне. – Харків: Консул, 2004. – 216 с. (Частина 10-12, с.184-200)

Похожие работы

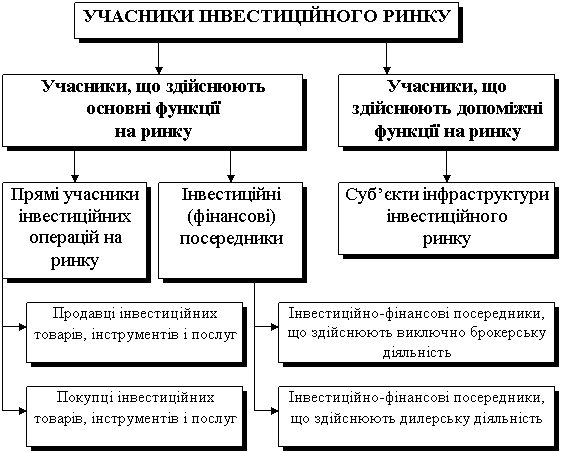

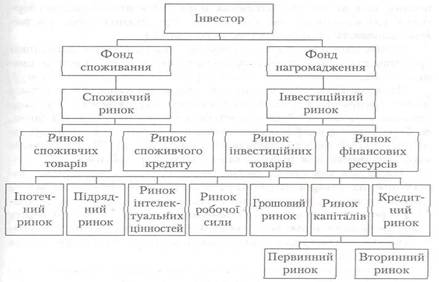

... ; • депозитарій цінних паперів; • реєстратор цінних паперів; • розрахунково-клірингові центри; • інформаційно-консультаційні центри. 2 Аналіз інвестиційного ринку України 2.1 Дослідження інвестиційного ринку України Стан інвестиційного ринку в цілому та окремих його складових сегментів характеризують такі елементи, як попит, пропозиція, ціна і конкуренція. Їх співвідношення пості ...

... їнах з розвинутою ринковою економікою мережа цих елементів є надзвичайно широкою. Головне завдання інвестиційної інфраструктури - обслуговування інвестиційної сфери, задоволення Інвестиційного попиту. Оскільки ринок інвестицій та інвестиційних товарів - це вільне від державного керування підприємництво, грунтоване на різних, переважно приватних формах власності та вільному обміні товарами між ...

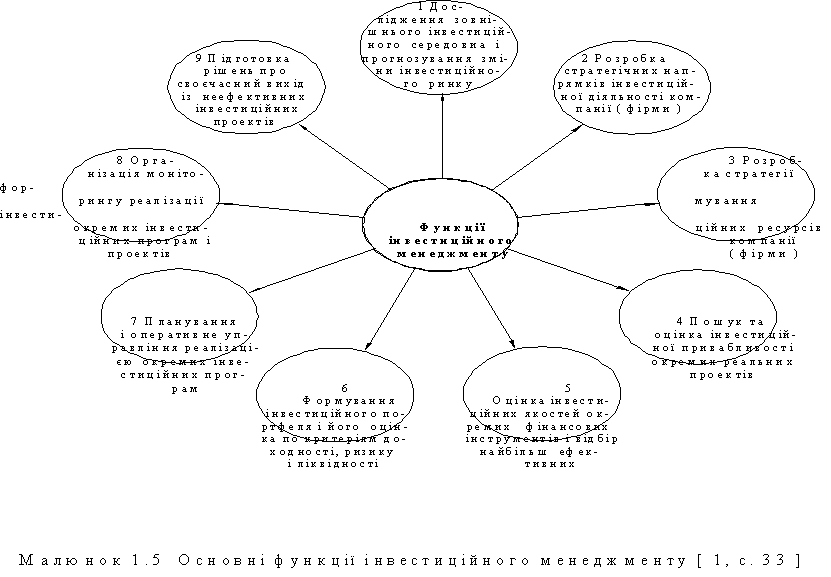

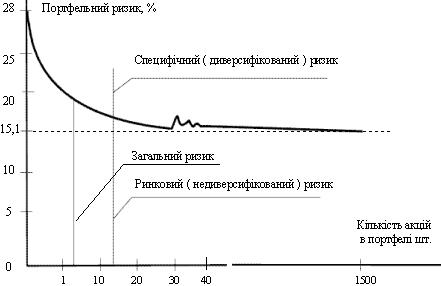

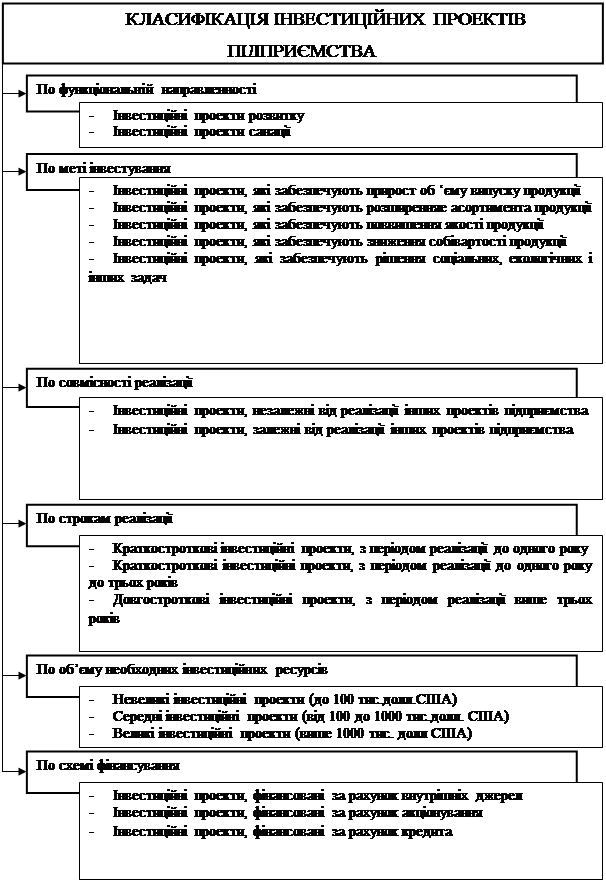

... ідно відбувається корегування інвестиційного портфеля шляхом підбору інших інвестиційних проектів або фінансових інструментів, в залежності від того куди реінвестується капітал. 6. Формування і оцінка інвестиційного портфеля компанії Сучасна інвестиційна діяльність безпосередньо пов'язана з «портфельною теорією». Вона базується на тому, що більшість інвесторів вибирають для своєї інвестиці ...

... для того, щоб дати потенційним інвесторам можливість визначити, чи варто вкладати кошти в розвиток (модернізацію) даного підприємства. 3 РОЗРОБКА МАРКЕТИНГОВОГО ОБГРУНТУВАННЯ ІНВЕСТИЦІЙНОГО ПРОЕКТУ ДЛЯ ВИДАВНИЦТВА “ГЛОБУС” 3.1 Сегментування ринку учбового посібника Проведемо маркетингові дослідження ринку учбового посібника (сегментування, позіціонування, конкурентоспроможність) на ...

0 комментариев