Навигация

Встречная проверка

1.3 Встречная проверка

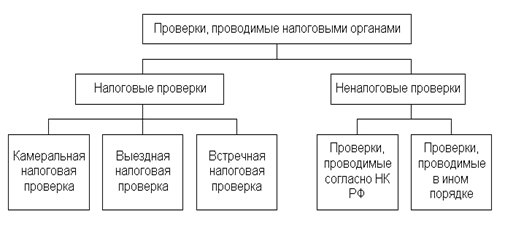

Встречная проверка - это сопоставление разных экземпляров одного и того же документа. В новой редакции НК РФ каких-либо упоминаний о встречных проверках нет. В соответствии со ст.87 НК РФ налоговые проверки делятся на два вида: камеральные и выездные. Тем не менее, в соответствии с новой ст.93.1 НК РФ должностное лицо налогового органа вправе истребовать у контрагента или иных лиц, располагающих информацией о проверяемом налогоплательщике, соответствующие документы. Причем документы могут быть истребованы как в рамках проведения налоговой проверки - выездной или камеральной (п.1 ст.93.1 НК РФ), так и вне ее (п.2 ст.93.1 НК РФ), т.е. по сути - в любом случае.

Сама процедура закреплена в п.3 ст.93.1 НК РФ: проверяющий налоговый орган направляет письменное поручение об истребовании документов в налоговый орган по месту учета контрагентов и иных лиц, у которых должны быть получены документы. В свою очередь налоговый орган по месту учета контрагента или иного лица должен направить тому соответствующее требование о представлении документов (информации).

Требование направляется в течение пяти дней со дня получения от проверяющего налогового органа порученияп.4 ст.93.1 НК РФ.

Если проводится встречная налоговая проверка, налогоплательщикам следует обратить внимание на следующие моменты:

· встречная налоговая проверка проводится путем истребования документов у одного налогоплательщика о деятельности другого налогоплательщика;

· предметом встречной проверки являются информация, документы о финансово-хозяйственных взаимоотношениях контрагента с проверяемым налогоплательщиком;

· истребование документов оформляется путем письменного запроса налогового органа.

Конкретного перечня информации, которую могут запросить налоговые органы, законодательство не содержит. Так что фактически это могут быть любые документы, касающиеся деятельности проверяемого налогоплательщика, а также информация относительно конкретной сделки (письмо Минфина от 11 октября 2007 г. № 03-02-07/1-438).

1.4 Неналоговые проверки

Неналоговые проверки:

· проводимые согласно НК РФ (например, проверка правильности исчисления и уплаты государственной пошлины в государственных нотариальных конторах, органах записи актов гражданского состояния и других органах, организациях, осуществляющих в отношении плательщиков действия, за осуществление которых в соответствии с НК РФ взимается государственная пошлина);

проводимые в ином порядке:

· проверки применения контрольно-кассовой техники (в порядке, установленном Федеральным законом от 22 мая 2003 г. № 54-ФЗ "О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт");

· проверки производства и оборота алкогольной продукции (в порядке, установленном Федеральным законом от 22 ноября 1995 г. № 171-ФЗ "О государственном регулировании производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции");

· проверки валютных операций резидентами и нерезидентами, не являющимися кредитными организациями (в порядке, установленном Федеральным законом от 10 декабря 2003 г. № 173-ФЗ "О валютном регулировании и валютном контроле");

· проверки технического состояния игрового оборудования и соблюдения организаторами азартных игр требований, предъявляемых к игорным заведениям (в порядке, установленном Приказом Минфина РФ от 8 ноября 2007 г. № 100н "Об утверждении Инструкции о порядке проведения Федеральной налоговой службой проверки технического состояния игрового оборудования и соблюдения организаторами азартных игр требований, предъявляемых к игорным заведениям");

· проверки деятельности по изготовлению защищенной от подделок полиграфической продукции, в том числе бланков ценных бумаг, а также торговле указанной продукцией ( в порядке, утвержденном Федеральным законом от 8 августа 2001 г. № 128-ФЗ "О лицензировании отдельных видов деятельности", а также Постановлением Правительства РФ от 16 января 2007 г. № 15 "О лицензировании деятельности по изготовлению защищенной от подделок полиграфической продукции, в том числе бланков ценных бумаг, а также торговли указанной продукцией");

· прочие.

Федеральная налоговая служба России приказом утвердила:

· форму Решения о проведении выездной налоговой проверки;

· основания и порядок продления срока проведения выездной налоговой проверки;

· порядок взаимодействия налоговых органов по выполнению поручений об истребовании документов;

· форму Акта выездной (повторной выездной) налоговой проверки;

· форму Акта камеральной налоговой проверки;

· требования к составлению Акта налоговой проверки.

Настоящий Приказ применяется при проведении и оформлении результатов налоговых проверок и иных мероприятий налогового контроля, начатых после 31.12.2006 (приказ ФНС России от 25.12.2006 № САЭ-3-06/892@).

Глава 2. Критерии отбора организаций для проведения выездных налоговых проверок

Похожие работы

... с соблюдением всех вышеназванных требований ст. 95 НК РФ. 3.8 Как себя вести налогоплательщику Сегодня на практике нередко встречаются случаи, когда во время проведения налоговых проверок принимаемые налоговыми органами акты и действия (бездействие) их должностных лиц не только нарушают права и законные интересы налогоплательщика, но и препятствуют осуществлению экономической деятельности. ...

... . №60 «О порядке составления акта выездной налоговой проверки и производства по делу о нарушениях законодательства о налогах и сборах» 2. Методы и программы налоговых проверок 2.1 Методы налоговых проверок В настоящее время существует три метода отбора налогоплательщиков для документальной проверки: - первый основан на расчетах, соотношении и сравнении. Он более пригоден при ...

... уровней отдельных показателей, содержащихся в отчетности, с предельными значениями этих показателей для соответствующей отрасли. Очевидно, что основной путь совершенствования системы налогового контроля – переход к информационным технологиям, позволяющим полностью автоматизировать процесс отбора налогоплательщиков с наиболее характерными отклонениями уровней, динамики, соотношений различных ...

... этого правила предусмотрено лишь в форс-мажорных ситуациях. Проект на много тщательнее и подробнее регламентирует камеральные, выездные и повторные налоговые проверки. 2. Приоритеты эффективной налоговой политики в сфере контрольных проверок 2.1 Налог на добавленную стоимость Главной проблемой в налогообложении в сфере бюджетно-налоговой системы остается ее излишняя централизация (при ...

0 комментариев