Навигация

Порядок исчисления суммы налога и сумм авансовых платежей по налогу

1.6. Порядок исчисления суммы налога и сумм авансовых платежей по налогу

Налогоплательщики, являющиеся организациями, исчисляют сумму налога и сумму авансового платежа по налогу самостоятельно. Сумма налога, подлежащая уплате налогоплательщиками, являющимися физическими лицами, исчисляется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории Российской Федерации.

Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, исчисляется в отношении каждого транспортного средства как произведение соответствующей налоговой базы и налоговой ставки, если иное не предусмотрено настоящей статьей.

Сумма налога, подлежащая уплате в бюджет налогоплательщиками, являющимися организациями, определяется как разница между исчисленной суммой налога и суммами авансовых платежей по налогу, подлежащих уплате в течение налогового периода.

Налогоплательщики, являющиеся организациями, исчисляют суммы авансовых платежей по налогу по истечении каждого отчетного периода в размере одной четвертой произведения соответствующей налоговой базы и налоговой ставки.

В случае регистрации транспортного средства и (или) снятия транспортного средства с регистрации (снятия с учета, исключения из государственного судового реестра и т.д.) в течение налогового (отчетного) периода исчисление суммы налога (суммы авансового платежа по налогу) производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в налоговом (отчетном) периоде. При этом месяц регистрации транспортного средства, а также месяц снятия транспортного средства с регистрации принимается за полный месяц. В случае регистрации и снятия с регистрации транспортного средства в течение одного календарного месяца указанный месяц принимается как один целый месяц.

Органы, осуществляющие государственную регистрацию транспортных средств, обязаны сообщать в налоговые органы по месту своего нахождения о транспортных средствах, зарегистрированных или снятых с регистрации в этих органах, а также о лицах, на которых зарегистрированы транспортные средства, в течение 10 дней после их регистрации или снятия с регистрации.

Органы, осуществляющие государственную регистрацию транспортных средств, обязаны сообщать в налоговые органы по месту своего нахождения сведения о транспортных средствах, а также о лицах, на которых зарегистрированы транспортные средства, по состоянию на 31 декабря истекшего календарного года до 1 февраля текущего календарного года, а также обо всех связанных с ними изменениях, произошедших за предыдущий календарный год.

Сведения представляются органами, осуществляющими государственную регистрацию транспортных средств, по формам, утверждаемым федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Законодательный (представительный) орган субъекта Российской Федерации при установлении налога вправе предусмотреть для отдельных категорий налогоплательщиков право не исчислять и не уплачивать авансовые платежи по налогу в течение налогового периода.

1.7. Налоговые льготы

Когда налог уплачивать не надо?

Рассмотрим некоторые ситуации, при которых хозяйствующие субъекты освобождаются от уплаты транспортного налога.

Если вы - сельхозпроизводитель.

Действительно, в соответствии с пп.5 п.2 ст.358 НК РФ объектом обложения транспортным налогом не являются тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, машины для перевозки птицы, перевозки и внесения минеральных удобрений, оказания ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции.

Минфин в Письме от 05.06. 2006 N 03-06-04-02/22 ответил на вопрос сельхозпроизводителя о том, нужно ли уплачивать налог, если вышеперечисленные транспортные средства используются им, в том числе, не по назначению (в других целях). По мнению чиновников, основными критериями непризнания объектом налогообложения вышеназванных транспортных средств являются соответствие хозяйствующего субъекта понятию сельскохозяйственного товаропроизводителя и использование этих транспортных средств по целевому назначению в течение налогового периода по транспортному налогу. Поэтому при соблюдении вышеназванных условий в отношении транспортных средств, указанных в пп.5 п.2 ст.358 НК РФ, сельхозпроизводителю налог уплачивать не нужно независимо от того, в каких целях он их использует дополнительно.

Обратите внимание: сельскохозяйственный товаропроизводитель должен подтверждать свой статус путем представления в налоговый орган расчета стоимости произведенной продукции с выделением произведенной сельскохозяйственной продукции (Письмо УФНС по МО от 06.10. 2006 N 19-42-И/1164. Причем покупные товары в этом расчете не учитываются.

Напомним, сельхозпроизводителем признаются физические или юридические лица, производящие сельхозпродукцию, которая составляет в стоимостном выражении более 50% общего объема производимой продукции, в том числе рыболовецкая артель (колхоз), производство сельскохозяйственной (рыбной) продукции и объем вылова водных биоресурсов в которой составляет в стоимостном выражении более 70% общего объема производимой продукции (ст.1 Федерального закона N 193-ФЗ [4] ).

Если налогоплательщик не подтвердит статус сельхозпроизводителя, то по истечении налогового периода транспортный налог уплачивается в общеустановленном порядке. В случае несвоевременной уплаты налога пени начисляются на общих основаниях.

Схожей позиции при рассмотрении таких споров придерживаются и арбитражные суды. Так, в Постановлении ФАС ПО от 25.01. 2007 N А65-14601/2006-СА2-8 судьи заняли сторону налоговых органов и сочли правомерным привлечение налогоплательщика к ответственности, так как организация не подтвердила статус сельскохозяйственного товаропроизводителя.

Перепродажа транспортных средств.

Если деятельность налогоплательщиков связана с торговлей транспортными средствами, то есть автомобили приобретаются для последующей перепродажи, то в отношении таких транспортных средств налог также не уплачивается [5] .

В случае кражи (угона).

В соответствии с пп.7 п.2 ст.358 НК РФ транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом, также не являются объектом обложения транспортным налогом (постановления ФАС ПО от 16.05. 2006 N А12-30480/05-С29, ФАС СЗО от 10.03. 2006 N А13-8082/2005-19).

В отношении данной ситуации скажем о Письме УФНС по г. Москве от 29.03. 2005 N 18-08/1/20366, в котором чиновники разъяснили налогоплательщику, какие документы являются основанием для пересчета транспортного налога. По мнению налоговиков, это справка об угоне транспортного средства, подтверждающая данный факт, выданная органами МВД (ГУВД, УВД, ОВД и др.), осуществляющими работу по расследованию и раскрытию преступлений, в том числе угонов (краж) транспортных средств. Если налогоплательщик представил копию справки, инспекция направляет запрос в орган МВД с просьбой подтвердить факт угона транспортного средства.

От уплаты освобождаются физические лица - граждане, зарегистрированные по месту жительства в СПб:

- Герои Советского Союза

- Герои Российской Федерации

- Герои Социалистического труда - полные кавалеры ордена Трудовой славы

- Ветераны ВОВ

- Ветераны боевых действий на территории СССР и территориях других государств

- Инвалиды 1 и 2-й групп по общему заболеванию

- Граждане, подвергшиеся воздействию радиации на Чернобыльской АЭС

- Родители (опекуны, попечители) детей-инвалидов за одно легковое транспортное средство с мощностью до 100 л. с. или со дня выпуска которого прошло более 15 лет.

- Пенсионеры уплачивают налог за одно транспортное средство, зарегистрированное на них, в размере 70% от установленной ставки при условии, что это легковой автомобиль отечественного производства с мощностью двигателя до 100 л. с. включительно.

От уплаты налога освобождаются организации - резиденты особой экономической зоны, расположенной на территории Санкт-Петербурга, на срок 5 лет с момента регистрации на них транспортного средства в установленном законодательством Российской Федерации порядке, за исключением водных и воздушных транспортных средств.

Похожие работы

... (взысканного) налога в связи с перерасчетом суммы налога осуществляется за период такого перерасчета в порядке, установленном ст. ст.78 и 79 НК РФ. Налогоплательщик, являющийся физическим лицом, обязан уплатить транспортный налог в течение одного месяца со дня получения налогового уведомления, если более продолжительный период времени для уплаты налога не указан в этом налоговом уведомлении. ...

... лиц, на которых зарегистрировано транспортное средство, следовательно, не может быть несколько плательщиков одного налога в отношении одного и того же транспортного средства. От уплаты транспортного налога освобождаются: органы государственной власти Волгоградской области, органы местного самоуправления Волгоградской области; образовательные учреждения среднего и высшего профессионального ...

... с Налоговым Кодексом законами субъектов Российской Федерации о налоге и обязателен к уплате на территории соответствующего субъекта Российской Федерации. Глава 28 Налогового кодекса РФ в отношении транспортного налога устанавливает следующие элементы налогообложения: перечень налогоплательщиков; объект налогообложения; налоговую базу; налоговый период; базовые налоговые ставки; порядок исчисления ...

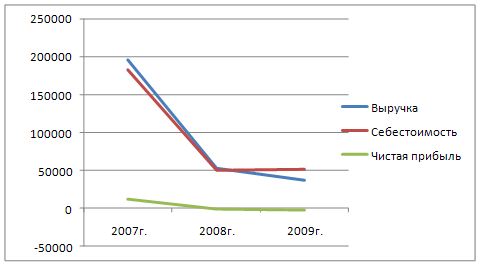

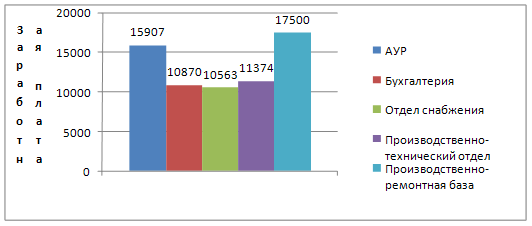

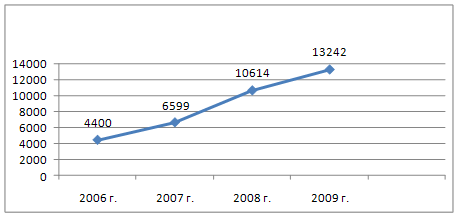

... налогу, за вычетом сумм, уплаченных в виде авансовых платежей, не позднее 1 марта года, следующего за истекшим налоговым периодом по транспортному налогу. Глава 2. Транспортный налог в Чувашской Республике на примере организации ООО «Спецмонтажстрой» 2.1 Экономическая характеристика ООО "Спецмонтажстрой" Общество с ограниченной ответственностью «Спецмонтажстрой» является юридическим ...

0 комментариев