Навигация

Анализ о ходе мобилизации налоговых и других обязательных платежей в региональный бюджет в январе-ноябре 2008 года*

2.2. Анализ о ходе мобилизации налоговых и других обязательных платежей в региональный бюджет в январе-ноябре 2008 года*

Поступило всего налогов и платежей в консолидированный бюджет Братска в сумме 74 898,5 млн. руб. (в том числе 1 636,1 млн. руб. в бюджеты муниципальных образований), что на 31,1% больше уровня прошлого года (в бюджеты муниципальных образований - на 8,7%). Налоговые поступления в бюджет Братска отображены ниже (Таблица 2.1.1).

Таблица 3. - Налоговые поступления в бюджет Братска

| Поступления в консолидированный бюджет С-ПБ (в%) | Поступления в консолидированный бюджет С-ПБ (млн. руб) | |

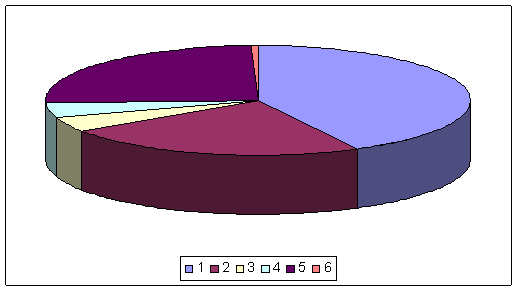

| налог на прибыль | 40,6% | 31588,5 |

| налог на доходы физических лиц | 22,6% | 17589,3 |

| налог на имущество организаций | 2,2% | 3327,4 |

| акцизы | 4,2% | 3329,7 |

| все остальные | 23,8% | 18550,1 |

| транспортный налог | 0,6% | 513,5 |

*данные отдела анализа и прогнозирования налоговых поступлений сайта налоговой службы Братска.

Диаграмма 1. - Налоговые поступления в бюджет Братска

1 - налог на прибыль;

2 - НДФЛ;

3 - Налог на имущество организаций;

4 - Акцизы;

5 - Все остальные налоги;

6 - Транспортный налог.

2.3. Исполнение бюджета по доходам

В первом полугодии 2008 года в бюджет Братска поступили доходы в сумме 52 416,9 тыс. рублей, что превышает аналогичный показатель прошлого года на 11,8%.

Поступления по ряду источников доходов значительно превышают назначения, предусмотренные Сводной росписью бюджета на первое полугодие 2008 года, так:

- земельного налога - почти в два раза;

- субвенций из федерального бюджета - на 44%;

- единого налога, взимаемого с применением упрощенной системы налогообложения, - на 33,9%;

- прочих доходов от использования имущества и прав, находящихся в государственной собственности, - на 31,1%;

- налога на имущество организаций - на 24,8%;

- налога на игорный бизнес - на 19%.

В то же время, поступления субсидий из федерального бюджета составляют 25,9% от назначений первого полугодия 2008 года.

По сравнению с аналогичным периодом прошлого года, значительно увеличились поступления:

- по транспортному налогу - почти в четыре раза, в связи с изменением ставок и сроков уплаты данного налога, введенных в действие с 01.12. 2006;

- по земельному налогу - более чем в три раза, в связи с установлением процентных ставок налога на основе пересмотра и дифференциации кадастровой стоимости земель в зависимости от видов функционального использования земельных участков;

- доходов от реализации имущества, находящегося в государственной собственности, - в два раза.

ЗАКЛЮЧЕНИЕ

Налоговая система является одним из самых важных элементов Российской экономики. Она выступает главным инструментом воздействия государства на развитие хозяйства, определения приоритетов экономического и социального развития. В связи с этим необходимо, чтобы налоговая система России была адаптирована к новым общественным отношениям, соответствовала мировому опыту.

Исходя из вышеизложенного, следует заметить что значение региональных налогов в налоговой системе определяется в первую очередь тем, что поступления от этих налогов являются значительным источником формирования доходной части региональных бюджетов (непосредственно по транспортному налогу – территориальных дорожных фондов), а следовательно, источником финансирования экономических и социальных программ развития регионов (по транспортному налогу - финансирование содержания, ремонта, реконструкции и строительства автомобильных дорог общего пользования, относящихся к собственности республик в составе РФ, автономных областей, автономных округов, краев, областей, а также затрат на управление дорожным хозяйством).

Несмотря на простоту исчисления транспортного налога, значительно отличающуюся от порядка исчисления налога на прибыль, НДС, ЕСН, в процессе администрирования налога, как было описано выше, существуют серьезные недоработки, препятствующие его наиболее полной собираемости. Эти пробелы, в основном касаются обмена информацией о наличие транспортных средств у физических лиц, о налоговой базе по транспортным средствам и т.д. между органами, вовлеченными в процесс администрирования транспортного налога. Также полной собираемости налога препятствует, во многом, отношение к нему большинства налогоплательщиков как к несправедливому, поводом к чему являются показатели налоговой базы прописанные в статье 359 Налогового Кодекса РФ.

В данной работе были отражены следующие сведения:

- общие положения о транспортном налоге, его роль;

- по каким ставкам облагается транспортный налог, кто является налогоплательщиком, какова база налогообложения, какие могут предусматриваться льготы;

В целом можно сказать, что транспортный налог является простым для налогообложения. Ставки налога фиксированы, объекты – конкретны, а налоговая база определяется четко.

Согласно статье 264 Налогового Кодекса Российской Федерации суммы налогов и сборов (в том числе и транспортного налога), таможенных пошлин и сборов, начисленные в установленном законодательством Российской Федерации порядке относятся к прочим расходам, связанным с производством и реализацией. То есть при расчете налога на прибыль организаций налогооблагаемая прибыль уменьшается на суммы налогов и сборов.

Подытоживая, следует сказать, что дальнейшие развития в отношении транспортного налога должны заключаться не только в изменении законодательной базы в этой области на основе выявления наиболее значимых ошибок, но также в радикальном повсеместном изменении отношения налоговых органов к своей работе, что является одним из приоритетов налоговой политики.

СПИСОК ИСПОЛЬЗУЕМЫХ ИСТОЧНИКОВ

1. Налоговый кодекс РФ.

2. Федеральный закон от 24.07.02 г. N 110-ФЗ "О внесении изменений и дополнений в часть вторую Налогового кодекса Российской Федерации и некоторые другие акты законодательства Российской Федерации".

3. Закон РФ от 27.12.91 г. N 2118-I "Об основах налоговой системы в Российской Федерации".

4. Закон РФ от 19.12.91 N 2003-1 "О налогах на имущество физических лиц".

5. Закон 18.10.91 г. № 1759-1 "О дорожных фондах в РФ".

6. Указ Президента РФ от 22.12.93 N 2270 "О некоторых изменениях в налогообложении и во взаимоотношениях бюджетов различных уровней".

7. Инструкция МНС России от 04.04. 2000 N 59 "О порядке исчисления и уплаты налогов, поступающих в дорожные фонды".

8. Правила регистрации автомототранспортных средств и прицепов к ним в Государственной инспекции безопасности дорожного движения // утв. приказом МВД России от 26.11.96 N 624 "О порядке регистрации транспортных средств".

9. Постановление Правительства Российской Федерации от 12.08.94 г. N 938 "О государственной регистрации автомототранспортных средств и других видов самоходной техники на территории Российской Федерации".

10. Закон РФ от 27.12.91 г. N 2118-I "Об основах налоговой системы в Российской Федерации".

11. Приказ Минфина РФ от 19.12. 2006 N 179н "О внесении изменений в приказ Министерства финансов Российской Федерации от 23 марта 2006 г. N 48н "Об утверждении формы налогового расчета по авансовым платежам по транспортному налогу и Рекомендаций по ее заполнению".

12. Общероссийский классификатор видов экономической деятельности ОК 029-2001 (ОКВЭД), утв. Постановлением Госстандарта РФ от 06.11. 2001 N 454-ст.

13. Приказ Минфина РФ от 19.12. 2006 N 180н "О внесении изменений в приказ Минфина РФ от 13.04. 2006 N 65н "Об утверждении формы налоговой декларации по транспортному налогу и Порядка ее заполнения".

14. Савицкая Ю. Новая глава Налогового кодекса // Практическая бухгалтерия. - № 10. – 2006 г.

15. Сафронов К. Новые налоги – новые сюрпризы // Налоги и платежи. - № 2. – 2003 г.

16. Симаков А.М. Налогообложение владельцев транспортных средств – вопросы и ответы // Российский налоговый курьер. - № 10. – 2002 г.

17. Филимонова М.С. Новое о транспортном налоге // Налоги и финансовое право. - № 9. – 2006 г.

Похожие работы

... (взысканного) налога в связи с перерасчетом суммы налога осуществляется за период такого перерасчета в порядке, установленном ст. ст.78 и 79 НК РФ. Налогоплательщик, являющийся физическим лицом, обязан уплатить транспортный налог в течение одного месяца со дня получения налогового уведомления, если более продолжительный период времени для уплаты налога не указан в этом налоговом уведомлении. ...

... лиц, на которых зарегистрировано транспортное средство, следовательно, не может быть несколько плательщиков одного налога в отношении одного и того же транспортного средства. От уплаты транспортного налога освобождаются: органы государственной власти Волгоградской области, органы местного самоуправления Волгоградской области; образовательные учреждения среднего и высшего профессионального ...

... с Налоговым Кодексом законами субъектов Российской Федерации о налоге и обязателен к уплате на территории соответствующего субъекта Российской Федерации. Глава 28 Налогового кодекса РФ в отношении транспортного налога устанавливает следующие элементы налогообложения: перечень налогоплательщиков; объект налогообложения; налоговую базу; налоговый период; базовые налоговые ставки; порядок исчисления ...

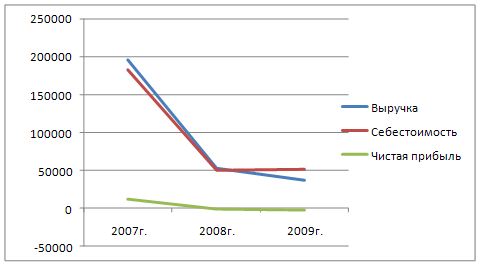

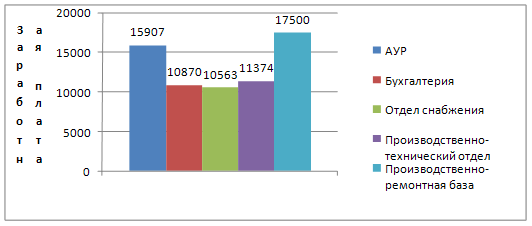

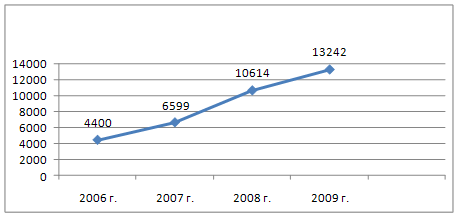

... налогу, за вычетом сумм, уплаченных в виде авансовых платежей, не позднее 1 марта года, следующего за истекшим налоговым периодом по транспортному налогу. Глава 2. Транспортный налог в Чувашской Республике на примере организации ООО «Спецмонтажстрой» 2.1 Экономическая характеристика ООО "Спецмонтажстрой" Общество с ограниченной ответственностью «Спецмонтажстрой» является юридическим ...

0 комментариев