Навигация

Основные этапы процедуры налогового учета

1.2 Основные этапы процедуры налогового учета

Налоговая отчетность представляет собой совокупность налоговых деклараций, которые налогоплательщик обязан предоставить в налоговые органы по месту налогового учета в установленные сроки. Налоговая декларация представляет собой письменное заявление налогоплательщика о полученных доходах и произведенных расходах, источниках доходов, налоговых льготах и начисленной сумме налога и (или) другие данные, связанные с исчислением и уплатой налога (п.1 ст.80 НК РФ).

Налоговая отчетность предоставляется в органы налоговой службы и внебюджетные фонды и характеризует состояние обязательств организации, связанных с исчислением и уплатой налогов и других обязательных платежей. По периодичности различают квартальную, полугодовую, девятимесячную и годовую) налоговую отчетность.

По истечении налогового (отчетного) периода в установленные налоговым законодательством сроки налогоплательщик обязан проинформировать налоговый орган о полученных доходах и произведенных расходах, источниках доходов, налоговых льготах и исчисленной сумме налога, сообщить другие данные, связанные с исчислением и уплатой налога. В этих целях в налоговый орган подается налоговая декларация (по отдельным налогам — расчет налога).

Налоговая декларация – это письменное заявление налогоплательщика о полученных доходах и произведенных расходах, источниках доходов, налоговых льготах и исчисленной сумме налога и (или) другие данные, связанные с исчислением и уплатой налога (ст.80 НК РФ).

Налоговая декларация предоставляется налогоплательщиками по каждому налогу, подлежащему уплате, если иное не предусмотрено Законодательством о налогах и сборах, в налоговые органы в установленные сроки (часть 2 НК РФ).

Формы налоговой отчетности по федеральным налогам утверждаются приказами ФНС РФ и внебюджетных государственных фондов (в пределах их компетенции), а по региональным и местным налогам — региональным законодательством и актами органов местного самоуправления. Инструкции по заполнению налоговых деклараций по федеральным, региональным и местным налогам издаются Министерством Российской Федерации по налогам и сборам по согласованию с Министерством финансов Российской Федерации, если иное не предусмотрено законодательством о налогах и сборах.

С 1 января 2008 года декларации и расчеты в электронным виде в обязательном порядке представляют налогоплательщики, среднесписочная численность которых по состоянию на указанную дату превышает 100 человек.

Сроков представления налоговых деклараций и расчетов авансовых платежей и уплаты по ним устанавливаются Налоговым кодексом РФ, законами субъектов Российской Федерации или нормативными правовыми актами органов местного самоуправления в зависимости от вида налога или сбора.

Ответственность за несвоевременное представление налоговых деклараций установлена статьей 119 НК РФ. Непредставление налогоплательщиком в установленный законодательством срок налоговой декларации влечет взыскание штрафа в размере 5% суммы налога, подлежащей уплате (доплате) на основе этой декларации за каждый полный или неполный месяц со дня, установленного для её представления, но не более 30% от указанной суммы и не менее 100 рублей. Если налогоплательщик не представляет декларацию в срок, превышающий 180 дней по истечении установленного законодательством срока представления декларации, он будет оштрафован в размере 30% суммы налога, подлежащего уплате на основе этой декларации, и 10% суммы налога за каждый полный или неполный месяц начиная с 181-го дня.

По общепринятой системе налогообложения годовая налоговая отчетность предоставляется в виде:

¾ налоговой декларации по налогу на прибыль;

¾ налоговой декларации по налогу на добавленную стоимость;

¾ налоговой декларации по единому социальному налогу, по пенсионным взносам на обязательное пенсионное страхование;

¾ налоговой декларации по налогу на имущество,

¾ налоговой декларации по транспортному налогу,

¾ налоговой декларации по налогу на рекламу и др.

При упрощенной системе налогообложения годовая налоговая отчетность предоставляется в налоговые органы в виде:

¾ налоговой декларации по уплате единого налога в связи с применением упрощенной системы налогообложения;

¾ налоговой декларации по уплате налога на обязательное пенсионное страхование;

¾ книги доходов и расходов.

При уплате налога на вмененный доход для отдельных видов деятельности по окончании налогового периода налогоплательщики предоставляют в налоговые органы:

¾ налоговую декларацию по уплате данного налога;

¾ налоговую декларацию по уплате налога на обязательное пенсионное страхование;

¾ налоговые декларации по другим уплачиваемым налогам, если налогоплательщик не освобожден от их уплаты (земельный налог, транспортный налог).

Расчет авансового платежа представляет собой письменное соглашение налогоплательщика о базе исчисления, об используемых льготах, исчисленной сумме авансового платежа и (или) о других данных, служащих основанием для исчисления и уплаты авансового платежа.

Налоговая декларация (расчет) представляется в налоговый орган по установленной форме на бумажном носителе или в электронном виде. Налоговая декларация (расчет) может быть представлена налогоплательщиком в налоговый орган лично или через представителя, направлена в виде почтового отправления с описью вложения или передана по телекоммуникационным каналам связи.

Глава 2. Оценка процедуры учета налогов на примере ООО "Сектор"

Похожие работы

... в сокращении производственных и административных издержек, а так же в увеличении производительности труда. В работе была поставлена цель совершенствования методики бухгалтерского учета и налогообложения организации, занимающейся разведением пушного зверя, на примере Муниципального предприятия сельхозтоваропроизводителей «Кэпэр». Для достижения поставленных задач были обобщены сведения о способах ...

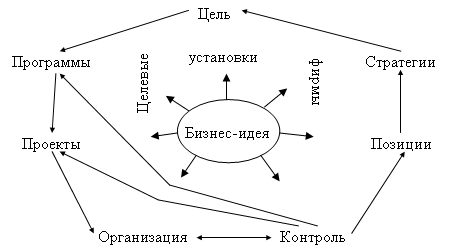

... постоянного представительства) в зависимости от вида получаемых доходов. Сумма начисленных налогов уменьшает налогооблагаемую прибыль. Расчет налоговой базы ведется в целом по организации, включая обособленные подразделения. Организация налогового учёта в организации начинается с разработки концепции налогового учета организации. Концепция налогового учета представляет собой основные ...

... в отчетном месяце на счет 91 "Прочие доходы и расходы" в качестве прочих расходов (п. 31). 1.3 Система внутреннего налогового контроля Методика проведения налогового контроля представляет собой порядок составления и проверки налоговых регистров и форм налоговой отчетности сотрудниками, ответственными за их подготовку. В статье описываются принципы организации такого контроля и условия его ...

... должно быть раскрыто в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках вместе с указанием причин, вызвавших это изменение.2. Теоретические аспекты учета доходов организации 2.1 Сущность, структура и классификация доходов Основной целью любого хозяйствующего субъекта является извлечение из своей деятельности дохода. Доход – это денежные средства или материальные ценности, ...

0 комментариев