Навигация

Методика составления налогового отчета по акцизам

НЕГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО УЧРЕЖДЕНИЯ

ЗАПАДНО-СИБИРСКИЙ ИНСТИТУТ ФИНАНСОВ И ПРАВА

Экономико-правовой факультет

Кафедра финансы и кредит

КОНТРОЛЬНАЯ РАБОТА

по дисциплине: Налоговый учет

Методика составления налогового отчета по акцизам

Нижневартовск

2009

Содержание

Введение

1. Налогоплательщики акциза и объект налогообложения

2. Определение налоговой базы и особенности налогообложения подакцизных товаров

3. Порядок исчисления акциза

4. Налоговые вычеты, порядок их применения и уплаты акциза

Практическая работа

Заключение

Список использованной литературы

Приложения

Введение

Акциз - это косвенный налог, взимаемый с налогоплательщиков, производящих и реализующих подакцизную продукцию, но фактически его уплата перекладывается на покупателя. Акциз - индивидуальный налог на отдельные виды и группы товаров, входящие в специальный перечень.

Основными отличиями акцизов от прочих налогов и обязательных платежей на потребление является их специфическая сфера применения - потребление конкретного товара или группы товаров.

Существует три основных вида акцизов:

- на алкоголь и табачные изделия;

- горюче-смазочные материалы;

- на автомобили.

При взимании акцизов используются адвалорная, специфическая и смешанная ставки акцизов.

Адвалорной ставкой налога называют такую ставку, при которой сумма налога исчисляется в процентах от стоимости товара, а специфической ставкой - фиксированная сумма налога на единицу товара. Выбор между специфическим и адвалорным налогообложением может зависеть от того, производятся ли подакцизные товары на территории конкретной страны или нет.

Целью данной работы является изучение методики составления налогового отчета по акцизам.

В соответствии с поставленной целью в работе реализованы следующие задачи:

- определение налогоплательщиков и объекта налогообложения по акцизам;

- определение налоговой базы и особенности налогообложения подакцизных товаров;

- изучение порядка исчисления акциза;

- рассмотрение налоговых вычетов, порядок их применения и уплата акцизов.

1. Налогоплательщики акциза и объект налогообложения

В соответствии со статьей 179 НК РФ налогоплательщиками акциза признаются:

1) организации;

2) индивидуальные предприниматели;

3) лица, признаваемые налогоплательщиками в связи с перемещением товаров через таможенную границу Российской Федерации, определяемые в соответствии с Таможенным кодексом Российской Федерации.

Данные организации и иные лица, указанные в статье 179 НК РФ признаются налогоплательщиками, если они совершают операции, подлежащие налогообложению акцизом.

Объектом налогообложения признаются следующие операции:

1) реализация на территории Российской Федерации лицами произведенных ими подакцизных товаров;

2) передача на территории Российской Федерации лицами произведенных ими из давальческого сырья (материалов) подакцизных товаров собственнику указанного сырья (материалов) либо другим лицам, в том числе получение указанных подакцизных товаров в собственность в счет оплаты услуг по производству подакцизных товаров из давальческого сырья (материалов);

3) передача в структуре организации произведенных подакцизных товаров для дальнейшего производства неподакцизных товаров;

4) передача на территории Российской Федерации лицами произведенных ими подакцизных товаров для собственных нужд;

5) передача на территории Российской Федерации лицами произведенных ими подакцизных товаров в уставный капитал организаций, паевые фонды кооперативов, а также в качестве взноса по договору простого товарищества;

6) передача на территории Российской Федерации организацией произведенных ею подакцизных товаров своему участнику при его выходе из организации;

7) передача произведенных подакцизных товаров на переработку на давальческой основе;

8) ввоз подакцизных товаров на таможенную территорию Российской Федерации;

9) приобретение (оприходование) денатурированного этилового спирта организацией, имеющей свидетельство на производство неспиртосодержащей продукции.

10) приобретение прямогонного бензина организацией, имеющей свидетельство на переработку прямогонного бензина.

Подакцизными товарами признаются:

1) спирт этиловый из всех видов сырья, за исключением спирта коньячного;

2) спиртосодержащая продукция с объемной долей этилового спирта более 9 процентов.

3) алкогольная продукция;

4) пиво;

5) табачная продукция;

6) автомобили легковые и мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л.с.);

7) автомобильный бензин;

8) дизельное топливо;

9) моторные масла для дизельных и карбюраторных (инжекторных) двигателей;

10) прямогонный бензин.

Не являются подакцизными товарами:

- лекарственные, лечебно-профилактические, препараты ветеринарного назначения, разлитые в емкости не более 100 мл;

- парфюмерно-косметическая продукция разлитая в емкости не более 100 мл с объемной долей этилового спирта до 80 процентов включительно.

Похожие работы

... учету «Бухгалтерская отчетность организации» (ПБУ 4/99), по формам, разработанным головной организацией на основе типовых форм бухгалтерской отчетности. 1.4.2. Порядок составления консолидированной отчетности Порядок составления консолидированной отчетности группами взаимосвязанных организаций (холдингами, корпорациями, концернами, ассоциациями и др.) имеет ряд особенностей. Перед началом ...

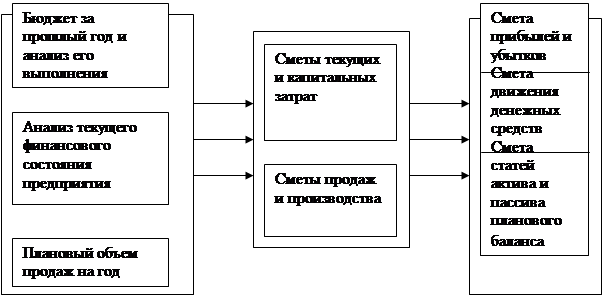

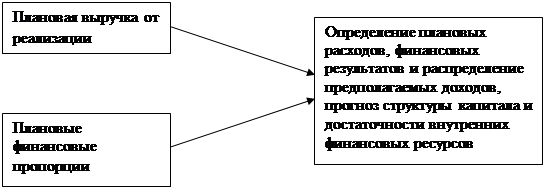

... (БДР), бюджет движения денежных средств (БДДС) и баланс, что позволило спрогнозировать будущую рентабельность, платежеспособность и стоимость компании. 1.3. Методика составления бизнес-плана для нового предприятия. Текущее финансовое планирование является планированием "осуществления", оно рассматривается как составная часть перспективного плана и представляет собой конкретизацию его ...

... и отмена налогов, сборов, пошлин и других платежей, а также льгот их плательщикам осуществляется высшим органом законодательной власти и в соответствии с вышеуказанным кодексом. Налоговая система Российской Федерации разделяет налоги на 3 вида: Федеральные; Республиканские налоги и сборы республик в составе РФ, национально - государственных и административных образований, устанавливаемые ...

... суммы были перечислены в оценочные резервы. По строке 280 представляют списанную дебиторскую и кредиторскую задолженность, по которой истек срок исковой давности. Итак, мы рассмотрели порядок составления Отчета о прибылях и убытках. Поскольку мы брали условные значения показателей, то в таблице 7 рассмотрим, как на основании рассчитанных нами показателей составить Отчет о прибылях и убытках в ...

0 комментариев