Навигация

Проблемы реформирования налоговой системы Российской Федерации

НОВОСИБИРСКАЯ ГОСУДАРСТВЕННАЯ АКАДЕМИЯ ЭКОНОМИКИ И УПРАВЛЕНИЯ

ВАЛОВА ЛАРИСА АЛЕКСАНДРОВНА

ПРОБЛЕМЫ РЕФОРМИРОВАНИЯ

НАЛОГОВОЙ СИСТЕМЫ

РОССИЙСКОЙ ФЕДЕРАЦИИ

Автореферат магистерской диссертацииНовосибирск 1999

Общая характеристика работы

Актуальность темы исследования. Важнейшая задача экономики страны на современном этапе – превращение ее в конкурентоспособное хозяйство, активно участвующее в мирохозяйственных связях. Налоговая система - наиболее активный рычаг государственного регулирования социально-экономического развития, инвестиционной стратегии, внешнеэкономической деятельности, структурных изменений в производстве, ускоренного развития приоритетных отраслей.

Обзор литературы по теме диссертационного исследования свидетельствует о том, что действующая в России уже пять с половиной лет налоговая система вызывает множество нареканий со стороны предпринимателей, экономистов, депутатов, государственных чиновников, журналистов и рядовых налогоплательщиков. С каждыми очередными выборами создается впечатление, что первым шагом новых людей, пришедших в выборные органы власти, станут коренные изменения в области налогов. Проходит некоторое время, ожидания не оправдываются, надежды на улучшение налоговой системы рассеиваются, поскольку новые законодательные акты в этой области чаще ухудшают ее, чем совершенствуют, а критика остается.

Предметами для критики выступают:

излишне фискальный характер налоговой системы;

отсутствие должного стимулирования отечественных производителей;

чрезмерное налогообложение прибыли (дохода);

низкое налогообложение имущества;

высокое налогообложение физических лиц при небольшой по сравнению с западными странами оплате труда;

слишком жесткие финансовые санкции к уклоняющимся от уплаты налога;

недостаточность принимаемых мер по пресечению недоимок в бюджет;

частые изменения отдельных налогов.

И этот перечень можно продолжать еще долго. Наиболее радикальные предложения сводятся к тому, что налоговую систему следует отменить и вместо нее "придумать" какую-нибудь новую.

Однако, оценивая прошедшие годы, следует помнить, что налоговая система России возникла и с первых же дней своего существования развивается в условиях экономического кризиса. В тяжелейшей ситуации она сдерживает нарастание бюджетного дефицита, обеспечивает функционирование всего хозяйственного аппарата страны, позволяет, хотя и не без перебоев, финансировать неотложные государственные потребности, в основном отвечает текущим задачам перехода к рыночной экономике.

Таким образом, актуальность темы обуславливается важностью и необходимостью реформирования налоговой системы, выработки принципов и методов работы налоговых органов, которые бы отвечали современным условиям развития отечественной экономики и обеспечили реализацию социально-экономической политики и условия для экономического роста России.

Цель работы: выявление проблем в налоговой системе Российской Федерации и вынесение предложений по реконструированию системы налогообложения России.

В соответствии с поставленной целью в диссертации рассматривались и решались следующие задачи:

исследование основных этапов развития налоговой системы в России;

проведение анализа действующей системы налогообложения в Российской Федерации;

рассмотрение зарубежной практики построения налоговой системы;

оценка влияния последних реформ в налоговой системе на финансово-хозяйственную деятельность предприятия.

разработка предложений по реконструированию налоговой системы России.

Объект исследования – совокупность теоретических и практических вопросов, связанных с формированием налоговой системы Российской Федерации и ее влиянием на финансово-хозяйственную деятельность предприятий.

Теоретической и информационной базой исследования служат труды отечественных и зарубежных экономистов, нормативные, инструктивные и методические материалы, касающиеся рассматриваемых в диссертации вопросов, а также фактические материалы деятельности ООО «Титан», собранные автором в период стажировки.

Научная новизна исследования:

рассмотрены недостатки существующей налоговой системы и обоснована необходимость их совершенствования;

проведено обобщение анализа влияния действующей системы налогообложения на финансово-хозяйственную деятельность предприятий и сделана попытка усовершенствования его методики.

Практическая значимость:

предложена методика расчета налоговых платежей на основании измененной налогооблагаемой базы и ставок основных налогов;

произведены расчеты основных налогов до и после реформирования, и в результате анализа выявлена эффективность снижения налоговых ставок не только для предприятия, но и для повышения собираемости налогов, что в глобальном масштабе означает увеличение доходов консолидированного бюджета.

Апробация результатов исследования: Основные положения диссертационной работы обозначены автором в статье «Налоговая система: от проблем к их решению», принятой к опубликованию в сборник научных работ НГАЭиУ.

Структура работы. Диссертационное исследование состоит из введения, трех глав, заключения и списка литературы.

Во введении обоснована актуальность темы исследования, сформулированы цель, задачи научная новизна и практическая значимость работы.

В первой главе «Налоговая система: необходимость, сущность и принципы построения» определяется экономическое содержание налогов, подчеркивается их роль для государства и предпринимательской деятельности в период становления рыночной экономики, раскрываются сущность и принципы построения налоговой системы в Российской Федерации.

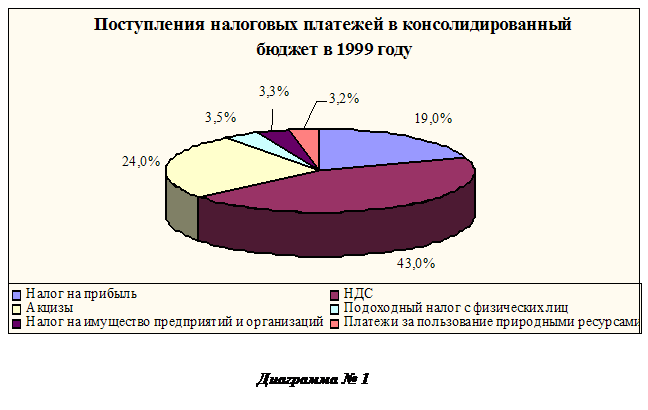

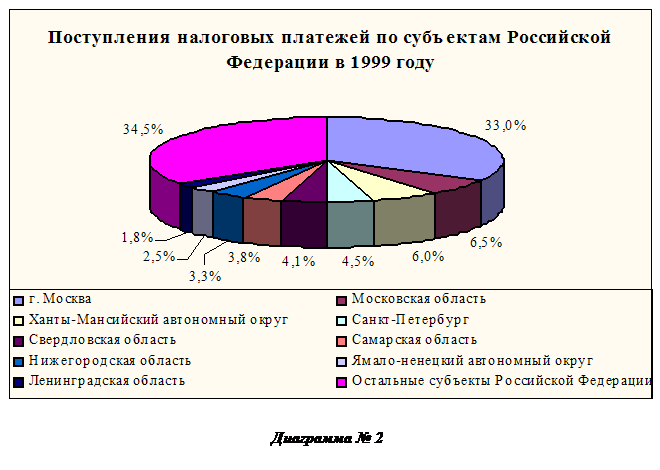

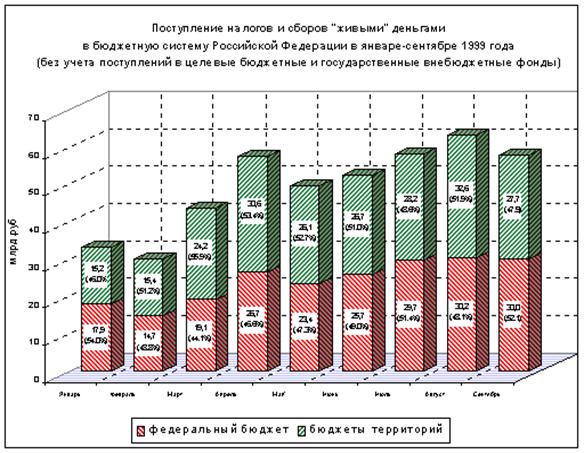

Во второй главе «Современное состояние налоговой системы Российской Федерации и тенденции ее изменения» рассматривается действующая система налогообложения, определяется роль и значение основных налогов, их влияние на предпринимательскую деятельность предприятий и организаций, исследуются зарубежные методики налогообложения, и оценивается возможность применения некоторых положений в российской практике.

В третьей главе «Налоговая реформа и создание эффективной налоговой системы в Российской Федерации» рассматривается методика снижения налоговых ставок, изменения существующей системы налоговых льгот, рассчитывается эффективность этих мер для предпринимателей и государства, доказывается необходимость реформирования налоговой системы в соответствии с произведенными расчетами.

В заключении сформулированы основные выводы и предложения по результатам научного исследования.

Содержание работы

Налоговая система - наиболее активный рычаг государственного регулирования социально-экономического развития, инвестиционной стратегии, внешнеэкономической деятельности, структурных изменений в производстве, ускоренного развития приоритетных отраслей.

С самого начала построения налоговой системы России был взят фискальный ориентир. Налоговая система стала приобретать конфискационный характер. Через различные налоги у предприятий изымается 85-90% прибыли. Современная российская налоговая система лишена стимулирующего начала, которое в современных условиях развития должно осуществляться при реализации всех функций налогообложения - фискальной, распределительной и регулирующей.

Основной целью российской налоговой системы была определена, прежде всего, ликвидация дефицита бюджета. Это определялось не только преобладанием монетаристского подхода к ее построению в его одностороннем понимании без учета конкретных российских условий, но и требованиями международных финансово-кредитных организаций, которые для предоставления кредитов поставили условия - стабилизация рубля и сокращение бюджетного дефицита.

Основной недостаток налоговой системы России состоит в том, что она ориентирована на устранение дефицитности бюджета изъятием доходов предприятий. Нет достаточной увязки налоговой системы с развитием экономики и деятельностью непосредственных ее субъектов - предприятий. Потеря такой взаимосвязи привела к тому, что налоговая система развивается сама по себе, а предприятия, испытывая ее чрезмерное давление, - сами по себе. Многие поставлены на грань убыточности и банкротства. При этом предприятия заинтересованы в получении минимальной прибыли, чтобы избежать высокого налогообложения. Экономика как никогда становится затратной. Этому способствует почти полное отсутствие конкуренции при свободном ценообразовании. Налоговая система должна быть повернута к производству, стимулируя его рост и тем самым, увеличивая базу налогообложения.

Налоговая политика России строится пока исходя из принципа - “чем больше ставка, тем лучше для государства и построения рыночной экономики”. В итоге - недобор налогов (как минимум 20-30% налоговых сумм), сокращение производства товаров, падение инвестиционной активности и отсутствие какой-либо заинтересованности предприятия в развитии производства.

Налоговая система должна базироваться на оптимальном сочетании интересов всех социальных слоев общества - предпринимателей, работников, государственных служащих, учащихся, пенсионеров и других, которые имеют большие различия в получаемых доходах. Такая социальная функция налогов имеет большое значение для обеспечения социального равновесия в обществе. В ведущих промышленно развитых странах мира соотношение доходов 10% населения, имеющего наибольшие доходы, и такой же численности с наименьшими доходами колеблется в пределах 1:5-10 раз. В настоящее время в России такое соотношение составляет не менее 1:2-25. Это значительно усиливает социальное расслоение общества по доходам. Налоговая система призвана смягчать такие различия путем прогрессивного налогообложения доходов физических лиц, что четко прослеживается в налоговых системах Запада. Российская же налоговая система не выполняет в достаточной мере эту функцию, что является существенным ее недостатком.

Налоговая система России не учитывает и то, что она функционирует в условиях монопольного ценообразования. Это обусловливает ее инфляционный характер, так как она стимулирует “вздувание” цен. И такое явление вполне закономерно - ведь производители товаров стремятся переложить все бремя налогового давления на непосредственных и конечных потребителей товаров - население. Поэтому подавляющая часть налогов приобретает косвенный характер, когда плательщик налога фактически перекладывает его на потребителя, включая в цену. Это становится возможным благодаря тому, что производитель товара имеет возможность диктовать цену потребителю и увеличивать ее, стараясь получить большую массу прибыли для собственного использования. В России доля косвенных налогов в налогообложении возрастает. Это указывает на неблагополучие в налогообложении, стремление увеличивать налоговые поступления “любой ценой”. А цена такой политики высока - экономическая стагнация, инфляция, многократный (в тысячи раз) рост цен на потребительские товары.

Налоговая система должна соответствовать элементарным требованиям теории налогообложения. В России же базой налога на добавленную стоимость является не только прибыль и заработная плата (реальные элементы вновь созданной стоимости), но и амортизационные отчисления. Кроме того, в базу этого налога включаются акциз, а также таможенные пошлины, которые никакого отношения к добавленной стоимости не имеют. Необоснованно и то, что одним налогом (НДС) облагается другой налоговый платеж - акциз. Вследствие этого налог на добавленную стоимость теряет свое действительное содержание и практически превращается в налог с продаж (своеобразный многократный налог с оборота), выступающий в условиях монопольного рынка в качестве элемента цены на товар и косвенного налога, значительно увеличивающего цену.

Часть налоговых платежей из прибыли предприятий также перекладывается на потребителя, имея возможность компенсировать уплату налогов ростом свободных цен. Это можно отнести и к другим налоговым платежам, а также тем начислениям на фонд заработной платы, которые включаются в себестоимость продукции (платежи в пенсионный фонд, в фонды социального и медицинского страхования и другие фонды).

Наша налоговая система построена так, что налоговые платежи возрастают по мере роста цен. Это очень удобно с точки зрения фискального содержания системы, но совершенно неприемлемо с позиций обоснованности налогообложения. Создается иллюзия роста доходности бюджета, тогда как на самом деле все это обусловлено инфляционным фактором - идет процесс “накачивания” налоговой массы, но в то же время увеличивается дефицитность бюджета, так как инфляционный фактор еще в большей степени влияет на его расходы.

Одним из наиболее существенных недостатков действующей налоговой системы является то, что она почти не стимулирует формирования в экономике наиболее важных пропорций развития. Ядром такой пропорциональности является соотношение темпов роста производительности труда и фонда потребления, как на макро- , так и на микроуровне.

Пока же налоговая система России не ориентирована на косвенное поддержание указанного соотношения налоговыми методами, хотя и была сделана попытка через налогообложения прибыли предприятий воздействовать на сокращение темпов роста фонда потребления на предприятиях через минимальный необлагаемый его размер. Но такой порядок налогообложения не решает главнейшей проблемы - стимулирования роста производительности труда, вызывая у предприятий желание найти всевозможные ухищрения для сокрытия фонда заработной платы, и, прежде всего его распределения на большую численность работников, то есть фактически стимулирует непроизводительный труд с минимальной оплатой, падение его производительности.

Налоговая система России неадекватна экономическим условиям и задачам ее развития, не отражает специфики периода построения рыночной экономики, не учитывает тенденций развития налоговой системы экономически развитых стран и мирового опыта в целом. В связи с этим актуальной остается задача обеспечить формирования такой системы налогообложения, которая способствовала бы развитию экономики, формированию полноценных субъектов рынка с одновременным постепенным решением проблемы сокращения дефицитности бюджета и достижения финансовой стабилизации с последующим переходом к экономическому росту. Понятно, что взвешенной налоговой политике принадлежит особая роль. Наряду с фискальной ролью налоговая система в условиях становления рынка должна выполнять активную стимулирующую функцию. Чтобы соответствовать этим требованиям налоговая система России должна быть принципиально реформирована. Требует изменения механизма и целевая направленность налогов.

Пути оптимизации налоговой системы России.

Что же должна представлять собой в сегодняшних условиях налоговая реформа? Думается, что здесь не следует вести речи о радикальных изменениях. Имеется в виду укрепление налоговой системы, ее совершенствование. Нужно существенно повысить качество планирования и финансирования государственных расходов, укрепить доходную базу бюджетной системы, создать необходимые механизмы контроля над эффективностью использования государственных финансовых ресурсов. Основная задача этого этапа - обеспечение налоговыми доходами минимизации дефицита федерального бюджета с тем, чтобы за счет внутренних и внешних источников и приемлемой степенью надежности финансировать экономическое развитие страны.

Основные направления налоговой реформы в России в этом общем контексте видятся следующими:

ослабление налогового бремени и упрощение налоговой системы путем отмены низкоэффективных налогов;

расширение налоговой базы благодаря отмене ряда налоговых льгот, расширению круга плательщиков налогов и облагаемых доходов в соответствии с принципом “налоговой справедливости”;

постепенное перемещение налогового бремени с предприятий на физических лиц;

решение комплекса проблем, связанных со сбором налогов и контролем за соблюдением налогового законодательства.

На данный момент целесообразно:

- резко увеличить налогооблагаемую базу и ставки ресурсных платежей как основной составляющей дифференциальной ренты, которая должна поступать в доход государства;

- расширить права местных органов при установлении ставок налогов на имущество юридических лиц (но исключить налогообложение оборотных средств) и граждан;

- расширить меры по налоговому стимулированию инвестиционного процесса и преимущественного направления предприятиями средств на развитие, совершенствование и расширение производства, развитие малого бизнеса, поддержку аграрного сектора;

- усилить социальную направленность налогов. Для этого нужно постоянно увеличивать, с одной стороны, необлагаемый минимум доходов граждан, а с другой - ставку подоходного налога для лиц с очень высокими доходами, а также расширить круг подакцизных предметов роскоши и повысить ставки акцизов на них.

В перспективе, когда будет обеспечена финансовая стабилизация и в полную силу задействованы рычаги рыночной саморегуляции экономики, можно ставить вопрос о формировании сбалансированной системы взимания налогов, выполняющей не только фискальную (для обеспечения потребностей государства), но и в должной мере стимулирующую и регулирующую функции.

Какие стратегические цели в области планирования налогообложения должно иметь наше государство на ближайший период?

Очевидно, ответ на этот вопрос таков:

ужесточение налоговой дисциплины, формирование цивилизованного института налогоплательщиков;

упрощение налоговой системы;

налоговое стимулирование производства и реализации конкурентоспособных отечественных товаров;

совершенствование принципов федерализма, развитие в стране муниципальных налоговых систем.

Реформирование действующей налоговой системы должно осуществляться в направлениях создания благоприятных налоговых условий для товаропроизводителей, стимулирования вложения заработных средств в инвестиционные программы, обеспечения льготного налогового режима для иностранных капиталов, привлекаемых в целях решения приоритетных задач развития российской экономики. Эти направления имеют непосредственное отношение практически ко всем федеральным и региональным налогам. Среди них ключевое значение получают налоги на прибыль и на добавленную стоимость, которые в решающей мере определяют налоговое бремя на товаропроизводителей и благодаря этому способны либо подавить производство, либо стать мощным рычагом его стимулирования.

3

Список использованной литературы:

Налоговый кодекс Российской Федерации. Часть первая // Российская газета, 6 августа 1998 г.

О налоге на добавленную стоимость/ Закон РФ от 06.12.91 года №1992-1//

Справочно-правовая система «Консультант Плюс»

О налоге на прибыль предприятий и организаций/ Закон РФ от 27.12.97 года №2116-1//Справочно-правовая система «Консультант Плюс»

О подоходном налоге с физических лиц/ Закон РФ от 07.12.97 года №1998-1//Справочно-правовая система «Консультант Плюс»

О порядке исчисления и уплаты налога на добавленную стоимость.: Инструкция ГНС РФ от 11.05.95 года №39 //Справосно-правовая система “Консультант Плюс”

Акуленок М. Налоговый портфель -М.: Соминтек-1998.

Барулин С.В. Налоги как инструмент государственного регулирования экономики //Финансы,1999, №1

Болотин В. НДС: преодоление иррационального//РЭЖ, 1998, №10.

Брызгалин А.В. Современное налоговое законодательство: особенности и проблемы правоприменения//Финансы, 1999, №5.

Бузгалин А.В. Переходная экономика. М.,1998.

Галкин В,Ю. Новые методы хозяйствования: налоговые платежи из прибыли предприятий и их роль в формировании дохлдов государственного бюджета.--М.,1998.

Гулев В.И. Налоги - состояние, проблемы и решения - Финансы, 1999, №3.

Жевакин С.Н. Общие проблемы налоговой системы Российской Федерации//Финансовая Россия, 1999, №6.

Карпова В.В., Лукина Н.В. Все налоги России: документы, комментарии, разъяснения.- М.,1998.

Кипеман Г.Я., Белялов А.З. Налогообложение предприятий и граждан в Российской Федерации- М.,1998.

Крылов Г.З. Подготовка к налоговой реформе//Финансовая газета, 23 января 1999 года.

Кудряшова Е., Юцковская И. Передача имущества без оплаты //Налоги №5-1999.

Кузакова Е. Сроки налоговой давности за налоговые правонарушения //Налоги №5-1999.

Кузнецов Л. Налоговый кодекс в вопросах и ответах // Налоги,№9-1999.

Кэмпбелл Р. Макконнелл, Стэнли Л. Брю Экономикс: принципы, проблемы и политика – Баку,1997.

Логвина А. Вопросы налогового законодательства - Экономист, №2-1999.

Лопатников А. Удержание подоходного налога//Налоги,№6-1999.

Маклур Ч.Е. Налоговая политика для России - МЭиМО, 1998, №8.

Митин Б.М. Разъяснение по бухгалтерскому учету и налогообложению операции новации//Финансовая Россия,№18-1999.

Налоговый портфель. - М.,1998.

Нехамкин А.Н. О поэтапном снижении налогов в различных сферах бизнеса – Налоговый вестник , 1999, №3.

Никитин С., Глазова Е., Степанова М. Налоги в странах рыночной экономики и в России - МЭиМО, 1998, №9.

Николаев В. Налоги снизят, если их соберут в достаточном количестве// Финансовая Россия №7-1998.

Николаев В. ФСНП начнет широкомасштабные проверки по всей России //Налоги №2-1999.

Павлова Л.П., Ефремов А.В. Налоговая реформа и создание модели эффективной налоговой системы в Россия //Налоговый вестник, 1998, №11.

Пансков В. Еще раз о назревших изменениях в российской налоговой политике - РЭЖ,1999, №3.

Пансков В. Налоги и налоговая политика - РЭЖ, 1998, №11.

Пансков В., Игнатьев Д. Налоговый федерализм и местные налоги - РЭЖ, 1999, №4.

Пашкинскас В. Как получить налоговый кредит //Финансовая Россия,1999, №19.

Пеньков Б. Оптимизация налоговой системы - Экономист, 1999, №4.

Рябова Р. Ставки налога на прибыль с 1 апреля 1999г.//Налоги №9-1999.

Рябова Р., Иванова О. Налог на прибыль//Налоги,№8-1999.

Селиванова М. Лекарство от «черного нала» //Финансовая Россия,1999,№14.

Сорокина Е.Л. Налоговая система России - Экономист, 1999,№4.

Столяров В.Ф., Хасан-Бек Ц.М. Налогообложение и рыночная экономика-Киев,1998.

Черник Д.Г. Налоги - М.: Финансы и статистика,1998.

Черник Д.Г., Воронков В.А., Глинкин А.А. и др. Налоги: учеб. пособие для вузов.- М.,1998.

Экономика переходного периода /под ред. В.В.Радаева, А.В.Бузгалина. --М.,1995.

Содержание

Введение…………………………………………………………………3

Налоговая система: необходимость,

сущность и принципы построения……………… ...………………5

Возникновение и развитие налогообложения….………..…5

Сущность и принципы построения налоговой системы в Российской Федерации…………………………….………..21

Современное состояние налоговой системы в Российской Федерации и тенденции ее изменения……………………………34

Действующая система налогообложения в Российской Федерации…………………………………………….……..34

Основные налоги в Российской Федерации……………….49

Налог на прибыль…………………………………….….49

Налог на добавленную стоимость………………………60

Акцизы……………………………………………………69

Подоходный налог с физических лиц………………….71

Налоговое законодательство зарубежных государств…...76

Налоговая реформа и создание эффективной налоговой системы в Российской Федерации...…………………………………………107

Заключение……………………………………………………………119

Список литературы…………………………………………………...126

17

Налоговая система: необходимость, сущность

и принципы построения

Похожие работы

... при взаимодействии и диалоге исполнительных органов, институтов и организаций (прежде всего саморегулируемых) гражданского общества и научного сообщества. Глава 2. Характеристика налоговой системы Российской Федерации 2.1 Структура и динамика налоговых поступлений в Федеральный Бюджет РФ Каждое государство для реализации присущих ему функций имеет доходы, которые представляют из себя ...

... указов и подзаконных актов, регулирующих порядок исчисления и уплаты налогов, и систему государственных институтов, осуществляющих администрирование налогов, контроль за своевременностью и полнотой их уплаты. Документом, регламентирующим концептуальные положения структуры и функционирования налоговой системы Российской Федерации, является Налоговый кодекс Российской Федерации (часть I от 31 июля ...

... на возможное получение кратковременного эффекта увеличения объема поступлений, вводимых без обоснованного экономического расчета, не ориентированных на долгосрочную и среднесрочную перспективы развития. Реформирование налоговой системы должно происходить постепенно на основе длительного и тщательного анализа ситуации со сбором налогов. Любые кардинальные изменения в налоговой системе России, ...

... Об этом свидетельствует и мировой опыт. Первая группа проблем - это совершенствование понятийного аппарата. Известно, насколько некорректны определения понятий, данные в действующем Законе “Об основах налоговой системы Российской Федерации”. В статье 2 этого закона таким разным понятиям как налог, сбор, пошлина, другой платеж дается одно общее определение, что противоречит правилам элементарной ...

0 комментариев