Навигация

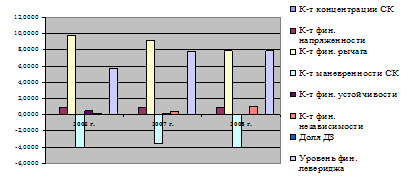

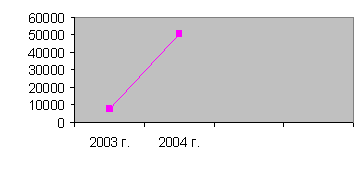

К концентрации собственного капитала финансовой независимости

1. К концентрации собственного капитала финансовой независимости

Начало 36600 =1,5

25000

Конец 50000 =0,78

64400

Доля собственных средств в общей сумме итог финансовой собственности 68%.

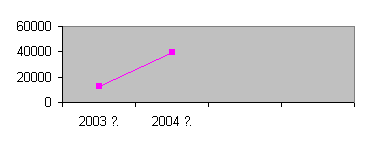

2. К финансовой зависимости

Начало 73250 =1,47

50000

Конец 64400 =1,29

50000

Из каждых 47% вложенных в активы 47 коп. заемных.

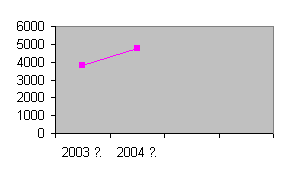

3.К маневренности Собственного капитала

Начало 60500-23250 =0,75

50000

Конец 49000-14400 =0,69

50000

75% собственных средств вложенных в текущие активы деятельности т. е. в оборотные средства.

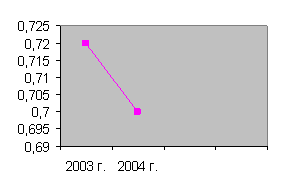

5.К соотношения собственных и заемных средств

Начало 23250 =0,47

50000

Конец 14400 =0,29

50000

Таблица№5 Схема структуры экономических активов предприятия.

| Экономические активы Начало-73250 Конец-64400 | Финансовые активы Начало-7800 Конец-6250 | Мобильные финансовые активы Начало-2400 Конец-2200 | МФА | Ликвидные активы Начало- 129250 Конец-109250 | ||

| Немобильные финансовые активы Начало-5400 Конец-4050 | Немобильные финансовые активы и текущие нефинансовые ликвидные активы Начало-58400 Конец-47050 | Немобильные активы Начало-70850 Конец-62200 | ||||

| Нефинансовые активы Начало-65450 Конец-58150 | ||||||

| Неликвидные активы Начало- 12450 Конец-15150 | ||||||

| Ликвидные нефинансовые активы Начало-53000 Конец-43000 | ||||||

| Неликвидные нефинансовые активы Начало-12450 Конец-15150 | ||||||

Таблица № 6 Структура капитала предприятия

| Капитал На начало-73250 На конец- 64400 | Заемный капитал На начало-19750 На конец- 12300 | Заемный капитал со стороны (кредиты банков, другие, заемные средства, расчеты с партнерами) На начало-12750 На конец-68030 |

| Заемный капитал внутренний (удерживаемый выплаты доходов) На начало-4800 На конец-3720 | ||

| Собственный капитал без прироста переоценки основных средств На начало-48200 На конец-46730 | ||

| Собственный капитал На начало- 53500 На конец- 52100 | Прирост переоценки основных средств На начало-5300 На конец- 5370 |

Таблица № 7 Структурный бухгалтерский баланс

| № | Показатели | На начало периода | На конец периода | Изменения |

| 1 | Экономические активы | 73250 | 64400 | -8850 |

| 2 | Собственный капитал | 53500 | 52100 | -1400 |

| 3 | Заемный капитал | 19750 | 12300 | -7450 |

| 4 | Финансовые активы | 7800 | 6250 | -1550 |

| 5 | Нефинансовые активы | 65450 | 58150 | -7300 |

| 6 | Немобильные финансовые активы | 5400 | 4050 | -1350 |

| 7 | Мобильные финансовые активы | 2400 | 2200 | -200 |

| 8 | Ликвидные нефинансовые активы | 53000 | 43000 | -10000 |

| 9 | Неликвидные нефинансовые активы | 12450 | 15150 | 2700 |

| 10 | Немобильные активы | 70850 | 62200 | -8650 |

Определение состояние финансовой устойчивости предприятия

1.Суперустойчивость 70850<53500<73250

2.Достаточная устойчивость 65450<53500<70850

3.Равновесие 53500=65450;19750=7800

4.Напряженность 12450<53500<65450

5.Зона риска 0 <53500 < 12450

Вывод: Из данных расчетов финансовой устойчивости видно, что предприятие имеет напряженное состояние в своей деятельности.

Что является не благоприятным для предприятия.

2.6 Оценка деловой активности на качественном и количественном уровне

Деловая активность – это комплекс усилий направленных на продвижение фирмы на рынок труда, продукции и капитала.

Деловая активность проявляется:

1. В динамики развития предприятия.

2. Достижения поставленных целей.

3. Эффективности использования экономических потенциалов.

Оценка на качественном уровне может быть получена в результате сравнения деятельности данного предприятия и родственных ему по сфере приложения капитала предприятия.

Качественные критерии:

1.Широта ассортимента.

2.Наличие прогрессивных форм обслуживания.

3.Интерьер торгового зала.

4.Удобство подъездных путей.

5.Наличие автостоянки и т.д.

Оценка на количественном уровне. Производится путем расчета показателей характеризующих эффективность использования материальных, трудовых, финансовых ресурсов.

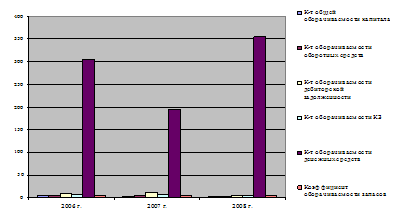

Интенсивность использования средств предприятия характеризуется при помощи показателей оборачиваемости (деловой активности). Ускорение оборачиваемости капитала позволяет увеличить сумму получаемой прибыли без дополнительного привлечения финансовых ресурсов и тем самым улучшить финансовое состояние предприятия. В процессе анализа необходимо детально изучить показатели оборачиваемости капитала и установить, на каких стадиях кругооборота произошло замедление или ускорение движения средств.

Расчет показателей эффективности использования ресурсов.

1.Общий коэффициент товарооборачиваемости

50000

73250 +64400 =0,4

В течение года на предприятии полный цикл производства и обращения составило 0,4 оборота.

2.К оборачиваемости запасов

а) в днях б) Кол-во оборотов

48000·360 =411; 360 =0,88

42000 411

а) Совершение одного товарооборота за 411 дней.

б) В течение года товарные запасы на предприятии обновлялись и совершали 0,88 оборота.

3.К оборачиваемости собственных средств

50000

50000+50000 = 0,5

На 1 рубль собственных средств предприятие получает 0,5 выручки от продажи.

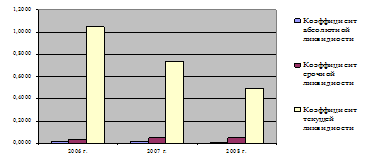

Таблица № 8 Анализ оборачиваемости дебиторской задолженности

| Показатели | Прошлый год | Отчетный год | Отклонение |

| 1.Период погашения дебиторской задолженности, дни | 93 | 11 | -82 |

| 2.Оборачиваемость дебиторской задолженности, раз | 4 | 33 | 29 |

| 3.Доля дебиторской задолженности в общем, объеме текущих активов,% | 64,7 | 1,37 | -63,33 |

| 4.Отношение к дебиторской задолженность к выручке от продаж,% | 25,8 | 0,72 | -25,08 |

Выручка от реализации товаров 60000тыс. руб.; средняя дебиторская задолженность 15500тыс.руб.; средняя стоимость оборотных активов23964;число работающих на предприятии 86чел.

Прошлый год

1.Период погашения дебиторской задолженности, дни.

15500·360 = 93

60000

2. Оборачиваемость дебиторской задолженности, раз.

360 = 4

93

3.Доля дебиторской задолженности в общем, объеме текущих активов,%

15500 =64,7

23964

4.Отношение к дебиторской задолженность к выручке от продаж,%

15500 = 25,8

60000

Отчетный год

1.Период погашения дебиторской задолженности, дни.

800+700·360 =11

50000

2. Оборачиваемость дебиторской задолженности, раз.

360 = 33

11

3.Доля дебиторской задолженности в общем, объеме текущих активов,%

750 =1,37

54750

4.Отношение к дебиторской задолженность к выручке от продаж,%

360 =0,72

50000

Таблица № 9Анализ движения кредиторской задолженности

| Виды кредиторской задолженности | Начало периода | Конец периода | изменения | |||||

| Сумма | Уд. Вес | Сумма | Уд. Вес | Сумма | Уд. Вес | |||

| Кредиторская задолженность, всего в том числе | 800 | 100 | 4000 | 100 | 4000 | ___ | ||

| За товары и услуги | 1500 | 18,75 | 1200 | 30 | -300 | 11,25 | ||

| По оплате труда | 1250 | 15,63 | 830 | 20,75 | -370 | 5,22 | ||

| По социальному страхованию и социальному обеспечению | 2500 | 31,25 | 550 | 13,75 | -195 | -17,50 | ||

| Перед бюджетом | 1800 | 22,50 | 850 | 22 | -930 | -0,5 | ||

| Прочая кредиторская задолженность | 1250 | 15,63 | 550 | 13,75 | -700 | -1,88 | ||

Показатели производительности

4.Фондоотдача

50000 =4

12000+15000

На 1 рубль основных средств фирма имеет 4 руб. выручки от продажи.

5.Фондовооруженность

13500 =157

86

157 основных фондов приходится на 1 работника.

К показателям деловой активности относятся показатели рентабельности.

6.Рентабельность продаж =Прибыль от продаж %

Выручку от продаж

7200 = 14,4

50000

На 100 рублей выручки от продажи предприятие зарабатывает 14,4 руб. ЧП.

7.Рентабельность совокупного капитала = Чистая прибыль %

Итог баланса

4800 =6,55

73250

На 100 руб. совокупного капитала предприятие зарабатывает 6,55 ЧП.

8. Рентабельность собственного капитала =Чистая прибыль % собственный капитал

4800 =9,6

50000

На 100 руб.собственного капитала предприятие зарабатывает 9,6ЧП.

3. Пути повышения финансового потенциала предприятия

Для того чтобы финансовое состояние предприятия росло вверх, предприятию необходимо:

1.Обеспечить эффективную пиар - акцию всех услуг и продукции, которой предприятие обладает.

2.Проанализировать спрос на предоставление новых услуг.

3.Предприятие должно контролировать движение средств.

Чтобы обеспечивать выживаемость предприятия в современных условиях, управленческому персоналу необходимо, прежде всего, уметь реально оценивать финансовые состояния, как своего предприятия, так и существующих потенциальных конкурентов.

Также чтобы предприятие могло выжить в условиях рыночной экономики, сохранить свое предприятие и не допустить банкротство, прежде всего, нужно знать, как правильно управлять финансами.

Также предприятию необходимо знать такие понятия как деловая активность предприятия, финансовая устойчивость, степень риска, платежеспособность и кредитоспособность и т.д.

Заключение

В ходе выполнения курсовой работы было изучено финансовое состояние предприятия.

При выполнении расчетов финансовой устойчивости было определено, что данное предприятие имеет напряженное состояние, что является для предприятия не самым лучшим результатом.

В работе также была рассчитана оценка имущественного состояния предприятия, затем были рассчитаны коэффициенты текущей ликвидности, что в свою очередь показало повышение ликвидности к концу года. Также были рассчитаны коэффициенты финансовой устойчивости, деловой активности,

Так как в сегодняшнее время не очень просто управлять крупными фирмами их руководители должны всегда повышать уровень своей деятельности и разрабатывать мероприятия по улучшению своей деятельности.

Похожие работы

... и краткосрочные перспективы платежеспособности, качество управления предприятием. На основе отобранных показателей рассчитывается комплексная оценка финансового состояния предприятия с отнесением его к одной из четырех групп: высокорентабельные предприятия, имеющие отличные шансы для дальнейшего развития; предприятия с удовлетворительным уровнем доходности; предприятия, находящиеся на грани ...

... выплаченных дивидендов). По результатам анализа финансового состояния делаются выводы, на основании которых разрабатываются мероприятия по его улучшению. Используя вышеприведенные методики, формулы и показатели, проведем анализ и оценку финансового состояния предприятия ООО «Форсаж», как его могли бы оценить предприятия-кредиторы, т.е. если бы ООО «Форсаж» выступало предприятием должником. ...

... 4 по ОКУД); Приложение к бухгалтерскому балансу (форма № 5 по ОКУД); другие данные, получаемые при проведении мониторинга финансового состояния предприятия. Основной целью проведения анализа финансового состояния организации является получение объективной оценки их платежеспособности, финансовой устойчивости, деловой и инвестиционной активности, эффективности деятельности. Общие показатели: ...

... всегда несколько меньше, нежели рост валовой прибыли, так как по мере увеличения валовой прибыли возрастает и величина налога на прибыль. 2. Оценка финансового состояния ООО “НПЦ ПЗТП” 2.1Организационно - экономическая характеристика предприятия Общество с ограниченной ответственностью "Научно- производственный центр Пензенского завода точных приборов" (ООО "НПЦ ПЗТП") является дочерним ...

0 комментариев