Навигация

Алгоритм выбора и построения мультипликатора на примере Зеленодольский машиностроительный завод АОА «КМПО» и Зеленодольский завод им. А. Н. Горького

2.2 Алгоритм выбора и построения мультипликатора на примере Зеленодольский машиностроительный завод АОА «КМПО» и Зеленодольский завод им. А. Н. Горького

Определение рыночной стоимости собственного капитала предприятия сравнительным подходом основано на использовании ценовых мультипликаторов.[15]

Ценовой мультипликатор - это коэффициент, показывающий соотношение между рыночной ценой предприятия или акции и финансовой базой.

По сути, финансовая база оценочного мультипликатора является измерителем, отражающим финансовые результаты деятельности предприятия, к которым относятся прибыль, выручка от реализации.

Стоимость, полученная на основе применения метода рынка капитала, представляет собой стоимость неконтрольного пакета акций предприятия (меньшей доли) и отражает уровень стоимости при высокой степени ликвидности.[16]

Для того что построитель мультипликатор, необходимо сравнить данные бухгалтерского баланса двух анализируемых предприятий.

Сделаем финансовый анализ Зеленодольскому машиностроительному заводу ОАО «КМПО»

Таблица 1

Анализ активов

| Показатель аналитического баланса – нетто | 2008 год | 2009 год | Абсол. разница | ||

| Актив баланса | Тыс. руб. | % | Тыс. руб. | % | |

| Имущество, всего | 853,100 | 100 | 1468,853 | 100 | +615,753 |

| Внеоборотные активы | 398,742 | 46,74 | 404,509 | 27,509 | +5,321 |

| Нематериальные активы | 5510 | 0,646 | 3629 | 0,247 | -1881 |

| Основные средства | 351,297 | 41,179 | 350,342 | 23,8514 | -955 |

| Долгосрочные ФВ | 123 | 0,01442 | 119 | 0,0081 | -4 |

| Оборотные активы | 454,358 | 53,26 | 1064,790 | 72,49126 | +610,432 |

| Запасы | 377565 | 44,258 | 716,620 | 48,788 | +339,055 |

| В т. ч. – сырье, материалы и т. д. | 49879 | 5,847 | 105683 | 7,195 | +55804 |

| - животные на выращивании | 14 | 0,00164 | 14 | 0,000953 | 0 |

| - затраты в НП | 217383 | 25,482 | 477137 | 32,484 | +259754 |

| - готовая продукция | 107936 | 12,65221 | 128992 | 8,782 | +21056 |

| Дебиторская задолженность (до 12 месяцев) | 53151 | 6,23033 | 207618 | 14,135 | +154467 |

| Дебиторская задолженность (более 12 месяцев) | 723 | 0,085 | 1392 | 0,095 | +669 |

| Краткосрочные ФВ | 0 | 0 | 0 | 0 | 0 |

| Денежные средства | 2749 | 0,3222 | 103389 | 7,039 | +100640 |

Из таблицы 1, можно сделать следующие выводы: внеоборотные активы в 2009 году увеличились на 5,767 тыс. руб. по сравнению с 2008 годом, что в абсолютной величине будет +5,321 и темп роста составит 101,3344%.

Стоимость оборотных активов увеличилась на 1064335,642 тыс. руб., это произошло в основном из – за увеличения запасов на 339055 тыс. руб., удельный вес запасов составил 189,8% увеличение наблюдалось с 2003 г. по 2009 г.

Сумма дебиторской задолженности увеличилась на 669 тыс. руб. в 2009 г. по сравнению с годом предыдущим.

Денежные средства увеличились на 100640 тыс. руб. и по темпам роста составили 3760,968%.

Таблица 2

Анализ пассивов

| Показатель аналитического баланса - нетто | 2008 год | 2009 год | Абсол. Разница | ||

| Пассивы баланса | Тыс. руб. | % | Тыс. руб. | % | |

| Источники имущества, всего | 853,100 | 100 | 1468,853 | 100 | 615,753 |

| Собственный капитал | -622271,9 | -72942,4 | -1061728 | -722828 | -439456 |

| Уставной капитал | 282130 | 33,0711 | 282130 | 19,208 | 0 |

| Добавочный капитал | 0 | 0 | 0 | 0 | 0 |

| Резервный капитал | 0 | 0 | 0 | 0 | 0 |

| Целевые финансирования и поступления | 0 | 0 | 0 | 0 | 0 |

| Нераспределенная прибыль | -80,,793 | -9,47 | -109,515 | -7,456 | -28,722 |

| Заемный капитал | 623125 | -73,0424 | 1063197 | 72,39 | 440072 |

| Долгосрочные займы и кредиты | 19430 | 2,28 | 203389 | 13,847 | 183959 |

| Краткосрочные займы и кредиты | 169567 | 19,877 | 245567 | 16,7183 | 76000 |

| Кредиторская задолженность | 453532 | 53,163 | 817112 | 55,63 | 363580 |

Заемный капитал 2009 г. увеличился по сравнению с 2008 г. на 440072 тыс. руб., это произошло за счет увеличению кредиторской задолженности (на 363580 тыс. руб.).

Добавочного и резервного капитала нет, это связано с тем, что предприятие всю прибыль вкладывает в производство и на оплату кредитов.

Характеризуют способность предприятия погашать свои краткосрочные обязательства.

Таблица 3

Анализ показателей платежеспособности

| Коэффициенты платежеспособности | 2008 год | 2009 год |

| Коэффициент абсолютной ликвидности Ка ((250+260)/690) | 0,004 | 0,1 |

| Коэффициент срочной ликвидности Кср ((230+250+260)/690) | 0,006 | 0,1 |

| Коэффициент текущей ликвидности Кт ((210+230+250+260)/690) | 0,611 | 0,1 |

Коэффициент абсолютной ликвидности 2009 г. выше по сравнению с 2008 г.

Коэффициент срочной ликвидности тоже в 2009 г. выше по сравнению с годом предшествующим. Этот показатель показывает, что сумма кредитов предприятия предоставленных своим покупателям превышает величину кредитов, полученных предприятием от поставщиков.

Коэффициент текущей ликвидности в 2009 г. ниже по сравнению с 2008 г.

Анализ показатели финансовой устойчивости (структуры капитала)

Показатели структуры капитала характеризуют степень защищенности интересов кредиторов и инвесторов, имеющих долгосрочные вложения в компанию. Они отражают способность предприятия погашать долгосрочную задолженность.[17]

Показатели структуры капитала (финансовая устойчивость)

Показатели структуры капитала характеризуют степень защищенности интересов кредиторов и инвесторов, имеющих долгосрочные вложения в компанию. Они отражают способность предприятия погашать долгосрочную задолженность.

Таблица 4

Коэффициенты финансовой устойчивости

| Коэффициенты финансовой устойчивости | 2008год | 2009 год |

| Коэффициент собственности Кск (490/300) | 236,007 | 0,12 |

| Коэффициент финансовой зависимости Кзс ((590+690)/490) | 3,24 | 6160,70 |

| Коэффициент маневренности собственных средств Кмс ((290-690)/490) | - 3,1 | - 6153,2 |

| Коэффициент концентрации СОС КСОС ((290-690)/300) | - 729,9 | - 723,10 |

| Коэффициент структуры долгосрочных вложений Кдв (590/190) | 71,82 | 0,58 |

| Коэффициент устойчивого финансирования Куф ((490+590)/300) | 269,58 | 0,28 |

Из данной таблицы следуют выводы:

В 2009 г. предприятие сильно зависимо в финансовом плане, коэффициент собственности близок к нулю, маневренность собственных средств отрицательна и продолжает снижаться, долгосрочные вложения практически отсутствуют, коэффициент устойчивого финансирования близится к нулю по сравнению с 2008 г.

Финансовый анализ Зеленодольского завода им. А. Н. Горького

Таблица 5

Анализ активов

| Показатель аналитического баланса - нетто | 2008 год | 2009 год | Абсол. Разница | ||

| Актив баланса | Тыс. руб. | % | Тыс. руб. | % | |

| Имущество, всего | 965,400 | 100 | 2057,853 | 100 | +1962,453 |

| Внеоборотные активы | 397,000 | 0,97 | 400,500 | 100,88 | +3,5 |

| Нематериальные активы | 900 | 0,2 | 4500 | 500 | +3600 |

| Основные средства | 259,700 | 41,179 | 320,500 | 23,8514 | -955 |

| Долгосрочные ФВ | 230 | 2,3 | 100 | 43,40 | -130 |

| Оборотные активы | 607,300 | 60,1 | 1009,800 | 166,27 | +402,5 |

| Запасы | 673589 | 647,67 | 1040, 700 | 0,15 | -672548,3 |

| В т. ч. – сырье, материалы и т. д. | 35890 | 33,96 | 105683 | 294,46 | +69793 |

| - животные на выращивании | 0 | 0 | 0 | 0 | |

| - затраты в НП | 217383 | 45,55 | 477137 | 219,49 | +259754 |

| - готовая продукция | 296700 | 59,27 | 500579 | 168,71 | +203879 |

| Дебиторская задолженность (до 12 месяцев) | 54900 | 178,27 | 30795 | 56,09 | -24105 |

| Дебиторская задолженность (более 12 месяцев) | 670 | 48,02 | 1392 | 207,76 | +722 |

| Краткосрочные ФВ | 0 | 0 | 0 | 0 | 0 |

| Денежные средства | 305000 | 285,58 | 10680 | 3,5 | -294320 |

Из таблицы 5, можно сделать следующие выводы: внеоборотные активы в 2009 году увеличились на 3,5 тыс. руб. по сравнению с 2008 годом. Стоимость оборотных активов увеличилась на 402,5 тыс. руб., наблюдается их снижение.

Сумма дебиторской задолженности увеличилась на 722 тыс. руб. в 2009 г. по сравнению с годом предыдущим.

Денежные средства уменьшились на 294320 тыс. руб.

Таблица 6

Анализ пассивов

| Показатель аналитического баланса - нетто | 2008 год | 2009 год | Абсол. разница | ||

| Пассивы баланса | Тыс. руб. | % | Тыс. руб. | % | |

| Источники имущества, всего | 965,400 | 100 | 2057,853 | 100 | +1962,453 |

| Собственный капитал | -5437800 | -361,31 | -150500 | -2,76 | -5287300 |

| Уставной капитал | 578600 | 167,22 | 346000 | 59,79 | -232600 |

| Добавочный капитал | 0 | 0 | 0 | 0 | 0 |

| Резервный капитал | 0 | 0 | 0 | 0 | 0 |

| Целевые финансирования и поступления | 0 | 0 | 0 | 0 | 0 |

| Нераспределенная прибыль | -100,500 | -27,2 | -369,400 | -367,56 | -266,9 |

| Заемный капитал | 650,00 | -0,65 | 1000000 | 1538,46 | 999350 |

| Долгосрочные займы и кредиты | 134000 | 37,22 | 360000 | 268,65 | 226000 |

| Краткосрочные займы и кредиты | 599000 | 74,87 | 800000 | 133,55 | 201000 |

| Кредиторская задолженность | 483600 | 59,18 | 817112 | 168,96 | 333512 |

Заемный капитал 2009 г. увеличился по сравнению с 2008 г. на 999350 тыс. руб., это произошло за счет увеличению кредиторской задолженности (на 333512 тыс. руб.).

Добавочного и резервного капитала нет, это связано с тем, что предприятие всю прибыль вкладывает в производство и на оплату кредитов.

Характеризуют способность предприятия погашать свои краткосрочные обязательства.

Таблица 7

Анализ показателей платежеспособности

| Коэффициенты платежеспособности | 2008 год | 2009 год |

| Коэффициент абсолютной ликвидности Ка ((250+260)/690) | 0,004 | 0,1 |

| Коэффициент срочной ликвидности Кср ((230+250+260)/690) | 0,003 | 0,991 |

| Коэффициент текущей ликвидности Кт ((210+230+250+260)/690) | 0,001 | 0,999 |

Из полученных расчетов, можно сделать следующие выводы:

Коэффициент абсолютной ликвидности 2009 г. выше по сравнению с 2008 г.

Коэффициент срочной ликвидности тоже в 2009 г. выше по сравнению с годом предшествующим. Этот показатель показывает, что сумма кредитов предприятия предоставленных своим покупателям превышает величину кредитов, полученных предприятием от поставщиков.

Коэффициент текущей ликвидности в 2009 г. ниже по сравнению с 2008 г.

Анализ показатели финансовой устойчивости (структуры капитала)

Таблица 8

Коэффициенты финансовой устойчивости

| Коэффициенты финансовой устойчивости | 2008 год | 2009 год |

| Коэффициент собственности Кск (490/300) | 567,3 | 0,2 |

| Коэффициент финансовой зависимости Кзс ((590+690)/490) | 67,54 | 7230,1 |

| Коэффициент маневренности собственных средств Кмс ((290-690)/490) | - 2,8 | - 7278,3 |

| Коэффициент концентрации СОС КСОС ((290-690)/300) | - 896,0 | - 957,5 |

| Коэффициент структуры долгосрочных вложений Кдв (590/190) | 90,6 | 0,3 |

| Коэффициент устойчивого финансирования Куф ((490+590)/300) | 342,6 | 0,35 |

В 2009 г. предприятие сильно зависимо в финансовом плане, коэффициент собственности близок к нулю, маневренность собственных средств отрицательна и продолжает снижаться, долгосрочные вложения практически отсутствуют, коэффициент устойчивого финансирования близится к нулю по сравнению с 2009 г.

Похожие работы

... переход к показателю реализованной продукции. В стоимостном выражении дается оценка валовой товарной продукции сельскохозяйственных предприятий, что необходимо и для подсчета совокупного общественного продукта. Совокупность информации, используемой в оценочной деятельности, должна отвечать многим требованиям, например: достаточности, достоверности, объективности, точности, комплексности и т. д. ...

... итоговых корректировок Итоговая величина стоимости, полученная в результате применения всей совокупности ценовых мультипликаторов, должна быть откорректирована в соответствии с конкретными условиями оценки бизнеса. Наиболее типичными являются следующие поправки. Портфельная скидка представляется при наличии не привлекательного для покупателя характера диверсификации активов. Аналитик при ...

... 1500 3 30% 0,9286 1393 Управленческие расходы 10904 9 25% 0,8306 9056 Выходные пособия и выплаты работникам 9062 4 9062 Итого 1199487 21426 2.2 Оценка рыночной стоимости ЗАО «Олерон» методом дисконтирования денежных потоков Метод дисконтирования денежных потоков Это метод определения капитализированной стоимости доходов, при работе с которым ...

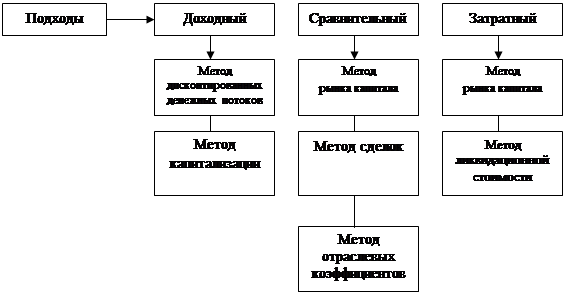

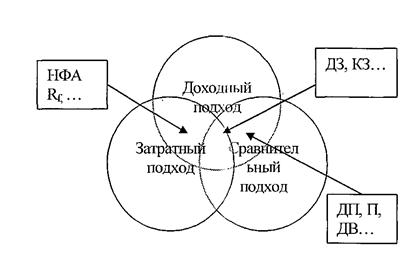

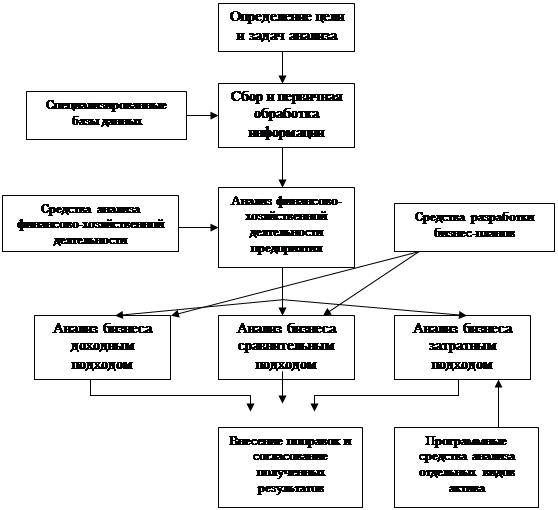

... самой постановки задачи реализации анализа бизнеса в среде современных информационных технологий, становится тормозом в развитии не только информационных технологий при анализе бизнеса и их применения, но и оказывают негативное влияние на развитие самого анализа бизнеса как направления. Выводы 1. Исследование методической базы анализа стоимости бизнеса, проводимое на основе затратного, ...

0 комментариев