Навигация

Расчет стоимости предприятия с использованием метода рынка капитала

2.3 Расчет стоимости предприятия с использованием метода рынка капитала

Метод рынка капитала, или метод компании-аналога, основан на использовании цен, сформированных открытым фондовым рынком. То есть, при оценке акций (бизнеса) предприятия, базой для сравнения служит цена на единичную акцию компаний-аналогов и в чистом виде данный метод используется для оценки миноритарного пакета акций.[18]

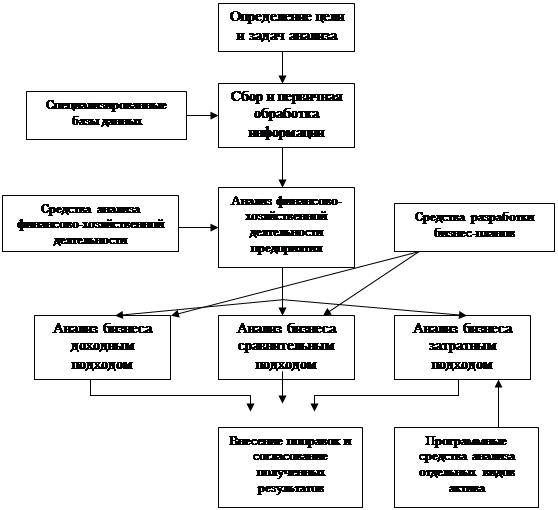

Процесс оценки акций (бизнеса) предприятия с применением метода рынка капитала включает следующие основные этапы:

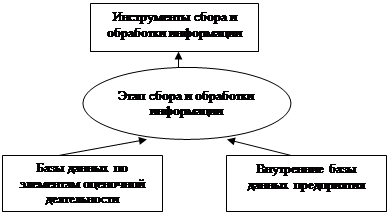

· Сбор необходимой информации.

· Выбор аналогичных предприятий.

· Финансовый анализ.

· Расчет оценочных мультипликаторов.

· Выбор величины мультипликатора.

· Определение итоговой величины стоимости.[19]

Сбор необходимой информации подразумевает с одной стороны, сбор данных о фактических ценах купли-продажи акций, аналогичных с акциями оцениваемой компании, а с другой стороны подбор бухгалтерской и финансовой отчетности, как оцениваемого предприятия, так и компаний-аналогов. Качество и доступность такой информации, безусловно, зависят от уровня развития фондового рынка и играют решающую роль в оценке акций (бизнеса) данным методом.

Выбор аналогичных предприятий производится путем сужения первичной (довольно широкой) выборки предприятий - аналогов. Если первичный отбор производится по достаточно общим критериям сопоставимости (отраслевая принадлежность, производимая продукция, ассортимент, объем производства), то в дальнейшем список сужается из-за отказа некоторых фирм предоставить необходимую информацию, а также из-за введения более специфичных критериев сопоставимости (уровень диверсификации производства, положение на рынке, размер, характер конкуренции, перспективы роста, финансовый риск, качество менеджмента и т.д.).

Финансовый анализ является важнейшим приемом определения сопоставимости аналогичных компаний с той, чьи акции (бизнес) оцениваются. Во – первых, с помощью финансового анализа можно определить рейтинг оцениваемой компании в списке аналогов; во – вторых, он позволяет обосновать степень доверия оценщика к конкретному виду мультипликатора в общем их числе, что в конечном счете определяет вес каждого варианта стоимости при выведении итоговой величины; в – третьих, финансовый анализ является основой для внесения необходимых корректировок, обеспечивающих увеличение сопоставимости и обоснованности окончательной стоимости оцениваемых акций (бизнеса).[20]

Расчет оценочных мультипликаторов (коэффициентов, показывающих отношение рыночной цены предприятия или акции к финансовой базе) происходит в следующем порядке:

· Определить цену акции по всем компаниям, выбранным в качестве аналога - это даст значение числителя в формуле.

· Вычислить финансовую базу (прибыль, выручку от реализации, стоимость чистых активов и т.д.) либо за определенный период, либо по состоянию на дату оценки - это даст величину знаменателя.

На практике, при оценке акций (бизнеса) предприятия используются два типа мультипликаторов: интервальные и моментные. К интервальным мультипликаторам относятся:

· цена/прибыль;

· цена/денежный поток;

· цена/ дивидендные выплаты;

· цена/выручка от реализации.

К моментным мультипликаторам относятся:

· цена/балансовая стоимость активов;

· цена/ чистая стоимость активов.

Группа мультипликаторов цена/прибыль, цена/денежный поток является наиболее применяемой, так как информация о прибыли оцениваемой компании и предприятий - аналогов является наиболее доступной. [21]

Возможность применения того или иного мультипликатора группы цена/дивиденды зависит от целей оценки. Если оценка акций проводится в целях поглощения предприятия, то способность выплачивать дивиденды не имеет значения, так как оно может прекратить свое существование в привычном режиме хозяйствования. При оценке контрольного пакета акций оценщик ориентируется на потенциальные дивиденды, так как инвестор получает право решения дивидендной политики. Мультипликаторы данной группы при оценке акций целесообразно использовать, если дивиденды выплачиваются достаточно стабильно как в аналогах, так и в оцениваемой компании.

Мультипликатор цена/выручка от реализации используется редко, в основном для проверки объективности результатов, получаемых другими способами или для оценки акций (бизнеса) предприятий сферы услуг (реклама, страхование и т.п.)

Оптимальная сфера применения мультипликатора цена/балансовая стоимость - оценка холдинговых компаний, либо необходимость быстро реализовать крупный пакет акций. Финансовой базой для расчета являются чистые активы оцениваемой компании и компаний-аналогов.

Myльтипликатop цена/чистая стоимость активов применяют в том случае, если соблюдаются следующие требования:

· оцениваемая компания имеет значительные вложения в собственность (недвижимость, ценные бумаги, газовое или нефтяное оборудование);

· основной бизнеса компании являются хранение, покупка и продажа такой собственности, при этом управленческий и рабочий персонал добавляет к продукции в этом случае незначительную стоимость.

Определение итоговой величины стоимости состоит из трех основных этапов:

· выбора величины мультипликатора;

· взвешивания промежуточных результатов;

· внесения итоговых корректировок.

Выбор величины мультипликатора является наиболее сложным этапом, требующим особенно тщательного обоснования, зафиксированного впоследствии в отчете об оценке акций (бизнеса) предприятия. Поскольку одинаковых компаний не существует, диапазон величины одного и того же мультипликатора по компаниям-аналогам бывает достаточно широк. Оценщик отсекает экстремальные величины и рассчитывает среднее значение мультипликатора по группе аналогов. Затем проводит финансовый анализ, причем для выбора величины конкретного мультипликатора использует финансовые коэффициенты и показатели, наиболее тесно связанные с данным мультипликатором по величине финансового коэффициента определяет положение (ранг) оцениваемой компании в общем списке. Полученные результаты накладываются на ряд мультипликаторов, и достаточно точно определяется величина, которая может быть использована для расчета стоимости акций (бизнеса) рассматриваемой компании.

Проделав данную процедуру с различными мультипликаторами, оценщик в зависимости от конкретных условий, целей и объекта оценки, степени доверия к той или иной информации придает каждому мультипликатору свой вес. На основе взвешивания получается итоговая величина стоимости акций (бизнеса), которая может быть взята за основу для проведения последующих корректировок.[22]

Наиболее типичными являются следующие корректировки. Портфельная скидка предоставляется при наличии непривлекательного для покупателя характера диверсификации производства. Оценщик при определении окончательного варианта стоимости должен учесть имеющиеся активы непроизводственного назначения. Если в процессе финансового анализа выявлены либо недостаточность собственного оборотного капитала, либо экстренная потребность в капитальных вложениях, полученную величину необходимо вычесть. Возможно применение скидки на ликвидность.

Как видно, метод рынка капитала при оценке акций (бизнеса) действующего предприятия достаточно сложен и трудоемок в применении. Однако, результаты, полученные с помощью этого метода, имеют хорошую объективную основу, уровень которой зависит от возможности привлечения широкого круга компаний-аналогов.

Зеленодольский машиностроительный завод является дочерним предприятием ОАО «КМПО», не имеет своих акций и целиком принадлежит к ОАО «КМПО», так же ЗМЗ не является юридическим лицом и выступает от имени, по поручению и под ответственность ОАО «КМПО». ЗМЗ обладает закрепленным имуществом, принадлежащим ОАО «КМПО» и имеет отдельный баланс, имеет расчетный счет в учреждении банка по месту его нахождения. ЗМЗ имеет печать своим наименованием и наименованием ОАО «КМПО», угловой штамп, фирменные бланки с указанием своей принадлежности ОАО «КМПО».

ЗМЗ в праве от имени ОАО «КМПО» заключать договоры, рассматривать претензии, предъявлять иски, участвовать в арбитражном и судебном процессах.

Управление Зеленодольским машиностроительным заводом осуществляет директор, который действует на основании Доверенности, выдаваемой ОАО «КМПО». Директор ЗМЗ назначается на должность, перемещается и освобождается от должности приказом генерального директора ОАО «КМПО» и в своей деятельности подчинен и подотчетен ему.

В свою очередь ОАО «КМПО» не выступает с продажей акций на фондовом рынке, это предприятие оборонной (закрытой) промышленности и большей долей акций принадлежащей государству. Соответственно, дать оценку дать оценку акций этого предприятия мы не можем. Основываясь на анализ финансовой деятельности, можно сказать, что предприятие-банкрот, а в условиях сложившегося кризиса, не может выжить без поддержки государства.

Второе анализируемое предприятие ОАО «Зеленодольский завод им. А. Н. Горького», является предприятием оборонной промышленности, большая часть акций принадлежит Холдингу «Ак Барс», соответственно, так же его акции не участвуют на торгах на фондовом рынке. Сейчас предприятие находится на стадии упадка, это можно увидеть из сделанного финансового анализа, предприятие нуждается в государственной поддержке.

Таким образом, провести оценку акций анализируемых предприятий нельзя.

Заключение

Для принятия эффективных управленческих решений собственникам и руководству предприятия часто требуется информация о стоимости бизнеса. Повышение стоимости предприятия – один из показателей роста доходов его собственников. Поэтому периодическое проведение оценки стоимости бизнеса можно использовать для анализа эффективности управления предприятием.

Основным инструментом определения рыночной стоимости собственного капитала предприятия сравнительным подходом являются ценовые мультипликаторы.

Ценовой мультипликатор отражает соотношение между рыночной ценой предприятия и каким-либо его показателем, характеризующим результаты производственной и финансовой деятельности.

В качестве таких показателей можно использовать не только прибыль, но и денежный поток, дивидендные выплаты, выручку от реализации и некоторые другие.

Ценовой мультипликатор рассчитывается по всем аналогичным предприятиям.

Для оценки рыночной стоимости оцениваемой компании выбранная аналитиком величина ценового мультипликатора используется как множитель к ее аналогичному показателю.

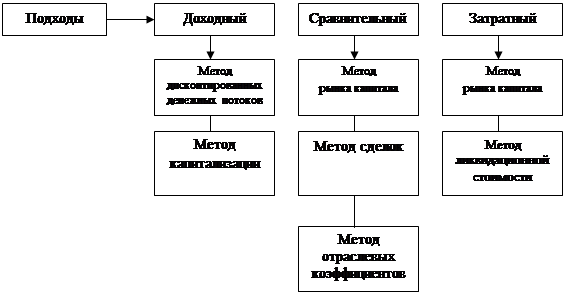

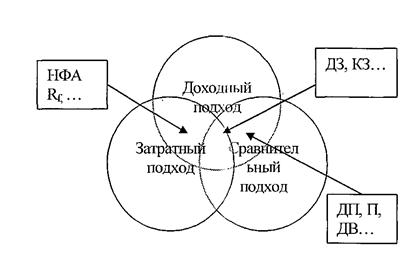

Сравнительный подход предполагает использование в оценочной деятельности трех основных методов: рынка капитала, сделок и отраслевых коэффициентов. Основное преимущество сравнительного подхода состоит в том, что он основан на реальных рыночных данных, отражающих сложившееся соотношение спроса и предложения, а также в том, что он учитывает множество различных особенностей объекта оценки, в том числе их доходность.

Вместе с тем сравнительный подход имеет и существенные недостатки. Одним из главных является сложность получения разносторонней и разнообразной информации по финансовому состоянию объектов и достаточного числа аналогов. К тому же, сравнительный подход ориентирован на использование данных об уже осуществленных сделках, тогда как бизнес нацелен преимущественно на будущее.

Финансовый анализ является важнейшим приемом определения сопоставимости аналогичных компаний с той, чьи акции (бизнес) оцениваются. Во – первых, с помощью финансового анализа можно определить рейтинг оцениваемой компании в списке аналогов; во – вторых, он позволяет обосновать степень доверия оценщика к конкретному виду мультипликатора в общем их числе, что в конечном счете определяет вес каждого варианта стоимости при выведении итоговой величины; в – третьих, финансовый анализ является основой для внесения необходимых корректировок, обеспечивающих увеличение сопоставимости и обоснованности окончательной стоимости оцениваемых акций (бизнеса).

Предприятия – аналоги: Зеленодольский машиностроительный завод АОА «КМПО» и Зеленодольский завод им. А. Н. Горького.

В свою очередь ОАО «КМПО» не выступает с продажей акций на фондовом рынке, это предприятие оборонной (закрытой) промышленности и большей долей акций принадлежащей государству. Соответственно, дать оценку дать оценку акций этого предприятия мы не можем. Основываясь на анализ финансовой деятельности, можно сказать, что предприятие-банкрот, а в условиях сложившегося кризиса, не может выжить без поддержки государства.

Второе анализируемое предприятие ОАО «Зеленодольский завод им. А. Н. Горького», является предприятием оборонной промышленности, большая часть акций принадлежит Холдингу «Ак Барс», соответственно, так же его акции не участвуют на торгах на фондовом рынке. Сейчас предприятие находится на стадии упадка, это можно увидеть из сделанного финансового анализа, предприятие нуждается в государственной поддержке.

Таким образом, провести оценку акций анализируемых предприятий нельзя.

Список использованной литературы:

1. Федеральный закон РФ от 29 июля 1998г. №135-ФЗ «Об оценочной деятельности в Российской Федерации»

2. Постановление Правительства РФ от 06.07.2001 г. №519 «Об утверждении стандартов оценки»

3. Ассонов В.Н. Базовые понятия и технология оценки действующего предприятия

4. Баканов М.И., Шеремет А.Д. Теория экономического анализа: Учебник. – 4-е изд., доп. и перераб. – М.: Финансы и статистика, 2007. – 416с.

5. Бердикова Т.Б. Анализ и диагностика финансово-хозяйственной деятельности предприятий: Учебное пособие. – М.: ИНФРА-М, 2008. – 348с.

6. Богатин Ю.В., Швандар В.А. Оценка эффективности бизнеса и инвестиций: Учеб. пособие для вузов по экон. спец. – М.: ЮНИТИ; ФИНАНСЫ, 2009. – 254с.

7. Валдайцев С.В. Оценка бизнеса и управление стоимостью предприятия: Учеб. пособие для вузов. – М.: ЮНИТИ-ДАНА, 2007. – 720с.

8. Гольдштейн Г.Я. Инновационный менеджмент: Учебное пособие. – Таганрог: Изд-во ТРТУ, 2008. – 132с.

9. Глен М. Десмонд, Ричард Э. Келии. Руководство по оценке бизнеса. – М.: РОО, 2002.

10. Горынина Г.Г. Подход к комплексной оценке финансовых рисков для их учета в динамической модели стратегического развития банка

11. Грязнова А.Г., Федотова М.А., Ленская С.А. и др. Оценка бизнеса: Учеб. для вузов по экон. спец. / Под ред. А.Г. Грязновой, М.А. Федотовой. – М.: Финансы и статистика, 2007. – 509с.

12. Есипов В.Е., Маховикова Г.А., Терехова В.В. Оценка бизнеса. – СПб.: Питер, 2001. – 416с.

13. Ковалев В.В. Ведение в финансовый менеджмент. – М.: Финансы и статистика, 2008. – 768с.

14. Ковалев В.В. Финансовый анализ. Управление капиталом. Выбор инвестиций. Анализ отчетности. – М.: Финансы и статистика, 2005.

15. Ковалева Т.И. Оценка стоимости действующего предприятия с помощью программных средств // Теория и практика управления. – 2004. - №3 // http://www.jurenergo.kiev.ua/statti/OCENKA.doc

16. Козионова Л.Е. Оценка бизнеса – интересы, конфликты и размышления // http://unison.yaroslavl.ru/articles/article-6.shtml

17. Методология оценочной деятельности: современное состояние и перспективы развития в Российской Федерации / Под ред. Г.И. Микерина. – М.: Фонд «Бюро экономического анализа», 2009 г.

18. Оценка стоимости предприятия (бизнеса). Учебное пособие / Под ред. Н.А. Абдулаева, Н.А. Колайко. – М.: Экмос, 2008. – 352с.

19. Оценка гудвилла. Модели и методы

20. Оценочная деятельность в экономике: Учебное пособие. – М.: ИКЦ «МарТ»; Ростов н/Д: Издательский центр «МарТ», 2003. – 304 с.

21. Пещанская И.В. Финансовый менеджмент: краткосрочная финансовая политика: Учебное пособие для вузов / И.В. Пещанская. – М.: Издательство «Экзамен», 2005. – 256с.

22. Ревуцкий Л.Д. Потенциал и стоимость предприятия. – М.: Перспектива, 2007.

23. Савицкая Г.В. Анализ хозяйственной деятельности предприятий. – М.: ИНФРА-М, 2001.

24. Сильвестров С. От консолидации – к развитию законодательной базы // Экономические стратегии. – 2005. - №2. – С.46-47

25. Синельников Д.А. Оценка стоимости бизнеса // Финансовый менеджмент. - №3. – 2009.

26. Соколов В.Н. Методы оценки предприятия/С.-Петербург.гос.инж. экон. акад. – СПб., 2008. – 144с.

27. Соколова Г.Н. Информационные технологии экономического анализа / Г.Н. Соколова – М.: Экзамен, 2002. – 320с.

28. Таль Г.К. и др. Оценка предприятий: Доходный подход / Таль Г.К., Григорьев В.В., Бадаев Н.Д., Гусев В.И., Юн Г.Б. – М., 2007.

29. Тарасевич Е.И. Оценка недвижимости / Санкт-Петербург. гос. техн. ун-т. – СПб.: СПбГТУ, 2007. – 422с.

30. Федотова М.А. Сколько стоит бизнес (Методы оценки). – М.: Перспектива, 2006. – 217с.

31. Черняк В.З. Оценка бизнеса. – М.: Финансы и статистика, 1996. – 175с.

32. Черкашина Т.А. Оценка собственности: Учебно-методический комплекс. – Ростов н/Д: РГЭУ, 2001.

33. Щербаков В.А., Щербакова Н.А. Оценка стоимости предприятий (бизнеса): Учебное пособие. – Новосибирск: НГТУ, 2008. – 128 с.

34. Щербакова Н.А. Принятие эффективных управленческих решений на основе результатов оценки стоимости предприятия // Экономика и организация эффективного использования и устойчивого развития трудового потенциала предприятия. – Новосибирск: НГТУ, 2007. – С.353-354

[1] Грязнова А.Г., Федотова М.А., Ленская С.А. и др. Оценка бизнеса: Учеб. для вузов по экон. спец. / Под ред. А.Г. Грязновой, М.А. Федотовой. – М.: Финансы и статистика, 2007. – 509с.

[2] Ковалев В.В. Ведение в финансовый менеджмент. – М.: Финансы и статистика, 2008. – 768с.

[3] Грязнова А.Г., Федотова М.А., Ленская С.А. и др. Оценка бизнеса: Учеб. для вузов по экон. спец. / Под ред. А.Г. Грязновой, М.А. Федотовой. – М.: Финансы и статистика, 2007. – 509с.

[4] Баканов М.И., Шеремет А.Д. Теория экономического анализа: Учебник. – 4-е изд., доп. и перераб. – М.: Финансы и статистика, 2007. – 416с.

[5] Грязнова А.Г., Федотова М.А., Ленская С.А. и др. Оценка бизнеса: Учеб. для вузов по экон. спец. / Под ред. А.Г. Грязновой, М.А. Федотовой. – М.: Финансы и статистика, 2007. – 509с.

[6] Грязнова А.Г., Федотова М.А., Ленская С.А. и др. Оценка бизнеса: Учеб. для вузов по экон. спец. / Под ред. А.Г. Грязновой, М.А. Федотовой. – М.: Финансы и статистика, 2007. – 509с.

[7] Ковалев В.В. Ведение в финансовый менеджмент. – М.: Финансы и статистика, 2008. – 768с.

[8] Грязнова А.Г., Федотова М.А., Ленская С.А. и др. Оценка бизнеса: Учеб. для вузов по экон. спец. / Под ред. А.Г. Грязновой, М.А. Федотовой. – М.: Финансы и статистика, 2007. – 509с.

[9] Баканов М.И., Шеремет А.Д. Теория экономического анализа: Учебник. – 4-е изд., доп. и перераб. – М.: Финансы и статистика, 2007. – 416с.

[10] Черкашина Т.А. Оценка собственности: Учебно-методический комплекс. – Ростов н/Д: РГЭУ, 2001.

[11] Баканов М.И., Шеремет А.Д. Теория экономического анализа: Учебник. – 4-е изд., доп. и перераб. – М.: Финансы и статистика, 2007. – 416с.

[12] Черкашина Т.А. Оценка собственности: Учебно-методический комплекс. – Ростов н/Д: РГЭУ, 2001.

[13] Баканов М.И., Шеремет А.Д. Теория экономического анализа: Учебник. – 4-е изд., доп. и перераб. – М.: Финансы и статистика, 2007. – 416с.

[14] Богатин Ю.В., Швандар В.А. Оценка эффективности бизнеса и инвестиций: Учеб. пособие для вузов по экон. спец. – М.: ЮНИТИ; ФИНАНСЫ, 2009. – 254с.

[15] Савицкая Г.В. Анализ хозяйственной деятельности предприятий. – М.: ИНФРА-М, 2001.

[16] Бердикова Т.Б. Анализ и диагностика финансово-хозяйственной деятельности предприятий: Учебное пособие. – М.: ИНФРА-М, 2008. – 348с.

[17] Бердикова Т.Б. Анализ и диагностика финансово-хозяйственной деятельности предприятий: Учебное пособие. – М.: ИНФРА-М, 2008. – 348с.

[18] Таль Г.К. и др. Оценка предприятий: Доходный подход / Таль Г.К., Григорьев В.В., Бадаев Н.Д., Гусев В.И., Юн Г.Б. – М., 2007.

[19] Федотова М.А. Сколько стоит бизнес (Методы оценки). – М.: Перспектива, 2006. – 217с.

[20] Федотова М.А. Сколько стоит бизнес (Методы оценки). – М.: Перспектива, 2006. – 217с.

[21] Федотова М.А. Сколько стоит бизнес (Методы оценки). – М.: Перспектива, 2006. – 217с.

[22] Богатин Ю.В., Швандар В.А. Оценка эффективности бизнеса и инвестиций: Учеб. пособие для вузов по экон. спец. – М.: ЮНИТИ; ФИНАНСЫ, 2009. – 254с.

Похожие работы

... переход к показателю реализованной продукции. В стоимостном выражении дается оценка валовой товарной продукции сельскохозяйственных предприятий, что необходимо и для подсчета совокупного общественного продукта. Совокупность информации, используемой в оценочной деятельности, должна отвечать многим требованиям, например: достаточности, достоверности, объективности, точности, комплексности и т. д. ...

... итоговых корректировок Итоговая величина стоимости, полученная в результате применения всей совокупности ценовых мультипликаторов, должна быть откорректирована в соответствии с конкретными условиями оценки бизнеса. Наиболее типичными являются следующие поправки. Портфельная скидка представляется при наличии не привлекательного для покупателя характера диверсификации активов. Аналитик при ...

... 1500 3 30% 0,9286 1393 Управленческие расходы 10904 9 25% 0,8306 9056 Выходные пособия и выплаты работникам 9062 4 9062 Итого 1199487 21426 2.2 Оценка рыночной стоимости ЗАО «Олерон» методом дисконтирования денежных потоков Метод дисконтирования денежных потоков Это метод определения капитализированной стоимости доходов, при работе с которым ...

... самой постановки задачи реализации анализа бизнеса в среде современных информационных технологий, становится тормозом в развитии не только информационных технологий при анализе бизнеса и их применения, но и оказывают негативное влияние на развитие самого анализа бизнеса как направления. Выводы 1. Исследование методической базы анализа стоимости бизнеса, проводимое на основе затратного, ...

0 комментариев