Навигация

6. Налоговый учет

Налоговый учет – это система обобщения информации для определения налоговой базы на основе данных первичных документов сгруппированных в соответствии с порядком, закрепленным ст. 313 НК РФ. Данные налогового учета должны отражать:

Ø Порядок формирования сумм доходов и расходов;

Ø Порядок определения доли расходов учитываемых для целей налогообложения в текущем налоговом (отчетном) периоде;

Ø Сумму остатка расходов (убытков) подлежащих распределению в следующих налоговых периодах;

Ø Порядок формирования резервов;

Ø Сумму задолжности по расчетам с бюджетами по налогу на прибыль;

Данные налогового учета на счетах бухгалтерского учета не отражаются (ст. 314 НК РФ). Данные налогового учета должны подтверждаться:

Ø Первичными документами (включая справки бухгалтера);

Ø Аналитические регистры;

Ø Расчеты налоговой базы.

Исходя из вышеизложенного организация может использовать две схемы налогового учета:

1) ведение налогового учета параллельно с бухгалтерским учетом путем использования регистров налогового учета, разработанных организацией самостоятельно и утверждаемых в составе учетной политики для целей налогообложения.

2) организация разрабатывает план счетов налогового учета. Этот способ не избавляет налогоплательщика от разработки и заполнения налоговых регистров.

Первый и второй порядок ведения налогового учета закреплен методическими указаниями МНС РФ.

Оценка незавершенного производства при обработке или переработке сырья

Порядок отнесения части прямых расходов на незавершенное производство установлен пунктом 1 статьи 319 НК РФ. Из названного пункта следует, что оценка «незавершенки» производится на конец каждого месяца. Причем независимо от того, перешла организация на исчисление ежемесячных авансовых платежей по налогу на прибыль исходя из фактической прибыли или нет.

Сумма остатков незавершенного производства на конец текущего месяца включается в состав материальных расходов следующего месяца. Такая формулировка содержится в пункте 1 статьи 319 НК РФ. На ее основании можно сделать вывод, что сумма незавершенного производства на конец месяца вместе с суммой прямых расходов следующего месяца должна участвовать в распределении прямых расходов в следующем месяце.

Теперь рассмотрим порядок оценки «незавершенки» для случая, когда производство заключается в обработке или переработке исходного сырья.

Поскольку в расчете должен участвовать целый ряд показателей, этот порядок удобно представить в виде формул. Введем следующие обозначения:

НЗП нач (в руб.) – сумма входящего остатка незавершенного производства;

ИС НЗП нач (в натуральных измерителях) – количество исходного сырья, использованного в производстве в прошлом месяце, в части, относящейся к НЗП на конец прошлого месяца (то есть к НЗП нач );

ПР (в руб.) – общая сумма прямых расходов расчетного месяца;

ИС (в нат. измерителях) – количество исходного сырья, использованного в производстве за расчетный месяц;

ТП (в нат. измерителях) – технологические потери исходного сырья, использованного в производстве за расчетный месяц.

НЗП кон (в руб.) – искомая оценка остатка незавершенного производства на конец расчетного месяца;

ИС НЗП кон (в нат. измерителях) – количество исходного сырья, использованного в производстве за месяц, в части, относящейся к НЗП на конец текущего месяца (то есть к НЗП кон ).

Простейший вариант

После ввода условных обозначений на основании положений пункта 1 ст. 319 НК РФ составим формулу расчета оценки незавершенного производства для самой простой ситуации, когда процесс производства состоит в обработке единственного вида сырья, образующего основу готовой продукции:

НЗП кон = (ПР + НЗП нач) * ИС НЗП кон

-------------------------- (1)

ИС + ИС НЗП нач – ТП

В знаменателе формулы (1) участвует показатель ИС НЗП нач, хотя в формулировке кодекса этот показатель не упомянут. Учет этого показателя в расчете объясняется тем, что указанным в кодексе исходными сырьем для выпущенной продукции и конечных остатков НЗП является как сырье, фактически использованное в производстве в данном месяце, так и сырье, являющееся основой НЗП, числящегося на начало месяца.

Пример 1

Организация занимается производством прессованных картонных прокладок. Производственный процесс состоит в обработке рулонного непрессованного картона в прессовано-трафаретной машине. На начало расчетного месяца в налоговом учете организации числились остатки не завершенных производством прокладок. Согласно расчету за предыдущий месяц оценка этих остатков НЗП составляет 90 000 руб. (НЗП нач = 90 000 руб.)

Непосредственную основу этого входящего остатка НЗП в соответствии с расчетами за предыдущий месяц составил рулонный картон общей площадью 8 кв. м.

(ИС НЗП нач = 8 кв. м.)

Прямые расходы расчетного месяца по данным налогового учета – 1 000 000 руб. (ПР = 1 000 000 руб.)

В течение расчетного месяца в производстве был использован рулонный картон общей площадью (за минусом возвратных отходов) 100 кв. м. (ИС = 100 кв. м.)

Технологические потери картона за расчетный месяц составили

Похожие работы

... в механизме налогообложения прибыли (по инвалидам, в части расходов предприятий на благотворительные цели и содержание социально-культурных объектов). 2. Льготы по налогу на прибыль и динамика их изменений 2.1. Общая характеристика налога на прибыль и роль льгот по данному налогу в экономике России В федеральном бюджете на 2000 год налог на прибыль призван обеспечить 9,4% налоговых доходов ( ...

... прибыль Ставка налога на прибыль предприятий и организаций, зачисляемого в федеральный бюджет, устанавливается в размере 11 процентов. В бюджеты субъектов Российской Федерации зачисляется налог на прибыль предприятий и организаций (в том числе иностранных юридических лиц) по ставкам, устанавливаемым законодательными (представительными) органами субъектов Российской Федерации, в размере не свыше ...

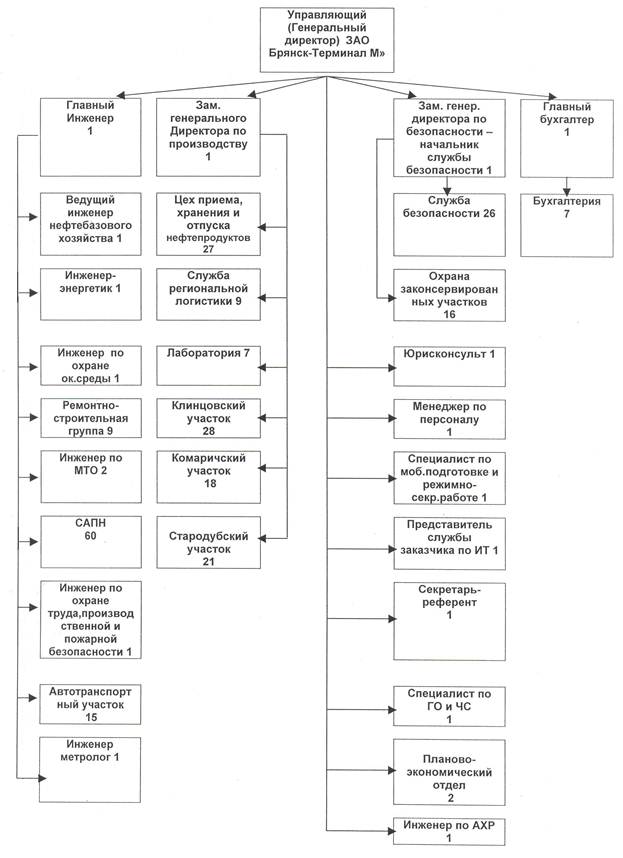

... ) расчетных документов. Внесение изменений в учетную политику обосновывается главным бухгалтером и оформляется приказом руководителя организации о внесении изменений в Положение «Об учетной политике организации». 3. Основные элементы налога на прибыль организаций торговли на примере «ЗАО Брянск-Терминал М». 3.1. Объекты, субъекты и льготы по налогу на ...

... № ________ к приказу МНС России от ____ _______2001 г. № ________________ Форма по КНД НАЛОГОВАЯ ДЕКЛАРАЦИЯ по налогу на прибыль организаций за ______________________________ 20____г. (указывается период, за который представляется декларация) представляется не позднее ...

0 комментариев