Навигация

Классификация доходов и расходов, порядок признания их для целей налогообложения

1.2 Классификация доходов и расходов, порядок признания их для целей налогообложения

1.2.1 Классификация доходов и расходов

Существует определенный порядок определения доходов и расходов в целях исчисления налога на прибыль. Все доходы, учитываемые при исчислении налога на прибыль организаций, подразделяются на два основных вида:

- доходы от реализации товаров (работ, услуг) и имущественных прав;

- внереализационные доходы.

При определении доходов из них исключаются суммы налогов, предъявленные налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав). К таким налогам относятся налог на добавленную стоимость и акцизы.

«Доходом от реализации признается выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав» [11,с.301]. Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и натуральной форме.

Внереализационные доходы – это доходы, не связанные с реализацией товаров, работ, услуг. К внереализационными доходам налогоплательщика относятся такие доходы как:

1) от долевого участия в других организациях;

2) в виде положительной (отрицательной) курсовой разницы;

3) в виде признанных должником или подлежащих уплате должником на основании решения суда, вступившего в законную силу, штрафов, пеней за нарушение договорных обязательств;

4) от сдачи имущества в аренду (субаренду);

5) от предоставления в пользование прав на результаты интеллектуальной деятельности;

6) в виде процентов, полученных по договорам займа, кредита, банковского счета, банковского вклада, а также по ценным бумагам;

7) в виде сумм восстановленных резервов, расходы на формирование которых были приняты в составе расходов;

8) в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав;

9) в виде дохода, распределяемого в пользу налогоплательщика при его участии в простом товариществе;

10) в виде дохода прошлых лет, выявленного в отчетном (налоговом) периоде;

11) в виде положительной курсовой разницы, возникающей от переоценки имущества в виде валютных ценностей;

- в виде суммовой разницы, возникающей у налогоплательщика;

12) в виде основных средств и нематериальных активов, безвозмездно полученных атомными станциями для повышения их безопасности, используемых не для производственных целей;

13) в виде стоимости полученных материалов при демонтаже при ликвидации выводимых из эксплуатации основных средств;

14) в виде использованных не по целевому назначению имущества (в том числе денежных средств), работ, услуг, которые получены в рамках благотворительной деятельности;

15) в виде сумм денежных средств, использованных не по целевому назначению предприятиями и организациями, в состав которых входят особо радиационно- и ядерно-опасные производства и объекты;

16) в виде сумм, на которые в отчетном (налоговом) периоде произошло уменьшение уставного капитала организации, если такое уменьшение осуществлено с одновременным отказом от возврата стоимости соответствующей части взносов акционерам организации;

17) в виде сумм возврата от некоммерческой организации ранее уплаченных взносов в случае, если такие взносы ранее были учтены в составе расходов при формировании налоговой базы;

18) в виде сумм кредиторской задолженности (обязательства перед кредиторами), списанной в связи с истечением срока исковой давности;

19) в виде доходов, полученных от операций с финансовыми инструментами срочных сделок;

20) в виде стоимости излишков материально-производственных запасов и прочего имущества, которые выявлены в результате инвентаризации;

21) в виде стоимости продукции средств массовой информации и книжной продукции, подлежащей замене при возврате либо при списании такой продукции.

Существуют такие виды доходов, которые не учитываются при определении налоговой базы по налогу на прибыль организации. Список таких доходов приведен в статье 251 Налогового Кодекса РФ.

Налогоплательщик уменьшает полученные доходы на сумму произведенных расходов. При этом все расходы обязаны соответствовать определенным критериям, указанным в таблице 3.

Таблица 3

Определение соответствия расходов

| Критерий | Определение соответствия расходов |

| 1 | 2 |

| Обоснованные расходы | Экономически оправданные затраты, оценка которых выражена в денежной форме. |

| Документально подтвержденные расходы | Затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором). Если унифицированная форма документа не утверждена, организация вправе использовать любой документ, главное, чтобы в нем были отражены обязательные реквизиты. Что касается перечня документов, подтверждающих расходы, то в налоговом законодательстве нет такого требования, согласно которому организация должна иметь полный комплект подтверждающих документов. |

| Экономически оправданные расходы | Признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода. «Налоговая выгода является необоснованной тогда, когда у налогоплательщика отсутствовала цель ведения реальной предпринимательской деятельности. А экономически необоснованными считаются те расходы, которые изначально понесены не в рамках настоящей реальной предпринимательской деятельности, цель которой - получение дохода» [2,с.1]. |

Для целей налогообложения все затраты организации в зависимости от их характера, а также условий осуществления и направлений деятельности организации подразделяются на расходы, связанные с производством и реализацией, и внереализационные расходы.

Расходы, связанные с производством и реализацией включают в себя:

1) расходы, связанные с изготовлением (производством), хранением и доставкой товаров, выполнением работ, оказанием услуг, приобретением или реализацией товаров (работ, услуг, имущественных прав);

2) расходы на содержание и эксплуатацию, ремонт и техническое обслуживание основных средств и иного имущества, а также на поддержание их в исправном (актуальном) состоянии;

3) расходы на освоение природных ресурсов;

4) расходы на научные исследования и опытно-конструкторские разработки;

5) расходы на обязательное и добровольное страхование;

6) прочие расходы, связанные с производством и реализацией.

Расходы, связанные с производством и реализацией, подразделяются на 4 группы:

1) материальные расходы;

2) расходы на оплату труда;

3) суммы начисленной амортизации;

4) прочие расходы.

К материальным расходам относятся следующие затраты налогоплательщика:

1. На приобретение сырья и материалов, используемых в производстве товаров и образующих их основу либо являющихся необходимым компонентом при производстве товаров.

2. На приобретение материалов, используемых для упаковки, иной подготовки произведенных и реализуемых товаров или на другие производственные и хозяйственные нужды.

3. На приобретение инструментов, приспособлений, инвентаря, средств защиты и другого имущества, не являющихся амортизируемым имуществом. Стоимость такого имущества включается в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию.

4. На приобретение комплектующих изделий, подвергающихся монтажу, и полуфабрикатов, подвергающихся дополнительной обработке у налогоплательщика.

5. На приобретение топлива, воды и энергии, расходуемых на технологические цели, выработку энергии, отопление зданий, а также расходы на передачу энергии.

6. На приобретение работ и услуг производственного характера, выполняемых сторонними организациями или индивидуальными предпринимателями, а также на выполнение этих работ структурными подразделениями налогоплательщика.

7. Связанные с содержанием и эксплуатацией основных средств и иного имущества природоохранного назначения.

К материальным расходам для целей налогообложения также приравниваются: расходы на рекультивацию земель; потери от недостачи и порчи при хранении и транспортировке материально-производственных запасов в пределах норм естественной убыли; технологические потери при производстве и транспортировке; расходы на горно-подготовительные работы при добыче полезных ископаемых.

К расходам налогоплательщика на оплату труда включаются:

1. Любые начисления работникам в денежной и (или) натуральной формах,

2. Стимулирующие начисления и надбавки,

3. Компенсационные начисления, связанные с режимом работы или условиями труда,

4. Премии и единовременные поощрительные начисления,

5. Расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами (контрактами) и (или) коллективными договорами.

Суммы начисленной амортизации – это расходы налогоплательщика на амортизируемое имущество. «Амортизируемое имущество - имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности, используются им для извлечения дохода и стоимость которых погашается путем начисления амортизации» [5,с.158]. Амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 20 000 рублей. Не подлежат амортизации земля и иные объекты природопользования (вода, недра и другие природные ресурсы), а также материально - производственные запасы, товары, объекты незавершенного капитального строительства, ценные бумаги, финансовые инструменты срочных сделок (в том числе форвардные, фьючерсные контракты, опционные контракты).

Существует 2 метода начисления амортизации: линейный метод начисления амортизации и нелинейный метод начисления амортизации.

При линейном методе сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение его первоначальной (восстановительной) стоимости и нормы амортизации, определенной для данного объекта (Формула 1).

К = (1/n) х 100%, (1)

где К – норма амортизации в процентах к первоначальной (восстановительной) стоимости объекта амортизируемого имущества;

n – срок полезного использования объекта амортизируемого имущества в месяцах.

К объектам амортизируемого имущества, входящим в I-VII амортизационные группы, организация вправе применять нелинейный метод начисления амортизации. Сумма ежемесячных амортизационных отчислений определяется как произведение суммарного баланса соответствующей амортизационной группы на начало месяца и норм амортизации (Формула 2).

А = В х (к/100), (2)

где А – сумма начисленной за один месяц амортизации для соответствующей амортизационной группы;

В – суммарный баланс соответствующей амортизационной группы;

к – норма амортизации для соответствующей амортизационной группы.

При нелинейном способе начисления амортизации с месяца, следующего за месяцем, в котором остаточная стоимость объекта амортизируемого имущества достигнет 20% от его первоначальной стоимости, амортизация по нему исчисляется в следующем порядке:

- остаточная стоимость объекта в целях начисления амортизации фиксируется как его базовая стоимость для дальнейших расчетов;

- сумма начисленной за один месяц амортизации в отношении данного объекта определяется путем деления его базовой стоимости на количество месяцев, оставшихся до истечения срока полезного использования.

«Однако, если ранее можно было произвольно применять тот или иной метод начисления амортизации по каждому конкретному объекту амортизируемого имущества, то теперь такой возможности нет. По всему амортизируемому имуществу применяется либо только линейный, либо только нелинейный метод» [16,с.411].

Прочие расходы, связанные с производством и реализацией:

1. Суммы начисленных налогов и сборов,

2. Расходы на сертификацию продукции и услуг;

3. Суммы комиссионных сборов и иных подобных расходов за выполненные сторонними организациями работы (предоставленные услуги);

4. Суммы портовых и аэродромных сборов, расходы на услуги лоцмана и иные аналогичные расходы;

5. Расходы на обеспечение нормальных условий труда и мер по технике безопасности;

6. Расходы по набору работников, включая расходы на услуги специализированных организаций по подбору персонала;

7. Расходы на оказание услуг по гарантийному ремонту и обслуживанию, включая отчисления в резерв на предстоящие расходы на гарантийный ремонт и гарантийное обслуживание;

8. Арендные (лизинговые) платежи за арендуемое (принятое в лизинг) имущество;

9. Расходы на содержание служебного транспорта (автомобильного, железнодорожного, воздушного и иных видов транспорта);

10. Расходы на командировки;

11. Расходы на юридические и информационные услуги и т.д.

В состав внереализационных расходов включаются обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и (или) реализацией, также к ним приравниваются убытки, полученные налогоплательщиком в отчетном (налоговом) периоде.

К таким расходам относятся, в частности:

1. Расходы на содержание переданного по договору аренды (лизинга) имущества (включая амортизацию по этому имуществу);

2. Расходы в виде процентов по долговым обязательствам любого вида, в том числе процентов, начисленных по ценным бумагам и иным обязательствам, выпущенным (эмитированным) налогоплательщиком;

3. Расходы на организацию выпуска собственных ценных бумаг;

4. Расходы, связанные с обслуживанием приобретенных налогоплательщиком ценных бумаг, в том числе оплата услуг реестродержателя, депозитария, расходы, связанные с получением информации в соответствии с законодательством Российской Федерации, и другие аналогичные расходы;

5. Расходы в виде отрицательной курсовой разницы, возникающей от переоценки имущества в виде валютных ценностей и требований (обязательств), стоимость которых выражена в иностранной валюте, в том числе по валютным счетам в банках, проводимой в связи с изменением официального курса иностранной валюты к рублю Российской Федерации, установленного Центральным банком Российской Федерации;

6. Расходы на ликвидацию выводимых из эксплуатации основных средств, включая суммы недоначисленной в соответствии с установленным сроком полезного использования амортизации, а также расходы на ликвидацию объектов незавершенного строительства и иного имущества, монтаж которого не завершен (расходы на демонтаж, разборку, вывоз разобранного имущества), охрану недр и другие аналогичные работы;

7. Расходы, связанные с консервацией и расконсервацией производственных мощностей и объектов, в том числе затраты на содержание законсервированных производственных мощностей и объектов;

8. Судебные расходы и арбитражные сборы;

9. Расходы в виде признанных должником или подлежащих уплате должником на основании решения суда, вступившего в законную силу, штрафов, пеней и (или) иных санкций за нарушение договорных или долговых обязательств, а также расходы на возмещение причиненного ущерба;

Похожие работы

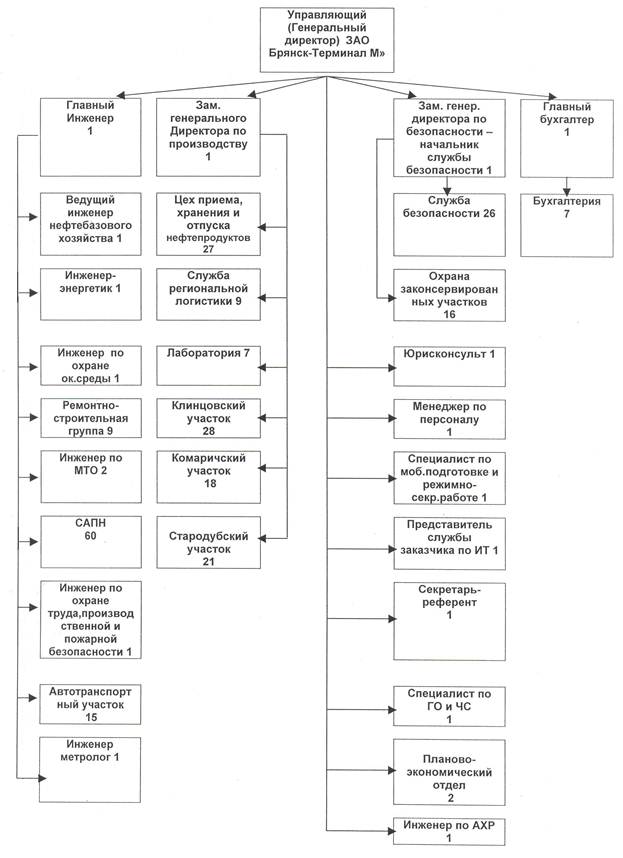

... ) расчетных документов. Внесение изменений в учетную политику обосновывается главным бухгалтером и оформляется приказом руководителя организации о внесении изменений в Положение «Об учетной политике организации». 3. Основные элементы налога на прибыль организаций торговли на примере «ЗАО Брянск-Терминал М». 3.1. Объекты, субъекты и льготы по налогу на ...

... № ________ к приказу МНС России от ____ _______2001 г. № ________________ Форма по КНД НАЛОГОВАЯ ДЕКЛАРАЦИЯ по налогу на прибыль организаций за ______________________________ 20____г. (указывается период, за который представляется декларация) представляется не позднее ...

... такой порядок, доводится до налогоплательщиков федеральным органом исполнительной власти, уполномоченным на это Правительством РФ. Глава 25 НК РФ не предусматривает льгот по налогу на прибыль организаций. Налогоплательщики могут определять облагаемую прибыль одним из двух способов: по методу начислений или по кассовому методу. Но для многих организаций свобода выбора не предусмотрена. Метод ...

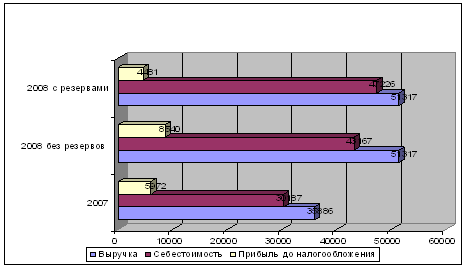

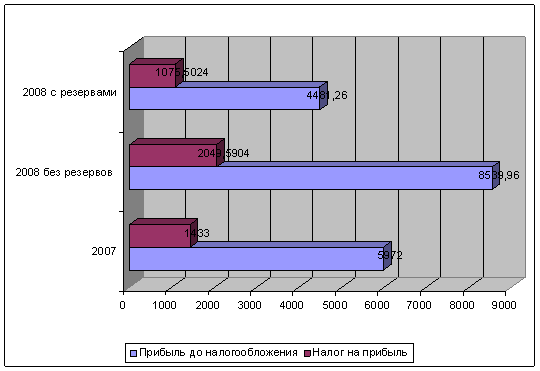

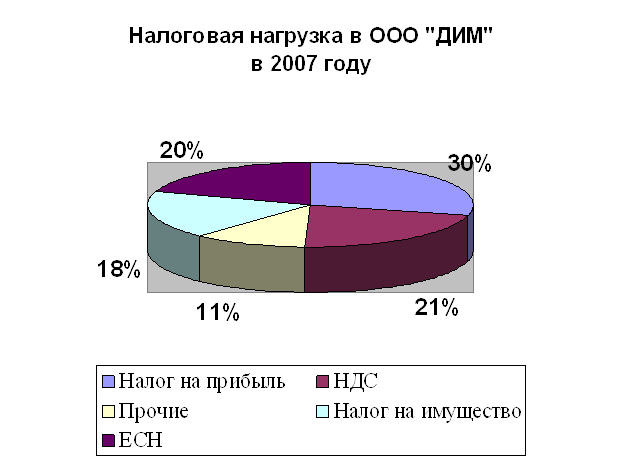

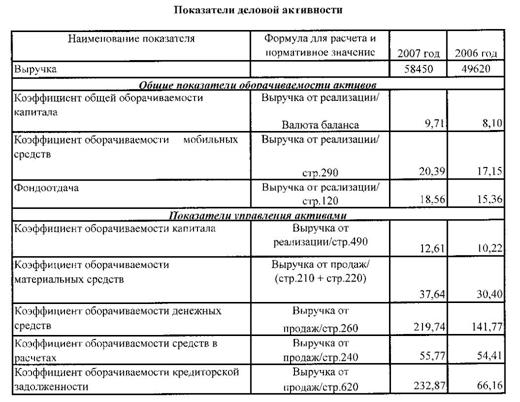

... учетную политику ООО «ДИМ» на 2008 год для целей бухгалтерского учета (Приложение 9) и учетную политику для целей налогового учета (Приложение 10). 3. Разработка проекта оптимизации платежей по налогу на прибыль организации 3.1 Использование резервов по сомнительным долгам для целей оптимизации налогообложение прибыли По характеру, содержанию и разнообразию выполняемых функций, по ...

0 комментариев