Навигация

Налоги на потребление и особенности их функционирования в условиях Республики Казахстан

Налоги на потребление и особенности их функционирования в условиях Республики Казахстан

1. Налог на добавленную стоимость: экономическое содержание и особенности функционирования. 2

I.1 Экономические предпосылки введения НДС в Казахстане. 2

I.2 Преимущества и недостатки налога на добавленную стоимость. 3

I.3 Основы построения НДС: плательщики, объект обложения, порядок постановки на учет, ставки. 4

I.4 Определение облагаемого оборота по НДС и его корректировка. Льготы по НДС 7

I.5 Ставки НДС и механизм их применения. 14

I.6 Механизм исчисления НДС, подлежащего уплате в бюджет. 15

I.7 Особенности исчисления НДС по импортируемым оборотам. 22

2. Акцизы и их роль в системе налогов на потребление. 26

II.1 Экономическое содержание и особенности построения акцизов. 26

II.2 Особенности исчисления акцизов по отечественным подакцизным товарам 29

II.3 Исчисление акцизов по импортируемым подакцизным товарам. 33

II.4 Порядок и сроки уплаты акцизов в бюджет. 34

III. Администрирование косвенных налогов. 36

III.1 Налоговые санкции за нарушение налогового законодательства в части налога на добавленную стоимость. 36

III.2 Ответственность за нарушение законодательства в части акцизов. 36

IV. Бухгалтерский учет расчетов с бюджетом по НДС и акцизам. 37

IV.I Налог на добавленную стоимость. 37

IV.II Акцизы.. 38

V. Таможенные платежи. 39

VI. Задачи. 47

VII. Тестовые вопросы.. 48

VIII. Список рекомендуемой литературы.. 48

I. Налог на добавленную стоимость: экономическое содержание и особенности функционирования. I.1 Экономические предпосылки введения НДС в Казахстане.

По своей экономической сути налог на добавленную стоимость является одним из видов косвенных налогов и эволюционной формой налога на потребление.

Реализация товаров и услуг осуществляется по ценам с учетом НДС и, в конечном счете, налоговое бремя несет потребитель. Каждый посредник, будь то производственный или торговый, получает от своего клиента предусмотренную законом сумму налога и перечисляет его в бюджет за вычетом суммы НДС, ранее уплаченной им поставщикам. При этом следует отметить, что НДС затрагивает только добавленную стоимость товара на данном производственном цикле. Исходя из классификации налогов по степени оценки объекта обложения, НДС относится к реальным налогам. Уплата его определяется лишь характером совершаемой сделки и не принимает в расчет финансовое состояние субъекта налогообложения.

Как и все косвенные налоги, НДС выполняет преимущественно фискальную роль, при его введении преследовалась также цель обеспечения государственного бюджета надежным и эффективным источником доходов. Он является одним из эффективных средств предотвращения инфляционного обесценивания бюджетных средств, так как прямо связывает налоговые поступления с ростом цен.

Дифференциация размеров ставок НДС дает государству значительную свободу маневра. С помощью НДС регулируется сфера потребления, и основной целью его применения в высокоразвитых промышленных странах является стремление к снижению платежеспособного спроса, чтобы избежать так называемого «разогрева экономики». Таким образом, НДС выступает также как инструмент государственного регулирования экономики, надежный рычаг борьбы с кризисом перепроизводства.

Весомым аргументом в пользу введения НДС в Казахстане стал мировой опыт. Практика развитых зарубежных государств показала, что косвенные налоги постепенно эволюционировали к единому, равномерно распределяемому налогу на добавленную стоимость, не обременяющему какую-либо группу товаров и не деформирующему финансовые пропорции в народном хозяйстве. Впервые НДС был введен во Франции в 1954 году по предложению экономиста П. Лоре, и достаточно быстро распространился в большинстве стран мира. На момент введения в Казахстане НДС применялся в более чем 43 странах мира, в том числе в 19 из 24 стран ОЭСР и во всех странах ЕС.

С января 1992 года, НДС стал неотъемлемой частью налоговой системы независимого Казахстана.

В мировой практике используются четыре метода определения суммы НДС, подлежащего уплате в бюджет:

прямой аддитивный или бухгалтерский;

косвенный аддитивный;

метод прямого вычитания;

косвенный метод вычитания, или зачетный метод по счетам (метод, первоначально принятый ЕЭС).

Если условно обозначить ставку налога через R, то формулы расчета налога согласно перечисленным методам будут иметь следующий вид:

R (v + m) = НДС, где (v+m) - добавленная стоимость

Rv + Rm = НДС

R (B – И )= НДС, где В - выручка; И - издержки

RB – RИ = НДС, иначе это можно записать так:

НДС по доходам - НДС по расходам = НДС в бюджет

Наибольшее распространение в мире получил четвертый метод. Его использование не требует определения собственно добавленной стоимости. Вместо этого применяется ставка к ее компонентам (затратам произведенной продукции).[1] Данный метод расчета НДС позволяет применить ставку налога непосредственно при сделке, что дает преимущества технического и юридического характера. Наличие счета – фактуры, в котором отражаются налоги, становится самым важным и принципиальным моментом совершения сделки и информации о налоговых обязательствах фирмы.

У нас в Казахстане используется метод вычитания, или по другому метод счетов-фактур.

I.2 Преимущества и недостатки налога на добавленную стоимостьПреимущества НДС состоят в следующем:

НДС не включается в цену реализации продукции, а устанавливается сверх цены и оплачивается покупателем, что устраняет влияние его на издержки производства и рентабельность;

объектом налогообложения становится вся продукция всех фаз производства по единым ставкам, что позволяет избежать накопления налога в конечной продукции, исключает повторный счет в процессе налогообложения;

при налаженной системе процедура взимания налога достаточно проста, как с точки зрения налоговых органов, так и налогоплательщиков. Расчет НДС является в определенной степени самоконтролируемым процессом, так как каждый последующий покупатель заинтересован в том, чтобы его поставщики правильно зарегистрировали в счетах – фактурах размер уплаченного ими налога;

налог на добавленную стоимость является достаточно эффективным инструментом увеличения доходов государств. Широкая база налогообложения дает возможность за счет незначительного повышения ставки НДС существенно увеличить поступления в бюджет;

налог на добавленную стоимость обеспечивает одинаковый реальный уровень налогообложения отраслей и видов экономической деятельности независимо от их капиталоемкости и трудоемкости, размеров предприятия и т.д.;

во многих странах для стимулирования экспорта существует порядок возврата фирмам - экспортерам части налога с оборота, который входит в цену экспортной продукции. НДС позволяет четко определять эту сумму с учетом реальных затрат именно данной фирмы на экспортную продукцию. При импорте НДС широко используется в качестве инструмента протекционистской политики. Исходя из этого, НДС может быть использован в качестве способа регулирования внешнеэкономических связей;

НДС выполняет интеграционные функции, способствуя проведению разными странами единой налоговой политики. Это ведет к сближению национальных экономик, что подтверждается опытом стран ЕЭС, для которых НДС является главным источником собственных средств.

В условиях слабой экономики проявляются и отрицательные черты НДС, которые прямо влияют не только на непосредственных потребителей, но и на производителей. К ним можно отнести:

Базой обложения НДС в нашей республике являются не только добавленная стоимость, но и также элементы, которые не имеют никакого отношения к ней. Практически НДС выступает как налог с оборота или «универсальный акциз», так как объектом обложения является вся стоимость товаров, работ и услуг. Одновременно применяется система зачета сумм НДС, уплаченных по «расходам». Данный метод исчисления НДС широко применяется в мировой практике и, в принципе, является приемлемым. Речь идет не о механизме определения суммы НДС, подлежащей внесению в бюджет, а о правильности определения базы обложения. Так, например, по казахстанскому законодательству в базу налогообложения включаются суммы акциза, таможенные пошлины. Допустим, при импорте подакцизных товаров на территорию республики, в облагаемый НДС оборот включается и сумма уплаченного акциза, и сумма таможенной пошлины, и сборов. Таким образом, налицо не только двойное, но и тройное налогообложение.

Момент фактической уплаты НДС намного опережает момент реализации налогооблагаемой продукции. Положение еще более усугубляется в условиях применения в налоговом учете метода начисления. Так как при методе начисления моментом осуществления реализации считается не день поступления денежных средств, а день отчуждения или отгрузки товаров. Следовательно, предприятие должно уплатить НДС независимо от того, поступила ли выручка от реализованной продукции. Предположим, что продукция реализована своевременно и в полном объеме, и деньги за реализацию поступили на предприятие, сумма НДС, относимая в зачет будет по своей значимости (с учетом инфляции) меньше, чем была уплачена поставщикам. При методе начисления существует большая вероятность отвлечения собственных оборотных средств предприятия на уплату НДС. Причем срок, на который отвлекаются эти средства, зависит от времени поступления выручки предприятию. Долг будет рассматриваться, как сомнительный лишь по истечении исковой давности, и сумма НДС может быть принята в зачет только по истечении этого срока, причем без корректировки на инфляцию.

Как и все косвенные налоги, НДС является, по сути, регрессивным налогом и тяжелым бременем ложится на плечи потребителей, причем большее налоговое бремя несут налогоплательщики с меньшим доходом. НДС способствует снижению жизненного уровня населения.

В условиях применения высокой ставки НДС снижается покупательная способность населения и сужается рынок сбыта для производителей. Даже при планировании минимальных размеров прибыли высокий НДС, включаемый в продажную цену, не позволит производителям быстро реализовать свою продукцию из-за ограниченных возможностей покупателей. На решение данной проблемы направлено снижение налоговой ставки в Казахстане до 16%. Регулирующие возможности НДС могут проявиться только в условиях развитой рыночной экономики и наличия конкуренции как обязательного атрибута рынка. [1]

I.3 Основы построения НДС: плательщики, объект обложения, порядок постановки на учет, ставки.

Налог на добавленную стоимость представляет собой отчисления в бюджет части стоимости облагаемого оборота по реализации, добавленной в процессе производства и обращения товаров (работ, услуг), а также отчисления при импорте товаров на территорию Республики Казахстан. Налог на добавленную стоимость, подлежащий уплате в бюджет по облагаемому обороту, определяется как разница между суммами налога на добавленную стоимость, начисленными за реализованные товары (работы, услуги), и суммами налога на добавленную стоимость, подлежащими уплате за полученные товары (работы, услуги).

Плательщиками налога на добавленную стоимость являются лица, которые встали или обязаны встать на учет по налогу на добавленную стоимость в РК:

1)- индивидуальные предприниматели;

- юридические лица, за исключением гос учреждений;

-нерезиденты, осуществляющие деятельность в РК через постоянное учреждение

2) структурные подразделения юридического лица, признанные самостоятельными плательщиками НДС.

Плательщиками налога на добавленную стоимость при импорте товаров являются лица, импортирующие эти товары на территорию Республики Казахстан в соответствии с таможенным законодательством Республики Казахстан.

Объектами обложения налогом на добавленную стоимость являются:

1) облагаемый оборот;

2) облагаемый импорт.

Облагаемым оборотом является оборот по реализации ТРУ, совершаемый плательщиком НДС за исключением оборота:

1) освобожденного от НДС (в соответствии со ст. 225 НК);

2) местом реализации которого не является Р К

Реализация представляет собой отгрузку товаров, выполнение работ и предоставление услуг с целью продажи, обмена, безвозмездной передачи, а так же передача заложенных товаров залогодержателю.

Применительно к товару оборот по реализации означает:

1)передачу прав собственности на товар (продажу товара, отгрузку товара, обмен на другие товары (работы, услуги), экспорт товара, безвозмездную передачу товара, взнос в уставный капитал, передачу товара работодателем наемному работнику в счет заработной платы;

2)отгрузку товара на условиях рассрочки платежа;

2-1) передачу имущества в финансовый лизинг;

3)отгрузку товара по договорам комиссии;

4)передачу заложенного имущества (товара) залогодателем залогодержателю в случае невыплаты долга;

5)использование для проведения мероприятий, не относящихся к предпринимательской деятельности, а также для личного потребления плательщиком налога на добавленную стоимость, либо его наемными работниками или другими лицами, товара, приобретенного для целей предпринимательской деятельности;

6)отгрузку товара одним структурным подразделением другому структурному подразделению одного юридического лица, являющимися самостоятельными плательщиками налога на добавленную стоимость.

7) возврат товара в режиме реимпорта, вывезенного ране в режиме экспорта.

Оборот по реализации работ, услуг означает любое выполнение работ или оказание услуг, в том числе безвозмездное, а также любую деятельность за вознаграждение, отличную от реализации товара, в том числе:

1)предоставление имущества во временное владение и пользование по договорам имущественного найма (аренды);

2)предоставление прав на объекты интеллектуальной собственности, в том числе передаваемых в качестве вклада в уставный капитал;

3)выполнение работ, оказание услуг работодателем наемному работнику в счет заработной платы;

4)выполнение работ, оказание услуг между структурными подразделениями одного юридического лица, являющимися самостоятельными плательщиками налога на добавленную стоимость.

Не является оборотом по реализации:

1) передача, либо дарение товара в рекламных целях, стоимость единицы которого не превышает двух месячных расчетных показателей;

2) отгрузка давальческих товаров заказчиком подрядчику для изготовления или сборки, ремонта готовой продукции. В случае изготовления и (или) сборки, и (или) ремонта за пределами РК отгрузка указанных товаров не является оборотом по реализации, если их вывоз осуществлен в соответствии с таможенным законодательством РК в режиме "Переработка товаров вне таможенной территории". При изменении режима переработки на режим экспорта ранее вывезенные давальческие товары или продукты их переработки являются оборотом по реализации;

3) отгрузка возвратной тары;

Возвратной тарой является тара, стоимость которой не включается в стоимость реализации отпускаемой в ней продукции. Она подлежит возврату поставщику на условиях и в сроки, установленные договором (контрактом) на поставку этой продукции, но не более срока, продолжительность которого составляет шесть месяцев. Если тара не возвращена в установленный срок, такая тара включается в оборот по реализации;

4) возврат товара, за исключением возврата товара в режиме реимпорта, вывезенного ранее в режиме экспорта;

5) вывоз товара, подлежащего обратному ввозу, за пределы Республики Казахстан для проведения выставок, других культурных и спортивных мероприятий на условиях и в сроки, установленные договором, если такой вывоз оформлен в таможенном режиме "Временный вывоз товаров".

6) передача недропользователем в собственность РК вновь созданного и (или) приобретенного недропользователем имущества, использовавшегося для выполнения операций по недропользованию и подлежащего передаче РК в соответствии с условиями заключенного контракта на недропользование.

Порядок постановки на учет по НДС.

Лицо обязано подать заявление, в налоговый орган о постановке на учет по налогу на добавленную стоимость не позднее 15-ти календарных дней со дня окончания любого периода (не более 12-ти месячного), по итогам которого размер оборота по реализации превысил минимум оборота по реализации, установленный Налоговым кодексом в размере 12 000 кратной величины МРП, установленного на последний месяц этого периода.

(2005 г – МРП – 971 тенге х 12000= 11 652 000 тенге)

При определении оборота по реализации не учитывается оборот по реализации, освобождаемый от НДС ст. 225 согласно Кодексу, а также оборот по реализации личного имущества физического лица, если такое имущество не используется в целях предпринимательской деятельности.

Налогоплательщик, осуществляющий расчеты с бюджетом в специальном налоговом режиме для крестьянских (фермерских) хозяйств, при определении размера оборота по реализации может не учитывать оборот по реализации от осуществления деятельности, подпадающей под данный специальный налоговый режим.

В случае наличия у юридического лица структурных подразделений размер оборота по реализации определяется с учетом оборотов по реализации всех структурных подразделений этого лица.

Лицо, не подлежащее постановке на учет по налогу на добавленную стоимость, но которое осуществляет или планирует осуществлять реализацию товаров (работ, услуг), подлежащих обложению налогом на добавленную стоимость, может добровольно подать заявление в налоговый орган о постановке на учет по налогу на добавленную стоимость.

Лицо становится плательщиком налога на добавленную стоимость в первый день месяца, следующего за месяцем, в котором оно подало заявление о постановке на учет по налогу на добавленную стоимость.

В случае подачи заявления индивидуальным предпринимателем о постановке на учет по НДС в налоговый орган не позднее 10-ти рабочих дней после его государственной регистрации в качестве индивидуального предпринимателя данное лицо становится плательщиком налога на добавленную стоимость со дня государственной регистрации в качестве индивидуальногопредпринимателя.

В случае подачи юридическим лицом , за исключением гос учреждений, а так же нерезидентом, осуществляющим деятельность в РК через постоянное учреждение, заявления о постановке на учет по НДС в налоговый орган не позднее 10-ти рабочих дней после его его государственной (учетной) регистрации данные лица становятся плательщиками НДС со дня их гос. Регистрации в качестве налогоплательщиков.

По заявлению плательщика налога на добавленную стоимость органы налоговой службы могут рассматривать его структурные подразделения в качестве самостоятельных плательщиков НДС.

Юридическое лицо -плательщик НДС, структурные подразделения которого признаны самостоятельными плательщиками НДС, обязан подать в налоговые органы по местонахождению структурных подразделений заявление о постановке на учет по НДС.

В случае постановки лица на учет по НДС, оно имеет право на зачет сумм по остаткам товаров (включая основные средства) на дату постановки на учет при наличии всех подтверждающих документов.

При постановке на учет по налогу на добавленную стоимость налоговый орган обязан выдать свидетельство о постановке на учет в качестве плательщика налога на добавленную стоимость, в котором указываются:

наименование юридического лица и его реквизиты;

регистрационный номер налогоплательщика (РНН);

дата, с которой лицо становится плательщиком НДС.

Бланк свидетельства о постановке на учет по налогу на добавленную стоимость является бланком строгой отчетности и выдается налогоплательщику без взимания денег. Свидетельство о постановке на учет по налогу на добавленную стоимость хранится у плательщика налога на добавленную стоимость и подлежит возврату в налоговый орган в случае снятия с учета.

Снятие с учета по налогу на добавленную стоимость.

Плательщик налога на добавленную стоимость вправе подать в налоговый орган по месту регистрации заявление о снятии его с учета по налогу на добавленную стоимость, если за последний двенадцатимесячный период размер облагаемого оборота не превышал минимум облагаемого оборота. Таким правом, плательщик НДС может воспользоваться не ранее, чем по истечении двух лет с момента постановки его на учет по налогу на добавленную стоимость.

В случае, если лицо, являющееся плательщиком налога на добавленную стоимость, прекратило деятельность, связанную с облагаемыми оборотами, такое лицо обязано подать заявление о снятии его с учета по налогу на добавленную стоимость не позднее, чем по истечении 6 месяцев после налогового периода, в котором была прекращена такая деятельность.

В случае ликвидации юридического лица, являющегося плательщиком налога на добавленную стоимость, такое лицо подлежит снятию с учета по налогу на добавленную стоимость со дня исключения из Государственного реестра налогоплательщиков.

Лицо перестает быть плательщиком налога на добавленную стоимость с первого дня налогового периода, следующего за периодом, в котором оно подало заявление о снятии его с учета по налогу на добавленную стоимость, в соответствии с требованиями Налогового Кодекса.

При снятии лица с учета по налогу на добавленную стоимость остатки его товаров (в том числе основных средств), по которым налог на добавленную стоимость был отнесен в зачет, рассматриваются в качестве облагаемого оборота.

I.4 Определение облагаемого оборота по НДС и его корректировка. Льготы по НДСОблагаемым оборотом является оборот по реализации товаров (работ, услуг), совершаемый плательщиком налога на добавленную стоимость, за исключением оборота:

1) освобожденного от налога на добавленную стоимость в соответствии с Налоговым кодексом;

местом реализации которого, не является Республика Казахстан.

Местом реализации товара признается место:

1) начала транспортировки товара, если товар перевозится (пересылается) поставщиком, получателем или третьим лицом;

2) в остальных случаях - место передачи товара получателю.

Местом реализации работ, услуг признается место:

1) нахождения недвижимого имущества, если работы, услуги связаны непосредственно с этим имуществом;

2) фактического осуществления работ, услуг, если они связаны с движимым имуществом;

3) фактического оказания услуг, если такие услуги относятся к услугам в сфере культуры, искусства, образования, физической культуры или спорта;

4) предпринимательской или любой другой деятельности покупателя работ, услуг.

Осуществления предпринимательской или любой другой деятельности лица, выполняющего работы (оказ услуги), в случае работ, услуг, не предусмотренных пп 1)-4) указанных выше.

Если реализация товаров (работ, услуг) носит вспомогательный характер по отношению к реализации других основных товаров (работ, услуг), местом такой вспомогательной реализации признается место реализации основных товаров (работ, услуг).

В случае если получатель работ, услуг имеет более одного места предпринимательской или любой другой деятельности, местом их реализации считается место, где такие работы, услуги используются.

Примечание:

В случае получения работ, услуг от нерезидента, не являющегося плательщиком налога на добавленную стоимость в Республике Казахстан, указанные работы, услуги включаются в облагаемый оборот получателя товаров, работ и услуг, если местом их реализации является Республика Казахстан.

Определение размера облагаемого оборота

Размер облагаемого оборота определяется на основе стоимости реализуемых товаров (работ, услуг) исходя из применяемых сторонами сделки цен и тарифов, без включения в них налога на добавленную стоимость.

При безвозмездной передаче товаров, а также в случаях снятия плательщиков с учета, размер облагаемого оборота определяется исходя из уровня цен, сложившегося на дату совершения оборота по реализации, без включения в них налога на добавленную стоимость, но не ниже их балансовой стоимости.

В целях налогообложения балансовой стоимостью является стоимость указанных товаров, отраженная в бухгалтерском учете на дату реализации.

При передаче залогового имущества (товара) залогодателем размер облагаемого оборота у залогодателя определяется исходя из суммы заемных средств, полученных под залог данного имущества (товара), без включения в них налога на добавленную стоимость.

Если предметом залога является товар, освобожденный от НДС, то стоимость такого имущества ни у залогодателя, ни у залогодержателя не рассматривается в качестве облагаемого оборота.

Если предметом залога являются легковые автомобили, являющиеся основными средствами залогодателя, то у залогодателя размер облагаемого оборота определяется как разница между суммой полученных заемных средств и учетной стоимостью автомобиля.

У залогодержателя размер облагаемого оборота при реализации автомобиля определяется исходя из стоимости его реализации, если такой автомобиль не использовался залогодержателем в качестве основного средства.

При реализации товара на условиях рассрочки платежа размер облагаемого оборота определяется с учетом всех причитающихся платежей, предусмотренных условиями договора.

При предоставлении услуг, связанных с проплатой за третьих лиц, в размер облагаемого оборота включается комиссионное вознаграждение.

По подакцизным товарам и видам деятельности в размер облагаемого оборота включаются суммы акциза.

При реализации товаров, по которым не предусмотрен зачет по налогу на добавленную стоимость при их приобретении, размер облагаемого оборота определяется как положительная разница между стоимостью реализации и балансовой стоимостью товара.

Облагаемым оборотом при осуществлении строительных, строительно-монтажных, ремонтно-строительных работ по возведению и ремонту зданий является стоимость выполненных и принятых заказчиком к оплате работ.

У налогоплательщиков, оказывающих туристские услуги и реализующих путевки по маршрутам, связанным с пребыванием туристов за пределами Казахстана, облагаемым оборотом является стоимость таких путевок, за исключением стоимости провоза пассажиров и багажа и стоимости услуг, оказываемых зарубежными партнерами по обслуживанию туристов за пределами Республики Казахстан.

При изготовлении продукции из давальческого сырья и материалов облагаемым оборотом является стоимость услуг (работ) по их переработке (обработке, ремонту).

Давальческое сырье и материалы, вывозимые на переработку за пределы РК, в облагаемый оборот не включаются в случае, если вывозятся в таможенном режиме "Переработка товаров вне таможенной территории"

Корректировка размера облагаемого оборота.

В случае, когда стоимость реализованных товаров (работ, услуг) изменяется в ту или иную сторону, соответствующим образом корректируется размер облагаемого оборота.

Корректировка размера облагаемого оборота у налогоплательщика производится в случаях:

1) полного или частичного возврата товара;

2) изменения условий сделки;

3) изменения цены, компенсации за реализованные товары (работы, услуги);

4) получения разницы в стоимости реализованных товаров (работ, услуг) при их оплате в тенге.

5) возврата тары, включенной в оборот по реализации

Корректировка размера облагаемого оборота производится на основании дополнительного счета-фактуры или других документов, подтверждающих наступление указанных случаев.

Корректировка размера облагаемого оборота по сомнительным требованиям.

Если часть или весь размер оплаты за реализованные товары (работы, услуги) является сомнительным требованием, плательщик налога на добавленную стоимость имеет право уменьшить сумму налога на добавленную стоимость, подлежащую взносу в бюджет, в следующих случаях:

1)по истечении 3 лет после завершения налогового периода, в котором был учтен налог на добавленную стоимость, связанный с возникновением сомнительного требования;

2)в налоговом периоде, в котором вынесено решение органов юстиции об исключении дебитора, признанного банкротом, из Государственного регистра юридических лиц.

В случае получения оплаты за реализованные товары (работы, услуги) после использования плательщиком налога на добавленную стоимость права на зачет по сомнительным требованиям размер облагаемого оборота подлежит увеличению на стоимость указанной оплаты в том налоговом периоде, в котором была получена оплата.

Облагаемый оборот при получении работ, услуг от нерезидента, не являющегося плательщиком налога на добавленную стоимость в Республике Казахстан.

Работы, услуги, предоставленные нерезидентом, не являющимся плательщиком налога на добавленную стоимость в РК, являются оборотом налогоплательщика РК, получающего работы, услуги, если местом их реализации является РК, и подлежат обложению налогом на добавленную стоимость.

Размер облагаемого оборота у получателя работ, услуг определяется исходя из суммы, подлежащей выплате нерезиденту, с учетом суммы налога, подлежащего удержанию у источника выплаты ему дохода из источников в РК.

Сумма налога на добавленную стоимость, подлежащего уплате в бюджет за нерезидента, определяется путем применения ставки НДС (15 %) к размеру облагаемого оборота. В случае, когда оплата за полученные работы, услуги производится в иностранной валюте, облагаемый оборот пересчитывается в тенге по рыночному курсу обмена валют на дату совершения оборота.

Исчисленная сумма налога на добавленную стоимость уплачивается не позднее установленного срока представления декларации по налогу на добавленную стоимость. Если предоставленные работы и услуги являются освобожденными от НДС, НДС не уплачивается.

Платежный документ или документ, выданный налоговым органом по форме, установленной уполномоченным гос. органом, подтверждающий уплату налога на добавленную стоимость за нерезидента, дает право на зачет суммы налога при определении взаиморасчетов с бюджетом.

Льготы по НДС.

Освобождаются от налога на добавленную стоимость:

Обороты по реализации следующих товаров (работ, услуг):

1) гос знаков почтовой оплаты;

2)акцизных марок (учетно-контрольных марок, предназначенных для маркировки подакцизных товаров);

3)услуг, осуществляемых уполномоченными органами, в связи с которыми взимается государственная пошлина;

4)услуг, оказываемых по осуществлению адвокатской деятельности, нотариальных действий;

5)товаров (работ, услуг), осуществляемых Национальным Банком РК;

6)имущества, реализуемого в порядке приватизации государственной собственности;

6-1)имущества, выкупленного для гос надобностей в соответ с законодательством РК;

7)передачи основных средств на безвозмездной основе в пользу государственных учреждений, а также передачи основных средств на безвозмездной основе государственными учреждениями в пользу государственных предприятий;

8)взносов в уставный капитал;

9)возврата имущества, полученного в качестве взноса в уставный капитал;

10) ритуальных услуг похоронных бюро, услуг кладбищ и крематориев;

11)оборотов по реализации лотерейных билетов, за исключением услуг по их реализации;

12)услуг по обеспечению информационного и технологического взаимодействия между участниками расчетов, включая оказание услуг по сбору, обработке и рассылке участникам расчетов по операциям с банковскими картами;

12-1)услуг по переработке и (или) ремонту товаров, ввезенных на таможенную территорию РК в реж «Переработка товаров на таможенной территории РК»

12-2)работ услуг, связанными с перевозками, являющимися международными

12-3) услуг по управлению, содержанию и эксплуатации жилого фонда;

14)Национальной валюты;

а также следующие виды оборотов:

Обороты, связанные с землей и зданиями жилищного фонда:

1) Реализация здания (части здания) жилищного фонда и (или) аренда такого здания (части здания), в том числе субаренда, за исключением:

2)первой реализации построенного здания (части здания) жилищного фонда;

реализации или аренды здания (части здания), используемого в целях предоставления гостиничных услуг;

3)предоставления услуг по проживанию в гостинице.

Примечание:

К построенному зданию жилищного фонда также относится здание, которое было подвергнуто реконструкции (ремонту), стоимость которой составляет не менее 50 процентов от первоначальной стоимости такого здания, если после реконструкции указанное здание будет использоваться в жилищных целях.

Предоставление права владения и пользования земельным участком и (или) аренда земельного участка, в том числе субаренда, освобождаются от налога на добавленную стоимость, за исключением платы за предоставление земельного участка для парковки или хранения автомобилей, а также иных транспортных средств.

Финансовые услуги

Обороты по реализации следующих видов финансовых услуг освобождаются от налога на добавленную стоимость:

1) банковские услуги, осуществляемые на основании лицензии Национального Банка Республики Казахстан на проведение банковских операций:

2)прием депозитов;

3)открытие и ведение банковских счетов физических и юридических лиц;

4)открытие, и ведение корреспондентских счетов банков и организаций, осуществляющих отдельные виды банковских операций;

5)открытие и ведение металлических счетов физических и юридических лиц, на которых отражается физическое количество аффинированных драгоценных металлов, принадлежащих данному лицу;

6)переводные операции - выполнение поручений физических и юридических лиц по переводу денег;

7)заемные операции: предоставление кредитов в денежной форме;

8)факторинговые и форфейтинговые операции;

9) осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

10)доверительные (трастовые) операции: управление деньгами, аффинированными драгоценными металлами и ценными бумагами в интересах и по поручению доверителя;

11)клиринговые операции: сбор, сверка, сортировка и подтверждение платежей, а также проведение их взаимозачета и определение чистых позиций участников клиринга;

12)ломбардные операции: предоставление краткосрочных кредитов под залог депонируемых легко реализуемых ценных бумаг и движимого имущества;

13)организация обменных операций с иностранной валютой;

14)прием на инкассо платежных документов (за исключением векселей);

15)выдача гарантий, предусматривающих исполнение в денежной форме;

16)открытие (выставление) и подтверждение аккредитива и исполнение обязательств по нему;

17)кассовые операции: прием, выдача, пересчет, размен, обмен, сортировка, упаковка;

18)хранение ценных бумаг, выпущенных в бездокументарной форме;

19)выдача банковских поручительств и иных обязательств за третьи лица, предусматривающих исполнение в денежной форме;

операции с ценными бумагами, услуги профессиональных участников рынка ценных бумаг, а также услуги организаций по осуществлению деятельности на рынке ценных бумаг на основании лицензии, выданной в соответствии с законодательством Республики Казахстан;

операции по страхованию (перестрахованию), а также предоставление услуг страховых брокеров (страховых агентов) по заключению и исполнению договоров страхования (перестрахования);

операции с платежными карточками, чеками, векселями, депозитными сертификатами;

предоставление услуг по управлению пенсионными активами;

услуги накопительных пенсионных фондов по привлечению пенсионных взносов по распределению и зачислению полученного инвестиционного дохода от пенсионных активов;

реализация доли участия в уставном капитале предприятия

реализации доли участия в уставном капитале предприятия

операции по предоставлению микрокредитов

Имущество, переданное в финансовый лизинг

Передача имущества в финансовый лизинг освобождается от налога на добавленную стоимость в части суммы вознаграждения, подлежащего получению лизингодателем, при соблюдении следующих условий:

передача основных средств в собственность лизингополучателя и (или) предоставление права на приобретение основных средств по фиксированной цене определены договором лизинга;

срок финансового лизинга превышает 80% срока полезной службы основных средств;

лизингополучатель приобретает имущество в качестве основного средства.

Услуги, оказываемые некоммерческими организациями, освобождаются от налога надобавленную стоимость, если они связаны:

с оказанием услуг по защите и социальному обеспечению детей, престарелых, ветеранов войны и труда, инвалидов;

с осуществлением религиозными организациями обрядов и церемоний, реализации предметов религиозной принадлежности.

Геологоразведочные и геолого-поисковые работы.

Под геологоразведочными и геолого-поисковыми работами понимается совокупность взаимосвязанных, применяемых в определенной последовательности работ, обеспечивающих поиск, разведку, оценку и подготовку месторождений (залежей) углеводородного и минерального сырья к разработке.

Услуги, работы в сфере культуры, науки и образования.

Услуги, работы в сфере культуры, науки и образования освобождаются от налога на добавленную стоимость, если относятся к услугам, работам:

по осуществлению театрально-концертной деятельности, за исключением услуг в сфере шоу-бизнеса;

образовательным в сфере дошкольного воспитания и обучения; начального, основного, среднего, дополнительного общего образования; начального, среднего, высшего и послевузовского профессионального образования; переподготовки и повышения квалификации, осуществляемым по соответствующим лицензиям на право ведения данных видов деятельности;

научно-исследовательским, осуществляемым в рамках государственного заказа;

по библиотечному обслуживанию;

по сохранению исторического и культурного наследия, архивных ценностей.

Товары и услуги в сфере медицинской и ветеринарной деятельности.

Обороты по реализации товаров (работ, услуг), связанных с медицинским и ветеринарным обслуживанием, освобождаются от налога на добавленную стоимость в случаях:

реализации лекарственных средств любых форм, а также материалов и комплектующих для их производства согласно утвержденного перечня Правительства РК;

реализации изделий медицинского (ветеринарного) назначения, включая протезно-ортопедические, и медицинской (ветеринарной) техники, а также материалов и комплектующих для их производства;

оказания медицинских (ветеринарных) услуг, за исключением косметологических.

Продажа предприятия.

Реализация одним плательщиком налога на добавленную стоимость другому плательщику налога на добавленную стоимость предприятия или самостоятельно функционирующей части предприятия, а также переуступка прав, предоставляемых контрактом на недропользование освобождаются от налога на добавленную стоимость на основании:

ликвидационного баланса и (или) разделительного и передаточного баланса предприятия с указанием передаваемых активов, источников их формирования и (или) обязательств по ним;

заявления, подписанного обоими участниками операции о применении освобождения от налога на добавленную стоимость, предусмотренного настоящим пунктом, представленного в соответствующие налоговые органы не позднее чем через десять рабочих дней после совершения оборота.

Не подлежат налогообложению НДС

товары (работы, услуги), приобретаемые и оказываемые резидентами РК для осуществления деятельности, связанной с организацией, строительством и функционированием фонда "SOS-Детские деревни Казахстана";

обороты по реализации товаров (работ, услуг) собственного производства, осуществляемые исправительными учреждениями, республиканскими государственными предприятиями исправительных учреждений уголовно-исполнительной системы Министерства внутренних дел РК;

обороты по оказанию коммунальных услуг, осуществляемых государственным предприятием Министерства обороны РК для воинских частей.

До 1. 01. 2004 года продлевается действие положений Закона "О налогах и других обязательных платежах в бюджет" об освобождении от НДС следующих оборотов:

обороты по реализации товаров, работ и услуг (кроме оборотов по реализации товаров от торгово-посреднической деятельности и оборотов по производству и реализации подакцизных товаров и видов деятельности) общественных объединений инвалидов, а также производственных организаций освобождаются от налога на добавленную стоимость, если такие объединения и организации соответствуют следующим условиям:

инвалиды составляют не менее 51% от общего числа работников таких производственных организаций;

расходы по оплате труда инвалидов составляют не менее 51% (в специализированных организациях, в которых работают инвалиды по потере слуха, речи, зрения, - не менее 35%) от общих расходов по оплате труда.

I.5 Ставки НДС и механизм их примененияВ соответствии с Кодексом Республики Казахстан "О налогах и других обязательных платежах в бюджет" на территории Казахстана налог на добавленную стоимость взимается по следующим ставкам:

| Ставки НДС | Объект обложения |

| 16% | Облагаемый оборот |

| Облагаемый импорт | |

| Нулевая ставка | Экспорт товаров, подтвержденный документально, за исключением лома, цветных и черных металлов. Выполнение работ, оказание услуг в связи с международными перевозками |

Порядок применения нулевой ставки

Нулевая ставка применяется с целью стимулирования экспорта товаров и развития сферы международных перевозок.

Нулевая ставка означает, что в стоимости товаров, работ и услуг налог на добавленную стоимость полностью отсутствует, то есть, равен "0".

В отличие от оборотов освобождаемых от налогообложения НДС (льгот), при применении нулевой ставки, НДС уплаченный поставщикам не включается в стоимость товаров, а принимается в зачет или возврату из бюджета (более подробно этот механизм будет рассмотрен в параграфе 1.6)

Подтверждение экспорта товаров, работ и услуг для целей налогообложения

Экспортом товаров является вывоз товаров с таможенной территории РК, осуществляемый в соответствии с таможенным законодательством.

Документами, подтверждающими экспорт товаров, являются:

-договор (контракт) на поставку экспортируемых товаров;

-грузовая таможенная декларация с отметками таможенного органа, осуществившего выпуск товаров в режиме экспорта.

В случае вывоза товаров в режиме экспорта по системе магистральных трубопроводов или по линиям электропередачи либо с применением процедуры неполного периодического декларирования подтверждением экспорта служит полная грузовая таможенная декларация с отметками таможенного органа, производившего таможенное оформление;

-копии товаросопроводительных документов с отметкой таможенного органа, расположенного в пункте пропуска на таможенной границе Республики Казахстан.

В случае вывоза товаров в режиме экспорта по системе магистральных трубопроводов или по линиям электропередачи вместо копий товаросопроводительных документов представляется акт приема-сдачи товаров.

В случае осуществления дальнейшего экспорта товаров, ранее вывезенных за пределы таможенной территории Республики Казахстан в режиме переработки вне таможенной территории, или продуктов их переработки подтверждение экспорта осуществляется также на основании следующих документов:

1) грузовой таможенной декларации, в соответствии с которой производится изменение режима переработки на режим экспорта;

2) грузовой таможенной декларации, оформленной в режиме переработки товаров вне таможенной территории;

3) копии грузовой таможенной декларации, оформленной при ввозе товаров на территорию иностранного государства в режиме переработки товаров на таможенной территории (переработки товаров под таможенным контролем), заверенной таможенным органом, осуществившим такое оформление;

4) копии грузовой таможенной декларации, оформленной в режиме экспорта при вывозе товаров или продуктов их переработки с территории государства переработки и заверенной таможенным органом, осуществившим такое оформление.

Налогообложение работ, услуг, связанных с международными перевозками

Выполнение работ, оказание услуг в связи с международными перевозками облагается налогом на добавленную стоимость по нулевой ставке.

Для целей налогообложения к работам, услугам, осуществляемым в связи с международными перевозками, относятся:

1.Транспортировка товаров( в том числе почты), экспортируемых с территории Республики Казахстан, и импортируемых на территорию РК.

Похожие работы

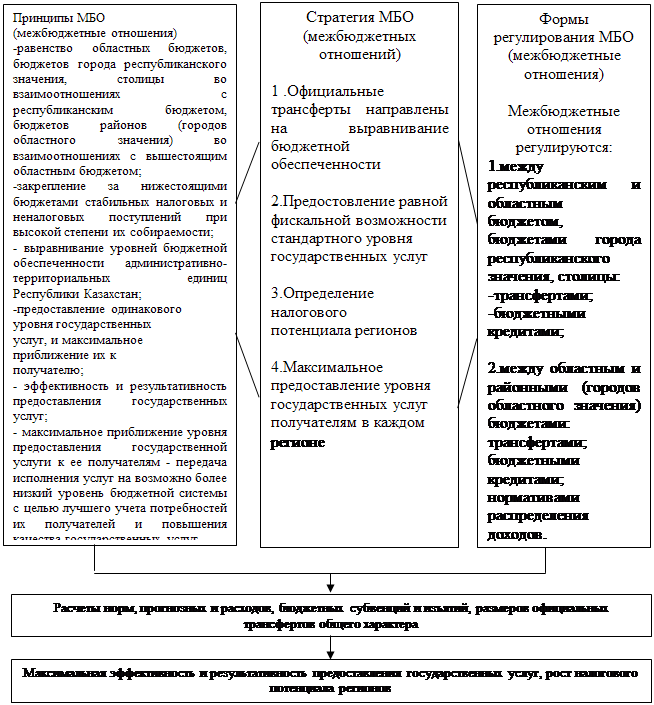

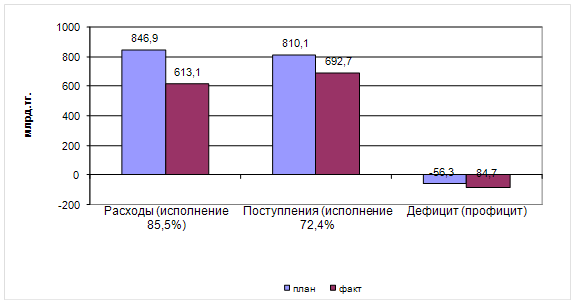

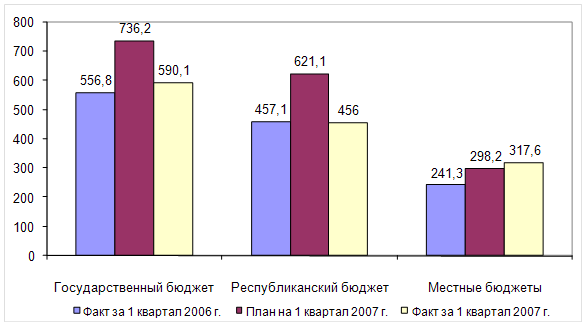

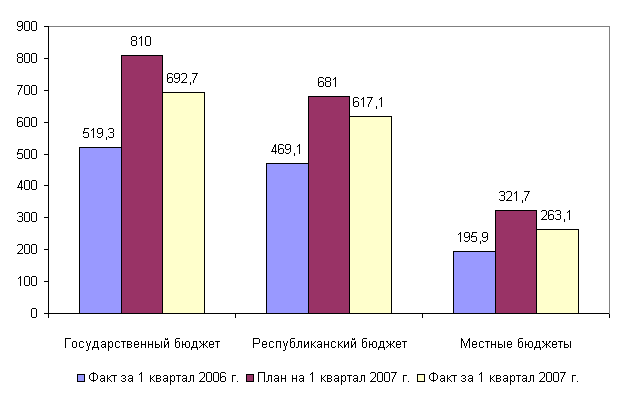

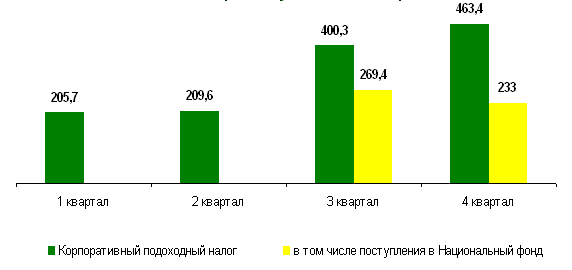

... учесть богатый опыт, критически переосмыслить его [15]. 2 ОСНОВНОЕ НАПРАВЛЕНИЕ МЕХАНИЗМА БЮДЖЕТНОГО РЕГУЛИРОВАНИЯ В РЕСПУБЛИКе КАЗАХСТАН НА СОВРЕМЕННОМ ЭТАПЕ 2.1 Анализ распределения расходов местного бюджета (на примере Карагандинской области) В связи с переходом экономики Республики Казахстан на рыночные отношения изменились условия формирования и использования бюджетов всех уровней, ...

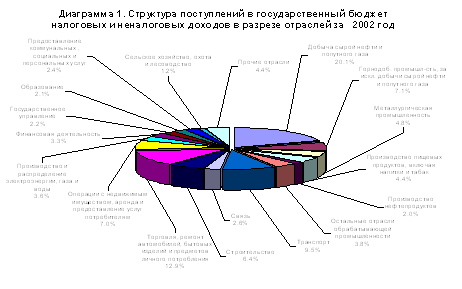

... структура промышленно развитых стран в большей степени соответствует принципу платежеспособности, нежели принципу налогообложения получаемых благ. 1.2 Косвенные налоги – основной источник поступления доходов в бюджет В Республике Казахстан действуют налоги и обязательные платежи в бюджет, установленные налоговым Кодексом Республики Казахстан. Налоги подразделяются на прямые и косвенные. ...

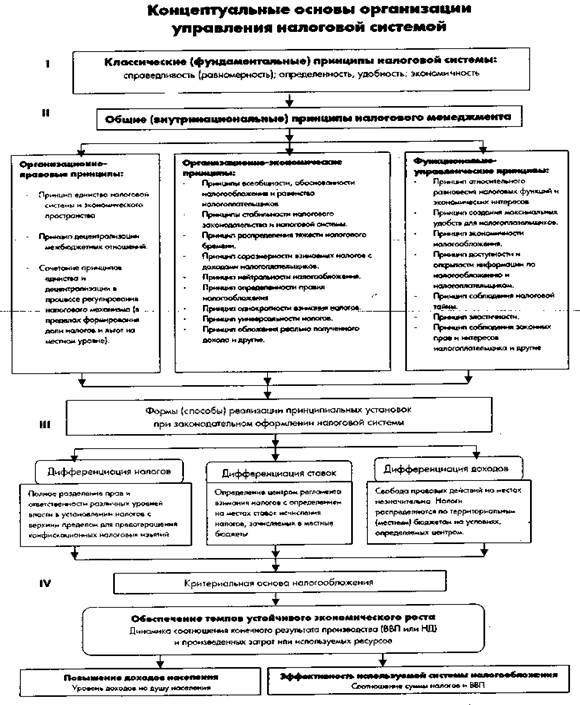

... законами и действующий налоговый кодекс разработан на основании опыта международного налогообложения и уровня развития отечественной экономики. Все имеющиеся рычаги налогового регулирования используются. 3. Совершенствование налоговой системы Республики Казахстан в современных условиях 3.1 Совершенствование налогового законодательства Республики Казахстан Внесение изменений и дополнений ...

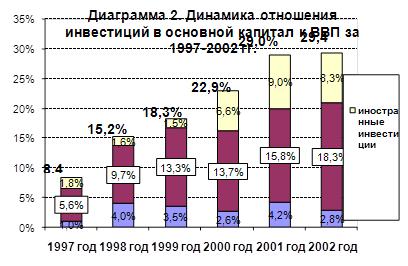

... и депозитный процент, учетную ставку, тарифы. Важно грамотно использовать перечисленные средства, последовательно и правильно продвигаться по пути укрепления экономики государства. 2 Анализ финансового механизма регулирования экономики Республики Казахстан на современном этапе 2.1 Бюджетная политика Республики Казахстан Основу бюджетной политики составляют стратегические направления ...

0 комментариев