Навигация

Налоговая система и учет

Содержание

1. НДФЛ: стандартные налоговые вычеты

2. УСН: порядок определения доходов и расходов

3. Рассчитать НДС и налог на прибыль

4. Рассчитать сумму налога на имущество и ЕНВД

Список использованных источников

Приложение

1. НДФЛ: стандартные налоговые вычеты

С 2009 года статья 218 НК РФ, в которой установлен порядок предоставления стандартных вычетов по НДФЛ, будет действовать в новой редакции. В данном разделе рассмотрим как рассчитать суммы названных вычетов и не ошибиться в порядке их предоставления в текущем году, и проанализируем суть изменений, вступающих в силу со следующего года.

При определении налоговой базы по НДФЛ доходы физического лица, облагаемые по ставке 13%, уменьшаются на сумму налоговых вычетов, перечисленных в статьях 218—221 Налогового кодекса: стандартных, социальных, имущественных и профессиональных (п. 3 ст. 210 НК РФ). В отношении доходов, облагаемых по иным налоговым ставкам (9, 15, 30 или 35%), указанные налоговые вычеты не применяются. К таким доходам, в частности, относятся дивиденды, доходы граждан, не являющихся налоговыми резидентами Российской Федерации, выигрыши и призы, получаемые в проводимых конкурсах, играх и других рекламных мероприятиях, стоимостью более 4000 руб., материальная выгода от экономии на процентах при получении заемных средств[1].

Виды и размеры стандартных налоговых вычетов, категории физических лиц, кому они полагаются, а также порядок их предоставления изложены в статье 218 НК РФ (см. Приложение).

Названные вычеты могут быть предоставлены:

— на самого налогоплательщика в виде определенной суммы его дохода, на которую уменьшается налоговая база по НДФЛ (подп. 1—3 п. 1 ст. 218 НК РФ);

— на обеспечение детей налогоплательщика (подп. 4 п. 1 ст. 218 НК РФ).

Кто предоставляет стандартные налоговые вычеты и на основании каких документов

В соответствии с пунктом 3 статьи 218 НК РФ стандартные налоговые вычеты предоставляются физическому лицу одним из налоговых агентов, выплачивающих ему доходы. Обычно это организация-работодатель. Гражданин, работающий в нескольких местах, имеет право выбрать, кто из работодателей будет предоставлять ему стандартные налоговые вычеты.

Обратите внимание: стандартные вычеты вправе предоставить не только работодатель, с которым у физического лица заключен трудовой договор, но и другой налоговый агент (письмо ФНС России от 09.10.2007 № 04-1-02/002656@). Например, гражданин может получать доходы в виде арендной платы, авторских вознаграждений, платы за выполненные работы или оказанные услуги по гражданско-правовым договорам, которые также облагаются НДФЛ по ставке 13%. Другими словами, гражданин, работающий по трудовому договору в одной организации и сдающий свое имущество в аренду другой, имеет право получать стандартные налоговые вычеты у компании-арендатора.

Налоговыми агентами являются не только российские организации, но и индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, обособленные подразделения иностранных организаций в Российской Федерации (п. 1 ст. 226 НК РФ).

В то же время в случае продажи физическим лицом принадлежащего ему имущества покупатель (даже являющийся российской организацией или индивидуальным предпринимателем) не признается налоговым агентом. НДФЛ по таким сделкам физические лица исчисляют и уплачивают самостоятельно (подп. 2 п. 1 ст. 228 НК РФ). Поэтому в отношении доходов от продажи имущества стандартные вычеты налоговые агенты не предоставляют.

Стандартные налоговые вычеты предоставляются налогоплательщику за каждый месяц налогового периода. То есть налоговая база по НДФЛ ежемесячно уменьшается на сумму стандартного налогового вычета.

Допустим, в течение календарного года стандартные налоговые вычеты были предоставлены сотруднику в меньшем размере, чем предусмотрено в статье 218 НК РФ, либо вообще не предоставлялись. Тогда по окончании года гражданин может обратиться в налоговую инспекцию по месту жительства с просьбой пересчитать ему сумму налоговой базы по НДФЛ. Он должен представить в налоговую инспекцию декларацию по форме 3-НДФЛ и приложить к ней (п. 4 ст. 218 НК РФ):

— справки о доходах за год по форме 2-НДФЛ со всех мест работы;

— другие документы или их копии, подтверждающие право на стандартные налоговые вычеты;

— письменное заявление на имя руководителя (заместителя руководителя) налоговой инспекции о предоставлении стандартных налоговых вычетов.

Проверив декларацию и документы (при обоснованном заявлении вычета), налоговый орган производит перерасчет налоговой базы по НДФЛ.

Для получения стандартного вычета налогоплательщик обязан написать на имя выбранного налогового агента заявление о предоставлении стандартных налоговых вычетов. Таково требование пункта 3 статьи 218 НК РФ.

К заявлению прилагаются документы или их копии, подтверждающие право на вычеты. Стандартные налоговые вычеты на самого налогоплательщика предоставляются тем категориям физических лиц, которые названы в подпунктах 1—3 пункта 1 статьи 218 НК РФ. Значит, право на вычеты подтверждается документами, свидетельствующими о принадлежности гражданина к одной или нескольким из данных категорий. Это удостоверение участника ликвидации последствий катастрофы на Чернобыльской АЭС, удостоверение Героя РФ, удостоверение участника Великой Отечественной войны, справка об установлении инвалидности, выданная учреждением медико-социальной экспертизы, и т. п. Право на стандартные вычеты на содержание детей, предусмотренные в подпункте 4 пункта 1 статьи 218 НК РФ, подтверждается свидетельством о рождении ребенка, свидетельством об усыновлении и другими документами.

При отсутствии подобного заявления стандартные налоговые вычеты работнику не предоставляются. Допустим, сотрудник оформил заявление, но не приложил к нему документы, подтверждающие право на вычеты. Тогда можно применить только вычет на самого налогоплательщика в сумме 400 руб. Вычеты на детей и вычеты для льготных категорий граждан, указанных в подпунктах 1 и 2 пункта 1 статьи 218 НК РФ, не предоставляются.

Ежегодно требовать от работника заявление не обязательно. Стандартные вычеты можно предоставлять из года в год на основании одного заявления. Такие разъяснения приведены в письме Минфина России от 27.04.2006 № 03-05-01-04/105. Главное, чтобы работник своевременно уведомлял налогового агента об изменении обстоятельств, влияющих на величину предоставляемых вычетов.

Налоговые вычеты на самого налогоплательщика

В пункте 1 статьи 218 НК РФ установлено три вида стандартных налоговых вычетов, предоставляемых на самого налогоплательщика. Их размеры составляют 3000, 500 и 400 руб. за каждый месяц налогового периода. Категории лиц, которым они положены, приведены в том же пункте (см. таблицу).

Стандартный вычет в размере 3000 руб. предусмотрен для граждан, пострадавших от аварий на Чернобыльской АЭС или на производственном объединении «Маяк», инвалидов Великой Отечественной войны, лиц, участвовавших в испытаниях ядерного оружия, и др. Полный список лиц, которым предоставляется стандартный вычет в размере 3000 руб., приведен в подпункте 1 пункта 1 статьи 218 НК РФ.

Стандартный налоговый вычет в размере 500 руб. положен Героям СССР, Героям РФ, лицам, награжденным орденом Славы трех степеней, участникам Великой Отечественной войны, инвалидам с детства, инвалидам I и II групп, родителям и супругам военнослужащих, погибших при защите СССР, Российской Федерации, и другим лицам (подп. 2 п. 1 ст. 218 НК РФ).

Всем остальным налогоплательщикам, не упомянутым в подпунктах 1 и 2 пункта 1 статьи 218 НК РФ, может быть предоставлен стандартный вычет в размере 400 руб. Основание — подпункт 3 пункта 1 статьи 218 НК РФ.

Если налогоплательщик имеет право на несколько из перечисленных стандартных вычетов, ему предоставляется максимальный из них (п. 2 ст. 218 НК РФ). Иначе говоря, стандартные вычеты на самого работника не суммируются.

Вычет участникам боевых действий

Стандартный налоговый вычет в размере 500 руб. за каждый месяц налогового периода предоставляется, в частности (подп. 2 п. 1 ст. 218 НК РФ):

— гражданам, уволенным с военной службы или призывавшимся на военные сборы, выполнявшим интернациональный долг в Республике Афганистан и других странах, в которых велись боевые действия;

— гражданам, принимавшим участие в соответствии с решениями органов государственной власти РФ в боевых действиях на территории Российской Федерации.

Из данной нормы Налогового кодекса не следует, что в отношении граждан, принимавших участие в соответствии с решениями органов государственной власти РФ в боевых действиях на территории Российской Федерации, указанный налоговый вычет предоставляется лишь в том случае, если они уволены с военной службы. Порядок применения этого вычета разъяснен в письме Минфина России от 04.08.2008 № 03-04-06-01/245.

Граждане, принимавшие участие в соответствии с решениями органов государственной власти Российской Федерации в боевых действиях на территории Российской Федерации и продолжающие военную службу, имеют право на стандартный налоговый вычет в размере 500 руб. за каждый месяц налогового периода.

Для военнослужащих, принимавших участие в боевых действиях на территории иностранных государств и проходящих военную службу в настоящее время, стандартный налоговый вычет, установленный в подпункте 2 пункта 1 статьи 218 НК РФ в размере 500 руб., не предусмотрен.

Пример 1

Инженер О.Н. Кириллов, работающий в ООО «Запад», принимал в 1986—1987 годах участие в ликвидации последствий катастрофы на Чернобыльской АЭС. Его сын — государственный служащий погиб при выполнении служебных обязанностей. Работник написал заявление на имя генерального директора ООО «Запад» о предоставлении ему стандартных налоговых вычетов и приложил копии подтверждающих документов.

Работник может претендовать на стандартные вычеты в размере:

— 3000 руб. как ликвидатор аварии на Чернобыльской АЭС (абз. 4 подп. 1 п. 1 ст. 218 НК РФ);

— 500 руб. как один из родителей государственного служащего, погибшего при исполнении служебных обязанностей (абз. 15 подп. 2 п. 1 ст. 218 НК РФ).

ООО «Запад» предоставляет О.Н. Кириллову стандартный налоговый вычет в максимальном размере 3000 руб. за каждый месяц налогового периода.

Стандартные вычеты в размере 3000 или 500 руб. предоставляются за каждый месяц календарного года независимо от величины дохода налогоплательщика.

В отношении вычета в размере 400 руб. установлено ограничение. Вычет применяется до того месяца, в котором доход физического лица, исчисленный нарастающим итогом с начала налогового периода, превысил 20 000 руб. В расчет принимаются только те доходы, которые выплачены данным налоговым агентом и облагаются НДФЛ по ставке 13%. Вычет в сумме 400 руб. не предоставляется с месяца, в котором доход, исчисленный с начала налогового периода (года), превысит 20 000 руб. (подп. 3 п. 1 ст. 218 НК РФ).

Пример 2

Менеджер С.Ю. Богданов работает в ООО «Запад» по трудовому договору. Его должностной оклад — 19 500 руб. Январь 2008 года он отработал полностью. В том же месяце работник получил от ООО «Запад» дивиденды за 2007 год — 12 000 руб. С.Ю. Богданов написал заявление о предоставлении ему стандартного вычета в размере 400 руб.

Доходы в виде дивидендов, полученные налоговыми резидентами Российской Федерации, облагаются НДФЛ по ставке 9%. Поэтому они не учитываются при расчете суммы дохода, определяемой в целях предоставления стандартного вычета 400 руб. Общая сумма дохода сотрудника, полученного от ООО «Запад» за январь 2008 года и облагаемого по ставке 13%, составила 19 500 руб. Так как эта величина не превысила 20 000 руб., работнику в январе 2008 года полагался стандартный налоговый вычет в размере 400 руб. Из заработной платы С.Ю. Богданова организация удержала в январе налог на доходы физических лиц в сумме 2483 руб. [(19 500 руб. – 400 руб.) x 13%].

Пример 3

Должностной оклад экономиста ЗАО «Восток» Н.И. Кузьминой — 18 800 руб. Январь 2008 года она отработала полностью. В том же месяце она передала организации в аренду свой автомобиль. По договору аренды транспортного средства сумма арендной платы за месяц — 5000 руб.

Общая сумма дохода работницы, полученного от ЗАО «Восток» за январь 2008 года и облагаемого по ставке 13%, составила 23 800 руб. (18 800 руб. + 5000 руб.). Поскольку максимальный предел дохода в 20 000 руб. был превышен уже в первом месяце 2008 года, в январе стандартный вычет 400 руб. работнице не предоставлялся. Организация удержала из дохода Н.И. Кузьминой за январь НДФЛ в размере 3094 руб. (23 800 руб. x 13%).

Внимание! Изменения с 2009 года: согласно новой редакции статьи 218 Налогового кодекса с 20 000 до 40 000 руб. повышается предельный размер дохода, до достижения которого работнику предоставляется стандартный налоговый вычет 400 руб. за каждый месяц календарного года. Правила определения этого дохода не меняются. Соответственно с 2009 года указанный вычет не будет предоставляться с того месяца, в котором доход сотрудника с начала года превысит 40 000 руб.

Пример 4

Воспользуемся условием примера 3. Посмотрим, как ЗАО «Восток» будет предоставлять стандартный вычет в 2009 году.

Доход Н.И. Кузьминой за январь 2009 года, полученный от ЗАО «Восток» и облагаемый по ставке 13%, составил 23 800 руб. С 2009 года предельный размер дохода, при котором применяется стандартный вычет в сумме 400 руб., равен 40 000 руб. Значит, в январе 2009 года работница имеет право на такой вычет. Из ее дохода за этот месяц организация удержит НДФЛ в сумме 3042 руб. [(23 800 руб. – 400 руб.) x 13%].

В феврале 2009 года общий доход Н.И. Кузьминой, рассчитанный нарастающим итогом с начала года, составит 47 600 руб. (23 800 руб. x 2 мес.). Поскольку данная сумма превышает предельный размер дохода (47 600 руб. > 40 000 руб.), сотрудница с февраля 2009 года утратит право на получение стандартного налогового вычета. В этом месяце организация удержит из ее дохода НДФЛ в размере 3094 руб. [(47 600 руб. – 400 руб.) x 13% – 3042 руб.].

Стандартные вычеты на детей

Порядок применения стандартных налоговых вычетов на содержание детей прописан в подпункте 4 пункта 1 статьи 218 НК РФ. Указанные вычеты полагаются на каждого ребенка, находящегося на обеспечении, и предоставляются родителям (в том числе приемным), супругам родителей, а также опекунам или попечителям. Размер вычета составляет 600 руб. на каждого ребенка за каждый месяц календарного года.

Налоговый вычет на ребенка применяется независимо от предоставления стандартного вычета на самого работника. Это установлено в пункте 2 статьи 218 НК РФ.

В отношении стандартного вычета на детей предусмотрено два ограничения. Одно касается возраста ребенка, второе — предельной величины дохода налогоплательщика — получателя вычета.

Ограничение 1. Названный налоговый вычет применяется в отношении каждого ребенка в возрасте до 18 лет. Если ребенок — учащийся очной формы обучения, аспирант, ординатор, студент или курсант, такой вычет предоставляется до достижения ребенком 24-летнего возраста (абз. 5 подп. 4 п. 1 ст. 218 НК РФ). При этом налоговый вычет сохраняется и на время академического отпуска ребенка, оформленного в установленном порядке в период обучения.

Ограничение 2. Стандартный вычет на детей предоставляется до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода, превысил 40 000 руб. (абз. 4 подп. 4 п. 1 ст. 218 НК РФ). Как и в случае с вычетами на самого налогоплательщика, при расчете суммы дохода с начала года учитываются только те доходы, которые выплачены данным налоговым агентом и облагаются НДФЛ по ставке 13%. Предоставление стандартного вычета на ребенка прекращается с месяца, в котором указанный доход превысил 40 000 руб.

Пример 5

Воспользуемся условием примера 2. У С.Ю. Богданова двое детей: 15-летний сын и 20-летняя дочь — студентка вуза, обучается по очной форме. К заявлению о предоставлении стандартных вычетов работник приложил копии свидетельств о рождении обоих детей и справку из вуза о том, что дочь — студентка очной формы обучения.

Доход сотрудника, полученный от ООО «Запад» за январь 2008 года и облагаемый по ставке 13%, составил 19 500 руб. Эта сумма не превышает максимального предела в 40 000 руб., установленного для предоставления стандартного вычета на детей. Значит, в январе работнику полагались вычеты на каждого ребенка. Из заработной платы С.Ю. Богданова за январь 2008 года организация удержала НДФЛ в размере 2327 руб. [(19 500 руб. – 400 руб. – 600 руб. x 2) x 13%].

В феврале 2008 года доход работника с начала года составил 39 000 руб. (19 500 руб. x 2 мес.). Этот показатель превысил максимальный размер дохода для получения вычета на самого налогоплательщика (39 000 руб. > 20 000 руб.), но находился в рамках предельной суммы дохода, предусмотренной для стандартного вычета на детей. Поэтому в феврале С.Ю. Богданову предоставлялись только вычеты на обоих детей. Из его заработной платы за февраль компания удержала НДФЛ в сумме 2379 руб. [(39 000 руб. – – 400 руб. – 600 руб. x 2 x 2 мес.) x 13% – 2327 руб.].

В марте 2008 года доход С.Ю. Богданова, рассчитанный нарастающим итогом с начала года, превысил 40 000 руб. С этого месяца работник утратил право и на получение стандартных вычетов на детей. В марте организация удержала из его заработной платы НДФЛ 2535 руб. [(19 500 руб. x 3 мес. – 400 руб. – 600 руб. x 2 x 2 мес.) x 13% – 2327 руб. – 2379 руб.].

Внимание! Изменения с 2009 года: во-первых, размер стандартного налогового вычета на ребенка увеличится с 600 до 1000 руб. за каждый месяц календарного года.

Во-вторых, налоговый вычет на детей будет предоставляться до того месяца, в котором доход налогоплательщика с начала года превысит 280 000 руб.

В-третьих, согласно уточненной формулировке право на налоговый вычет на содержание ребенка будет иметь также супруга или супруг родителя (приемного родителя). Однако порядок предоставления им вычета не меняется. Как и в 2008 году, работник, состоящий в зарегистрированном браке, но не имеющий собственных детей, сможет получить вычет на ребенка своей супруги (супруга) от предыдущего брака.

Пример 6

Воспользуемся условием примера 5. Предположим, должностной оклад С.Ю. Богданова в 2009 году — 24 000 руб. Рассмотрим, в каком порядке будут предоставлены вычеты на детей в 2009 году.

В январе 2009 года доход сотрудника, полученный от ООО «Запад» и облагаемый по ставке 13%, составит 24 000 руб. Значит, работнику полагается стандартный вычет 400 руб. и вычеты на обоих детей. Сумма НДФЛ за январь равна 2808 руб. [(24 000 руб. – 400 руб. – – 1000 руб. x 2) x 13%].

В феврале 2009 года доход работника с начала года составит 48 000 руб. (24 000 руб. x 2 мес.). То есть он превысит предельный размер дохода для применения вычета на самого налогоплательщика (48 000 руб. > > 40 000 руб.). В феврале вычет 400 руб. работнику предоставляться не будет. Однако за ним сохранятся вычеты на детей, ведь его доход с начала года не превысит максимального предела, установленного для этого вида вычетов (48 000 руб. < 280 000 руб.). Из заработной платы С.Ю. Богданова за февраль компания удержит НДФЛ в сумме 2860 руб. [(48 000 руб. – 400 руб. – – 1000 руб. x 2 x 2 мес.) x 13% – 2808 руб.].

Если в течение 2009 года должностной оклад не изменится, работник утратит право на стандартный вычет на детей лишь в декабре 2009 года.

Продолжительность применения вычета

Налоговая база по НДФЛ уменьшается на стандартный вычет на детей с месяца рождения ребенка, а приемным родителям — с месяца вступления в силу договора о передаче ребенка на воспитание в семью. Опекунам или попечителям детей данный вычет предоставляется с месяца, в котором установлена опека или попечительство. Основанием является абзац 10 подпункта 4 пункта 1 статьи 218 НК РФ.

Вычет сохраняется до конца того года, в котором ребенок достиг 18 лет. Если ребенок — учащийся очной формы обучения, аспирант, ординатор, студент или курсант, налоговый вычет предоставляется до конца года, в котором ребенку исполнится 24 года.

Предположим, ребенок окончил учебное заведение в возрасте до 24 лет. Тогда стандартный вычет его родителям не предоставляется с месяца, следующего за окончанием учебного заведения (письмо МНС России от 30.01.2004 № ЧД-6-27/100@). Если ребенку не исполнилось 18 лет, налоговый вычет сохраняется до конца календарного года, в котором наступит совершеннолетие.

До конца календарного года предоставляется вычет в случае смерти ребенка или при окончании срока действия (досрочном расторжении) договора о передаче ребенка на воспитание в семью.

Когда положен вычет в двойном (и более) размере

Стандартный налоговый вычет на детей удваивается, если:

— ребенок в возрасте до 18 лет — инвалид;

— учащийся очной формы обучения, аспирант, ординатор, студент в возрасте до 24 лет — инвалид I или II группы;

— налогоплательщик является вдовцом (вдовой), одиноким родителем, опекуном или попечителем, приемным родителем.

Налоговый вычет в двойном размере может быть предоставлен только одному из одиноких родителей, на обеспечении которого находится ребенок (письма Минфина России от 09.06.2007 № 03-04-07-01/117 и от 21.11.2007 № 03-04-07-01/222).

Одиноким считается один из родителей, не состоящий в зарегистрированном браке. Если одинокий родитель или вдова (вдовец) вступают в брак, они утрачивают право на получение вычета на детей в двойном размере (абз. 7 подп. 4 п. 1 ст. 218 НК РФ). То есть с месяца, следующего за месяцем вступления в брак, им предоставляется вычет на детей в одинарном размере.

Пример 7

У секретаря ООО «Запад» Т.В. Прохоровой двое детей 7 и 12 лет. Она разведена и не состоит в зарегистрированном браке. В феврале 2008 года Т.В. Прохорова вышла замуж. Ее доход, облагаемый НДФЛ по ставке 13%, с начала года по март включительно составил 38 100 руб.

В январе и феврале 2008 года Т.В. Прохоровой положен стандартный вычет на каждого ребенка в двойном размере. Его сумма — 2400 руб. (600 руб. x 2 мес. x x 2) за каждый месяц. С марта 2008 года работница утрачивает право на налоговые вычеты на детей в двойном размере, поскольку в феврале она вступила в брак.

В марте доход сотрудницы с начала года еще не превысил 40 000 руб. Ей предоставляется вычет на детей в одинарном размере — 1200 руб. (600 руб. x 2).

Внимание! Изменения с 2009 года: во-первых, исключено понятие «одинокий родитель» и заменено на «единственный родитель». Одновременно с этим уточнено, кому полагается налоговый вычет в двойном размере (2000 руб.). С нового года он будет предоставляться единственному родителю, единственному приемному родителю, опекуну или попечителю ребенка. Как и в текущем году, если единственный родитель вступит в брак, со следующего месяца вычет на ребенка ему будет предоставляться в одинарном размере.

Во-вторых, приемным родителям и супругу (супруге) приемного родителя вычет на ребенка будет производиться в однократном размере — 1000 руб.

В-третьих, по выбору родителей (приемных родителей) один из них сможет получать вычеты на детей в двойном размере. Правда, при условии, что второй родитель (приемный родитель) письменно откажется от получения данного вычета. В этом случае в заявлении о предоставлении стандартных налоговых вычетов работник должен указать, что он просит предоставить вычеты на детей в двойном размере. К заявлению необходимо приложить не только копии свидетельств о рождении детей, справки из учебных заведений и т. п., но и копию свидетельства о браке, а также заявление супруга об отказе от получения вычета.

Пример 8

Главный бухгалтер ЗАО «Восток» В.А. Соловьева состоит в зарегистрированном браке и воспитывает 14-летнюю дочь. По месту работы она написала заявление о предоставлении стандартного вычета на себя 400 руб. и двойного вычета на ребенка. К заявлению В.А. Соловьева приложила заявление супруга об отказе от получения вычета на ребенка и копии подтверждающих документов. Заработная плата работницы за январь и февраль 2009 года составит 31 000 руб. в месяц.

С января 2009 года работнице предоставляется стандартный вычет на ребенка в двойном размере. То есть в январе ее налоговая база по НДФЛ будет уменьшена на 2400 руб. (400 руб. + 1000 руб. x 2). В феврале 2009 года доход В.А. Соловьевой с начала года превысит 40 000 руб. Следовательно, с февраля и до того месяца, в котором ее доход с начала года превысит 280 000 руб., она будет ежемесячно получать стандартный вычет на ребенка в сумме 2000 руб.

Имеет ли право на налоговый вычет разведенный родитель, если он выплачивает алименты на содержание ребенка, а ребенок совместно проживает с другим родителем?

Налоговый кодекс не ставит предоставление вычета на детей в зависимость от совместного проживания родителя с ребенком. Не предусмотрено и ограничений на использование вычета только одним из разведенных родителей. Однако, по мнению Минфина России, налоговый вычет на ребенка предоставляется только тому из разведенных родителей, на обеспечении которого находится ребенок. Другой родитель, в том числе уплачивающий алименты на содержание ребенка, не имеет права на получение такого стандартного вычета (письма Минфина России от 30.04.2008 № 03-04-06-01/112 и от 06.05.2008 № 03-04-06-01/119).

В некоторых случаях налогоплательщик имеет право на получение двойного вычета сразу по двум основаниям. Например, на обеспечении одинокого родителя находится ребенок-инвалид или гражданин является попечителем несовершеннолетнего ребенка-инвалида. Тогда стандартный вычет на каждого ребенка предоставляется в четырехкратном размере. В 2008 году это 2400 руб., а с 2009 года — 4000 руб. за каждый месяц налогового периода. Естественно, что вычет не применяется с месяца, в котором доход налогоплательщика с начала года превысит 40 000 руб. (с 2009 года — 280 000 руб.).

Внимание! Изменение с 2009 года: один из родителей (приемных родителей) ребенка-инвалида сможет получать стандартный вычет на содержание ребенка в сумме 4000 руб. в месяц, то есть в двойном размере, если второй родитель (приемный родитель) письменно откажется от получения данного вычета. Такой же вычет на аналогичных условиях будет предоставляться на каждого ребенка — учащегося очной формы обучения, аспиранта, ординатора, студента в возрасте до 24 лет, являющегося инвалидом I или II группы.

Если работник в течение года сменил работу

Допустим, налогоплательщик начал работать у налогового агента не с первого месяца налогового периода. Тогда стандартные вычеты, предусмотренные в подпунктах 3 и 4 пункта 1 статьи 218 НК РФ, предоставляются ему по данному месту работы с учетом доходов, полученных с начала налогового периода по предыдущим местам работы, а также с учетом сумм полученных вычетов. Ведь в главе 23 Налогового кодекса установлены предельные размеры дохода, по достижении которых указанные вычеты не предоставляются. Об этом говорится в пункте 3 статьи 218 НК РФ.

Сумма дохода подтверждается справкой о доходах физического лица по форме 2-НДФЛ, выданной на предыдущем месте работы.

Пример 9

Е.П. Филимонова была принята на работу продавцом в ЗАО «Восток» в марте 2008 года. В январе и феврале 2008 года она работала в ООО «Север». Ее доход, полученный в этой компании с начала 2008 года, составил 19 400 руб. Заработная плата за март 2008 года на новом месте работы — 15 000 руб. У работницы есть пятилетняя дочь. Имеются заявление о предоставлении стандартных вычетов, справка 2-НДФЛ и копия свидетельства о рождении дочери.

Доход Е.П. Филимоновой, рассчитанный с начала года и с учетом дохода по прошлому месту работы, равен 34 400 руб. (19 400 руб. + 15 000 руб.). Значит, в марте 2008 года ей не полагается стандартный вычет в размере 400 руб., а предоставляется лишь вычет на ребенка в сумме 600 руб.

Похожие работы

... прав и обязанностей налогоплательщиков и налоговых органов, а также решение проблемных вопросов налогообложения с учетом результатов практического применения норм налогового законодательства. 2.3 Анализ налоговой нагрузки Налоговая система Республики Беларусь была сформирована в 1992 г. в экстренном режиме в условиях рвущихся экономических связей между республиками, входившими ранее в единый ...

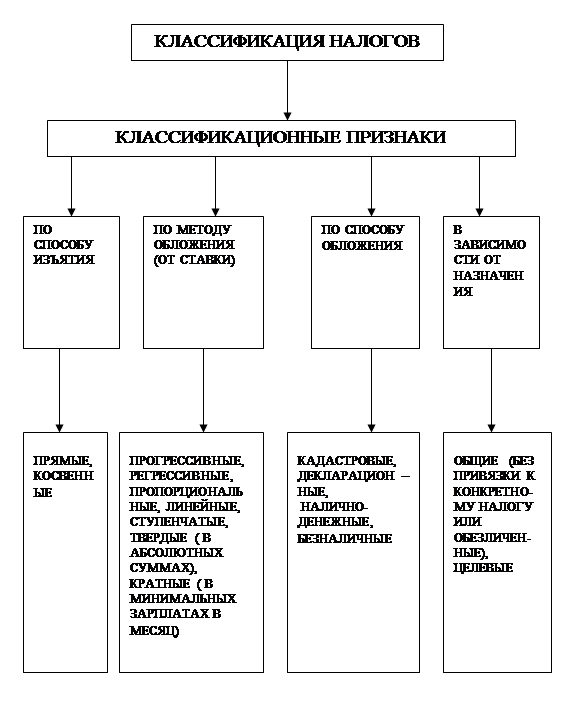

... налоговую систему России через призму системы налогов, остальные же взаимосвязанные аспекты будут отодвинуты на второй план. Как известно, налоговая система Российской Федерации состоит из трех групп налогов в соответствии с уровнями государственной структуры - федеральных налогов, региональных налогов (налогов республик в составе Российской Федерации, налогов краев, областей, автономной области, ...

... работе. Теоретической и методологической основой курсовой работы послужили труды отечественных и зарубежных ученых, источники энциклопедического характера по вопросам экономики, СМИ. 1. Налоговая система России 1.1 Понятие и функции налогов Исторически возникновение налогов относится к периоду разделения общества на социальные группы и появления государства. Налоги представляют собой ...

... , отвечающего за изъятие налогов и установление контроля за исчислением, уплатой и поступлением налогов в соответствующий бюджет территориального образования. Обозначенные выше направления совершенствования налоговой системы ни в коей мере не разрешают противоречий в налогообложении, но они в определенной мере в зависимости от используемых механизмов и примененных в налоговой системе принципов ...

0 комментариев