Навигация

Рассчитать сумму налога на имущество и ЕНВД

4. Рассчитать сумму налога на имущество и ЕНВД

Рассчитать налог на имущество и ЕНВД по отдельным видам деятельности

| Показатели | Значение показателя |

| Налог на имущество организаций Остаточная стоимость основных средств | |

| на 1.01.2005 | 800 |

| на 1.02.2005 | 750 |

| на 1.03.2005 | 700 |

| на 1.04.2005 | 650 |

| ЕНВД | |

| Вид деятельности | быт. услуги |

| Численность работников в январе | 18 |

| в феврале | 22 |

| в марте | 15 |

| Базовая доходность в месяц | 7500 |

| К1 | 1,132 |

| К2 | 0,18 |

| Налоговый период | 1 кв-л |

Расчёт налога на имущество

Согласно ст. 816 п. 4 НК, среднегодовая стоимость имущества, признаваемого объектом налогообложения за налоговый период определяется как частное от деления суммы, полученной в результате сложения величины остаточной стоимости имущества на 1-е число каждого месяца налогового периода и 1-е число каждого месяца налогового периода, следующего за этим месяцем, на количество месяцев в налоговом (отчётном) периоде, увеличенное на единицу.

Согласно ст. 380 п. 1 НК РФ ставка налога на имущество устанавливается законами субъектов РФ и не может превышать 2,2 %.

Средняя стоимость имущества=800+750+700+650 / 4 = 725

Налог на имущество=725*2,2=15,95.

Уплата—до 30-го числа след. месяца

Расчёт ЕНВД

Налоговая база для исчисления налога

-за январь 7500*18*1,132*0,18=27508

-за февраль 7500*22*1,132*0,18=33620

-за март 7500*15*1,132*0,18=22923

Налоговая база для исчисления налога всего: 84051

Ставка налога—15%

Сумма исчисленного налога 84051*15/100=12608

Сумма налога, подлежащего уплате в бюджет составит 12608 руб.

Уплата—не позднее 25 числа следующего месяца.

Список использованных источников

1. Налоговый Кодекс ч.2 от 05.08.2000 №117-ФЗ

2. Федеральный закон от 17.05.2007 №85-ФЗ «О внесении изменений в главы 21, 26.1, 26.2 и 26.3 части второй Налогового кодекса Российской Федерации»

3. Федеральный закон Российской Федерации от 22 июля 2008 года N 121-ФЗ. «О внесении изменений в ст. 218 части второй НК РФ»

4. Велькер Л.В. НДФЛ: налоговые вычеты и льготы (социальный аспект).-2006.-175 с.

5. Елин А.С. Налог на доходы физических лиц/ Елин А.С..-М.: ГроссМедиа.-2006.-200с.-(Налоговый практикум)

6. Вайтман Е.В. Стандартные налоговые вычеты работникам // Российский Налоговый Курьер №18, 2008 г.

Приложение

Таблица. Стандартные налоговые вычеты

| № п/п | Стандартный налоговый вычет | Размер вычета (за каждый месяц календарного года) | Налогоплательщики, на которых распространяется вычет | Условия предоставления вычета |

| 1 | Вычет на самого налогоплательщика | 3000 руб. | Лица, пострадавшие вследствие катастрофы на Чернобыльской АЭС | Вычет предоставляется за каждый месяц календарного года независимо от суммы полученного с начала года дохода |

| Лица, отдавшие костный мозг для спасения жизни людей, пострадавших вследствие катастрофы на Чернобыльской АЭС | ||||

| Лица, принимавшие в 1986—1987 годах участие в работах по ликвидации последствий катастрофы на Чернобыльской АЭС | ||||

| Лица, пострадавшие вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча | ||||

| Лица, непосредственно участвовавшие в испытаниях ядерного оружия | ||||

| Лица, непосредственно участвовавшие в ликвидации радиационных аварий | ||||

| Инвалиды Великой Отечественной войны | ||||

| Другие категории лиц, указанных в подпункте 1 пункта 1 статьи 218 НК РФ | ||||

| 2 | Вычет на самого налогоплательщика | 500 руб. | Герои Советского Союза | |

| Герои Российской Федерации | ||||

| Лица, награжденные орденом Славы трех степеней | ||||

| Участники Великой Отечественной войны, боевых операций по защите СССР | ||||

| Лица, находившиеся в Ленинграде в период его блокады | ||||

| Бывшие узники концлагерей, гетто и других мест принудительного содержания | ||||

| Инвалиды с детства | ||||

| Инвалиды I и II групп | ||||

| Родители и супруги военнослужащих, погибших вследствие ранения, контузии или увечья, полученных ими при защите СССР, РФ или при исполнении иных обязанностей военной службы, либо вследствие заболевания, связанного с пребыванием на фронте* | ||||

| Родители и супруги государственных служащих, погибших при исполнении служебных обязанностей* | ||||

| Другие категории лиц, указанных в подпункте 2 пункта 1 статьи 218 НК РФ | ||||

| 3 | Вычет на самого налогоплательщика | 400 руб. | Все остальные категории налогоплательщиков, не включенные в подпункты 1 и 2 пункта 1 статьи 218 НК РФ | Вычет предоставляется до месяца, в котором доход налогоплательщика с начала календарного года (облагаемый НДФЛ по ставке 13%) превысил 20 000 руб. (с 2009 года — 40 000 руб.) |

| 4 | Вычет на каждого ребенка налогоплательщика | 600 руб. (с 2009 года — 1000 руб.) на каждого ребенка | Родители, супруги родителей, на обеспечении которых находится ребенок (с 2009 года — также приемные родители, супруга или супруг приемного родителя) | 1. Вычет предоставляется до месяца, в котором доход налогоплательщика с начала календарного года (облагаемый НДФЛ по ставке 13%) превысил 40 000 руб. (с 2009 года — 280 000 руб.). 2. Вычет производится на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет |

| 1200 руб. (с 2009 года — 2000 руб.) на каждого ребенка | Родители, супруги родителей, на обеспечении которых находится несовершеннолетний ребенок-инвалид (с 2009 года — также приемные родители, супруга или супруг приемного родителя) | |||

| Родители, супруги родителей, на обеспечении которых находится ребенок — учащийся очной формы обучения, аспирант, ординатор, студент в возрасте до 24 лет, являющийся инвалидом I или II группы (с 2009 года — также приемные родители, супруга или супруг приемного родителя) | ||||

| Вдовы, вдовцы, одинокие родители (с 2009 года — единственный родитель, единственный приемный родитель)** | ||||

| Опекуны или попечители ребенка, каждый из приемных родителей ребенка (с 2009 года — опекуны или попечители ребенка) | ||||

| 2400 руб. (с 2009 года — 4000 руб.) на каждого ребенка | Вдовы, вдовцы, одинокие родители (с 2009 года — единственный родитель, единственный приемный родитель), на обеспечении которых находится несовершеннолетний ребенок-инвалид*** | |||

| Вдовы, вдовцы, одинокие родители (с 2009 года — единственный родитель, единственный приемный родитель), на обеспечении которых находится ребенок — учащийся очной формы обучения, аспирант, ординатор, студент в возрасте до 24 лет, являющийся инвалидом I или II группы*** | ||||

| Опекуны или попечители, каждый из приемных родителей (с 2009 года — опекуны или попечители ребенка) несовершеннолетнего ребенка-инвалида | ||||

| Опекуны или попечители, каждый из приемных родителей (с 2009 года — опекуны или попечители ребенка) ребенка — учащегося очной формы обучения, аспиранта, ординатора, студента в возрасте до 24 лет, являющегося инвалидом I или II группы |

* Супругам погибших военнослужащих и государственных служащих стандартный вычет предоставляется, если они не вступили в повторный брак.

** С месяца, следующего за месяцем вступления одинокого родителя, вдовы, вдовца (с 2009 года — единственного родителя) в брак, стандартный вычет на детей предоставляется в одинарном размере.

*** С месяца, следующего за месяцем вступления одинокого родителя, вдовы, вдовца (с 2009 года — единственного родителя) в брак, стандартный вычет на ребенка-инвалида (ребенка — учащегося очной формы обучения, аспиранта, ординатора, студента в возрасте до 24 лет, являющегося инвалидом I или II группы) предоставляется в двойном размере.

[1] Вайтман Е.В. Стандартные налоговые вычеты работникам // Российский Налоговый Курьер №18, 2008 год

Похожие работы

... прав и обязанностей налогоплательщиков и налоговых органов, а также решение проблемных вопросов налогообложения с учетом результатов практического применения норм налогового законодательства. 2.3 Анализ налоговой нагрузки Налоговая система Республики Беларусь была сформирована в 1992 г. в экстренном режиме в условиях рвущихся экономических связей между республиками, входившими ранее в единый ...

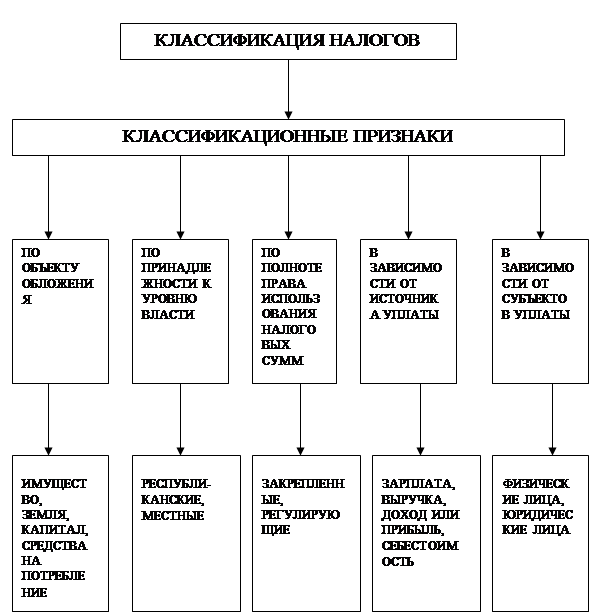

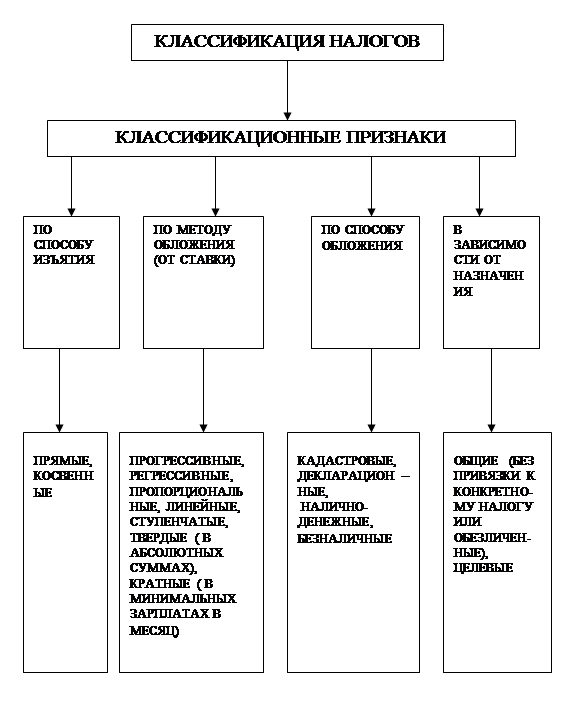

... налоговую систему России через призму системы налогов, остальные же взаимосвязанные аспекты будут отодвинуты на второй план. Как известно, налоговая система Российской Федерации состоит из трех групп налогов в соответствии с уровнями государственной структуры - федеральных налогов, региональных налогов (налогов республик в составе Российской Федерации, налогов краев, областей, автономной области, ...

... работе. Теоретической и методологической основой курсовой работы послужили труды отечественных и зарубежных ученых, источники энциклопедического характера по вопросам экономики, СМИ. 1. Налоговая система России 1.1 Понятие и функции налогов Исторически возникновение налогов относится к периоду разделения общества на социальные группы и появления государства. Налоги представляют собой ...

... , отвечающего за изъятие налогов и установление контроля за исчислением, уплатой и поступлением налогов в соответствующий бюджет территориального образования. Обозначенные выше направления совершенствования налоговой системы ни в коей мере не разрешают противоречий в налогообложении, но они в определенной мере в зависимости от используемых механизмов и примененных в налоговой системе принципов ...

0 комментариев