Навигация

Налоговое поле предприятия как элемент налогового планирования

Федеральное агентство по образованию

Новосибирский государственный университет экономики и управления

Учебная дисциплина: Налоговое планирование

Кафедра: Финансов

Вариант контрольной работы:

« Налоговое поле предприятия как элемент налогового планирования»

Номер группы: ФКО-52

Специальность: Финансы и кредит

Студент(ФИО): Тихонова Галина Васильевна

Номер зачетной книжки: 052639

Дата регистрации институтом______________

Дата регистрации на кафедре______________

Проверил: ФИО преподавателя

Новосибирск

2009

1. Процесс и цель формирования налогового поля предприятия

Любое легально функционирующее предприятие (юридическое лицо) обязано исчислять и уплачивать налоги и сборы в соответствии с текущим налоговым, гражданским и финансовым законодательством. В соответствии с пунктом 1 статьи 8 Налогового Кодекса Российской Федерации (НК РФ) налогом называется обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований. Из данного определения следует, что во-первых, налог это обязательный платеж. Во-вторых, индивидуально безвозмездный, т.е. платеж односторонний, не предполагающий возврата налоговых платежей, за исключением законодательно предусмотренных случаев (возврат НДС, льготы и т.д.). В-третьих, налоги предназначены для финансового обеспечения деятельность государства и муниципальных образований. Сбором (пункт 2 статьи 8 НК РФ) называется обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая представление определенных прав или выдачу разрешений (лицензий).

Вся совокупность налогов и сборов, взимаемых на территории России, представляет собой налоговую систему, т.е. законодательно закрепленный набор различных видов налогов, в построении и методах исчисления которых реализуются следующие принципы:

однородность (с одной суммы налог должен взиматься только один раз);

равномерность (единый подход государства к налогоплательщикам с точки зрения всеобщности и единства правил);

определенность (порядок налогообложения, т.е. объект, база, ставки, сроки исчисления и уплаты, льготы точно и однозначно определяются заранее);

безвозмездность (взамен на полученные от налоговых платежей средства государство не предоставляет налогоплательщикам никаких однозначных и равноценных эквивалентов).

Статьей 12 НК РФ предусмотрена трехуровневая система взимания налогов, которая включает в себя следующие элементы:

федеральные налоги и сборы;

налоги и сборы субъектов Российской Федерации (или же региональные налоги);

местные налоги и сборы.

Федеральные налоги и сборы устанавливаются статьей 13 НК РФ и являются обязательными к уплате на всей территории России. К федеральным налогам и сборам, уплачиваемым предприятиями (юридическими лицами) относятся следующие:

1. налог на добавленную стоимость;

2. акцизы;

3. единый социальный налог;

4. налог на прибыль организаций;

5. налог на добычу полезных ископаемых;

6. водный налог;

7. сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

8. государственная пошлина.

Региональные налоги и сборы устанавливаются в соответствии со статьей 14 НК РФ, вводятся в действие законами субъектов Российской Федерации и обязательны к уплате на территории соответствующих субъектов. На данный момент времени предприятия обязаны выплачивать следующие региональные налоги:

1. налог на имущество организаций;

2. налог на игорный бизнес;

3. транспортный налог.

Местными согласно статье 15 НК РФ признаются налоги и сборы установленные и вводимые в действие в соответствии с вышеозначенным Кодексом и нормативными правовыми актами представительных органов местного самоуправления. Эти налоги обязательны к уплате на территории соответствующих муниципальных образований. Исходя из текущей редакции НК РФ, предприятиями исчисляется и уплачивается только один из двух местных налогов земельный налог, второй местный налог на имущество физических лиц не имеет никакого отношения к налоговым обязательствам предприятий.

Все вышеперечисленные налоги и сборы формируют налоговое поле предприятия, под которым понимается вся совокупность налоговой ответственности налогоплательщика перед бюджетами соответствующих уровней, выраженная в количественном состоянии этих обязательств. Другими словами, налоговое поле это набор налогов, которые налогоплательщик должен исчислить и внести в бюджет, а так же все связанные с исчислением и уплатой этой суммы обязанности налогоплательщика перед налоговым законодательством и налоговыми органами.

Похожие работы

... разработанной налоговой стратегии. Она выступает заключительным этапом стратегического налогового планирования в ООО «Агроторгсервис» и проводится по следующим основным параметрам: · согласованность налоговой стратегии предприятия с общей стратегией его развития. В процессе такой оценки выявляется степень согласованности целей, направлений и этапов в реализации этих стратегий; · ...

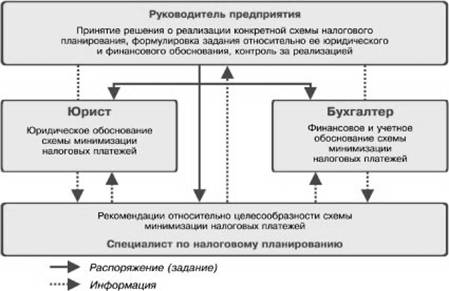

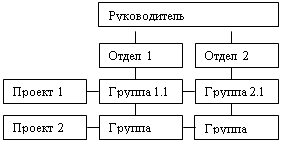

... и схем работы организации; - постоянное изучение специальной литературы, изучение и анализ опыта других организаций этого профиля и смежных сфер бизнеса. [14, c. 54] Процесс налогового планирования на предприятии можно разбить на несколько этапов. 1. Принятие решения. На основе подготовленной информации первый руководитель или его заместители осуществляют акт решения; 2. Подготовка решения. ...

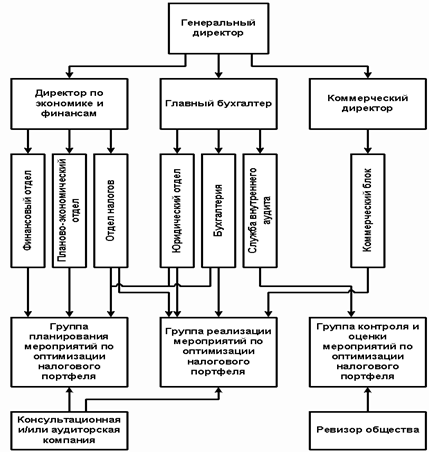

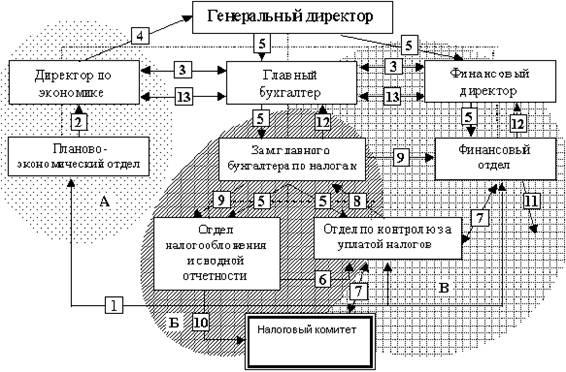

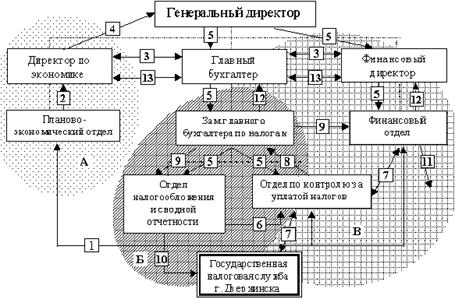

Задание № 1 Организация системы налогового менеджмента на предприятии: Задачи налогового менеджмента - планирование налоговых обязательств и налоговых платежей, организация управления налоговыми обязательствами и налоговыми платежами и рационализации потоков налоговых обязательств и налоговых платежей, а также их величин. Формирование ...

... следует контролировать направление динамики прибыли предприятия во избежание ухудшения его финансового состояния. Основные элементы налогового планирования сельскохозяйственного предприятия показаны на рис. 1. Рассмотрим их подробнее. Система налогового планирования сельскохозяйственного предприятия ┌───────────── ...

0 комментариев