Навигация

Параметры налогового поля, полнота их отражения, периодичность внесения изменений

2. Параметры налогового поля, полнота их отражения, периодичность внесения изменений

На практике каждое отдельно взятое предприятие исчисляет и уплачивает в бюджет далеко не все из ранее приведенных налогов и сборов в этом заключается индивидуальность налогового поля. Это связано с тем, во-первых, налоги должны быть исчислены и уплачены предприятием только в том случае, если возникает объект налогообложении, который весьма специфичен для каждого налога. В случае отсутствия объекта у предприятия не возникает налоговой ответственности.

Так же НК РФ предусматривает наличие специальных налоговых режимов, которые применяются наряду с общей системой. Данные налоги были введены государством в налоговое законодательство с целью стимулирования развития и упрощения процедуры исчисления и уплаты налоговых обязательств малыми предприятиями, о чем свидетельствуют условия в соответствии с которыми предприятия может осуществить переход к данной системе налогообложения.

Специальные налоговые режимы могут предусматривать особый порядок определения элементов налогообложения, а также освобождение от обязанности по уплате отдельных налогов и сборов (например, таких как налог на прибыль организаций, налог на имущество организаций, единый социальный налог и налог на добавленную стоимость), заменяя их уплатой единого налога. К ним относятся:

1. система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог);

2. упрощенная система налогообложения;

3. система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности;

4. система налогообложения при выполнении соглашений о разделе продукции.

Первые три действительно сокращают налоговое поле предприятия до исчисления и уплаты одного совокупного налога (за исключением того, что налог на добавленную стоимость будет подлежать уплате в случае ввоза товаров на таможенную территорию Российской Федерации). Последний специальный налоговый режим предусматривает освобождение налогоплательщика от исчисления и уплаты региональных и местных налогов, а так же предполагает особое налогообложения по всем федеральным налогам и сборам.

Исходя из всего вышесказанного можно сделать следующий вывод: любое предприятие осуществляющее свою деятельность на территории Российской Федерации, должно исчислять и уплачивать некоторый набор налогов и сборов, которые в свою очередь могут быть федеральными, региональными и местными. Весь спектр уплачиваемых предприятием налогов формирует налоговое поле данного предприятия, которое может быть неоднозначным в каждом конкретном случае, особенно тогда, когда предприятие рассчитывает и уплачивает налоги, входящие в систему специальных налоговых режимов.

3. Преимущества и недостатки каждого из названных элементов налогового планирования

Налоговое поле предприятия – спектр основных налогов, которые надлежит уплачивать предприятию, их конкретные ставки и льготы. Параметры налогового поля устанавливаются по статусу предприятия, на основе его устава и в соответствии с НК РФ, законами Российской Федерации.

Составление прогнозов налоговых обязательств организации (налоговый календарь) с целью оптимизации потоков налоговых платежей. Налоговый календарь разрабатывается каждым предприятием самостоятельно с учетом отраслевых и организационно-правовых особенностей на основе налогового календаря субъекта РФ. Налоговый календарь составляется работниками бухгалтерии, последние предоставляют в финансовую службу предприятия ежемесячный график налоговых расходов, который используется при прогнозировании финансовых потоков.

Для современного этапа рыночных отношений в России характерным остается наличие таких факторов, как неустойчивость экономической конъюнктуры, труднопрогнозируемое изменение курсов валют на фоне практически неснижаемого уровня инфляции, сокращение внутреннего и внешнего платежеспособного спроса, незавершенность процессов налогового реформирования. В этих условиях актуальными остаются вопросы необходимости поиска путей оптимизации финансовой политики организации.

Существенное влияние на финансовую устойчивость организации оказывает фискальная функция бюджетной системы, определяющая величину налогового бремени. Взаимодействие государственных и коммерческих структур в рамках правового налогового поля усиливает необходимость более взвешенного подхода к выработке методов налоговой политики как органичной части финансовой политики.

В современной экономической литературе зачастую отождествляют понятие учетной политики для целей налогообложения и налоговой политики, низводя последнюю до совокупности приемов выбора вариантов налогообложения по тому или иному налогу.

Необходимость отражения в учетной политике организации раздела, связанного с налогообложением, обусловлена требованиями п. 12 ст. 167 гл. 21 Налогового кодекса РФ, в соответствии с которой принятая организацией учетная политика для целей налогообложения должна быть утверждена соответствующими приказами, распоряжениями руководителя организации.

Кроме того, налоговое законодательство в связи с требованиями главы 25 НК РФ обязывает налогоплательщиков с первого января 2002 года вести налоговый учет. Под налоговым учетом понимается отражение в специальных документах налоговых регистрах подробной информации о состоянии и изменениях объекта налогообложения.

Современное налоговое поле позволяет налогоплательщику подходить к вопросам формирования налоговой базы по многим налогам с элементами диспозитивности, включая и выбор налогового режима. Следовательно, на определенном этапе финансово-хозяйственной деятельности возникает необходимость обоснования решения в пользу сделанного выбора.

Действия налогоплательщика по созданию оптимальных налоговых условий, направленные на повышение его финансовой устойчивости, можно классифицировать как налоговую политику организации. Они являются перманентными, и их содержание зависит от вида налоговой политики, осуществляемой налогоплательщиком.

Статьей 23 первой части НК РФ определены обязанности налогоплательщика, к важнейшим из которых относятся обязанность уплачивать законно установленные налоги и вести в установленном порядке учет своих доходов (расходов) и объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах и сборах. За нарушение обязанностей, влекущее за собой налоговое правонарушение, этой же частью Налогового кодекса предусмотрена финансовая ответственность, установленная гл. 16.

Правильное исчисление налогов, своевременная их уплата в соответствии с законодательно установленными сроками обеспечивает отсутствие претензий со стороны налоговых органов в виде взыскания недоимки, штрафных санкций, пеней и позволяет обозначить такое действие налогоплательщика, как нейтральную налоговую политику. В данном контексте направленность налоговой политики следует понимать как взаимодействие налогоплательщика с государством с точки зрения полноты уплаты в бюджет налоговых платежей и минимизации дополнительных выплат, уменьшающих чистую прибыль предприятия (штрафные санкции и пени). Элементами нейтральной налоговой политики являются налоговый календарь, соответствующие регистры бухгалтерского и налогового учета, документально оформленные положения учетной политики. Содержанию такого направления соответствуют методы, к основным из которых можно отнести:

- постоянный мониторинг нормативно-правовой базы, связанной с налогообложением;

- четкое и правильное (соответствующее законодательству) оформление первичных документов, являющихся информационной основой формирования налоговой базы;

- изучение и освоение действующего налогового законодательства с учетом внесения в него изменений;

- соблюдение сроков сдачи налоговых деклараций.

Список литературы

1. Налоговый кодекс Российской федерации. Издательство: Налог-инфо, 2007. г.

2. Афонцев С. Структурные характеристики предприятий и их налоговое поведение. // Вопросы экономики. 2001. г.

3. Батлева А. Что мешает платить налоги. // Вопросы экономики. 2001. г.

4. Волков В.В. Силовое предпринимательство в современной России. // Социологические исследования, 2000. г

5. Керман Г. Кнут и пряник для налогоплательщика. Сообщение ФОМ от 24 марта 2000 г.

6. Керман Г. Стоит ли платить налоги? Сообщения ФОМ от 17 марта 2000.г.

7. Юридический энциклопедический словарь под ред. М.Н.Марченко, ТК "Велби", издательство "Проспект", 2006. г.

8. Зрелов А.П. Комментарий последних изменений к Налоговому кодексу Российской Федерации, вступивших в силу 1 января 2007 г.: Налоговый контроль и налоговое администрирование в 2007 году. Юрайт-Издат, 2007. г.

Похожие работы

... разработанной налоговой стратегии. Она выступает заключительным этапом стратегического налогового планирования в ООО «Агроторгсервис» и проводится по следующим основным параметрам: · согласованность налоговой стратегии предприятия с общей стратегией его развития. В процессе такой оценки выявляется степень согласованности целей, направлений и этапов в реализации этих стратегий; · ...

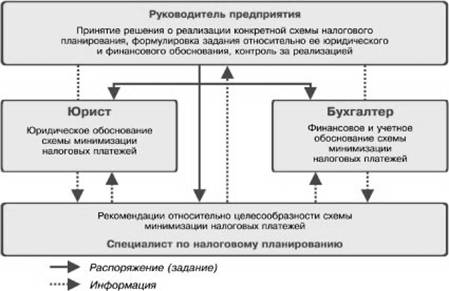

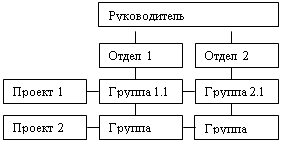

... и схем работы организации; - постоянное изучение специальной литературы, изучение и анализ опыта других организаций этого профиля и смежных сфер бизнеса. [14, c. 54] Процесс налогового планирования на предприятии можно разбить на несколько этапов. 1. Принятие решения. На основе подготовленной информации первый руководитель или его заместители осуществляют акт решения; 2. Подготовка решения. ...

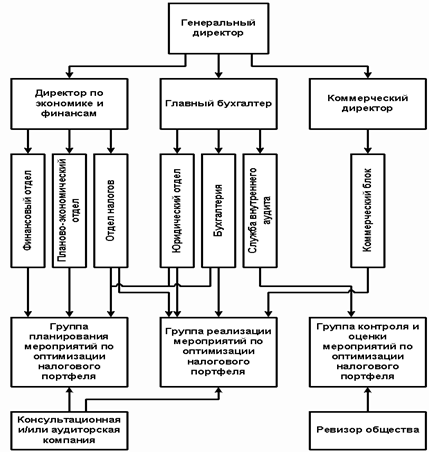

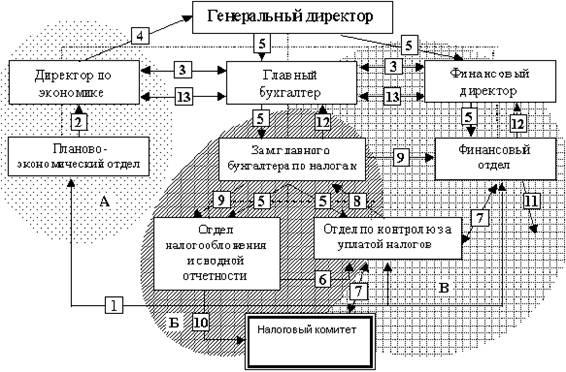

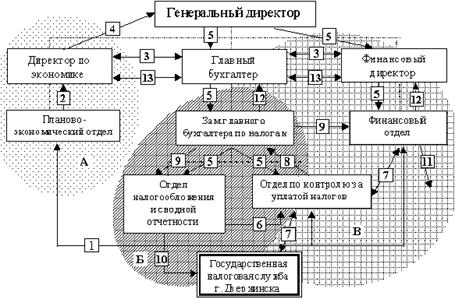

Задание № 1 Организация системы налогового менеджмента на предприятии: Задачи налогового менеджмента - планирование налоговых обязательств и налоговых платежей, организация управления налоговыми обязательствами и налоговыми платежами и рационализации потоков налоговых обязательств и налоговых платежей, а также их величин. Формирование ...

... следует контролировать направление динамики прибыли предприятия во избежание ухудшения его финансового состояния. Основные элементы налогового планирования сельскохозяйственного предприятия показаны на рис. 1. Рассмотрим их подробнее. Система налогового планирования сельскохозяйственного предприятия ┌───────────── ...

0 комментариев