Навигация

Налоговая политика в Республике Беларусь в области охраны окружающей среды

4. Налоговая политика в Республике Беларусь в области охраны окружающей среды

4.1 Формирование экологического налога в Республике Беларусь

Государство оказывает воздействие на различные стороны деятельности через внутреннюю и внешнюю, социальную, культурную, оборонную, природоохранную, финансовую, техническую политику. Центральным звеном в государственном регулировании является финансовая политика. Ее неотъемлемой частью является налоговая политика, взаимодействующая с бюджетно-финансовой и денежно-кредитной составляющими. В условиях развитых рыночных отношений ее главное назначение вытекает из сущности и функций налогов. Оно состоит в изъятии государством части совокупного общественного продукта на общегосударственные нужды, в мобилизации этих средств и перераспределении их через бюджет в целях изменения структуры производства, территориального экономического развития, повышения уровня доходности населения.

В любом обществе главным субъектом налоговой политики является государство.

Для управления процессом налоговых отношений государство использует различные организационно-правовые методы, нормы, инструменты, формы. Способы организации налоговых отношений государство оформляет в законах, указах Президента и других нормативно-правовых актах. Оно определяет методы изъятия ВВП, виды платежей, налоговых ставок и льгот, способы обложения.

Почти во всех странах мира с целью экономного использования природных ресурсов и борьбы с загрязнением окружающей среды используют различные административные и экономические методы, среди которых центральное место принадлежит налогам.

Так, государствами вводятся экологический налог, назначением которого является:

– Обеспечение финансирования расходов государства на охрану окружающей среды.

– Обеспечение рационального использования предприятиями природных ресурсов – за сверхнормативное использование природных ресурсов ставки экологического налога в различных странах повышаются в несколько раз.

Законом Республики Беларусь «О республиканском бюджете на 2009 год» от 13.11.2008 №450–3 расходы государственного бюджета на охрану окружающей среды предусмотрены в размере 620677096,0 тыс. р., в том числе:

Таблица 4.1 – Расходы государственного бюджета Республики Беларусь на охрану окружающей среды на 2009 год

| Направление | Сумма, тыс. р. |

| 1. Природоохранная деятельность | 13163813,0 |

| 2. Охрана природной среды | 517616988,0 |

| 3. Охрана растительного и животного мира. Мониторинг окружающей среды | 55926988,0 |

| 4. Фонды охраны природы | 446690000,0 |

| 5. Охрана земель | 15000000,0 |

| 6. Прикладные научные исследования, научно-технические программы и проекты в области охраны окружающей среды | 6063500,0 |

| 7. Другая деятельность в области охраны окружающей среды | 83832795,0 |

| 8. Фонд организации сбора (заготовки) и использования отходов в качестве вторичного сырья | 32000000,0 |

| 9. Прочие вопросы в области окружающей среды | 51832795,0 |

Доля расходов государственного бюджета на охрану окружающей среды в общем объеме расходов государственного бюджета составляет 1,08%.

Финансирование расходов бюджета на охрану окружающей среды осуществляется за счет взимания налога за использование природных ресурсов или иначе называемого экологического налога.

Рассмотри порядок исчисления предприятиями экологического налога.

Плательщиками налога за использование природных ресурсов (экологического налога) являются юридические лица, иностранные юридические лица и международные организации, простые товарищества, хозяйственные группы, а также индивидуальные предприниматели.

Экологическим налогом облагаются:

– объемы используемых (изымаемых, добываемых) природных ресурсов;

– объемы переработанных нефти и нефтепродуктов организациями, осуществляющими переработку нефти;

– объемы выводимых в окружающую среду выбросов (сбросов) загрязняющих веществ;

– объемы перемещаемых по территории Республики Беларусь нефти и нефтепродуктов;

– объемы отходов производства, размещенных на объектах хранения отходов и (или) объектах захоронения отходов, объемы размещенных товаров, помещенных под таможенный режим уничтожения и утративших свои потребительские свойства, а также отходов, образующихся в результате уничтожения товаров, помещенных под этот режим;

– объемы производимой и (или) импортируемой пластмассовой, стеклянной тары, тары на основе бумаги и картона и иных товаров, после утраты потребительских свойств которых образуются отходы, оказывающие вредное воздействие на окружающую среду и требующие организации систем их сбора, обезвреживания и (или) использования, а также объемы импортированных товаров, упакованных в пластмассовую, стеклянную тару и тару на основе бумаги и картона. Перечень производимых и (или) импортируемых иных товаров, после утраты потребительских свойств которых образуются отходы, оказывающие вредное воздействие на окружающую среду и требующие организации систем их сбора, обезвреживания и (или) использования, устанавливается Президентом Республики Беларусь.

Ставки налога за использование природных ресурсов, за исключением платежей за переработку нефти и нефтепродуктов организациями, осуществляющими переработку нефти, установлены Указом Президента Республики Беларусь от 07.05.2007 №215.

Ставки налога за добычу природных устанавливаются в зависимости от ценности добываемых природных ресурсов. В 2009 году они составляют от 9,5 рублей за 1 куб. м. воды, забираемой из поверхностных источников, до 7140000 рублей за 1 тонну личинок хирономид

Размеры ставок налога за выбросы загрязняющих веществ в атмосферный воздух зависят от класса опасности загрязняющих веществ.

Таблица 4.2 – Ставки экологического налога за выбросы загрязняющих веществ в атмосферный воздух

| Вещество | Размер ставки (рублей за 1 тонну) |

| Первый класс опасности (ртуть, кадмий, свинец и др.) | 43352000 |

| Второй класс опасности (бензол, серная кислота, хлор и др.) | 1297790 |

| Третий класс опасности (метанол, пыль древесная, ксилол и др.) | 429030 |

| Четвертый класс опасности (аммиак, бутан, метан, этанол и.др.) | 213180 |

| Класс опасности не определен (пыль комбикормовая, 2-этоксиэтанол) | 1073930 |

| Бензин неэтилированный | 143990 |

| дизельное топливо | 90270 |

| Сжиженный газ | 143300 |

| Биодизельное топливо | 80260 |

Ставки экологического налога за размещения отходов производства устанавливаются в зависимости от класса опасности отходов и в 2009 году составляют от 24 рублей за тонну до 9638410 рублей.

Ставки экологического налога за производство и (или) импорт пластмассовой, стеклянной тары, тары на основе бумаги и картона, а также за импорт товаров, упакованных в такую тару, представлены в таблице 4.3.

Таблица 4.3 – Ставки экологического налога за тару

| Объект налогообложения | Ставка налога, рублей |

| 1. За производство пластмассовой тары, за 1 тонну | 250700 |

| 2. За производство стеклянной тары, за 1 условный литр | 15,2 |

| 3. За производство тары на основе бумаги и картона, за 1 тыс. кв. метров | 7630 |

| 4. За импорт пластмассовой тары, товаров, упакованных в пластмассовую тару, за 1 тонну | 250700 |

| 5. За импорт тары, основанной на основе бумаги и картона, товаров, упакованных в тару на основе бумаги и картона, за 1 тонну | 16300 |

| 6. За импорт стеклянной тары, товаров, упакованных в стеклянную тару, за 1 тонну | 152600 |

За переработку организациями, осуществляющими переработку нефти, 1 тонны нефти или нефтепродуктов налог взимается по ставке 2800 белорусских рублей.

В случаях, когда объектом налогообложения является добыча природных ресурсов или выбросы загрязняющих веществ, каждому природопользователю устанавливаются лимиты.

За превышение установленных лимитов или, если природопользователь не обратился за установлением таких лимитов, экологический налог взимается в повышенных размерах.

Так, за выбросы загрязняющих веществ в атмосферный воздух, сбросы сточных вод или загрязняющих веществ в окружающую среду сверх установленных лимитов либо без установленных лимитов, если их установление предусматривается законодательством, налог взимается в 15-кратном размере установленной ставки налога.

За превышение установленных лимитов (объемов) использования (изъятия, добычи) природных ресурсов либо использование (изъятие, добычу) природных ресурсов без установленных в соответствии с законодательством Республики Беларусь лимитов (объемов) налог взимается в 10-кратном размере установленной ставки налога.

За размещение отходов производства сверх установленных лимитов либо без установленных лимитов, если их установление предусматривается законодательством, налог взимается в 15-кратном размере установленной ставки налога.

Указом Президента Республики Беларусь от 07.05.2007 №215 также установлены льготы по взиманию экологического налога.

Так, не облагаются экологическим налогом объемы:

– выбросов загрязняющих веществ в атмосферный воздух от передвижных источников, рассчитанные исходя из количества израсходованного топлива на передвижение за пределами территории Республики Беларусь;

– добычи попутного газа из месторождений нефти;

– переработки полуфабрикатов из сырья, полученных на определенном этапе технологического процесса переработки сырых нефти и нефтепродуктов на давальческих условиях и причитающихся переработчикам в счет платы за услуги;

– добычи попутных и дренажных подземных вод, не учитываемых государственным балансом запасов полезных ископаемых и извлекаемых при разработке месторождений других видов полезных ископаемых;

– добычи полезных ископаемых, остающихся во вскрышных, вмещающих (разубоживающих) породах, в отвалах или отходах перерабатывающих производств, а также составляющих нормативные потери полезных ископаемых;

– добычи (изъятия) воды из поверхностных и подземных источников для противопожарного водоснабжения;

– добычи воды из подземных источников: контрольных и резервных скважин при проведении планового контроля за их эксплуатацией;

– хранения отходов производства на объектах обезвреживания и (или) использования таких отходов, предназначенных для обезвреживания и (или) использования, в количестве, соответствующем технологическому регламенту этих объектов;

– размещения радиоактивных отходов, образующихся в результате работ по преодолению аварии на Чернобыльской АЭС;

– производства тары и иных товаров, реализованных на экспорт, при условии раздельного учета.

Налог за использование природных ресурсов исчисляется и уплачивается индивидуальными предпринимателями ежеквартально, а остальными плательщиками – ежемесячно исходя из фактического объема использования (изъятия, добычи) природных ресурсов, выбросов загрязняющих веществ в атмосферный воздух, сбросов сточных вод или загрязняющих веществ в окружающую среду, размещения отходов производства, произведенных и (или) импортированных пластмассовой, стеклянной тары, тары на основе бумаги и картона переработанных нефти и нефтепродуктов.

Платежи вносятся в бюджет индивидуальными предпринимателями ежеквартально не позднее 22-го числа месяца, следующего за отчетным кварталом, остальными плательщиками – ежемесячно не позднее 22-го числа месяца, следующего за отчетным месяцем.

Суммы налога за использование природных ресурсов в пределах установленных лимитов и в случаях, если законодательством установление лимитов не предусмотрено, включаются в затраты по производству и реализации продукции, товаров (работ, услуг), учитываемые при налогообложении, сверх установленных лимитов – уплачиваются за счет средств, остающихся в распоряжении плательщиков налога.

Похожие работы

... США или стран Евросоюза. Основным поставщиком грузов для железнодорожного транспорта является промышленность, на долю которой приходится до 90% общего объема грузов. 1.3 Анализ и экономическая оценка деятельности железнодорожного транспорта В России электрифицировано 41 тыс. км железных дорог и переведено на тепловозную тягу более 45 тыс. км, что соответственно составляет 47,6% и 52,4% в ...

... единообразие судебной практики, а также гарантированность прав и законных интересов субъектов гражданского права Республики Беларусь. В рамках настоящей главы основное внимание сосредоточено на проблемах реализации принципов гражданского права в нормотворческой и правоприменительной деятельности. Под реализацией принципов гражданского права автор понимает осуществление содержащихся в них ...

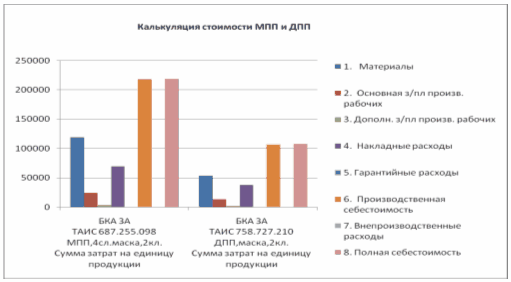

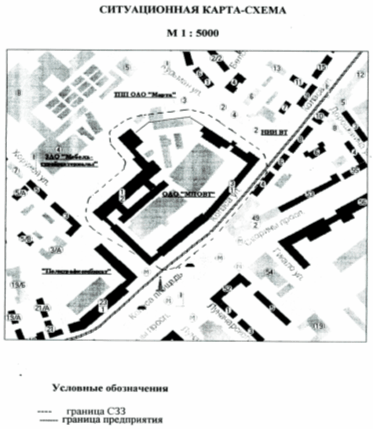

... месяца передаётся в планово-экономический отдел, и в конце отчётного периода составляется годовой план технического перевооружения по всему предприятию. 2 АНАЛИЗ ОРГАНИЗАЦИОННО-ЭКОНОМИЧЕСКИХ ФАКТОРОВ СНИЖЕНИЯ СЕБЕСТОИМОСТИ ПРОДУКЦИИ ОАО «МПОВТ» 2.1 Характеристика производственной специализации объекта исследования Открытое акционерное общество «МПОВТ» было образовано в 1956 г. на ...

... во внимание при квалификации действий только тех соучастников, к которым этот признак относится непосредственно (16, п. 10). В случае если незаконная предпринимательская деятельность выражается в совершении преступлений, ответственность за которые предусмотрена соответствующими статьями УК Республики Беларусь (торговля людьми, незаконное изготовление оружия, незаконный оборот наркотических ...

0 комментариев