Навигация

Полномочия, функции и особенности взаимодействия ФНС с федеральными органами исполнительной власти

1.2 Полномочия, функции и особенности взаимодействия ФНС с федеральными органами исполнительной власти

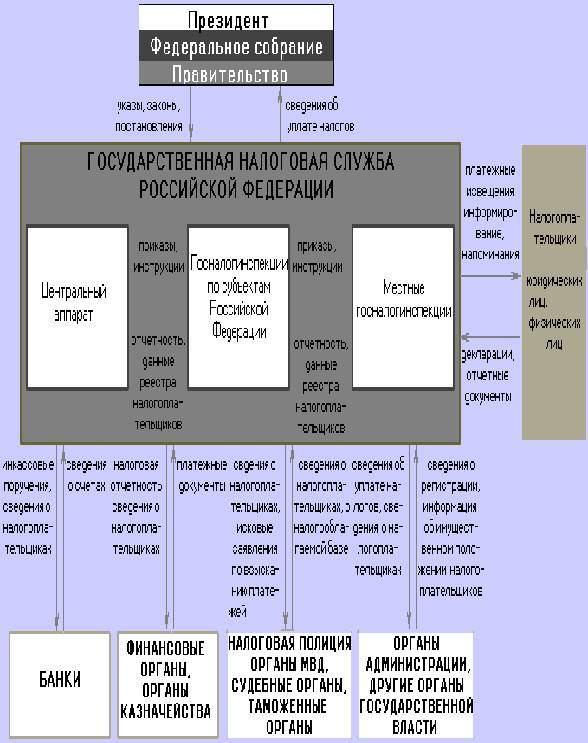

На всех уровнях Федеральной налоговой службы России утверждены соглашения об информационном взаимодействии и сотрудничестве с Федеральной таможенной службой, Федеральной службой судебных приставов, МВД России, ФСБ России, Генеральной прокуратурой РФ, Центральным банком РФ, Федеральной регистрационной службой и т.д. Это позволяет налоговым инспекторам по запросам получать любую информацию, касающуюся деятельности налогоплательщика и заключенных им сделок. Выясняется все, вплоть до того, когда и на каком самолете прилетел директор поставщика для заключения договора, и отражены ли в бухгалтерском и налоговом учете компании командировочные расходы по данной поездке.

Налоговые органы превратились в мощную аналитическую службу, и налоговые проверки все больше приобретают характер "экономических расследований".

С недавних пор в ряде региональных налоговых управлений стали создаваться целые информационные базы о недобросовестных налогоплательщиках, замеченных в использовании схем, направленных на уклонение от уплаты налогов. Эти базы активно используются при проведении налоговых проверок.

В рамках расследования "карусельных схем" связанных с нарушение налогового законодательства, инспекторы умудряются по цепочке проверить до десяти поставщиков, пока не найдут производителя товара, который приобрел налогоплательщик. Представляете, какой объем информации при этом собирается?

Все это было бы невозможно без детально организованной и слаженной работы взаимодействующих государственных органов с Федеральной налоговой службой России.

Сотрудничество Федеральной налоговой службы и Федеральной таможенной службы, осуществляется в соответствии с законодательством Российской Федерации, правовыми актами ФНС России и ФТС России, и основывается на взаимном предоставлении необходимых баз данных и оперативной информации, не относящихся к сведениям, составляющим государственную тайну. Каждая сторона принимает необходимые меры по защите от неправомерного распространения информации, предоставляемой ей другой стороной, затрагивающей интересы третьих лиц и отнесенной к коммерческой и налоговой тайне.

Федеральная таможенная служба является уполномоченным федеральным органом исполнительной власти, осуществляющим в соответствии с законодательством Российской Федерации функции по выработке государственной политики и нормативному правовому регулированию, контролю и надзору в области таможенного дела, а также функции агента валютного контроля и специальные функции по борьбе с контрабандой, иными преступлениями и административными правонарушениями.

Федеральная таможенная служба осуществляет свою деятельность непосредственно и через таможенные органы и представительства Службы за рубежом во взаимодействии с другими федеральными органами исполнительной власти.

Полномочия Федеральной таможенной службы:

1) вносит в Правительство Российской Федерации проекты федеральных законов, нормативных правовых актов Президента Российской Федерации и Правительства Российской Федерации и другие документы, по которым требуется решение Правительства Российской Федерации, по вопросам, относящимся к сфере ведения Службы, а также проект ежегодного плана работы и прогнозные показатели деятельности Службы;

2) ведет таможенную статистику внешней торговли и специальную таможенную статистику;

3) информирует и консультирует на безвозмездной основе по вопросам таможенного дела участников внешнеэкономической деятельности;

4) обеспечивает в пределах своей компетенции защиту сведений, составляющих государственную тайну;

5) рассматривает жалобы на решения, действия (бездействие) таможенных органов и их должностных лиц;

6) взаимодействует в установленном порядке с органами государственной власти, органами государственной власти иностранных государств и международными организациями в установленной сфере деятельности, включая представление по поручению Правительства Российской Федерации интересов Российской Федерации во Всемирной таможенной организации (Совете таможенного сотрудничества) и других международных организациях;

7) реализует программы развития таможенного дела в Российской Федерации.

Органы осуществляют взаимодействие и координацию деятельности по следующим основным направлениям:

1) обмен информацией для целей контроля за соблюдением налогового, таможенного, валютного законодательства;

2) разработка совместных инструктивных и методологических документов по проведению проверок организаций-участников внешнеэкономической деятельности лиц, осуществляющих деятельность в области таможенного дела, и лиц, осуществляющих оптовую или розничную торговлю ввезенными товарами;

3) унификация информации, используемой при проведении мероприятий налогового и таможенного контроля, выработка и реализация совместных технологических решений по обмену информацией и ее защите;

Информация, которой обмениваются органы, а также порядок этого обмена должны способствовать надлежащему выполнению сторонами возложенных на них задач по предупреждению и пресечению правонарушений в области таможенного, налогового и валютного законодательства, к такой информации относится:

1) информация из базы данных грузовых таможенных деклараций ЕАИС таможенных органов (по согласованным позициям);

2) данные таможенных приходных ордеров (по согласованным позициям);

3) данные о задолженностях по обязательным платежам должников, числящихся в соответствующем таможенном органе (по согласованной форме);

4) материалы, полученные в ходе мероприятий таможенного контроля о нарушениях налогового и валютного законодательства, контроль за соблюдением которого возложен на налоговые органы, либо об обоснованных подозрениях о наличии таких нарушений;

5) нормативно-справочная информация ЕАИС таможенных органов (по согласованным позициям).

Информационное взаимодействие сторон осуществляется на безвозмездной основе.

Правовыми основаниями взаимодействия органов Федеральной налоговой службы России и подразделений Федеральной службы судебных приставов России являются: Налоговый кодекс Российской Федерации Федеральный закон "О судебных приставах" Федеральный закон "Об исполнительном производстве и иные нормативные правовые акты.

Целью взаимодействия органов Федеральной налоговой службы России и Федеральной службы судебных приставов, является увеличение поступлений в бюджетную систему Российской Федерации.

Основными задачами взаимодействия органов являются: соблюдение требований законодательства о налогах и сборах и законодательства об исполнительном производстве, повышение эффективности взыскания при принудительном исполнении судебных актов и иных исполнительных документов и их исполнение в полном объеме.

ФССП России осуществляет свою деятельность непосредственно и (или) через территориальные органы.

ФССП России осуществляет следующие полномочия:

1)обеспечивает в соответствии с законодательством Российской Федерации:

- установленный порядок деятельности судов;

- осуществление исполнительного производства по принудительному исполнению судебных актов и актов других органов;

- проведение оценки и учета арестованного и изъятого имущества;

2) организует в соответствии с законодательством Российской Федерации:

- хранение и принудительную реализацию арестованного и изъятого имущества;

- розыск должника-организации, а также имущества должника (гражданина или организации);

3) организует прием граждан, обеспечивает своевременное и в полном объеме рассмотрение их устных и письменных обращений с уведомлением граждан о принятии решений в установленный законодательством Российской Федерации срок;

4) взаимодействует в установленном порядке с органами государственной власти, органами государственной власти иностранных государств и международными организациями по вопросам, относящимся к компетенции ФССП России;

Органы Федеральной налоговой службы России в установленные законодательством сроки предъявляют к исполнению в подразделения ФССП России исполнительные документы, старшие судебные приставы подразделений ФССП России в пределах своей компетенции обеспечивают своевременность принятия исполнительных документов и их исполнение в полном объеме судебными приставами-исполнителями.

Органы ФНС России направляют в подразделения ФССП России вступившие в законную силу исполнительные документы с приложением копий документов, заверенных в соответствии с установленными внутриведомственными правилами делопроизводства

Судебный пристав-исполнитель обязан принять к исполнению исполнительный документ от суда или органа ФНС России, если не истек срок его предъявления к исполнению, и если данный документ соответствует требованиям, предъявляемым законодательством Российской Федерации к исполнительным документам.

Министерство внутренних дел, взаимодействуя с налоговыми органами Российской Федерации рассматривают вопросы предупреждения, выявления и пресечения нарушений законодательства о налогах и сборах и законодательства, регулирующего финансовую, хозяйственную, предпринимательскую и торговую деятельность, а также вопросы повышения налоговой дисциплины в сфере экономики и обеспечения своевременности и полноты уплаты налогов и сборов в бюджеты и государственные внебюджетные фонды.

Министерство внутренних дел Российской Федерации (МВД России) является федеральным органом исполнительной власти, осуществляющим функции по выработке и реализации государственной политики и нормативно-правовому регулированию в сфере внутренних дел, а также по выработке государственной политики в сфере миграции.

Основными задачами МВД России являются:

1) разработка общей стратегии государственной политики в установленной сфере деятельности;

2) совершенствование нормативно-правового регулирования в установленной сфере деятельности;

3) обеспечение в пределах своих полномочий защиты прав и свобод человека и гражданина;

4) организация в пределах своих полномочий предупреждения, выявления, пресечения, раскрытия и расследования преступлений, а также предупреждения и пресечения административных правонарушений;

5) обеспечение охраны общественного порядка;

6) организация и осуществление государственного контроля за оборотом оружия;

7) организация в соответствии с законодательством Российской Федерации государственной охраны имущества и организаций;

Сотрудничество сторон осуществляется по следующим основным направлениям:

1) выявление и пресечение противоправной деятельности организаций и физических лиц, уклоняющихся от налогообложения, в том числе осуществляющих незаконное предпринимательство;

2) выявление и пресечение нарушений законодательства о налогах и сборах, законодательства о валютном регулировании и валютном контроле, законодательства о государственной регистрации юридических лиц, законодательства о применении контрольно-кассовых машин при осуществлении денежных расчетов с населением, а также правонарушений в области производства и оборота этилового спирта и алкогольной и табачной продукции;

3) выявление кредитных организаций, имеющих картотеку неоплаченных платежных документов клиентов по перечислению денежных средств в бюджеты всех уровней из-за отсутствия средств на корреспондентских счетах.

Органы при организации взаимодействия и координации деятельности руководствуются следующими принципами:

1)взаимное доверие при строгом соблюдении государственной, служебной и налоговой тайн;

2) самостоятельность в реализации собственных задач и полномочий, а также в выработке форм и методов использования собственных сил и средств;

3) законность и профессионализм;

4) плановость и непрерывность;

5) обязательность и безупречность исполнения достигнутых сторонами договоренностей.

Органы внутренних дел Российской Федерации обязаны оказывать практическую помощь работникам налоговых органов при исполнении ими служебных обязанностей, обеспечивая принятие предусмотренных законом мер по привлечению к ответственности лиц, насильственным образом препятствующих выполнению работниками налоговых органов своих должностных функций.

Выездные налоговые проверки проводятся налоговыми органами с участием органов внутренних дел с целью выявления и пресечения нарушений законодательства о налогах и сборах.

Взаимодействие должностных лиц налоговых органов и сотрудников органов внутренних дел при проведении выездной налоговой проверки не препятствует их самостоятельности при выборе предусмотренных законодательством средств и методов проведения контрольных и иных мероприятий в рамках своей компетенции при одновременном обеспечении согласованности всех осуществляемых ими в процессе проверки действий. Функцию общей координации осуществляемых в процессе проведения проверки мероприятий выполняет руководитель проверяющей группы.

Основанием для проведения выездной налоговой проверки является решение руководителя налогового органа, о ее проведении.

Сотрудники органов внутренних дел принимают участие в выездных налоговых проверках на основании мотивированного запроса налогового органа, подписанного руководителем (заместителем руководителя) налогового органа.

Не позднее пяти дней со дня поступления запроса налогового органа орган внутренних дел направляет налоговому органу информацию о сотрудниках, назначенных для участия в выездной налоговой проверке, или мотивированный отказ от участия в указанной проверке.

При выявлении проверкой фактов неуплаты (неполной уплаты) сумм налогов (сборов), проверяющими производится исчисление сумм неуплаченных (не полностью уплаченных) налогов (сборов) и пени, а также формируются предложения о привлечении к налоговой, уголовной и административной ответственности.

Акт выездной налоговой проверки, проводимой налоговым органом с участием органа внутренних дел, должен быть подписан всеми участвовавшими в проверке должностными лицами налогового органа и сотрудниками органа внутренних дел, за исключением сотрудников органа внутренних дел, которые привлекались для участия в проведении конкретных действий по осуществлению налогового контроля в качестве специалистов и (или) для обеспечения мер безопасности в целях защиты жизни и здоровья должностных лиц налогового органа, проводящих проверку, а также руководителем проверяемой организации, индивидуальным предпринимателем или физическим лицом (их представителями).

Акт выездной налоговой проверки составляется в трех экземплярах, один из которых хранится в налоговом органе, второй - в установленном порядке вручается руководителю организации, индивидуальному предпринимателю либо физическому лицу (их представителям), третий - направляется органу внутренних дел, сотрудники которого участвовали в проведении проверки.

ГЛАВА 2. МЕРОПРИЯТИЯ, ПРИМЕНЯЕМЫЕ НАЛОГОВЫМИ ОРГАНАМИ К НАЛОГОПЛАТЕЛЬЩИКАМ

Среди многих новшеств, введенных в жизнь Налоговым кодексом Российской Федерации (НК РФ), есть положение, существенно преображающее взаимоотношения между налоговыми органами и налогоплательщиками. Налогоплательщикам предоставлено право получать от налоговых органов по месту учета бесплатную информацию о действующих налогах и сборах, законодательстве о налогах и сборах и об иных актах, содержащих нормы законодательства о налогах и сборах, а также о правах и обязанностях налогоплательщиков. Наряду с этим они имеют право получать от налоговых органов и других уполномоченных органов письменные разъяснения по вопросам применения законодательства о налогах и сборах (п.1 ст.21). Чтобы подкрепить это право налогоплательщиков, на налоговые органы возложена обязанность проводить разъяснительную работу по применению законодательства о налогах и сборах, принятых в соответствии с ним нормативных правовых актов, бесплатно информировать налогоплательщиков о действующих налогах и сборах, представлять формы установленной отчетности и разъяснять порядок их заполнения, давать разъяснения о порядке исчисления и уплаты налогов и сборов.

Дополнительно возлагаемые на Службу функции обусловливают необходимость совершенствования системы налогового администрирования, повышения эффективности функционирования системы налоговых органов, обеспечения роста налоговой грамотности и информированности населения.

Похожие работы

... по налогам и формы налоговых деклараций, обязательные для налогоплательщиков, налоговых агентов, а также порядок их заполнения. Финансовые органы субъектов Российской Федерации и муниципальных образований дают письменные разъяснения налогоплательщикам и налоговым агентам по вопросам применения соответственно законодательства субъектов Российской Федерации о налогах и сборах и нормативных правовых ...

... - 345,6 млн. руб., в государственные внебюджетные фонды 823,4 млн. рублей. Однако ежегодный рейтинг налоговых инспекций России, проводимый журналом «Главбух», показал, что ИФНС по Промышленному району заняла 157 место по России из 428, уступив МРИ ФНС России №6 по Смоленской области (123 место) и ИФНС по Ленинскому району (140 место). Крупнейшими налогоплательщиками данной инспекции являются: ...

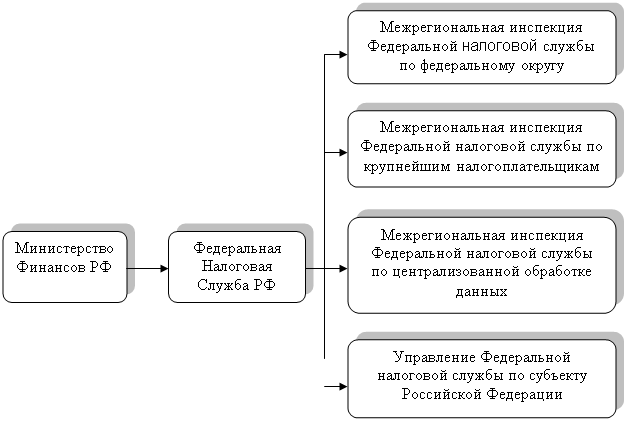

... ), и с другой - методом исполнения объязанностей ( ст. 32, 33, 34 Кодекса, а также соответствующие статьи федеральных законов, определяющих порядок организации и деятельности налоговых органов). Система налоговых органов построена в соответствии с административным и национально-территориальным делением, принятым в Российской Федерации, и состоит из трех звеньев.1 Основным элементом в этой, ...

... контроля за инвестициями). Как следствие, все высокодоходные и экологически чистые звенья технологической «цепочки» достаются Западу, а «грязные» и не приносящие доход – России, что неизменно приводит к налоговым правонарушениям. От прямого нарушения закона – уклонения от налогообложения – хозяйствующие субъекты все больше переходят к тому, чтобы избегать налогообложения вообще. Совершаемые ...

0 комментариев