Навигация

3.4. Налог на имущество

Налог на имущество предприятий — форма обложения налогом стоимости имущества, находящегося в собственности налогоплательщика — юридического лица.

Налог на имущество предприятий относится к налогам субъектов РФ, элементы которых и общие принципы взимания устанавливаются НК РФ, а конкретные особенности исчисления: и уплаты - налоговым законодательством субъектов Российской Федерации. Кроме того, налог на имущество предприятий относится к прямым налогам, так как конечным его плательщиком является предприятие, обладающее имуществом на право собственности.

Налоговая база по налогу на имущество предприятий среднегодовая стоимость имущества, признаваемая объектом налогообложения.

Отчетными периодами по налогу на имущество предприятий являются календарный год.

На основании ст. 380 НК РФ предельный размер ставки налога не может превышать 2,2%.

Источник уплаты налога - финансовые результаты - ОС ср.год. = 1428899 руб.

Рассчитаем налоговую базу по налогу на имущество исходя из следующих данных:

| ОС на 01.01.2007 =1428929 руб.; | ОС на 01.04.2007 =1428929 руб. |

| ОС на 01.02.2007 =1428929 руб. | ОС на 01.05.2007 =1428929 руб. |

| ОС на 01.03.2007 =1428929 руб. | ОС на 01.06.2007 =1428929 руб. |

ОС на 01.07.2007 =1428929 руб.

В июле произошло списание производственного оборудования износ 32252 руб., балансовая стоимость 90134 руб.

ОС на 01.08.2007 =1428929 – 32252 – 90134 = 1306543 руб.

В августе оприходован автомобиль, что без учета НДС составляет

Авт. = 102992-(102992*18/118)= 102992-15710,64=87281,36 руб.

Таким образом,

ОС на 01.09.2007 = 1306543 + 87281,36 = 1393824,36 руб.

Таким образом,

ОС на 01.10.2007 = 1393824,36 руб.

Среднегодовая стоимость:

(1428929 * 7 + 1306543 + 1393824,36 * 2)/(9+1) = 1409669,47 руб.

Таким образом, налог на имущество равен (2.2%)

Н имущ. = 1409669,47 * 2,2%= 31012,73 (руб.)

Вывод: Среднегодовая стоимость 1409669,47 (руб.) умножается на 2,2%, таким образом, мы узнаем среднегодовую сумму налога на имущество предприятия, которая составляет 31012,73 рубля.

3.5. Налог на прибыль

Налог на прибыль относится к федеральным налогам, которые устанавливаются НК РФ и обязательны к уплате на всей территории России. Кроме того, налог на прибыль относится к прямым налогам, так как конечным его плательщиком является организация, получившая прибыль.

Объектом налогообложения по налогу на прибыль организаций признается прибыль, полученная налогоплательщиком.

Доходы определяются в соответствии со статьями,248, 249 и 250>НК РФ. Перечень расходов определен статьями 252,253,264,265 HK PФ. Так как налоговым периодом для налога на прибыль является календарный год, то необходимо доходы и расходы считать нарастающим итогом. В исходных данных определена выручка как за 3 квартал, так и за полугодие. Расходы представлены только за полугодие, поэтому расходы предприятия за 3 квартал студенты должны рассчитать самостоятельно.

Согласно статье 285 НК РФ, налоговым периодом по налогу на прибыль признается календарный год, а отчетными периодами по налогу признается первый квартал, полугодие и девять месяцев календарного года. Для налогоплательщиков, исчисляющих и уплачивающих налог на прибыль ежемесячно, отчетным периодом признается месяц, два месяца, три месяца и так далее до окончания календарного года. Фактически это означает, что налог на прибыль исчисляется за год, но за первый квартал, полугодие и девять месяцев календарного года также необходимо представить налоговые декларации.

Налоговая база умножается на налоговую ставку.

Налоговые льготы по налогу на прибыль предусмотрены статьей 251 НК РФ. По условиям курсовой работы предприятие не имеет права на льготы по налогу на прибыль.

Источник уплаты налога - прибыль.

Расчет стоимости за III квартал (для расчета налогооблагаемой базы по налогу на прибыль).

| Списано производственное оборудование | Сумма ,руб. |

| Незавершенное производство за 6 мес. | 4065 |

| износ | 32252 |

| Страховые платежи за 3 квартал | 1381,08 |

| Списано материалов на производство | 57976 |

| Фонд оплаты труда за 3 квартал | 81240 |

| Единый социальный налог | 21122,4 |

| Итого: | 889977,48 |

Себестоимость продукции за III квартал составляет 889977,48 руб.

Себестоимость продукции за 6 месяцев составляет 691941 руб.

Себестоимость продукции за 9 месяцев составляет:

889977,48+691941=881454,54 (руб.)

Доход от реализации за 9 месяцев (III квартал +6 месяцев) составляет 786182+357227-((786182+357227)*18/118)=1143409-174418,3=968990,68руб.

Внереализационные доходы = 2241(оприходованы материалы)

Внереализационные расходы = 31012,73 (налог на имущество)

Прибыль к налогообложению: Доходы от реализации + внереализационные доходы – расходы по основному виду деятельности за 9 мес. (себестоимость) – внереализационные расходы.

968990,68+2241-881454,54-31012,73 =58764,41 (руб.)

Налог на прибыль 58764,41 *24% =14103,06(руб.)

Вывод: Налог на прибыль ставка 24 % от прибыли предприятия за 9 месяцев и составляет 14103,06 руб.

ЗАКЛЮЧЕНИЕ

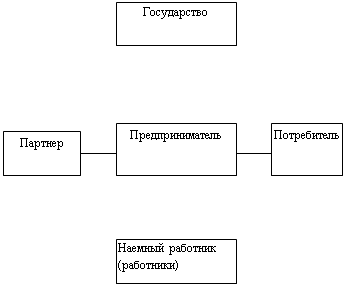

Налоговая система — один из главных элементов рыночной экономики. Она выступает главным инструментом воздействия государства на развитие хозяйства, определения приоритетов социального и экономического развития. Поэтому необходимо, чтобы налоговая система России была адаптирована к новым общественным отношениям, соответствовала мировому опыту.

Для того чтобы более глубоко вникнуть в суть налоговых платежей, важно определить основные принципы налогообложения, которые сформулировал Адам Смит в форме четырех положений, четырех основополагающих, можно сказать, ставших классическими принципов, с которыми, как правило, соглашались последующие авторы. Они сводятся к следующему:

1. Подданные государства должны участвовать в покрытии расходов правительства, каждый по возможности, т. е. соразмерно доходу, которым он пользуется под охраной правительства. Соблюдение этого положения или пренебрежение им ведет к так называемому равенству или неравенству обложения.

2. Налог, который обязан уплачивать каждый, должен быть точно определен, а не произведен. Размер налога, время и способ его уплаты должны быть ясны и известны как самому плательщику, так и всякому другому...

3. Каждый налог должен взиматься в такое время и таким способом, какие наиболее удобны для плательщика...

4. Каждый налог должен быть устроен так, чтобы он извлекал из кармана плательщика возможно меньше сверх того, что поступает в кассы государства.

Принципы Адама Смита, благодаря их простоте и ясности, не требуют никаких иных разъяснений и иллюстраций, кроме тех, которые содержатся в них самих, они стали аксиомами налоговой политики.

Сегодня эти принципы расширены и дополнены в соответствии с духом нового времени. Современные принципы налогообложения получились таковы:

1. Уровень налоговой ставки должен устанавливаться с учетом возможностей налогоплательщика, т. е. уровня доходов. Налог с дохода должен быть прогрессивным (то есть чем больше доход, тем больший процент от него уплачивается в виде налога). Принцип этот соблюдается далеко не всегда, некоторые налоги во многих странах рассчитываются пропорционально (ставка налога одинакова для всех облагаемых сумм).

2. Необходимо прилагать все усилия, чтобы налогообложение доходов носило однократный характер. Многократное обложение дохода или капитала недопустимо. Примером осуществления этого принципа служит замена в развитых странах налога с оборота, где обложение оборота происходило по нарастающей кривой, на НДС, где вновь созданный чистый продукт облагается налогом всего один раз вплоть до его реализации.

3. Обязательность уплаты налогов. Налоговая система не должна оставлять сомнений у налогоплательщика в неизбежности платежа.

4. Система и процедура выплаты налогов должны быть простыми, понятными и удобными для налогоплательщиков и экономичными для учреждений, собирающих налоги.

5. Налоговая система должна быть гибкой и легко адаптируемой к меняющимся общественно-политическим потребностям.

6. Налоговая система должна обеспечивать перераспределение создаваемого ВВП и быть эффективным инструментом государственной экономической политики.

Кроме того, схема уплаты налога должна быть доступна для восприятия налогоплательщика, а объект налога должен иметь защиту от двойного или тройного обложения.

В новой налоговой системе, исходя из Федерального устройства России в отличие от предыдущих лет, более четко разграничены права и ответственность соответствующих уровней управления (Федерального и территориального) в вопросах налогообложения. Введение местных налогов и сборов, как дополнение перечня действующих Федеральных налогов, предусмотренное законодательством, позволило более полно учесть разнообразные местные потребности и виды доходов для местных бюджетов.

И все же новое налоговое законодательство не в полной мере подходит к новым условиям. Действующее законодательство фактически закрыто по отношению к мировому, не стимулирует привлечение в народное хозяйство иностранных инвестиций.

Мировой опыт свидетельствует, что налоговое законодательство — не застывшая схема, а хорошо налаженный механизм, оно постоянно изменяется, приспосабливается к воспроизводственным процессам, рынку.

Литература

Абрамова Н.В. Материально-производственные запасы. Налогообложение и учет. М.: Бератор - Пресс, 2002. - 272 с.

Архипов А., Баткилина Т., Калинин В. Государство и малый бизнес: финансирование, кредитование и налогообложение Вопросы экономики, 2002 - №4

Бюджетный Кодекс РФ.

Ваш налоговый адвокат, №1, I квартал 2002

Налоговый Кодекс РФ.

З. Закон РФ «Об основах налоговой системы в РФ» от 27.12.91 с последующими изменениями и дополнениями.

Инструкции по начислению каждого вида налогов.

Балабанов И.Т., Балабанов А.И. ''Внешнеэкономические связи: учебное пособие – М.: Финансы и статистика, 2002.-512 с.

Глухов В.В Дольдэ И.В., Некрасова T.П. Налоги. Теория и практика: учебник 2-ое.-изд. испр. и доп. - СПб.: Издательство «Лань», 2002.-448 с.

Комментарий, к Налоговому Кодексу РФ части 2-ой (постатейный).

Лыкова Л.H. Налоги и налогообложение в России: учебник для вузов. - М.: Издательство БЕК, 2001. - 384 с. Миляков Н.В. Налога и налогообложение: учебник для вузов. - 3- е изд., перераб. и доп. - М.: ИНФРА - М; 2003. - 308 с.

Миколюнас Л.В., Минкин З.С. Материально-техническое снабжение, новый механизм хозяйственного расчета. - М.: Экономика

Налоги: учеб. Пособие / под ред. Д.Х. Черника.- 4-е изд. - М.: Ф и С, 1998.

Рынок сбережений. Социально-экономические механизмы привлечения сбережений населения в экономику России. / Мелехин Ю.В. - Акционер, 2002, 260 с.

Юткина Т.Ф. Налога и налогообложение: учебник.-2-е изд., перераб.

и доп. - М.: ИНФРА-М, 2002

Интернет ресурсы: www.nalog.ru

ПРИЛОЖЕНИЕ

| Федеральный бюджет | Сумма руб. |

| НДС | 35612,85 |

| НДФЛ | 0 |

| ЕСН | 65714,48 |

| Налог на прибыль | 14103,06 |

| Всего: | 115430,39 |

| Региональный бюджет | |

| Налог на имущество | 31012,73 |

| Всего: | 31012,73 |

| Местный бюджет | 0 |

| Итого: | 146443,12 |

Похожие работы

... проекта, своеобразие административно-территориальных единиц, учет особенностей которых не заложен в проекте, накладывают отпечаток на эффективность данных воздействий и их разностороннюю оценку. Налоговое администрирование: от неоклассического подхода к институциональному анализу Данное явление не является следствием российской ситуации, очевидно, что оно имеет свою значительную ...

... данных информационных ресурсов по учету налогоплательщиков и в отдел учета и отчетности для открытия карточек лицевых счетов. В случае поступления платежей от организаций, не состоящих на налоговом учете в данной налоговой инспекции, карточки лицевых счетов не открываются, информация по ним заносится в Ведомость невыясненных документов до установления всех реквизитов налогоплательщика или ввода ...

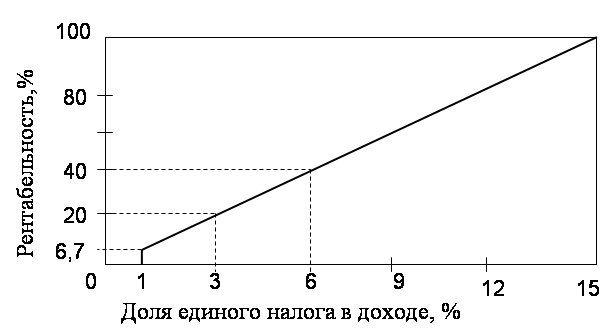

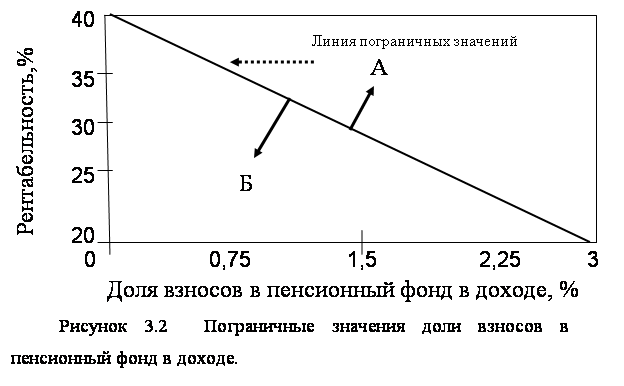

... специальных режимов налогообложения в случае неоднократного превышения установленных НК РФ пределов. Как видно, применение единого налога по специальным налоговым режимам вызвало большое количество нареканий и отрицательных откликов и выявило вопросы, требующие решения в значительной степени на федеральном уровне. В этих условиях представляется необходимым внесение ряда уточняющих поправок, а ...

... 26.2 «Упрощенная система налогообложения» и 26.3 «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности». Нововведение направлено на снижение налоговой нагрузки на малые предприятия, но некоторые из них так и не спешат переходить на «упрощёнку». В чем же причина? Так ли действительно хороша УСНО? Давайте попытаемся сравнить основную и упрощенную системы ...

0 комментариев