Навигация

Принципы ведения налогового учета

1.3. Принципы ведения налогового учета.

При проведении налогового учета налоговые органы руководствуются следующими принципами.

1. Принцип единства налогового учета на всей территории Российской Федерации предполагает единообразное осуществление налогового учета на всей территории Российской Федерации, существование единого реестра налогоплательщиков на территории Российской Федерации и присвоение налогоплательщику единого по всем видам налогов и на всей территории Российской Федерации идентификационного номера налогоплательщика (ИНН).

2. Принцип множественности налогового учета, т.е. постановка на налоговый учет налогоплательщика в разных налоговых органах по разным основаниям.

3. Принцип территориальности налогового учета предполагает, что в большинстве случаев взаимоотношения налогоплательщика возникают именно с тем налоговым органом, в котором он состоит на налоговом учете (предоставление налоговой отчетности, документов, обращения налогоплательщика о разъяснении налогового законодательства, проведение налоговых проверок и т.д.). 4. Заявительный принцип налогового учета, т.е. в подавляющем большинстве случаев налоговый учет осуществляется на основе заявлений обязанных лиц.

5. Принцип соблюдения налоговой тайны в отношении сведений, получаемых налоговыми органами при постановке на налоговый учет (за исключением сведений об ИНН), т.е. установление специального режима доступа к сведениям о налогоплательщике, полученным должностными лицами уполномоченных контрольных органов.

6. Принцип всеобщности налогового учета предполагает обязательность налогового учета каждого налогоплательщика. Наличие у налогоплательщика налоговых льгот не освобождает его от постановки на налоговый учет. Отсутствие постановки налогоплательщика на налоговый учет в установленном порядке влечет применение мер ответственности[4].

Глава II. Основания и порядок проведения налогового учета российских организаций.

Учет налогоплательщиков - одно из основных условий осуществления государственными налоговыми инспекциями контроля за своевременным внесением налогоплательщиками налоговых платежей в бюджеты всех уровней и государственные внебюджетные фонды.

До введения в действие части I НК РФ законодательство по налоговому контролю состояло из отдельных нормативных актов, регулирующих вопросы налогового контроля, зачастую неизвестных налогоплательщикам, поэтому, говорить о взаимопонимании между налоговым органом и можно было с большим трудом.

Главное достоинство части I НК РФ заключилось в том, что здесь детально были регламентированы все основные процедуры налогового контроля, которые должны выполнять как налогоплательщики, так и налоговые органы. С принятием Федерального Закона «О внесении изменений в законодательные акты Российской Федерации в части совершенствования процедур государственной регистрации и постановки на учет юридических лиц и индивидуальных предпринимателей»[5] и других нормативных актов, которые внесли изменения не только в Налговый Кодекс, но и поменяли почти все налоговое законодательство, многое изменилось.

Так, именно налоговые органы обязаны вести в установленном порядке учет налогоплательщиков.

ст. 85 Налогового Кодекса Российской Федерации и недавно принятое Постановление Правительства РФ от 26 февраля 2004 г. N 110 "О совершенствовании процедур государственной регистрации и постановки на учет юридических лиц и индивидуальных предпринимателей"[6], утвердившее «Правила ведения Единого государственного реестра налогоплательщиков» регулируют взаимодействие налоговых органов с другими государственными органами, органами местного самоуправления, учреждениями и лицами, осуществляющими нотариальные действия в целях осуществления учета налогоплательщиков и контроля за правильностью исчисления, полнотой и своевременностью перечисления налогоплательщиками налогов и сборов в бюджеты различных уровней. На основе информации, поступающей от перечисленной категории организаций, налоговые органы осуществляют проверку сведений, представленных налогоплательщиками при постановке на налоговый учет и уплате налогов.

Таким образом, Налоговым Кодексом был предусмотрен механизм своевременного поступления в налоговые органы информации, необходимой для осуществления налогового контроля по двум независимым источникам. Первый обеспечивается теми государственными органами, на которые возложена обязанность осуществлять такую регистрацию, давать лицензии или иным образом учитывать подобные обстоятельства и вести соответствующие реестры. Второй - непосредственно от организаций и физических лиц, которые обращаются в налоговые органы с заявлением о постановке на учет.

Необходимо еще раз заметит, что с 1 января 2004 г. значительно упрощен порядок постановки на налоговый учет и учет во внебюджетные фонды организаций и индивидуальных предпринимателей при их государственной регистрации.

Федеральным законом от 23.12.03 N 185-ФЗ были внесены соответствующие изменения и дополнения в следующие нормативно-правовые акты:

- Федеральный закон от 08.08.01 N 129-ФЗ "О государственной регистрации юридических лиц и индивидуальных предпринимателей";

- Налоговый кодекс РФ. Часть первая;

- Закон РФ от 28.06.91 N 1499-1 "О медицинском страховании граждан в Российской Федерации";

- Федеральный закон от 24.07.98 N 125-ФЗ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний";

- Федеральный закон от 16.07.99 N 165-ФЗ "Об основах обязательного социального страхования";

- Федеральный закон от 15.12.01 N 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации".

Сразу оговоримся, что соответствующие нормативно-правовые акты Правительства РФ, МНС России, а также исполнительных органов внебюджетных фондов, на которые даются ссылки в обновленных законах, на сегодняшний день не приняты, что, к сожалению, может послужить тормозом для реализации безусловно прогрессивных по своему характеру норм.

Поняв эту ситуацию, МНС России выпустило письмо от 29.12.03 N ММ-6-09/1384, разъясняющее процедуру учета организаций и физических лиц в налоговых органах в связи с изменением с 1 января 2004 г. законодательства. Это письмо адресовано территориальным подразделениям МНС России для использования в работе и не является актом законодательства о налогах и сборах[7].

Итак, в соответсвии с новым действующим законодаельством, можно выделить две категории, по-разному определяющие основания и порядок постановки на налоговый учет. Это постановка на налоговый учет без заявления организации и заявительный порядок постановки на налоговый учет.

Похожие работы

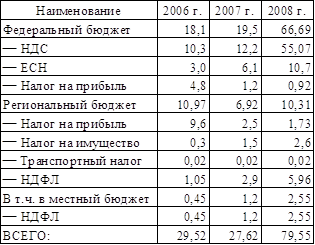

... на общем хозяйственном положении предприятия. Способы минимизации и оптимизации налогообложения будут рассмотрены в следующем параграфе данной работы. 2.2 Предложения по улучшении методики проведения налогового учета в организации Для каждой организации ведущей свою деятельность в современных условиях одним из самых важных аспектов своей деятельности считает снижение и оптимизацию затрат на ...

... объектов налогового учета; г) определить объекты раздельного налогового учета для налогоплательщика, применение специального налогового режима и в других случаях. 2.Бухгалтерский и налоговый учет: проблемы взаимодействия. 2.1. Бухгалтерский и налоговый учет доходов и расходов, связанных с производством и реализацией продукции. Бухгалтерский учет. В соответствии с Положением по ...

... должно быть раскрыто в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках вместе с указанием причин, вызвавших это изменение.2. Теоретические аспекты учета доходов организации 2.1 Сущность, структура и классификация доходов Основной целью любого хозяйствующего субъекта является извлечение из своей деятельности дохода. Доход – это денежные средства или материальные ценности, ...

... обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным настоящим Кодексом". Статьей 313 НК РФ определены задачи налогового учета. В нем должна быть сформирована следующая информация: о суммах доходов и расходов в текущем отчетном (налоговом) периоде, о доле расходов, учитываемых для целей ...

0 комментариев