Навигация

Заявительный порядок постановки на налоговый учет

2.2. Заявительный порядок постановки на налоговый учет.

К заявительному порядку постановки на налоговый учет, в соответсвии с изменениями в налоговом законодательстве, относится постановка на учет по месту нахождения обособленного подразделения.

Организация, в состав которой входят обособленные подразделения, расположенные на территории Российской Федерации, обязана встать на учет в налоговом органе по месту нахождения каждого своего обособленного подразделения.

Если организация создает обособленное подразделение, ей, как и раньше, необходимо самостоятельно в течение одного месяца после создания подразделения подать заявление о постановке на налоговый учет по месту нахождения обособленного подразделения.

Одновременно с подачей заявления представляются в одном экземпляре копии заверенных в установленном порядке свидетельства о постановке на учет в налоговом органе организации по месту ее нахождения, а также документов, подтверждающих создание обособленного подразделения (при их наличии). Постановка на учет с выдачей уведомления об этом осуществляется в течение пяти дней со дня представления всех документов (п.2 ст.84 НК РФ в новой редакции) и в тот же срок выдается им уведомление о постановке на учет в налоговом органе.

Хотелось бы заметить, что новый закон дает определения некоторым понятиям. Так, "уведомление о постановке на учет в налоговом органе - документ, выдаваемый налоговым органом организации или физическому лицу, в том числе индивидуальному предпринимателю, при постановке на учет в налоговом органе по иным основаниям, за исключением оснований, по которым настоящим Кодексом предусмотрена выдача свидетельства о постановке на учет в налоговом органе". "Свидетельство о постановке на учет в налоговом органе - документ, выдаваемый налоговым органом организации или физическому лицу при постановке на учет в налоговом органе по месту нахождения организации или по месту жительства физического лица".

Если организация примет решение о прекращении деятельности через свое обособленное подразделение, ей также необходимо самостоятельно подать заявление о снятии с учета. Налоговый орган осуществляет снятие с учета в течение 14 дней со дня подачи заявления (п.5 ст.84 НК РФ в новой редакции).

На практике возникают вопросы по поводу того, что считать днем создания филиала (представительства): дата издания юридическим лицом распорядительного документа о создании филиала (представительства), момент государственной регистрации обособленного подразделения, либо с момента оборудования организацией обособленного стационарного места для осуществления деятельности через свое обособленное подразделение.

Судебная практика, согласно законодательству, пошла по последнему пути.

Интересно в этом плане, постановление ФАС Северо-Западного округа от 03.06.02 по делу № А44 — 2933/Ol-С10. Как видно из материалов дела, 27.04.01 решением Регистрационной палаты Администрации Санкт-Петербурга зарегистрированы изменения в уставе Общества, согласно которым в городе Великом Новгороде создан филиал Общества. Ответчик представил в налоговую инспекцию заявление о постановке на учет по месту нахождения филиала 19.06.01. Инспекцией составлен акт от 19.06.01 и принято решение от привлечении Общества к ответственности, предусмотренной ст. 11 6 НК РФ, в виде взыскания 5000 руб. штрафа.

Пунктом 1 ст. 116 НК РФ предусмотрена ответственность за нарушение налогоплательщиком установленного ст. 83 НК РФ срока подачи заявления о постановке на учет в налоговом органе. Согласно и. 4 ст. 83 НК РФ при осуществлении деятельности в Российской Федерации через обособленное подразделение о постановке на учет организации по месту нахождения обособленного подразделения подается в течение одного месяца после создания обособленного подразделения.

Таким образом, отправной точкой для исчисления срока, установленного НК РФ, является момент создания обособленного подразделения.

В силу п.2. cт. 11 НК РФ обособленное подразделение организации — это любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные места, а место нахождения обособленного подразделения — место осуществления этой организацией деятельности через свое обособленное подразделение. При этом согласно и. 2 ст. 11 НК РФ признание обособленного подразделения организации таковым производится независимо от того, отражено или не отражено его создание в учредительных или иных организационно-распорядительных документах организации, и от полномочий, которыми наделяется указанное подразделение.

Следовательно, установленный п. 4 ст. 83 ИК РФ срок исчисляется не с момента государственной регистрации обособленного подразделения либо издания организацией приказа о его создании, а с момента оборудования организацией территориально обособленного стационарного места для осуществления деятельности через свое обособленное подразделение.

В данном случае суд на основании имеющихся в деле материалов установил, что договор аренды нежилого помещения в городе Великом Новгороде заключен 15.06.01. Налоговая инспекция не оспаривает данные обстоятельства, которые свидетельствуют об оборудовании территориально обособленного стационарного места в городе Великом Новгороде, то есть о фактическом создании обособленного подразделения Общества с 15.06.01. Поскольку заявление о постановке на учет в налоговой инспекции по месту нахождения обособленного подразделения подано Обществом 19.06.01, то ответчик выполнил и. 4ст. 83 НК РФ, а следовательно, в действиях Общества отсутствует состав правонарушения, предусмотренный п. 1 cт. 116 НК РФ.

При таких обстоятельствах суд правомерно в соответствии с п. 1 ст. 109 НК РФ отказал налоговой инспекции в иске о взыскании с Общества 5000 рублей штрафа[11].

В случае если российская организация в качестве налогоплательщика не выполняет свои обязанности и не встает на налоговый учет по по месту нахождения каждого своего обособленного подразделения, налоговый орган осуществляет принудительную постановку на налоговый учет без заявления организации на основании информации, имеющейся у налоговых органов.

Похожие работы

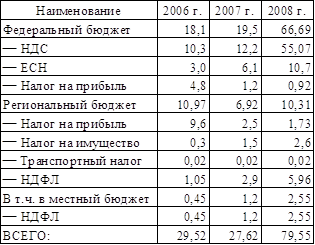

... на общем хозяйственном положении предприятия. Способы минимизации и оптимизации налогообложения будут рассмотрены в следующем параграфе данной работы. 2.2 Предложения по улучшении методики проведения налогового учета в организации Для каждой организации ведущей свою деятельность в современных условиях одним из самых важных аспектов своей деятельности считает снижение и оптимизацию затрат на ...

... объектов налогового учета; г) определить объекты раздельного налогового учета для налогоплательщика, применение специального налогового режима и в других случаях. 2.Бухгалтерский и налоговый учет: проблемы взаимодействия. 2.1. Бухгалтерский и налоговый учет доходов и расходов, связанных с производством и реализацией продукции. Бухгалтерский учет. В соответствии с Положением по ...

... должно быть раскрыто в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках вместе с указанием причин, вызвавших это изменение.2. Теоретические аспекты учета доходов организации 2.1 Сущность, структура и классификация доходов Основной целью любого хозяйствующего субъекта является извлечение из своей деятельности дохода. Доход – это денежные средства или материальные ценности, ...

... обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным настоящим Кодексом". Статьей 313 НК РФ определены задачи налогового учета. В нем должна быть сформирована следующая информация: о суммах доходов и расходов в текущем отчетном (налоговом) периоде, о доле расходов, учитываемых для целей ...

0 комментариев