Навигация

Налогообложение России (анализ, реформы, планирование)

Введение

I Возникновение и развитие налогообложения в России

II Понятие налогов и сборов, их виды

1. Понятие и функции налогов и сборов

2. Классификация налогов и сборов

III Налоговая политика и налоговое планирование

IV Некоторые итоги анализа налогообложения предпринимателей в РФ

V Принципы и направления налоговой реформы начала XXI в

VI Налоговое планирование на уровне предприятия

1. Общие положения

2. Отчет о налогообложении ГОУ НПО ПУ-9 за 2006 год

3. Отчет о налогообложении торговой точки (ЧП)

Заключение

Список используемой литературы

- К введению -

Налоги олицетворяют собой ту часть совокупности финансовых отношений, которая связана с формированием денежных доходов государства (бюджета и внебюджетных фондов), необходимых ему для выполнения соответствующих функций – социальной, экономической, военно-оборонительной, правоохранительной, по развитию фундаментальной науки и др. как составная часть производственных отношений налоги (через финансовые отношения) относятся к экономическому базису. Налоги являются объективной необходимостью, ибо обусловлены потребностями поступательного развития общества. Государство, исходя из объективной необходимости, формирует соответствующую налоговую систему, совершенствует ее структуру и механизм функционирования в финансовой системе страны.

Факторы социального и экономического порядка стимулируют обновление производственных отношений в части налогов: так, переход к рыночной системе хозяйствования объективно потребовал от государства проведения коренной перестройки налоговой системы и бюджетной политики. Отсутствие собственного опыта в этой области и необходимость создания налоговой системы с нуля привели к тому, что использовался в основном метод проб и ошибок, а также механическое перенесение некоторых черт современных зарубежных (в первую очередь европейских) налоговых систем на российскую почву без учета текущих реалий и особенностей конкретного этапа развития национальной экономики. В течение последних двенадцати лет в нашей стране шла апробация различных видов стратегии управления налогообложением, в результате сформировалась та налоговая система, которую мы имеем на сегодняшний день.

Поэтому объектом написания данной дипломной работы было выбрано налоговое законодательство России, его становление и развитие.

В работе предпринята попытка анализа налоговой политики, проводимой в Российской Федерации за последние 15 лет, а также представлены те изменения налоговой системы, которые произошли в последние полтора года и которые планируются на ближайшую перспективу.

В практической части представлена отчетная налоговая документация двух различных по организационно-правовой форме предприятий: ГОУ НПО ПУ-9 и частного торгового предприятия, которая является иллюстрацией налоговой политики государства и возможности налогового планирования на уровне предприятия.

Возникновение и развитие налогообложения

Проблемы налогообложения постоянно занимали умы экономистов, философов, государственных деятелей различных эпох. Один из основоположников налогообложения А. Смит (1723 – 1790) говорил о том, что налоги для того, кто их выплачивает, - признак не рабства, а свободы. Ф. Аквинский (1225 или 1226 – 1274) определял налоги как дозволенную форму грабежа. Ш. Монтескье (1689 – 1755) с полным основанием полагал, что ничто не требует столько мудрости и ума, как определение той части, которую у подданных забирают, и той, которую оставляют им.

Значит, можно сказать, что налоговая система возникла и развивалась вместе с государством. На самых ранних ступенях государственной организации начальной формы налогообложения можно считать жертвоприношение. Оно было неписанным законом и, таким образом, становилось принудительной выплатой или сбором. Причем процентная ставка сбора была достаточно определенной. В Пятикнижии Моисея сказано: «… и всякая десятина на земле из семени земли и из плодов дерева принадлежит Господу». Первоначальная ставка налога составляла 10% от полученных доходов.

По мере развития государства возникла «светская» десятина, которая взималась в пользу влиятельных князей наряду с десятиной церковной. Данная практика существовала в различных странах на протяжении многих столетий: от Древнего Египта до средневековой Европы. Так, в Древней Греции в VII – VI вв. до н.э. представителями знати были введены налоги на доходы в размере6 одной десятой или одной двадцатой части доходов. Это позволяло концентрировать и расходовать средства на содержание наемных армий, возведение укреплений вокруг городов государств, строительство храмов, водопроводов, дорог, устройство праздников, раздачу денег и продуктов беднякам и на другие общественные цели.

Позже Римской, Греческой и Византийской стала складываться финансовая система Руси. Объединение Древнерусского государства началось лишь с конца IX в. Основным источником доходов княжеской казны была дань. Это был сначала нерегулярный, а позже все более систематический прямой налог. Князь Олег после своего утверждения в Киеве занялся установлением дани с подвластных племен. Дань взималась двумя способами: «повозом», когда она привозилась в Киев, и «полюдьем», когда князья или княжеские дружины сами ездили за нею.

Косвенное налогообложение существовало в форме торговых и судебных пошлин. Пошлина «мыт» взималась за провоз товаров через горные заставы, пошлина «перевоз» - за перевоз через реку, «гостиная» пошлина – за право иметь склады, «торговая» пошлина – за право устраивать рынки. Пошлины «вес» и «мера» устанавливались соответственно за взвешивание и измерение товаров, что было в те годы довольно сложным делом.

Судебная пошлина «вира» взималась за убийство, «продажа» - за прочие преступления. Судебные пошлины составляли обычно от 5 до 80 гривен.

После татаро-монгольского нашествия основным налогом стал «выход», взимавшийся сначала басками – уполномоченными хана, а затем самими русскими князьями. «Выход» взимался с каждой души мужского пола и со скота.

Помимо «выхода», или дани, были и другие ордынские тяготы. Например, «ям» — обязанность доставлять подводы ордынским чиновникам, или содержание посла Орды с огромной свитой.

Взимание прямых налогов в казну самого Русского государства было уже невозможным. Главным источником внутренних доходов стали пошлины.

Уплата «выхода» была прекращена Иваном III (1440 – 1505) в 1480 г., после чего вновь началось создание финансовой системы Руси. В качестве главного прямого налога Иван III ввел «данные» деньги с черносошных крестьян и посадских людей. В результате различных способов составления «сошного» письма, которое служило для определения размера прямых налогов и прочих нововведений, финансовая система России в XV – XVII вв. была чрезвычайно сложна и запутана.

Несколько упорядочена она была в царствование Алексея Михайловича (1629 – 1676), создавшего в 1655 г. Счетный приказ. Но войны со шведами и поляками, которые он вел, требовали огромных расходов. К тому же Россию во второй половине сороковых годов XVII в. постигло несколько неурожайных лет и падеж скота от эпидемических болезней. Правительство прибегало к экстренным сборам. С населения взимали сначала двадцатую, потом десятую, затем пятую деньгу. То есть прямые налоги «с животов и промыслов» поднялись до 20%. Увеличивать их дальше стало невозможно. Введенный для поправки финансового положения косвенный налог – акциз на соль – вскоре был временно отменен, т.к. начались народные соляные бунты среди беднейшего населения России. Началась работа по упорядочению финансов на более разумных основаниях.

Эпоха Петра I (1672 – 1725) характеризуется постоянной нехваткой финансовых ресурсов из-за многочисленных войн, большого строительства, крупномасштабных государственных преобразований. Для пополнения казны изобретались все новые способы, вводились дополнительные налоги, вплоть до налога на усы и бороды.

В то же время Петром I был принят ряд мер, чтобы обеспечить справедливость налогообложения, равномерную раскладку налоговых тягот. Тяжесть некоторых прежних налогов была ослаблена, причем в первую очередь для малоимущих людей.

И даже на протяжении XIX в. главным источником доходов государства Российского оставались государственные прямые и косвенные налоги. Основным прямым налогом была подушная подать. Количество плательщиков определялось по ревизским переписям.

Начиная с 1863 г. с мещан вместо подушной подати стал взиматься налог с городских строений. Отмена подушной подати началась в 1882 г.

Второе место среди прямых налогов занимал оброк. Это была плата казенных крестьян за пользование землей. Ставка сбора дифференцировалась по классам губерний.

Кроме государственных прямых налогов функционировали земские (местные) сборы. Земским учреждениям предоставлялось право определять сборы с земли, фабрик, заводов, торговых заведений.

В апреле 1836 г. были «высочайше утверждены» новые налоги и сборы «для приращения городских доходов» с торговых и ремесленных заведений, с разных лиц, обязанных по занятиям и промыслам своим платежом акцизы городу, с разных других статей городских доходов, сборы существующие, по коим допускается усиление.

К концу XIX в. все суммы, включая земские, стали поступать в кассу государственного казначейства.

В восьмидесятых годах XIX в. наряду с общей отменой подушной подати стало внедряться подоходное налогообложение. Был установлен налог на доходы с ценных бумаг. Затем государственный квартирный налог.

Действовали пошлины с имущества, переходящего по наследству или по актам дарения. В зависимости от степени родства они имели ставку от 1 до 6% стоимости имущества.

Существовали паспортные сборы, в том числе с заграничных паспортов. Облагались полисы по страхованию от пожаров.

Среди косвенных налогов в XIX в. крупные доходы Российскому государству давали акцизы на табак, сахар, керосин, соль, спички, прессованные дрожжи, осветительные нефтяные масла и ряд других товаров. Значительными были поступления от производства и торговли алкогольными напитками.

Но система акцизов, как и таможенные пошлины, имела отнюдь не только фискальный характер. Она обеспечивала государственную поддержку отечественным предпринимателям, защищала их в конкурентной борьбе с иностранцами.

В 1898 году Николай II утвердил положение о Государственном промысловом налоге. Налог просуществовал вплоть до революции 1917 года. Основной промысловый налог состоял из налога с торговых заведений и складских помещений, налога с промышленных предприятий и налога со свидетельств на ярмарочную торговлю. Они взимались при ежегодной выборке промысловых свидетельств по фиксированным ставкам, дифференцированным по губерниям России.

Дополнительный промысловый налог по размеру превосходил основной и зависел от размера основного капитала и прибыли предприятия. Кроме того, он зависел от характера предприятия – являлось ли оно гильдейским или акционерным обществом.

Акционерные общества платили дополнительный промысловый налог в форме налога с капитала и процентного сбора с прибыли, который устанавливался пропорционально чистой прибыли.

Если проанализировать данные Д.Орлова по процентному сбору с прибыли акционерных предприятий, которые он приводит в своей статье «Налоговая реформа 1898 года – последняя и самая удачная в истории промыслового обложения», то вне всякого сомнения, ставки налога стимулировали промышленников России к получению максимальной прибыли.

Приложение 1

| Чистая прибыль, % | Процентный сбор с нее, % |

| 3 – 4 4 – 5 5 – 6 6 – 7 7 – 8 8 – 9 9 – 10 Свыше 10 | 3 4 4,5 5 5,5 5,75 6 6 + 5% с суммы, превышающей 10% прибыли |

Наиболее крупным из прямых налогов был налог с недвижимых имуществ. В указанный период он взимался по ставке 9%.

Значительную сумму среди прямых налогов давал налог на право в Москве торговли и промыслов. Сюда входили стоимость патентов, купеческих свидетельств, свидетельств на право мелкой торговли, сборы с торговых и промышленных заведений и др.

Косвенные сборы и пошлины взимались за клеймение мер, гирь и весов, за утверждение планов и чертежей на постройки в частных владениях, за прописку, выдачу справок из адресного стола. К этой же статье относились сборы с аукционной продажи векселей, заемных писем и договоров, судебных пошлин.

Но мирное развитие России было прервано первой мировой войной, которая губительно сказалась на финансовом положении страны. Резко выросла бумажноденежная эмиссия. Чтобы покрывать растущие военные расходы, правительству потребовалось систематически повышать налоги и сборы, вводить новые акцизы. Стремительно росли суммы займов, как внутренних, так и внешних.

После февральской революции положение дел еще более ухудшилось. Временное правительство ни при одном из своих лидеров не сумело справиться с экономическими и финансовыми трудностями. Нарастали темпы инфляции.

Очередной спад во всей финансовой системе России наступил после Октября 1917 г. Основным источником доходов центральных органов советской власти стала эмиссия денег, а местные органы существовали за счет контрибуций.

Определенный этап в налаживании финансовой системы страны наступил в период новой экономической политики, когда были сняты запреты на торговлю, на местный кустарный промысел. Была разработана система налогов, займов, кредитных операций, приняты меры по укреплению денежной единицы. Опыт НЭПа показал, что нормальное налогообложение возможно лишь при определенном построении отношений собственности, которые обеспечивали бы правовую обособленность предприятий от государственного аппарата управления, что необходимо также для нормального механизма перелива капитала между отраслями и предприятиями, для формирования рынка капиталов.

Финансовая система во время НЭПа имела много специфических особенностей, но тем не менее она отталкивалась т налоговой системы дореволюционной России, как от исходного пункта и воспроизводила ряд ее черт. Однако складывающаяся система налогообложения характеризовалась почти полным отсутствием данных для определения финансового положения различных категорий налогоплательщиков, что предопределяло весьма примитивные способы обложения.

В 1923 – 1925 гг. существовали следующие виды налогов:

1. Прямые налоги. К ним относились сельскохозяйственный, промысловый, подоходно-имущественный рентный налоги, гербовый сбор и тому подобные пошлины, наследственные пошлины.

2. Косвенные налоги: акцизы и таможенные обложения.

Акцизы были установлены на продажу чая, соли, табачных изделий, спичек, нефтепродуктов и др.

Прямые налоги являлись орудием финансовой политики – рычагом перераспределения накапливаемых в процессе хозяйствования капиталов и в то же время они становились существенным фактором роста доходов бюджета.

В дальнейшем финансовая система нашей страны эволюционировала в направлении, противоположном процессу общемирового развития. От налогов она перешла к административным методам изъятия прибыли предприятий и перераспределения финансовых ресурсов через бюджет страны. Полная централизация денежных средств и отсутствие какой-либо самостоятельности предприятий в решении финансовых вопросов лишали финансовых руководителей всякой инициативы и постепенно подводили страну к финансовому кризису. Кризис разразился на рубеже 80 – 90 годов, его возникновению способствовал и ряд других объективных и субъективных факторов.

Начало девяностых годов явилось также периодом возрождения и формирования налоговой системы Российской Федерации.

В новой налоговой системе одно из главных мест заняли косвенные налоги на потребление: налог на добавленную стоимость и акцизы, входящие в цену товара (работ, услуг), т.к. реформирование экономики России с самого начала было ориентировано на переход к либеральной модели рынка. Это привело, начиная с 1992 года к освобождению цен на 90% товаров и услуг, что дало сильный их скачок и увеличению налоговых поступлений в бюджет в первоначальный период.

Но эти первые годы рыночных преобразований в России привели к значительному спаду производства, сокращению инвестиций, разладу финансовой системы и, самое главное, снижению уровня жизни подавляющей части населения: в декабре 1992 г. по сравнению с декабрем 1991 г. средняя заработная плата возросла в 1,3 раза, а сводный индекс потребительских цен в 26 раз.

Учитывая сложившуюся ситуацию, в послании Президента РФ Федеральному Собранию «Об укреплении Российского государства» отмечены были те резервы реформирования экономики, которые надлежало в полной мере использовать в 1994 году. В числе этих резервов были названы:

— создание системы регулирования рыночной экономики;

— демонополизация производства и формирование конкурентной среды;

— эффективное преобразование налоговой системы (имея в виду, что она должна быть стабильной и оптимальной, поддерживать товаропроизводителя, стимулировать инвестиции).

На решение этих вопросов было потрачено и тратится в настоящее время много сил, знаний, желания сделать нашу страну цивилизованной рыночной страной с «человеческим лицом» не только высшего руководства, но и предпринимателей со всех уголков России. Ведь это наша Родина! И жить в ней не только нам, но и нашим детям и внукам.

Таким образом, можно выделить несколько этапов истории возникновения и развития налогообложения в России.

I этап (IX – XVII вв.) характеризуется введением прямого налога или дани, собираемой с населения. Со второй половины XVII в. налоги и сборы стали взиматься в денежной форме.

II этап включает в себя налоговые реформы Петра I (XVIII в.). Главным изменением в системе прямых налогов был переход от подворного налога к подушной подати, которая представляла собой вид прямого личного налога, взимаемого с «души» в размерах, независимых от величины имущества и дохода. С конца XVIII в. подушный налог становится главным доходом государства, на него приходилось свыше 50% всех доходов.

III этап – налоговые реформы XIX – начала XX вв. при Александре I (1777 – 1825) вносятся крупные изменения в части таких налогов, как оброчные сборы, пошлины с наследств, горная подать, гербовый сбор, введены новые сборы (процентный сбор с доходов от недвижимого имущества), реформируется система организации сбора налогов.

IV этап – налоговые реформы СССР. 8 ноября (26 октября) 1917 года учреждается Народный комиссариат финансов, в обязанность которого входит контроль за поступлением и взиманием налогов. Одними из первых вводятся прямые налоги (на прибыль предприятий и доходы от личных промыслов), затем объявляется введение чрезвычайного единовременного 10-миллиардного революционного налога на нужды революционного строительства и оборону страны, который устанавливается для богатой части городского населения и зажиточных крестьян.. существенные изменения в налоговом законодательстве СССР произошли в годы Великой Отечественной войны, появились налог на холостяков, одиноких и малосемейных граждан, подоходный налог с физических лиц, сельскохозяйственный налог, государственная пошлина и др. С принятием 30 июня 1987 г. Закона СССР «О государственном предприятии» начинается реформа системы обязательных платежей государственных предприятий в бюджет, формируется правовая база для введения налогов с индивидуальных предпринимателей. С этого времени была признана целесообразность отчислений платежей в бюджет в форме налогов.

Vэтап – налоговые реформы Российской Федерации (1990 – начало XXI в). в этот период вносятся изменения в законодательство, устанавливающие новый порядок налогообложения физических лиц, принимается целый ряд законов, касающихся земельного, дорожного налога. В это же время формируется Государственная налоговая служба (с 1998 г. – министерство Российской Федерации по налогам и сборам). В 1998 году принимается первая часть Налогового кодекса Российской Федерации, в 2000 году – вторая. В настоящее время продолжается совершенствование налогового законодательства, что, в первую очередь, связано с происходящими изменениями в экономической и социальной сфере государства.

Понятие налогов и сборов, их виды

I Понятие и функции налога и сбора

Законодательное определение налога дано в статье 8 части первой Налогового кодекса Российской Федерации. Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Исходя из этого определения следует, что налог носит принудительный и односторонне установленный характер, взимание которого является элементом управленческой деятельности государства. Посредством налога оно изымает часть денежных средств, принадлежащих физическим и юридическим лицам. При этом одновременно устанавливается обязательность и индивидуальность его уплаты.

Целью взимания налога является обеспечение государственных расходов вообще, а не какого-то конкретного расхода. Основные статьи государственных расходов не могут зависеть от того или иного источника. Задача налогового законодательства – «изыскать денежные средства на покрытие общих расходов и справедливо распределить необходимые платежные обязанности…».

Налог также следует рассматривать как средство регулирования финансовых отношений между плательщиками налога и государством.

Установленное Налоговым кодексом Российской Федерации определение понятия налога в целом включило в себя его основные правовые и экономические признаки и функции.

Одной из основных функций налогов и сборов является фискальная. Реализация данной функции направлена на обеспечение государства и местного самоуправления финансовыми ресурсами.

Другой функцией является регулирующая, сущность которой выражается в том, что налоги как регулятор общественных отношений используются государством и органами самоуправления для стимулирования развития общественного производства либо для сдерживания его отдельных отраслей, с их помощью можно регулировать потребление населения, его доходы.

В зависимости от конкретных социально-экономических и политических условий развития общества, его потребностей на данном этапе изменяется соотношение между этими двумя функциями. Успех проводимой налоговой политики во многом определяется тем, насколько государству удается сочетать фискальную и регулирующую функции налогов и сборов в своей политике.

Французский философ Ш.Монтескье отмечал: «Ничто не требует столько мудрости и ума, как определение той части, которую у подданных забирают, и той, которая у них остается». В условиях становления рыночных отношений в России усилилось значение налогов как важнейшего инструмента государственного воздействия на экономику страны.

Налоги выполняют и свойственную финансам контрольную функцию, в частности, они способствуют государству контролировать законность хозяйственной деятельности субъектов, правильное распределение их доходов.

В налоговое законодательство включены также понятия сбора и пошлины.

Сборы и пошлины не имеют финансового значения, присущего налогам, хотя некоторые их черты являются общими.

Налоговым кодексом Российской Федерации установлено, что под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

К категории «сборы» можно отнести предусмотренные Налоговым кодексом (ст. 13 – 15) государственную пошлину, таможенные сборы, сбор за право пользования объектами животного мира и водными биологическими ресурсами, а также федеральные, региональные и местные лицензионные сборы.

Пошлина – особый вид налога и сбора, взимаемый с юридических и физических лиц, которые вступают в специфические отношения между собой и государством в лице государственных органов.

Цель взыскания пошлины или сбора состоит лишь в покрытии без убытка, но и без чистого дохода издержек учреждения в связи с его деятельностью. Пошлина или сбор выплачивается не за услугу, а в связи с услугой, причем с той, которую оказывает государственный орган, действую в общих интересах, реализуя свои государственно-властные функции. Так, уплата пошлины при подаче искового заявления в суд сопряжена с правом конкретного лица на судебную защиту, однако определяется общественно-полезной функцией суда – поддержанием режима законности.

II Классификация налогов и сборов

Налоги и сборы можно классифицировать по различным основаниям. Налоговый кодекс Российской Федерации выделяет только одно классифицированное деление по степени компетенции органов власти различных уровней по установлению и введению налогов. К их числу относятся государственные (федеральные и региональные) и местные налоги.

Установление и введение федеральных налогов осуществляется решением высшего представительного органа государства. Они обязательны к уплате на всей территории Российской Федерации. Эти налоги поступают не только в федеральный бюджет – они могут зачисляться в бюджеты различных уровней.

В соответствии со статьей 13 НК РФ к федеральным налогам и сборам относятся:

1. налог на добавленную стоимость (НДС);

2. акцизы на отдельные виды товаров (услуг) и отдельные виды минерального сырья;

3. налог на прибыль (доход) организаций;

4. налог на доходы от капитала;

5. подоходный налог с физических лиц;

6. взносы в государственные социальные внебюджетные фонды;

7. государственная пошлина;

8. таможенная пошлина и таможенные сборы;

9. налог на пользование недрами;

10. налог на воспроизводство минерально-сырьевой базы;

11. налог на дополнительный доход от добычи углеводородов;

12. сбор за право пользования объектами животного мира и водными биологическими ресурсами;

13. лесной налог;

14. водный налог;

15. экологический налог;

16. федеральные лицензионные сборы.

Региональными признаются налоги, которые вводятся на территории соответствующего субъекта Российской Федерации законом субъекта. Это не означает, что субъекты Российской Федерации свободны в определении условий взимания региональных налогов. Налоговый кодекс определяет, что, устанавливая региональный налог, представительные органы власти субъектов Российской Федерации определяют налоговые льготы, ставку (в пределах, установленных Кодексом), порядок и сроки уплаты налога, форму отчетности. Иные элементы налогообложения устанавливаются Налоговым кодексом РФ, т.е. на федеральном уровне (п. 3 ст. 12 части первой Кодекса).

Статьей 14 НК РФ к региональным налогам и сборам отнесены:

1. налог на имущество организаций;

2. налог на недвижимость;

3. дорожный налог;

4. транспортный налог;

5. налог с продаж;

6. налог на игорный бизнес;

7. региональные лицензионные сборы.

Местные налоги устанавливаются и вводятся нормативными правовыми актами представительных органов местного самоуправления и обязательны к уплате на территориях соответствующих муниципальных образований. В исключение из этого правила в городах федерального значения – Москве и Санкт-Петербурге – местные налоги устанавливаются и вводятся законами этих субъектов Федерации.

Статья 15 НК РФ установила следующие виды местных налогов и сборов:

1. земельный налог;

2. налог на имущество физических лиц;

3. налог на рекламу;

4. налог на наследование и дарение;

5. местные лицензионные сборы.

Поступления от региональных налогов могут распределяться между бюджетом субъекта Российской Федерации и местными бюджетами. Местные налоги зачисляются в соответствующие местные бюджеты. Отсюда следует, что бюджет, в который зачисляется конкретный налог, не является критерием для отнесения налога к категории федеральных, региональных или местных налогов. Например, налог на прибыль предприятий, являющийся федеральным налогом, частично поступает в бюджеты субъектов Российской Федерации и местные бюджеты.

В зависимости от характера взимания и использования налоги подразделяются на общие и целевые.

Налоги, не предназначенные для финансирования конкретного расхода, называют общими. Такими налогами являются налог на доходы физических лиц, налог на имущество организаций, налог на рекламу и др.

Но в ряде случаев представляется целесообразным введение целевых налогов, собираемых для финансирования конкретных расходов бюджета. Поэтому установление целевого налога требует особого механизма взимания средств. Для этого учреждается дополнительный бюджет и специальные счета учета сумм налога.

Если на финансирование отдельного мероприятия установлен целевой налог, то проведение мероприятия всецело зависит от этого налога. Целевой характер налога может оправдываться тем, что необходимость затрат вызвана получением определенных доходов. Так добыча полезных ископаемых вызывает необходимость проведения природно-восстановительных работ, работ по разведке новых месторождений. Поэтому пользователи недр уплачивают целевой налог на восстановление минерально-сырьевой базы.

Также к целевым налогам следует отнести взносы в государственные социальные внебюджетные фонды, земельный налог и некоторые другие.

По способу взимания налоги делятся на прямые и косвенные.

Прямыми признаются налоги, которые взимаются в процессе приобретения и накопления, материальных благ и непосредственно обращены к доходам, к имуществу и т.п. Так, подоходный налог взимается при получении дохода, налог на имущество уплачивают собственники определенных видов имущества (сбережений). Это примеры прямых налогов.

Косвенные налоги представляют собой надбавку к цене товаров, работ и услуг и уплачиваются в процессе их реализации фактически покупателем. Следовательно, уплата налога производится опосредованно, через цену товара. В настоящее время к косвенным налогам относятся налог на добавленную стоимость, акцизы, таможенные пошлины.

По периодичности взимания налоги и сборы бывают регулярными и разовыми.

Регулярные (систематические, текущие) налоги взимаются с определенной периодичностью в течение всего времени владения имуществом, либо осуществления плательщиком какого-либо вида деятельности, приносящей доход. Например, подоходный налог с физических лиц и земельный налог взимаются ежегодно, налог на добавленную стоимость – помесячно или квартально.

Уплата разовых налогов связывается с событиями, не образующими систему. Например, уплата таможенной пошлины зависит от факта экспорта или импорта товара. Для конкретного плательщика экспортно-импортная операция может иметь непостоянный случайный характер. К разовым относится также налог с имущества, переходящего в порядке наследования или дарения.

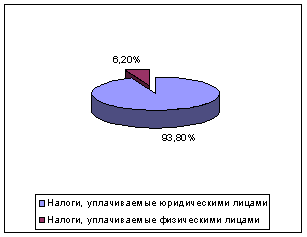

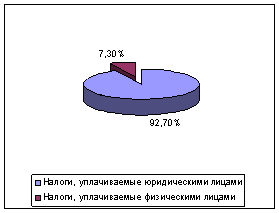

В зависимости от субъектного состава налоги и сборы подразделяют на три вида:

1. уплачиваемые только юридическими лицами (например, налог на прибыль, налог на игорный бизнес);

2. уплачиваемые только физическими лицами (налог на доходы, налог на имущество физических лиц);

3. смешанные налоги и сборы, уплачиваемые всеми категориями субъектов (транспортный налог, земельный налог, государственная, таможенная пошлина и др.).

III Принципы налогообложения

Принципы налогообложения – основные исходные положения системы налогообложения.

В Налоговом кодексе Российской Федерации декларированы в ст. 3 «Основные начала законодательства о налогах и сборах» следующим образом:

1. Принцип всеобщности налогообложения и принцип равенства прав налогоплательщиков – каждое лицо должно уплачивать законно установленные налоги и сборы.

2. Принцип учета возможностей налогоплательщика по уплате налога – при установлении налогов учитывается фактическая способность налогоплательщика к уплате налога.

3. Принцип недискриминации, принцип нейтральности налогообложения в отношении форм экономической деятельности - налоги и сборы не могут иметь дискриминационный характер и различно применяться исходя из социальных, расовых, национальных, религиозных и иных подобных критериев. Не допускается устанавливать дифференцированные ставки налогов и сборов, налоговые льготы в зависимости от формы собственности, гражданства физических лиц или места происхождения капитала.

4. Принцип обоснованности норм налогового законодательства, принцип недопустимости создания препятствий реализации гражданами своих конституционных прав - налоги и сборы должны иметь экономическое обоснование и не могут быть произвольными.

5. Принцип единства экономического пространства – не допускается устанавливать налоги и сборы, нарушающие единое экономическое пространство РФ и, в частности, прямо или косвенно ограничивающие свободное перемещение в пределах территории РФ товаров или финансовых средств.

6. Принцип разграничения полномочий в сфере налогового законодательства – федеральные налоги и сборы устанавливаются, изменяются или отменяются НК. Налоги и сборы субъектов РФ, местные налоги и сборы устанавливаются, изменяются или отменяются соответственно законами субъектов РФ о налогах и нормативными правовыми актами представительных органов местного самоуправления о налогах и сборах соответственно НК.

7. Принцип недопустимости нарушения прав и законных интересов налогоплательщиков – ни на кого не может быть возложена обязанность уплачивать налоги и сборы не предусмотренные НК.

8. Принцип определенности правил налогообложения – при установлении налогов должны быть определены все элементы налогообложения. Акты законодательства о налогах и сборах должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги, когда и в каком порядке он должен платить.

В мировой практике налогообложения и построения используются такие принципы и правила: презумпция невиновности, правила совершившегося факта, принцип обложения реально полученного дохода, принцип достаточной информированности налогоплательщика, принцип обложения чистых доходов налогоплательщика, принцип стабильности налогового законодательства, принцип создания максимальных удобств для налогоплательщиков, принцип доступности и открытости информации по налогообложению.

Налоговая политика и налоговое планирование

Налоговая политика – система мероприятий, проводимых государством в области налогов, составная часть фискальной политики. Проведение конкретной налоговой политики связана с реализацией фискальной и регулирующей функций налогов. С помощью централизованных ресурсов государство способствует сбалансированному производству и благоприятным структурным сдвигам, поддерживает социальную сферу и сохраняет политическую стабильность. Изымаемые из производства средства направляются на финансирование непроизводственных отраслей и в значительной своей части расширяют совокупный спрос и двигают производство. Стимулирующее значение фискальной составляющей налоговой политики выражается в снижении общего налогового бремени и расширении потенций экономического роста. На каждом конкретном историческом отрезке налоговая политика участвует в решении и тактических задач, проявляясь в отклонении от общего порядка обложения. Исходя из классических принципов налогообложения, справедливость налогов изначально состоит в их равенстве. Поэтому только с проведением определенной налоговой политики возникает необходимость в дифференциации налогообложения. Налоговое регулирование сводится, таким образом, к налоговым льготам. Активная налоговая политика предполагает широкое использование льгот. Однако налоговые льготы имеют негативные стороны – освобождение от налогов одних ведет к переобложению других. Современные теории налогообложения рекомендуют ограничить налоговые привилегии, полностью отказаться от индивидуальных льгот. Практическая реализация той или иной налоговой политики в зависимости от ее целей включает маневрирование соотношением прямых и косвенных налогов, использование налогов разной степени прогрессии, применение различных моделей фискального федерализма и др. История налогов знает примеры ярко выраженного профессионального, сословного, классового, национального характера обложения. Налоговая политика может иметь и межгосударственный аспект: протекционизм, фритредерство, таможенные союзы. Налоговая политика во многом обуславливается общеэкономической политикой государства и часто подвергается незаслуженной критике. В частности, в России на налоги возлагается вся вина за экономический кризис, развал производства, рост цен, бедность. Тесная связь налогов с доходами населения и самыми острыми гранями жизни общества делает их ареной политического противоборства, в ходе которого налогам часто вменяются несвойственные им функции. Поэтому для налоговой политики всегда актуальны проблемы сохранения научной обоснованности тех или иных мер и предотвращения сползания ее в русло популизма и субъективизма.

Составной частью системы бюджетного планирования, формирования налоговой политики является налоговое планирование. Основная задача налогового планирования – определение на заданный временной период экономически обоснованного размера поступлений налогов в соответствующий или консолидированный бюджет, а также объема налогов, подлежащих уплате конкретным юридическим лицом – налогоплательщиком.

Налоговое планирование на уровне государства и органов местного самоуправления служит основой для выработки прогноза социально-экономического развития страны, субъектов Федерации и муниципальных образований на среднесрочный и долгосрочный периоды, для своевременного и обоснованного составления проектов федерального, региональных и местных бюджетов на предстоящий год, для принятия необходимых политических, экономических и социальных решений.

Налоговое планирование проводится в соответствии с прогнозом важнейших социально-экономических показателей развития экономики и ее ведущих отраслей (ВВП, прибыль в целом по народному хозяйству и в разрезе отраслей), а также показателями развития экономики субъектов Федерации. Различают оперативное, краткосрочное, среднесрочное и долгосрочное налоговое планирование.

Оперативное налоговое планирование осуществляется Минфином России и финансовыми органами на месяц или квартал. Оно призвано обеспечить реальную оценку поступления налогов на ближайшее время для определения лимитов финансирования (в рамках утвержденного бюджета) в разрезе экономической классификации, а также министерств, ведомств, территорий и государственных программ (при этом одновременно решается задача подготовки аналитических материалов для осуществления краткосрочного – на год – налогового планирования, поскольку в ходе его выявляются позитивные и негативные стороны исполнения доходной части утвержденного на текущий год бюджета, уровень налоговых изъятий, состояние расчетов в хозяйстве и их влияние на рост или снижение недоимки).

Краткосрочное налоговое планирование осуществляется в целях составления проектов федерального, регионального и местного бюджетов на очередной год. Основой для него служат показатели социально-экономического прогноза страны на предстоящий год, вырабатываемые Минэкономразвития России и экономическими органами субъектов Федерации, а также анализ налоговых поступлений в текущем году, как в целом, так и по отдельным видам налогов. Краткосрочное налоговое планирование осуществляется непосредственно Минфином России и финансовыми органами (по региональным и местным бюджетам) при непосредственном участии налоговых и других экономических органов (в частности, соответствующих департаментов и управлений экономики в регионах).

Процесс краткосрочного налогового планирования состоит из ряда взаимосвязанных последовательных действий экономических ведомств: детального анализа позитивных и негативных сторон действующего на момент составления прогноза налогового законодательства; разработки предложений по внесению в налоговое законодательство дополнений и изменений, направленных на ликвидацию негативных элементов, расширение налоговой базы, повышение стимулирующей роли налогов и увеличение на этой основе доходов бюджетов всех уровней; анализа народнохозяйственных факторов, позитивно и негативно влияющих на поступление налогов в текущем году, и разработки мер по устранению негативных факторов и закреплению позитивных тенденций; расчета суммы поступлений по каждому виду налогов и всех налоговых поступлений (на основе проведенного анализа хода поступлений по каждому виду налогов за истекший период и ожидаемых оценок поступлений до конца текущего года с учетом предстоящих изменений налогового законодательства и всех факторов изменения экономических показателей на предстоящий год); рассмотрения в органах исполнительной власти проектировки налоговых поступлений в составе бюджета (совместно с показателями прогноза социально-экономического развития страны и каждого субъекта Федерации на предстоящий год и проектами законодательных актов об изменениях и дополнениях в налоговое законодательство) и предоставления после одобрения в органы законодательной власти, где эти документы детально рассматриваются, анализируются, в них вносятся необходимые изменения и дополнения, а затем они утверждаются в форме соответствующих законов.

В условиях перехода к рыночным отношениям, ликвидации централизованного планирования и управления экономикой налоговое планирование носит вероятностный характер, вместе с тем налоговые показатели в целом по соответствующему бюджету, а также по отдельным видам налогов включаются в доходную часть бюджета и утверждаются в виде статей закона о бюджете.

Оперативное и краткосрочное налоговое планирование – две составляющие единого процесса текущего планирования. При этом решаются в основном тактические задачи и создаются важнейшие предпосылки для выработки стратегии налоговой политики, которая определяется в процессе среднесрочного и долгосрочного (перспективного) налогового планирования.

При прогнозе социально-экономического развития страны перспективное налоговое планирование используется как метод экономического предвидения. Перспективное налоговое планирование не получило в РФ достаточно полного развития и является составной частью стратегии бюджетного процесса на 3 года, разрабатываемой в основном на федеральном уровне. При этом долгосрочное налоговое планирование на 5-10 лет не осуществляется.

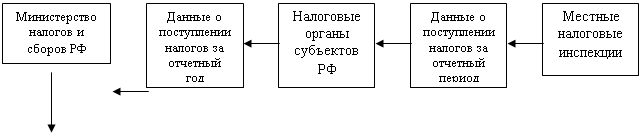

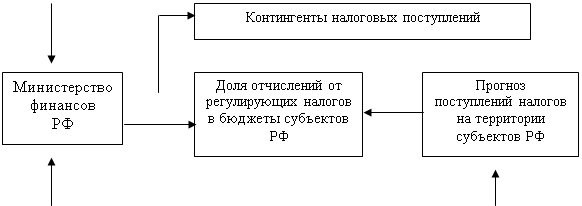

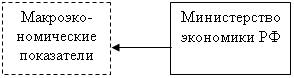

Процесс планирования налоговых поступлений можно представить в виде схемы:

| ||||||

| ||||||

| ||||||

|

| |||||

Важной составляющей налогового планирования является анализ факторов, влияющих на формирование налогооблагаемой базы по отдельным видам налогов. Однако следует иметь в виду, что при государственном налоговом планировании сложно учесть все особенности налогооблагаемой базы. Это приводит к погрешностям в определении реальных сумм налоговых поступлений в бюджет и более доступно при налоговом планировании на уровне хозяйствующих субъектов. Например, реальность поступления в бюджет налога на прибыль зависит не только от объема производства, ценовой политики, уровня инфляции, определяющих величину прибыли от реализации произведенной продукции, но и влияния на конечный результат операционных внереализационных доходов и расходов. В частности, курсовых разниц, налогов, относимых на финансовые результаты и др., способных привести к потере или значительному сокращению объекта налогообложения и, соответственно, к потерям бюджетных доходов. Очевидно, решение этих задач невозможно без широкого использования прогрессивных компьютерных технологий при обработке информации, которой располагают налоговые и другие государственные органы. Главным шагом в этом направлении является создание единого реестра налогоплательщиков и общей информационной системы налоговых, финансовых и иных органов, отвечающих за исполнение доходной части бюджета.

Некоторые итоги анализа налогообложения предпринимателей в РФ до 2000 года

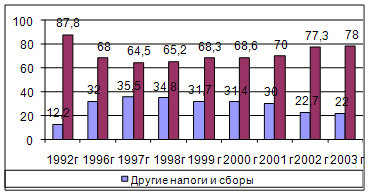

Анализ налогообложения предпринимательской деятельности до 2000 года позволяет подвести некоторые итоги.

Налоговая политика велась таким образом, что для налоговой системы России были характерны большое количество налогов, сборов, отчислений и тяжелое их бремя на предпринимателей. Это подтверждается высоким удельным весом совокупных налоговых выплат в прибыли юридических лиц (по разным оценкам эта доля колеблется от 74 до 85% прибыли). Обусловлено это было не столько ставками налога на прибыль, которые были доведены до среднемировых, сколько принятой системой расчета налогооблагаемой базы в результате невозможности исключить необходимые для ведения бизнеса расходы.

Налоговое бремя предпринимателя стало еще ощутимее в результате косвенных налогов – НДС (основная ставка которого 20%), акцизов, таможенных пошлин, которые затрагивают предприятия, если они выступают конечными потребителями товаров (работ, услуг), облагаемых этими налогами. Кроме того, к ним добавился налог с продаж в размере 5%, в результате которого возникло не только двойное, но и тройное обложение.

Указанные налоги увеличиваются на сумму взносов в социальные внебюджетные фонды. В конечном счете, косвенные налоги вместе со страховыми взносами вели к росту цен на продукцию и ослабляли конкурентоспособность. Предприниматель при налогообложении сталкивался со сложностью расчетов, обусловленной нечеткостью формулировок в законе, противоречивостью отдельных статей, а также частыми изменениями в налогообложении, которые не всегда вовремя становились известными налогоплательщику. Права юридических лиц в области налогообложения были ограничены, им тотчас сложно было получить необходимую информацию о налогообложении. Наблюдалось увеличение недополучения бюджетами огромных налоговых сумм в связи с кризисом неплатежей предприятий и широкими масштабами отклонений.

Несовершенная налоговая система РФ, непомерная тяжесть налогового обложения сфер хозяйственной деятельности сдерживали экономическое развитие страны, требовали пересмотра налоговой системы.

Началом налоговой реформы стало вступление в силу первой части Налогового кодекса РФ с 1 января 1999 года. Главным направлением реформирования налоговой системы являлось поэтапное (в течение 4 – 5 лет) решение наиболее волнующих бизнес следующих вопросов:

1. Сокращение количества налогов (прежде всего с юридических лиц), достигающего в ряде регионов нескольких десятков, что осложняло работу финансовых служб предприятий и налоговых органов, путем отмены ряда налогов и объединения других со снижением ставок. Отмена должна была коснуться прежде всего налогов дорожных фондов (которые утратили силу с 1.01.2003 г.) и сбора за использование наименований «Россия» и «РФ». Предполагалось осуществить объединение налога на имущество предприятий и налога на имущество физических лиц, а позднее к ним присоединить земельный налог, в результате чего будет функционировать единый налог на недвижимость.

2. Отмена многочисленных и особенно редко используемых налоговых льгот, которые затрудняли расчеты налогов и приносили значительный урон бюджетам (12 – 15 млрд. руб. в год), и расширение практики предоставления инвестиционного налогового кредита при обеспечении подотчетности его использования и своевременности возврата.

3. Пересмотр правил формирования налогооблагаемой базы налога на прибыль и других налогов. Планировалось ликвидировать ограничения при определении налоговой базы при исчислении налога на прибыль всех обоснованных и необходимых для ведения бизнеса расходов, в том числе расходов на рекламу, выплаты процентов, взносов на страхование, обучение персонала, затраты на НИОКР и др.

4. Пересмотр правил амортизации в сторону их повышения. Шире использовать методы ускоренной амортизации, особенно в первые годы службы основных фондов.

5. Сохранение НДС и налога с продаж, поскольку они обеспечивают большее поступление доходов: первый – федерального бюджета, второй – регионального бюджета, но при понижении налога с продаж до 3%.

6. Улучшение работы налоговых органов в целях обеспечения полного и своевременного получения налоговых доходов в бюджет, а также недопущение налоговых уклонений.

Все эти изменения позволили бы налогоплательщику быть уверенным в соблюдении его прав и в конечном итоге способствовали бы большей привлекательности предпринимательской деятельности в России.

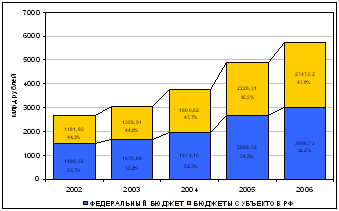

Проведение ответственной налогово-бюджетной политики было наиболее важным вкладом органов власти в поддержание устойчивого роста в период после 1998 года. Начиная с 2000 года федеральный бюджет составлялся так, чтобы быть профицитным даже при консервативных оценках цен на нефть. Такой подход обеспечил не только заметный профицит бюджета, но и его сбалансированность независимо от колебаний цен на нефть. Правительству в основном удалось преодолеть искушение потратить дополнительные доходы и направить значительную их часть на погашение внешнего долга и создание резервов, в частности, стабилизационного фонда. Оно также сумело воспользоваться благоприятной бюджетной ситуацией для проведения комплексной реформы налоговой системы, а также ряда институционных реформ, призванных улучшить процесс выработки финансовой политики и управление государственными расходами.

Жесткая налогово-бюджетная политика тоже способствовала стерилизации части притока иностранной валюты, обусловленного положительным сальдо внешнеторгового баланса. В противном случае он привел бы к более существенному повышению курса рубля или к более быстрому росту денежной массы. Налоговая реформа сыграла важную роль в восстановлении экономики. Упрощение механизма налогообложения содействовало повышению его эффективности, уменьшив искажения хозяйственной деятельности. Многие ставки налогов были значительно снижены, а их налоговая база расширена. В результате были ослаблены стимулы к уклонению от уплаты налогов и ограничены возможности подобного поведения. Кроме того, налоговая система была сориентирована на изъятие большей части налоговой ренты, в частности, дополнительной прибыли, обусловленной высокими ценами на нефть. Наряду с сокращением ставки налога на прибыль и введением единого социального налога это стало первым шагом по уменьшению общей налоговой нагрузки на производственный сектор при одновременном повышении налогообложения ресурсного сектора.

С целью прекращения роста внутренних цен и обеспечения условий для их существенного снижения по сравнению с мировыми возможно и необходимо:

— предельно отрегулировать состав затрат, относимых на себестоимость, под жестким контролем налоговых органов(это элемент так называемого налогового администрирования);

— провести ревизию цен монополистов, включая цены на электро и теплоэнергию;

— обеспечить налоговые преференции режиму накопления и установить санкции за утрату прибыли.

Для реализации перечисленных мер необходимо было изменить налоговое законодательство и ужесточить налоговое администрирование. Однако в проведении экономической политики правительство продолжает ориентироваться на пассивную стабилизацию, используя ограниченный набор довольно примитивных методов. При этом даже Банк России продолжает ориентироваться на сохранение ограничительной фискальной политики, проводимой правительством.

Принципы и направления налоговой реформы России начала XXI в.В своем «Послании Федеральному собранию РФ» от 26.05.2004 года В.В. Путин говорил о необходимости реформирования налоговой системы. Он постарался ответить на вопрос: «Какой должна стать налоговая система после завершения реформы».

Во-первых, необременительной для бизнеса. И не только по уровню налоговых ставок, но и в части процедур расчета и уплаты налогов, упорядочения налоговых проверок и налоговой отчетности.

Во-вторых, она должна быть справедливой для всех экономических агентов. Условия налогообложения должны быть равными для предприятий, работающих в одной сфере. Налоговая система должна быть такой, которая не позволяла бы уклоняться от уплаты налогов.

В-третьих, налоговую систему России нужно сделать более благоприятной для инвестирования и развития бизнеса, - боле благоприятной, чем в странах-конкурентах.

Президент говорил и о необходимости снижение единого социального налога, о том, что необходимо вывести из «тени» значительную часть оплаты труда, защитить социальные права работников и стимулировать заботу граждан о собственном пенсионном обеспечении, снизив нагрузку на бизнес.

Еще один немаловажный вопрос, отмеченный в послании Президента – дальнейшее снижение ставки налога на добавленную стоимость, решение вопроса о своевременном возмещении НДС по экспортным операциям и при осуществлении капитальных вложений, а также исключение налогообложения авансовых платежей.

Масштабная налоговая реформа в Российской Федерации проходит уже несколько лет. Приняты и вступили в силу большинство глав Налогового кодекса РФ. Реформа ориентирована при одновременном сокращении налоговых льгот на снижение номинального налогового бремени, упрощение всей налоговой системы.

В результате можно говорить о том, что налоговая система в Российской Федерации в основном упорядочена и приспособлена к условиям рыночной экономики.

Среди уже сделанного особо следует отметить осуществленное в ходе налоговой реформы снижение налоговой нагрузки на экономику. Достигается этот эффект как за счет резкого сокращения числа «оборотных» налогов, так и за счет снижения налоговых ставок.

Начиная с 2000 г. были приняты решения об отмене большинства налогов с оборота, таких как налог на реализацию горюче-смазочных материалов, налог на содержание жилищного фонда и социально-культурной сферы, налог на пользователей автомобильных дорог, налог с продаж и др.

Снижение налогового бремени стало возможным благодаря упорядочению структуры налогов и изменению акцентов налоговой политики.

С 1 января 2005 года вступили в силу законы, которые внесли существенные изменения в части первую и вторую Налогового кодекса Российской Федерации.

Самые важные поправки в часть первую НК РФ касаются перечня налогов и сборов, действующих на территории Российской Федерации.

Осталось:

десять федеральных налогов –

— налог на добавленную стоимость,

— акцизы,

— налог на доходы физических лиц,

— единый социальный налог,

— налог на прибыль организаций,

— налог на добычу полезных ископаемых,

— налог на наследование и дарение,

— водный налог,

— сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов,

— государственная пошлина;

три региональных налога –

— налог на имущество организаций,

— налог на игорный бизнес,

— транспортный налог;

два местных налога –

— земельный налог,

— налог на имущество физических лиц.

Перечень специальных налоговых режимов остался прежним:

— система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог);

— упрощенная система налогообложения;

— система налогообложения в виде отдельного налога на вмененный доход для отдельных видов деятельности;

— система налогообложения при выполнении соглашений о разделе продукции.

Не все перечисленные налоги имеют свои главы в Кодексе. Если учесть, что с 1 января 2005 г. введены новые главы НК РФ – 252 «Водный налог» и 253 «Государственная пошлина», то остались без своих глав один федеральный налог и местные налоги: налог на наследование или дарение, налог на имущество физических лиц. Порядок исчисления этих налогов регулируется законами, принятыми до вступления в силу части первой НК РФ.

С 1 января 2005 г. потерял силу Закон Российской Федерации от 27.12.91 № 2118-1 «Об основах налоговой системы в Российской Федерации», соответственно с этого времени налоги не установленные НК РФ не взимаются (налог на рекламу, налог на операции с ценными бумагами, сбор за использование наименования «Россия», «Российская Федерация», сборы за выдачу лицензий и право на производство алкогольной продукции).

Платежи за пользование природными ресурсами и таможенная пошлина также не вошли в перечень налогов, определенных Кодексом, так как указанные платежи носят неналоговый характер. Но начисляют и уплачивают их по-прежнему.

Изменениями в часть первую НК РФ определено, что с 2005 г. региональные и местные власти могут устанавливать порядок, сроки уплаты налога, льготы по ним в рамках, предусмотренных НК РФ.

Подробнее можно остановиться на изменениях, которые произошли при исчислении конкретных налогов.

1. Налог на прибыль организаций. При неизменности ставки налога на прибыль – 24% - распределяется между бюджетами разных уровней он по измененным ставкам: в федеральный бюджет 6,5% (вместо 5% в 2004г.); в региональный – 17,5% (вместо 17% в 2004г.), а ставка в местные бюджеты не предусмотрена. Ставка налога на прибыль, подлежащего зачислению в бюджеты субъектов Российской Федерации может быть понижена для отдельных категорий налогоплательщиков. При этом не может быть ниже 13,5%.

Повышена ставка по налогу на прибыль организаций по доходам, полученным в виде дивидендов от российских организаций российскими организациями и физическими лицами – налоговыми резидентами Российской Федерации. С 2005 г. она согласно Федеральному закону от 29.07.04 № 95-ФЗ составляет 9% при 6% в 2004 году.

Федеральным законом установлены особенности налогообложения эмитентов облигаций с ипотечным покрытием, которыми в соответствии с Федеральным законом «Об ипотечных ценных бумагах» являются ипотечные агенты и кредитные организации.

В связи с этим из состава дохода эмитента облигаций с ипотечным покрытием, признаваемых таковыми в целях формирования налоговой базы налога на прибыль, исключены процентные доходы по видам деятельности, непосредственно связанным с выпуском облигаций с ипотечным покрытием, каковыми являются деятельность по приобретению прав требований по кредитам (займам), обеспеченными ипотекой и (или) закладных и выпуск облигаций под обеспечение ипотечным покрытием.

Кроме того, установлено, что доходы ипотечного агента в виде имущества, включая денежные средства, и (или) в виде имущественных прав, полученные им в связи с его уставной деятельностью, не учитываются при определении налоговой базы по налогу на прибыль.

В новой редакции изложен пункт 4 статьи 284 части второй НК РФ, устанавливающий ставки по налогу на прибыль, которые применяются к налоговой базе, определяемой по операциям с отдельными видами долговых обязательств.

В соответствии с этими изменениями ставка налога в размере 15% распространена на доходы в виде процентам по облигациям с ипотечным покрытием, эмитированным после 1 января 2007 года, и доходы учредителей доверительного управления ипотечным покрытием, полученные на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием после 1 января 2007 года.

Кроме того, Федеральным законом от 20.08.04 № 107-ФЗ установлена новая ставка в размере 9% по доходам в виде процентов по муниципальным ценным бумагам, эмитированным на срок не менее трех лет до 1 января 2007 года, а также по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года.

Федеральным законом от 20.08.04 № 110-ФЗ глава 25 «налог на прибыль организаций» НК РФ дополнена положением, устанавливающим, что амортизируемое имущество, полученное от собственника организацией-инвестором в соответствии с законодательством об инвестированных соглашениях в сфере оказания коммунальных услуг, подлежит амортизации у данной организации в течении срока действия инвестиционного соглашения.

Похожие работы

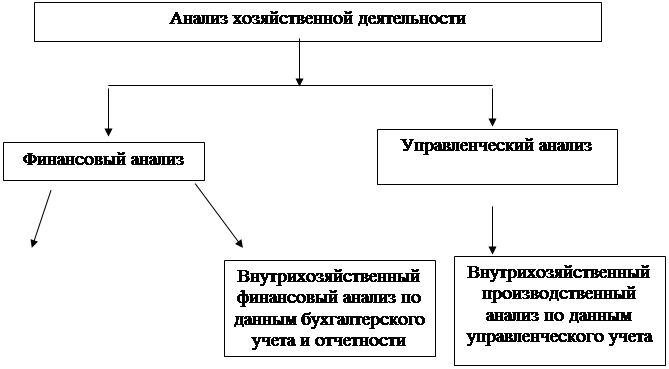

... предыдущего фактора; - максимальная открытость результатов анализа для пользователей информации о деятельности предприятия. Структура анализа хозяйственной деятельности предприятия приводится на рисунке 1. Рис.1 Схема финансового и управленческого анализа Финансовый анализ, основывающийся на данных только бухгалтерской отчетности, приобретает характер внешнего ...

... тем будут созданы серьезные проблемы для бюджетной устойчивости страны, включая возможность при определенных условиях появления бюджетного дефицита [38]. В направлении дальнейшего совершенствования налоговой системы РФ правительственными мерами с 2007 года будут являться: - переход от разрешительного к заявительному порядку возмещения НДС экспортерам, уплаченного ими по материальным ресурсам ( ...

... контроля за инвестициями). Как следствие, все высокодоходные и экологически чистые звенья технологической «цепочки» достаются Западу, а «грязные» и не приносящие доход – России, что неизменно приводит к налоговым правонарушениям. От прямого нарушения закона – уклонения от налогообложения – хозяйствующие субъекты все больше переходят к тому, чтобы избегать налогообложения вообще. Совершаемые ...

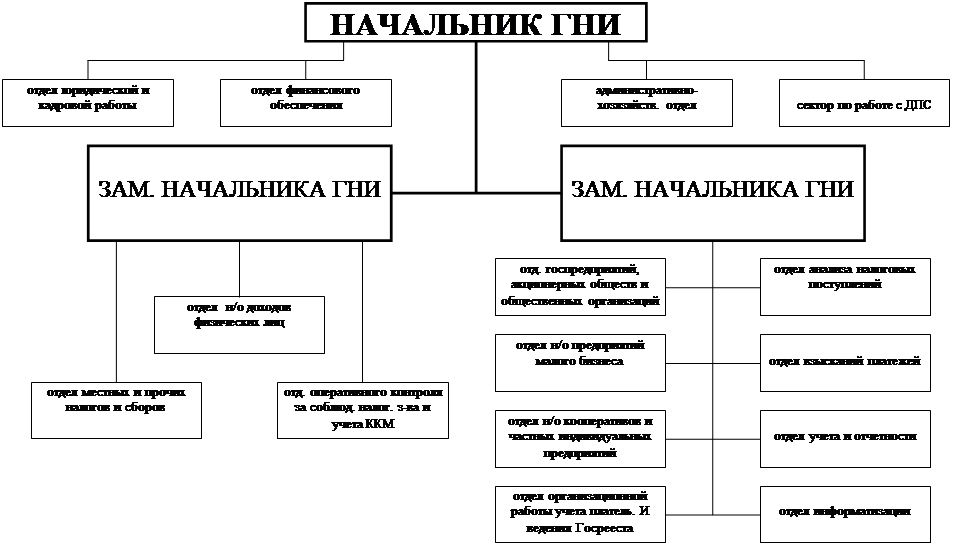

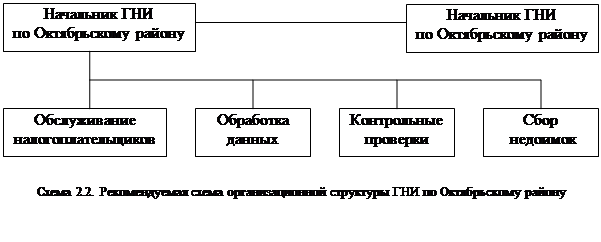

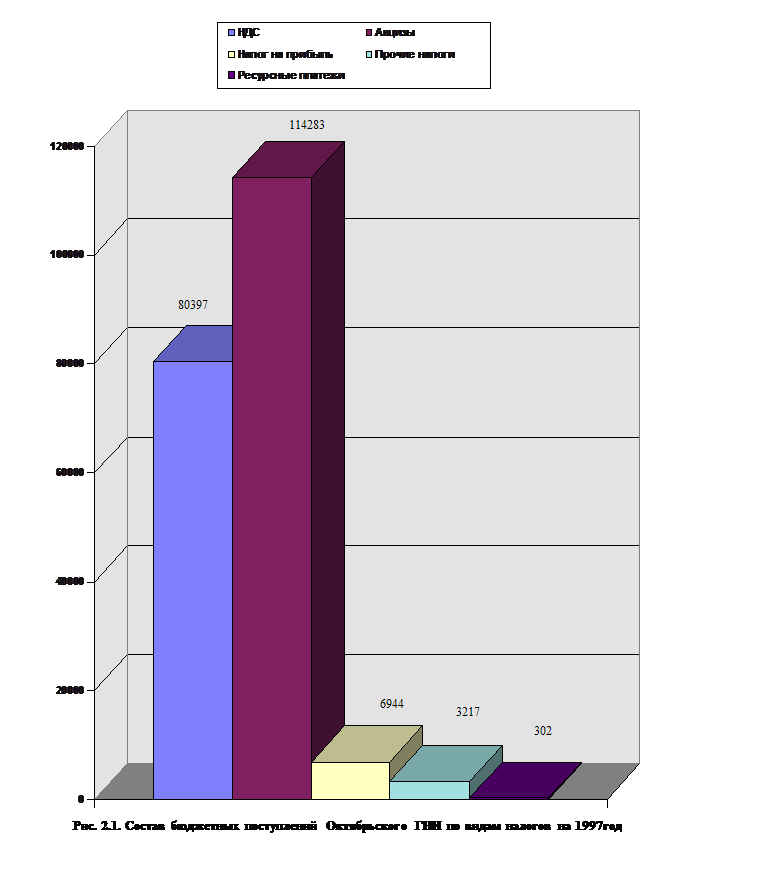

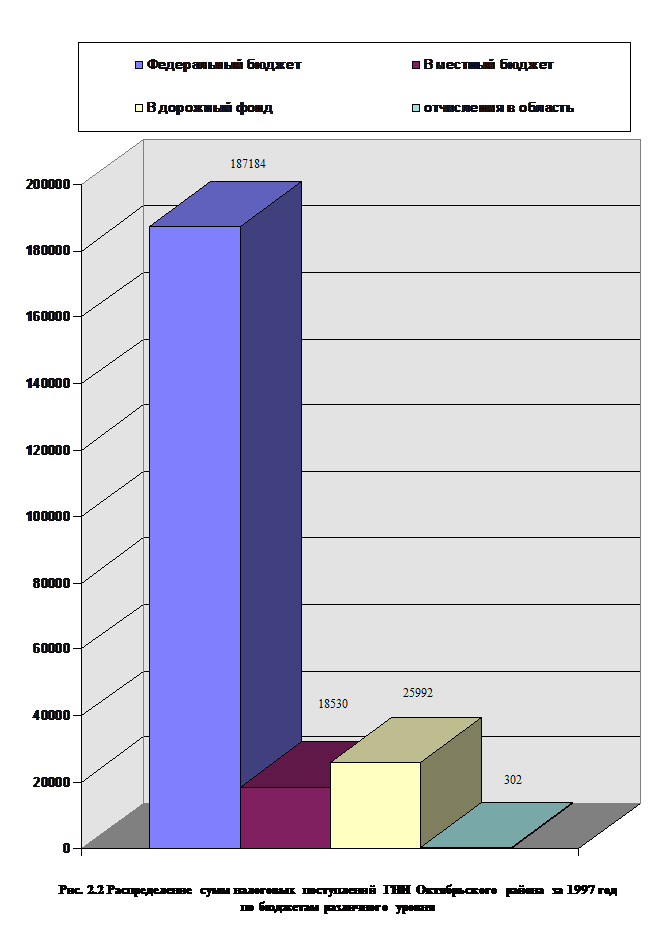

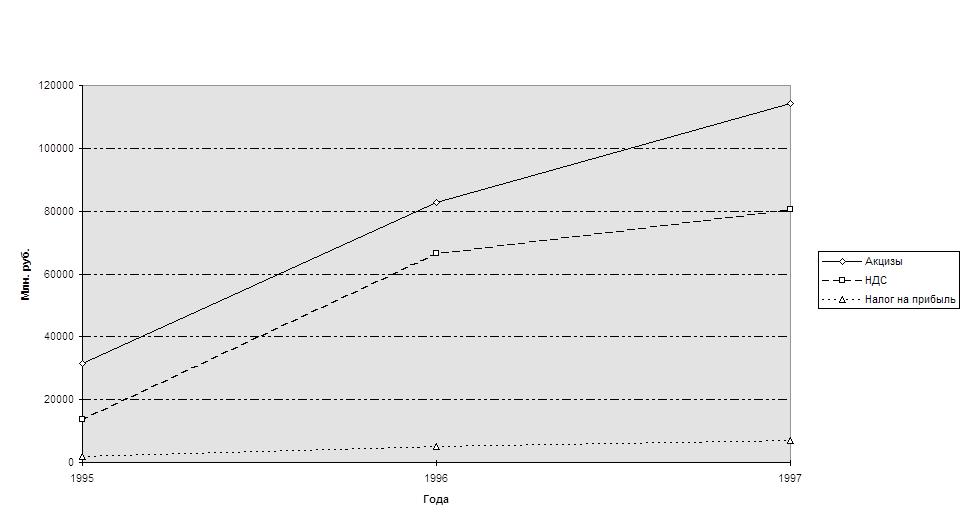

... сборам с населения и предприятий на содержание милиции, на поддержание и развитие системы образования, на обустройство городов и населённых пунктов. Глава 2. Анализ организации системы налогообложения юридических лиц в ГНИ октябрьского района г. Орска. 2.1. Организационная структура, задачи и функции ГНИ. Согласно штатной численности и структуре районной налоговой инспекции в её состав ...

0 комментариев