Навигация

О едином социальном налоге

О ЕДИНОМ СОЦИАЛЬНОМ НАЛОГЕ

Л.И. Гончаренко, заведующий кафедрой "Налоги и налогообложение" Финансовой академии при Правительстве РФ М.Л. Седова, доцент кафедры "Финансы"

Стремясь к обеспечению социальной справедливости, государство вырабатывает социальную политику, направленную на снижение неравенства в распределении доходов, сглаживание противоречий между участниками рыночной экономики. В последние годы полемика вокруг разработки адекватной социальной политики привлекает внимание не только ученых, но и правительственных кругов. Все большую значимость получает социальная реформа, проводимая в Российской Федерации. Существующие проблемы и пути реформирования социальной сферы требуют для своего решения соответствующих финансовых источников.

Мировая практика свидетельствует о повышении роли социальных налогов в формировании финансовой базы государственного социального обеспечения. В развитых странах доля поступлений социальных налогов занимает одно из значительных мест среди налоговых доходов государственных бюджетов. Так, например, к концу XX в. в Японии доля социальных налогов достигла 38%, в Германии - 37%, в Англии- 18%, во Франции-41%.

В России основным источником доходов государственных социальных внебюджетных фондов с 2001 г. является единый социальный налог. В общем объеме налоговых поступлений, администрируемых ФНС России, в 2001-2005 гг.. ЕСН составил 23,4-24,7%. Среднегодовой прирост сумм единого социального налога составлял 19,4%, что несколько ниже среднегодового прироста всех налоговых поступлений, администрируемых ФНС России, за этот период (20,4 %).

До введения ЕСН действовала система отчислений в государственные внебюджетные фонды. Замена страховых взносов единым социальным налогом поменяла не только порядок администрирования, но и внесла существенные изменения в содержание платежей в бюджет. В результате, к сожалению, были заложены концептуальные противоречия, которые так или иначе проявляются в правовой базе, а также в существующем порядке уплаты единого социального налога и сбора информации по нему.

"Налог — это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств для финансового обеспечения деятельности государства и (или) муниципальных образований" (ст. 3 HK РФ). Страховые взносы по своему экономическому содержанию — платежи, обеспечивающие выплаты при наступлении оговоренных случаев. Таким образом, экономическая природа налогов и взносов различна. Налоговые поступления предполагают обезличивание в бюджетном фонде, т. е. их размер не должен быть увязан с размером конкретных выплат за счет их поступлений, поэтому методика определения налоговых ставок предполагает оценку налоговой нагрузки на те или иные элементы стоимости. Страховые взносы имеют конкретную цель — отложенные средства, которые могут быть возвращены при наступлении оговоренного события. Например, в Федеральном законе от 15 декабря 2001 г. № 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации" определено (ст. 3), что "страховые взносы на обязательное пенсионное страхование — индивидуально возмездные обязательные платежи, которые уплачиваются в бюджет Пенсионного фонда Российской Федерации и персональным целевым назначением которых является обеспечение права гражданина на получение пенсии по обязательному пенсионному страхованию в размере, эквивалентном сумме страховых взносов, учтенной на его индивидуальном лицевом счете".

ЕСН, являясь налогом, наряду с другими налоговыми платежами определяет уровень налоговой нагрузки на экономику, в частности, на оплату труда. Таким образом, данный налог связан с двумя направлениями современной финансовой политики:

- обеспечением стабильной финансовой базы социальных выплат;

- снижением налоговой нагрузки в целях стимулирования предпринимательской активности и роста реальной заработной платы в экономике. Первое направление предполагает неизменность и даже увеличение уровня платежей в государственные внебюджетные фонды, по крайней мере в абсолютном размере, второе - снижение ставки единого социального налога (или изменения в сторону уменьшения его налоговой базы). Таким образом, в самой природе единого социального налога заложена необходимость выбора приоритета: максимально обеспечивать уровень социальных выплат или снижать налоговую нагрузку.

Привязка налоговой базы к тому или иному фактору производства не означает, что налоговые поступления будут направлены на финансирование мероприятий, связанных с ним. Принцип совокупного покрытия расходов доходами и источниками финансирования дефицита бюджета2 не предусматривает, что единый социальный налог, зачисляемый в федеральный бюджет, должен идти на финансирование базовой части трудовой пенсии. Уже в 2005 г. в бюджете Пенсионного фонда Российской Федерации в доходах исчезла строка "Единый социальный налог", а поступления из федерального бюджета классифицированы как субвенция. Таким образом, в основе расчета ставок налога не должна быть, в отличие от расчета тарифов страховых взносов, оценка вероятности предстоящих выплат. С этой точки зрения, налоговый характер единого социального налога в какой-то мере оправдывает подход, при котором выплаты рассчитываются, исходя из имеющихся финансовых ресурсов, а не наоборот — формирование средств осуществляется на основе определения потребности в предстоящих выплатах. Такая последовательность определяет также тот факт, что на сегодняшний день нет утвержденной методики резервирования средств в государственных социальных внебюджетных фондах, кроме определения норматива оборотной кассы фондов.

Большое количество несогласованных позиций связано со взносами на обязательное пенсионное страхование, которые рассматриваются как бы в составе единого социального налога, направляемого в федеральный бюджет. Безусловно, они не могут определяться как налог, поскольку дифференцированы по возрасту и частично1 связаны с накопительным механизмом. В то же время возникает правовой парадокс, при котором взносы на обязательное пенсионное страхование рассматриваются как вычет из единого социального налога4, а основой для их расчета является налоговая база по единому социальному налогу5. Анализ арбитражной практики показывает, что суды неоднозначно решают вопрос об органах, к чьим полномочиям относится взыскание недоимки по взносам на обязательное пенсионное страхование (50% определяют, что такими полномочиями обладают налоговые органы, остальные — органы Пенсионного фонда РФ).

Пенсионное законодательство, определив Пенсионный фонд Российской Федерации в качестве страховшика по обязательному пенсионному страхованию, не наделило его правом сбора страховых взносов по этому виду социального страхования. Органы Пенсионного фонда Российской Федерации несут ответственность за персонифицированный учет застрахованных, при этом являются последней инстанцией в получении информации от страхователей и о страхователях после органов Федерального казначейства и Федеральной налоговой службы. Отметим, что разделение функций администрирования взносов в пенсионную систему и осуществления пенсионных выплат характерно для США. Но там законодательство определяет институты, ответственные за пенсионные выплаты, а не страховщики. Ими являются трастовые фонды, которым и передаются страховые взносы, собранные налоговыми органами в составе Федерального казначейства США.

Определение политики в области единого социального налога в России отнесено к полномочиям Министерства финансов РФ, к ведению которого среди социальных вопросов отнесены лишь вопросы инвестирования средств для финансирования накопительной части трудовой пенсии. Следовательно, изменение данного налога в первую очередь будет преследовать не социальные, а другие цели, так произошло со снижением ставки единого социального налога в 2005 г. Основная ставка единого социального налога, зачисляемого в федеральный бюджет для финансирования базовой части трудовой пенсии, сократилась с 14% до 6%, т.е. в 2,33 раза в 2005 г., в то же время поступления от этого налога сократились в I квартале 2005 г. по сравнению с 1 кварталом 2004 г. только в 1,93 раза (с 2,7% от ВВП до 1,4% соответственно). В настоящее время предусмотрены следующие механизмы компенсации от выпадающих доходов в связи со снижением ставки ЕСН:

- для Пенсионного фонда Российской Федерации — возможность поступления средств в виде субвенции из федерального бюджета, в том числе на финансирование дефицита Пенсионного фонда Российской Федерации'' , исключение лиц старше 1966 г. рождения из накопительной составляющей системы трудовых пенсий (что позволило увеличить доходы в распределительном механизме финансирования трудовых пенсий);

- для Фонда социального страхования Российской Федерации — определение обязанности работодателя оплачивать первые два дня нетрудоспособности работника по общему заболеванию;

- для фондов обязательного медицинского страхования - не предполагается какой-либо механизм компенсации выпадающих доходов.

Таким образом, в современных российских условиях стали явно обозначаться противоречия в законодательстве и существующей практике применения единого социального налога. Завышенные социальные ожидания граждан, неучастие их в формировании доходов государственных внебюджетных социальных фондов ведут к перегрузке этих фондов и бюджета. Напрашивается вывод о своевременности перехода от полностью государственной социальной поддержки граждан к другим формам, методам и источникам финансирования социальных потребностей. Однако решить возникшие противоречия невозможно без определения моделей социальной защиты и конечной цели, которая должна быть получена в результате реформирования. В рассматриваемом аспекте возможными вариантами реформирования единого социального налога представляются следующие:

- возврат к страховой природе платежей в государственные социальные внебюджетные фонды при сохранении их администрирования налоговыми органами;

- отказ от страховых начал и рассмотрение данного налога как формы изъятия, предполагающей дальнейшее обезличивание в бюджетном фонде (либо замена данного налога другими налогами, привязанными к налоговой базе);

- разделение ЕСН на два потока платежей: страховой и налоговый на основе страховых начал по одним видам социальных рисков и бюджетному механизму защиты от других рисков;

- снижение или отмена ставки единого социального налога для работодателей и введение страховых взносов для работников.

Первый вариант ориентирован на компенсацию заработной платы, следовательно, и взносы на социальное страхование должны рассчитываться в процентах к заработной плате. Размер страховых выплат устанавливается также в процентах к оплате труда или определяется исходя из данных персонифицированного учета о поступивших страховых взносах, как это сейчас происходит в отношении страховой части трудовой пенсии. Преимущество данного подхода заключается в обеспечении достаточно высокого уровня социальной защиты для трудоспособного населения и членов их семей. При этом сохраняется опасность "теневой" заработной платы, так как эта модель существует в условиях достаточно высокого уровня начислений на оплату труда.

Вместе с тем зарубежный опыт показывает, что объем "теневых" выплат не всегда зависит от уровня тарифов взносов на социальное страхование. Например, в Швеции, где начисления на оплату труда для работодателя составляют не менее 35% "теневых" выплат практически нет. Во многих же латиноамериканских странах, где тарифы взносов на социальное страхование не превышают 10%, их объем значителен. Высокий процент собираемости взносов на социальное страхование существует тогда, когда значительный уровень их тарифов оправдан соответствующим процентом замещения зарплаты при утрате трудоспособности или работы. Российская же практика показывает, что у работодателей нет мотивации к полной уплате платежей в государственные социальные внебюджетные фонды, поскольку движение средств в них не является в полной мере прозрачным, и социальные выплаты компенсируют в небольшой мере утрачиваемый заработок. С другой стороны, низкий уровень социальных выплат в России в настоящее время определен неполным поступлением средств в фонды.

Низкая доходность и эффективность размещения временно свободных средств государственных внебюджетных фондов также не дает возможности оценить преимущества предлагаемого механизма социальной защиты по сравнению с бюджетным.

Главной проблемой в рамках первого варианта выступает пенсионное страхование, по которому изменение демографической ситуации (старение населения) требует увеличения тарифов на социальное страхование, которое имеет свой логический пример (не могут быть начисления на оплату труда, составляющие 50 и более процентов). Решение этой проблемы в зарубежных странах связывают с увеличением пенсионного возраста или снижением государственных гарантий по уровню пенсионных выплат.

Коэффициент замещения пенсией получаемой заработной платы

| размер заработной платы, руб. | Размер пенсии, руб. | Коэффициент замещения пенсии/заработной платы |

| 600 | 600 | 100% |

| 3000 | 1200 | 40% |

| 6000 | 1800 | 30% |

| 12000 | 2400 | 20% |

| 18000 | 2500 | 14% |

| 30000 | 2700 | 9% |

Второй вариант связан с проблемой чрезмерной налоговой (или страховой) нагрузки на оплату труда. Многие отечественные авторы и чиновники федеральных министерств считают, что увеличение доли оплаты труда в ВВП возможно лишь в условиях снижения или вообще отмены для работодателя обязательных платежей, базой для расчета которых выступает оплата труда. Представляется, что это весьма упрощенный подход к данной проблеме, так как в условиях большого бюджетного сектора, низкий уровень оплаты труда в котором, в определенной степени выступает ориентиром для работодателей в других сферах, по крайней мере, по официальным выплатам, с которых начисляются обязательные платежи. Значительного повышения уровня оплаты труда невозможно добиться в условиях слабых профсоюзных организаций, отсутствия традиций защиты своих прав работающих в судах.

Кроме того, по методикам Международной организации труда, а также международных финансово-кредитных организаций отчисления на социальное страхование рассматриваются как неотъемлемый элемент обязательств работодателя по оплате труда. Социальное страхование — одно из завоеваний трудящихся практически во всех странах с рыночной экономикой, и вряд ли нужно ставить под вопрос необходимость сохранения и развития данного механизма социальной зашиты ![]() населения. От социального страхования практически полностью отказались только в двух странах — Новой Зеландии и Австралии.

населения. От социального страхования практически полностью отказались только в двух странах — Новой Зеландии и Австралии.

Рассматриваемый в рамках второго направления механизм допускает лишь минимальный уровень социальных выплат, который связан с прожиточным минимумом. Фактически такой уровень в настоящее время существует по пенсиям, что нарушает принцип справедливого распределения доходов (а это одна из основных функций государства, по мнению многих зарубежных ученых), поскольку независимо от трудового стажа и уровня оплаты труда (который во многом связан с квалификацией труда) все получают примерно одинаковый размер пенсионных выплат. Исключительно бюджетный механизм социальных расходов таит опасность их остаточного финансирования, так как мировая практика показывает, что в случаях экономической стагнации (или спада) правительство в первую очередь прибегает к сокращению социальных расходов.

Опыт Новой Зеландии и Австралии показывает, что низкий уровень государственных социальных гарантий приводит к изменению качественной структуры рабочей силы. В этих странах увеличилась доля работников с низким уровнем квалификации, в том числе за счет того, что для них процент замещения социальными выплатами утраченной заработной платы значительно выше.

Третий вариант можно рассматривать как наиболее перспективный, но при этом необходимо определиться с видами рисков, которые исключаются из социального страхования. Так, во многих странах (например, в Великобритании) отсутствует страховой механизм оказания медицинской помощи населения, в Норвегии отсутствует социальное страхование на случай временной нетрудоспособности в результате общего заболевания (работодатель должен за счет собственных средств сохранить заработную плату работнику на случай болезни). В Российской Федерации в 2001 г. был исключен риск безработицы.

Четвертый вариант активно рассматривается российскими учеными и практиками. Он был заявлен концепцией пенсионной реформы (в 1995 и 1998 гг.), в рамках которой взносы на накопительную часть трудовой пенсии предусматривались именно из заработной платы работающих, и доля таких платежей в общей сумме взносов постепенно должна была увеличиваться. В конечном итоге работодатели не должны принимать непосредственное участие в формировании личного пенсионного счета налогоплательщика в накопительной части пенсии. Во многих странах, осуществляющих рыночные преобразования (бывшие республики СССР, страны Восточной Европы), платежи на социальное страхование поделены между работодателем и работником, но ни в одной стране нет законодательного положения, когда платежи работодателя называются налогом, а работника — взносом на социальное страхование. Предлагаемый вариант будет актуальным только в условиях повышения реальной заработной платы. Ситуация 2005 г. показывает, что увеличение заработной платы идет очень медленно. Реализация четвертого варианта возможна при распределении нагрузки между работодателем и работником.

Таким образом, радикальным вариантом последующих реформ можно считать формирование налоговых доходов федерального бюджета, направляемых на финансирование ограниченного перечня выплат социального характера, за счет социального налога. Социальный налог - целевой налог, предназначенный для формирования финансовой базы государственного социального обеспечения, предусматривающий законодательно установленный механизм расходования налоговых поступлений. Целевой социальный налог представляет собой модель налога, соответствующую международной практике налогообложения.

Модель целевого социального налога предусматривает переход на паритетную основу финансирования социального и медицинского страхования, пенсионного обеспечения между работником и работодателем. Для работодателя — это обязательные отчисления на социальное обеспечение, т.е. механизм аналогичный действующему порядку исчисления и уплаты единого социального налога; для работника —добровольные взносы с заработной платы на социальное страхование, пенсионные платежи накопительного характера.

Переход на паритетную основу финансирования ведет к повышению роли социального партнерства, вовлечению работников в управление социальным страхованием.

Однако прежде чем принимать решение в одном из предложенных нами направлениях реформирования системы финансирования социальных выплат, следует иметь в виду, что частые изменения также являются препятствием для повышения заинтересованности работодателя в полной легализации заработной платы. Требуется определенный временной лаг для оценки эффективности проведенных изменений в части единого социального налога и взносов на обязательное пенсионное страхование, произошедших в 2005 г.

Первые результаты свидетельствуют, с одной стороны, о правомерности принятых изменений, но с другой стороны, подтверждают опасения тех, кто высказывал позицию о половинчатости мер. Расчет на то, что снижение на 10% ставки единого социального налога значительно увеличит налоговую базу не оправдался. Налогоплательщики не проявляют активности по легализации заработной платы, учитывая, что даже при сниженной до 26% ставке ЕСН "зарплатные схемы" все еще остаются экономичными. Количество налогоплательщиков, применяющих регрессию налоговых ставок, по оценкам практиков существенно сократилось. Тем не менее, это лишь первые выводы, которые сопровождаются данными о выполнении плановых показателей бюджета на 2005 г. по поступлению платежей ЕСН. Задевать месяцев текущего года общий объем платежей по налогу составил 95,0%, в том числе зачисляемых в федеральный бюджет 94,2%, в ФСС РФ-97,0%, в ТФОМС-95,2%.

Изменения, внесенные в главу 24 НК РФ, касающиеся организаций, осуществляющих деятельность в сфере информационных технологий

Федеральным законом от 27.07.2006 № 144-ФЗ "О внесении изменений в часть вторую Налогового кодекса Российской Федерации в части создания благоприятных условий налогообложении для налогоплательщиков, осуществляющих деятельность в области информационных технологий, а также внесения других изменений, направленных на повышение эффективности налоговой системы" ст. 241 НК РФ дополнена ставками, по которым с 1 января 2007 года будут исчислять единый социальный налог налогоплательщики-организации, осуществляющие деятельность в области информационных технологий.

Так, с 1 января 2007 года налогоплательщики-организации, осуществляющие деятельность в области информационных технологий, производящие выплаты физическим лицам, за исключением налогоплательщиков, имеющих статус резидента технико-внедренческой особой экономической зоны, будут исчислять единый социальный налог по следующим ставкам:

1)при налоговой базе на каждое физическое лицо нарастающим итогом с начала года:

до 75 000 руб. — ставка 26,0 %, в том числе:

в доле, зачисляемой в федеральный бюджет, — 20,0 %;

в Фонд социального страхования Российской Федерации (ФСС РФ) — 2,9 %;

в Федеральный фонд обязательного медицинского страхования (ФФОМС) — 1,1 %;

в территориальный фонд обязательного медицинского страхования (ТФОМС) — 2,0 %;

2)от 75 001 руб. до 600 000 руб. — ставка 19 500 руб. + 10,0 % с суммы, превышающей 75 000 руб., в том числе:

в доле, зачисляемой в федеральный бюджет, — 15 000 руб. + 7,9 % с суммы, превышающей 75 000 руб.;

в доле, зачисляемой в ФСС РФ, — 2175 руб. + 1,0 % с суммы, превышающей 75 000 руб.;

в доле, зачисляемой в ФФОМС, — 825 руб. + 0,6 % с суммы, превышающей 75 000 руб.;

в доле, зачисляемой в ТФОМС, — 1500 руб. + 0,5 % с суммы, превышающей 75 000 руб.;

свыше 600 000 руб. — ставка 72 000 руб. + 2,0 % с суммы, превышающей 600 000 руб.,

в том числе:

в доле, зачисляемой в федеральный бюджет, — 56 475 руб. + 2,0 % с суммы, превышающей 600 000 руб.;

в доле, зачисляемой в ФСС РФ, — 7425 руб.;

в доле, зачисляемой в ФФОМС, — 3975 руб.;

в доле, зачисляемой в ТФОМС, — 4125 руб.

Для налогоплательщиков-организаций, осуществляющих деятельность в области информационных технологий, ставки единого социального налога отличны согласно Федеральному закону от 27.07.2006 Ns 144-ФЗ от ставок налога, уплачиваемого налогоплательщиками, производящими выплаты физическим лицам; различаются также пороги налоговых баз, после которых применяется регрессивная шкала налогообложения (максимальная ставка единого социального налога в размере 26 % при налоговой базе на каждое физическое лицо нарастающим итогом с начала года):

до 75 000 руб. — у налогоплательщиков-организаций, осуществляющих деятельность в области информационных технологий;

до 280 000 руб. — у налогоплательщиков, производящих выплаты физическим лицам.

Об уплате единого социального налога и страховых взносов на обязательное пенсионное страхование индивидуальными предпринимателями

Похожие работы

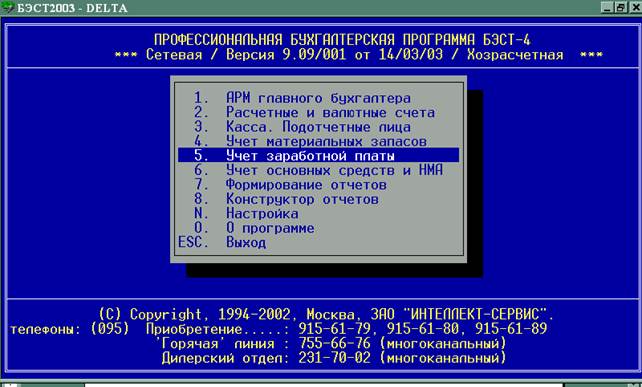

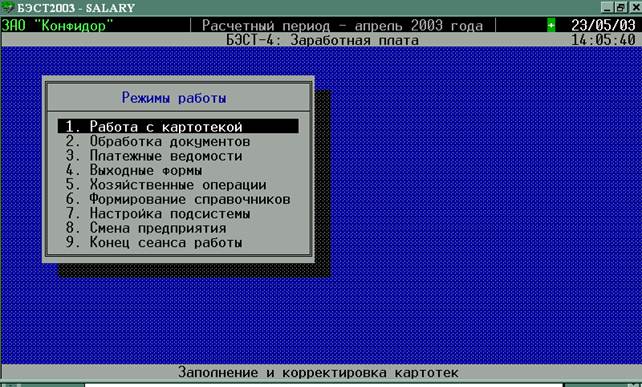

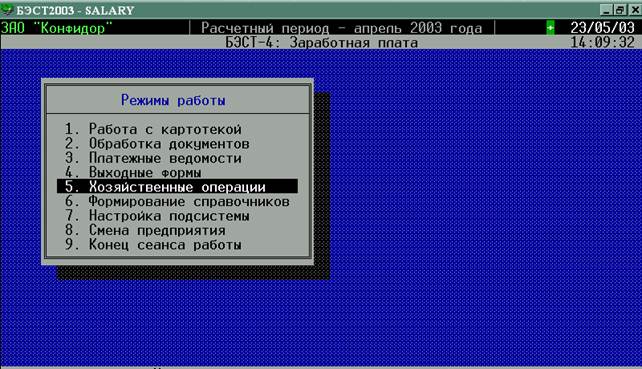

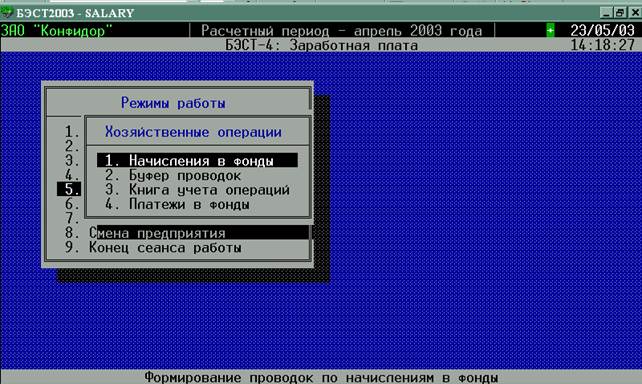

... – хозяйственной деятельности ЗАО «Конфидор» отражает и порядок ведения учета расчетов по ЕСН (см. Приложение 17). Исходя из аудиторского заключения видно, что главным недостатком в организации учета и налогообложения расчетов по ЕСН является не своевременность перечисления платежей по ЕСН. Это можно объяснить недостатком оборотных денежных средств у предприятия. 3. Проблемы и ...

... социальными фондами. Эта функция принадлежит государству и полностью им контролируется. Налогоплательщики поэтому не могут нести ответственности за правильность исчисления, полноту и своевременность распределения единого социального налога между фондами, а только лишь за правильность исчисления, полноту и своевременность уплаты самого налога. Указанная проблема возникла по той причине, что глава ...

... страховых взносов на обязательное пенсионное страхование (авансовых платежей по страховым взносам) представляются налогоплательщиком в налоговый орган одновременно с представлением расчетов и (или) налоговой декларации по налогу. 10.Социальная защита населения. 10.1.Взносы в Пенсионный фонд РФ. Одним из компонентов социальной защиты населения выступают взносы в Пенсионный фонд ...

... предпринимателям. Однако, по нашему мнению, выплаты физических лиц по договорам гражданско-правового характера, предметом которых является выполнение работ, оказание услуг, осуществляемые в пользу индивидуальных предпринимателей не должны облагаться единым социальным налогом. Иначе, возникнет двойное налогообложение, поскольку индивидуальные предприниматели самостоятельно уплачивают единый ...

0 комментариев