Навигация

Особенности управления финансами в отделах образования

ДИПЛОМНЫЙ ПРОЕКТ

«Особенности управления финансами в отделах образования на примере отдела образования территориального управления Колпинского района г. Санкт-Петербурга»

Введение

Актуальность исследования. В настоящее время практически любое бюджетное учреждение независимо от сферы своей деятельности и размера переживает кризис. Эта ситуация сложилась из – за продолжительного, в течении 10 – 15 лет недофинансирования. По сути, бюджетные учреждения, не умеющие в условиях рыночной экономики получать прибыль, предоставлены сами себе. Тем не менее, в течение последних лет они начинают немного вставать на ноги, хотя очень медленными темпами. Цели у них могут быть разные – достижение максимальной отдачи от уже существующей системы, привлечение дополнительных средств или простое выживание. Учреждения общего образования – не исключение. Бесперебойная работа таких организаций необходима, так как по закону мы имеем право на определённые бесплатные услуги, без которых в жизни не обойтись. Их можно перечислять много, но одной из самых важных, автор работы видит в бесплатном общем образовании. Получается определённый замкнутый круг: граждане страны имеют право на бесплатные государственные услуги, а у самого государства нет средств для финансирования учреждений, предоставляющих эти услуги. Бюджетные организации сами вынуждены искать средства для покрытия своих расходов, или становиться вечными должниками, хотя пройдёт какое-то время и при отсутствии оплаты с ними рано или поздно перестанут работать. Нельзя забывать, что чем больше времени тянется недофинансирование, тем труднее будет связывать концы и концами в тот критический момент, который так или иначе наступит. Конечно, можно искусственно занижать планируемые расходы, игнорируя некоторые статьи финансирования, но от этого будет только хуже. По-мнению автора данной работы, нужно искать другие пути привлечения средств.

Поиск возможных альтернатив – это заключительная часть работы, поскольку сначала необходимо досканально изучить объект, чтобы результаты поиска соответствовали реалиям организации. Иначе проделанный труд будет бесполезным.

Целью данного проекта являются поиск дополнительных путей привлечения денежных средств для бюджетных организаций, занимающихся образовательной деятельностью.

В соответствии с поставленной целью решались следующие задачи:

– изучение порядка и особенностей финансирования образовательных учреждений;

– изучение правил их работы на низшем (школы) и районном (отдел образования) уровнях.

Объектом исследования являются образовательные учреждения Колпинского района С-Петербурга.

Предметом исследования является процесс финансирование работы образовательных учреждений.

1. Анализ финансирования отдела образования

1.1 Целевое и внебюджетное финансирование

В начале работы необходимо определиться с некоторыми общими понятиями:

бюджетное учреждение – организация, созданная органами государственной власти Российской Федерации, органами государственной власти субъектов Российской Федерации, органами местного самоуправления для осуществления управленческих, социально-культурных, научно-технических и иных функций некоммерческого характера, деятельность которой финансируется из соответствующего бюджета или бюджета государственного внебюджетного фонда на основе сметы доходов и расходов;

главный распорядитель средств бюджета (далее – главный распорядитель) – орган государственной власти Российской Федерации, орган государственной власти субъекта Российской Федерации, орган местного самоуправления или иной прямой получатель средств бюджета, определенный соответствующим законом (правовым актом) о бюджете на очередной финансовый год и имеющий право распределять ассигнования по направлениям, установленным этим законом (правовым актом), по распорядителям и получателям средств бюджета, находящимся в его ведении;

получатель средств бюджета (далее – получатель) – бюджетное учреждение, находящееся в ведении главного распорядителя или распорядителя, имеющее право на получение бюджетных ассигнований;

объем финансирования расходов – объем прав получателя на оплату принятых в установленном порядке денежных и иных обязательств за счет средств бюджета, в пределах которых органы, исполняющие соответствующие бюджеты, осуществляют кассовые расходы по поручению получателя;

лицевой счет – регистр аналитического учета органа казначейства, предназначенный для отражения в учете лимитов бюджетных обязательств, принятых денежных обязательств, объемов финансирования и кассовых расходов, осуществляемых в процессе исполнения расходов соответствующего бюджета главными распорядителями, распорядителями и получателями.

Бюджеты всех уровней должны быть сбалансированы. При наличии дефицита бюджета первоочередному финансированию подлежат расходы, включаемые в бюджет текущих расходов. Закон о бюджете устанавливает общие лимиты на финансирование отраслей городского хозяйства по ведомственным статьям (то есть по главным распорядителем кредитов), по экономическим статьям и по целевым (функциональным) статьям.

Расходы бюджетов всех уровней подразделяются на расходы, включаемые в бюджет текущих расходов (текущие расходы) и бюджет развития (капитальные расходы). В бюджет развития входят ассигнования на финансирование инвестиционной и инновационной деятельности и другие затраты, связанные с расширенным воспроизводством.

Капитальные расходы бюджетов – часть расходов бюджетов, связанных с расширенным воспроизводством, при осуществлении которых создается или увеличивается капитал, находящийся в собственности Российской Федерации, субъектов РФ, муниципальных образований. Капитальные расходы предназначены для финансирования долгосрочных бюджетных программ и обеспечивают инновационную и инвестиционную деятельность. К ним относятся расходы, предназначенные для инвестиций, на проведение капитального ремонта, средства, предоставляемые в качестве бюджетных кредитов на инвестиционные цели, и т.п. В составе капитальных расходов бюджетов формируется бюджет развития, который составляется на 5–6 лет не только на субфедеральном, но и на местном уровне. При этом часть расходов бюджета развития, которую предписано осуществлять в текущем году, будет включаться в текущий бюджет.

Текущие расходы бюджетов – часть расходов бюджетов, обеспечивающих текущее функционирование органов государственной власти, местного самоуправления, бюджетных учреждений, оказание государственной поддержки другим бюджетам и отдельным отраслям экономики в форме дотаций, субсидий и субвенций. В бюджете текущих расходов может быть предусмотрено выделение защищенных статей бюджета, расходы по которым производятся независимо от снижения объема поступления доходов бюджета. Несмотря на то что в Бюджетном кодексе РФ не предусмотрено их выделение, законы о бюджете субъектов РФ по-прежнему включают защищенные статьи бюджета. Обязательные расходы территорий – это те денежные средства, которые тратятся по утвержденным центральным правительством сметам.

Кроме того, все доходы и расходы располагаются в бюджетах по единой бюджетной классификации, представляющей собой группировку доходов и расходов бюджетов всех уровней с присвоением объектам классификации группировочных кодов. Бюджетная классификация обеспечивает сопоставимость показателей бюджетов всех уровней. В Федеральном законе «О бюджетной классификации», подписанном Президентом РФ 15 августа 1996 г. №115‑ФЗ, отмечается, что бюджетная классификация включает: классификацию доходов бюджетов РФ; функциональную классификацию расходов бюджетов РФ; экономическую классификацию расходов бюджетов РФ; классификацию источников внутреннего финансирования дефицитов бюджетов РФ; классификацию источников внешнего финансирования дефицита федерального бюджета; классификацию видов государственных внутренних долгов РФ и субъектов РФ; классификацию видов государственного внешнего долга и внешних активов РФ; ведомственную классификацию расходов федерального бюджета.

Ведомственная классификация бюджетов субъектов РФ утверждается законодательными (представительными) органами субъектов РФ.

В субъектах РФ создаются финансовые органы и органы финансового контроля в соответствии с законодательством субъекта РФ. Муниципальные образования создают финансовые органы в соответствии с уставом муниципального образования.

Финансирование образования осуществляется за счет средств федерального бюджета и средств бюджетов субъектов РФ. В бюджетах территорий главными выступают расходы на социальные цели. На народное образование и профессиональную подготовку кадров из территориальных бюджетов выделяется более 60% всех расходов консолидированного бюджета РФ, на здравоохранение – около 55%, на социальное обеспечение – более 70%, на жилищно-коммунальное хозяйство – свыше 90%.

В схему централизованного государственного финансирования включаются некоммерческие организации (учреждений) вместе с органами исполнительной власти субъектов РФ для достижения целей образования. В нашем случае бюджет субъекта РФ – бюджет города Санкт-Петербурга. ![]()

Бюджет города расположен в основном на расчётных счетах, контролируемых Комитетом финансов.

Для Санкт-Петербурга главным распорядителем средств бюджета является именно Комитет Финансов. Поэтому необходимо подробнее остановиться на нём. Как было отмечено выше, исполнение бюджета СПб осуществляет Комитет финансов. Он действует на основе 4 документов: закона о бюджете на текущий год, поквартального распределения расходов (утверждает губернатор), детализированной росписи доходов и расходов первых получателей бюджетных средств (утверждает председатель Комитета финансов) и ежемесячных кассовых планов по финансированию (утверждает председатель Комитета финансов). Основные функции Комитета финансов:

§ составление проекта бюджета и проектов смет внебюджетных фондов Санкт-Петербурга;

§ исполнение бюджета Санкт-Петербурга, контроль использования бюджетных средств;

§ прогнозирование и учет расходов и доходов бюджета Санкт-Петербурга;

§ организация выпуска и размещения государственных облигаций Санкт-Петербурга и других форм займов;

§ обслуживание долга Санкт-Петербурга и исполнение его финансовых обязательств;

§ организация контроля за своевременным и правильным назначением и выплатой пособий за счет бюджетных средств Санкт-Петербурга;

§ предоставление займов из бюджета и внебюджетных фондов;

§ подготовка проектов правовых актов, вносимых на рассмотрение Законодательного собрания Санкт-Петербурга губернатором Санкт-Петербурга, и распоряжений губернатора Санкт-Петербурга по вопросам бюджетно-финансовой политики;

§ обеспечение взаимодействия администрации Санкт-Петербурга с организациями финансовой инфраструктуры и др…

Главная стратегическая задача для комитета – финансовое планирование, а также управление финансовыми ресурсами Санкт-Петербурга с «целью повышения качества жизни горожан».

Как известно, бюджет принимается и утверждается за несколько месяцев до начала отчетного периода. Вначале бюджетные организации, в том числе и отделы образования составляют заявку на расходы, то есть показывают, какие денежные средства они хотели бы получить и на какие цели. После утверждения расходов и доходов публикуется закон о бюджете с множеством приложений, в которых расписаны доходы и расходы на год. Годовая информация разбивается по кварталам и месяцам.

Поквартальное распределение расходов производится и утверждается исходя из неравномерного поступления доходов в бюджет в течение года (I квартал – 18–20% от годовой суммы, II и III квартала – 23–25%, IV квартал – 30–36%) и потребности в максимально возможном равномерном финансировании большинства расходов и учитывает в случае необходимости привлечение заемных средств.

Роспись доходов и расходов детализирует поквартальные лимиты расходов бюджета.

На основании поквартального распределения расходов и уточненного прогноза доходных поступлений формируются месячные кассовые планы. В этом плане фиксируются планируемые за месяц доходы и лимиты необходимых расходов. В случае превышения расходов над доходами (дефицит в пределах месяца считается в городе кассовым разрывом) формируется задание на привлечение заемных средств, а при превышении доходов над планируемыми расходами – задание по поступлению бюджетных средств на погашение долга. Комитет финансов соответственно должен отчитываться за расходы бюджета. Кассовые расходы за 2005 год показаны в приложении 1.

В свою очередь месячные кассовые планы служат основой для составления распорядителями кредитов реестров финансирования, которые передаются ими в Комитет финансов, где составляется и уже исполняется единый месячный реестр платежей. Выписки из ежемесячных отчётных реестров за 2005 год указаны в приложении 2.

В расходах бюджетов значительный удельный вес занимают расходы бюджетных учреждений, включающие:

§ оплату труда;

§ перечисление страховых взносов в государственные внебюджетные фонды;

§ трансферты населению;

§ командировочные и другие компенсационные выплаты работникам, предусмотренные законодательством;

§ оплату товаров, работ и услуг по заключенным государственным или муниципальным контрактам;

§ оплату товаров, работ и услуг в соответствии с утвержденными сметами без заключения государственных или муниципальных контрактов.

Структура расходов образовательных учреждений представлена в приложении 3. Структура расходов подразделяется на функциональную и ведомственную. Ведомственная структура показывает общие данные расходов, например общая сумма затрат на ремонт школ какого-либо района, на покупку книг и т.д.… Функциональная структура разбивает общие данные по каждому объекту учёта, по каждой школе в отдельности.

Образовательные учреждения подотчетны отделу образования района, в котором они находятся. Бухгалтерский учёт ведётся как в образовательных учреждениях, так и в отделах образования. Учет должен обеспечивать систематический контроль за ходом исполнения смет доходов и расходов, состоянием расчетов с юридическими и физическими лицами, сохранностью денежных средств и материальных ценностей.

Сейчас, в 2005 году происходит реформирование бюджетной системы и порядка финансирования бюджетных учреждений. Главными направлениями реформы являются, во-первых, закрытие всех расчётных счётов организаций и перевод их на один лицевой счёт, а во-вторых изменение вида бухгалтерской и налоговой отчётности и перевод бюджетных организаций на новые счёта бухгалтерского учёта. В связи с этим рассмотрим общий перечень нормативных документов, регулирующих вопросы формирования бюджетного финансирования сферы образования (приложение 4), а также перечень нормативных правовых актов Санкт-Петербурга, действие которых приостанавливается с 1 января по 31 декабря 2005 года (приложение 5).

Управление финансами в отделах образованиях осуществляется одновременно с ведением бухгалтерского учёта.

В соответствии с пунктом 3 приказа Минфина России от 26.08.2004 №70н переход к применению новой инструкции по бюджетному учету необходимо осуществить до 1 октября 2005 года по мере организационно-технической готовности.

Изучив некоторые положения нового порядка ведения бухгалтерского учёта, автор попытался их изложить. Происходит изменение счетов бухгалтерского учёта (наиболее сложная проблема в настоящий момент для бухгалтеров бюджетных организаций). Это означает, что данные в рублях на определённую дату по имуществу и обязательствам организации необходимо разбить и распределить по новым счетам по правилам, указанным в приложении к новой инструкции. Новый план счетов будет действителен для всех бюджетных учреждений, поэтому сопоставлять данные отчётности в вышестоящих организациях будет значительно легче.

Что касается целевого финансирования, то есть вопроса, который рассматривается в этой главе, то произошли следующие изменения. По новым правилам, у организации закрываются все собственные счета, и остаются только лицевые счета, контролируемые территориальными органами комитета финансов. Если раньше на собственный счёт переводилась заработная плата, социальные начисления и т.д.…, внереализационные доходы, то сейчас этого просто не нужно, так как большинство организаций работает с пластиковыми картами, а доходы от коммерческой деятельности переводятся непосредственно получателям на основании поручения бюджетной организации по действующим правилам с лицевого счёта отдела образования.

Уже было указано, что комитет финансов является организатором и исполнителем городского бюджета, управляющим счетами городского бюджета и бюджетными средствами. Указанный орган является кассиром отдела образования и осуществляет платежи за счет бюджетных средств от имени и по поручению отдела.

Заметим, что сейчас, как и при старом порядке ведения учёта и управления финансами, организация фактически не владеет денежными средствами. До её сведения доводится кассовый план финансирования, где говорится, на что и в каком объёме можно потратить деньги. Отдел образования получает услуги, покупает мебель, занимается ремонтом учреждений, заключает договора от своего имени, а оплачивает услуги по договорам комитет финансов от имени отдела образования по просьбе отдела после предоставления необходимой документации.

Итак, лицевой счет – регистр аналитического учета органа, исполняющего бюджет, предназначенный для отражения в учете лимитов бюджетных обязательств, принятых денежных обязательств, объемов финансирования и кассовых расходов, осуществляемых в процессе исполнения расходов городского бюджета, получателями средств и органом, исполняющим бюджет.

Открытие лицевых счетов осуществляется органом, исполняющим бюджет, по разрешительной надписи руководителя на заявлении клиента об открытии лицевого счета после проверки документов, представленных для оформления открытия соответствующего лицевого счета начальниками отделов казначейского исполнения бюджета, правового и кадрового обеспечения, учета исполнения бюджетной системы, бухгалтерского учета и отчетности. Документы по оформлению открытия лицевых счетов хранятся в отделе казначейского исполнения бюджета.

Учёт ведения доходов по лицевым счётам ведётся одновременно с учётом расходов. Территориальные органы отдают выписки с лицевого счета отделу образования, где указаны расходы, то есть перечисления с расчётного счёта. Бухгалтерия отдела образования проверяет расходы и заносит банковские выписки сначала в бухгалтерскую программу, а затем прикрепляет к банковским документам и сшивает их. Несмотря на то, что отдел образования фактически никому не оплачивает и не получает денежных средств, но в бухгалтерский учёт операций по банку ведётся именно здесь. Так как бухгалтерский учёт ведётся на компьютере, то все операции оформляются сначала в нём, а потом необходимые документы и регистры распечатываются, подписываются и подшиваются

Связь между органом, исполняющим бюджет (Комитет финансов), происходит по средствам обмена документации. Со стороны отдела образования – это платёжные документы на перечисление денежных средств с лицевого счёта, со стороны комитета финансов – отчётные данные о произведенных тратах. И в конце каждого месяца отдел образования сдаёт сводную таблицу по движению денежных средств на лицевом счёте исходя из своих данных.

Орган, исполняющий бюджет, обязан своевременно информировать клиентов об изменении порядка учета операций по исполнению расходов городского бюджета, консультировать по вопросам оформления и представления в орган, исполняющий бюджет, платежных поручений, сопутствующего документооборота и вопросов, возникающих в процессе обслуживания лицевых счетов, доводить до клиентов нормативные документы, регулирующие порядок исполнения расходов городского бюджета.

В отделе образования есть своя касса, где хранятся денежные средства в пределах лимитов, установленных по решению банка и территориального управления финансами. Деньги в кассе разрешено держать для выдачи под авансовый отчёт, на командировочные расходы и т.д.…

Учёт оформления кассовых операций не намного отличается от ведения учёта во внебюджетных организациях. Поступление и расходование наличной денежной выручки оформляется приходными и расходными ордерами, подписанными главным бухгалтером и другими уполномоченными лицами. Вышеперечисленные документы оформляются в момент совершения операции и распечатываются. Существует журнал учёта приходных и расходных кассовых ордеров, куда заносятся данные документы в строго хронологическом порядке.

Наряду с целевым поступлением денежных средств, в бюджетных организациях существует так называемое внебюджетное финансирование. Оно состоит в основном состоит из:

1. финансирования муниципальных округов (помощь в денежной или товарной форме);

2. поступление от физических лиц (к примеру, добровольные взносы от родителей учеников);

3. доходы от сдачи имущества, помещений в аренду;

4. дополнительное платное образование, предлагаемое в школах, кружки и т.д.…

Рассмотрим особенности данного финансирования до реформы и после.

А. До реформирования бюджетной системы.

Выручка бюджетных учреждений от оказания платных услуг в бюджете не отражается. Вместе с тем она контролируется и бухгалтерией отдела образования и комитетом финансов. Бухгалтерский учёт по внебюджетным расчётам ведётся в отделах образования.

Из вышеперечисленных источников финансирования видно, что денежные средства могут поступать как на расчётный счёт организации (организация до реформы имела свои расчётные счета в банках), так и в её кассу.

Бухгалтерская документация по оформлению денежных поступлений ни чем не отличается от ведения документов по кассе (ПКО) и расчётного счёта. Но, вместе с тем у организации возникает доход от коммерческой деятельности, которая облагается налогом на прибыль, к тому же данные сдаются по выделенному балансу. Тем не менее, это поступление денежных средств считается доходами отдела образования, который может их тратить (естественно, по согласованию с комитетом финансов) на собственные нужды.

Б. После реформирования бюджетной системы.

Как я уже писала, одним из основных проявлений реформирования бюджетной системы стало закрытие всех расчётных счетов организаций (с 1 октября 2005 года). В результате чего бюджетные организации осуществляют операции только по лицевому счёту и кассе. Конечно, коммерческая деятельность в бюджетных организациях как велась, так и будет продолжать вестись, но при этом заказчиком выступает сам город. Соответственно доходы от коммерческой деятельности теперь учитываются в бюджете города. Эти суммы учитываются на лицевых счетах бюджетного учреждения.

Приведу небольшой пример. Если раньше договор об аренде помещений заключался с отделом образования, то сейчас он заключается непосредственно с КУГИ (комитет управления государственным имуществом).

Те же средства, которые раньше перечислялись на расчётные счета отдела образования, теперь попадают на счёт учёта средств бюджета, а те средства, которые попадали на счета отдела через кассу, должны быть направлены на расчётный счёт бюджета.

Бухгалтерский учет исполнения сметы доходов и расходов по бюджетным средствам и средствам, полученным за счет внебюджетных источников, ведется по плану счетов, с составлением единого баланса по указанным средствам, и отдельного баланса по средствам, полученным за счет внебюджетных источников.

Оплата потребителем услуги (работы, товара), перечисление учреждению целевых средств и безвозмездных поступлений производятся в безналичной и наличной формах непосредственно на текущие счета по учету средств бюджета Санкт-Петербурга.

При оплате потребителем услуги (работы, товара) за наличный расчет в кассу учреждения, отдел образования вносит денежную наличность в учреждение банка с учетом установленного лимита остатка кассы. Денежная наличность вносится на текущие счета по учету средств бюджета Санкт-Петербурга для зачисления доходов от предпринимательской и иной приносящей доход деятельности, открытые для управлений Комитета финансов по районам Санкт-Петербурга.

Доходы от предпринимательской и иной приносящей доход деятельности в полном объеме отражаются на лицевом счете отдела и непосредственно на счёте учреждения, у которого возникли доходы, открытом в Комитете финансов, и учитываются в смете доходов и расходов в части предпринимательской и иной приносящей доход деятельности.

Перечисление предусмотренных налоговым законодательством налогов и сборов по предпринимательской и иной приносящей доход деятельности бюджетных учреждений, не включаемых в состав расходов, связанных с ведением этой деятельности, осуществляется Комитетом финансов от имени и по поручению отдела образования с отражением указанных платежей на лицевых счетах отдела в уменьшение поступлений доходов от предпринимательской и иной приносящей доход деятельности.

При этом отдел самостоятельно осуществляют расчет сумм налогов, причитающихся к уплате в бюджет, обеспечивают контроль за сроками их уплаты и несут ответственность за полноту и своевременность уплаты налогов в соответствии с налоговым законодательством Российской Федерации.

Перечисление предусмотренных налоговым законодательством налогов и сборов по предпринимательской и иной приносящей доход деятельности бюджетных учреждений, включаемых в состав расходов, связанных с ведением этой деятельности, осуществляется в порядке, установленном утвержденной распоряжением Комитета финансов от 26.04.2001 №45‑р Инструкцией о порядке финансирования расходов бюджета Санкт-Петербурга и ведения лицевых счетов главных распорядителей бюджетных средств и подведомственных им бюджетных учреждений при казначейской системе исполнения бюджета.

Доходы, полученные бюджетными учреждениями от предпринимательской и иной приносящей доход деятельности, поступившие в бюджет Санкт-Петербурга и не использованные по состоянию на 31 декабря, зачисляются в тех же суммах на лицевые счета соответствующих бюджетных учреждений и используются на финансирование расходов этих учреждений в пределах утвержденных ассигнований по бюджету Санкт-Петербурга на следующий за отчетным финансовый год.

Включение доходов от предпринимательской и иной приносящей доход деятельности в состав доходов бюджетов не означает, что они не будут являться объектом учета в бюджетных учреждениях. Можно предположить, что внебюджетные средства трансформируются в дополнительные объемы финансирования, получаемые бюджетными учреждениями из бюджета, по примеру доходов от сдачи в аренду федерального недвижимого имущества. Вследствие этого отпадет необходимость нумерации субсчетов бухгалтерского учета в бюджетных учреждениях по признакам и значительно уменьшится объем учетной работы. Формирование баланса по внебюджетной деятельности, а также казначейские процедуры исполнения бюджетов предполагают новые подходы к учету, казалось бы, традиционных объектов учета. К ним относятся расходы к распределению и материалы при осуществлении бюджетной и внебюджетной деятельности.

1.2 Расходы отдела образования

Финансирование расходов распорядителей ассигнований федерального бюджета и осуществление кассовых расходов производится с лицевых счетов, открытых в территориальных органах Федерального казначейства. Перечисление средств федерального бюджета на текущие бюджетные и расчетные счета организаций, открытые в учреждениях банков, не производится.

При исполнении сметы расходов бюджетными учреждениями различают кассовые и фактические расходы.

Кассовые расходы – это суммы, выданные банком с бюджетных или текущих счетов бюджетных учреждений на их расходы. Однако по ним нельзя судить о фактическом использовании средств, так как отдельные суммы могут быть начислены, но не выплачены. Кассовые расходы показывают сумму средств, полученных учреждением из бюджета по отдельным сметам подразделений, что позволяет располагать данными о кассовом исполнении смет и об остатках неиспользованных кредитов на каждую конкретную дату. Учет кассовых расходов позволяет контролировать целевое расходование бюджетных средств.

Фактические расходы – это действительные расходы организации по исполнению сметы. Фактические расходы более полно свидетельствуют об окончательно произведенных расходах, чем кассовые. Их учет позволяет контролировать как ход фактического исполнения сметы расходов учреждения в целом, так и соблюдение установленных норм расходов по отдельным статьям и структурным подразделениям.

Централизованная бухгалтерия размер экономии по смете определяет в целом по данным ведомости наблюдений, которая ведется по статьям и видам учреждений.

Лицевые счета открываются распорядителям ассигнований федерального бюджета. Через лицевые счета, открытые в организациях Федерального казначейства, осуществляются:

1) финансирование расходов учреждений, организаций, предприятий на основании бюджетных назначений утвержденных смет расходов и других обоснований и расчетов, подтверждающих необходимость производимых расходов;

2) межбюджетные расчеты с администрациями субъектов РФ и муниципальных образований по трансфертам, дотациям;

3) компенсации, субвенции, субсидии, целевые программы;

4) предоставление средств федерального бюджета на условиях возвратности и платности;

5) расчеты с предприятиями и организациями в части компенсаций и социальных выплат по федеральным программам.

Сами же бюджетные учреждения несут ответственность за:

- целевое использование бюджетных средств;

- соблюдение нормативов финансовых затрат на предоставление государственных услуг при утверждении смет доходов и расходов;

- эффективное использование бюджетных средств;

- достоверность и своевременность представления отчетов и других сведений, связанных с использованием бюджетных средств.

Перечисление средств бюджета Санкт-Петербурга на счета главных распорядителей бюджетных средств и бюджетных учреждений, открытые в учреждениях банков, не производится, за исключением бюджетных счетов, открытых для получения финансирования следующих расходов:

- оплата труда и начисления на оплату труда;

- канцелярские и хозяйственные расходы;

- командировки и служебные разъезды;

- оплата междугородних переговоров;

- социальные и компенсационные выплаты (расходы)

Как было отмечено выше, отдел образования представляет органу, исполняющему бюджет, заявки на расходование бюджетных средств с указанием показателей бюджетной классификации Российской Федерации. К заявкам применяются правила оформления документов в соответствии с инструкциями органа, исполняющего бюджет, и Банка России.

Орган, исполняющий бюджет проверяет представленные документы на предмет целевого использования бюджетных средств, наличия достаточного остатка лимитов, открытого финансирования, соблюдения установленных правил расчетов, правильности указания реквизитов. При этом часть заявок может быть отложена, отбракована или исполнена частично. Орган, исполняющий бюджет, принимает решение о зачислении средств на лицевой счет получателя средств. Орган, исполняющий бюджет, производит отражение сумм перечисленного получателю финансирования на его лицевом счете в день осуществления операции.

Заявка отдела образования исполняется платежным поручением органа, исполняющего бюджет, на банковский счет контрагента, указанный в заявке на расходование бюджетных средств от получателя средств. Списание средств с лицевого счета получателя средств производится следующим операционным днем. При этом сумма списания отражается по дебету лицевого счета получателя средств и по кредиту счета органа, исполняющего бюджет. На следующий день после совершения операций по лицевому счету орган, исполняющий бюджет, выдает выписку из лицевого счета с приложением документов (заявок), явившихся основанием для осуществления операции.

Получатель средств до осуществления расходного платежа по его лицевому счету представляет органу, исполняющему бюджет, средств документы, подтверждающие наличие у получателя средств денежных обязательств, возникших в результате заключения договоров, соглашений, контрактов с исполнителями работ (услуг), оплата которых производится за счет средств городского бюджета. Несоответствие представленных документов сметным назначениям, в необходимых случаях – Государственному заказу, а также сомнительность представленных документов служит основанием для отказа в приеме заявки и осуществлении расхода бюджетных средств.

Процедура осуществления кассового расхода за счет средств городского бюджета состоит из передачи органом, исполняющим бюджет, в учреждение банка собственных платежных поручений, подготовленных на основании заявок получателей средств с отражением операций на лицевом счете.

Ежемесячно, не позднее 5‑го числа месяца следующего за отчетным, получатели средств и орган, исполняющий бюджет, осуществляют сверку операций по финансированию и расходованию средств, учтенных на лицевых счетах получателей средств. Сверка производится путем представления органом, исполняющим бюджет, получателю средств выписки из лицевого счета и копии карточки лицевого счета в электронном виде и на бумажном носителе, составленных на 1‑ое число месяца, следующего за отчетным, сформированных нарастающим итогом с начала отчетного месяца.

Средства из бюджета на содержание учреждений и проведение мероприятий выделяются на основе утвержденных смет расходов.

Смета расходов – основной плановый и финансовый документ, определяющий объем, целевое направление, поквартальное распределение средств, выделяемых из бюджета на содержание учреждений. Предусмотренные в смете ассигнования являются предельными, и расходование сверх этих сумм не разрешается. Нельзя производить расходы, не предусмотренные сметой, если нет экономии средств. Перераспределять средства возможно.

Формы сметы, основные показатели, по которым она составляется, нормы и расценки для определения размера расходов сообщаются вышестоящими организациями. В типовой смете содержатся данные, общие для всех бюджетных учреждений. Она состоит из трех частей: в первой части указывается наименование и адрес учреждения, бюджет, из которого оно финансируется (раздел, параграф бюджетной классификации), и свод расходов по статьям с распределением по кварталам; во второй части отражаются показатели оперативного плана начало и конец года, а также среднегодовые; в третьей части приводятся расчеты и обоснования по каждой статье расходов и отдельным ее элементам.

Порядок ведения бухгалтерского учета смет в отделе установлен Инструкцией о ведении бухгалтерского учёта №70н, которая предусматривает:

Ø план счетов бухгалтерского учета в учреждениях;

Ø мемориально-ордерную форму ведения учета (приложение 6);

Ø способ применения субсчетов плана счетов бухгалтерского учета для отражения операций по исполнению сметы доходов и расходов как бюджетных средств, так и средств, полученных за счет внебюджетных источников;

Ø формы первичных учетных документов и регистров бухгалтерского учета;

Ø методы оценки активов и обязательств;

Ø корреспонденцию субсчетов по основным бухгалтерским операциям;

Ø другие вопросы организации бухгалтерского учета.

Основываясь на Инструкции рассмотрим виды расчётов и расходов.

Учёт с поставщиками и подрядчиками. У отдела образования, как и во всех других организациях, есть свои поставщики и подрядчики. Организация покупает товары, питание для учеников, товарно-материальные ценности, пользуется услугами телефонных компаний, получает счета за свет и т.д.… Но прежде всего организация заключает договора на оказание услуг и поставку товара, в которых прописана ответственность, сроки действия, порядок оплаты и другие условия. Чаще всего по таким договорам оплата происходит после оказания услуг. Например, отдел образования закупил партию столов для школ, предварительно заключив договор с организацией-поставщиком, последний, в свою очередь, вместе с товаром передаёт отделу образования документы на мебель, счет, накладную и счёт-фактуру (оплата по безналу с отсрочкой). Отдел образования приходует себе на склад столы, одновременно делая запись в журнале расчётов с поставщиками и подрядчиками о сумме задолженности перед организацией – поставщиком. Когда по договору наступает время оплаты товара, то отдел образования делает платёжное поручение на имя поставщика и вместе с документами, подтверждающими получение товара передаёт в районное отделение комитета финансов Санкт-Петербурга. Отдел образования составляет поручения на оплату расходов за поставленные товары, выполненные работы, предоставленные услуги в соответствии c заключенными договорами, счетами-фактурами, актами выполненных работ, иными документами, являющимися основанием для финансирования, зарегистрированными в соответствии с действующими законодательными и нормативными актами при осуществлении закупок товаров и услуг, а также на расходы, предусмотренные утвержденной сметой доходов и расходов отдела и в пределах лимитов бюджетных обязательств на месяц, утвержденных главным распорядителем средств.

После получения выписки с лицевого счёта о перечислении денежных средств поставщику, делает запись в регистре по учёту с поставщиками и подрядчиками о списании задолженности перед организацией-поставщиком.

В договоре может быть прописана любая форма оплаты (наличный и безналичный расчёт), а также может быть отмечена предоплата. В учёте в связи с этим практически ничего не изменяется, только при предоплате возникает задолженность организации-поставщика отделу до момента отгрузки товара. При оплате за наличный расчёт меняется только перечень документов, передаваемых организацией-поставщиком отделу образования: cчёт на оплату меняется на кассовый чек и корешок от приходного кассового ордера.

На отчётную дату все полученные, но не оплаченные накладные, счета-фактуры и акты оказания услуг составляют кредиторскую задолженность отдела образования, указанную в балансе за отчётный период. Оплаченные счета, услуги по которым ещё не выполнены, или не привезены товарно-материальные ценности, представляют собой выданные авансы поставщикам, которые уменьшают в балансе сумму кредиторской задолженности отдела.

В учёте расчётов с поставщиками и подрядчиками заполняются следующие регистры: по учёту расчетов учреждения с поставщиками за поставленные материальные ценности и оказанные услуги, с подрядчиками за выполненные работы, а также начисление и выплата сумм заработной платы, денежного довольствия и стипендий, а также оплаты пенсий, пособий и иных социальных выплат. Аналитический учет расчетов с поставщиками за поставленные материальные ценности, оказанные услуги ведется в Журнале операций по расчетам с поставщиками и подрядчиками; Карточке учета средств и расчетов. О расчётах по заработной плате скажу ниже.

Расчёты по оплате труда. Система оплаты труда определяется тарифной системой и формами оплаты труда. Тарифная система организации базируется на тарифной сетке (устанавливается система разрядов, классов, определяющих квалификацию работников и работ); тарифной ставке (устанавливается размер оплаты за определенный период времени); квалификационных требованиях к объему знаний, соответствующих определенному разряду или классу. Тарифная система должна учитывать установленный законодательством минимальный размер оплаты труда, ниже которого оплата труда отдельного работника не может быть установлена.

В качестве основных применяются сдельная форма оплаты труда, при которой заработок работника зависит от его выработки, и повременная форма оплаты труда, при которой заработок зависит от отработанного работником времени. Наряду с указанными используются другие формы оплаты труда, которые в основном являются разновидностями сдельной и повременной форм оплаты труда и отличаются от них размерами, видами и методами распределения дополнительных выплат и вознаграждений. Работники организации могут получать оплату труда в форме заработной платы, выплат социального характера, пособий и других выплат, не входящих в состав фонда заработной платы и выплат социального характера.

Выплаты средств на оплату труда работников организации как сумма их вознаграждения в соответствии с количеством и качеством труда составляют фонд заработной платы (оплаты труда) организации.

Для осуществления табельного учета и контроля за трудовой дисциплиной применяют табели учета использования рабочего времени. Табельный учет охватывает всех работников. Каждому присваивается определенный табельный номер, который указывается во всех документах по учету труда и заработной платы. Сущность табельного учета заключается в ежедневной регистрации явки работников на работу, всех случаев опозданий и неявок с указанием их причины. Оформленные табели сдаются в бухгалтерию.

Для определения суммы заработной платы, подлежащей выдаче на руки работникам, необходимо определить сумму заработка работников за месяц и произвести из этой суммы необходимые удержания. В расчетной ведомости содержатся все расчеты по определению сумм заработной платы, подлежащих выплате работникам. При налогообложении доходов работников их размер увеличивается, в частности, на расходы организации по платному обучению работника (включая членов его семьи), не связанному с производственной необходимостью; командировочные расходы сверх норм, установленных законодательством; разница между рыночной стоимостью квартиры, проданной работнику, и суммой, уплаченной работником; стоимость жилья, переданного в собственность работникам, и др.

На основании расчётных ведомостей составляется ведомость на перечисление заработной платы с лицевого счёта на пластиковые карточки сотрудникам. Эта система намного удачнее и удобнее, поскольку нет необходимости выдавать деньги на руки сотрудникам и не надо вести платёжных ведомостей с подписями сотрудников. Работник снимает деньги с карточки тогда, когда ему это удобно, а также нет такого понятия, как депонированная заработная плата.

Аналитический учет расчетов по заработной плате ведется в Журнале операций расчетов по заработной плате, денежному довольствию. Аналитический учет расчетов по оплате пенсий, пособий и иных социальных выплат ведется в Журнале по прочим операциям; Карточке учета средств и расчетов.

Расчёты с подотчётными лицами. Авансы под отчет выдаются по распоряжению руководителя учреждения на основании письменного заявления получателя с указанием назначения аванса и срока, на который он выдается. На заявлении о выдаче сумм под отчет работником бухгалтерии проставляется соответствующий счет аналитического учета счета 020800000 «Расчеты с подотчетными лицами» и делается отметка об отсутствии за подотчетным лицом задолженности по предыдущим авансам.

Работники организации могут получать из кассы наличные деньги по отчет на хозяйственные, представительские и командировочные расходы. Организация выдает наличные деньги под отчет в размерах и на сроки, определяемые руководителем по согласованию с банком, осуществляющим его кассовое обслуживание. При этом следует руководствоваться порядком ведения кассовых операций в Российской Федерации, утвержденным указанным выше Письмом Центрального Банка Российской Федерации. Для получения денег под отчет работник подает заявление на имя руководителя организации, в котором указывает сумму и назначение аванса. Сумму аванса, выдаваемого под отчет, определяют по предварительному расчету стоимости проезда, суточных, квартирных и других расходов. При наличии задолженности по предыдущему авансу подотчетные суммы не выдаются. На заявление о выдаче аванса бухгалтер проставляет статью, на которую должен быть отнесен расход и делает отметку об отсутствии за подотчетным лицом задолженности по предыдущему авансу. Подотчетные суммы расходуются только на те цели, на которые выдан аванс. Передача наличных денег, выданных под отчет одним лицом другому, не допускается.

Лица, получившие наличные деньги под отчет, обязаны не позднее трех рабочих дней по истечении срока, на который они выданы или со дня возвращения из командировки предъявить в бухгалтерию авансовый отчет об израсходованных суммах и провести окончательный расчет по ним. К авансовому расчету прилагаются оправдательные документы (квитанции, чеки), подтверждающие правильность произведенных расходов. Документы, приложенные к авансовому отчету, нумеруются подотчетным лицом в порядке их записи в отчет. Неизрасходованные суммы аванса подотчетные лица возвращают их в кассу организации.

Расчеты с прочими дебиторами и кредиторами. Под дебиторской задолженностью понимают задолженность других организаций, работников данной организации. Организации и лица, которые должны данной организации, называются дебиторами. Кредиторская задолженность – это задолженность данной организации другим организациям, работникам – кредиторам. Кредиторов, задолженность которым возникла в связи с покупкой у них материальных ценностей, называют поставщиками, а кредиторов, задолженность которым возникла по другим операциям – прочими кредиторами.

В бухгалтерском балансе дебиторская и кредиторская задолженность отражаются по их видам.

Учет расчетов с дебиторами и кредиторами осуществляется на счете «Расчеты с разными дебиторами и кредиторами», который подразделяется по следующим видам:

- «Расчеты по недостачам»;

- «Расчеты по специальным видам платежей»;

- «Расчеты по платежам в бюджет»;

- «Расчеты с прочими дебиторами и кредиторами»;

- «Расчеты в порядке плановых платежей».

«Расчеты по недостачам» – в журнале отражаются суммы недостач, растрат и хищений денежных средств и материальных ценностей, отнесенных на виновных лиц, а также суммы, внесенные в кассу организации в возмещение причиненного ущерба или поступившие на счет в учреждении банка. Аналитический учет ведется в книге учета счетов и расчетов по каждому виновному лицу, дате возникновения и сумме недостачи.

«Расчеты по специальным видам платежей» – журнал предназначен для учета расчетов с родителями за содержание детей в детских дошкольных учреждениях, музыкальных школах, расчетов с работниками за питание.

«Расчеты по платежам в бюджет» – в журнале отражаются суммы, подлежащие перечислению в бюджет по удержанным налогам из заработной платы и другим налогам и платежам, а также перечисление этих налогов в бюджет. Аналитический учет по счету ведется в разрезе видов расчетов на многографной карточке или в Карточке учета средств и расчетов.

Счет «Расчеты по платежам в бюджеты» включает следующие счета:

1. «Расчеты по налогу на доходы физических лиц». Данным налогом облагают доходы сотрудников и сторонних работников (физических лиц), которые являются внештатными сотрудниками или работают по договору подряда. Известно, что заработная плата начисляется ежемесячно. Сразу же после начисления заработной платы у сотрудников изымается подоходный налог 13% и 35% с учётом льгот, предоставленных государством. На руки сотрудники получают меньшую сумму. То есть организация берёт на себя право уплачивать НДФЛ за сотрудников и она выступает в роли налогового агента. В журнале по этому налогу отражаются суммы изъятого из заработной платы сотрудников налога и его перечисление в бюджет. Аналитический учёт ведётся в отдельности по каждому сотруднику в отдельности, так как в конце года отдел образования предоставляет в налоговую инспекцию данные на каждого сотрудника об удержанном и оплаченном налоге на доходы физических лиц.

2. «Расчеты по единому социальному налогу и страховым взносам на обязательное пенсионное страхование в Российской Федерации». Этот налог уплачивает сама организация (отдел образования). Рассчитывается исходя из начисленной заработной платы сотрудника до изъятия и уплаты налога на доходы физических лиц. ЕСН состоит из нескольких налогов. Это: ФСС (Фонд социального страхования) – 3,2% от заработной платы; взносы в ПФ (Пенсионный фонд) – 20% от заработной платы; фонды медицинского страхования (федеральный и территориальный) – 2,8%. В журнале отражаются суммы начисленного и уплаченных налогов. Аналитический учёт ведётся в отдельности по каждому сотруднику в отдельности.

3. «Расчеты по налогу на добавленную стоимость».

4. «Расчеты по прочим платежам в бюджет». Под прочими налогами понимаются транспортный налог и налог на имущество.

Транспортным налогом облагаются те организации, которые имеют на своём балансе транспортные средства. Именно их стоимость и мощность двигателя – показатели, по которым рассчитывается налог.

Налог на имущество рассчитывается исходя из среднегодовой стоимости имеющегося на балансе имущества, его ставка – 2%. В журналах, как и в остальных налогах, отражаются начисления и уплаты по каждому виду налогов.

5. «Расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний». Федеральным законом от 02 января 2000 года №10‑ФЗ «О страховых взносах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний на 2000 год» определена обязанность учреждений по производству отчислений на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний. В соответствии с Правилами отнесения отраслей экономики к классу профессионального риска бюджетные учреждения отнесены к первому классу профессионального риска, которому соответствует тариф взносов в размере 0,2%. Суммы отчислений на обязательное социальное страхование от несчастных случаев и профессиональных заболеваний зачисляются на счета фонда социального страхования РФ.

Аналитический учёт ведётся по отчислениям на каждого сотрудника в отдельности.

«Расчеты с прочими дебиторами и кредиторами» в журнале учитываются расчеты с прочими дебиторами и кредиторами. Аналитический учет расчетов с прочими дебиторами и кредиторами ведется по каждому контрагенту в отдельности.

«Расчеты в порядке плановых платежей» учитываются расчеты с поставщиками, осуществляемые не по каждой отдельной сделке, а путем периодического перечисления средств в сроки и размерах, заранее согласованных сторонами.

Похожие работы

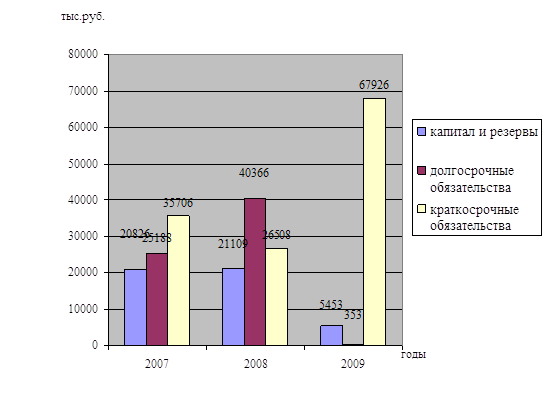

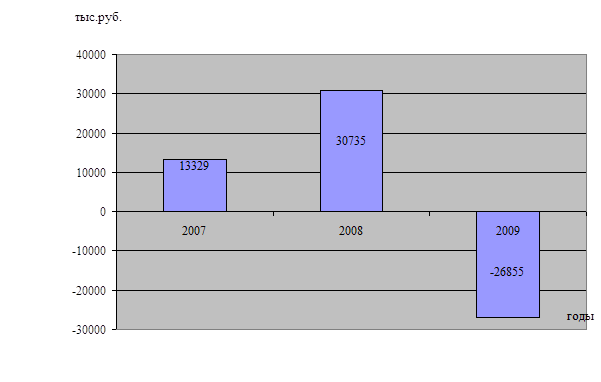

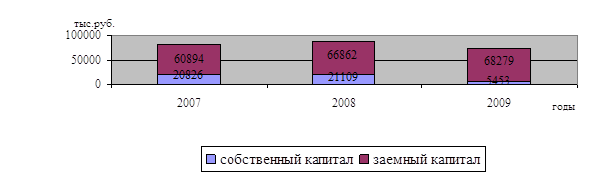

... менеджмента фирмы и научно обоснованных методов их реализации, но и научных знаний общих закономерностей развития рыночной экономики. 2 Анализ эффективности управления финансами предприятия (на примере ОАО «Нефтекамск-Лада-Сервис») 2.1 Краткая характеристика финансово хозяйственной деятельности ОАО «Нефтекамск-Лада-Сервис» Под финансовым состоянием предприятия понимается способность ...

... , финансовый контроль (в том числе, аудит), финансовая ответственность предприятия и органов, осуществляющих управленческое воздействие. 3. Совершенствование системы управления финансами государственного учреждения здравоохранения Чукотской окружной больницы в городе Анадырь 3.1 Основные направления совершенствования Повышение экономической эффективности Чукотской окружной больницы будем ...

... и оценка работы Корректирующие меры Рис. 1.5. Этапы процесса управления по целям Глава 2. Методика применения статистических методов в управлении корпоративными финансами. 2.1. Применение статистических методов при проведении анализа финансового состояния предприятий финансово-промышленной группыАнализ финансового состояния предприятия состоит из нескольких разделов: анализ прибыльности, ...

... средств в централизованные и децентрализованные фонды финансовых ресурсов, доведение их до получателя, экономное и целевое использование. В теории финансов различают: а) стратегическое, или общее, управление; б) оперативное управление. Стратегическое управление выражается в определении финансовых ресурсов через прогнозирование на перспективу, установлении размера финансовых ресурсов для ...

0 комментариев