Навигация

Анализ финансового состояния организации, как субъекта инвестиций

2.2 Анализ финансового состояния организации, как субъекта инвестиций

Таблица 3. Анализ ликвидности и платежеспособности. ликвидность активов в 2008 и 2009 г.

| Группа | Актив | Группа | Пассив | Платежный излишек (-) или недостаток (+) | ||||

| 2009 | 2008 | 2009 | 2008 | |||||

| 2009 | 2008 | |||||||

| А1 | 4 | - | П1 | 6210 | 4299 | -6206 | -4299 | |

| А2 | 5044 | 5151 | П2 | 280 | 224 | +4764 | +4929 | |

| А3 | 983 | 452 | П3 | - | - | +983 | +452 | |

| А4 | 5765 | 36553 | П4 | 5306 | 37633 | +459 | -1080 | |

А1 – наиболее ликвидные активы (250,260)

А2 – величина быстро реализуемых активов (240, 270)

А3 – величина медленно реализуемых активов (210, 220)

А4 – трудно реализуемые активы (190, 230)

П1 – величина наиболее срочных обязательств (620, 630)

П2 – величина краткосрочных обязательств (610, 650, 660)

П3 – величина долгосрочных обязательств (590)

П4 – величина постоянных пассивов (490, 640)

Существуют четыре типа ликвидности баланса:

· Абсолютная ликвидность

А1> П1

А2> П2

А3> П3

А4< П4

· Нормальная ликвидность

А1+ А2> П1+ П2

А3> П3

А4< П4

· Критическая ликвидность

А1+ А2+ А3> П1+ П2+ П3

А4< П4

· Абсолютная неликвидность

А4> П4

Таблица 4.

| 2009 | 2008 | |

| А1+А2 > П1+П2 | 5048 <6490 | 5151 > 4523 |

| А3 > П3 | 983 > 0 | 452 > 0 |

| А4 < П4 | 5765> 5306 | 36553 < 37633 |

В 2008 году баланс предприятия нормально ликвиден. Это значит, что предприятие может погасить все свои обязательства, но не сразу и не в полном объеме. Но в 2009 году баланс уже не нормально ликвиден, а абсолютно неликвиден А4> П4 (Таблица 5 ). Это значит, что большая часть внеоборотных активов финансируется не за счет собственного капитала.

Таблица 5

| показатель | 2009 | 2008 |

| А4> П4 | 5765>5306 | 36553 <37633 |

Таблица 6. Коэффициенты ликвидности и платежеспособности на МУП «ЖКХ п.Озерки».

| Показатель | Рекомендуемое значение | 2009 | 2008 | Динамика |

| Коэффициент абсолютной ликвидности А1/(П1+П2) | >=0.2 | 0.00062 | 0 | +0.00062 |

| Коэффициент "критической оценки" (А1+А2)/(П1+П2) | >=1.5 | 0.778 | 1.139 | -0.361 |

| Коэффициент текущей ликвидности (290–230)/(690–640) | >=2 | 0.93 | 1.24 | -0.31 |

| Коэффициент маневренности функционирующего капитала (490+590+640–190)/(490+640) | -0.027 | 0.1138 | -0.1408 | |

| Доля оборотных средств в активах (А1+А2+А3)/ст. 300 | >=0.5 | 0..51 | 0.133 | +0.377 |

| Коэффициент обеспеченности собственными средствами (П3+П4–А4)/(А1+А2+А3) | >=0.1 | -0.076 | 0.193 | -0.269 |

| Коэффициент утраты платежеспособности | >=1 | 0.426 | 0.676 | -0.25 |

| Коэффициент восстановления платежеспособности | >=1 | 0.388 | 0.733 | -0.345 |

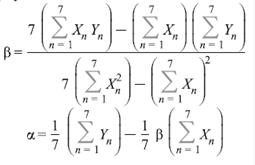

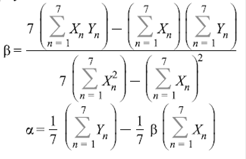

1. К абс.лик.= А1/(П1+П2) = (250+260)/(620+630+610+650+660)

2008 = 0/4523 = 0

2009= 4/6490 = 0.00062

2. К Крит. оц.= (А1+А2)/(П1+П2) = (250+260+240+270)/(620+630+610+650+660)

2008.= 5151/4523 = 1.139

2009 = 5048/6490 = 0.778

3. К тек.лик.= (290-230)/(690-640)

2008= 5603/(7005-2482)= 1.24

2009 = 6031/(11708 – 5218) = 0.93

4. К ман.кап. = СОС/СК = (490+640+590-190)/(690+640)

2008 = (35151+2482-36553)/(7005+2482) = 0.1138

2009 = (88+5218-5765)/(11708+5218) = -0.027

5. Доля Об.С = (А1+А2+А3)/ст.300 = (250+240+270+210+220)/300

2008 = 5603/ 42156 = 0.133

2009 = 6031/11796 = 0.51

6. Коб.соб.ср. = (П3+П4-А4)/(А1+А2+А3) = (590+490+640-190-230)/(250+260+240+270+210+220)

2008 = (37633- 36553)/5603 = 0.193

2009 =(5306-5765)/6031 = -0.076

7. К утр.платеж. = ((Кт.л. к.г(н.г.)+3*((Кт.л. к.г.-Кт.л. н.г.)/12))/2

2008.= (1.24+3*((1.24-0.79)/12))/2 = 0.676

2009.= (0.93+3*((0.93-1.24)/12))/2 = 0.426

8. К вос.платеж.= ((Кт.л. к.г(н.г.)+6*((Кт.л. к.г.-Кт.л. н.г.)/12))/2

2008.= (1.24+6*((1.24-0.79)/12))/2 = 0.733

2009.= (0.93+6*((0.93-1.24)/12))/2 = 0.388

Выводы:

1. Коэффициент абсолютной ликвидности показывает, какая часть текущей задолженности может быть погашена в ближайшее время. Значение коэффициента с 2008 по 2009 год увеличилась на 0.00062 пункта и составило в конце 2009 года 0.00062. Рекомендуемое значение коэффициента 0,2. Результаты свидетельствуют о том, что предприятие не может немедленно погасить свои наиболее краткосрочные обязательства за счет наличности.

2. Коэффициент критической ликвидности («критической оценки») показывает, какую часть текущей задолженности может погасить предприятие не только за счет наличности, но и за счет поступлений за отгруженную продукцию, выполненные работы или оказанные услуги. Значение коэффициента в 2008 году составляло 1.139, оно уменьшилось на 0.361 пункта, и в 2009 году составило – 0.778. Желательно, чтобы значение коэффициента не превышало 1,5. Значение коэффициента не только не превышает рекомендуемое значение, но и не дотягивает до него.

3. Коэффициент текущей ликвидности показывает, какую часть текущих обязательств по кредитам и расчетам можно погасить мобилизовав все оборотные средства. Значение коэффициента в 2008 году составило – 1.24., в 2009 – 0.93. Динамика коэффициента отрицательная, уменьшение составило 0.31 пункта. Анализируемое предприятие не располагает значительным объемом ресурсов, формируемых из собственных источников.

4. Коэффициент маневренности функционирующего капитала показывает, какая доля СК направлена на финансирование оборотных средств. Значение коэффициента в 2008 году составило – 0.1138.,в 2009 -0.027. Динамика коэффициента отрицательная.

5. Доля оборотных средств в активах. Рекомендуемое значение 0,5. Для данного предприятия значение в 2008 году составило 0.133.,в 2009 – 0.51. Динамика положительная. Данный коэффициент свидетельствует о высокой деловой активности предприятия.

6. Коэффициент обеспеченности собственными средствами (доля СК в оборотных средствах). В 2008 году значение коэффициента - 0.193.,в 2009 -0.076. Динамика коэффициента отрицательная, уменьшение составило 0.269 пункта. Нормативное значение коэффициента 0,1. Расчет показывает, что на конец 2009 года СК работает в активах отрицательно в количестве -0.076.

В результате проведенного анализа видно, что у предприятия критическое финансовое положение. Для этого необходимо рассчитать оценку вероятности банкротства предприятия.

Таблица 7. Оценка вероятности банкротства предприятия.

| Показатель | Рекомендуемое значение | 2009 | 2008 | Динамика |

| Коэффициент текущей ликвидности (290–230)/(690–640) | >=2 | 0.93 | 1.24 | -0.31 |

| Коэффициент обеспеченности собственными средствами (П3+П4–А4)/(А1+А2+А3) | >=0.1 | -0.076 | 0.193 | -0.269 |

| Коэффициент утраты платежеспособности | >=1 | 0.426 | 0.676 | -0.25 |

| Коэффициент восстановления платежеспособности | >=1 | 0.388 | 0.733 | -0.345 |

Выводы:

1. Коэффициент утраты платежеспособности имеет отрицательную динамику -25% за год.. Это говорит о том, что предприятие в течении трех месяцев не только может утратить свою платежеспособность, но и утратит ее.

2. Коэффициент восстановления платежеспособности имеет также отрицательную динамику -34.5% на конец 2009 года. Это говорит о том, что у предприятия в ближайшие шесть месяцев нет никаких реальных возможностей восстановить свою платежеспособность.

Таблица 8. Анализ типа финансовой ситуации и уровня финансовой устойчивости организации. Пятифакторная система показателей Бивера.

| показатель | 2009 | 2008 | Значение показателей | ||

| Нормальное финансовое состояние | Неустойчивое финансовое состояние | Кризисное финансовое состояние | |||

| Группа 1 | Группа 2 | Группа 3 | |||

| Коэффициент Бивера | 0.0159 | -0.0023 | >0.35 | 0.17<K<0.3 | 0.16<K<-0.15 |

| Коэффициент текущей ликвидности | 0.93 | 1.24 | 2<K<3.2 | 1<K<2 | <1 |

| Экономическая рентабельность, % | 1.58 | 1.62 | >6 | 2<K<5 | 1<K<-22 |

| Финансовый Левередж, % | 55.09 | 10.73 | <35 | 40<K<60 | >80 |

| Коэффициент покрытия оборотных активов собственными средствами. | -0.076 | 0.193 | >0.4 | 0.1<K<0.3 | <0.1 |

1. К Бивера = ЧП/Заем.кап.= 190/(590+690)

2008.= -16/7005 = -0.0023

2009 = 186/11708 = 0.0159

2. К тек.лик.= (290-230)/(690-640)

2008.= 5603/(7005-2482)= 1.24

2009 = 6031/(11708 – 5218) = 0.93

3. Эк. Рентаб. = (ЧП/вал.бал.) * 100% = (190/300)*100%

2008. = ( -684/42156)*100% = - 1.62%

2009 = (186/11796)*100% = 1.58%

4. Фин. Левередж = (ЗК/Активы)*100% = ((590+690-640)/(300))*100%

2008. = ((7005 – 2482)/421560*100% = 10.73%

2009 = ((11708 – 5218)/11796)*100% = 55.09%

5. Коб.соб.ср. = (590+490+640-190-230)/(250+260+240+270+210+220)

2008. = (37633- 36553)/5603 = 0.193

2009 = (5306-5765)/6031 = -0.076

Выводы:

1. Коэффициент Бивера у предприятия относится к значению «кризисное финансовое положение». Предприятие относится к неуспешному.

2. По значению К тек.лик предприятие относится к группе «кризисное финансовое положение».

3. По значению экономической рентабельности у предприятия в 2008 и 2009 годах «кризисное финансовое положение».

4. По значению финансового Левереджа у предприятия в 2008 году «нормальное финансовое положение». Но в 2009 году предприятие уже относится к группе «неустойчивое финансовое состояние».

5. По значению Коб.соб.ср. предприятие в 2008 году относилось к группе «неустойчивое финансовое положение», но уже на конец 2009 года относится к «кризисное финансовое положение».

На конец 2009 года у предприятия «кризисное финансовое положение».

Трехкомпонентный анализ финансовой устойчивости.

Запасы – собственный капитал = 210- ((490+640) -190)

2008. = 240-(35151+2482-36553) = - 840

2009 = 771 –(88+5212-5765) =1230

Так как у предприятия отсутствуют долгосрочные обязательства (590) и займы и кредиты (610), то нет необходимости рассчитывать анализ по трем компонентам, потому что он останется неизменным.

В 2008 году у предприятия собственный капитал превысил запасы, так как сократилось количество самих запасов, а так же увеличился собственный капитал за счет доходов будущих периодов (640) и увеличения резервного капитала. На конец года у предприятия абсолютная независимость финансового состояния, т.е. все запасы профинансированы за счет собственного капитала.

тип S(1;1;1)

В 2009 году у предприятия запасы превышают собственный капитал, это говорит о кризисном финансовом состоянии. Собственного капитала не хватает для финансирования материальных оборотных средств.

тип S(0;0;0)

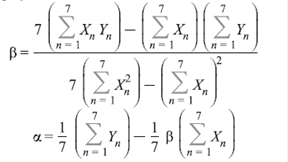

Факторный анализ финансового результата от продаж.

Так как на предприятии вместо прибыли убыток, то необходимо рассчитывать факторный анализ убытка от продаж.

Похожие работы

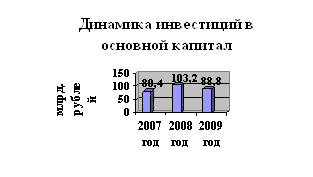

... по реконструкции очистных сооружений оренбургского газохимического комплекса ООО «Оренбурггазпром». Такова сущность и динамика инвестиционных процессов в Оренбургской области. Перейдем к характеристике бизнеса Оренбуржья, как важного субъекта регионального инвестирования. 2.3 Характеристика бизнеса Оренбургской области Бизнес в Оренбургской области представлен самыми различными схемами. ...

... уровня жизни населения, включая уровень оплаты труда и доходов населения, служит основой социального прогресса и является одним из основных приоритетов экономического развития Ленинградской области. Под влиянием финансового кризиса, в результате инфляции и замедления темпов роста среднемесячной заработной платы из-за снижения объема промышленного производства реальные денежные доходы населения ...

0 комментариев