Навигация

Оценка экономической эффективности инвестиционного проекта

2.4 Оценка экономической эффективности инвестиционного проекта

Оценку эффективности рекомендуется проводить по системе следующих взаимосвязанных показателей:

· Расчет чистого приведенного эффекта (NPV) (Метод чистой текущей стоимости);

· Расчет индекса рентабельности инвестиций (PI);

· Расчет срока окупаемости инвестиций (PP);

· Расчет внутренней нормы доходности (IRR);

· Расчет бухгалтерской нормы доходности (ARR).

· Расчет чувствительности

Метод чистой текущей стоимости (NPV) состоит в следующем.

1. Определяется текущая стоимость затрат (С0), т.е. решается вопрос, сколько инвестиций нужно зарезервировать для проекта.

2. Рассчитывается текущая стоимость будущих денежных поступлений от проекта, для чего доходы за каждый год СF (кеш-флоу) приводятся к текущей дате:

PV = ∑CFn / (1 + r)n.

3. Текущая стоимость затрат (С0) сравнивается с текущей стоимостью доходов (РV). Разность между ними составляет чистую текущую стоимость доходов (NPV):

NPV = PV – C0 = - C0 +∑CFn / (1 + r)n.

CFn- объем генерируемых проектом денежных средств в периоде t

r - ставка дисконтирования

n - продолжительность периода действия проекта в годах

С0 – первоначальные инвестиционные затраты

NPV показывает чистые доходы или чистые убытки инвестора от помещения денег в проект по сравнению с альтернативным вариантом их использования. Если NPV > 0, значит, проект принесет больший доход, чем при альтернативном размещении капитала. Если же NPV < 0, то проект имеет доходность ниже рыночной, и поэтому деньги выгоднее хранить в банке. Проект ни прибыльный, ни убыточный, если NPV=0.

Преимущества данного метода:

- учитывает временную ценность денег (фактор времени);

- даёт стоимостное выражение уменьшения капитала, что позволяет оценивать не только отдельные проекты, но и их комбинации (свойство аддитивности).

Недостатки метода:

- при сравнении инвестиционных проектов с разными по объёмам инвестициям можно сделать неверный выбор.

- NPV не учитывает период возврата вложенных средств, поэтому его расчет следует дополнять другими показателями

- NPV в явном виде не показывает, какими инвестиционными усилиями достигнут результат.

Расчет NPV проведем в таблице 13.

Таблица 13.Расчет чистой сегодняшней стоимости (NPV)

| 0-й год | 1-й год | 2-й год | 3-й год | |

| Денежные потоки проекта | 0 | 1120640 | 1927760 | 2620880 |

| Коэффициент дисконтирования 1/(1+r)t | 1 | 0,8772 | 0,7695 | 0,675 |

| Дисконтированные потоки | 0 | 983025 | 1483411 | 1769094 |

| Чистый денежный поток NPV 1835530 руб. | ||||

NPV =-C0 +∑CFn/(1 + r)n=-2400000+983025+1483411+1769094 = 1835530 руб.

Чистый дисконтированный доход (NPV) представляет собой оценку сегодняшней стоимости потока будущих доходов. Это величина положительна и составляет 1835530 руб. Следовательно, выполняется необходимое условие эффективности проекта (NPV>0), означающее превышение приведенных результатов над приведенными затратами. Таким образом, в результате реализации проекта ценность предприятия возрастает, а проект считается приемлемым.

Оценка экономической эффективности методом расчета рентабельности инвестиций PI

Индекс рентабельности инвестиций (PI) показывает какая величины современного денежного потока приходится на единицу предполагаемых первоначальных затрат.

Оценивая эффективность инвестиций надо принимать во внимание не только сроки их окупаемости, но и доход на вложенный капитал, для чего рассчитывается индекс рентабельности инвестиций (PI):

PI = Ожидаемая сумма дохода / Ожидаемая сумма инвестиций.

PI =(∑CFn / (1 + r)n)/ C0

Этот показатель имеет недостатки: он не учитывает распределение притока и оттока денежных средств по годам.

Если индекс рентабельности равен или меньше 1, то проект следует отклонить; среди проектов у которых индекс больше 1, следует отдать предпочтение проекту, имеющему наибольший индекс рентабельности.

В отличие от чистого приведенного эффекта индекс доходности инвестиций является относительным показателем.

Таблица 14Расчет индекса рентабельности инвестиций (PI)

| Потоки денежных средств | |||

| 0-й год | 1-й год | 2-й год | 3-й год |

| 0 | 983025 | 1483411 | 1769094 |

| Индекс рентабельности инвестиций (PI) 1.77 | |||

PI = (983025+1483411+1769094)/2400000 = 1.77

Значение показателя оказалось больше 1 следовательно стоимость денежных потоков проекта превышает инвестиции.

Метод определения срока окупаемости инвестиций (РР)

Этот метод – один из самых простых и широко распространенных в мировой учетно-аналитической практике. Он не предполагает временной упорядоченности денежных поступлений. Алгоритм расчета срока окупаемости зависит от равномерности распределения прогнозируемых доходов от инвестиций.

Если доходы от проекта распределяются равномерно по годам, то срок окупаемости инвестиций определяется делением суммы инвестиционных затрат на величину годового дохода.

При неравномерном поступлении доходов срок окупаемости определяют прямым подсчетом числа лет, в течение которых доходы возместят инвестиционные затраты в проект, т.е. доходы сравняются с расходами.

Показатель срока окупаемости инвестиций очень прост в расчетах, вместе с тем он имеет ряд недостатков, которые необходимо учитывать в анализе.

· Во - первых, он не учитывает влияние доходов последних периодов.

· Во- вторых, поскольку этот метод основан на не дисконтированных оценках, он не делает различия между проектами с одинаковой суммой кумулятивных доходов, но различным распределением их по годам.

Чтобы преодолеть этот недостаток рассчитаем простой и дисконтированный срок окупаемости в таблице.

Расчет срока окупаемости инвестиционного проекта.

2400000*1.14 = 2736000 руб.

2 +((2736000-2466436)/1769094) = 2+0.2 = 2.2 года.

За 2.2. года инвестиционный проект окупится.

Оценка экономической эффективности методом внутренней нормы доходности IRR

Это та ставка дисконта, при которой дисконтированные доходы от проекта равны инвестиционным затратам. Внутренняя норма доходности определяет максимально приемлемую процентную ставку, при которой можно инвестировать средства без каких-либо потерь для собственника. Его значение находят из следующего уравнения:

∑CFn / (1 + IRR)n - C0 =0.

Экономический смысл данного показателя заключается в том, что он показывает ожидаемую норму доходности или максимально допустимый уровень инвестиционных затрат в оцениваемый проект.

Инвестиция эффективна, если IRR превышает заданную ставку дисконта (калькуляционного процента) или равна ей. Если это условие выдерживается, инвестор может принять проект, в противном случае он должен быть отклонен. При сравнении нескольких инвестиционных проектов предпочтение отдается проекту с наивысшей внутренней нормой доходности.

Данный метод оценки эффективности инвестиций является обратным методу исчисления NPV. Он ориентирован не на нахождение NРV при заданной ставке дисконта, а на определение IRR при заданной величине NPV, равной нулю. Показатели NPV и IRR взаимно дополняют друг друга

Внутреннюю норму доходности можно найти и графическим методом, если рассчитать NPV для всех ставок дисконтирования от нуля до какого-либо разумного большого значения. По горизонтальной оси откладывают различные ставки дисконтирования, а по вертикальной оси — соответствующие им значения NPV. График пересечет горизонтальную ось, где NPV = 0, при ставке дисконтирования, которая и является внутренней нормой доходности.

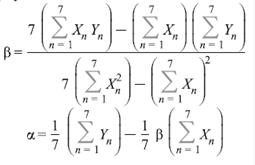

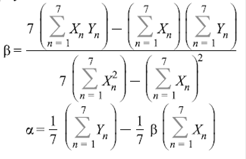

Внутренняя норма прибыли находится обычно методом итерационного подбора значений ставки сравнения (дисконта) при вычислении показателя чистой текущей стоимости проекта. Алгоритм определения IRR методом подбора можно представить в следующем виде:

Выбираются два значения нормы дисконта и рассчитываются NPV, при одном значении NPV должно быть ниже нуля, а при другом — выше нуля; значения коэффициентов и самих NPV подставляются в следующую формулу (известную еще как интерполяция):

IRR = rн + (rв- rн)∙NPV+/(NPV+ - NPV-), где

rн - — норма дисконта, при которой показатель NPV положителен

NPV+ - величина положительного NPV

rв - норма дисконта, при которой показатель NPV отрицателен

NPV- - величина отрицательного NPV

Расчет внутренней нормы доходности.

IRR = 14% + ((15,96%-14%))/(1835530-30) = 15.96%

При ставке 15.96% данный инвестиционный проект не будет иметь ни прибыли, ни убытка.

Оценка экономической эффективности методом бухгалтерской нормы доходности ARR

Этот метод имеет две характерные черты: во-первых, он не предполагает дисконтирования показателей дохода; во-вторых, доход характеризуется показателем чистой прибыли РN (прибыль за минусом отчислений в бюджет). Алгоритм расчета исключительно прост, что и предопределяет широкое использование этого показателя на практике: коэффициент эффективности инвестиции, называемый также учетной нормой прибыли (АRR), рассчитывается делением среднегодовой прибыли РN на среднюю величину инвестиции (коэффициент берется в процентах). Средняя величина инвестиции находится делением исходной суммы капитальных вложений на два, если предполагается, что по истечении срока реализации анализируемого проекта все капитальные затраты будут списаны; если допускается наличие остаточной или ликвидационной стоимости (PV), то ее оценка должна быть учтена в расчетах. Иными словами, существуют различные алгоритмы исчисления показателя АRR, достаточно распространенным является следующий:

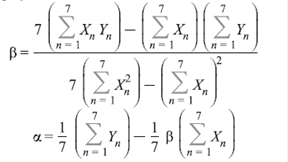

ARR = PN / ((C0 + RV)/2).

![]() ARR= (сумма годовых доходов)/n лет

ARR= (сумма годовых доходов)/n лет

Первоначальные затраты

В качестве годовых доходов используем величину чистой прибыли, так как она лучше характеризует ту выгоду, которую получают владельцы предприятия и инвесторы.

Метод, основанный на коэффициенте эффективности инвестиции, также имеет ряд существенных недостатков, обусловленных в основном тем, что он не учитывает временной компоненты денежных потоков, частности, метод не делает различия между проектами с одинаковой суммой среднегодовой прибыли, но варьирующей суммой прибыли по годам, а также между проектами, имеющими одинаковую среднегодовую прибыль, но генерируемую в течение различного количества лет, и т.п.

Таблица 15 Расчет экономической эффективности бухгалтерской нормы доходности ARR

| 0-й год | 1-й год | 2-й год | 3-й год | |

| Валовая прибыль | 0 | 1014000 | 2076000 | 2988000 |

| Налог на прибыль | 0 | -243360 | -498240 | -717120 |

| Чистая прибыль | 0 | 770640 | 1577760 | 2270880 |

| Среднегодовая прибыль 1539760 руб. | ||||

| Первоначальные затраты 2400000 руб. | ||||

ARR=1539760/2400000 = 0.642 (64.2%)

Приняв за базу сравнения показателя ARR рентабельность активов проект можно считать приемлемым, так как его значение значительно превышает рентабельность активов.

Анализ чувствительности.

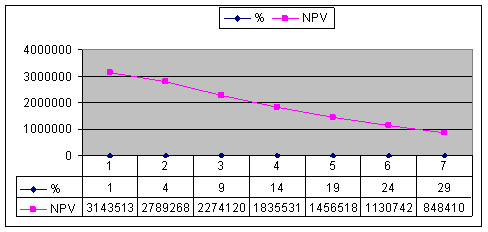

Таблица 16 Изменение NPV при пошаговое изменение процентной ставки.

| % | 1 | 4 | 9 | 14 | 19 | 24 | 29 |

| NPV | 3143513 | 2789268 | 2274120 | 1835531 | 1456518 | 1130742 | 848410 |

Рис.3 Изменение процентной ставки и NPV.

Как видно из представленной таблицы и графика при уменьшении процентной ставки NPV увеличивается, а при увеличении оно сокращается.

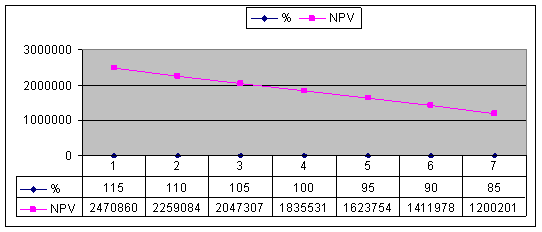

Таблица 17 Расчет NPV при пошаговом изменении доходов ( шаг =5%).

| % | 115 | 110 | 105 | 100 | 95 | 90 | 85 | |

| NPV | 2470860 | 2259084 | 2047307 | 1835531 | 1623754 | 1411978 | 1200201 |

Рис. 4 Зависимость NPV от изменения дохода.

При изменении доходов на 5%, NPV изменяется на 211777 руб. А при изменении на 1%, NPV изменяется на 423554 руб.

Расчет инвестиционного проекта в условиях инфляции и риска.

На первом этапе необходимо рассчитать ставку дисконтирования, которая определяется по формуле, учитывающей взаимное влияние минимальной доходности, инфляции и риска:

(1+E)=(1+R)∙(1+I)∙(1+B)

E – ставка дисконтирования; R – безрисковая ставка

I – процент инфляции; Β – рисковая поправка

Инфляция – 11%, безрисковая ставка – 14%, рисковая поправка – 5%.

(1+E)=(1+0.14)*(1+0.11)*(1+0.05)

(1+E)=1.3287

Е = 0.3287 (32.87%)

Таблица 18

| № строки | Показатель | 0-й год | 1-й год | 2-й год | 3-й год |

| Операционная деятельность | |||||

| 1 | Выручка от продаж (без НДС) | 0 | 5200000 | 7500000 | 8900000 |

| 2 | Материалы | 0 | -1500000 | -2550000 | -2850000 |

| 3 | заработная плата и отчисления | 0 | -1200000 | -1500000 | -1800000 |

| 4 | Амортизация | 0 | -800000 | -800000 | -800000 |

| 5 | Проценты в составе себестоимости | 0 | -788880 | -525920 | -262960 |

| 6 | Расходы будущих периодов | 0 | -150000 | -150000 | -150000 |

| 7 | Балансовая прибыль | 0 | 761120 | 1974080 | 3037040 |

| 8 | Налог на прибыль | 0 | -182667 | -473779 | -728890 |

| 9 | Чистая прибыль от операц. деятельности | 0 | 578453 | 1500301 | 2308150 |

| 10 | Сальдо операционной деятельности | 0 | 2317333 | 2976221 | 3521110 |

| Инвестиционная деятельность | |||||

| 11 | Оборудование | -2400000 | 0 | 0 | 0 |

| 12 | Сальдо инвестицион. деятельности | -2400000 | 0 | 0 | 0 |

| 13 | Сальдо инвест. и операц. деятельности | -2400000 | 2317333 | 2976221 | 3521110 |

| 14 | Накопленное сальдо | -2400000 | -82667 | 2893554 | 6414664 |

| Финансовая деятельность | |||||

| 15 | Долгосрочный кредит | 2400000 | 0 | 0 | 0 |

| 16 | Погашение основного долга | 0 | -800000 | -800000 | -800000 |

| 17 | Остаток кредита | 2400000 | 1600000 | 800000 | 0 |

| 18 | Проценты выплаченные | 0 | -788880 | -525920 | -262960 |

| 19 | Сальдо финансовой деятельности | 2400000 | -1588880 | -1325920 | -1062960 |

| 20 | Сальдо трех потоков | 0 | 728453 | 1650301 | 2458150 |

| 21 | Накопленное сальдо трех потоков | 0 | 728453 | 2378754 | 4836904 |

| 22 | Дисконтирующий множитель (d=32.87%) | 1 | 0,7526 | 0,5664 | 0,426 |

| 23 | Дисконтированный денежный поток | 0 | 548234 | 934731 | 1047172 |

Расчет всех показателей, но уже с учетом инфляции и риска.

Таблица 19 Расчет чистой сегодняшней стоимости (NPV)

| 0-й год | 1-й год | 2-й год | 3-й год | |

| Денежные потоки проекта | 0 | 728453 | 1650301 | 2458150 |

| Коэффициент дисконтирования 1/(1+r)t | 1 | 0,7526 | 0,5664 | 0,426 |

| Дисконтированные потоки | 0 | 548234 | 934731 | 1047172 |

| Чистый денежный поток NPV 130137 руб. | ||||

NPV =-C0 +∑CFn / (1 + r)n=-2400000+548234+934731+1047172 = 130137 руб.

NPV >0 из этого следует, что даже при использовании ставки дисконта, проект выгоден.

Таблица 20 Расчет индекса рентабельности инвестиций (PI)

| Потоки денежных средств | |||

| 0-й год | 1-й год | 2-й год | 3-й год |

| 0 | 548234 | 934731 | 1047172 |

| Индекс рентабельности инвестиций (PI) 1.05 | |||

PI = (548234+934731+1047172)/2400000 = 1.05

Значение показателя оказалось больше 1 следовательно стоимость денежных потоков проекта превышает инвестиции.

Расчет срока окупаемости инвестиционного проекта.

2400000*1.3287 = 3188880 руб.

2 +((3188880-2466436)/1769094) = 2+0.41 = 2.41 года.

За 2.41. года инвестиционный проект окупится.

Расчет внутренней нормы доходности.

IRR = 32.87% + ((46.89%-32.87%))/(130137-34) = 46.89%

При ставке 46.89% данный инвестиционный проект не будет иметь ни прибыли, ни убытка.

Таблица 21. Расчет экономической эффективности бухгалтерской нормы доходности ARR

| 0-й год | 1-й год | 2-й год | 3-й год | |

| Валовая прибыль | 0 | 761120 | 1974080 | 3037040 |

| Налог на прибыль | 0 | -182667 | -473779 | -728890 |

| Чистая прибыль | 0 | 578453 | 1500301 | 2308150 |

| Среднегодовая прибыль 1462301 руб. | ||||

| Первоначальные затраты 2400000 руб. | ||||

ARR=1462301/2400000 = 0.61 (61.0%)

Приняв за базу сравнения показателя ARR рентабельность активов проект можно считать приемлемым, так как его значение значительно превышает рентабельность активов.

Анализ чувствительности.

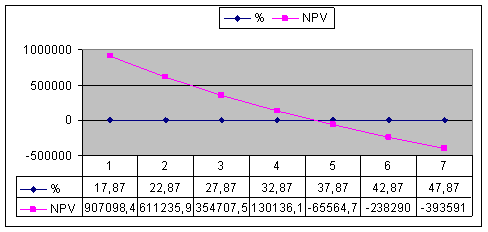

Таблица 22 Изменение NPV при пошаговое изменение процентной ставки.

| % | 17,87 | 22,87 | 27,87 | 32,87 | 37,87 | 42,87 | 47,87 |

| NPV | 907098,4 | 611235,9 | 354707,5 | 130136,1 | -65564,7 | -238290 | -393591 |

Рис.5 Зависимость NPV от процентной ставки.

Как видно из представленных таблицы и графика при уменьшении процентной ставки NPV увеличивается, а при увеличении оно сокращается. При достижении процентной ставки 35%, NPV становится отрицательным.

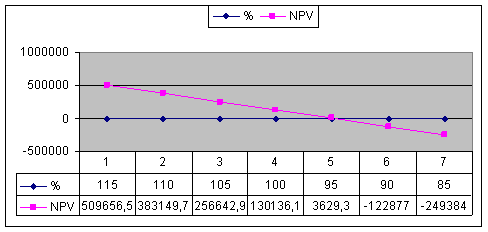

Таблица 23 Расчет NPV при пошаговом изменении доходов ( шаг =5%).

| % | 115 | 110 | 105 | 100 | 95 | 90 | 85 |

| NPV | 509656,5 | 383149,7 | 256642,9 | 130136,1 | 3629,3 | -122877 | -249384 |

Рис. 6 Зависимость NPV от изменения дохода.

Учет фактора риска.

Необходимо рассчитать квадратическое отклонение (сигму)(δ).

δ =√ ∑ (Ri-R/)2 *Pi

Ri- конкретное значении возможных вариантов ожидаемого дохода по рассматриваемой инвестиционной операции.

R/ - среднеожидаемое значение дохода по инвестиционной операции.

Pi- вероятность получения отдельных вариантов ожидаемого дохода.

Таблица 24

| год | прибыль | выручка | рентабельность | |

| 1-й | 578453 | 5200000 | 11,1241 | |

| 2-й | 1500301 | 7500000 | 20,00401 | |

| 3-й | 2308150 | 8900000 | 25,93427 | |

Pi=∑ (R*F) = 0.1*11,1241 + 0.1*20,00401 +0.1 * 25,93427 = 5.706

δ =√(11,1241-5,706)2*0,1 + (20,004-5,706)2*0,1 + (25,93-5,706)2*0,1= √ 2,936+20,44+40,9 = √64,276 = 8,02 пункта

Среднее отклонение в будущем году будет равно 8.02

Заключение

Рассмотренная в данной курсовой тема, является очень актуальной так как инвестиционная деятельность представляет собой один из наиболее важных аспектов функционирования любой коммерческой организации. Причинами, обусловливающими необходимость инвестиций, являются обновление имеющейся материально-технической базы, наращивание объемов производства, освоение новых видов деятельности.

В рамках курсовой работы был рассмотрен инвестиционный проект по созданию подрядной бригады на базе МУП «ЖКХ п. Озерки», который будет заниматься вывозом мусора и оказанием ритуальных услуг.

По данным финансовой (бухгалтерской) отчетности МУП «ЖКХ п. Озерки» был проведен финансовый анализ организации, который показал необходимость привлечения долгосрочного банковского кредитов для реализации инвестиционного проекта. Необходимость использования кредитных средств обусловлена недостаточностью (отсутствием) собственных средств организации.

Оценка проекта методом чистой приведенной стоимости показала экономическую эффективность проекта, поскольку величина планируемых поступлений превысила величину необходимых затрат.

Расчет относительного показателя эффективности инвестиций PI также показал превышение денежных притоков над величиной инвестиционных расходов.

Срок, по истечении которого, организация планирует окупить первоначальные затраты и получать прибыль от проекта составит 2,2 года , а при расчете в условиях риска то 2,41 года.

Величина показателя IRR проекта превысила рассчитанную ставку дисконтирования. Таким образом, внутренняя норма доходности существенно превышает стоимость капитала привлекаемого организацией, что позволяет рекомендовать данный проект к реализации.

Метод бухгалтерской нормы доходности также показал эффективность проекта, поскольку его величина значительно превысила рентабельность активов, взятую за базу сравнения.

Инвестиционный проект эффективен и при учете инфляции и риска, и без них. Данный проект поможет предприятию выйти из сложившейся ситуации (близость к банкротству).

Список использованной литературы

1. Гражданский кодекс РФ, часть первая и вторая.

2. ФЗ от 25 февраля 2003 г. № 39-ФЗ "Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений".

3. Богатин Ю.В. Инвестиционный анализ: Учеб. пособие для вузов. – М.: ЮНИТИ – Дана, 2001. – 415 с.

4. Виленский П.Л, Оценка эффективности инвестиционных проектов. – Москва: «Финансы и статистика», 2002г.

5. Игонина Л.Л. Инвестиции: Учеб. пособие / Под ред. д-ра экон. наук, проф. В.А. Слепова. – М.: Экономистъ, 2003. – 478 с

6. Инвестиции: учеб. / С.В. Валдайцев, П.П. Воробьев (и др.); под ред. В.В. Ковалева, В.В. Иванова, В.А. Лялина. – Москва: издательство «Проспект», 2007г.

7. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. Мн.: Новое знание, 2009

Похожие работы

... по реконструкции очистных сооружений оренбургского газохимического комплекса ООО «Оренбурггазпром». Такова сущность и динамика инвестиционных процессов в Оренбургской области. Перейдем к характеристике бизнеса Оренбуржья, как важного субъекта регионального инвестирования. 2.3 Характеристика бизнеса Оренбургской области Бизнес в Оренбургской области представлен самыми различными схемами. ...

... уровня жизни населения, включая уровень оплаты труда и доходов населения, служит основой социального прогресса и является одним из основных приоритетов экономического развития Ленинградской области. Под влиянием финансового кризиса, в результате инфляции и замедления темпов роста среднемесячной заработной платы из-за снижения объема промышленного производства реальные денежные доходы населения ...

0 комментариев