Навигация

Вертикальный и горизонтальный анализ финансовой отчетности предприятия на примере ОАО «Нефтекамскшина»

2.2 Вертикальный и горизонтальный анализ финансовой отчетности предприятия на примере ОАО «Нефтекамскшина»

Горизонтальный анализ предполагает расчет показателей темпов роста и прироста показателей, которые используются для оценки динамики основных показателей, кроме того, с помощью этого анализа можно отследить нетипичные (отличные от средних) изменения показателей, что может использоваться для оценки достоверности отчетности.

Цель горизонтального и вертикального анализа финансовой отчетности состоит в том, чтобы наглядно представить изменения, произошедшие в основных статьях баланса, отчета о прибыли и отчета о денежных средствах и помочь менеджерам компании принять решение в отношении того, каким образом продолжать свою деятельность.

Горизонтальный анализ заключается в сопоставлении финансовых данных предприятия за прошедшие периоды (года) в относительном и абсолютном виде с тем, чтобы сделать лаконичные выводы.

Технология анализа достаточно проста: последовательно во второй и третьей колонках помещают данные по основным статьям баланса на начало и конец года. В западных представлениях часто данные конца года помещают первыми. Затем в четвертой колонке вычисляется абсолютное отклонение значения каждой статьи баланса. В последней колонке определяется относительное изменение в процентах каждой статьи.

Вертикальный анализ позволяет сделать вывод о структуре баланса и отчета о прибыли в текущем состоянии, а также проанализировать динамику этой структуры. Технология вертикального анализа состоит в том, что общую сумму активов предприятия (при анализе баланса) и выручку (при анализе отчета о прибыли) принимают за сто процентов, и каждую статью финансового отчета представляют в виде процентной доли от принятого базового значения [22, c.16].

Рассмотрим горизонтальный анализ баланса ОАО «Нефтекамскшина» за 2007-2009 гг., представленный в таблице 2.1.

Таблица 2.1 - Горизонтальный анализ актива баланса ОАО Нефтекамскшина» за 2007-2009 гг.

| Актив баланса | 2007 год | 2008 год | 2009 год | 2008 год к 2007 году | 2009 год к 2008 году | ||

| Сумма, тыс. руб. | Сумма, тыс. руб. | Сумма, тыс. руб. | Абсолютное отклонение, тыс. руб. | Относительное отклонение, % | Абсолютное отклонение, тыс. руб. | Относительное отклонение, % | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Внеоборотные активы | 2 983410 | 3 030558 | 3 191994 | 47 148 | 1,60% | 161 436 | 5,33% |

| Оборотные активы | 1 410722 | 1 752046 | 1 127854 | 341 324 | 24,2% | -624 192 | -35,63% |

| Всего имущества | 4 394132 | 4 782604 | 4 319848 | 388 472 | 8,9% | -462 756 | -9,67% |

Представленные данные позволяют сделать следующие выводы:

За 2008 год стоимость имущества увеличилась на 388 472 тыс.руб. или на 8,9%. (табл. 2.2.1).

Сумма внеоборотных активов в 2008 году по сравнению с 2007 годом увеличилась на 47 148 тыс.руб., что в процентном соотношении составляет 1,60%. Значительное влияние на величину внеоборотных активов оказало увеличение величины основных средств на сумму 275 526 тыс.руб.

Сумма оборотных активов увеличилась на 341 324 тыс. рублей, что в процентном соотношении составляет 24,3%, и составила 1 752 046 тыс. рублей. Увеличение суммы оборотных активов связано с существенным увеличением дебиторской задолженности (платежи, по которой ожидаются в течение 12 месяцев после отчетной даты). Эта величина на конец 2008 года равна 1 106 112 тыс.рублей.

За 2009 год стоимость имущества уменьшилась на 462 756 тысяч рублей или на 9,67%. Сумма внеоборотных активов в 2009 году по сравнению с 2008 годом увеличилась на 161 436 тыс. руб., что в процентном соотношении составило 5,33%. Значительное влияние на величину внеоборотных активов оказало увеличение основных средств на сумму 206 340 тыс.руб.

Сумма оборотных активов уменьшилась на 462 756 тыс.руб, что в процентном соотношении составляет 35,63% и составила 1 127 854 тыс.руб. Уменьшение суммы основных средств связано с существенным уменьшением дебиторской задолженности (платежи, по которой ожидаются в течение 12 месяцев после отчетной даты). Эта величина на конец 2009 года равна 297 736 тыс.руб.

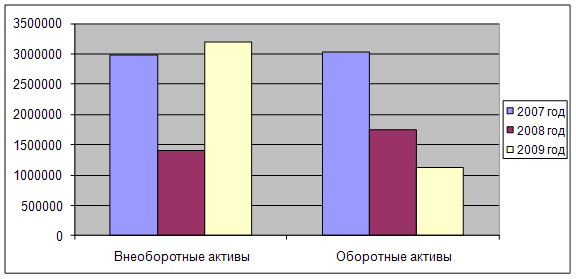

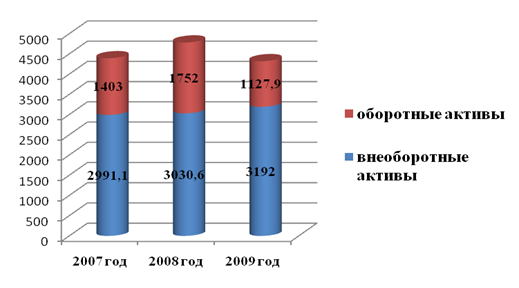

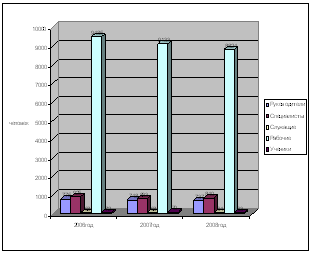

Мы рассмотрели динамику изменения внеоборотных и оборотных активов за период 2007-2009 гг. и наглядно представили на рисунке 2.1.

Рисунок 2.1 – Динамика изменения внеоборотных и оборотных активов ОАО Нефтекамскшина» за 2007-2009 гг.

Структура активов в 2008 году изменилась: увеличилась доля внеоборотных активов на 1,60% , также увеличилась и доля оборотных активов на 24,2%. Тогда как в 2009 году доля внеоборотных активов возросла на 5,33%, а доля оборотных активов сократилась на 35,63%.

Как мы видим из рисунка, незначительное увеличение суммы внеоборотных активов произошло в основном за счет возросшей стоимости основных средств, в то время как остальные показатели в отчетном периоде по сравнению с предшествующим уменьшились.

Анализируя величину оборотных активов мы выявили, за счет каких показателей возросла ее сумма. В нашем случае это показатели:

- дебиторская задолженность;

- прочие оборотные активы.

Аналогично проведем горизонтальный анализ пассива бухгалтерского баланса ОАО «Нефтекамскшина», представленный в таблице 2.2.

Таблица 2.2. - Горизонтальный анализ пассива баланса ОАО «Нефтекамскшина» за 2007-2009 гг.

| Пассив баланса | 2007 год | 2008 год | 2009 год | 2008 год к 2007 году | 2009 год к 2008 году | ||

| Сумма, тыс.руб. | Сумма, тыс.руб. | Сумма, тыс.руб. | Абсолютное отклонение, тыс.руб. | Относительное отклонение, % | Абсолютное отклонение, тыс.руб. | Относительное отклонение, % | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Капитал и резервы | 1003613 | 817492 | 747552 | -186121 | -18,6% | -69940 | -8,56% |

| Долгосрочные обязательства | 400925 | 327209 | 225861 | -73716 | -18,4% | -101348 | -30,97% |

| Краткорочные обязательства | 2989594 | 3637903 | 3346435 | 648309 | 21,7% | -291468 | -8,01% |

| Всего | 4394132 | 4782604 | 4319848 | 388472 | 8,8% | -462756 | -9,68% |

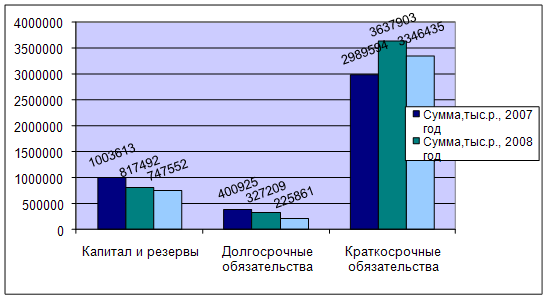

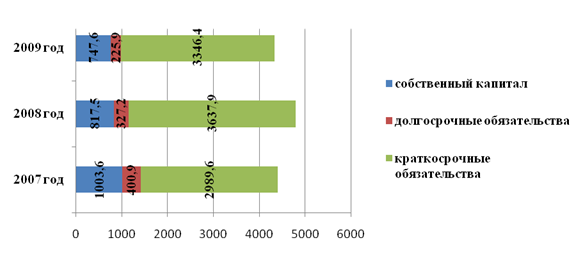

Проанализировав данные таблицы мы наблюдаем снижение суммы капитала и резервов в 2008 году по сравнению с предшествующим на 186 121 тыс.руб., что в процентном соотношении составляет -18,6%, также снижение суммы и в 2009 году по сравнению с 2008 годом на 69 940 тыс. руб., что в процентном соотношении составило 8,56%

За 2008 год сумма совокупного капитала увеличилась на 388 472 рублей (8,8%) и составила на конец года 6 646,1млн. рублей. В 2009 году сумма совокупного капитала уменьшилась на 462 756 тыс.руб, что в процентном соотношении составляет 9,68%.

Также произошло снижение суммы долгосрочных обязательств на 73 716 тыс.руб., в процентом соотношении эта величина равна -18,4% и в 2009 году по сравнению предыдущим годом на 101 348 тыс.руб., в процентном соотношении – 30,97%.

Произошло увеличение в 2008 году краткосрочных обязательств на 648 309 тыс.руб., что в процентном соотношении составило 21,7%, а в 2009 году на 291 468 тыс.руб. или на 8,01%.

Таким образом, наглядно мы видим, что доля заемного капитала, превышает долю собственного капитала, и это соотношение является негативной тенденцией.

Рассмотрев динамику изменения совокупного капитала представим ее в виде рисунка 2.2.

Рисунок 2.2 - Динамика изменения пассива баланса

ОАО Нефтекамскшина» за 2007-2009 гг.

При изучении и оценке показателей используются различные виды сравнительного анализа: горизонтальный, вертикальный, трендовый. С помощью горизонтального анализа определяется абсолютные и относительные отклонения статей по сравнению с началом отчетного периода, прошлым периодом. Вертикальный анализ используется для изучения структуры средств и источников, путем расчета удельного веса отдельных статей в итоговых показателях.

Трендовый анализ позволяет осуществить сравнение каждой позиции отчетности с рядом предшествующих периодов и определить тренд, то есть основную тенденцию динамики показателей, исключающей случайные влияния и индивидуальные особенности отдельных периодов [20, c. 112].

Далее рассмотрим вертикальный анализ отчета о прибылях и убытках ОАО «Нефтекамскшина» за 2007-2009 гг. (таблица 2.3).

Таблица 2.3 - Вертикальный анализ отчета о прибылях и убытках ОАО «Нефтекамскшина» за 2007-2009 гг.

| Отчет по прибыли | 2007 год | 2008 год | 2009 год | |||

| Сумма, тыс.руб. | % в общем объеме | Сумма, тыс.руб. | % в общем объеме | Сумма, тыс.руб. | % в общем объеме | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Выручка | 6324459 | 100,00% | 7409233 | 100,00% | 6879708 | 100,00% |

| Себестоимость | 5781062 | 91,41% | 6899657 | 93,12% | 6486878 | 94,29% |

| Валовая прибыль | 543397 | 8,59% | 509576 | 6,88% | 392832 | 5,71% |

| Прибыль от продаж | 543397 | 8,59% | 509576 | 6,88% | 392832 | 5,71% |

| Прочие доходы | 139216 | 2,20% | 105225 | 1,42% | 125641 | 1,83% |

| Прочие расходы | -511299 | -8,08% | -691605 | -9,33% | -53180 | -7,73% |

| Прибыль до налогообложения | 174283 | 2,76% | -82280 | -1,11% | -13127 | -0,23% |

| Налог на прибыль | 115324 | 1,82% | 81201 | 1,10% | 60943 | 0,89% |

| Чистая прибыь | -34564 | -0,55% | -183445 | -2,48% | -94478 | -1,37% |

В 2008 году мы наблюдаем увеличение выручки с 6 324 459 тыс.руб. до 7 409 233 тыс.руб. и снижение в 2009 году до 6 879 708тыс.руб. Доля себестоимости ОАО «Нефтекамскшина» в общей суммы выручки возросла с 91,41% до 93,12% в 2008 году и до 94,29% в 2009.

Также стоит отметить снижение прибыли продаж с 8,59% до 6,88% в 2008 и до 5,71% в 2009 году. В то же время наблюдается снижение прочих доходов с 2,20% до 1,42% и соответственно увеличение прочих расходов с 8,08% до 9,33%. В 2009 году произошло одновременное уменьшение прочих доходов и рсходов до 1,83% и 7,73% соответственно.

Также мы замечаем снижение налога на прибыль в 2008 году с 1,82% до 1,10% и увеличение в 2009 году до 1,37%. Итог всему этому - убыток в 94 478 тыс.руб.

Себестоимость в 2008 году по сравнению с предшествующим увеличилась на 1 118 595 тыс.руб., тогда как в 2009 году данный показатель снизился до 6 486 876 тыс.руб.

Чистая прибыль в 2008 году в сравнении с предыдущим годом уменьшилась на 148 881 тыс.руб. В 2009 году чистая прибыль увеличилась на 88 697 тыс. руб.

Аналогично проведенному вертикальному анализу отчета о прибылях и убытках ОАО «Нефтекамскшина» рассмотрим вертикальный анализ бухгалтерского баланса за 2007-2009 гг., представленный в таблице 2.4.

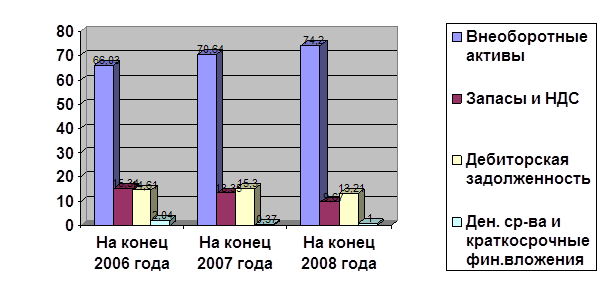

Вывод на основании вертикального анализа актива баланса ОАО «Нефтекамскшина» за 2007-2009 гг. заключается в том, что в 2008 году доля внеоборотных средств компании уменьшается с 67,90% до 63,37%, а доля оборотных средств компании увеличивается с 32,10% до 36,63%, тогда как в 2009 году по сравнению с предшествующим доля внеоборотных средств предприятия увеличилась до 73,39%, а доля оборотных средств снизилась до 26,11%.

Необходимо отметить снижение доли незавершенного строительства с 8,96% в 2007 году до 3,64% в 2009 году.

Таблица 2.4 - Вертикальный анализ актива баланса ОАО «Нефтекамскшина» за 2007-2009 гг.

| Актив баланса | 2007 год | 2008 год | 2009 год | |||

| Сумма, тыс.руб. | % в общем объеме | Сумма, тыс.руб. | % в общем объеме | Сумма, тыс.руб. | % в общем объеме | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Внеоборотные активы | 2983410 | 67,90% | 3030558 | 63,37% | 3191994 | 73,89% |

| Нематериальные активы | 165 | 0,004% | 122 | 0,003% | 69 | 0,002% |

| Основные средства | 2376965 | 54,09% | 2652221 | 55,46% | 2858561 | 66,17% |

| Незавершенное строительство | 393735 | 8,96% | 75822 | 3,68% | 157363 | 3,64% |

| Долгосрочные финансовые вложения | 16777 | 0,3% | 15127 | 0,32% | 14477 | 0,34% |

| Отложенные налоговые активы | 42336 | 0,96% | 39332 | 0,82% | 33408 | 0,77% |

| Прочие внеоборотные активы | 153402 | 3,49% | 147934 | 7,08% | 128116 | 2,97% |

| Оборотные активы | 1410722 | 32,10% | 1752046 | 36,63% | 1127854 | 26,11% |

| Запасы | 627160 | 14,27% | 601166 | 12,57% | 699836 | 16,20% |

| НДС | 79470 | 1,81% | 6207 | 0,13% | 10085 | 0,23% |

| Дебиторская задолженность (более чем через 12 месяцев) | 40367 | 0,92% | 30471 | 0,64% | 111340 | 2,58% |

| Дебиторская задолженность (в течение 12 месяцев) | 662559 | 15,08% | 1106112 | 23,13% | 297736 | 6,89% |

| Денежные средства | 1164 | 0,03% | 368 | 0,008% | 7205 | 0,17% |

| Прочие внеоборотные активы | 2 | 0,00% | 7722 | 0,16% | 1652 | 0,04% |

| Всего имущества | 4394132 | 100,00% | 4782604 | 100,00% | 4319848 | 100,00% |

Доля долгосрочных финансовых вложений практически не изменяется.

Величина запасов уменьшается с 14,27% до 12,57% в 2008 году по сравнению с предыдущим годом и увеличивается в 2009 до 16,20%.

Дебиторская задолженность в 2008 году имеет тенденцию к росту: с 15,08% до 23,13%, тогда как доля денежных средств – к снижению: с 0,03% до 0,008%. В 2009 же году дебиторская задолженность значительно сократилась до 6,89%, в то время как доля денежных средств увеличилась до 0,17%.

Далее рассмотрим вертикальный анализ пассива баланса, представленный в таблице 2.5.

Таблица 2.5 - Вертикальный анализ пассива баланса ОАО «Нефтекамскшина» за 2007-2009 гг.

| Пассив баланса | 2007 год | 2008 год | 2009 год | |||

| Сумма, тыс.руб. | % в общем объеме | Сумма, тыс.руб. | % в общем объеме | Сумма, тыс.руб. | % в общем объеме | |

| Капитал и резервы | 1003613 | 22,84% | 817492 | 17,09% | 747552 | 17,31% |

| Уставный капитал | 65701 | 1,50% | 65701 | 1,37% | 55701 | 1,29% |

| Добавочный капитал | 1631453 | 37,13% | 1618759 | 33,85% | 1610760 | 37,29% |

| Нерасределенная прибыль | 693541 | 15,78% | 866968 | 18,13% | 928909 | 21,50% |

| Долгосрочные обязательства | 400925 | 9,12% | 327209 | 6,84% | 225861 | 5,23% |

| Займы и кредиты | 220135 | 5,01% | 113600 | 2,38% | 26849 | 0,62% |

| Отложенные налоговые обязательства | 180790 | 4,11% | 213609 | 4,47% | 199012 | 4,61% |

| Краткосрочные обязательства | 2989594 | 68,04% | 3637903 | 76,07% | 3346435 | 77,47% |

| Займы и кредиты | 1956755 | 44,53% | 2202262 | 46,05% | 2244673 | 51,96% |

| Кредиторская задолженность | 926619 | 21,09% | 1335882 | 27,93% | 1006182 | 23,29% |

| Доходы бдущих периодов | 105863 | 2,41% | 99569 | 2,08% | 95482 | 2,21% |

| Всего имущества | 4394132 | 100,00% | 4782604 | 100,00% | 4319848 | 100,00% |

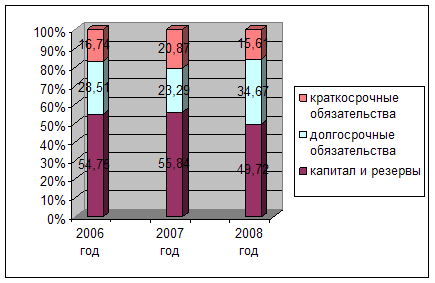

Выводы на основании вертикального анализа пассива баланса ОАО «Нефтекамскшина» за 2007-2009 гг.:

- доля уставного капитала ОАО «Нефтекамскшина» в 2008 году осталась неизменной, но в процентном соотношении эта величина изменилась: в 2008 году она равна 1,37%, в то время как в 2007 году она составляла 1,50%. В 2009 году доля уставного капитала составила 55 701 тыс.руб., что в процентном соотношении составило 1,29%;

- доля добавочного капитала снизилась с 37,13% в 2007 году до 33,85% в 2008 и увеличилась до 37,29% в 2009 году;

- доля займов и кредитов сократилась с 5,01% до 0,62% с 2007 года по 2009, в то время как доля отложенных налоговых обязательств возросла с 4,11 до 4,61%;

- доля кредиторской задолженности возросла с 21,09% до 27,93% в 2008 году и снизилась до 23,29% в 2009;

- доля нераспределенной прибыли увеличилась до 21,50% в 2009 году по сравнению с 2007 годом, где данный показатель составил 15,78%.

Таким образом, как следует из приведенного выше анализа, горизонтальный и вертикальный анализ является эффективным средством для исследования состояния предприятия и эффективности его деятельности. Рекомендации, сделанные на основе этого анализа носят конструктивный характер и могут существенно улучшить финансовое состояние предприятия ОАО «Нефтекамскшина».

Похожие работы

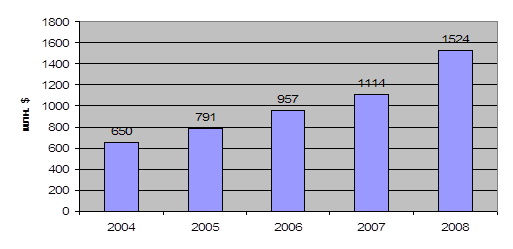

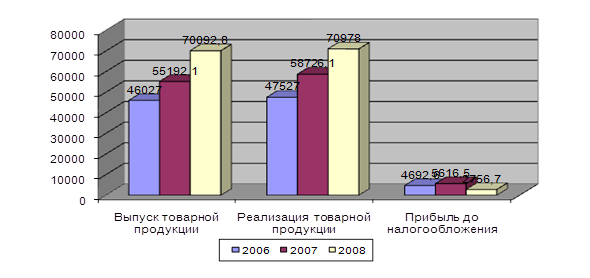

... финансового состояния предприятия необходимы для проведения во второй главе практического анализа финансового состояния ОАО «Нефтекамскшина». 2. Анализ финансового состояния предприятия на примере ОАО «Нефтекамскшина» 2.1 Общая характеристика деятельности ОАО «Нефтекамскшина» и оценка его имущественного положения Открытое акционерное общество «Нефтекамскшина» – крупнейшее предприятие в ...

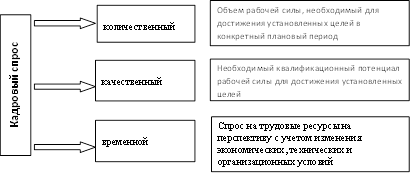

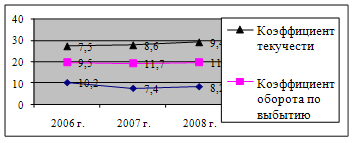

... новые автомобильные заводы, которые создаются с участием ведущих зарубежных производителей, которые развертывают свою деятельность не только в России, но и СНГ. 2.2 Анализ обеспеченности ОАО "Нефтекамскшина" трудовыми ресурсами Интенсификация общественного производства, повышение его экономической эффективности и качества продукции предполагает максимальное развитие хозяйственной инициативы ...

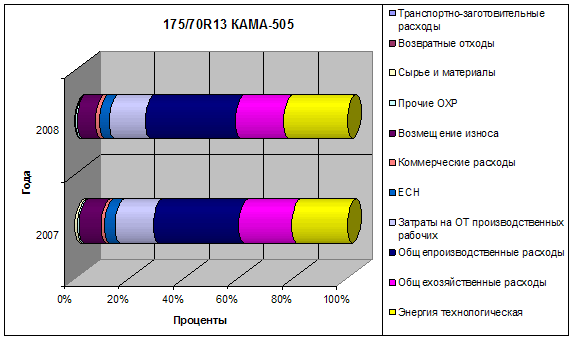

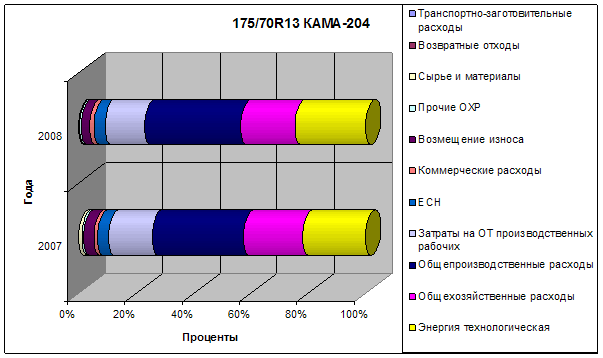

... оптимальном сочетании элементов отечественной и зарубежных методик расчета затрат); сокращение издержек производства; повышение прибыльности и эффективности деятельности отечественных предприятий. 3.2 Основные направления снижения себестоимости продукции ОАО «Нефтекамскшина» Деятельность любой организации, как вновь созданной, так и уже функционирующей, направлена на максимизацию прибыли. ...

... и ухудшения финансового состояния предприятия. Анализ финансового состояния предприятия делится на внутренний и внешний, цели и содержания которых различны. Внутренний анализ финансового состояния предприятия – это исследование механизмов формирования, размещения и использования капитала с целью поиска резервов укрепления финансового состояния, повышения доходности и наращивание собственного ...

0 комментариев