Навигация

Подведение итогов финансового положения и предложения по его улучшению

3.2 Подведение итогов финансового положения и предложения по его улучшению

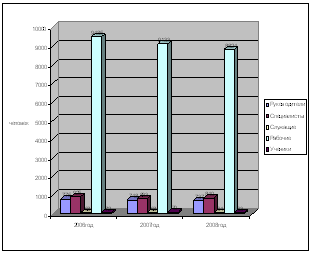

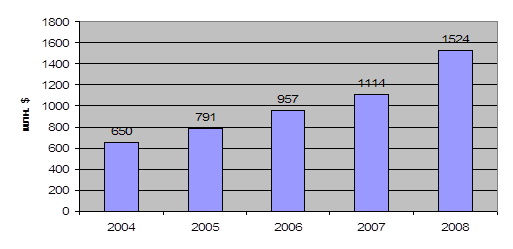

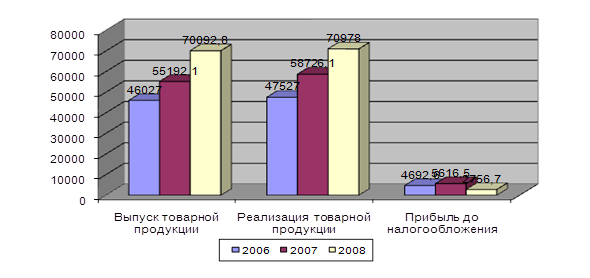

Завершился 2009 год. Год мирового экономического кризиса. Для шинников кризис начался еще в конце 2007-го года. По итогам работы за 2008-й год падение производства составило около 4%, а за 2009-й год – 21%. За 2009-й год поизведено 9 млн 437 тыс. 800 штук шин, затраты на рубль товарной продукции составили 94 копейки. Предварительный убыток – 13 млн 262 тыс. рублей. Средняя заработная плата упала на 4,2% и составила 15 тысяч 990 рублей. Вследствие падения производства, в 2010-м году предстоит пережить крупнейшее для акционерного общества «Нефтекамскшина» сокращение численности. Но благодаря координации действий и переводу высвобождаемых работников на открывающееся новое производство шин ЦМК удастся избежать социального взрыва.

Выдача зарплаты и отпускных в 2009-м году производилась своевременно в соответствии с коллективным договором. Для увеличения постоянной части заработной платы дважды произведено повышение тарифных ставок рабочим за счёт снижения премий, что позволило увеличить тарифную часть зарплаты до 62,2 %. С 1 января 2010-го года введена единая тарификация «Татнефти». Вместе с тем изменены и ужесточены условия премирования. Средняя зарплата по категориям работающих за 2009-й год составила: основных рабочих - 15907 рублей, вспомогательных рабочих - 13579 рублей, специалистов - 17068 рублей, руководителей - 29751 рубль.

Какие прогнозы на 2010-й год? Судя по утверждённому плану производства и лимитам по бюджету, в 2010-м году, как говорится, предстоит ещё потуже затянуть пояса и продолжить реформы. Ради чего и кого? Понятно, не ради блага коллектива шинников и тех, кого выводят и сокращают. В рыночной экономике действуют иные законы.

Остается надеться, что в 2010-м году спрос и реализация продукции будет расти и положение стабилизируется.

Некоторые цифры ОАО «НКШ»:

- низкая плановая загрузка производственных мощностей; наличие большого количества непроданных шин на 01.01.09 года - 727,7 тыс. шт.;

- снижение объемов продаж шин в результате снижения объема поставок на комплектацию автозаводов по всем основным контрагентам;

- снижение объемов продаж на вторичном рынке за счет снижения реализации легкогрузовых шин ввиду сокращения объемов эксплуатации коммерческого автотранспорта;

- снижение реализации грузовых шин в связи с сокращением в 2009-м году потребления предприятиями строительной, топливодобывающей, сельскохозяйственной отраслей, а также организациями, занимающимися грузовыми и пассажирскими перевозками.

Фактический объем выручки от оказания услуг по переработке давальческого сырья и изготовлению готовой продукции, от реализации собственной продукции и услуг составил 6880 млн руб., что на 40 млн руб. или 0,6% больше плана.

Год завершился с убытком в сумме 13 млн руб.

Убыток по 2009-му году сложился по следующим причинам:

- в результате корректировки была снижена стоимость услуг по переработке давальческого сырья и изготовлению готовой продукции на 151,5 млн руб.;

- списаны в производство непредусмотренные планом запасные части по «Программе развития шинного бизнеса» на сумму 21,2 млн руб., расходы, связанные с аварийными ситуациями, - 29,2 млн руб., дополнительные расходы на капитальный ремонт оборудования силами ОАО «НМЗ» в сумме -15 млн руб.;

- в связи с проводимой реорганизацией служб, выплаты уволенным работникам составили 10,8 млн руб.;

- оплата сверхплановых простоев составила 11,3 млн руб.

Сумма платежей в бюджет за 2009-й год составила 1341 млн руб., в том числе РФ - 866 млн руб., в бюджет Республики Татарстан - 339 млн руб., в городской бюджет - 136 млн руб.

С целью оптимизации затрат службами ОАО «Нефтекамскшина» был разработан план технико-экономических мероприятий на 2009-й год на общую сумму 103,6 млн руб. Мероприятия направлены на экономию всех материальных ресурсов, используемых в производственном процессе, включая давальческое сырье. В результате выполнения мероприятий, запланированных на 2009-й год, получен экономический эффект в сумме 108,1 млн руб., в том числе по видам ресурсов:

- основное сырье (68 млн руб.);

- вспомогательные материалы (2,8 млн руб).;

- энергоресурсы (36,4 млн руб.).

Наибольший экономический эффект получен в результате выполнения следующих мероприятий:

- снижение материалоемкости грузовых шин 9.00Р20 ИН-142БМ и 9.00Р20 0-40БМ (26,7 млн руб.);

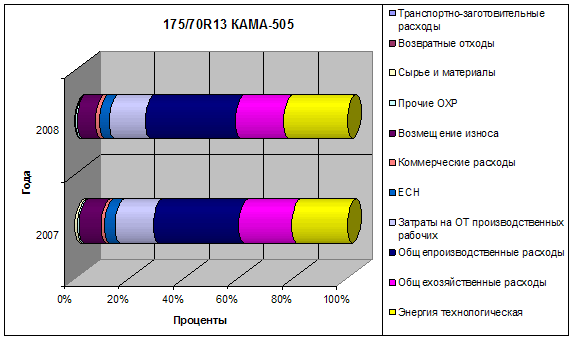

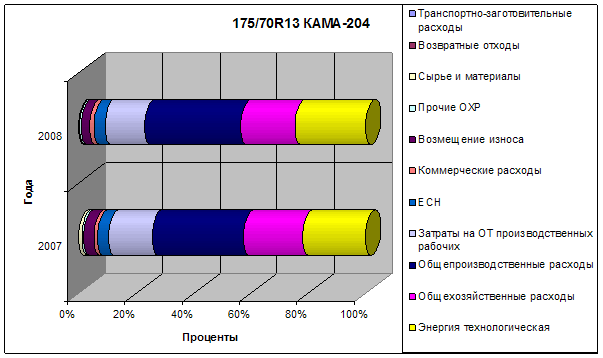

- снижение материалоемкости легковых шин 175/70 R-13 Кама-Евро 127, Кама-Евро-224, 185/65R14 Кама-Евро-518 (11,4 млн. руб.);

- подработка технически неизбежных отходов (4,8 млн.руб.);

- унификация рецептуры резиновых смесей наполнительного шнура и изоляции бортовой проволоки для грузовых шин типа «Р» (7,1 млн. руб.);

- капитальный ремонт установки приготовления перегретой воды и пароконденсатного оборудования с установкой энергосберегающего оборудования (33,5 млн. руб.) [6, c.4].

Энергоресурсы - одна из основных статей затрат. Их доля в производственных затратах предприятия составляет 27,4%. В сравнении с 2008-м годом энергозатраты увеличились на186,5 млн руб. или 12%. Увеличение энергозатрат произошло исключительно за счет роста энерготарифов. Так. средняя покупная цена электроэнергии в 2009-м году увеличилась на 23,9% в сравнении с 2008 годом, тепловой энергии - на 23%, хозпитьевой воды - на 75%.

На предприятии вопросам энергосбережения уделяется особое внимание. Но экономический эффект от энергосберегающих мероприятий понижается из-за ежегодного роста энерготарифов. С началом текущего кризиса вопрос повышения тарифов на услуги и товары естественных монополий стал особенно актуален.

Для осуществления в полной мере мероприятий в соответствии с существующей Программой энергосбережения на 2008-2011 годы необходимы дополнительные финансовые вложения, которые выделяются недостаточно из-за убыточной работы предприятия.

Повышение конкурентоспособности предприятия прямо связано с инвестиционной деятельностью. Обновление ассортимента выпускаемой продукции, повышение качества и технических характеристик шин невозможно обеспечить без инвестиционных вложений в техническое развитие предприятия, реконструкцию и перевооружение, модернизацию оборудования. Вся деятельность в этом направлении ведется в соответствии с утвержденной Инвестиционной программой.

Инвестиционная программа ОАО «Нефтекамскшина» за 2009 год профинансирована в сумме 294,3 млн руб., что составило 60,7% от плана. Недофинансирование в основном по объектам, реконструкция которых необходима в связи с пуском завода шин ЦМК и оказанием ему соответствующих услуг. Это склад сырья - корпус 52, склад готовой продукции - корпус 53, участок мягчителей и другие. Финансирование этих объектов планировалось за счёт привлечения займов завода шин ЦМК[41, с.8].

Основные направления инвестиций в 2009 году:

— завершение работ по инвестиционному проекту «Программа развития шинного производства ЗМШ на 2008-2010 годы». Сумма финансирования составила 151,1 млн руб. Цель проекта - развитие шинного производства, увеличение объема выпуска, повышение качества и эксплуатационных характеристик востребованных на рынке легковых и легкогрузовых шин;

- ввод в эксплуатацию «Транспортной системы ТС-13» на ЗГШ, предназначенной для транспортировки сырых покрышек из сборочного производства №1 в цех вулканизации №1, что позволило увеличить производительность линии, позволит исключить использование напольного электротрансорта при транспортировке. Сумма финансирования составила 6,5 млн руб;

- ввод в эксплуатацию «Системы управления технологическим процессом на ПТК- 13» на ЗГШ, что позволит повысить эксплуатационные характеристики системы управления, повысить оперативность в управлении процессами перемещения, увеличить производительность за счет снижения простоев оборудования. Сумма финансирования составила 4,6 млн руб;

- финансирование проектов, направленных на выполнение требований органов надзора и на охрану экологии и окружающей среды, составило 29,5 млн руб.;

- финансирование проектов, связанных с адресной заменой изношенного оборудования, составил 18,1 млн руб.

Неплохим подспорьем инновационной деятельности предприятия являются рационализация и изобретательство.

В 2009 году продолжалось совершенствование действующей системы менеджмента качества по международному стандарту ИСО/ТУ 16949:2002 «Особые требования к системам качества поставщиков комплектующих и запасных частей в автомобилестроении» в соответствии С Политикой и Целями в области качества, направленное на удовлетворение требований основных и потенциальных потребителей - автозаводов.

Традиционно самая высокая оценка – «Отличный поставщик» - получена от основных потребителей наших шин на сегодняшний день – компаний АвтоВАЗ и КамАЗ.

Внутренние показатели, как по заводам в отдельности, так и акционерному обществу в целом, также подтверждают эффективность работы по качеству.

Ориентируясь на требования потребителей, генеральным директором утверждены Цели в области качества на 2010-й год, ориентирующие прежде всего на использование потенциала работников ОАО «Нефтекамскшина» при развитии системы «Бережливого производства» для снижения и оптимизации затрат, что позволит повысить конкурентоспособность продукции.

В проекты по охране окружающей среды, планируемые к реализации в 2010-м году отнесены:

- мероприятия по защите земель, в частности рекультивация заполненных карт хранилища неперерабатываемых отходов;

- мероприятия по защите атмосферы - это планируемая замена фильтровальных рукавов на пылеулавливающих установках подготовительных цехов;

- мероприятия по защите водоемов, связанные со снижением предельно-допустимых сбросов загрязняющих веществ на рельеф местности с поверхностными стоками и т.д.

В рамках создания интегрированной автоматизированной системы управления ОАО «Нефтекамскшина» в октябре 2009-го года открыт большой проект по автоматизации оперативного, бухгалтерского и налогового учета с помощью программного продукта «ИТРП: Процессное производство» и 1С Зарплата и Управление персоналом. Осуществление работ по внедрению проекта потребует дополнительной нагрузки на работников экономической и бухгалтерской служб, цеховых специалистов, потребуются значительные финансовые вложения для оборудования рабочих мест оргтехникой. Внедрение программного продукта позволит получать оперативную и формировать отчетную информацию о хозяйственной деятельности в режиме реального времени и оперативно принимать управленческие решения.

Решая основные производственные и экономические задачи, руководство предприятия уделяет особое внимание вопросам реализации социальной политики.

Среднесписочная численность работников «Нефтекамскшина» за 2009 год - 9964 человека.

Средняя заработная плата работников за 2009-й год составила 15 990 руб., т.е. снизилась на 804 рубля или на 4,8% к уровню 2008-го года. Произошло это в основном за счет снижения фактического фонда рабочего времени, в связи с вынужденным простоем в январе 2009-го года, перевода работников на режим неполного рабочего времени в феврале, мае и августе, останова некоторых подразделений в ноябре и декабре 2009- го года.

Уровень минимальной оплаты труда на предприятии в ноябре 2009-го года достиг 6568,7 руб., что на 2747,8 руб. выше, чем в январе того же года.

Если в январе 2009-го года 446 шинников имели заработную плату ниже уровня минимального потребительского бюджета на члена типовой семьи по Республике Татарстан, то в ноябре их число снизилось до 70 чел.

С 1 января 2010-го года в Обществе введены новые условия оплаты труда в соответствии с Единой тарифной сеткой по оплате труда руководителей, специалистов, служащих и рабочих предприятий нефтехимического комплекса ОАО «Татнефть», что позволит повысить тарифную часть фонда заработной платы. Разрабатывается новое премиальное Положение.

Основная часть расходов по социальной защите работников - это обязательные взносы в государственные социальные фонды, уплачиваемые в составе единого социального налога, и взносы на обязательное социальное страхование от несчастных случаев на производстве. Отчисления в эти фонды составили в 2009 году 441 млн руб.

В 2009-м году в Государственный жилищный фонд при Президенте РТ перечислено 69,5 млн руб. В рамках социальной ипотеки ОАО «Нефтекамскшина» принимает самое активное участие в реализации жилищной программы, которая работает в Республике с 2005 года. Для компенсации первоначального взноса при приобретении жилья предусмотрено предоставление беспроцентного займа своим работникам. За четыре года 363 семьи получили квартиры, выделено займов на оплату первоначального взноса за жилье 79 млн 436 тыс. рублей. В 2009-м году планировалось направить на эти цели 52 млн руб., однако сложное финансовое положение внесло свои коррективы. Сумма займов на оплату первоначального взноса за жилье на 2010-й год запланирована в размере 60 млн руб. Ввод дома на 208 квартир планируется в октябре 2010-го года.

В Государственный жилищный фонд при Президенте РТ в 2010-м году планируется перечислить 60,3 млн руб.

Для «Нефтекамскшины» 2010-й год будет очень напряженным. Производственная программа запланирована в объёме 9 млн 886,5 тыс. шт. шин. В сравнении с текущим годом планируется рост объема производства на уровне 4,8%, но при этом надо учитывать, что загрузка производственных мощностей составит всего 77%, по заводу грузовых шин 54,4%. Индекс промышленного производства запланирован на уровне 104%.

В 2010 году по сравнению с фактическим выпуском 2009 года рост запланирован по всем группам шин (легковым, грузовым, сельскохозяйственным).

Затраты на 1 рубль товарной продукции и услуг должны будут составить 93,7 коп.

Планируется получить выручку от реализации продукции и услуг в сумме 6 677 млн руб., что ниже полученной по результатам 2009-го года на 203 млн РУб.

Сумма налогов и платежей в бюджеты всех уровней в 2010-м году прогнозируется на уровне 1 145 млн руб. Из них платежи в местный бюджет - 118,5 млн руб.

По результатам деятельности планируется положительный финансовый результат - 106 млн руб. прибыли. Следует отметить, что для выполнения плановых показателей потребуется жесткое соблюдение лимитов по всем статьям затрат, проведения мероприятий по консервации незадействованного в производстве оборудования, недопущения непроизводительных расходов.

В 2010-м году значительно снижены и лимиты производственных затрат, а это запасные части, вспомогательные материалы, транспортные расходы, расходы на содержание оборудования, то есть на текущий ремонт и обслуживание.

Предстоит приложить немало усилий, в том числе и механическому заводу, чтобы в этих условиях обеспечить стабильную работу оборудования и выполнение производственной программы.

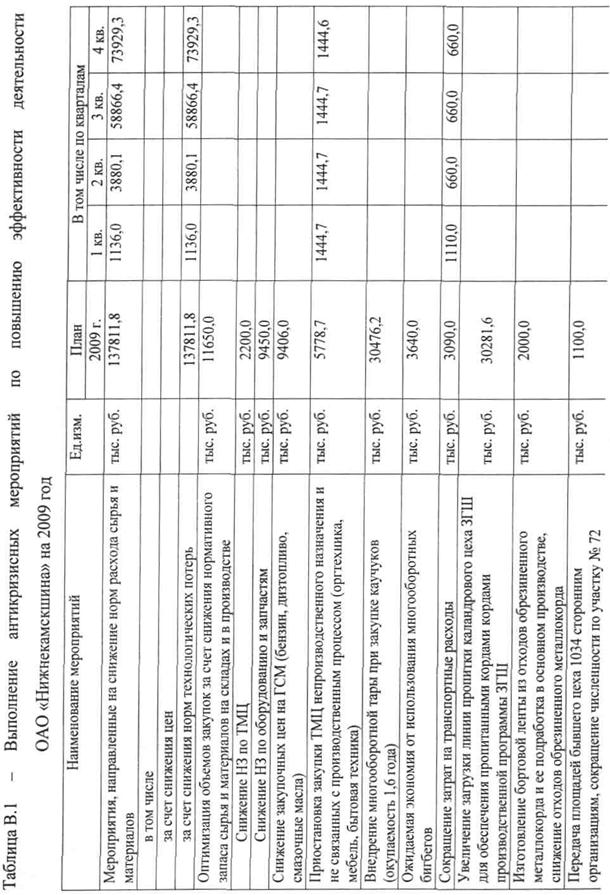

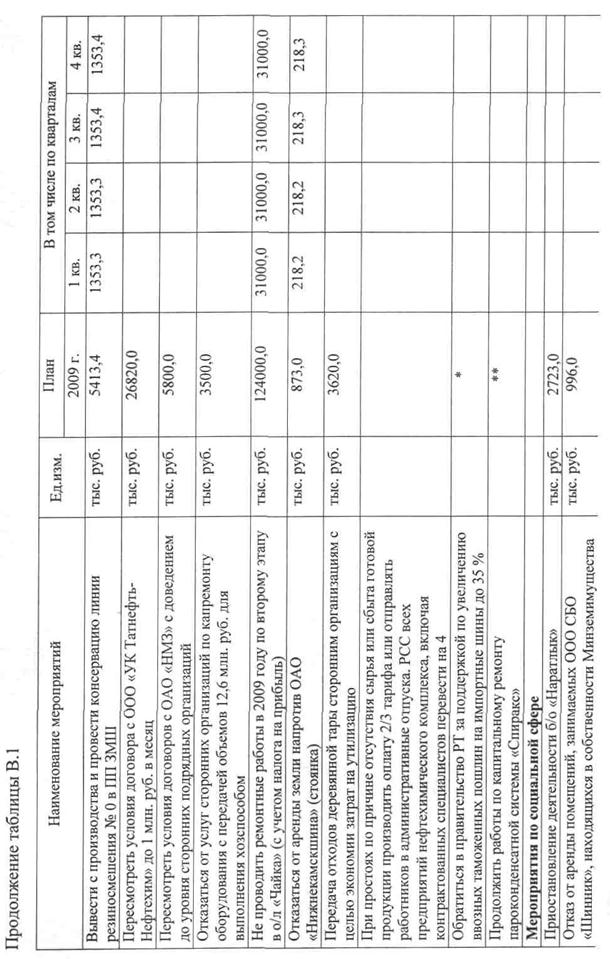

С участием всех подразделений и служб предприятия разработан проект антикризисных мероприятий ОАО «Нефтекамскшина», цель которых - использовать имеющиеся резервы для оптимизации расходов по всем направлениям деятельности. За счет внедрения предложенных мероприятий планируется получить экономический эффект в сумме 134,8 млн руб., в том числе за счет:

- экономии сырья и материалов - 89 млн руб.;

- консервации линий резиносмешения на ЗМШ - 5,7 млн руб.;

- консервации незадействованной в производстве спецоснастки - 2,8 млн руб.;

- унификации при производстве резиновых смесей - 5,8 млн руб.;

- снижения разброса по массе шин - 1,9 млн руб [29, c.128].

В условиях низкой плановой загрузки производственных мощностей и в целях оптимизации затрат на предприятии в соответствии с комплексной программой реорганизации управленческой структуры на 1 января 2010 года проведена реорганизация мехэнергослужбы, финансово-экономической службы, служб снабжения и отгрузки готовой продукции, в 2010-м году будет завершена реорганизация службы качества и технологической службы. Планируемая среднесписочная численность на 2010-й год - 7918 человек. Средняя зарплата на 2010-й год планируется на уровне 15780 руб. В целях материальной поддержки работников будет продолжена работа по созданию общественных рабочих мест.

В связи с необходимостью сокращения излишней численности проводится работа по трудоустройству выводимых работников Общества на завод шин ЦМК.

В 2010-м году будет продолжено техперевооружение производства, на что планируется направить инвестиции в сумме 469,5 млн руб. Основные направления инвестиционной деятельности в 2010-м году:

- финансирование проектов, связанных с адресной заменой изношенного оборудования;

- модернизация транспортных систем на ЗГШ;

- завершение работ по проекту «Штрихкодирование» в ПЛРШ;

- реконструкция складского хозяйства, связанная с пуском завода ЦМК.

В рамках социальной политики Общества основные расходы по коллективному договору сохранены на уровне 2009-го года.

Но, учитывая, что сложное финансовое положение предприятия, сокращение лимитов по стоимости услуг на переработку, некоторые статьи коллективного договора не будут профинансированы в тех же объемах, что и в 2009-м году. Это касается отчислений за счет предприятия в Негосударственный пенсионный фонд, уменьшены расходы на санаторно-курортное лечение, сокращена дотация по объектам социальной инфраструктуры. Руководство предприятия ведет переговоры с главным акционером о возможности восполнения указанных статей в случае выполнения плановых показателей в течение года.

Главной и непростой задачей на сегодняшний день является выполнение производственной программы. Производственную программу предприятие должно выполнить с минимальными издержками, добиваясь постоянного улучшения качества продукции.

Только совместными усилиями можно преодолеть непростую экономическую ситуацию. И только высокий профессионализм работников, сплочённость, дисциплинированность позволят достойно решить эти задачи [8, с.6].

Заключение

Таким образом, финансовый анализ представляет собой самостоятельную область финансовой науки и неотъемлемую составную часть системы финансового менеджмента. Он базируется на общей теории экономического анализа, в том числе на его количественных и качественных методах, и теории финансов и использует информационную базу, включающую систему финансового и управленческого учета, а также всю необходимую неучетную информацию для обоснования управленческих решений по привлечению и наиболее эффективному использованию капитала, способствующих его наращению.

Подводя итоги, можно сделать вывод о том, что оценка финансового состояния предприятия показывает, по каким направлениям надо вести эту работу, дает возможность выявить наиболее важные аспекты и наиболее слабые позиции в финансовом состоянии предприятия. С его помощью вырабатываются стратегия и тактика развития предприятия, обосновываются планы и управленческие решения, осуществляются контроль за их выполнением, выявляются резервы повышения эффективности производства, оцениваются результаты деятельности предприятия, его подразделений и работников. Поэтому работа, просвещенная анализу деятельности предприятия, является особенно актуальной.

Оценка финансового состояния предприятия является важнейшим условием успешного управления его финансами. Финансовое состояние предприятия характеризуется совокупностью показателей, отражающих процесс формирования и использования его финансовых средств.

Анализ финансового состояния предприятия основан из расчета ряда показателей:

- показатели финансовой устойчивости;

- показатели платежеспособности;

- показатели ликвидности;

- показатели рентабельности;

- деловой активности.

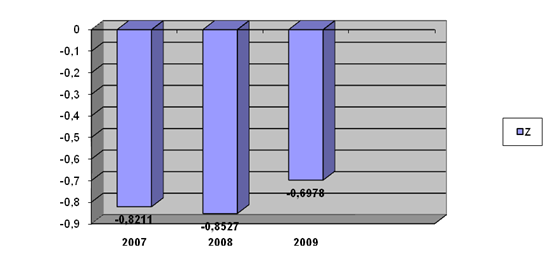

Представленные расчеты на примере ОАО «Нефтекамскшина» позволяют сделать следующие выводы:

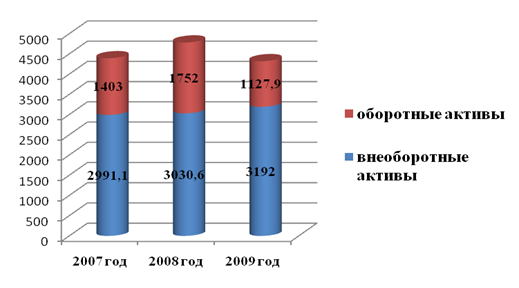

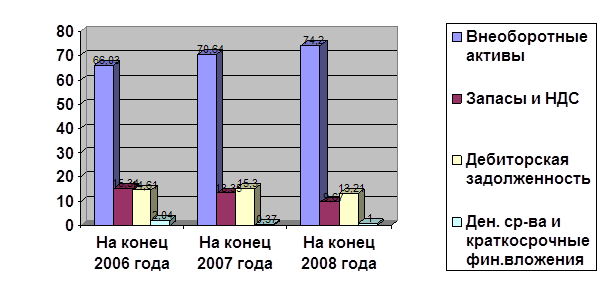

За 2009 год стоимость имущества уменьшилась на 462 756 тысяч рублей или на 9,67%. Сумма внеоборотных активов в 2009 году по сравнению с 2008 годом увеличилась на 161 436 тыс. руб., что в процентном соотношении составило 5,33%. Сумма оборотных активов уменьшилась на 462 756 тыс.руб, что в процентном соотношении составляет 35,63% и составила 1 127 854 тыс.руб. Уменьшение суммы основных средств связано с существенным уменьшением дебиторской задолженности (платежи, по которой ожидаются в течение 12 месяцев после отчетной даты). Эта величина на конец 2009 года равна 297 736 тыс.руб.

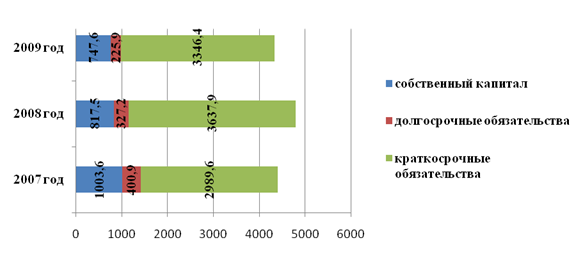

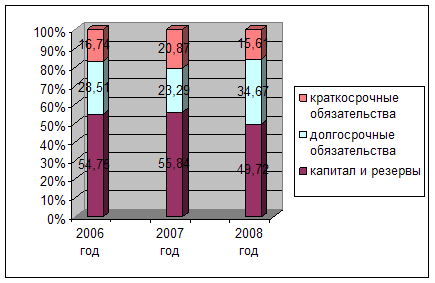

Также мы наблюдаем снижение суммы капитала и резервов в 2009 году по сравнению с 2008 годом на 69 940 тыс. руб., что в процентном соотношении составило 8,56%. В 2009 году сумма совокупного капитала уменьшилась на 462 756 тыс.руб, что в процентном соотношении составляет 9,68%.

Также произошло снижение суммы долгосрочных обязательств на 73 716 тыс.руб., в процентом соотношении эта величина равна -18,4% и в 2009 году по сравнению предыдущим годом на 101 348 тыс.руб., в процентном соотношении – 30,97%. Произошло увеличение в 2008 году краткосрочных обязательств на 648 309 тыс.руб., что в процентном соотношении составило 21,7%, а в 2009 году на 291 468 тыс.руб. или на 8,01%.

В 2008 году мы наблюдаем увеличение выручки с 6 324 459 тыс.руб. до 7 409 233 тыс.руб. и снижение в 2009 году до 6 879 708тыс.руб. Доля себестоимости ОАО «Нефтекамскшина» в общей суммы выручки возросла с 91,41% до 93,12% в 2008 году и до 94,29% в 2009.

Также стоит отметить снижение прибыли продаж с 8,59% до 6,88% в 2008 и до 5,71% в 2009 году. В то же время наблюдается снижение прочих доходов с 2,20% до 1,42% и соответственно увеличение прочих расходов с 8,08% до 9,33%. В 2009 году произошло одновременное уменьшение прочих доходов и расходов до 1,83% и 7,73% соответственно.

Себестоимость в 2008 году по сравнению с предшествующим увеличилась на 1 118 595 тыс.руб., тогда как в 2009 году данный показатель снизился до 6 486 876 тыс.руб. Чистая прибыль в 2008 году в сравнении с предыдущим годом уменьшилась на 148 881 тыс.руб. В 2009 году чистая прибыль увеличилась на 88 697 тыс. руб.

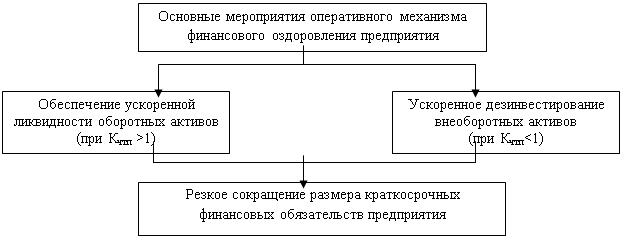

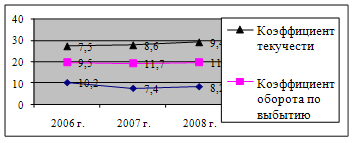

Проведя расчеты коэффициентов ликвидности и платежеспособности на ОАО «Нефтекамскшина» мы наблюдаем их низкий уровень, что может свидетельствовать о затруднениях в сбыте продукции, о плохой организации снабжения. Также анализ ликвидности предприятия показал, что у предприятия недостаточно денежных средств для покрытия своих обязательств.

По приведенным расчетам мы наблюдаем ускоряемость оборачиваемости оборотных средств. В результате ускорения оборачиваемости оборотных средств, т. е. сокращения времени прохождения оборотными средствами отдельных стадий и всего кругооборота, снижается потребность в этих средствах, происходит их высвобождение из оборота, что говорит о положительной тенденции.

Также все показатели находятся в тенденции спада, что предоставляет ОАО «Нефтекамскшина» обратить свое внимание на увеличение рентабельности собственного капитала, активов, оборотных активов, продаж.

Финансовый анализ должен стать повседневной деятельностью руководства предприятия. Для того, чтобы предприятию улучшить свое финансовое положение, ему дополнительно к бухгалтерскому учету следует перейти на управленческий учет, чтобы более точно определять эффективность различных звеньев и знать рычаги воздействия на каждый из них в своей текущей деятельности. Введение управленческого учета на предприятии способно улучшить его финансовое состояние на порядок в течении года.

На основе анализа финансовых результатов промышленного предприятия в данной дипломной работе можно сделать некоторые выводы по улучшению эффективности работы ОАО «Нефтекамскшина»:

- необходимо снизить уровень дебиторской задолженности предприятия, в том числе свести к минимуму просроченную задолженность. Для этого следует оптимизировать работу с дебиторами, повысит эффективность сбытовой деятельности завода, проводить предварительные работы с клиентами, усовершенствовать договорные работы, предоставлять скидки плательщикам за сокращение сроков расчета;

- улучшению финансового состояния будет способствовать реализация запасов готовой продукции. Росту продаж будет способствовать оптимизация сбытовой политики, маркетинговой стратегии, в том числе поиск новых и развитие рынков сбыта и улучшение рекламы, совершенствование системы реализации продукции, разработка новых видов продукции;

- снижение уровня кредиторской задолженности, реструктуризация и погашение просроченной задолженности. Для оптимизации долгов необходимо осуществлять поиск дополнительных источников погашения кредиторской задолженности, оптимизировать работу с поставщиками, ужесточить нормы расхода материалов, осуществлять поиск новых поставщиков, проводить работу по отсрочке и рассрочке вновь возникающей проблемной задолженности;

- следует рассмотреть целесообразность увеличения собственного капитала, инвестиций в производство через дополнительную эмиссию акций;

- важно осуществить также мобилизацию внутренних резервов предприятия посредством возврата дебиторской задолженности, максимизации прибыли, реализации излишнего оборудования, незавершенного строительства, долгосрочных финансовых вложений, продажи запасов готовой продукции, снижения себестоимости продукции, получения арендной платы.

Таким образом, данные преобразования и нововведения помогут предприятию повысить результаты эффективности деятельности, увеличить уровень рентабельности, а следовательно увеличить прибыль предприятия ОАО «Нефтекамскшина».

Список использованных источников и литературы

1 Годовой отчет ОАО «Нефтекамскшина» за 2007 год.

2 Абрютина, М.С. Финансовый анализ коммерческой деятельности: учебное пособие / М.С. Абрютина. - М.: Финпресс, 2005. - 173с.

3 Бакаев, А.С. Годовая бухгалтерская отчетность коммерческой организации. – М.: Изд-во «Бухгалтерский учет», 2007 - 121с.

4 Балабанов, И.Т. Анализ и планирование финансов хозяйствующего субъекта / И.Т. Балабанов - М.: Финансы и статистика, 2004.-265с.

5 Басовский, Л.Е. Финансовый менеджмент: / Л.Е. Басовский. -Учебник – М.: ИНФРА-М, 2002. - 240с.

6 Батыршина, И. Учитывая возрастающие требования комплектующих заводов // Нефтекамский шинник. – 2010. – 26 марта.

7 Бердникова, Т. Б. Анализ и диагностика финансово-хозяйственной деятельности предприятия: учебное пособие / Т. Б. Бердникова. - М.: ИНФРА - М, 2004. – 214 с.

8 В будущее – с надеждой // Нефтекамский шинник. – 2010. – 12 февраля.

9 Васильева, Л.С. Финансовый анализ: учебник / Л.С. Васильева, М.В. Петровская. – М.:КНОРУС, 2006.-544с.

10 Волкова, О.П. Управление затратами на протяжении жизненного цикла продукта и компании / О.П. Волкова // Экономический анализ – 2006. – №10(67).

11 Войтоловский, Н.В. Комплексный экономический анализ предприятия / Н.В. Войтоловский, А.П. Калинина, И.И. Мазурова.- Спб.: Питер, 2009. - 576 с.: ил. – (Серия «Учебник для вузов»)

12 Гонова, О.В. Пиликина Л.А. сравнительный анализ методик мониторинга финансового состояния предприятий // Экономический анализ. -2008.-№7. – С.45-55.

13 Гончаров, А.И. восстановление платежеспособности предприятия: модель оптимизации структуры/ А.И. Гончаров // Финансы. - 2004. - №10 - С.68-70.

14 Донцова, Л.В. Комплексный анализ бухгалтерской отчетности Л.В. Донцова, Н.А. Никифорова / . – М.: ДИС,2002- 142с.

15 Ефимова, О.В. Финансовый анализ.-4-е изд., перераб. и доп.-М.:Изд-во «Бухгалтерский учет», 2009.-528с.

16 Ковалев, В.В. Анализ хозяйственной деятельности предприятия: учебник / В.В. Ковалев, О.Н. Волкова. – М.: ТК Велби, изд-во Проспект, 2007. – 424 с.

17 Ковалев, В.В. Введение в финансовый менеджмент / В.В.Ковалев . – М.: Финансы и статистика, 2005. - 768с.

18 Ковалев, В.В. Финансовый анализ: управление капиталом. Анализ отчетности. Изд.2-е. М.: Финансы и статистика, 2008.-225с.

19 Кондраков, Н.П. Бухгалтерский управленческий учет: учебное пособие / Н.П. Кондраков, М.А. Иванова. – М.: ИНФРА-М, 2003. – 368 с.

20 Лапуста, М. Финансовой устойчивость предприятия \ [Электронный ресурс] / М. Лапуста. - Режим доступа: http://www.ippnou.ru/article.php?idarticle=003283, свободный.

21 Левшин, Г.В. Анализ финансовой устойчивости организации с использованием различных критериев оценки/ Г.В. Левшин // Экономический анализ. -2008.- №4.- С.58-64.

22 Лобов, О.И. Строители России ХХ-ХХI века. – изд-во «Мастер», 2008. –

23 Негашев, Е.В. Анализ финансов предприятия в условиях рынка / Е.В. Негашев.- М.: 2009 - 254с.

24 Панков, Д.А. Современные методы анализа финансовой деятельности / Д.А. Панков. – Мн.: ООО «Профит», 2009 .– 440 с.

25 Савицкая, Г.В. Анализ хозяйственной деятельности предприятия: учебник: / Г.В. Савицкая. - 3-е изд., перераб. и доп. - М: ИНФРА-М, 2004. - 425 с. - (Высшее образование).

26 Чуев, И.Н. Анализ финансово – хозяйственной деятельности: учебное пособие / И.Н. Чуев, Л.Н. Чечевицина. - М., 2004. – 368 с.

27 Сергеев, И.В. Экономика предприятия: Учеб. пособие. – 2-е изд., перераб. и доп. – М.: Финансы и статистика, 2009.- 304 с.

28 Чернышева, Ю.Г. Анализ финансово – хозяйственной деятельности предприятия: Учебное пособие.- Москва: ИКЦ «МарТ»; Ростов н/Д: Издательский центр «МарТ», 2003.-304с.

29 Черникова, Ю.В. Финансовое оздоровление предприятий: теория и практика: Учеб.- практич. пособие. - М.: Дело, 2005. - 616с.

30 Плехова, Ю.О. Анализ внешних резервов развития промышленных предприятий в постиндустриальной экономике/ Ю.О Плехова // Экономичекий анализ. – 2008. - №3 – С.54-56.

31 Поляк, Г.Б. Финансовый менеджмент: Учебник для вузов / Г.Б. Поляк. – 2- е изд., перераб. и доп. М.: ЮНИТИ-ДАНА, 2006. – 527с.

32 Протасов, В.Ф. Анализ деятельности предприятия (фирмы): производство, экономика, финансы, инвестиции, маркетинг: учебник / В. Ф. Протасов. - М.: «Финансы и статистика», 2003 - 536 с: илл.

33 Табурчак, П.П. Анализ и диагностика финансово – хозяйственной деятельности предприятия: учебное пособие / П.П. Табурчак [ и др.]; под ред. П.П. Табурчака, В.М. Тумина и М.С. Сапрыкина. – СПб: Химиздат, 2001. – 288с.

34 Хачатурян, Н.М. Анализ финансово-хозяйственной деятельности: Конспект лекций / Н.М.Хачатурян. - Изд. 2-е. - Ростов н/Д: Феникс, 2009. - 192с.

35 Хотинская, Г.И, Анализ хозяйственной деятельности предприятия (на примере предприятия сферы услуг) / Г.И. Хотинская, Т.В. Харитонова. Учебное пособие. 2-е изд., перераб. и доп.- М: Издательство «Дело и сервис», 2007. -240с.

36 Черненко, А.Ф. Методические основы платежеспособности организации с учетом оборачиваемости активов. / А.Ф. Черненко // Финансы и кредит. -2006.-№ 20. – С. 72-79.

37 Четверкин, Г.К. План внешнего управления как основной инструмент восстановления платежеспособности предприятия / Г.К. Четверкин // Экономический анализ.-2005.-№4-С.47-51.

38 Чечевицына, Л.Н. Экономика предприятия / Л.Н. Чечевицына. – Ростов н / Д: изд-во «Феникс», 2003. – 448с.

39 Шеремет, А.Д. Методика финансового анализа / А.Д. Шеремет, Е.В. Негашев. - М.: ИНФРА- М, 2003. -208 с.

40 Экономика предприятия: учебное пособие / В.П.Волков, А.И.Ильин, В.И.Станкевич [и др.]; под ред. А.И.Ильина. - 2-е изд., испр. - Мн.: Новое знание, 2004. -672с.

41 Юнусов, Ж.М. Дорогу Нефтекамским шинам: - Нефтекамск: ИПЦ «Гузель», 2005. – 126с.

Приложение А

Бухгалтерский баланс на 31 декабря 2007 г.

| Коды | ||||||||

| Форма № 1 по ОКУД | 0710001 | |||||||

|

| Дата (год, месяц, число) | 22007 | 12 | 31 | ||||

| Организация: ОАО "Нефтекамскшина" | по ОКПО | 00148990 | ||||||

| Идентификационный номер налогоплательщика | ИНН | 1651000027 | ||||||

| Вид деятельности: Производство рез.шин, покрышек и камер | по ОКВЭД | 25.11 | ||||||

| Организационно-правовая форма / форма собственности: Открытое акционерное общество | по ОКОПФ/ОКФС | 47/42 | ||||||

| Единица измерения: тыс. руб. | по ОКЕИ | 384/385 | ||||||

| Местонахождение (адрес) 423580, РФ, РТ, г. Нефтекамск | ||||||||

| АКТИВ | Код показат | На начало отчетного периода | На конец отчетного периода | |||||

| 1 | 2 | 3 | 4 | |||||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | ||||||||

| Нематериальные активы | 110 | 217 | 165 | |||||

| Основные средства | 120 | 2 475 722 | 2 376 965 | |||||

| Незавершенное строительство | 130 | 203 773 | 393 735 | |||||

| Доходные вложения в материальные ценности | 135 | - | - | |||||

| Долгосрочные финансовые вложения | 140 | 20 423 | 16 777 | |||||

| Отложенные налоговые активы | 145 | 29 969 | 42 366 | |||||

| Прочие внеоборотные активы | 150 | 165 393 | 153 402 | |||||

| ИТОГО по разделу I | 190 | 2 895 497 | 2 983 410 | |||||

| II. ОБОРОТНЫЕ АКТИВЫ | ||||||||

| Запасы | 210 | 662 857 | 627 160 | |||||

| сырье, материалы и другие аналогичные ценности | 211 | 612 538 | 605 297 | |||||

| животные на выращивании и откорме | 212 | - | - | |||||

| затраты в незавершенном производстве (издержках обращения) | 213 | 19 259 | 12 968 | |||||

| готовая продукция и товары для перепродажи | 214 | 14 131 | 1 718 | |||||

| товары отгруженные | 215 | 2 188 | 1 326 | |||||

| расходы будущих периодов | 216 | 14 741 | 5 851 | |||||

| прочие запасы и затраты | 217 | - | - | |||||

| Налог на добавленную стоимость по приобретенным ценностям | 220 | 100 084 | 79 470 | |||||

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | 44 780 | 40 367 | |||||

| в том числе покупатели и заказчики | 231 | 43 800 | 39 387 | |||||

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 710 467 | 662 559 | |||||

| покупатели и заказчики | 241 | 371 301 | 218 102 | |||||

| Краткосрочные финансовые вложения | 250 | - | - | |||||

| Денежные средства | 260 | 1 917 | 1 164 | |||||

| Прочие оборотные активы | 270 | 9 | 2 | |||||

| ИТОГО по разделу II | 290 | 1 520 114 | 1 410 722 | |||||

| БАЛАНС (сумма строк 190 + 290) | 300 | 4 415 611 | 4 394 132 | |||||

| ПАССИВ | Код показателя | На начало отчетного периода | На конец отчетного периода |

| 1 | 2 | 3 | 4 |

| III. КАПИТАЛ И РЕЗЕРВЫ | |||

| Уставный капитал (85) | 410 | 65 701 | 65 701 |

| Собственные акции, выкупленные у акционеров | 411 | - | - |

| Добавочный капитал | 420 | 1 659 998 | 1 631 453 |

| Резервный капитал | 430 | - | - |

| в том числе: образованные в соответствии с учредительными документами | 431 | - | - |

Продолжение приложения А

| ПАССИВ | Код показателя | На начало отчетного периода | На конец отчетного периода | |

| 1 | 2 | 3 | 4 | |

| резервы, образованные в соответствии с учредительными документами | 432 | - | - | |

| Нераспределенная прибыль отчетного года (непокрытый убыток) | 470 | (677 386) | (693 541) | |

| ИТОГО по разделу III | 490 | 1 048 313 | 1 003 613 | |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||

| Займы и кредиты | 510 | 183 326 | 220 135 | |

| Отложенные налоговые обязательства | 515 | 154 764 | 180 790 | |

| Прочие долгосрочные обязательства | 520 | - | - | |

| ИТОГО по разделу IV | 590 | 338 090 | 400 925 | |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||

| Займы и кредиты | 610 | 1 787 027 | 1 956 755 | |

| Кредиторская задолженность | 620 | 1 125 884 | 926 619 | |

| в том числе: поставщики и подрядчики | 621 | 907 408 | 687 172 | |

| задолженность перед персоналом организации | 622 | 76 099 | 102 500 | |

| задолженность перед государственными внебюджетными фондами | 623 | 30 064 | 36 810 | |

| задолженность по налогам и сборам | 624 | 57 999 | 66 787 | |

| прочие кредиторы | 625 | 54 314 | 33 350 | |

| Задолженность перед участниками (учредителям) по выплате доходов | 630 | 395 | 357 | |

| Доходы будущих периодов | 640 | 115 902 | 105 863 | |

| Резервы предстоящих расходов | 650 | - | - | |

| Прочие краткосрочные обязательства | 660 | - | - | |

| ИТОГО по разделу V | 690 | 3 029 208 | 2 989 594 | |

| БАЛАНС | 700 | 4 415 611 | 4 394 132 | |

| СПРАВКА О НАЛИЧИИ ЦЕННОСТЕЙ, УЧИТЫВАЕМЫХ НА ЗАБАЛАНСОВЫХ СЧЕТАХ |

|

|

|

|

| Арендованные основные средства | 910 | 1 633 545 | 2 978 156 |

|

| в том числе по лизингу | 911 | 1 623 294 | 1 764 075 |

|

| Товарно - материальные ценности, принятые на ответственное хранение | 920 | 594 423 | 551 348 |

|

| Материалы, принятые на переработку | 921 | 386 898 | 421 863 |

|

| Товары, принятые на комиссию | 930 | - | - |

|

| Оборудование, принятые для монтажа (ОКР) | 931 | 19 979 | 22 906 |

|

| Бланки строгой отчетности | 932 | 109 | 72 |

|

| Списанная в убыток задолженность неплатежеспособных дебиторов | 940 | 50 899 | 67 086 |

|

| Обеспечения обязательств и платежей полученные | 950 | 101 | 101 |

|

| Квартиры, полученные в обеспечение выполнения платежей | 951 | 53 752 | 55 282 |

|

| Обеспечения обязательств и платежей выданные | 960 | 27 351 | 7 260 |

|

| Собственные векселя, выданные согласно договорам купли-продажи по денежные средства | 961 | 1 801 316 | 1 717 506 |

|

| Износ жилищного фонда | 970 | 16 685 | 15 881 |

|

| Износ объектов внешнего благоустройства и других аналогичных объектов | 980 | 921 | 968 |

|

| Основные средства, сданные в аренду (в оперативное управление) | 981 | 20 813 | 20 813 |

|

| Нематериальные активы, полученные в пользование | 990 | 194 053 | 202 768 |

|

| Инвентарь, хоз. Принадлежности | 991 | 100 666 | 186 491 |

|

| Основные средства в стоимости до 10000 рублей ) | 992 | 80 378 | 75 303 |

|

| НДС по подтвержденному экспорту до решения комиссии УМНС РФ по РТ | 993 | 68 284 | 68 284 |

|

| НМА.подлеж. коммерциализации или переуступке авторам (017) | 994 | 89 | 89 |

|

| Основные средства, учитываемые в составе МПЗ в б/у (018) | 995 | 5 218 | 8 191 |

|

Приложение Б

Бухгалтерский баланс на 31 декабря 2008 г.

| Коды | ||||||||

| Форма № 1 по ОКУД | 0710001 | |||||||

|

| Дата (год, месяц, число) | 22008 | 12 | 28 | ||||

| Организация: ОАО "Нефтекамскшина" | по ОКПО | 00148990 | ||||||

| Идентификационный номер налогоплательщика | ИНН | 1651000027 | ||||||

| Вид деятельности: Производство рез.шин, покрышек и камер | по ОКВЭД | 25.11 | ||||||

| Организационно-правовая форма / форма собственности: Открытое акционерное общество | по ОКОПФ/ОКФС | 47/42 | ||||||

| Единица измерения: тыс. руб. | по ОКЕИ | 384/385 | ||||||

| Местонахождение (адрес) 423580, РФ, РТ, г. Нефтекамск | ||||||||

| АКТИВ | Код показат | На начало отчетного периода | На конец отчетного периода | |||||

| 1 | 2 | 3 | 4 | |||||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | ||||||||

| Нематериальные активы | 110 | 165 | 122 | |||||

| Основные средства | 120 | 2 376 965 | 2 652 221 | |||||

| Незавершенное строительство | 130 | 392 349 | 175 822 | |||||

| Доходные вложения в материальные ценности | 135 | - | - | |||||

| Долгосрочные финансовые вложения | 140 | 16 777 | 15 127 | |||||

| Отложенные налоговые активы | 145 | 42 366 | 39 332 | |||||

| Прочие внеоборотные активы | 150 | 162 520 | 147 934 | |||||

| ИТОГО по разделу I | 190 | 2 991 142 | 3 030 558 | |||||

| II. ОБОРОТНЫЕ АКТИВЫ | ||||||||

| Запасы | 210 | 627 160 | 601 166 | |||||

| сырье, материалы и другие аналогичные ценности | 211 | 605 297 | 578 684 | |||||

| животные на выращивании и откорме | 212 | - | - | |||||

| затраты в незавершенном производстве (издержках обращения) | 213 | 12 968 | 18 779 | |||||

| готовая продукция и товары для перепродажи | 214 | 1 718 | 1 569 | |||||

| товары отгруженные | 215 | 1 326 | 102 | |||||

| расходы будущих периодов | 216 | 5 851 | 2 032 | |||||

| прочие запасы и затраты | 217 | - | - | |||||

| Налог на добавленную стоимость по приобретенным ценностям | 220 | 79 470 | 6 207 | |||||

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | 40 367 | 30 471 | |||||

| в том числе покупатели и заказчики | 231 | 39 387 | 30 471 | |||||

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 653 856 | 1 106 112 | |||||

| покупатели и заказчики | 241 | 218 102 | 657 428 | |||||

| Краткосрочные финансовые вложения | 250 | - | - | |||||

| Денежные средства | 260 | 1 164 | 368 | |||||

| Прочие оборотные активы | 270 | 973 | 7 722 | |||||

| ИТОГО по разделу II | 290 | 1 402 990 | 1 752 046 | |||||

| БАЛАНС (сумма строк 190 + 290) | 300 | 4 394 132 | 4 782 604 | |||||

| ПАССИВ | Код показат | На начало отчетного периода | На конец отчетного периода |

| 1 | 2 | 3 | 4 |

| III. КАПИТАЛ И РЕЗЕРВЫ | |||

| Уставный капитал (85) | 410 | 65 701 | 65 701 |

| Собственные акции, выкупленные у акционеров | 411 | - | - |

| Добавочный капитал | 420 | 1 631 453 | 1 618 759 |

| Резервный капитал | 430 | - | - |

| в том числе: образованные в соответствии с учредительными документами | 431 | - | - |

Продолжение приложения Б

| ПАССИВ | Код показат | На начало отчетного периода | На конец отчетного периода | |

| 1 | 2 | 3 | 4 | |

| резервы, образованные в соответствии с учредительными документами | 432 | - | - | |

| Нераспределенная прибыль отчетного года (непокрытый убыток) | 470 | (693 541) | (866 968) | |

| ИТОГО по разделу III | 490 | 1 003 613 | 817 492 | |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||

| Займы и кредиты | 510 | 220 135 | 113 600 | |

| Отложенные налоговые обязательства | 515 | 180 790 | 213 609 | |

| Прочие долгосрочные обязательства | 520 | - | - | |

| ИТОГО по разделу IV | 590 | 400 925 | 327 209 | |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||

| Займы и кредиты | 610 | 1 956 755 | 2 202 262 | |

| Кредиторская задолженность | 620 | 926 619 | 1 335 882 | |

| в том числе: поставщики и подрядчики | 621 | 687 172 | 997 334 | |

| задолженность перед персоналом организации | 622 | 102 500 | 99 348 | |

| задолженность перед государственными внебюджетными фондами | 623 | 36 810 | 35 188 | |

| задолженность по налогам и сборам | 624 | 66 787 | 150 486 | |

| прочие кредиторы | 625 | 33 350 | 53 526 | |

| Задолженность перед участниками (учредителям) по выплате доходов | 630 | 357 | 190 | |

| Доходы будущих периодов | 640 | 105 863 | 99 569 | |

| Резервы предстоящих расходов | 650 | - | - | |

| Прочие краткосрочные обязательства | 660 | - | - | |

| ИТОГО по разделу V | 690 | 2 989 594 | 3 637 903 | |

| БАЛАНС | 700 | 4 394 132 | 4 782 604 | |

| СПРАВКА О НАЛИЧИИ ЦЕННОСТЕЙ, УЧИТЫВАЕМЫХ НА ЗАБАЛАНСОВЫХ СЧЕТАХ |

|

|

|

|

| Арендованные основные средства | 910 | 2 978 156 | 2 871 639 |

|

| в том числе по лизингу | 911 | 1 764 075 | 1 662 794 |

|

| Товарно - материальные ценности, принятые на ответственное хранение | 920 | 551 348 | 2 296 885 |

|

| Материалы, принятые на переработку | 921 | 421 863 | 264 691 |

|

| Товары, принятые на комиссию | 930 | - | - |

|

| Оборудование, принятые для монтажа (ОКР) | 931 | 22 906 | 3 978 |

|

| Бланки строгой отчетности | 932 | 72 | 44 |

|

| Списанная в убыток задолженность неплатежеспособных дебиторов | 940 | 67 086 | 92 170 |

|

| Обеспечения обязательств и платежей полученные | 950 | 101 | 3 789 |

|

| Квартиры, полученные в обеспечение выполнения платежей | 951 | 55 282 | 51 075 |

|

| Обеспечения обязательств и платежей выданные | 960 | 7 260 | 89 000 |

|

| Собственные векселя, выданные согласно договорам купли-продажи по денежные средства | 961 | 1 717 506 | 1 691 481 |

|

| Износ жилищного фонда | 970 | 15 881 | 16 653 |

|

| Износ объектов внешнего благоустройства и других аналогичных объектов | 980 | 968 | 955 |

|

| Основные средства, сданные в аренду (в оперативное управление) | 981 | 20 813 | 26 803 |

|

| Нематериальные активы, полученные в пользование | 990 | 202 768 | 198 163 |

|

| Инвентарь, хоз. Принадлежности | 991 | 186 491 | 274 943 |

|

| Основные средства в стоимости до 10000 рублей ) | 992 | 75 303 | 71 470 |

|

| НДС по подтвержденному экспорту до решения комиссии УМНС РФ по РТ | 993 | 68 284 | 68 305 |

|

| НМА.подлеж. коммерциализации или переуступке авторам (017) | 994 | 89 | - |

|

| Основные средства, учитываемые в составе МПЗ в б/у (018) | 995 | 8 191 | 13 887 |

|

Приложение В

Бухгалтерский баланс на 31 декабря 2009 г.

| Коды | ||

| Форма № 1 по ОКУД | 0710001 | |

| Дата | 31.12.2009 | |

| Организация: Открытое акционерное общество "Нефтекамскшина" | по ОКПО | 00148990 |

| Идентификационный номер налогоплательщика | ИНН | 1651000027 |

| Вид деятельности | по ОКВЭД | 25.11 |

| Организационно-правовая форма / форма собственности: открытое акционерное общество | по ОКОПФ / ОКФС | |

| Единица измерения: тыс. руб. | по ОКЕИ | 384 |

| Местонахождение (адрес): 423580 Россия, Республика Татарстан, г. Нефтекамск, ОАО “Нефтекамскшина” | ||

| АКТИВ | Код строки | На начало отчетного года | На конец отчетного периода |

| 1 | 2 | 3 | 4 |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | |||

| Нематериальные активы | 110 | 122 | 69 |

| Основные средства | 120 | 2 652 221 | 2 858 561 |

| Незавершенное строительство | 130 | 175 822 | 157 363 |

| Доходные вложения в материальные ценности | 135 | 0 | 0 |

| Долгосрочные финансовые вложения | 140 | 15 127 | 14 477 |

| прочие долгосрочные финансовые вложения | 145 | ||

| Отложенные налоговые активы | 148 | 32 777 | 33 408 |

| Прочие внеоборотные активы | 150 | 147 934 | 128 116 |

| ИТОГО по разделу I | 190 | 3 024 003 | 3 191 994 |

| II. ОБОРОТНЫЕ АКТИВЫ | |||

| Запасы | 210 | 601 166 | 699 836 |

| сырье, материалы и другие аналогичные ценности | 211 | 578 684 | 664 487 |

| животные на выращивании и откорме | 212 | 0 | 0 |

| затраты в незавершенном производстве (издержках обращения) | 213 | 18 779 | 29 469 |

| готовая продукция и товары для перепродажи | 214 | 1 569 | 1 522 |

| товары отгруженные | 215 | 102 | 798 |

| расходы будущих периодов | 216 | 2 032 | 3 560 |

| прочие запасы и затраты | 217 | 0 | 0 |

| Налог на добавленную стоимость по приобретенным ценностям | 220 | 6 207 | 10 085 |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | 107 074 | 111 340 |

| покупатели и заказчики (62, 76, 82) | 231 | 30 471 | 36 728 |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 1 029 406 | 297 736 |

| покупатели и заказчики (62, 76, 82) | 241 | 657 428 | 192 308 |

| Краткосрочные финансовые вложения (56,58,82) | 250 | 0 | 0 |

| займы, предоставленные организациям на срок менее 12 месяцев | 251 | ||

| собственные акции, выкупленные у акционеров | 252 | ||

| прочие краткосрочные финансовые вложения | 253 | ||

| Денежные средства | 260 | 368 | 7 205 |

| Прочие оборотные активы | 270 | 7 825 | 1 652 |

| ИТОГО по разделу II | 290 | 1 752 046 | 1 127 854 |

| БАЛАНС (сумма строк 190 + 290) | 300 | 4 776 049 | 4 319 848 |

| ПАССИВ | Код строки | На начало отчетного года | На конец отчетного периода |

| 1 | 2 | 3 | 4 |

| III. КАПИТАЛ И РЕЗЕРВЫ | |||

| Уставный капитал | 410 | 65 701 | 65 701 |

| Собственные акции, выкупленные у акционеров | 411 | 0 | 0 |

| Добавочный капитал | 420 | 1 618 759 | 1 610 760 |

| Резервный капитал | 430 | 0 | 0 |

Продолжение приложения В

| ПАССИВ | Код строки | На начало отчетного года | На конец отчетного периода |

| 1 | 2 | 3 | 4 |

| резервы, образованные в соответствии с законодательством | 431 | 0 | 0 |

| резервы, образованные в соответствии с учредительными документами | 432 | 0 | 0 |

| Нераспределенная прибыль (непокрытый убыток) | 470 | -837 925 | -928 909 |

| ИТОГО по разделу III | 490 | 846 535 | 747 552 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||

| Займы и кредиты | 510 | 113 600 | 26 849 |

| Отложенные налоговые обязательства | 515 | 178 011 | 199 012 |

| Прочие долгосрочные обязательства | 520 | ||

| ИТОГО по разделу IV | 590 | 291 611 | 225 861 |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||

| Займы и кредиты | 610 | 2 202 262 | 2 244 673 |

| Кредиторская задолженность | 620 | 1 335 882 | 1 006 182 |

| поставщики и подрядчики | 621 | 997 334 | 614 496 |

| задолженность перед персоналом организации | 622 | 99 348 | 132 517 |

| задолженность перед государственными внебюджетными фондами | 623 | 35 188 | 37 431 |

| задолженность по налогам и сборам | 624 | 150 486 | 195 602 |

| прочие кредиторы | 625 | 53 526 | 26 136 |

| Задолженность перед участниками (учредителями) по выплате доходов | 630 | 190 | 98 |

| Доходы будущих периодов | 640 | 99 569 | 95 482 |

| Резервы предстоящих расходов | 650 | 0 | 0 |

| Прочие краткосрочные обязательства | 660 | 0 | 0 |

| ИТОГО по разделу V | 690 | 3 637 903 | 3 346 435 |

| БАЛАНС (сумма строк 490 + 590 + 690) | 700 | 4 776 049 | 4 319 848 |

| СПРАВКА О НАЛИЧИИ ЦЕННОСТЕЙ, УЧИТЫВАЕМЫХ НА ЗАБАЛАНСОВЫХ СЧЕТАХ | |||

| Наименование показателя | Код строки | На начало отчетного года | На конец отчетного периода |

| 1 | 2 | 3 | 4 |

| Арендованные основные средства | 910 | 2 869 199 | 2 874 481 |

| в том числе по лизингу | 911 | 1 662 794 | 1 653 459 |

| Товарно-материальные ценности, принятые на ответственное хранение | 920 | 2 296 885 | 678 871 |

| Товары, принятые на комиссию | 930 | 0 | 0 |

| Списанная в убыток задолженность неплатежеспособных дебиторов | 940 | 92 170 | 91 832 |

| Обеспечения обязательств и платежей полученные | 950 | 3 789 | 0 |

| Обеспечения обязательств и платежей выданные | 960 | 89 000 | 72 000 |

| Износ жилищного фонда | 970 | 16 653 | 16 528 |

| Износ объектов внешнего благоустройства и других аналогичных объектов | 980 | 955 | 955 |

| Нематериальные активы, полученные в пользование | 990 | 198 163 | 193 925 |

Приложение Г

Отчет о прибылях и убытках за 2007г.

| Коды | |||||

| Форма № 2 по ОКУД | 0710002 | ||||

|

| Дата (год, месяц, число) | 2007 | 12 | 31 | |

| Организация: ОАО "Нефтекамскшина" | по ОКПО | 00148990 | |||

| Идентификационный номер налогоплательщика | ИНН | 1651000027 | |||

| Вид деятельности: Производство резиновых шин, покрышек и камер | по ОКВЭД | 25.11 | |||

| Организационно-правовая форма / форма собственности:: Открытое акционерное общество | по ОКОПФ/ОКФС | 47 /42 | |||

| Единица измерения: тыс. руб. | по ОКЕИ | 384/385 | |||

| Наименование показателя | ККод строки

| За отчетный период | За аналогичный период прошлого года |

| 1 | 2 | 3 | 4 |

| I. Доходы и расходы по обычным видам деятельности | |||

| Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом) налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 010 | 6 324 459 | 5 425 997 |

| В том числе: Услуг по переработке давальческого сырья | 012 | 5 165 995 | 4 480 522 |

| Услуг по переработке давальческого сырья ПЛРШ | 013 | 970 738 | 683 441 |

| Себестоимость проданных товаров, продукции, работ, услуг | 020 | (5 781 062) | (4 899 353) |

| В том числе: Услуг по переработке давальческого сырья | 021 022 | (4 594 214) | (3 942 665) |

| Услуг по переработке давальческого сырья ПЛРШ | 023 | (1 000 416) | (718 022) |

| Валовая прибыль | 029 | 543 397 | 526 644 |

| Коммерческие расходы | 030 | - | (66 171) |

| Управленческие расходы | 040 | - | - |

| Прибыль (убыток) от продаж | 050 | 543 397 | 460 473 |

| II. Операционные доходы и расходы | |||

| Проценты к получению | 060 | 3 275 | 13 |

| Проценты к уплате | 070 | (496) | (8 177) |

| Доходы от участия в других организациях | 080 | 190 | 111 |

| Прочие операционные доходы | 090 | 139 216 | 719 899 |

| Прочие операционные расходы | 100 | (511 299) | (1 114 651) |

| Прибыль (убыток) до налогообложения | 140 | 174 283 | 57 668 |

| Отложенные налоговые активы | 141 | 13 270 | 9 199 |

| Отложенные налоговые обязательства | 142 | (27 019) | (36 239) |

| Текущий налог на прибыль | 150 | (115 324) | (69 594) |

| Перерасчеты налога на прибыль за прошлые года | 151 | (17 390) | (1 309) |

| Списание ОНА, ОНО при выбытии объектов | 160 | 120 | 466 |

| Санкции и иные обязательные платежи | 180 | (62 504) | (44) |

| Чистая прибыль | 190 | (34 564) | (39 853) |

| СПРАВОЧНО: | |||

| Постоянные налоговые обязательства (активы) | 200 | 87 245 | 82 794 |

| Базовая прибыль (убыток) на акцию | 300 | (0,0004) | (0,0005) |

| Разводненная прибыль (Убыток) на акцию | 400 | (0,0004) | (0,0005) |

Приложение Д

Отчет о прибылях и убытках за 2008г

| Коды | |||||

| Форма № 2 по ОКУД | 0710002 | ||||

|

| Дата (год, месяц, число) | 2008 | 12 | 28 | |

| Организация: ОАО "Нефтекамскшина" | по ОКПО | 00148990 | |||

| Идентификационный номер налогоплательщика | ИНН | 1651000027 | |||

| Вид деятельности: Производство резиновых шин, покрышек и камер | по ОКВЭД | 25.11 | |||

| Организационно-правовая форма / форма собственности:: Открытое акционерное общество | по ОКОПФ/ОКФС | 47 /42 | |||

| Единица измерения: тыс. руб. | по ОКЕИ | 384/385 | |||

| Наименование показателя | ККод строки

| За отчетный период | За аналогичный период прошлого года |

| 1 | 2 | 3 | 4 |

| I. Доходы и расходы по обычным видам деятельности | |||

| Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом) налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 010 | 7 409 233 | 6 324 459 |

| В том числе: Услуг по переработке давальческого сырья | 011 | 6 026 809 | 5 165 995 |

| Услуг по переработке давальческого сырья ПЛРШ | 012 | 1 193 138 | 970 738 |

| Себестоимость проданных товаров, продукции, работ, услуг | 020 | (6 899 657) | (5 781 062) |

| В том числе: Услуг по переработке давальческого сырья | 021 | (5 525 101) | (4 594 214) |

| Услуг по переработке давальческого сырья ПЛРШ | 022 | (1 193 941) | (1 000 416) |

| Валовая прибыль | 029 | 509 576 | 543 397 |

| Коммерческие расходы | 030 | - | - |

| Управленческие расходы | 040 | - | - |

| Прибыль (убыток) от продаж | 050 | 509 576 | 543 397 |

| II. Операционные доходы и расходы | |||

| Проценты к получению | 060 | 12 | 3 275 |

| Проценты к уплате | 070 | (5 759) | (496) |

| Доходы от участия в других организациях | 080 | 271 | 190 |

| Прочие операционные доходы | 090 | 105 225 | 139 216 |

| Прочие операционные расходы | 100 | (691 605) | (511 299) |

| Прибыль (убыток) до налогообложения | 140 | (82 280) | 174 283 |

| Отложенные налоговые активы | 141 | 6 059 | 13 270 |

| Отложенные налоговые обязательства | 142 | (28 371) | (27 019) |

| Текущий налог на прибыль | 150 | (81 201) | (115 324) |

| Перерасчеты налога на прибыль за прошлые года | 151 | 16 270 | (17 390) |

| Перерасчет ОНА, ОНО за прошлые годы | 152 | (14 173) | - |

| Списание ОНА, ОНО при выбытии объектов | 160 | 631 | 120 |

| Санкции и иные обязательные платежи | 180 | (380) | (62 504) |

| Чистая прибыль | 190 | (183 445) | (34 564) |

| СПРАВОЧНО: | |||

| Постоянные налоговые обязательства (активы) | 200 | 123 260 | 87 245 |

| Базовая прибыль (убыток) на акцию | 300 | (0,003) | (0,0004) |

| Разводненная прибыль (Убыток) на акцию | 400 | (0,003) | (0,0004) |

Приложение Е

Отчет о прибылях и убытках за 2009г.

| Коды |

| |||||

| Форма № 2 по ОКУД | 0710002 |

| ||||

| Дата | 31.12.2009 |

| ||||

| Организация: Открытое акционерное общество "Нефтекамскшина" | по ОКПО | 00148990 |

| |||

| Идентификационный номер налогоплательщика | ИНН | 1651000027 |

| |||

| Вид деятельности | по ОКВЭД | 25.11 |

| |||

| Организационно-правовая форма / форма собственности: открытое акционерное общество | по ОКОПФ / ОКФС |

| ||||

| Единица измерения: тыс. руб. | по ОКЕИ | 384 |

| |||

| Местонахождение (адрес): 423580 Россия, Республика Татарстан, г. Нефтекамск, ОАО “Нефтекамскшина” |

| |||||

| ||||||

| Наименование показателя | Код строки | За отчетный период | За аналогичный период предыдущего года | |||

| 1 | 2 | 3 | 4 | |||

| Доходы и расходы по обычным видам деятельности | ||||||

| Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 010 | 6 879 708 | 7 409 233 | |||

| Себестоимость проданных товаров, продукции, работ, услуг | 020 | -6 486 876 | -6 899 657 | |||

| Валовая прибыль | 029 | 392 832 | 509 576 | |||

| Коммерческие расходы | 030 | 0 | 0 | |||

| Управленческие расходы | 040 | 0 | 0 | |||

| Прибыль (убыток) от продаж | 050 | 392 832 | 509 576 | |||

| Операционные доходы и расходы | ||||||

| Проценты к получению | 060 | 16 | 12 | |||

| Проценты к уплате | 070 | -220 | -5 759 | |||

| Доходы от участия в других организациях | 080 | 405 | 271 | |||

| Прочие операционные доходы | 090 | 125 641 | 105 225 | |||

| Прочие операционные расходы | 100 | -531 801 | -691 605 | |||

| Внереализационные доходы | 120 | |||||

| Внереализационные расходы | 130 | |||||

| Прибыль (убыток) до налогообложения | 140 | -13 127 | -82 280 | |||

| Отложенные налоговые активы | 141 | 960 | 6 059 | |||

| Отложенные налоговые обязательства | 142 | -22 036 | -28 371 | |||

| Текущий налог на прибыль | 150 | -60 943 | -81 201 | |||

| Чистая прибыль (убыток) отчетного периода | 190 | -94 478 | -183 445 | |||

| СПРАВОЧНО: | ||||||

| Постоянные налоговые обязательства (активы) | 200 | 84 644 | 126 260 | |||

| Базовая прибыль (убыток) на акцию | 201 | -0.001 | -0.003 | |||

| Разводненная прибыль (убыток) на акцию | 202 | -0.001 | -0.003 | |||

| Наименование показателя | Код строки | За отчетный период | За аналогичный период предыдущего года | ||

| прибыль | убыток | прибыль | убыток | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Штрафы, пени и неустойки признанные или по которым получены решения суда (арбитражного суда) об их взыскании | 230 | 0 | -1 522 | 223 | -2 461 |

| Прибыль (убыток) прошлых лет | 240 | 843 | -3 008 | 6 079 | -8 683 |

| Возмещение убытков, причиненных неисполнением или ненадлежащим исполнением обязательств | 250 | 67 | -434 | 0 | -63 |

| Курсовые разницы по операциям в иностранной валюте | 260 | 852 | -928 | 922 | -1 479 |

| Отчисления в оценочные резервы | 270 | 0 | 0 | ||

| Списание дебиторских и кредиторских задолженностей, по которым истек срок исковой давности | 280 | 623 | -7 023 | 624 | -77 742 |

Похожие работы

... финансового состояния предприятия необходимы для проведения во второй главе практического анализа финансового состояния ОАО «Нефтекамскшина». 2. Анализ финансового состояния предприятия на примере ОАО «Нефтекамскшина» 2.1 Общая характеристика деятельности ОАО «Нефтекамскшина» и оценка его имущественного положения Открытое акционерное общество «Нефтекамскшина» – крупнейшее предприятие в ...

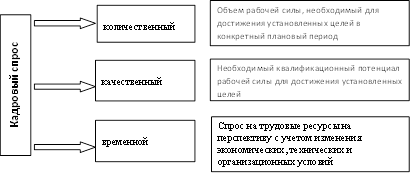

... новые автомобильные заводы, которые создаются с участием ведущих зарубежных производителей, которые развертывают свою деятельность не только в России, но и СНГ. 2.2 Анализ обеспеченности ОАО "Нефтекамскшина" трудовыми ресурсами Интенсификация общественного производства, повышение его экономической эффективности и качества продукции предполагает максимальное развитие хозяйственной инициативы ...

... оптимальном сочетании элементов отечественной и зарубежных методик расчета затрат); сокращение издержек производства; повышение прибыльности и эффективности деятельности отечественных предприятий. 3.2 Основные направления снижения себестоимости продукции ОАО «Нефтекамскшина» Деятельность любой организации, как вновь созданной, так и уже функционирующей, направлена на максимизацию прибыли. ...

... и ухудшения финансового состояния предприятия. Анализ финансового состояния предприятия делится на внутренний и внешний, цели и содержания которых различны. Внутренний анализ финансового состояния предприятия – это исследование механизмов формирования, размещения и использования капитала с целью поиска резервов укрепления финансового состояния, повышения доходности и наращивание собственного ...

0 комментариев