Навигация

Инвестирование накопительной части трудовой пенсии

1.4 Инвестирование накопительной части трудовой пенсии

Система государственного пенсионного обеспечения гарантирует всем трудящимся россиянам пенсию. Накопительная часть пенсии открывает гражданам новые возможности - позволяет непосредственным образом влиять на величину будущей пенсии. У граждан появляется возможность увеличения будущей пенсии за счет дохода от инвестирования средств пенсионных накоплений через управляющие компании или негосударственные пенсионные фонды (НПФ) в инструменты финансового рынка. Приносящие процентный доход (облигации) или растущие в цене (акции). Законодательство предоставляет каждому гражданину право самостоятельно определить управляющую компанию или негосударственный пенсионный фонд (НПФ), который будет инвестировать его пенсионные накопления.

В 2003 году каждому гражданину предлагается альтернатива:

- доверить управление средствами своих пенсионных накоплений одной из негосударственных управляющих компаний, отобранных по конкурсу Министерством Финансов РФ;

- доверить управление средствами своих пенсионных накоплений государственный управляющей компании, которой назначен Внешэкономбанк;

А с 2004 года появилась возможность перевести средства своих пенсионных накоплений из ПФР в НПФ, осуществляющий обязательное пенсионное страхование (см. приложение Е). Перевод средств пенсионных накоплений из ПФР в НПФ, означает передачу всех функций ведения специальной части индивидуального лицевого счета гражданина в НПФ. Так как по закону НПФ не имеет права самостоятельно управлять средствами пенсионных накоплений, эту работу будет выполнять Управляющая компания, выбранная самим НПФ.

Итак, средства пенсионных накоплений граждан:

- могут остаться в ПФР, и управление ими, в зависимости от выбора гражданина может осуществляться государственной, либо негосударственной управляющей компанией. В этом случае накопительную часть пенсии будет рассчитывать, и выплачивать ПФР.

- могут быть переданы в НПФ, при этом управление ими будет осуществляться негосударственной управляющей компанией, выбранной НПФ. В этом случае накопительную часть пенсии будет рассчитывать, и выплачивать НПФ.

Застрахованным лицам к выбору управляющей компании или НПФ необходимо отнестись со всей ответственностью, так как размер будущей пенсии будет во многом определяться качеством работы организации, которой будет доверено управление накопительными средствами или ведение специальной части индивидуального лицевого счета.

Управляющая компания имеет право вкладывать средства пенсионных накоплений в финансовые инструменты, состав и структура которых определены законодательством. При этом управляющие компании и НПФ имеют различный состав финансовых инструментов.

Таблица 1.2 – Основные различия при выборе управляющей компании и негосударственного пенсионного фонда| Отличительные признаки | При выборе управляющей компании | При переходе в НПФ |

| Кто собственник средств накопительной части трудовой пенсии | Собственником является государство | Собственником является НПФ |

| Выплата накопительной части трудовой пенсии | Выплата осуществляется через ПФР | Выплата осуществляется через НПФ |

| Управление средствами накопительной части | Инвестирование средств самой управляющей компанией | Передача средств для инвестирования одной или нескольким управляющим компаниям |

| Гарантии сохранности средств накопительной части | Ответственность несет государство | Ответственность несет НПФ |

Законодательные ограничения для государственной управляющей компании призваны обеспечить максимальную надежность инвестирования средств пенсионных накоплений. Однако это отражается и на доходности таких инвестиций. Практика показывает, что за счет инвестирования средств в инструменты доступные только частным управляющим компаниям и НПФ (акции и облигации российских компаний), доходность инвестирования средств пенсионных накоплений может быть существенно увеличена, при незначительном повышении риска.

К инвестированию пенсионных денег предъявляются высокие требования. Самим фондам разрешается вкладывать резервы только в государственные ценные бумаги и банковские депозиты. Поскольку пенсионные резервы представляют собой совокупность средств, образующихся из сумм уплаченного за весь страховой период обязательных страховых взносов и начисленного инвестиционного дохода, важнейшим вопросом является их правильное использование. Целью инвестирования пенсионных резервов является обеспечение прав граждан на сохранность покупательной способности пенсионных накоплений на момент получения пенсии. Поэтому формируемые активы должны быть в достаточной степени ликвидны и защищены. Кроме того, со стороны государства должно быть уделено особое внимание контролю и надзору за деятельностью всех участников инвестиционного процесса, так как при введении накопительного элемента важнейшей задачей является создание надежной системы управления всем инвестиционным процессом, включающий: управление средствами, обеспечение сохранности и контроль за их использованием.

Инвестирование пенсионных резервов должно обеспечить максимальную прозрачность и подконтрольность финансовых потоков, надежность вложений и их устойчивую долгосрочную доходность. Эффективность инвестиционной деятельности при размещении средств пенсионных накоплений определяется двумя факторами: увеличением размера пенсионных резервов путем получения процентов дивидендов, роста рыночной стоимости ценных бумаг и т.д., и увеличении реального наполнения пенсий, т.е. покупательной способности денег на момент выплат в сравнении с моментом времен, когда производились пенсионные взносы.

В ближайшей перспективе пенсионный резерв будет только увеличиваться. Поскольку в данный период не будет производиться плановых пенсионных выплат, за исключением выплат наследникам умерших застрахованных лиц. Кроме того, полученный в результате инвестирования доход не может изыматься из объема инвестиционного резерва. Довольно большой срок до момента начала выплат накопительной части трудовой пенсии позволяет инвестировать их в достаточно долгосрочные инструменты, что в свою очередь серьезно скажется на динамике развития экономики страны, т.к. значительно увеличится рост капитальных инвестиций, а это стимулирует развитие финансового рынка.

Начало выплат накопительной составляющей трудовой пенсии, также существенно повлияет на инвестиционную стратегию. По прошествии периода первоначального накопления и возникающей периодической потребностью в ликвидации активов для обеспечения пенсионных выплат, инвестиционная стратегия должна быть несколько пересмотрена с точки зрения достаточной степени ликвидности и защищенности. Поскольку при инвестировании средств пенсионных накоплений возникают две противоположные задачи: с одной стороны, обеспечение доходности вложений с другой - минимизация рисков, для успешного решения этих задач инвестиционная политика должна строиться на принципах диверсификации инвестиционного портфеля, высокой ликвидности инвестиционных инструментов и установления жестких рамок на классы активов и лимита инвестирования.

Вместе с тем для ограничения влияния негативных факторов при размещении средств пенсионных накоплений, а также для получения оптимальной доходности необходимо регулировать инвестиционный процесс рыночными механизмами.

1.5 Негосударственное пенсионное обеспечениеПомимо трудовой пенсии, назначаемой в рамках обязательного пенсионного страхования, мы имеете возможность получать пенсию в рамках негосударственного (дополнительного) пенсионного обеспечения, осуществляемого негосударственными пенсионными фондами.

Возникновение системы негосударственного пенсионного обеспечения в Российской Федерации обусловлено подписанием Президентом Российской Федерации 16 сентября 1993 года Указа № 1077 «О негосударственных пенсионных фондах», согласно которому предприятия, учреждения, организации, банки, коллективы граждан, общественные объединения, в целях улучшения пенсионного обеспечения граждан и защиты их сбережений от инфляции, получили возможность учреждать негосударственные пенсионные фонды. Указом определялось, что негосударственные пенсионные фонды функционируют независимо от системы государственного пенсионного обеспечения, взаимоотношения между негосударственными пенсионными фондами, вкладчиками и компаниями по управлению активами строятся на договорной основе.

Негосударственный пенсионный фонд (НПФ) – особая некоммерческая организация, целью деятельности которой является исключительно пенсионное обеспечение своих клиентов путем привлечения пенсионных взносов, их сохранения и увеличения. НПФ осуществляют дополнительное пенсионное обеспечение в рамках договоров, заключаемых с вкладчиками, которыми могут быть как частные лица, так и организации, реализующие программу дополнительного пенсионного обеспечения своих сотрудников.

В 1998 году, с принятием Федерального закона № 75-ФЗ «О негосударственных пенсионных фондах», негосударственное пенсионное обеспечение получило законодательное закрепление и на сегодняшний день зарекомендовало себя как динамично развивающаяся неотъемлемая часть пенсионной системы Российской Федерации.

В общих чертах, негосударственное пенсионное обеспечение можно представить в виде следующей схемы:

Рисунок 1.4 – Схема добровольного пенсионного обеспечения

В рамках договора негосударственного пенсионного обеспечения вкладчик, которым может быть как частное лицо, так и организация, уплачивает взносы в негосударственный пенсионный фонд, который зачисляет их на пенсионные счета и формирует за счет совокупности этих взносов пенсионные резервы.

Пенсионные резервы передаются негосударственным пенсионным фондом управляющей компании, которая осуществляет их инвестирование в различные активы, а инвестиционный доход начисляется негосударственным пенсионным фондом на пенсионные счета вкладчиков.

Участниками негосударственного пенсионного фонда могут быть как частные лица, самостоятельно заключившие договор негосударственного пенсионного обеспечения и уплачивающие взносы, так и лица, в пользу которых заключается договор и производится уплата взносов (например, сотрудники организации – вкладчика, родственники вкладчика – частного лица). По достижении пенсионного возраста участники получают выплаты из негосударственного пенсионного фонда в размере, определяемом договором негосударственного пенсионного обеспечения.

При заключении договора негосударственного пенсионного обеспечения вкладчик имеет возможность выбрать отдельные параметры, такие как порядок внесения пенсионных взносов, порядок выплаты пенсии, возможность расторжения договора и получения выкупной суммы, возможность наследования пенсионных накоплений, что позволяет в максимальной степени удовлетворить потребности вкладчика.

Негосударственный пенсионный фонд осуществляет свою деятельность на некоммерческой основе, то есть не извлекает из нее прибыль, а расходы на его деятельность покрываются за счет части получаемого фондом инвестиционного дохода. При этом размер средств, которые негосударственный пенсионный фонд вправе расходовать на обеспечение своей деятельности в соответствии с законом, не может превышать 15 % от размера полученного фондом инвестиционного дохода.

Негосударственное пенсионное обеспечение основано на накопительных принципах, что предполагает зависимость размера негосударственной пенсии от размера взносов, периода накопления и результатов инвестирования. При этом, в отличие от взносов на обязательное пенсионное страхование, размер взносов в негосударственный пенсионный фонд не ограничен, что позволяет вкладчику негосударственного пенсионного фонда самостоятельно, исходя из своих возможностей, определить размер своей будущей пенсии и накопить ту сумму, которая позволит избежать финансовых проблем в старости.

Помимо размера взносов в негосударственный пенсионный фонд, на размер негосударственной пенсии также влияют условия получения пенсии, предусмотренные пенсионными правилами фонда и договором негосударственного пенсионного обеспечения. В частности, в договоре можно предусмотреть не пожизненное получение пенсии, а в течение определенного времени, либо отсрочить назначение негосударственной пенсии позже наступления пенсионного возраста. Такие условия договора негосударственного пенсионного обеспечения могут увеличить размер пенсии в силу ограничения обязательств фонда по сроку, либо в силу увеличения периода накопления.

За 10-летний период существования НПФ, у них появился не малый позитивный опыт по инвестированию пенсионных накоплений и выплате дополнительных негосударственных пенсий. Для подчеркивания устойчивости и надежности НПФ, как финансовой структуры, часто приводится факт, что НПФ – одна из немногих финансовых структур, которая справилась с дефолтом 1998 года и достойно вышла из него. По данным Минтруда Российской Федерации, ни один фонд не обанкротился и продолжал выполнять свои обязательства перед участниками и вкладчиками.

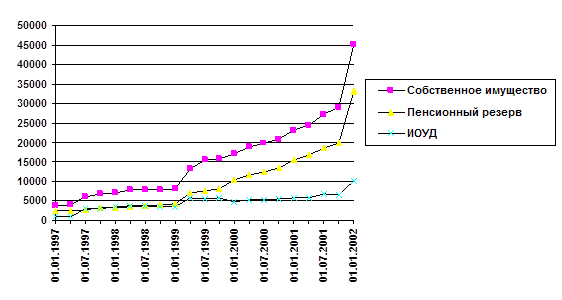

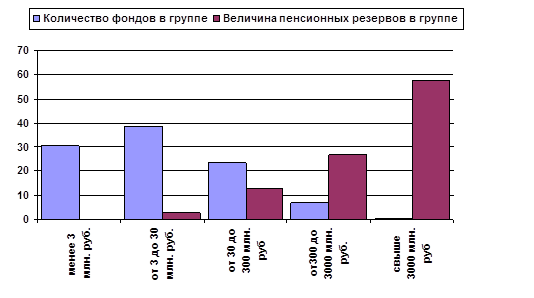

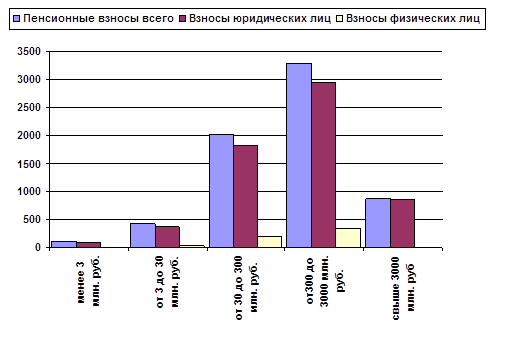

Сегодня в России 286 лицензированных НПФ. Они расположены в 51 субъекте Российской Федерации, из них 127 – в Москве. На конец 2003 года собственное имущество НПФ превысило 123 млрд. рублей, а пенсионные резервы, сформированные в рамках добровольного пенсионного обеспечения – 91,6 млрд. рублей. Число участников НПФ составило около 5,3 млн. человек, проживающих в 80 регионах, а негосударственные пенсии получают более 425 тысяч человек.

Их главное предназначение – выплачивать пенсии гражданам, причем пенсионная деятельность является для НПФ исключительной. НПФ и ПФР в настоящее время выполняют аналогичные функции: от сбора взносов до выплаты пенсии.

Так как НПФ являются некоммерческими организациями и не имеют права распределять полученную прибыль между своими учредителями, они чаще всего учреждаются крупными и достаточно состоятельными предприятиями, которые заинтересованы в обеспечении дополнительных пенсий для своих сотрудников, могут профинансировать эти расходы, но притом хотят контролировать деятельность той организации которой они доверят долгосрочные пенсионные ресурсы. Поэтому преобладающими и самыми крупными являются корпоративные фонды. Добровольное пенсионное обеспечение развивалось преимущественно в форме пенсионных программ крупнейших российских компаний, именно в их фондах сконцентрирован значительный капитал (закрытые корпоративные фонды), но все больше становится открытых фондов, куда доступ возможен всем желающим.

Новым пенсионным законодательством созданы более благоприятные правовые условия для добросовестной конкуренции на рынке пенсионных услуг. Законом о НПФ предусмотрены равные с Пенсионным фондом России условия. Введены ограничения на маркетинг в фондах и кодекс профессиональной этики.

Принятое пенсионное законодательство призвано решить две взаимосвязанные задачи:

§ Повысить конкуренцию между НПФ, а также между НПФ и ПФР, стимулируя тем самым рост доходности инвестиционной составляющей пенсионных накоплений;

§ Предоставить застрахованным лицам возможность выбирать для хранения своих пенсионных накоплений ПФР, либо тот или иной НПФ, обеспечив при этом снижение финансового риска.

Похожие работы

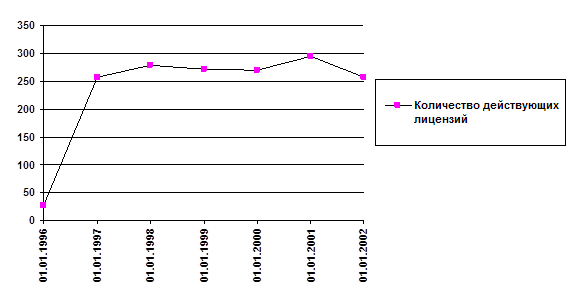

... добровольного пенсионного обеспечения должно опираться, прежде всего, на развитие и повышение финансовой надежности действующей системы негосударственных пенсионных фондов. 2. Состояние системы НПФ Система негосударственных пенсионных фондов, действующая в Российской Федерации в настоящее время, представлена 263 фондами, имеющими лицензию Инспекции негосударственных пенсионных фондов при ...

... бы обеспеченную старость молодому поколению граждан. Для этого необходимо повысить доходы пенсионной системы, из которых производятся и будут в дальнейшем производиться пенсионные выплаты. Таким образом, модернизация пенсионной системы нужна для повышения "коэффициента замещения" до 40%. Но на сегодня эта цель достигается очень медленно, причины этого мы рассмотрим далее. 1. Проблемы реформы с ...

... в Российской Федерации: Постановление Правительства Российской Федерации от 07.08.95 № 790// Компьютер 16 О перечне выплат, на которые не начисляются страховые взносы в Пенсионный фонд Российской Федерации: Постановление Правительства РФ от 07.05.97 №546// Компьютер 17 Об утверждении среднемесячной заработной платы в стране для исчисления и увеличения государственных пенсий с 01 ...

... г. № 2122-1 «Вопросы Пенсионного фонда Российской Федерации (России)». В соответствии с ним ПФР является самостоятельным финансово-кредитным учреждением, осуществляющим свою деятельность в соответствии с законодательством РФ и Положением о Пенсионном фонде Российской Федерации. Временное Положение о ПФР было утверждено постановлением ВС РСФСР от30 января 1991 г. № 556-1. В соответствии с этим ...

0 комментариев