Навигация

Етап - укладання договору про розстрочення (відстрочення)

4 етап - укладання договору про розстрочення (відстрочення).

Після прийняття або отримання рішення, орган державної податкової служби за місцем реєстрації платника податків або за місцем обліку його податкового зобов'язання (боргу), укладає з цим платником договір про розстрочення (відстрочення). У договорі вказуються:

назва та вид платежу;

коди бюджетної класифікації;

сума розстроченого (відстроченого) податкового зобов'язання (боргу);

термін розстрочення (відстрочення);

терміни сплати зазначених сум;

права та обов'язки платника податків і податкового органу;

умови дії прийнятого рішення та укладеного договору. Термін дії договору починається від дати його укладення.

Основною умовою надання та дії розстрочення (відстрочення) податкових зобов'язань (боргу) є недопущення утворення платником податків нового податкового боргу, а саме:

обов'язкова сплата всіх поточних платежів;

своєчасна сплата чергової частки розстроченої (відстроченої) суми;

своєчасна сплата нарахованих на таку суму процентів.

Зміни або доповнення до договору, які будуть внесені в подальшому, затверджуються підписами та печатками посадових осіб учасників договору.

Відомості про укладений договір про розстрочення (відстрочення) вносяться до картки особового рахунку платника.

Якщо на дату підписання договору суми податкових зобов'язань (податкового боргу) платника податків були вже частково погашені, то в договорі вказується сума податкового зобов'язання (боргу), визначеного в картці особового рахунку платника на момент підписання договору.

Якщо договір про розстрочення (відстрочення) укладається пізніше дня прийняття відповідного рішення, то таке рішення є підставою для скасування пені та штрафних санкцій, нарахованих за несвоєчасну сплату узгодженого податкового зобов'язання, сума якого підлягає відстроченню (розстроченню), за період з початку дії розстрочки (відстрочки) до дати підписання договору.

5 етап - виконання договору про реструктуризацію податкової заборгованості. За надання права на перенесення терміну податкових платежів на більш пізній термін платник податків сплачує платню (проценти). Сума процентів на сплачене розстрочене (відстрочене) податкове зобов'язання (борг) (його частку) підлягає самостійному розрахунку. Розмір процентів не може бути меншим, ніж ставка Національного банку України, яка діє на перший день надання розстрочення (відстрочення) сплати податкового зобов'язання (боргу) (день сплати попередньої частки розстроченого (відстроченого) податкового зобов'язання - боргу) або на день його (його частини) погашення (день прийняття рішення про скасування розстрочення (відстрочення) залежно від того, яка з величин таких ставок є більшою.

Сплата процентів проводиться одночасно зі сплатою відстроченої або чергової частини розстроченої (відстроченої) суми.

У разі недобросовісного виконання умов договору та інших обставин рішення про реструктуризацію податкової заборгованості може бути скасовано органом державної податкової служби, що його прийняв, або органом державної податкової служби вищого рівня, про що повідомляється платник податків та відповідний податковий орган. Рішення про скасування розстрочення (відстрочення) податкових зобов'язань (боргу) оформляється на бланку відповідного податкового органу. Укладений договір одночасно вважається розірваним.

6 етап - довгострокове погашення розстрочених (відстрочених) сум та нарахованих на них процентів (при потребі). Дострокове погашення розстрочених (відстрочених) сум та нарахованих наних процентів може здійснюватися:за наявної сплати (грошове погашення); без наявної сплати (заліком).

Для документального оформлення дострокового погашення розстрочених (відстрочених) сум платник податків, не пізніше третього робочого дня за днем дострокового погашення, повинен звернутися до органу державної податкової служби, який укладав з ним договір про розстрочення (відстрочення), із заявою про скорочення термінів дії розстрочення (відстрочення) внаслідок дострокового виконання зобов'язань з обов'язковим визначенням сум та реквізитів документа про дострокове погашення.

Згідно з резолюцією керівника (його заступника) органу державної податкової служби на заяві платника спеціалісти підрозділу стягнення податкового боргу вносять відповідні зміни до договору про розстрочення (відстрочення), а також до картки особового рахунку платника.

Від дня дострокового розірвання договору платник податків зобов'язаний сплатити невнесену суму розстрочених (відстрочених) податкових зобов'язань (боргу) та суму процентів, нарахованих за фактичний термін дії розстрочення (відстрочення).

Розстрочені (відстрочені) суми податкових зобов'язань (боргу) та суми нарахованих процентів, що залишилися не сплаченими на день прийняття рішення про скасування розстрочення (відстрочення), стягуються та погашаються у загальному порядку, установленому законодавством для стягнення та погашення податкового боргу.

7 етап - уточнення обсягу та умов реструктуризації податкової заборгованості (при потребі). У період дії розстрочення (відстрочення) платник має право порушувати перед органом державної податкової служби питання про перенесення термінів сплати частки розстроченої (відстроченої) суми в межах граничних строків сплати таких сум у разі виникнення тимчасових фінансових або інших ускладнень і незалежних від нього причин.

У цьому разі платник подає заяву про перенесення термінів погашення платежу до органу державної податкової служби, з яким укладено договір про розстрочення (відстрочення), яка розглядається керівництвом.

Рішення про перенесення раніше визначених термінів сплати розстрочених (відстрочених) сум може бути прийнято тільки за умови погодження вказаного питання з органом державної податкової служби, який приймав рішення про розстрочення (відстрочення). Рішення про перенесення раніше визначених термінів сплати розстрочених (відстрочених) сум з місцевих податків і зборів повинно узгоджуватися ще з фінансовим органом місцевого органу виконавчої влади. При цьому, орган державної податкової служби, який укладав договір про розстрочення (відстрочення), вносить до нього відповідні зміни та доповнення, які заносяться до картки особового рахунку платника.

З метою запобігань зловживань з боку платників податків до питання розстрочення (відстрочення) податкової заборгованості органи державної податкової служби ставляться дуже обережно. Позитивне рішення приймається тільки у разі доведення його доцільності та позитивності. Отже, головною передумовою реструктуризації податкової заборгованості є економічно виважена та обгрунтована підготовка документів, що підтверджують доцільність розстрочення (відстрочення) податкового боргу. Таким документом залежно від часу проведення процедури реструктуризації є антикризова програма підприємства (при досудовій санації) або план санації (у перебігу проведення судової санації).

При укладанні мирової угоди у справі про банкрутство відповідно до затвердженого Порядку органами державної податкової служби також застосовуються процедури прощення (списання) та розстрочення (відстрочення) податкової заборгованості, які є в даному випадку обов'язковими [85].

Прощення (списання) і розстрочення (відстрочення) податкового боргу органами державної податкової служби здійснюється щодо тих податків і зборів (обов'язкових платежів) до бюджетів та державних цільових фондів, які передбачені Законом України „Про систему оподаткування" [24] і включаються до бюджетів відповідних рівнів, а також усі видів пені, штрафних та фінансових санкцій, що зараховуються до бюджетів усіх рівнів, плати за наданий податковий кредит.

Прощенню (списанню) чи розстроченню (відстроченню) підлягають нараховані, але не сплачені на дату укладення мирової угоди у справі про банкрутство суми податкового боргу, в тому числі відстрочені, розстрочені та реструктуровані до дня укладання мирової угоди, а також 30% від донарахованих за результатами документальних перевірок сум податків, зборів, інших обов'язкових платежів та фінансових санкцій за всіма видами податків, які виникли протягом трьох останніх календарних років перед днем подання заяви про порушення справи про банкрутство до господарського суду.

Сума податкового боргу, що підлягає прощенню (списанню) і розстроченню (відстроченню), здійснюється за даними особових рахунків платників податків.

Керівник органу державної податкової служби (або його заступник) зобов'язаний прийняти рішення про прощення (списання) податкового боргу або розстрочення (відстрочення) податкової заборгованості протягом трьох днів з дня отримання ухвали господарського суду про затвердження мирової угоди.

Визначені до прощення (списання) суми податкового боргу списуються у картках особових рахунків платників податків (зміст операції - „Списано згідно з Законом № 784-XIV за рішенням № ") відомості про визначені до розстрочення (відстрочення) суми податкового боргу переносяться до картки особового рахунку платника податків. Графік погашення розстроченої (відстроченої) заборгованості розроблюється керівником підприємства та подається органу державної податкової служби. Користування податковим кредитом у цьому випадку є безоплатним. Максимальний термін реструктуризації- 10 років. Термін сплати до 15-го числа кожного місяця.

Суб'єкти підприємницької діяльності несуть відповідальність за своєчасність внесення розстрочених (відстрочених) сум або їх частин до бюджетів у порядку, встановленому чинним законодавством.

Особливості податкової заборгованості в Україні

Податкова заборгованість в Україні в окремі роки досягала двох третин доходів зведеного бюджету. Останнім часом вона дещо скоротилася, наблизившись до значення 1/8 усіх надходжень скарбниці. Однак навіть за таких обсягів податкова заборгованість являє собою загрозу національній безпеці, створюючи умови для наступного недофінансування важливих загальносуспільних потреб.

Разом з тим питання податкового боргу, на жаль, не часто стають об’єктом наукових досліджень і висвітлюються у науковій літературі. Серед небагатьох наявних ґрунтовних праць, де досить широко відображена дана тема, слід виокремити роботу В.А. Онищенка „Податковий контроль (основи організації)”. У контексті дослідження загальної проблематики оподаткування питанням податкового боргу також неодноразово приділяли увагу відомі вітчизняні вчені А.М. Соколовська, І.О. Луніна, Ю.Б. Іванов та ін.

Продовжуючи започатковані шанованими авторами дослідження, вважаємо за необхідне звернути увагу на багатогранність прояву даної проблеми. Так, потребують поглибленого вивчення її моральні, правові та соціально-економічні аспекти, тісно взаємопов’язані між собою. На цій підставі можливе вироблення методів попередження та шляхів зменшення боргу платників податків перед бюджетом, серед яких не остання роль належить адмініструванню податків. Викладене і є метою даної публікації.

Кожен платник податків має суто моральний обов’язок щодо участі у фінансуванні загальносуспільних потреб, громадсько-політичних та управлінських утворень. Держава як об’єднання громадян, політична організація суспільства покликана захищати інтереси усіх разом і кожного зокрема. При цьому фінансування витрат щодо такого захисту здійснюється консолідовано. Виокремити потребу та призначення витрат щодо кожного окремого громадянина технологічно неможливо. Це означає, що недофінансування держави кимсь із конкретних членів суспільства означатиме недоотримання послуг із правового, фізичного та соціального захисту всіма громадянами. Звідси моральна відповідальність кожного за порушення інтересів громади та громадян.

Суспільство диктує правила поведінки окремих своїх членів, оформляючи їх законодавчими актами держави. Одним з їх лейтмотивів є недопущення порушення інтересів більшості членів. Тому сплата податків юридично закріплена як обов’язок, за невиконання якого передбачається досить сувора відповідальність. Складність перерозподільних відносин вимагає правової урегульованості питань сутності податкової заборгованості, порядку її погашення, відповідальності за несвоєчасну сплату коштів до бюджету. Останнє доводить, що податковий борг є одночасно і правовою проблемою.

Нарешті, податкова заборгованість є проблемою соціально-економічною, адже брак бюджетних надходжень веде до скорочення потенційних можливостей держави здійснювати вкладення в економіку та нарощування людського капіталу. Останнє є одним із чинників розвитку деформацій ринку у масштабах країни та послаблення національних позицій у міжнародній конкуренції.

Який би з названих зрізів не аналізувався, висновок може бути лише один: наявність податкової заборгованості у будь-якому розмірі – це суспільне зло, що порушує права всіх громадян, позбавляючи державу джерел фінансування їхніх потреб. Однак аналіз конкретних показників податкового боргу у конкретних соціально-економічних умовах тієї чи іншої країни дозволяє встановити глибину проблеми, зважаючи також на фактори її місця і часу.

Наскільки ж серйозно податкова заборгованість впливає на соціально-економічний розвиток України та як можна досягти її скорочення?

За даними ДПА України, податковий борг у 2000–2005 рр. скоротився в 2 рази і за станом на 01.01.2006 року становив 17 413 млн грн. При цьому співставлення відповідних показників з доходами бюджету дає більш повне уявлення про масштаби проблеми заборгованості по податках і зборах. За аналізований період сталося скорочення податкового боргу з 73 % загальних доходів Зведеного бюджету України до 13 %. Але в будь-якому випадку його розміри значно перевищують розміри дефіциту бюджету (наприклад, у 2004 році – у 2 рази). Це означає, що за умови повного погашення податкової заборгованості в Україні не лише можна було б покрити дефіцит бюджету, а й запланувати додаткові витрати, в яких суспільство відчуває нагальну потребу. Цікаво, що обсяги такого додаткового фінансування за даними того ж таки 2004 року могли б скласти до +12 % від фактично здійснених.

Таким чином, створюючи заборгованість перед бюджетом, платники податків фактично самовільно отримують кредит від держави. Причому така операція, на відміну від стандартного кредитування, не є добровільною з обох сторін. Фактично держава поставлена перед фактом непогодженого використання суспільних коштів.

Наведене твердження може викликати заперечення у обстоювачів прав приватної власності, які вважають, що податки є переданою державі частиною приватних доходів, і тому, за умови погіршення фінансового стану платника, можуть не сплачуватися (держава повинна відмовитися від претензій на відповідні кошти). Погоджуємося з цією тезою лише у випадку, коли погіршення фінансового стану платників податків є всезагальним і спровоковане недоліками саме в механізмах оподаткування. В інших же випадках вилучення податків у одних і „невилучення” в інших порушує як конкурентні умови господарювання, так і принципи соціальної справедливості у перерозподільних відносинах. Тим більше, що найсерйозніші огріхи в податковій політиці держави, які призводили до значного зниження платоспроможності суб’єктів господарювання, припускалися в період 90-х років минулого століття. Податкові борги, що накопичилися через цю причину, було списано згідно з законодавчими рішеннями, ухваленими по 2001 рік включно. З 2002 по 2005 рр. динаміка заборгованості платників перед бюджетом свідчить про її стале скороченння, що можна вважати результатом покращання загальноекономічного та податкового середовища.

Аналіз більш пізніх даних (2005 року) показує, що після списання боргів, причиною яких багато в чому стала державна податкова політика, лише 1,3 % податкового боргу (232,3 млн грн) створено платниками-банкрутами. Щодо інших не було порушено провадження у справі про банкрутство, тобто за умови ефективного фінансового менеджменту вони могли б погасити свої зобов’язання перед державою. Останнє дає підстави зробити висновок про те, що погіршення фінансового стану та збитковість виду економічної діяльності не є причиною виникнення податкової заборгованості. Вона породжується виключно двома чинниками: неефективним внутрішнім фінансовим менеджментом або умисними діями. Останнє підтверджують також результати аналізу структури податкового боргу у 2004–2005 рр. Найбільшими боржниками у цей період були центральні офіси холдингів, добувна промисловість, обробна промисловість, будівництво, оптова та роздрібна торгівля. Разом з тим, зокрема у галузях добувної та обробної промисловості, у цей час рівень рентабельності становив від 5 % до 9 %, що за європейськими вимірниками виглядає досить пристойно. Будівництво і торгівля також мали досить високі прибутки, значна частина яких до того ж є тінізованою. Тільки галузь виробництва газу, електроенергії та води була збитковою (–1,3 % у 2004 р.). Таким чином, лише тут причиною податкових боргів можна вважати погіршення фінансового стану підприємств галузі. Останнє найімовірніше сталося під впливом державної тарифної політики. Але частка цієї галузі у загальних обсягах податкової заборгованості становила лише 15–16 %.

Враховуючи зазначені основні причини виникнення податкового боргу (неефективний внутрішній фінансовий менеджмент платників або зумисні дії), головним методом досягнення його зменшення вважаємо адміністрування податків. У зв’язку з цим цікаво проаналізувати структуру податкової заборгованості до зведеного бюджету за статусами. Так, станом на 01.01.2006 р. маємо такі дані: безнадійний податковий борг – 1 % від загальної суми, податковий борг інертного статусу – 3 %; активний податковий борг – 46 %; пасивний податковий борг – 50 %. Причому у складі пасивного податкового боргу 76 % – податкова заборгованість платників, щодо яких порушено провадження у справі про банкрутство та по яких прийнято рішення судів про призупинення стягнення; 2 % – податкова заборгованість платників податків, які перебувають у розшуку; 12 % – податкова заборгованість платників, у яких відсутні активи.

При цьому зазначимо, що у практиці адміністрування податків в Україні прийняті такі термінологічні позначення статусів і типів податкового боргу:

– інертний статус – це статус, в якому фіскальні служби не застосовують ніяких заходів стягнення, крім вручення платнику податкових вимог, реєстрації податкової застави, опису заставленого майна та, як виключний випадок, арешту активів;

– дієвий статус – це статус, в якому в результаті певних дій фіскальних служб відбувається зменшення податкового боргу. У дієвому статусі розрізняють активний, пасивний та безнадійний типи податкового боргу. Активний тип передбачає збереження можливостей застосування до боржника всіх стягнень, передбачених законодавством. Пасивний тип означає неможливість застосування до боржника заходів стягнення через об’єктивні причини (підготовка документів для ініціювання справи про банкрутство платника (до прийняття ухвали суду про порушення справи про банкрутство); порушення провадження у справі про банкрутство прийняття рішення судом про призупинення стягнення; підготовка документів для ініціювання справи про звернення стягнення боргу на майно платника (до прийняття відповідної ухвали суду); розшук платника-боржника; відсутність активів). Безнадійним податковий борг вважається у таких випадках: платник визнаний банкрутом і його активів недостатньо для задоволення вимог; платник – фізична особа – у судовому порядку визнаний зниклим або померлим, а майна недостатньо для задоволення вимог; минули терміни позовної давності (за відсутності сум податкового боргу, стосовно яких граничний термін стягнення ще не настав); заборгованість виникла внаслідок форс-мажорних обставин; юридична особа визнана фіктивною. Також у складі активного статусу може окремо розглядатися борг до прийняття органом податкової служби рішення про відстрочку (розстрочку) на підставі затвердженої судом мирової угоди та податковий борг, за яким уже прийнято рішення про розстрочку (відстрочку).

Таким чином, як бачимо з наведених вище даних, 97 відсотків податкового боргу в Україні за станом на 01.01.2006 р. складав активний, пасивний та безнадійний борг, і лише 3 відсотки – інертний.

Щодо безнадійного податкового боргу, то його при адмініструванні слід розглядати винятково як правову проблему і застосовувати відповідну методику. Такі борги враховуються в облікових даних податкової служби до прийняття рішення про списання. Як засвідчує наведена характеристика, шансів на погашення тут не існує. Однак більшість правових проблем мають моральну складову як за сутністю, так і за наслідками застосування правових норм. Погоджуємося з тим, що сама природа безнадійного боргу, як правило, не дозволяє передбачити юридичну відповідальність за його погашення (непогашення). Але, на нашу думку, має складати виняток борг банкрута, активів якого не вистачає для задоволення вимог. Якщо згідно з чинним законодавством підприємницька діяльність організується на свій страх і ризик, ведеться на умовах, що не зашкоджують суспільному і природному середовищу, то нанесення збитків суспільству непогашенням податкового боргу (у результаті неналежної організації справи) повинне передбачати кримінальну відповідальність засновників суб’єкта. Така відповідальність не може бути меншою, ніж та, що несуть керівники юридичних осіб за навмисне ухилення від оподаткування. Її запровадження сприяло б зменшенню потенційно можливих майбутніх боргів по податках завдяки морально-психологічному впливу на платників за такими напрямами:

– психологічна дія на теперішніх платників, що слугуватиме зменшенню випадків фіктивного (чи імітованого) банкрутства;

– дія прикладу для майбутніх платників, які плануватимуть свою діяльність, у першу чергу враховуючи фінансові зобов’язання перед державою та суспільством.

У випадку, коли сума боргу не дозволяє притягти до кримінальної відповідальності, (особливо за банкрутства фізичної особи – суб’єкта підприємницької діяльності) доцільно було б застосовувати поступові вирахування із заробітної плати, а для офіційно не працевлаштованих – примус праці боржника на громадських роботах аж до повного погашення податкового боргу. Все це диктує необхідність внесення змін до Кримінального кодексу та законодавства, що встановлює адміністративну відповідальність.

Пасивний податковий борг також у більшості складових не може передбачати особливих заходів з боку фіскальних служб щодо його погашення. Тут залишається лише чекати результатів оперативно-розшукової роботи податкової міліції та рішень судових органів. Однак у випадку внесення до законодавства запропонованого вище (в частині можливої відповідальності банкрутів) податкова служба зможе активізувати проведення роз’яснювально-попереджувальних співбесід з тими боржниками, у яких відсутні активи та які потенційно можуть бути визнані банкрутами. Метою таких співбесід слід визначити інформування платника щодо заходів, які можуть бути застосовані у випадку непогашення податкового боргу, отримання інформації від боржника про можливості погашення. Практика їх проведення співробітниками податкової служби за іншими типами боргів демонструє високу ефективність щодо самостійного (без застосування додаткових заходів впливу) внесення платниками належних сум.

Крім того, стосовно усіх складових як пасивного, так і активного боргу, без внесення змін у діюче законодавство податковою службою може бути розроблено положення про інформування громадськості про податкову заборгованість платників. Так, щодо боржників, суми зобов’язань яких доведені і не оскаржуються у будь-якому порядку, можна практикувати публікації у місцевій пресі та оголошення по радіо і телебаченню з повідомленням імен посадових осіб чи фізичних осіб – суб’єктів підприємництва, та сум їхньої заборгованості перед бюджетом (з перерахунком на кількість заробітних плат освітян чи працівників системи охорони здоров’я, які могли б бути профінансовані за умови погашення боргу). Вплив на імідж людини та на її репутацію у відповідному середовищі часто дозволяє досягти вищих результатів, ніж судове переслідування, що, враховуючи менталітет українських громадян, інколи сприймається неоднозначно.

Активний податковий борг залишає найбільше можливостей для застосування різних методичних прийомів адміністрування з метою його погашення. На сьогодні застосовувані податковою службою України основні заходи щодо стягнення податкової заборгованості можна класифікувати так:

– заходи морально-психологічного впливу на платника (співбесіди з боржниками чи їх посадовими особами);

– заходи взаємного узгодження позицій та оцінок (податковий компроміс, податкова порука);

– заходи примусу (податкова застава та призначення податкового керуючого, адміністративний арешт активів, продаж активів, що перебувають у податковій заставі, застосування процедури банкрутства).

У роботі з боржниками працівникам відповідних підрозділів перш за все рекомендовано проведення співбесід з платниками. Часто саме в результаті співбесіди відбувається погашення податкового боргу. Однак, організовуючи таку роботу, зокрема, з боржниками – фізичними особами, підрозділи податкової служби досить часто стикаються з додатковими проблемами розшуку тих громадян, що змінили місце проживання. Це один із прикладів невідлагодженості взаємодії служб (ДПС та МВС). Вирішити таку проблему можна шляхом спільної розробки (ДПА та МВС) змін до існуючих положень про взаємодію органів внутрішніх справ і податкової служби. Ними слід передбачити, що при зверненні до реєстраційних служб у разі зміни місця свого проживання громадянин зобов’язаний надати довідку від органів податкової служби про наявність (відсутність) заборгованості зі сплати податків (зборів, обов’язкових платежів). У випадку наявності податкового боргу відповідні органи МВС направляли б до податкової інспекції, де платник перебуває на обліку, інформацію про зміну останнім місця реєстрації. Підрозділи обліку платників заносили б отриману інформацію до Державного реєстру фізичних осіб – платників податків, та інших облікових реєстрів.

У випадках, коли платники не визнають своєї заборгованості перед державою, не погоджуються з висновками податкової служби та оскаржують нараховані суми, – заходи морально-психологічного впливу не справляють практично ніякої дії у напрямі створення умов щодо погашення боргу. Якщо при цьому в податковому органі існують докази, що розгляд скарги у господарському суді буде тривалим та, можливо, призведе до неповного надходження відповідних сум до бюджету, то може бути прийняте рішення щодо податкового компромісу.

Боржник, що погоджується з сумами боргу, однак не мав обігових коштів для його своєчасного погашення і опинився на порозі застосування заходів примусового стягнення, має право звернутися до поручителів і застосувати податкову поруку.

Якщо ж охарактеризовані засоби не підтвердили свою дієвість у конкретному випадку, то застосовуються заходи примусового стягнення податкового боргу. Найчастіше вони фактично спрямовані на забезпечення боргу активами платника.

Першочерговим із таких заходів вважається передача майна та майнових прав платника у податкову заставу з метою їх збереження у власності боржника. Для узгодження платником операцій зі своїми активами з боку органу податкової служби призначається податковий керуючий. У випадку непогашення податкової заборгованості здійснюється продаж частини майна боржника. Однак окремі положення Закону „Про порядок погашення зобов’язань платників податків перед бюджетом та державними цільовими фондами” не дозволяють ефективно зорганізувати роботу з погашення податкового боргу. Так, у ньому міститься вимога про те, що активи платника звільняються з податкової застави з дня закінчення строку позовної давності щодо податкового боргу. Дане положення дозволяє окремим платникам ухилятися від виконання своїх фінансових зобов’язань перед державою. На нашу думку, це не є вадою лише податкового законодавства, оскільки терміни позовної давності визначаються й Цивільним кодексом. Але специфіка відносин оподаткування потребує окремого регулювання плину та закінчення відповідних термінів. Вважаємо, що доцільно передбачити, що у випадках, коли термін позовної давності збігає, з моменту прийняття рішення про податкову заставу плинність його припиняється до моменту звільнення активів із застави на підставі погашення податкового боргу чи прийняття відповідного рішення суду. При цьому доцільно встановити термін звернення податкового органу до суду, наприклад, не пізніше 20 днів із моменту прийняття рішення про податкову заставу. Дане положення завадило б уникненню окремими платниками погашення зобов’язань лише на підставі збігання терміну давності та браку часу на звернення до суду з боку податкової служби. У комплексі із запропонованими вище заходами щодо законодавчого передбачення вирахувань із заробітної плати та примусу праці засновників боржника, це дозволило б значно скоротити обсяги списання податкових боргів.

У випадках порушення платником правил відчуження майна, що перебуває у податковій заставі, від’їзду боржника фізичної особи за кордон, визнання платника неплатоспроможним за зобов’язаннями, іншими ніж податкові, відмови платника від проведення документальної перевірки (за наявності її законних підстав) або від допуску службовців фіскальних органів для проведення обстежень, відсутності у платника документів про державну реєстрацію суб’єкта підприємницької діяльності, постановку на податковий облік, необхідних ліцензій, патентів, сертифікатів може бути застосовано адміністративний арешт активів. Він передбачає заборону вчиняти будь-які операції зі своїми активами (крім спрямованих на підтримання належного стану, охорону, забезпечення збереження). Розрізняють повний та умовний арешт активів. Повним встановлюється виключна заборона на реалізацію прав розпорядження та користування активами (можливо навіть з їх вилученням). За умовного ж арешту платник повинен отримати попередній дозвіл керівника податкового органу на здійснення операцій з активами, що надається на підставі висновку податкового керуючого. Законодавством знову ж таки досить чітко регламентовано порядок застосування арешту активів, функції виконавців рішень, порядок зупинення арешту.

Однак проведений нами аналіз нормативних актів показує, що як при застосуванні податкової застави, так і при податковому арешті неоптимальними є повноваження податкових керуючих. Законом „Про порядок погашення зобов’язань платників податків перед бюджетом та державними цільовими фондами” лише передбачено, що правила призначення, звільнення, а також компетенцію податкового керуючого визначає центральний податковий орган. На підставі цієї норми визначена компетенція податкових керуючих, що, на нашу думку, є досить широкою і мала б належати не одній особі, а, наприклад, спеціальній раді. Одноосібні висновки щодо звільнення окремих видів активів з-під податкової застави, видання приписів про заборону здійснення операцій з активами, визначення складу активів, що підлягають продажу, прийняття рішень про продаж майнових комплексів створюють умови для можливої участі окремих співробітників фіскальних органів у здійсненні корупційних схем. Хоча окремі зазначені рішення в кінцевому рахунку затверджуються керівництвом податкової інспекції, та все ж основу їх складає обґрунтування, що виражає думку (інколи досить суб’єктивну) однієї особи – податкового керуючого. Таким чином, можливе виникнення ситуацій, за яких вчасне і повне погашення податкового боргу (чи навпаки – дотримання окремих прав платника) не знаходитиме логічної реалізації. Вихід вбачаємо у законодавчому передбаченні створення ради податкового нагляду із залученням представників громадськості. Цьому органу доцільно було б передати згадані вище функції податкових керуючих. Залучення ж представників громадськості дозволило б реально впровадити принципи громадського контролю за діяльністю фіскальних організацій та окремих їхніх співробітників.

Податкові органи, упевнившись у безнадійності податкової заборгованості, як крайній захід можуть зініціювати процедуру банкрутства боржника. Формально звернення з відповідною заявою до суду можливе у випадку, коли борг платника перевищує 300 мінімальних заробітних плат, термін його виникнення понад 3 місяці і строк давності не минув. У випадку, коли процедура банкрутства розпочата з ініціативи самого боржника чи інших його кредиторів, податкова служба виступає заявником кредиторських вимог.

Варто зазначити, що за умови банкрутства шанси на повне погашення податкової заборгованості досить малі, однак частково вона покривається за рахунок активів. Інша ж частина списується як безнадійний борг. Вище уже йшлося про можливості посилення відповідальності банкрутів за непогашення податкового боргу.

Таким чином, наведене свідчить про те, що основний метод досягнення скорочення податкової заборгованості – адміністрування боргу – містить ряд суттєвих вад механізму свого впровадження. В основному вони перебувають у площині законодавчого регулювання таких питань, як відповідальність боржників, повноваження окремих представників фіскальних служб, плинність термінів позовної давності та умови їх переривання, взаємодія контролюючих органів. Запропоновані вище заходи спрямовуються саме на вирішення зазначених проблем. Їх реалізація дозволить досягти зменшення податкового боргу завдяки поєднанню моральних, правових та економічних засобів впливу на платників.

У подальшому ж, враховуючи нестабільність податкового середовища, проблема заборгованості платників перед бюджетом і державними цільовими фондами перманентно потребуватиме свого вирішення з урахуванням нових реалій. Однак дослідження, що провадитимуться з цього питання, на нашу думку, завжди вимагатимуть вивчення моральних, правових і соціально-економічних аспектів податкового боргу і розробки відповідних їм засобів впливу на боржників.

Список джерел

1. Онищенко В.А. Податковий контроль (основи організації). – К.: Ред. журн. „Вісник податкової служби України”, 2002. – 432 с.

2. Про порядок погашення зобов’язань платників податків перед бюджетом та державними цільовими фондами: Закон України від 21 грудня 2000 року № 2181-III // www.sta.gov.ua

3. Про підсумки роботи органів державної податкової служби України у 2005 році // Інформаційні матеріали до розширеного засідання Колегії ДПА України 9 лютого 2006 р.

Похожие работы

... цін за рік; Pi0 і Pі1 – ціни однакових товарів, виражені відповідно в цінах базового і поточного років; Qі1 – обсяг виробництва певного продукту в поточному році. 1.2 Причини виникнення інфляції Розрізняють причини інфляції щодо товарів (інфляція пропозиції) і щодо грошей (інфляція попиту). Причини інфляції пропозиції формуються в самому процесі виробництва (наприклад, монополізація ...

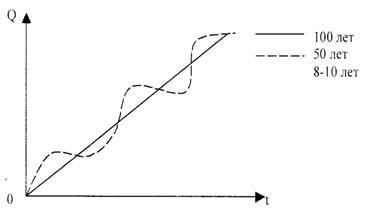

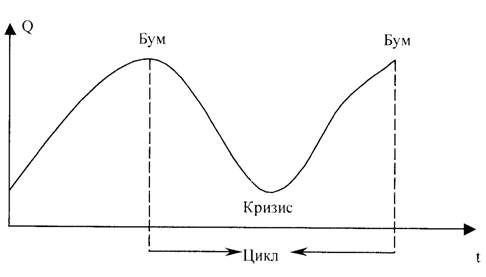

... скоріше, надмірне, чим недостатнє, інвестування (Хайек., Мізес і ін.); · теорію сонячних плям - погоди - урожаю (Джевонс, Мур). При оцінці поглядів на циклічність і її причини варто скасувати, що вони видозмінювалися в часі разом зі зміною самої соціально-економічної дійсності. З обліком цього заслуговує на увагу точка зору ряду російських економіст в, які виділяють три етапи в зміні поглядів на ...

... їни та набирають чинності відповідно до законодавства України. Нормативно-правові акти Національного банку можуть бути оскаржені відповідно до законодавства України. Органи місцевого самоврядування як суб’єкт фінансових правовідносин Виключна компетенція сільських, селищних, міських рад: · затвердження програм соціально-економічного та культурного розвитку відповідних адміністративно- ...

... іальні можливості національної економіки розрахуватися з кредиторами. В Україні державний борг відносно ВВП скоротився з 45,3% у 2000 р. до 12,5% у 2007 р. На погашення і обслуговування державного боргу у 2002–2005 рр. витрачалося 14,1–15,4% доходів зведеного бюджету та 3,7–4,2% ВВП країни. У 2006 р. вказані співвідношення знизилися до 8,5% доходів бюджету і 2,5% ВВП, а у 2007 р. – відповідно, до ...

0 комментариев