Навигация

Экономическая сущность доходной части местных бюджетов

1.2 Экономическая сущность доходной части местных бюджетов

Возможный состав собственных источников доходов местного бюджета определяется законодательством Российской Федерации. Доходная часть местных бюджетов состоит из собственных доходов и поступлений от регулирующих доходов, она также может включать финансовую помощь в различных формах со стороны вышестоящих уровней власти, средства по взаимным расчетам, а также неизрасходованный остаток средств по бюджету за прошлый финансовый год.

Финансовая помощь от других бюджетов подлежит учету в местном бюджете, являющимся получателем средств, но не считается собственным доходом местных бюджетов. Оказание финансовой помощи из бюджета субъекта Российской Федерации местному бюджету может быть осуществлено в следующих формах:[3]

- предоставление из фондов финансовой поддержки муниципальных образований субъектов Российской Федерации, создаваемых в бюджетах субъектов Российской Федерации, финансовой помощи на выравнивание уровня минимальной бюджетной обеспеченности муниципальных образований с целью обеспечения финансирования минимальных государственных социальных стандартов, ответственность за финансирование которых возложена на органы местного самоуправления;

- предоставление субвенций на финансирование отдельных целевых расходов.

Муниципальное образование – получатель финансовой помощи из бюджета субъекта Российской Федерации на выравнивание уровня минимальной бюджетной обеспеченности не имеет права:

- ставить муниципальных служащих, финансируемых за счет средств местного бюджета, в лучшие условия по сравнению с государственными служащими учреждений субъектов Российской Федерации;

- предоставлять бюджетные кредиты юридическим лицам в размере, превышающем 3% расходов местного бюджета;

- предоставлять муниципальные гарантии в размере, превышающем 5% расходов местного бюджета.

К регулирующим доходам относятся федеральные и региональные налоги и иные платежи, по которым на определенный срок устанавливаются нормативы отчислений в местные бюджеты по разным видам таких доходов. Нормативы отчислений определяются законом о бюджете того уровня бюджетной системы Российской Федерации, который передает регулирующие доходы, либо законом о бюджете того уровня бюджетной системы Российской Федерации, который распределяет переданные ему регулирующие доходы из бюджета другого уровня.

Размер предоставленных налоговых кредитов, отсрочек и рассрочек по уплате налогов и иных обязательных платежей в бюджет полностью учитывается в доходах местного бюджета.

К собственным доходам относятся местные налоги и сборы, доли федеральных налогов и доли налогов субъектов Российской Федерации, закрепленные за местными бюджетами на постоянной основе, доходы от использования и продажи имущества, находящегося в муниципальной собственности, доходы от платных услуг, оказываемых органами местного самоуправления и бюджетными учреждениями, находящимися в ведении органов местного самоуправления, штрафы, конфискации, компенсации, а также средства, полученные в возмещение вреда, причиненного муниципальным образованиям, доходы от проведения муниципальных денежно-вещевых лотерей и т.п. В местный бюджет также поступают ассигнования на финансирование отдельных делегированных государственных полномочий, федеральных законов и законов субъектов Российской Федерации, а также иные неналоговые доходы, такие, как не менее 10% доходов от приватизации государственного имущества, находящегося на территории муниципального образования, платежи за пользование недрами и природными ресурсами, устанавливаемые в соответствии с федеральным законодательством и др.

С позиции муниципального управления целесообразно также использовать классификацию доходов на постоянные и непостоянные доходы. Постоянные средства складываются из налогов и сборов, регулярно взимаемых в пользу муниципального образования, значительной части поступлений от услуг муниципальных служб, арендной платы от использования имущества, рентных платежей за пользование недрами и природными ресурсами и др. К непостоянным средствам муниципального образования относятся заемные средства, полученные местными сообществами для финансирования инвестиционных расходов.

В бюджете средства местных сообществ классифицируются на функциональные и инвестиционные поступления. Поступления, внесенные в функциональную часть местного бюджета, направляются на покрытие соответствующих расходов функциональной части бюджета. Превышение функциональных поступлений над функциональными расходами представляет собой самостоятельный источник доходов для инвестиционной части местного бюджета. Собственно инвестиционные поступления местных бюджетов представляют собой доходы, предназначенные для финансирования капитальных вложений. Они включаются в доходы инвестиционной части местного бюджета. Инвестиционные поступления разделяются на три категории средств: отчисления с доходов функциональной части местного бюджета, займы и государственные субвенции. Как правило, налоговые поступления, относимые в доходные статьи инвестиционной части бюджета на практике не имеют большого значения, поскольку они представляют доходные статьи функциональной части местного бюджета. Однако некоторые виды налоговых поступлений часто имеют целевой инвестиционный характер. Так, средства от земельного налога могут направляться на оплату капитальных затрат по повышению плодородия муниципальных земель сельскохозяйственного назначения.[4]

Представительные органы местного самоуправления могут вводить местные налоги и сборы, устанавливать размеры ставок по ним и предоставляют льготы по их уплате в пределах прав, предоставленных налоговым законодательством Российской Федерации. Внесение изменений и дополнений в правовые акты представительных органов местного самоуправления о местных налогах и сборах, предполагающих их вступление в силу в течение текущего финансового года, допускается только в случае внесения соответствующих изменений и дополнений в правовой акт представительного органа местного самоуправления о местном бюджете на текущий финансовый год. Принятые решения подлежат официальному опубликованию не менее чем за один месяц до вступления их в силу.

Правовые акты представительных органов местного самоуправления о внесении изменений и дополнений в налоговое законодательство в пределах компетенции органов местного самоуправления, вступающие в силу с начала очередного финансового года, должны приниматься до утверждения местного бюджета на очередной финансовый год.

В случае необходимости, население муниципального образования может непосредственно принимать решения о разовых добровольных сборах средств граждан в соответствии с уставом муниципального образования. Собранные средства могут использоваться исключительно по целевому назначению. Органы местного самоуправления обязаны информировать население муниципального образования об использовании собранных средств.

Несмотря на большое число местных доходов, их, однако, нельзя считать взаимозаменяемыми. Можно выделить следующие основные принципы их использования:[5]

- по мере возможности, для финансирования текущих расходов следует использовать налоги, поступления от платежей и лишь в отдельных случаях для капитальных затрат;

- для капитальных затрат целесообразно использовать, субсидии, займы, налоги для финансирования капитальных затрат использовать нежелательно.

Данные принципы финансирования капитальных и текущих затрат проистекают из оценочного суждения, что граждане, проживающие на территории данной административной единицы, должны покрывать затраты лишь на те функции местных органов власти, которые им необходимы, и не должны возмещать их в том случае, если эти функции им не нужны. Поэтому при решении вопроса о финансировании того или иного проекта особенно важно оценивать срок пользования этими активами.

Долгосрочные займы пригодны для целей капитальных затрат местных органов власти. Это происходит потому, что капитальные затраты будут удовлетворять запросы населения в течение длительного времени, а погашение займа и выплата процентов по нему будут осуществляться из средств налогообложения также в течение длительного времени.

Использование займов для целей погашения текущих затрат местных органов власти нежелательно, так как подобная политика приводит к перекладыванию здравствующими гражданами бремени выплат на будущие поколения, которые, в отличие от них, уже не смогут воспользоваться благами этих займов. Если займы используются для оплаты текущих расходов, размеры последних могут стать чрезмерными, поскольку население может поддаться соблазну и проголосовать за более высокий уровень расходов, за которые им при жизни расплачиваться не придется.

Текущие налоги и платежи малопригодны для капитальных затрат местных органов власти с той точки зрения, что граждане будут вынуждены полностью взять на себя бремя расходов по услугам, преимуществами которых смогут воспользоваться только будущие поколения. Если при осуществлении капитальных затрат используется статья налогов и платежей, то объем этих расходов может быть слишком мал, поскольку население может не захотеть полностью оплачивать проекты, непосредственные преимущества от которых будут невелики.

Однако существуют случаи, когда займы являются приемлемым источником финансирования текущих расходов.

Затраты местных органов власти обычно производятся по достаточно стабильному графику в течение всего года, в то же время поток поступлений в местный бюджет может быть менее регулярен и зависит от множества факторов. В целом в течение года следует или уравновешивать свои активы и пассивы на текущих счетах, или иметь небольшое положительное сальдо для того, чтобы покрывать капитальные затраты. Поэтому краткосрочные займы, практикуемые местными органами власти для компенсации нерегулярного поступления платежей, вполне оправданы.

Кроме того, время от времени местному органу власти приходится идти на непредвиденные расходы. Например, возмещение ущерба от эпидемии, крупного пожара, аварии и других бедствий. Серьезное чрезвычайное происшествие может потребовать значительных непредусмотренных расходов на поддержание порядка силами милиции.

Подобные чрезвычайные расходы могут финансироваться за счет использования чрезвычайных способов. Конечно, с финансовой точки зрения оптимальным было бы финансирование чрезвычайных расходов за счет специально накопленных фондов, но в условиях постоянного бюджетного дефицита большинства муниципалитетов и достаточно высокой инфляции на практике данный способ используется нечасто. Кроме того, создание таких фондов означает уменьшение средств, выделяемых на текущие социальные расходы, что далеко не всегда приемлемо. Более целесообразным представляется создание специальных фондов на уровне субъекта Федерации или на уровне объединения муниципалитетов при условии, что средства фондов, собранных за счет муниципалитетов, будут предоставляться последним в виде безвозвратных субвенций при возникновении необходимости в чрезвычайных расходах. К сожалению, в настоящее время на практике данный способ трудноосуществим в виду недостаточного объема доходов местного самоуправления при большом объеме чрезвычайных расходов.[6]

Кроме того, при нехватке средств в фондах для финансирования всего необходимого объема чрезвычайных расходов порядок перераспределения ресурсов может вызвать множество конфликтов и споров. Возможно, выходом из положения могло бы быть заимствование необходимого объема финансовых ресурсов субъектом Федерации на рынке. Стоимость такого привлечения средств была бы ниже, чем если бы муниципалитеты осуществляли самостоятельные заимствования. Однако следует учитывать, что участие органов местного самоуправления в таких фондах может быть только добровольным.

Другим чрезвычайным источником может быть продажа муниципального имущества, но с точки зрения эффективной муниципальной политики, данный способ может быть рекомендован только в том случае, если отчуждается высоко ликвидное имущество или ценные бумаги, которые покупались специально с целью их дальнейшей перепродажи. Продажа же части необходимого муниципального имущества с целью приобретения другого муниципального имущества нерациональна в том числе и потому, что срочная продажа недостаточно ликвидного имущества практически всегда осуществляется по цене ниже рыночной.

Если местные органы власти не располагают полномочиями по немедленному увеличению ставок налогообложения, а вышестоящий уровень управления не оказал необходимой помощи, остается единственная возможность – привлечь займ для покрытия непредвиденных расходов.

При использовании займов на эти иные цели следует учитывать, что увеличение доли заемных средств в местном бюджете приводит к существенному увеличению рисков, связанных с изменением рыночной конъюнктуры. Кроме того, большинство займов и кредитов выдается на жестких условиях соблюдения схемы погашения основной долга и регулярной уплаты процентов. Такие ограничения уменьшают возможности оперативного управления финансовыми потоками муниципального образования, так как вынуждают в первую очередь направлять доходы на выполнение обязательств перед кредиторами, а не перед населением.

Эффективная финансовая политика в муниципальном образовании будет затруднена, если местные органы власти не имеют возможности самостоятельного гибкого использования местных налогов. Местные налоги позволяют регулировать количество и качество предоставляемых услуг в зависимости от пожеланий местного населения, путем изменения размера поступлений, регулируя ставки налогообложения. Если местные органы власти будут рассчитывать исключительно на получение субсидий, то средства могут расходоваться неэффективно, а ответственность за некачественные услуги будет перекладываться на вышестоящие уровни власти за, якобы, недостаточное финансирование. Местные политические деятели, чиновники и избиратели обычно гораздо более осмотрительно расходуют средства, собранные на местах, нежели средства, полученные со стороны.[7]

Местные органы власти несут ответственность за развитие местной инфраструктуры. Очевидно, что такое обустройство благотворно влияет на деловую активность в обустраиваемых районах, и поэтому для целей обеспечения развития часто рациональнее вводить плату за обустройство территорий путем осуществления разовых платежей, например, путем установления сбора за благоустройство, чем использовать займы или налоговые доходы, сбор станет платежом за первоначальные капиталовложения.

При этом важно устанавливать сборы таким образом, чтобы использование разных сборов на обустройство для различных районов не сдерживало освоение новых площадей и не переориентировало деловую активность в те районы, где установлены более низкие сборы за обустройство. Одним из путей решения могло бы быть использование повышенных сборов на обустройство для вновь открываемых предприятий в уже освоенных районах.

Похожие работы

... из центрального бюджета и муниципальных займов. Местные налоги, как правило, подразделяются на несколько групп. Первую группу во всех странах составляют налоги, которые используются исключительно для формирования местного бюджета: налог на землю, налоги на автомобили, на потребление газа и электричества, и ряд других. А вторая группа отражает специфику налоговой системы страны. В одной стране они ...

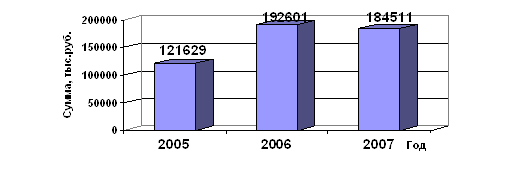

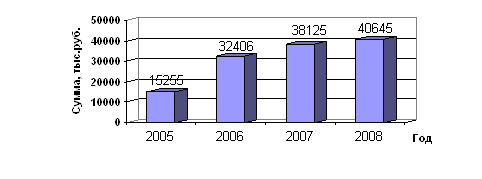

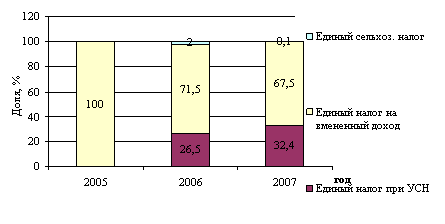

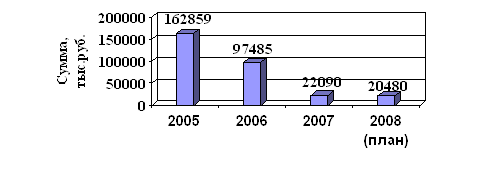

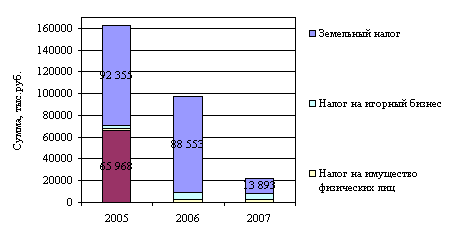

... в местные бюджеты от регулирующих доходов на планируемый финансовый год, а также на долговременной основе (не менее чем на три года) [8]. Роль налоговых поступлений в формировании доходной части местного бюджета рассмотрена на примере бюджета города Саяногорска Республики Хакасия. 2 Анализ влияния налоговых поступлений на доходы местного бюджета на примере города Саяногорска Республики Хакасия ...

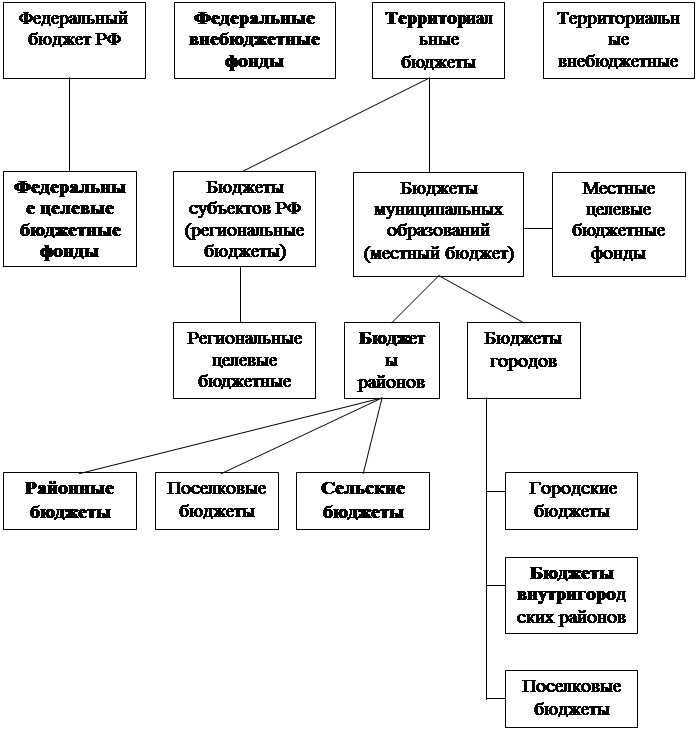

... в соответствии с ассигнованиями, выделенными по бюджету. Эта деятельность называется кассовым исполнением бюджета. 2. РОЛЬ МЕСТНЫХ БЮДЖЕТОВ В РАЗВИТИИ МУНИЦИПАЛЬНЫХ ОБРАЗОВАНИЙ Местными бюджетами являются бюджеты муниципальных образований – административно-территориальных образований (административных районов, поселков, городов). Бюджет муниципального образования – форма образования и ...

... организациями. Конкурсность и состязательность между ними не только будут содействовать экономии средств, но и повысят качество работ по городскому благоустройству. Чтобы на примере изучить проблемы и роль местного бюджета, я предлагаю рассмотреть статус муниципального образования города Урай. Город окружного значения Урай является муниципальным образованием (в дальнейшем МО г. Урай) и ...

0 комментариев