Навигация

Система зменшення оподаткування прибутку на рівні акціонерів

3. Система зменшення оподаткування прибутку на рівні акціонерів.

4. Система повного звільнення від податку з розподіленого прибутку:

- на рівні компанії ( в Греції);

- на рівні акціонерів (в Австрії, Данії, Італії)

Наступною важливою особливістю є принцип оподаткування чистого доходу чи прибутку. Для кожного виду діяльності встановлені правила розрахунку чистого доходу. Зо основу береться валовий дохід підприємств, розраховане у відповідності з правилами, встановленими законом про компанії.

Фінансування підприємств може здійснюватись двома шляхами: додатковим вкладенням капіталу (продаж акцій) та залученням кредитів. Другий шлях вибирають більше інвесторів, тому, що дивіденди обкладаються більш високими податками. Особливо вигідним для інвесторів є фінансування у вигляді позики і кредитів, які здійснюються через іноземні банки.

По-перше, проценти, які виплачуються по депозитам не обкладаються податками або існує пільга для вкладників, на такі проценти не поширюється обмеження процентної ставки по вкладам. Крім цього, залучення іноземного банку дає можливість інвесторам ухилитись від податкового контролю в своїй країні.

Дохід, який залишився після виключення з нього перерахованих відрахувань представляє чисту грошову виручку підприємства. Із неї проводиться ще ряд вирахувань, які враховуються тільки для податкових розрахунків. Основне місце серед них займають відрахування в амортизаційні фонди.

Крім амортизаційних відрахувань у витрати включаються відрахування на створення цілого ряду резервів і фондів (на знеціннення запасів, на сумнівних боржників, на майбутні витрати) всього до 15-20 видів таких відрахувань.

"Документальні" відрахування з оподаткованого доходу – поверх реально затрачених засобів і нормального рівня амортизації являється основним видом податкових пільг. Крім відрахувань податкові пільги включають також "кредитні" відстрочки і повне звільнення від податків. Наступним видом пільг являється відстрочка сплати податків, як зазначалось вище. Деякі з них мають граничний термін – до 3-5 років (наприклад відрахування частини прибутку в резервний фонд на нові інвестиції), інші мають невизначений строк. Важливість цього виду пільг заключається в тому, що при сучасному рівні процентних ставок, які досягають 12-14 %, відстрочка сплати податку на 5-7 років рівносильна для платника податку повному звільненню від податку.

Останнім видом пільг являється повне звільнення доходу від податків. Наприклад, звільняються від податків проценти, які виплачуються місцевим органам влади (в США); деякі види компаній (в Люксембурзі), компенсації за нанесений збиток.

Податкове законодавство окремих країн, наприклад Канади і Бельгії, передбачає також зниження ставки податку з доходів для компаній оброблювальних галузей. У Великобританії і Норвегії для доходів від добування нафти і газу встановлені завищені з базою ставки пропорційного податку.

Така роль податку на прибуток корпорацій у більшості розвинутих країн, окрім зазначеної причини, що створює можливість зменшення питомої ваги цього податку у податкових надходженнях, зумовлена ще й іншими причинами. Зокрема визнанням західною теорією та практикою жорсткого взаємозв’язку між розміром податку на прибуток і його впливом на виробничі стимули. Вважається, що обкладання прибутку податком, що перевищує 50% його величини, негативно впливає на стимули до приватнопідприємницької виробничої діяльності. Оптимальним із так званого поєднання фіскальних і стимулюючих завдань вважається податок, що не перевищує третини прибутку. Таке розуміння податку на прибуток викликало поступове скорочення його граничних ставок у процесі податкових реформ, а також застосування широкого спектра податкових пільг, про які говорилося раніше. Це свідчило про використання податку на прибуток корпорацій не так у його фіскальній, як у регулюючій ролі.

Також до прямих податків у більшості розвинутих країн відноситься і земельний податок. Розглянемо як він діє на прикладі Німеччини.

Об’єктом оподаткування являються: підприємства сільського і лісового господарства, земельні ділянки, які є у власності компаній і приватних осіб, а також будови, які знаходяться на цих ділянках.

Ставка земельного податку складається з двох частин: основної ставки, яка встановлюється для окремих видів нерухомої власності і надбавки общини, які визначається у залежності від стану місцевих фінансів.

Відповідно до законодавства про земельний податок розрізняють 2 види цього податку:

земельний податок А (для підприємств сільського і міського господарства) і податок В (для земельних ділянок і будов компаній і приватних осіб). Розрізняють наступні ставки податку:

- для підприємств сільського і лісового господарства - 0,6 %;

- для незабудованих ділянок землі – 0,35 %;

- для забудованих ділянок землі – 0,35 %;

- для ділянок землі, які займає одна сім’я:

Земельний податок з сільськогосподарських і промислових підприємств відповідно до законодавства дозволяється рахувати як витрати з прибутку, який підлягає оподаткуванню. Платіж являється обов’язковим і не залежить від фінансових результатів або доходу приватної особи.

Від сплати земельного податку звільняються державні установи, церкви, заклади дошкільного виховання, лікарні, інтернати, а також земельні ділянки призначені для використання в наукових цілях.

Земельний податок сплачується, як правило, поквартально у формі авансових платежів на рівні поступлень за минулий рік. Сума, яка підлягає сплаті визначається 1 раз у три роки, при змінах у нерухомій власності здійснюється перерахунок. Даний податок, як і у нас, великого фіскального значення не має.

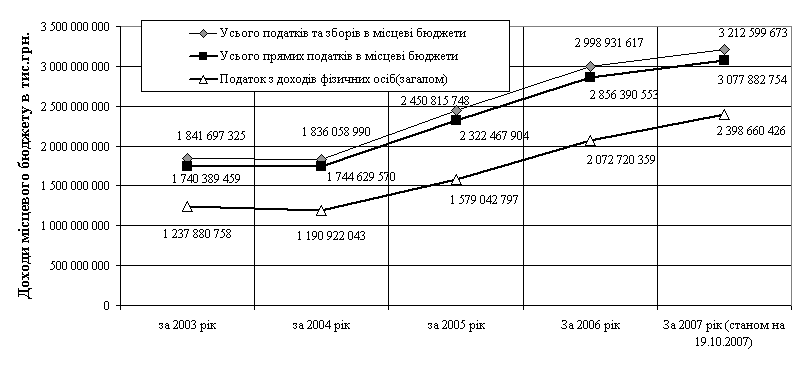

Розглянувши систему прямого оподаткування розвинутих країн світу, можна сказати, що в ній переважає податок з доходів фізичних осіб, а податок на прибуток на має такого важливого значення у формуванні дохідної частини бюджету, а у нас – навпаки. Але за низького рівня оплати праці переважної частини населення переважання податку на прибуток над податком з доходів фізичних осіб є закономірністю. Але якщо розглянути це з другої сторони, то це свідчить про надмірний податковий тягар, який покладений на підприємства України, що є неприроднім.

Так, згідно із Законом України "Про оподаткування прибутку підприємств" прибуток, що підлягає оподаткуванню за ставкою 25 %, причому як розподілюваний, так і не розподілюваний. Але з розподілюваного прибутку додатково стягується податок на дивіденди і тому сукупний рівень оподаткування розподілюваного прибутку стає вищим ніж 25 %. А це негативно впливає на вибір шляхів фінансування інвестицій та використання прибутку і є однією з причин економічної неефективності податкових заходів.

З огляду на це доцільно скористатися досвідом корпоративного оподаткування Німеччини. Згідно із законом Німеччини "Про корпоративний податок" базова ставка цього податку становить 45 %. У разі розподілу прибутку компанія отримує податкову пільгу у розмірі 15 % суми розподілюваного прибутку, а отже ставка податку на розподілюваний прибуток, відповідно зменшується до 25 %, що повною мірою нейтралізує негативний вплив подвійного оподаткування.

Але перш за все ніж використовувати теоретичну базу і практичний досвід країн Заходу, все це має бути переусвідомлено й адаптовано до наших умов. Встановлення високого рівня оподаткування з метою вирішення передусім фіскальних завдань і поповнення бюджету може бути основою податкової стратегії на якийсь час, тому, що це заважає створенню нових підприємницьких структур і призводить до масових банкрутств.

3.2 Необхідність вдосконалення системи прямого оподаткуванняНе викликає сумніву необхідність розгляду ситуації, що склалася у сфері оподаткування підприємств.

Податки, зокрема й прямі, здійснюють різноманітний вплив на діяльність підприємства. З одного боку вони можуть сприяти розширенню сфери діяльності підприємства та активізації його роботи, з іншого – можуть стримувати ділову активність та обмежувати поле дій.

По-перше податки впливають на рівень структуру сукупного попиту, а через механізм ринкового попиту можуть сприяти виробництву, чи гальмувати його.

По-друге, розмір податків визначає рівень оплати праці, так як від фонду оплати праці існує цілий ряд відрахувань до бюджету, тобто оплата праці включається в податкові платежі.

По-третє, від податків залежить співвідношення між витратами виробництва і ціною товарів та послуг. Дане співвідношення є для підприємців визначальним в процесі використання або реалізації виробничих потужностей. Розмір податкових платежів визначає кількість вільних коштів, які залишаються у розпорядженні підприємства, а отже цим самим визначає можливість підприємства по збільшенню виробничих запасів, розширенню виробництва, впровадженню нової техніки і технологій.

Податкова система України є далекою від досконалої. В Україні діє понад 28 законів, які регулюють порядок обчислення і сплати податків, та велика кількість інших нормативно-правових актів, які регулюють питання оподаткування. Податкова система створила значні податкові навантаження на суб’єктів господарювання, призвела до невиправданого вилучення обігових коштів підприємств, виникнення додаткової потреби в кредитних ресурсах. Ще однією проблемою є суперечливість одних законів з іншими, а іноді суперечливість податкових роз’яснень та інструкцій податкових органів різних ланок. А також значні відмінності в податковому та бухгалтерському обліку.

З огляду на це необхідно проаналізувати Закон України "Про оприбуткування прибутку підприємств". Згідно з ним об’єктом оподаткування є прибуток, який визначається шляхом зменшення суми скоригованого валового доходу звітного періоду на суму валових витрат платника податку на суму амортизаційних відрахувань і який змінює використання касового методу на принцип нарахування. Досить негативні наслідки має планування податкових надходжень в бюджет, що призводить до зловживань податковими органами, які вдаються до різноманітних утисків з метою виконати план по надходженнях. Зустрічаються випадки, коли місцеві фіскальні органи створюють план стягнення податків для окремих підприємств, що, як правило, замовчується серед працівників податкової.

Слід зазначити, що валовий дохід визначається як загальна сума доходу платника податку від усіх видів діяльності, отриманого або нарахованого протягом звітного періоду в грошовій, матеріальній або нематеріальній формах. На мій погляд, при нинішній проблемі неплатежів нарахований дохід далеко не завжди означає реальне надходження коштів, а право погасити безнадійну та сумнівну заборгованість шляхом зменшення валового доходу платники податку мають тільки при виконанні таких умов:

- затримка платежу повинна перевищувати 30 днів від дати, обумовлена договором як дата рахунку;

- платник податку повинен звернутися до суду із заявою про стягнення заборгованості з боржника, Таким чином, хоч і має місце подальше відшкодування перенарахованих сум податку, але фактично – це механізм безплатного кредитування держави за рахунок обігових коштів підприємств.

У цілому основними напрямками вдосконалення податкової політики в частині стимулювання підвищення рівня забезпеченості підприємств обіговими коштами, на мій погляд, мають бути.

- звільнення від оподаткування частини прибутку, яка спрямовується на поповнення власних обігових коштів;

- регламентування обов’язкового стимулювання частини прибутку, який залишається в розпорядженні підприємств, на поповнення обігових коштів;

- максимально можливе наближення термінів податкових платежів до моменту отримання доходів.

Діюча на сьогоднішній день система оподаткування має суто фіскальний характер і спрямована на максимальне вилучення коштів підприємств. Це, в свою чергу, фактично позбавляє підприємств прибутку – головної мотивації їхньої діяльності. Необхідність розв’язання невідкладних проблем бере гору над завданням щодо забезпечення економічного зростання, знецінення фінансового становища підприємств і перешкоджає розширенню податкової бази на перспективу.

Це все говорить нам про те, що для підприємств в Україні настали не найкращі часи.

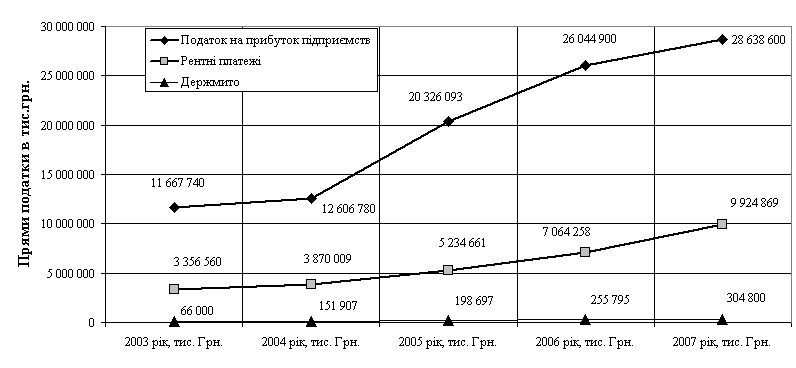

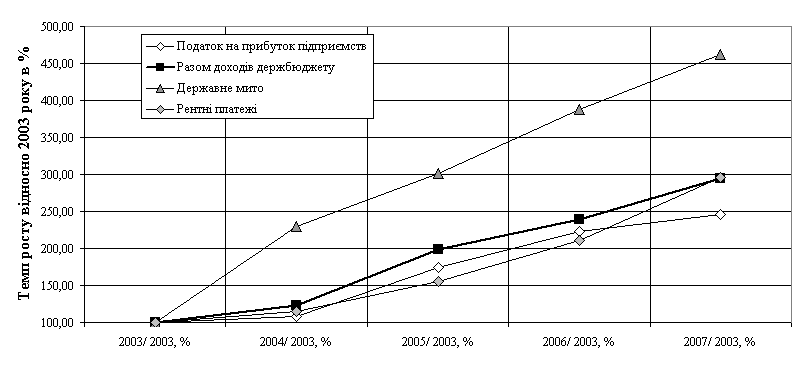

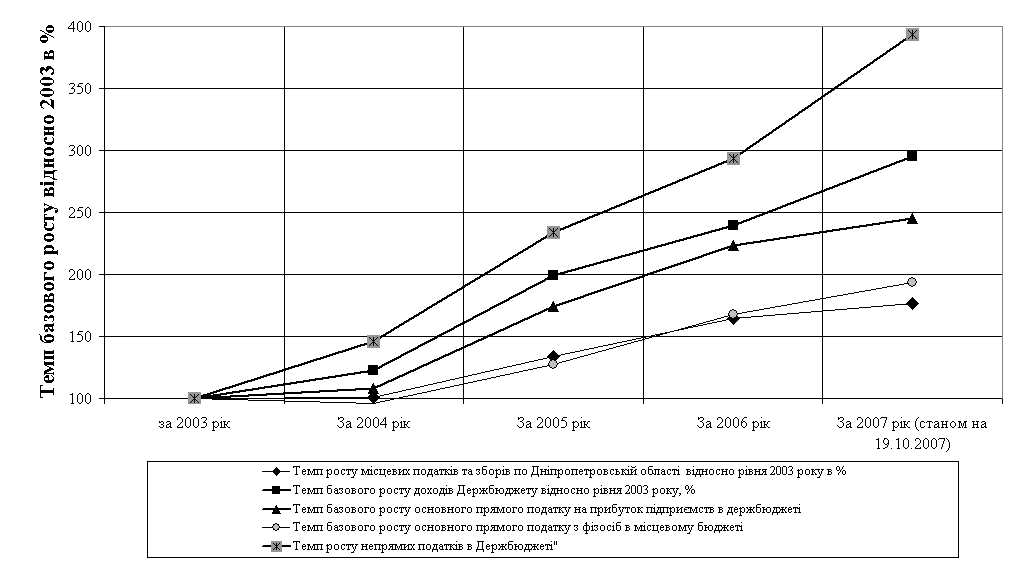

Як ми знаємо, найбільш питому вагу серед прямих податків, які сплачують господарюючі суб’єкти займає податок на прибуток. Якщо взяти бюджет на 2007 рік, то ми можемо побачити, що він займає одне з перших місць у формуванні дохідної частини бюджету. Важливою причиною високої частки податку на прибуток є особливість податкової політики в Україні, що проявляється у встановленні надмірного податкового тягаря на підприємства України.

На мою думку, зниження розмірів податків слід почати з тих товаровиробників, які зможуть документально довести державним органам ефективність використання фінансових ресурсів, що залишаються на підприємстві в разі сплати менших податків. Для решти суб’єктів підприємництва повинен зберігатися існуючий механізм оподаткування.

Ефективним вкладанням коштів, одержаних підприємствами в результаті зменшення податків, можна вважати їх спрямування на інвестиційні та інноваційні проекти для розвитку власного виробництва або в такі ж проекти регіонального чи загальнодержавного характеру. Зрозуміло, що в цьому разі йдеться не про будівництво виробничих приміщень, а про закупку нового обладнання, впровадження нових технологій, тощо. Виходячи з нинішньої господарської ситуації виправданим є використання додаткових фінансових ресурсів, зекономлених від сплати знижених податків, на поповнення обігових коштів, а також на медичне страхування своїх працівників, підвищення рівня оплати праці чи надання соціальних гарантій. Останнє можна пояснити необхідністю часткового звільнення бюджету від витрат на охорону здоров’я, на соціальну сферу і деякої компенсації цих витрат за рахунок доходів підприємств.

Використання коштів, одержаних за рахунок податкових знижок, по запропонованій ціні може обумовлюватись певними вимогами з боку держави і нею регулюватися. Наприклад, спрямування всіх зекономлених від зменшення податку на прибуток коштів на розвиток власного виробництва додатково може стимулюватися державою шляхом збільшення податкових пільг, а на медичне страхування своїх працівників треба дозволяти вкладати лише частину коштів. Під інвестиційні проекти слід вимагати розроблення бізнес-плану.

Контроль за використанням підприємствами зекономлених на податках коштів повинні здійснювати фінансові управління, КРУ та податкові адміністрації, оскільки сума знижок податків є податковими пільгами на доходи товаровиробників, а названі державні органи мають контролювати ефективне використання цих коштів. При виявленні цими органами нецільового використання додаткових фінансових ресурсів, одержаних підприємством внаслідок зменшення податків на його доходи, вказані суми мають бути повернуті до бюджету, в тому числі й суми від доходів майбутніх періодів, а підприємство – позбавлене на кілька років права користуватися податковими пільгами.

На нашу думку, в разі впровадження запропонованого варіанту зменшення розмірів оподаткування доходів українських товаровиробників можна було б розв’язати проблему зниження податкового тиску на них і водночас забезпечити наповнення Державного бюджету необхідними коштами.

Однією з найважливіших проблем є хиби в обчисленні сплаті податків, які є масовими. Досить часто це відбувається у зв’язку з суперечливістю між собою різних законів чи інструкцій та відмінністю в податковому і бухгалтерському обліку. А також, недостатність заходів щодо роз’яснення чинного законодавства через засоби масової інформації і безпосередньо серед платників податку шляхом проведення відповідних семінарів, узагальнення найхарактерніших порушень і відкритого інформування юридичних і фізичних осіб про те, як уникнути тих чи інших похибок.

Отже, досить високий загальний рівень витрат оподаткування, недосконалість механізму справляння найважливіших прямих податків привели, з одного боку до значних порушень і зловживань, масового ухилення від сплати податків, а з другого боку, вади чинної системи оподаткування, які стали однією з причин, сповільнення економічного розвитку, спаду виробництва і великої кількості збиткових виробничих підприємств, яких нині є понад 50 %.

При постійному збільшенні кількості складу фіскальних і контролюючих органів (незважаючи на реформи і зміни, які проводяться в структурі виконавчої влади) не працюють повною мірою такі важливі принципи оподаткування, як загальність і рівність. Великі масштаби тіньової політики, відсутність податкової етики і культури привели до формування значних грошових доходів, які не оподатковуються і проходять поза бюджетом.

Для того, щоб припинити подальше зменшення долі прямих податків у податковій системі України, необхідно забезпечити ріст податкової бази, а цей процес достатньо тривалий і залежить перш за все від росту ВВП.

Отже закономірне, а не штучне підвищення ролі прямих податків може бути забезпечене тільки внаслідок загальної зміни економічної ситуації в країні, а саме економічного піднесення.

ВИСНОВКИ ТА ПРОПОЗИЦІЇ

Однією з складових податкової системи України є прямі податки, які пройшли довгий і складний шлях формування і розвитку. Вони були першим джерелом поповнення казни багатьох давніх держав. Адже на первинних етапах формування податкової системи основним об’єктом оподаткування була земля та майно, а самі податки стягувалися в натуральному вигляді.

Слід зазначити те, що прямі податки як і будь-які інші мають як свої переваги так і недоліки. Основними перевагами прямих податків є те, що вони сприяють такому розподілу податкового тягаря, при якому більше платять ті члени суспільства, як вищі доходи, тоді, як непрямі податки однакові для всіх і тому означають підвищену долю втрат доходу для тих, у кого він менший.

Також прямі податки зручніші, їх простіше вирахувати, за їх допомогою можна регулювати підприємницьку активність. З точки зору проблем бюджетного дефіциту – прямі податки являються одним з найбільш стабільніших і надійних видів бюджетних доходів, тому підвищення їх питомої ваги стабілізує дохідну частину бюджету.

Основним недоліком прямих податків є їх високі ставки, що негативно впливають на будь-яке підприємство. А також планування податковими органами сум грошових надходжень від прямих податків, через що відбуваються зловживання податківців при намаганні виконати плани з допомогою тиску.

Дані негативні фактори прямо перешкоджають зусиллям підприємств щодо розвитку виробництва і підвищення його рентабельності, після сплати податків у підприємства не залишається коштів на оновлення та модернізацію основних засобів. А це все, в кращому разі, призводить до стримування росту рівня оплати праці, відповідно і частки податків з доходів фізичних осіб, скорочення соціальних пакетів працівникам, що в свою чергу підвищує витрати держави на соціальну сферу. У гіршому випадку до банкрутства платників податків, або значно більшою мірою, їх відхід до тіньової економіки.

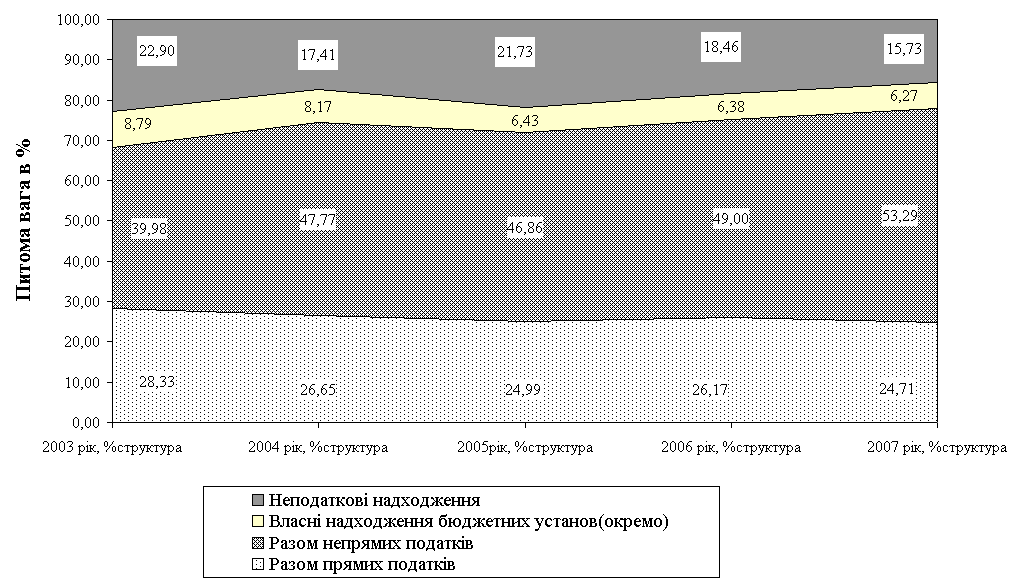

Якщо ж розглядати структуру прямих податків в Україні, то можна побачити, що на сьогоднішній день вона характеризує переважання податку на прибуток над податком з доходів фізичних осіб, тоді як у розвинутих країнах світу це навпаки.

Виходячи з цього можна сказати, що діюча на сьогоднішній день податкова система – підриває національну економіку і фінансовий стан більшості господарюючих суб’єктів.

Зазначені вище проблеми вказують на недосконалість та неефективність чинної податкової системи. Звідси виникає необхідність проведення податкової реформи та створення єдиного систематизованого законодавчого акту прямої дії, який охоплює всі без виключення питання податкового права та відповідає адекватним засадам податкової політики держави.

Створення нової законодавчої бази у сфері оподаткування повинно віддзеркалювати традиції існуючої податкової системи та відповідати світовим тенденціям розвитку податкових систем.

На основі проведеного дослідження можна запропонувати наступні напрямки проведення податкової реформи в Україні:

1. Загальне спрощення правової бази оподаткування, забезпечення зрозумілості норм основного законодавчого акту з оподаткування.

2. Зниження рівня податкового навантаження на підприємства.

3. Стимулювання здійснення інвестицій, а також направлення коштів на переоснащення основних засобів та інноваційну діяльність.

4. Скасування безпідставних пільг.

5. Боротьба з службовими зловживаннями з боку податкових органів, притягнення порушників до відповідальності.

Створення раціональної податкової системи, яка забезпечить збалансованість загальнодержавних і приватних інтересів, буде сприяти розвитку підприємництва та нарощуванню національного багатства України.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

1. Закон України "Про систему оподаткування" зі змінами і доповненнями від 18.12.1997 р.

2. Указ президента України "Про спрощену систему оподаткування, обліку і звітності суб'єктів малого підприємництва" в редакції Указу від 28.06.99 р. № 746/99.

3. Закон України „Про податок з доходів фізичних осіб" від 22.05.2003 р. № 889-ІV.

4. Закон України "Про оподаткування прибутку підприємств" від 22.05.97 р №283/97-ВР, зі змінами і доповненнями.

5. Азаров М.Я., Кольга В.Д., Онищенко В.А. Все про податки : Довідник/ М.Я. Азаров (ред.). — К. : Експерт-Про, 2000.—490с.

6. Білик Марія Дмитрівна, Золотько Ірина Анатоліївна. Податкова система України: Навч.-метод, посіб. для самост. вивчення дисципліни.

7. Білостоцька В.О., Островецький В.І. Податкове навантаження в Україні / Фінанси України, 12/2002, с.75.

8. Гальчинський В. Податки з населення знизять до 13%.// Український сервер страхування, травень 2003 року. Адреса статті – http://uainsur.com/public/590.

9. Луков В. "Роль держави у ринковій економіці. Формування економічної політики" – Російський економічний журнал, № 9, 2001, ст. 129.

10. Ляшенко Ю.І. "Податкова діяльність держави в умовах ринкової трансформації економіки" – Фінанси України, № 12, 2000, ст. 121 – 126.

11. Мурашко О. Податковий облік і його узгодженість з фінансовим обліком // Бухгалтерський облік і аудит. - 2003. - №2, с.54-57.

12. Нестеренко В. Порядок заповнення громадянами Декларації про доходи.// Вісник податкової служби України № 5, с. 17.

13. Онишко С. "Бюджетний дефіцит і напрямки реформування національного оподаткування" – Економіка України, 10 жовтня 2001р., ст. 86 – 90.

14. Педько А. "Податкова політика та економічні інтереси" – Урядовий кур’єр, 2001 р., с. 6 – 7.

15. Сінчуков В. "Оптимальна система оподаткування" – Економіка України, № 3 (448), 2000 р., ст. 55.

16. Соколовська А.М. "Особливості проведення податкових реформ: світовий досвід і Україна" – Фінанси України, № 12, 2000 р., ст. 71 – 81.

17. Щодо можливості неподання у 2003 році певною категорією громадян декларації про сукупний оподатковуваний дохід.// Вісник податкової служби України № 10, с. 28.

Похожие работы

... прибутку підприємств в Україні в 1994–2007 роках та відносного рівня надходження прямого податку на прибуток підприємств в державний бюджет України в% ВВП (виключення фактору інфляції) 3. Шляхи вдосконалення прямого оподаткування в Україні в системі фінансового регулювання ринкових відносин 3.1 Зарубіжний досвід регулювання ринкових відносин прямими податками В науково-теоретичному плані в перші ...

... те, що для підприємств в Україні настали не найкращі часи. Як ми знаємо , найбільш питому вагу серед прямих податків, які сплачують господарюючі суб’єкти займає податок на прибуток. Якщо взяти бюджет на 2002 рік, то ми можемо побачити, що він займає одне з перших місць у формуванні дохідної частини бюджету. Важливою причиною високої частки податку на прибуток є особливість податкової політики в ...

... шляхом запровадження інвестиційних пільг 3.Реалізації соціальної спрямованості податкової системи 4.Удосконалення механізмів обчислення і стягнення податків 5.Удосконалення для виконання вищезазначеного правової бази оподаткування, закріплення податкової системи України в Подат- ковому кодексі. Для того щоб стимулююча податкова політика сприяла суттєвому зростанню попиту підприємств на ...

... Комунальний податок Комунальний податок – це обов’язковий місцевий податок, який вираховується на основі неоподатковуваного мінімуму доходів громадян і середньосписочної кількості працюючих. Платниками комунального податку є юридичні особи, за винятком бюджетних установ, організацій, сільськогосподарських підприємств. Об’ктом оподаткування є фонд оплати праці, вирахуваний виходячи з офіційно ...

0 комментариев