Навигация

1.3 Единый социальный налог

Налогоплательщиками налога признаются:

1) лица, производящие выплаты физическим лицам:

2) организации;

3) индивидуальные предприниматели;

4) физические лица, не признаваемые индивидуальными предпринимателями;

5) индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой.

Если налогоплательщик одновременно относится к нескольким категориям налогоплательщиков, указанным в подпунктах 1 и 2 пункта 1 статьи 235, он исчисляет и уплачивает налог по каждому основанию.

Объектом налогообложения для налогоплательщиков, указанных в абзацах втором и третьем подпункта 1 пункта 1 статьи 235 Налогового Кодекса, признаются выплаты и иные вознаграждения, начисляемые налогоплательщиками в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг (за исключением вознаграждений, выплачиваемых лицам, указанным в подпункте 2 пункта 1 статьи 235 Налогового Кодекса Российской Федерации), а также по авторским договорам.

Объектом налогообложения для налогоплательщиков, указанных в абзаце четвертом подпункта 1 пункта 1 статьи 235 Налогового Кодекса Российской Федерации, признаются выплаты и иные вознаграждения по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, выплачиваемые налогоплательщиками в пользу физических лиц.

Объектом налогообложения для налогоплательщиков, указанных в подпункте 2 пункта 1 статьи 235 Налогового Кодекса Российской Федерации, признаются доходы от предпринимательской либо иной профессиональной деятельности за вычетом расходов, связанных с их извлечением.

Налогоплательщики, указанные в подпункте 1 пункта 1 статьи 235 Налогового Кодекса, определяют налоговую базу отдельно по каждому физическому лицу с начала налогового периода по истечении каждого месяца нарастающим итогом.

В стоимость товаров (работ, услуг) включается соответствующая сумма налога на добавленную стоимость, а для подакцизных товаров и соответствующая сумма акцизов.

Сумма вознаграждения, учитываемая при определении налоговой базы в части, касающейся авторского договора, определяется в соответствии со статьей 210 Налогового Кодекса с учетом расходов, предусмотренных пунктом 3 части первой статьи 221 Налогового Кодекса.

Налоговым периодом признается календарный год.

Отчетными периодами по налогу признаются первый квартал, полугодие и девять месяцев календарного года.

Для налогоплательщиков, указанных в подпункте 1 пункта 1 статьи 235 Налогового Кодекса, за исключением выступающих в качестве работодателей налогоплательщиков – организации и индивидуальных предпринимателей, имеющих статус резидента, отвечающих критериям, указанным в пункте 2 статьи 346.2 Налогового кодекса применяются налоговые ставки, указанные в таблице 1:

Таблица 1

| Налоговая база на каждое физическое лицо нарастаю-щим итогом с начала года | Федеральный бюджет | Фонд социального Страхования | Фонд обязательного медицинского страхования | Итого | |

| Федеральный фонд обязательного медицинского страхования | Территориальные фонды обязательного медицинского страхования | ||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| До 280000 рублей | 20 % | 2,9 % | 1,1 % | 2,0 % | 26,0% |

| От 280001 рубля до 600000 рублей | 56000 рублей + 7,9 % с суммы, превышаю-щей 280000 рублей | 8120 рублей + 1,0 % с суммы, превышаю-щей 280000 рублей | 3080 рублей + 0,6 % с суммы, превышающей 280000 рублей | 5600 рублей + 0,5 % с суммы, превышающей 280000 рублей | 72800 рублей + 10,0 % с суммы, превышаю щей 280000 рублей |

| Свыше 600000 рублей | 81280 + 2,0% с суммы, превышаю-щей 600000 рублей | 11320 рублей | 5000 рублей | 7200 рублей | 104800 рублей + 2,0 % с суммы, превышаю-щей 600000 рублей |

Для налогоплательщиков - сельскохозяйственных товаропроизводителей, отвечающих критериям, указанным в пункте 2 статьи 346.2 Налогового Кодекса Российской Федерации, организаций народных художественных промыслов и родовых, семейных общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, применяются налоговые ставки, указанные в таблице 2:

Таблица 2

| Налоговая база на каждое физическое лицо нарастающим итогом с начала года | Федеральный бюджет | Фонд социально-го Страхова-ния | Фонд обязательного медицинского страхования | Итого | |

| Федеральный фонд обязательно-го медицинско-го страхования | Территориальные фонды обязательного медицинского страхования | ||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| До 280000 рублей | 15,8 % | 1,9 % | 1,1 % | 1,2 % | 20,0% |

| От 280001 рубля до 600000 рублей | 44200 рублей + 7,9 % с суммы, превышаю-щей 280000 рублей | 5320 рублей + 0,9 % с суммы, превышаю-щей 280000 рублей | 3080 рублей + 0,6 % с суммы, превышаю-щей 280000 рублей | 3360 рублей + 0,6 % с суммы, превышающей 280000 рублей | 56000 рублей + 10,0 % с суммы, превышаю-щей 280000 рублей |

| Свыше 600000 рублей | 69520 + 2,0% с суммы, превышаю-щей 600000 рублей | 8200 рублей | 5000 рублей | 5280 рублей | 88000 рублей + 2,0 % с суммы, превышаю-щей 600000 рублей |

Для налогоплательщиков - организаций и индивидуальных предпринимателей, имеющих статус резидента технико-внедренческой особой экономической зоны и производящих выплаты физическим лицам, работающим на территории технико-внедренческой особой экономической зоны, применяются налоговые ставки, указанные в таблице 3:

Таблица 3

| Налоговая база на каждое физическое лицо нарастающим с начала года | Федеральный бюджет | Итого |

| До 280000 рублей | 14,0 % | 14,0 % |

| От 280001 рублей до 600000 рублей | 39200 рублей + 5,6 % с суммы, превышающей 280000 рублей | 39200 рублей + 5,6 % с суммы, превышающей 280000 рублей |

| Таблица 3: продолжение. | ||

| Свыше 600000 рублей | 57120 рублей + 2,0 % с суммы, превышающей 600000 рублей | 57120 рублей + 2,0 % с суммы, превышающей 600000 рублей |

Для налогоплательщиков, указанных в подпункте 2 пункта 1 статьи 235 Налогового Кодекса Российской Федерации применяются налоговые ставки, указанные в таблице 4:

Таблица 4

| Налоговая база на каждое физическое лицо нарастающим итогом с начала года | Федеральный бюджет | Фонды обязательного медицинского страхования | Итого | |

| Федеральный фонд обязательного медицинского страхования | Территориальные фонды обязательного медицинского страхования | |||

| 1 | 2 | 3 | 4 | 5 |

| До 280000 рублей | 7,3 % | 0,8 % | 1,9 % | 10,0% |

| От 280001 рубля до 600000 рублей | 20440 рублей + 2,7 % с суммы, превышающей 280000 рублей | 2240 рублей + 0,5 % с суммы, превышающей 280000 рублей | 5320 рублей + 0,4 % с суммы, превышающей 280000 рублей | 28600 рублей + 3,6 % с суммы, превышающей 280000 рублей |

| Свыше 600000 рублей | 29080 + 2,0% с суммы, превышаю-щей 600000 рублей | 3840 рублей | 6600 рублей | 39520 рублей + 2,0 % с суммы, превышаю-щей 600000 рублей |

Адвокаты и нотариусы, занимающиеся частной практикой, уплачивают налог по налоговым ставкам, указанным в таблице 5:

Таблица 5

| Налоговая база на каждое физическое лицо нарастающим итогом с начала года | Федеральный бюджет | Фонды обязательного медицинского страхования | Итого | |

| Федеральный фонд обязательного медицинского страхования | Территориальные фонды обязательного медицинского страхования | |||

| 1 | 2 | 3 | 4 | 5 |

| До 280000 рублей | 5,3 % | 0,8 % | 1,9 % | 8,0 % |

| Таблица 5: продолжение. | ||||

| От 280001 рубля до 600000 рублей | 14840 рублей + 2,7 % с суммы, превышающей 280000 рублей | 2240 рублей + 0,5 % с суммы, превышающей 280000 рублей | 5320 рублей + 0,4 % с суммы, превышающей 280000 рублей | 22400 рублей + 3,6 % с суммы, превышающей 280000 рублей |

| Свыше 600000 рублей | 23480 + 2,0% с суммы, превышаю-щей 600000 рублей | 3840 рублей | 6600 рублей | 33920 рублей + 2,0 % с суммы, превышаю-щей 600000 рублей |

Для налогоплательщиков-организаций, осуществляющих деятельность в области информационных технологий, за исключением налогоплательщиков, имеющих статус резидента технико-внедренческой особой экономической зоны, применяются налоговые ставки, указанные в таблице 6:

Таблица 6

| Налоговая база на каждое физическое лицо нарастающим итогом с начала года | Федеральный бюджет | Фонд социально-го Страхова-ния | Фонд обязательного медицинского страхования | Итого | |

| Федеральный фонд обязательно-го медицинско-го страхования | Территориальные фонды обязательного медицинского страхования | ||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| До 75000 рублей | 20,0 % | 2,9 % | 1,1 % | 2,0 % | 26,0% |

| От 75001 рубля до 600000 рублей | 15000 рублей + 7,9 % с суммы, превышаю-щей 75000 рублей | 2175 рублей + 1,0 % с суммы, превышаю-щей 75000 рублей | 325 рублей + 0,6 % с суммы, превышаю-щей 75000 рублей | 1500 рублей + 0,5 % с суммы, превышающей 75000 рублей | 19500 рублей + 10,0 % с суммы, превышаю-щей 75000 рублей |

| Свыше 600000 рублей | 56475 + 2,0% с суммы, превышаю-щей 600000 рублей | 7425 рублей | 3975 рублей | 4125 рублей | 72000 рублей + 2,0 % с суммы, превышаю-щей 600000 рублей |

В случае если по итогам отчетного (налогового) периода организация не выполняет хотя бы одно условие, установленное пунктом 8 статьи 242 Налогового Кодекса для доходов и (или) среднесписочной численности работников, а также в случае лишения ее государственной аккредитации, такая организация лишается права применять установленные пунктом 6 статьи 242 налоговые ставки.

Особенности исчисления и уплаты налога отдельными категориями налогоплательщиков

Налогоплательщики, указанные в подпункте 2 пункта 1 статьи 235 Налогового Кодекса Российской Федерации, не исчисляют и не уплачивают налог в части суммы налога, зачисляемой в Фонд социального страхования Российской Федерации.

От уплаты налога освобождаются федеральный орган исполнительной власти, уполномоченный в области обороны, другие федеральные органы исполнительной власти, в составе которых проходят военную службу военнослужащие, федеральные органы исполнительной власти, уполномоченные в области внутренних дел, миграции, исполнения наказаний, фельдъегерской связи, таможенного дела, контроля за оборотом наркотических средств и психотропных веществ, Государственная противопожарная служба Министерства Российской Федерации по делам гражданской обороны, чрезвычайным ситуациям и ликвидации последствий стихийных бедствий, военные суды, Судебный департамент при Верховном Суде Российской Федерации, Военная коллегия Верховного Суда Российской Федерации в части сумм денежного довольствия, продовольственного и вещевого обеспечения и иных выплат, получаемых военнослужащими, лицами рядового и начальствующего состава органов внутренних дел Российской Федерации, Государственной противопожарной службы Министерства Российской Федерации по делам гражданской обороны, чрезвычайным ситуациям и ликвидации последствий стихийных бедствий, сотрудниками уголовно-исполнительной системы, таможенной системы Российской Федерации и органов по контролю за оборотом наркотических средств и психотропных веществ, имеющими специальные звания, в связи с исполнением обязанностей военной и приравненной к ней службы в соответствии с законодательством Российской Федерации.

Похожие работы

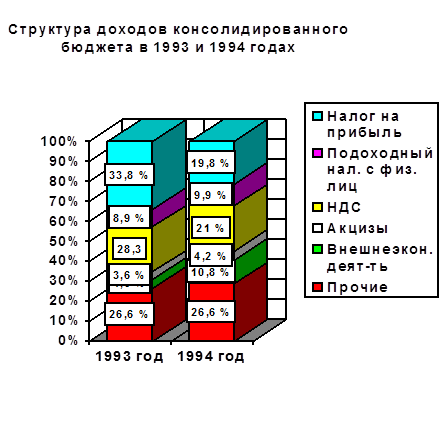

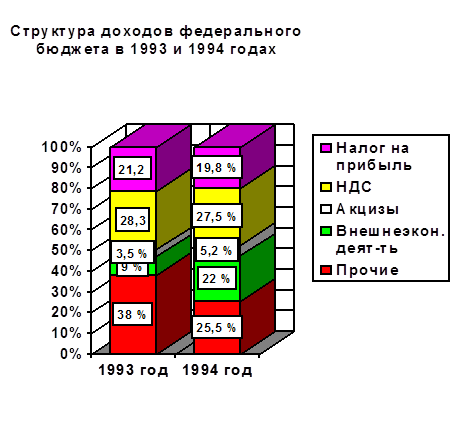

... упорядочить общую ситуацию с налоговыми поступлениями в бюджет, следовательно, стоит все-таки ожидать положительных сдвигов в сфере доходов бюджета Российской Федерации. Список литературы Материалы по исполнению федерального и консолидированного бюджетов за 1994 год. Главное управление федерального казначейства Отдел учета исполнения бюджетной системы и внебюджетных фондов. О поступлении ...

... опубликованию. Ведомственные нормативные акты (инструкции, приказы, письма, разъяснения и т.п.), издаваемые во исполнение решений высших органов государственной власти и управления страны либо по их поручению, подлежат обязательной регистрации в Министерстве юстиции Российской Федерации. После того они должны быть официально опубликованы в газете «Российские вести». Налоговая политика ...

... же, как во всех остальных вместе взятых. В Германии этот налог занимает первое место среди статей доходов бюджета, во Франции — второе место после налога на добавленную стоимость. Растет значение этого налога и в Российской Федерации. Однако этому процессу препятствует низкий уровень доходов основной массы населения. По законодательству, введенному в 1992 г., объектом обложения стал совокупный ...

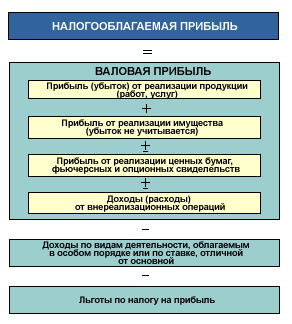

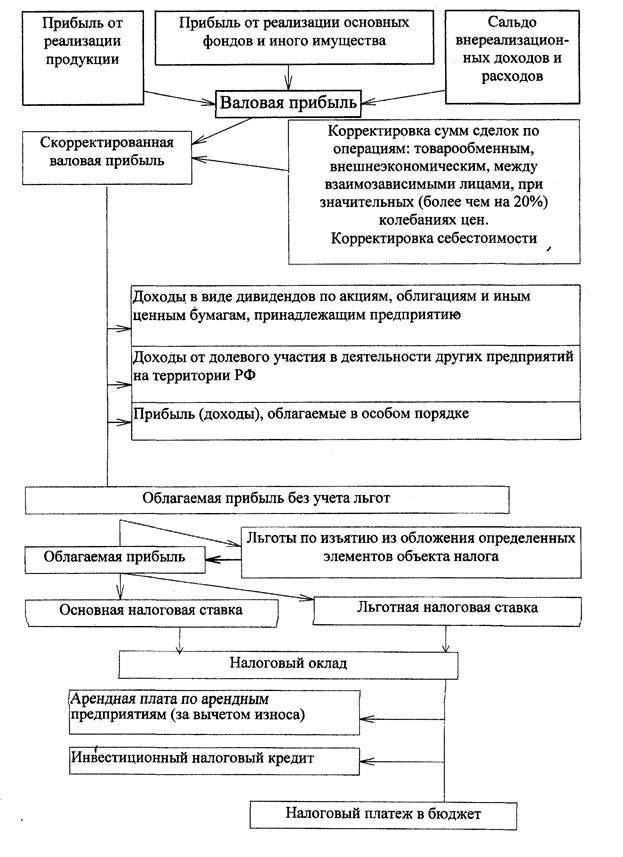

... налогового платежа за расчетный период); - целевые налоговые льготы, включая налоговые кредиты (отсрочку взимания налогов). При установлении налогов должны быть определены все элементы налогообложения. В Российской Федерации устанавливаются и взимаются следующие виды, налогов и сборов: федеральные налоги и сборы, региональные налоги и сборы (Налоги и сборы субъектов РФ) и местные налоги и ...

0 комментариев