Навигация

Налог за пользование природными ресурсами (экологический налог)

2. Налог за пользование природными ресурсами (экологический налог).

Плательщиками налога являются: юридические лица РБ, иностранные юридические лица и международные организации, простые товарищества, хозяйственные группы; филиалы, представительства и иные обособленные подразделения юридических лиц РБ, имеющие отдельный баланс и текущий либо иной банковский счет; организации, финансируемые из бюджета.

Налогом облагаются:

ü Объемы используемых (изымаемых, добываемых) природных ресурсов;

ü Объемы выбросов (сбросов) загрязняющих веществ в окружающую среду;

ü Объемы переработанной нефти и нефтепродуктов;

ü Объемы перемещаемых по территории РБ нефти и нефтепродуктов;

ü Объемы отходов производства, размещенных на объектах размещения отходов;

ü Объемы размещения товаров, помещенных под таможенный режим уничтожения и утративших свои потребительские свойства, а также отходов, образующихся в результате уничтожения товаров, помещенных под этот режим;

ü Объемы полезных ископаемых, добытых на разведанных за счет средств бюджета месторождениях, в стоимостном выражении.

Налог состоит из:

¨ Платежей за использование (изъятие, добычу) природных ресурсов, платежей за выбросы загрязняющих веществ в атмосферный воздух, сбросы сточных вод или загрязняющих веществ в окружающую среду, платежей за размещение отходов производства в пределах установленных лимитов, сверх установленных либо без установленных лимитов в случаях, предусмотренных законодательством;

¨ Платежей за переработку нефти и нефтепродуктов организациями, осуществляющими переработку нефти;

¨ Платежей за перемещение по территории РБ нефти и нефтепродуктов;

¨ Платежей за геологоразведочные работы, выполненные за счет средств бюджета.

Ставки налога за использование природных ресурсов и за выбросы загрязняющих веществ в окружающую среду устанавливаются Советом Министров РБ по представлению специально на то уполномоченных государственных органов. Ставки экологического налога утверждены Постановлением Совета Министров РБ от 5 февраля 2002г. №146 «О ставках экологического налога, лимитах добычи природных ресурсов и допустимых выбросов (сбросов) загрязняющих веществ». [16,с.17]

3. Платежи за землю (земельный налог).

Плательщиками налога являются юридические и физические лица (включая иностранные), которым земельные участки предоставлены во владение, пользование либо в собственность.

Земельным налогом облагаются земли:

v сельскохозяйственного назначения,

v населенных пунктов,

v промышленности, транспорта, связи, обороны и иного назначения,

v лесного фонда,

v водного фонда.

Размер земельного налога определяется в зависимости от качества и местоположения земельного участка и не зависит от результатов хозяйственной и иной деятельности землевладельца, землепользователя и собственника земель. Размер земельного налога на земли сельскохозяйственного назначения определяется по данным кадастровой оценки земли. Земельный налог устанавливается в виде ежегодных фиксированных платежей за гектар земельной площади. В 2005 году ставки земельного налога индексируются на 34%.[16,с.9]

2.3. Налоги, уплачиваемые из прибыли.

Налоги, уплачиваемые из прибыли включают в себя:

1. Налог на прибыль.

Плательщиками налога являются: юридически лица РБ, иностранные юридические лица и международные организации, простые товарищества, хозяйственные группы; филиалы, представительства и иные обособленные подразделения юридических лиц РБ, имеющие отдельный баланс и текущий либо иной банковский счет. Прибыль организации облагается налогом по ставке 24%. Облагаемая налогом прибыль исчисляется исходя из суммы прибыли от реализации товаров (работ, услуг), иных ценностей, имущественных прав и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям.

2. налоги на доходы подразделяются на:

налог на доходы по дивидендам и приравненным к ним доходам.

Плательщиками налога являются юридически лица (включая иностранные юридические лица). Дивиденды и приравненные к ним доходы, начисленные организациями, облагаются по ставке 15%.

налог на доходы, полученные в отдельных сферах деятельности.

Плательщиками налога являются банки, небанковские кредитно-финансовые учреждения, страховые и перестраховочные организации, а также иные юридические лица, получившие доходы от операций с ценными бумагами. Налог на доходы кредитно-финансовыми учреждениями и страховыми организациями исчисляется и уплачивается по ставке 30%, а иными организациями по доходам от операций с ценными бумагами – по ставке 40%.

Налог рассчитывается как:

НП=(НБ*С)/100, где НБ- налогооблагаемая база, С- ставка налога.

Плательщик налога не позднее 20 числа месяца, следующего за отчетным предоставляют налоговым органам декларацию о сумме начисленных сборов. Уплата налога производиться не позднее 22 числа месяца, следующего за отчетным.

Похожие работы

... стоимость в системе косвенного налогообложения используются акцизы, устанавливаемые на отдельные группы товаров. Их введение в 1992г. было обусловлено отменой налога с оборота. Включаются в систему непрямого налогообложения Украины так же таможенные пошлины. Как и любое другое явление, косвенные налоги следует рассматривать комплексно. Непрямые налоги устанавливаются в ценах товаров и их размер ...

... в указанном законе. Если имущество учитывается на балансе лизингодателя, то он является плательщиком налога и не вправе использовать льготы по налогу на имущество предприятий. 2. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ АМВРОСИЕВСКОГО УПРАВЛЕНИЯ ПО ГАЗОСНАБЖЕНИЮ И ГАЗИФИКАЦИИ 2.1Общая организационная характеристика Амвросиевского управления по газоснабжению и газификации ...

... , получаемой при превышении установленной маржи коммерческими банками за счет использования кредитов Нацбанка РК, производится по прогрессивной шкале в соответствии с положением, утверждаемым Верховным Советом РК. 2 Принципы налогообложения банков 2.1 Расчет налогооблагаемой базы Банк исчисляет налогооблагаемую базу путем уменьшения суммы доходов на сумму следующих расходов: а) сумм, ...

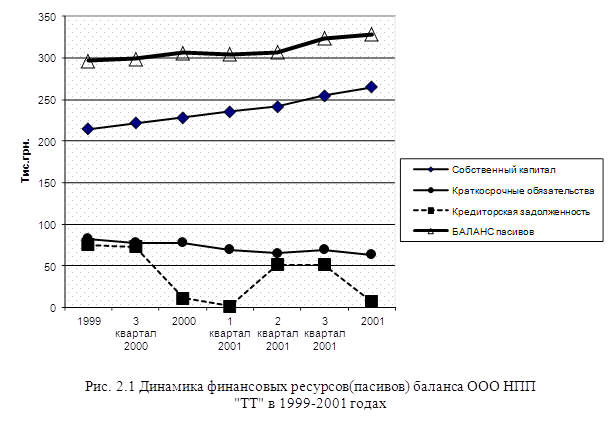

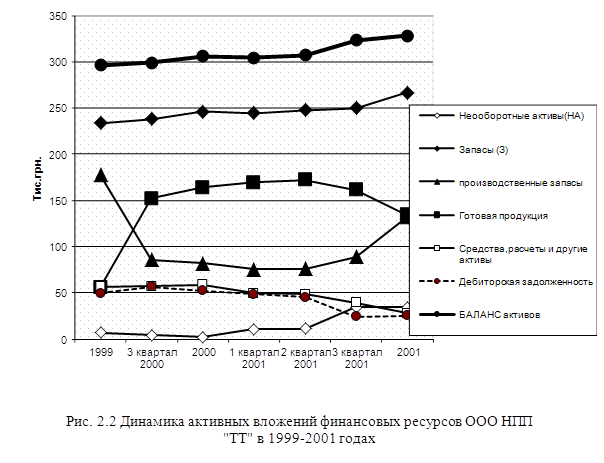

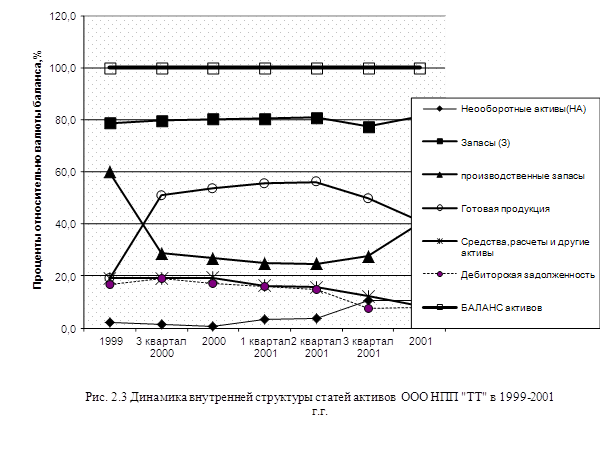

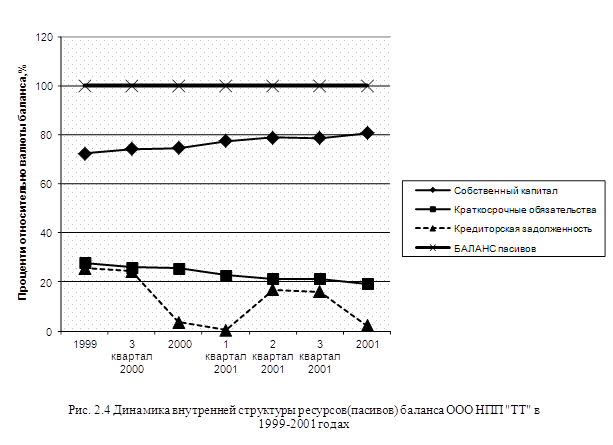

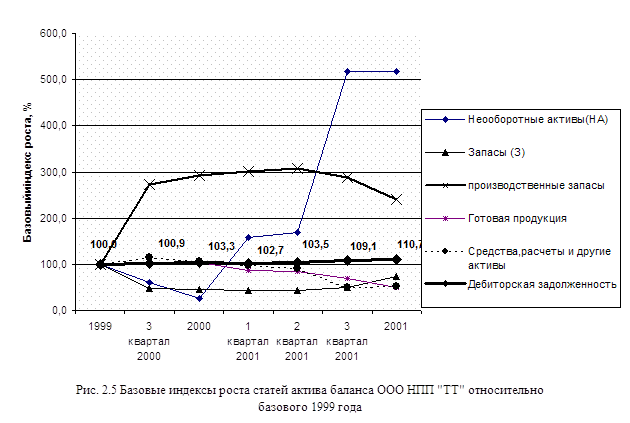

... изделий – окна и двери – для строительства в 2002–2007 годах частных коттеджей фирмой «Магнезит» с разработкой бизнес – плана финансирования расширения производства. 2.2 Структурный анализ динамики развития ООО НПП «ТТ» Анализ финансово-экономического состояния предприятия проводится на основе его финансовых отчетов [19], [20]: Форма №1 «Баланс» – отчет о финансовом состоянии, который ...

0 комментариев