Навигация

Индивидуальные предприниматели, частные нотариусы и адвокаты, учредившие адвокатские кабинеты;

1. индивидуальные предприниматели, частные нотариусы и адвокаты, учредившие адвокатские кабинеты;

2. физические лица:

– по доходам от продажи собственного имущества;

– по доходам в виде выигрыша в лотерею, на тотализаторе и в других играх;

– по доходам, полученным наследниками авторских прав (произведений искусства, литературы, изобретений и пр.);

– по доходам, по которым не был удержан налог налоговыми агентами, в том числе от сдачи имущества в аренду;

Срок подачи декларации не позднее 30 апреля года, следующего за истекшим налоговым периодом (п. 1 ст. 229 НК РФ). Сумму НДФЛ следует перечислить в бюджет не позднее 15 июля года, следующего за отчетным.

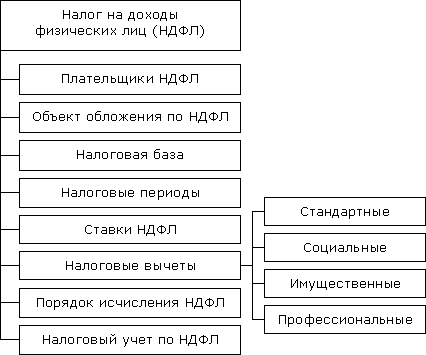

Налогоплательщики имеют право подавать декларацию для получения:

– социальных налоговых вычетов;

– имущественных налоговых вычетов;

– профессиональных налоговых вычетов.

Социальные вычеты в соответствии со ст. 219 НК РФ могут получить те налогоплательщики, которые понесли расходы на образование и лечение.

Имущественные вычетов предоставляются при покупке (строительстве) жилья, а также продаже имущества регулируется ст. 220 НК РФ.

Профессиональные налоговые вычеты (см. п. п. 2 и 3 ст. 221 НК РФ) могут быть предоставлены налогоплательщикам, получившим доходы от выполнения работ по договорам гражданско-правового характера, заключенным с физ. лицами, а также авторские вознаграждения за пределами России, если в договоре предусмотрено осуществление расходов за счет собственных средств автора.

Подать декларацию, чтобы получить имущественный или социальный налоговый вычет можно в любое время. Но период, за который представляется такая декларация, ограничивается 3‑летним сроком со дня уплаты НДФЛ. (ст. 78 НК РФ).

Федеральный закон РФ от 22.07.2008 №121-ФЗ «О внесении изменений в статью 218 части второй Налогового кодекса Российской Федерации»

| Что изменилось | Стало | Было |

| Порядок предоставления стандартного налогового вычета аб. 1 пп. 3 п. 1 ст. 218 НК РФ | Работникам предоставляется налоговый вычет в размере 400 рублей за каждый месяц. Налоговый вычет действует до месяца, в котором доход работника, исчисленный нарастающим итогом с начала года превысил 40 000 рублей. Начиная с месяца, в котором доход превысил 40 000 рублей, налоговый вычет не применяется | Указанная предельная величина дохода составляла 20 000 рублей |

| Сумма вычета пп. 4 п. 1 ст. 218 НК РФ | Налоговый вычет в размере 1000 рублей за каждый месяц предоставляется отцу и матери ребенка (которые состоят в браке), в отношении каждого ребенка | Размер налогового вычета составлял 600 рублей за каждый месяц |

| Период предоставления вычета пп. 4 п. 1 ст. 218 НК РФ | Налоговый вычет действует до месяца, в котором доход налогоплательщиков, исчисленный нарастающим итогом с начала года, превысил 280000 рублей. Начиная с месяца, в котором указанный доход превысил 280 000 рублей, налоговый вычет, предусмотренный настоящим подпунктом, не применяется | Пороговое значение составляло 40 000 рублей |

| Право получения одним из родителей двойного вычета пп. 4 п. 1 ст. 218 НК РФ | Налоговый вычет может предоставляться в двойном размере одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета | Не регламентировано |

Похожие работы

... соответственно в разд. 3 - 5 налоговой карточки по форме 1-НДФЛ. Примеры расчета НДФЛ приведены в приложении №1 2. Налоговый учет и отчетность по налогу на доходы физических лиц 2.1 Система налогового учета по налогу на доходы физических лиц для индивидуальных предпринимателей Индивидуальные предприниматели, частные нотариусы и лица занимающиеся частной практикой ведут налоговый учет ...

... в виде производственного задания и утверждается руководителем аудиторской фирмы. В программе детально описываются все процедуры, необходимые для реализации плана аудиторской проверки расчетов по налогу на доходы с физических лиц, а также цели и задачи по каждому участку проверки. В программе определяются также предельные сроки обработки и предоставления материалов для составления заключения. В ...

... нормы и составляет минимум полгода. Кроме этого, сторонники данной реформы НДФЛ надеются, что получение социальной поддержки населением из того же бюджета, в который поступает налог на доходы физических лиц, проживающих в данном регионе, повысит мотивацию налогоплательщиков и их ответственность за благосостояние региона. Тем не менее у данного предложения больше недостатков, чем преимуществ. ...

... единый налог на вмененный доход на общественное питание. Предприниматель получает доходы от кафе с численностью работающих 20 человек и ресторана с численностью работающих 60 человек. Доход от кафе не будет облагаться налогом на доходы физических лиц, так как его деятельность подпадает под обложение единым налогом на вмененный доход (численность работающих менее 50 человек). Доход от ресторана ...

0 комментариев