Навигация

Запланированные операционные расходы занижают величину оттока денежных средств в сырье и производство. Следовательно, растут запасы

2. Запланированные операционные расходы занижают величину оттока денежных средств в сырье и производство. Следовательно, растут запасы.

3. Обратный эффект возникает, когда происходит задержка оплаты сырья и услуг, используемых в производстве продукции. В этом случае увеличивается статья "счета к оплате" и уменьшается отток денежных средств.

Изменения величины оборотного капитала между 2-м и 3-м годами проекта:

| Изменение величины оборотного капитала | = | Увеличение запасов | + | Рост счетов к получению | - | Рост счетов к оплате |

| 4180 (6913 - 2733) | = | 2000 | + | 3100 | - | 920 |

Таблица 4

Прогноз потока денежных средств для 3-го года проекта компании ВНК, тыс. $.

| Потоки денежных средств | Данные из прогнозного отчета о прибыли | Изменения величины оборотного капитала | |

| Приток денежных средств 66032 = | Выручка от реализации 69132 | - | Рост счетов к получению 3100 |

| Отток денежных средств 52292 = | Себестоимость реализованной продукции + прочие расходы и налоги 51212 (41451 + 1331 + 8430) | + | Рост запасов за вычетом увеличения счетов к оплате 1080 (2000 - 920) |

| Нетто-поток денежных средств 13740 = | Приток денежных средств 66032 | - | Отток денежных средств 52292 |

В рассчитываемом проекте ВНК величина амортизационного щита равна 529 тыс. $. (1557*34%). Приведенная стоимость налогового щита за период 6 лет, при ставке дисконтирования 20%, равна 1759 тыс. $.

1.529/1,2 = 441 тыс. $.

2.529/1,44 = 367 тыс. $.

3.529/1,728 = 306 тыс. $.

4.529/2,0736 = 255 тыс. $.

5.529/2,488 = 213 тыс. $.

6.529/2,9856 = 177 тыс. $.

Итого: 1759 тыс. $.

Амортизационный налоговый щит и ускоренная амортизация

Таблица 5

Шкала ускоренной амортизации в США (ACRS),% от инвестиции

| Нормативный срок службы | ||||||||||||

| Годы | 3 года | 5 лет | 7 лет | 10 лет | 15 лет | 20 лет |

| |||||

| 1 | 33,33 | 20,00 | 14,29 | 10,00 | 5,00 | 3,75 |

| |||||

| 2 | 44,45 | 32,00 | 24,49 | 18,00 | 9,50 | 7,22 |

| |||||

| 3 | 14,81 | 19, 20 | 17,49 | 14,40 | 8,55 | 6,68 |

| |||||

| 4 | 7,41 | 11,52 | 12,49 | 11,52 | 7,70 | 6,18 |

| |||||

| 5 | 11,52 | 8,93 | 9,22 | 6,93 | 5,71 |

| ||||||

| 6 | 5,76 | 8,93 | 6,55 | 5,90 | 4,89 |

| ||||||

| 7 | 8,93 | 6,55 | 5,90 | 4,52 |

| |||||||

| 8 | 4,45 | 6,55 | 5,90 | 4,46 |

| |||||||

| 9 | 6,55 | 5,90 | 4,46 |

| ||||||||

| 10 | 6,55 | 5,90 | 4,46 |

| ||||||||

| 11 | 3,29 | 5,90 | 4,46 |

| ||||||||

| 12 | 5,90 | 4,46 |

| |||||||||

| 13 | 5,90 | 4,46 |

| |||||||||

| 14 | 5,90 | 4,46 |

| |||||||||

| 15 | 5,90 | 4,46 |

| |||||||||

| 16 | 2,99 | 4,46 |

| |||||||||

| 17-20 | 4,46 |

| ||||||||||

| 21 | 2,25 |

| ||||||||||

Все инвестиции в проекте ВНК имеют срок амортизации 5 лет. В этом случае налоговая амортизация и амортизационная защита будут иметь следующие значения (тыс. $):

Налоговая амортизация:

10000*20%=2000 тыс. $.

10000*32%=3200 тыс. $.

10000*19, 20%=1920 тыс. $.

10000*11,52%=1152 тыс. $.

10000*11,52%=1152 тыс. $.

10000*5,76%=576 тыс. $.

Налоговый щит:

2000*0,34=680 тыс. $.

3200*0,34=1088 тыс. $.

1920*0,34=653 тыс. $.

1152*0,34=392 тыс. $.

1152*0,34=392 тыс. $.

576*0,34=196 тыс. $.

Приведенная стоимость налоговой защиты:

680/1,2=567 тыс. $.

1088/1,44=755 тыс. $.

653/1,728=378 тыс. $.

392/2,0736=189 тыс. $.

392/2,48832=189 тыс. $.

196/2,985984=65 тыс. $.

Итого: 2112 тыс. $.

Таблица 6

| Годы | 1 | 2 | 3 | 4 | 5 | 6 |

| Налоговая амортизация | 2000 | 3200 | 1920 | 1152 | 1152 | 576 |

| Налоговый щит | 680 | 1088 | 653 | 392 | 392 | 196 |

| NPV налоговой защиты = 2112 тыс. $. | ||||||

Приведенная стоимость налогового щита равна 2112 тыс. $., что на 353 тыс. $. выше, чем при методе равномерного начисления амортизации (2112 - 1759).

Составляем таблицу 7, для этого рассчитаем чистую приведенную стоимость NPV по линейной и налоговой амортизации.

Чистая приведенная стоимость NPV по линейной амортизации:

1557/1,2 = 1298 тыс. $.

1557/1,44 = 1081 тыс. $.

1557/1,728 = 901 тыс. $.

1557/2,0736 = 751 тыс. $.

1557/2,48832 = 626 тыс. $.

1555/2,985984 = 521 тыс. $.

Итого: 5178 тыс. $.

Чистая приведенная стоимость проекта NPV по налоговой (ускоренной) амортизации:

2000/1,2 = 1667 тыс. $.

3200/1,44 = 2222 тыс. $.

1920/1,728 = 1111 тыс. $.

1152/2,0736 = 556 тыс. $.

1152/2,48832 = 463 тыс. $.

576/2,985984 = 193 тыс. $.

Итого: 6212 тыс. $.

Таблица 7

Финансовые характеристики линейной и ускоренной амортизации инвестиций ВНК, тыс. $.

| № | Период Показатель | 0 | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Линейная амортизация | |||||||||

| 1 | Выручка от реализации | 0 | 1108 | 27319 | 69132 | 103670 | 75968 | 41802 | 0 |

| 2 | Себестоимость реализованной продукции | 0 | 1774 | 16387 | 41451 | 62211 | 45563 | 25080 | 0 |

| 3 | Прочие расходы | 4000 | 2200 | 1210 | 1331 | 1464 | 1610 | 1772 | - |

| 4 | Линейная амортизация | - | 1557 | 1557 | 1557 | 1557 | 1557 | 1555 | - |

| 5 | Амортизационная налоговая защита | - | 529 | 529 | 529 | 529 | 529 | 529 | - |

| 6 | Прибыль до вып-латы налогов (1-2-3-10) | -4000 | -4423 | 8165 | 24793 | 38438 | 27237 | 13395 | 1289 |

| 7 | Налоговые выплаты | -1360 | -1504 | 2776 | 8430 | 13069 | 9261 | 4554 | 438 |

| 8 | Чистая прибыль | -2640 | -2919 | 5389 | 16363 | 25369 | 17976 | 8841 | 851 |

| NPVЛА = 5178, в том числе NPVАНЗ = 1759 | |||||||||

| Ускоренная (налоговая) амортизация | |||||||||

| 10 | Налоговая амортизация | - | 2000 | 3200 | 1920 | 1152 | 1152 | 576 | - |

| 11 | Амортизационная налоговая защита | - | 680 | 1088 | 653 | 392 | 392 | 196 | - |

| 12 | Прибыль до выплаты налогов | -4000 | -4866 | 6522 | 24430 | 38843 | 27643 | 14374 | 1949 |

| 13 | Налоговые выплаты | -1360 | -1654 | 2217 | 8306 | 13207 | 9399 | 4887 | 663 |

| 14 | Чистая прибыль | -2640 | -3212 | 4305 | 16124 | 25636 | 18244 | 9487 | 1286 |

| 15 | NPVУА = 6212, в том числе NPVАНЗ = 2112 | ||||||||

Прибыль до выплаты налогов при ускоренной амортизации.

1108 – 1774 – 2200 – 2000 = - 4866

27319 – 16387 – 1210 – 3200 = 6522

69132 – 41451 – 1331 – 1920 = 24430

103670 – 62211 – 1464 – 1152 = 38843

75968 – 45563 – 1610 – 1152 = 27643

41802 – 25080 – 1772 – 576 = 14374

Рассчитали финансовые последствия при использовании линейной и укоренной амортизации в таблице 7.

Из расчетных показателей видно, что при ускоренной амортизации NPV намного превышает NPV при линейной амортизации.

Составим финансовый план проекта ВНК.

Таблица 8

Финансовый план проекта ВНК

| № | Период Показатель | 0 | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 | Капитальные вложения и вы-бытие основных средств | -10000 | 0 | 0 | 0 | 0 | 0 | 0 | 1949 |

| 2 | Накопленная амортизация | 0 | 1557 | 3114 | 4671 | 6228 | 7785 | 9340 | 0 |

| 3 | Балансовая стоимость на конец года | 10000 | 8443 | 6886 | 5329 | 3772 | 2215 | 660 | 0 |

| 4 | Оборотный капитал | 0 | 1166 | 2733 | 6913 | 10367 | 7596 | 4244 | 0 |

| 5 | Итого балансо-вая стоимость активов | 10000 | 9609 | 9619 | 12242 | 14139 | 9811 | 4904 | 0 |

| 6 | Выручка от реализации | 0 | 1108 | 27319 | 69132 | 103670 | 75968 | 41802 | 0 |

| 7 | Себестоимость реализованной продукции | 0 | 1774 | 16387 | 41451 | 62211 | 45563 | 25080 | 0 |

| 8 | Прочие расходы | 4000 | 2200 | 1210 | 1331 | 1464 | 1611 | 1772 | 0 |

| 9 | Амортизация | 0 | 2000 | 3200 | 1920 | 1152 | 1152 | 576 | - |

| 10 | Прибыль до вы-платы налогов | -4000 | -4866 | 6522 | 24430 | 38843 | 27643 | 14374 | 1949 |

| 11 | Налоги,34% | -1360 | -1654 | 2217 | 8306 | 13207 | 9399 | 4887 | 663 |

| 12 | Прибыль после уплаты налогов(10-11) | -2640 | -3212 | 4305 | 16124 | 25636 | 18244 | 9487 | 1286 |

| 13 | Поток денежных средств(6-7-8-11) | -2640 | -1212 | 7505 | 18044 | 26788 | 19395 | 10063 | -663 |

| 14 | Изменение вели-чины оборот-ного капитала | 0 | 1166 | 1567 | 4180 | 3454 | -2771 | -3352 | -4244 |

| 15 | Чистый поток денежных сред-ств (13+14+1) | -12640 | -46 | 9072 | 22224 | 30242 | 16624 | 6711 | -2958 |

| NPV = 8056 тыс. $. | |||||||||

Оттоки в оборотные средства.

1166 – 0 = 1166

2733 – 1166 = 1567

6913 – 2733 = 4180

10367 – 6913 = 3454

7596 – 10367 = - 2771

4244 – 7596 = - 3352

0 – 4244 = - 4244

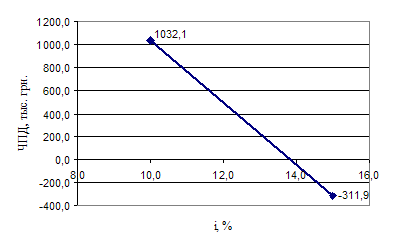

Чистая приведенная стоимость равна:

0. -12640/1 = - 12640

1. -12640/1,2 = - 10533

2. -46/1,44 = 32

3.9072/1,728 = 5250

4.22224/2,0736 = 10718

5.30242/2,488 = 12155

6.6711/2,9856 = 2248

7. -2958/3,5832 = 826

Итого 8056

Задание № 2

Рассмотрим проект ВНК при планируемой инфляции 20% в год.

Данные таблицы 1 остаются без изменения.

Таблица 1

Исходные данные проекта, тыс. $.

| № | Период Показатель | 0 | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 | Капитальные вложения | 10000 | 0 | 0 | 0 | 0 | 0 | 0 | -1000 |

| 2 | Накопленная амортизация | - | 1557 | 3114 | 4671 | 6228 | 7785 | 9340 | 0 |

| 3 | Балансовая стоимость на конец года | 10000 | 8443 | 6886 | 5329 | 3772 | 2215 | 660 | 0 |

| 4 | Оборотный капитал | 0 | 1060 | 2258 | 5194 | 7081 | 4717 | 2396 | 0 |

| 5 | Итого балансовая стоимость активов (3+4) | 10000 | 9503 | 9144 | 10523 | 10853 | 6932 | 3056 | 0 |

| 6 | Выручка от реализации | - | 1007 | 22578 | 51940 | 70808 | 47170 | 23596 | 0 |

| 7 | Себестоимость реализованной продукции | 0 | 1613 | 13543 | 31143 | 42491 | 28291 | 14157 | 0 |

| 8 | Прочие расходы | 4000 | 2000 | 1000 | 1000 | 1000 | 1000 | 1000 | 0 |

| 9 | Амортизация | - | 1557 | 1557 | 1557 | 1557 | 1557 | 1555 | 0 |

| 10 | Прибыль до выплаты нало-гов(6-7-8-9) | -4000 | -4163 | 6478 | 18240 | 25760 | 16322 | 6883 | 340 |

| 11 | Налоги,34% | -1360 | -1416 | 2203 | 6202 | 8758 | 5549 | 2340 | 116 |

| 12 | Прибыль после уплаты налогов | -2640 | -2748 | 4276 | 12039 | 17001 | 10772 | 4543 | 224 |

Согласно задания планируемая инфляция 20% в год, отсюда

Оборотный капитал:

1060*1,2 = 1272 тыс. $.

3114*1,44 = 4484 тыс. $.

4671*1,728 = 8071 тыс. $.

6228*2,0736 = 12914 тыс. $.

Выручка от реализации:

1.1007*1,2 = тыс. $.

2.22578*1,44 = 32512 тыс. $.

и т.д.

Себестоимость реализованной продукции:

898*1,2=1078 тыс. $.

7538*1,44=10855 тыс. $.

и т.д.

Прочие расходы

4000-=4000 тыс. $.

2000*1,2=2400 тыс. $.

и т.д.

Капитальные вложения в 7-ом году.

1000 * (1 + 0,2) 7 = 3583

Таблица 2

Финансовые данные проекта ВНК в номинальных ценах, тыс. $

| № | Период Показатель | 0 | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 | Капитальные вложения | 10000 | 0 | 0 | 0 | 0 | 0 | 0 | -3583 |

| 2 | Накопленная амортизация | - | 1557 | 3114 | 4671 | 6228 | 7785 | 9340 | 0 |

| 3 | Балансовая стоимость на конец года | 10000 | 8443 | 6886 | 5329 | 3772 | 2215 | 660 | 0 |

| 4 | Оборотный капитал | 0 | 1272 | 4484 | 8071 | 12914 | 19369 | 27886 | 0 |

| 5 | Итого балансовая стоимость активов (3+4) | 10000 | 9715 | 11370 | 13400 | 16686 | 21584 | 28546 | 0 |

| 6 | Выручка от реализации | 0 | 1208 | 32512 | 89752 | 146827 | 117359 | 70448 | 0 |

| 7 | Себестоимость реализованной продукции | 0 | 1936 | 19502 | 53815 | 88109 | 70388 | 42267 | 0 |

| 8 | Прочие расходы | 4000 | 2400 | 1440 | 1728 | 2074 | 2488 | 2986 | 0 |

| 9 | Амортизация | - | 1557 | 1557 | 1557 | 1557 | 1557 | 1555 | 0 |

| 10 | Прибыль до выплаты налогов (6-7-8-9) | -4000 | -4685 | 10013 | 32652 | 55087 | 42926 | 23640 | 2923 |

| 11 | Налоги,34% | -1360 | -1593 | 3404 | 11102 | 18730 | 14595 | 8038 | 994 |

| 12 | Прибыль после уплаты налогов | -2640 | -3092 | 6609 | 21550 | 36357 | 28331 | 15602 | 1929 |

Как видно из таблицы, прибыль после уплаты налогов по проекту ВНК в номинальных ценах превышает прибыль после уплаты налогов по проекту ВНК.

Поток денежных средств от производственно-хозяйственной деятельности определяется путем вычитания себестоимости проданных товаров, прочих расходов и налогов из выручки от реализации. К остальным потокам денежных средств от производственной деятельности относятся прирост оборотного капитала, первоначальные капитальные вложения и возмещение ликвидационной стоимости оборудования в конце периода.

Проект ВНК - потоки денежных средств от производственно-хозяйственной деятельности представлен в таблице З.

Таблица 3

Проект ВНК потоки денежных средств от производственно - хозяйственной деятельности, тыс. $.

| № | Период Показатель | 0 | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 | Выручка от реализации | 0 | 1208 | 32512 | 89752 | 146827 | 117359 | 70448 | 0 |

| 2 | Себестоимость реализованной продукции | 0 | 1936 | 19502 | 53815 | 88109 | 70388 | 42267 | 0 |

| 3 | Прочие расходы | 4000 | 2400 | 1440 | 1728 | 2074 | 2488 | 2986 | 0 |

| 4 | Налоги на резуль-таты основной деятельности | -1360 | -1593 | 3404 | 11102 | 18730 | 14595 | 8038 | 994 |

| 5 | Поток денежных средств от резуль-татов основной деятельности | -2640 | -1535 | 8166 | 23107 | 37914 | 29888 | 17157 | -994 |

| 6 | Изменение величи-ны оборотного капитала | 0 | 1272 | 3212 | 3587 | 4843 | 6455 | 8517 | -27886 |

| 7 | Капитальные вложения и выбытие основных средств | -10000 | 0 | 0 | 0 | 0 | 0 | 0 | 1949 |

| 8 | Чистый поток денежных средств (5-6+7) | -12640 | -2807 | 4954 | 19520 | 33071 | 23433 | 8640 | 28841 |

| 9 | Приведенная стоимость при r =20% | -12640 | -2339 | 3440 | 11296 | 15949 | 9418 | 2894 | 8050 |

| Итого: чистая приведенная стоимость NPV = 36068 тыс. $. | |||||||||

Изменение величины оборотного капитала:

1272 - 0 = 1272 тыс. $.

4484 – 1272 = 3212 тыс. $.

8071 - 4484 = 3587 тыс. $.

12914 - 8071 = 4843 тыс. $.

19369 - 12914 = 6455 тыс. $.

27886 – 19369 = 8517 тыс. $.

0 – 27886 = - 27886 тыс. $.

Рассчитаем по формуле приведенную стоимость при r = 20%:

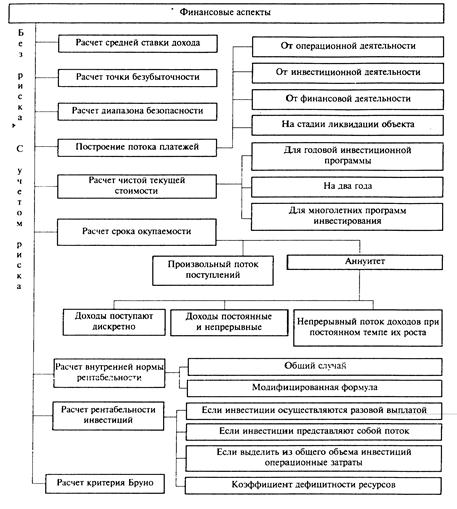

NPV=∑St(1/(1+r)) - ∑It(1/(1+r)) =∑Ct(1/(1+r)),

где St – приток денежных средств;

It - отток денежных средств;

Ct – денежные потоки;

(1/(1+r)) t – коэффициент дисконтирования;

Если NPV>0, проект принимается

NPV<0, проект следует отвергнуть

NPV=0, любое решение.

Приведенная стоимость равна:

-2807/1,2 = - 2339 тыс. $.

4954/1,44 = 3440 тыс. $.

19520/1,728 = 11296 тыс. $.

33071/2,0736 = 15949 тыс. $.

23433/2,4883 = 9418 тыс. $.

8641/2,986 = 2894 тыс. $.

28841/3,5832 = 8050 тыс. $.

Итого: 36068 тыс. $.

При расчете потоков денежных средств проекта учитываются изменения финансово-эксплуатационных потребностей проекта (ФЭП).

По проекту средняя величина ФЭП второго года равна:

ФЭП = запасы + счета к получению – счета к оплате

4484 = 2000 + 2900 - 416

Величина ФЭП может изменяться в результате:

1. Выручка от реализации в отчете о прибыли завышает величину фактических поступлений денежных средств за отгруженную продукцию, поскольку продажи растут, а заказчики задерживают оплату своих счетов. Следовательно, растет статья "счета к получению".

Похожие работы

... оценит этот интерфейс программы. Следует особо отметить наличие в программе "мониторинга ошибок" - системе предупреждения пользователя обо всех ошибках, допущенных им при расчете инвестиционного проекта, причем это не только технические, но алгоритмические и экономические ошибки (например, отсутствие денег на расчетном счете при приобретении материальных ресурсов, или продажа несуществующего ...

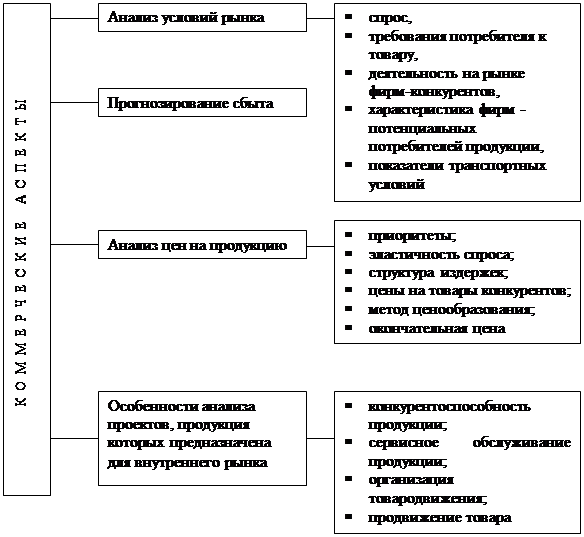

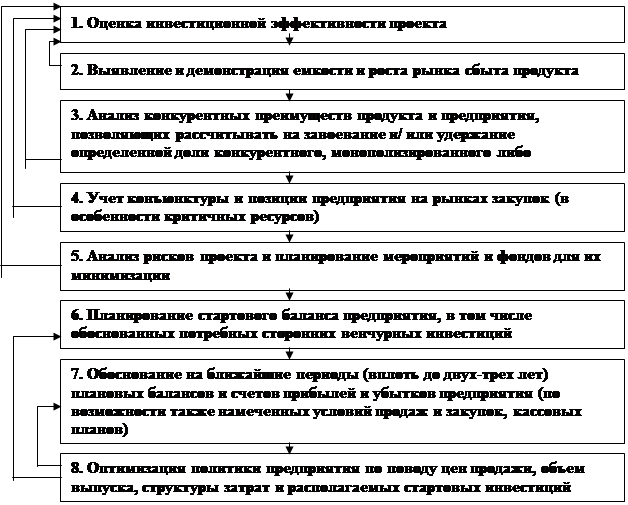

... стратегии маркетинга. Прогнозируются альтернативные варианты реализации инвестиционного проекта, производится оценка их эффективности и степени риска с применением методов имитационного моделирования. При проведении расчетов бизнес-плана инвестиционного проект в полном объеме их результаты оформляются в виде паспорта инвестиционного проекта, в противном случае - инвестиционного предложения. ...

... сальдо накопленных реальных денег свидетельствует о необходимости привлечения участником дополнительных собственных или заемных средств и отражения этих средств в расчетах эффективности. 2 АНАЛИЗ ЭФФЕКТИВНОСТИ РЕАЛИЗАЦИИ ИНВЕСТИЦИОННОГО ПРОЕКТА НА АОЗТ "ШВЕЯ" 2.1 Краткая характеристика анализируемого предприятия Акционерное общество закрытого типа "Швея" – это предприятие больше чем с ...

... » стандартных стадий и разделов бизнес-плана. Далее следует перейти к более подробному описанию каждого из составляющих частей бизнес-плана – подробного описания содержания бизнес – плана. 4. Особенности содержания бизнес-плана инновационного проекта. Ответ на первый из вышеперечисленных вопросов следует приводить в бизнес-плане сразу после краткого изложения сути инвестиционного проекта, ...

0 комментариев