Навигация

Методология расчета структуры совокупного капитала

1.3 Методология расчета структуры совокупного капитала

В современных условиях структура капитала является тем фактором, который оказывает непосредственное влияние на финансовое состояние хозяйствующего субъекта.

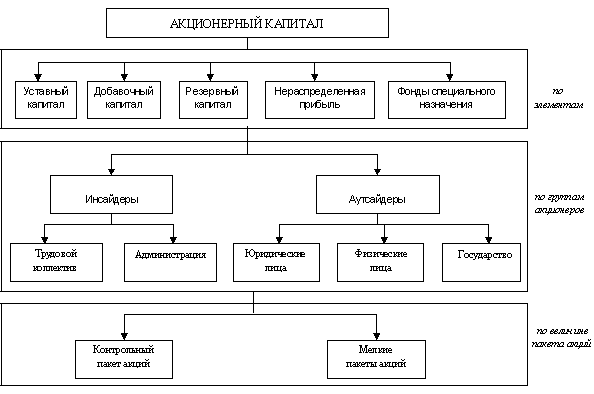

Важным вопросом в анализе структуры источников средств является оценка рациональности соотношения собственных и заемных средств. Финансирование предприятия за счет собственного капитала может осуществляться, во-первых, путем реинвестирования прибыли, и во-вторых, за счет увеличения капитала предприятия (выпуск новых долевых ценных бумаг).

К основным показателям, характеризующим структуру совокупного капитала, относятся коэффициент независимости, коэффициент финансовой устойчивости, коэффициент зависимости от долгосрочного заемного капитала, коэффициент финансирования и некоторые другие. Основное назначение данных коэффициентов состоит в том, чтобы охарактеризовать степень защиты интересов кредиторов и финансовую устойчивость организации. Ниже приведены формулы для расчета данных коэффициентов.

![]() (1.2)

(1.2)

Этот коэффициент важен как для инвесторов, так и для кредиторов предприятия, поскольку характеризует долю средств, вложенных собственниками в общую стоимость имущества предприятия. Он указывает, насколько предприятие может уменьшить величину активов без нанесения ущерба интересам кредиторов.

Считается, что если этот коэффициент больше или равен 50%, то риск кредиторов минимален: реализовав половину имущества, сформированного за счет собственных средств, предприятие сможет погасить свои долговые обязательства. Следует подчеркнуть, что данное положение не может использоваться как общее правило. Оно нуждается в уточнении с учетом специфики деятельности предприятия и прежде всего его отраслевой принадлежности.

![]() (1.3)

(1.3)

Значение коэффициента показывает удельный вес тех источников финансирования, которые предприятие может использовать в своей деятельности длительное время.

![]() (1.4)

(1.4)

При анализе долгосрочного капитала (включает собственный капитал и долгосрочные обязательства) целесообразно оценить, в какой степени предприятие зависит от долгосрочных кредитов и займов. С этой целью и рассчитывается коэффициент зависимости от долгосрочных заемных источников финансирования. При этом из рассмотрения исключаются текущие пассивы, и все внимание сосредоточивается на стабильных источниках капитала и их соотношении.

![]() (1.5)

(1.5)

Коэффициент показывает, какая часть деятельности предприятия финансируется за счет собственных средств, а какая – за счет заемных.

Если величина коэффициента финансирования меньше 1 (большая часть имущества предприятия сформирована за счет заемных средств), то это может свидетельствовать об угрозе неплатежеспособности и нередко затрудняет возможность получения кредита.[1]

В экономической литературе неоднократно подчеркивалось влияние соотношения доходов и расходов на финансовое положение предприятия. Обратим внимание на то, что в отечественной фундаментальной литературе, посвященной проблемам анализа баланса, существовал подход, устанавливающий зависимость доли собственного капитала от так называемого критического объема продаж.

Суть данного подхода состоит в следующем: предполагается, что никто, кроме собственников предприятия, не обязан давать капитал, который необходим для осуществления деятельности предприятия в том периоде, когда объем продаж не покрывает всех его расходов. Поэтому чем выше критический объем, тем больше должен быть собственный капитал. Иными словами, между критическим объемом и собственным капиталом существует прямо пропорциональная зависимость, выражаемая следующим соотношением:

![]() , (1.6)

, (1.6)

где СКр-расчетная величина собственного капитала, соответствующая сложившемуся соотношению критического и фактического объемов продаж;

П – совокупные пассивы;

Vk- критический объем продаж (объем продаж при нулевой прибыли);

V – фактический объем продаж за период.

Из этого соотношения, где неизвестна лишь величина СКр, выводим

![]() , (1.7)

, (1.7)

Разность между фактическим и критическим объемами продаж характеризует финансовый результат от продаж. Чем меньше отношение результата от продаж к объему продаж или, что то же самое, чем выше отношение критического и фактического объемов продаж, тем при прочих равных условиях выше риск кредиторов и, следовательно, тем большей должна быть доля собственного капитала.

Вместе с тем важно иметь в виду, что данный критерий, который определяется как относительный показатель (процентное отношение критического объема продаж к фактическому), не учитывает абсолютную массу прибыли от продаж, величина которой зависит от скорости оборота средств на предприятии. При высокой скорости оборота даже при относительно небольшой рентабельности продаж может быть получена величина прибыли, необходимая для обеспечения нормального функционирования предприятия, включая своевременное обслуживание долга. В этих условиях доля заемного капитала может быть увеличена без особого риска для кредиторов.

Сказанное может быть подтверждено с помощью следующих формул.

![]() ,

(1.8)

,

(1.8)

где Ппр – прибыль от продаж;

В – выручка;

Ппр/В – рентабельность продаж.

Формула 1.8 представляет собой простейшую модель факторного анализа, позволяющего оценить влияние на изменение показателя прибыли от продаж двух факторов: рентабельности продаж и выручки.

В то же время величина выручки от продаж зависит от оборачиваемости оборотных активов, т.е.

![]() , (1.9)

, (1.9)

где ОА – величина (средняя) оборотных активов;

В/ОА – коэффициент оборачиваемости оборотных активов.

Тогда

![]() , (1.10)

, (1.10)

Таким образом, при анализе рациональности структуры капитала необходимо учитывать скорость оборота средств. Здесь же отметим, что скорость оборота капитала во многом определяет рациональность или нерациональность структуры пассивов.

Коэффициенты, характеризующие структуру капитала, рассматриваются обычно в качестве характеристик риска, связанного с деятельностью предприятия. Чем больше доля долга, тем выше потребность в денежных средствах, необходимых для его обслуживания. В случае возможного ухудшения финансовой ситуации у такого предприятия выше риск неплатежеспособности.

С учетом выделенных принципиальных факторов анализ структуры капитала предприятия может быть условно разбит на два этапа:

a) определение рационального соотношения собственного и заемного капитала для конкретного предприятия, т.е. обоснование целевой структуры капитала;

б) оценка условий привлечения необходимых видов и объемов капитала в требуемые сроки для формирования и поддержания целевой структуры капитала или обоснования при необходимости допустимых отклонений от нее.[10]

Похожие работы

... ), в процессе оценки его необходимо разложить на отдельные составляющие элементы, каждый из которых должен быть объектом осуществления оценочных расчетов. Стоимость функционирующего собственного капитала предприятия в отчетном периоде (CKфо) определяется по следующей формуле: (3.1) где CKфо — стоимость функционирующего собственного капитала предприятия в отчетном периоде, %; ЧПс — сумма чистой ...

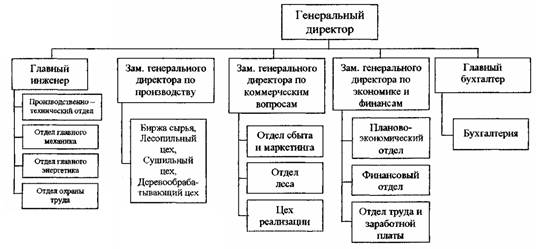

... больше темпа роста балансовой прибыли. Таким образом, представленные данные еще раз свидетельствуют об успешной хозяйственной деятельности предприятия, что свидетельствует о высоком уровне менеджмента предприятия. 3. Организационная структура инновационного предприятия 3.1 Оценка необходимости корректировки организационных структур В большинстве случаев решения о корректировке ...

... финансовой устойчивости предприятия и оценка изменения ее уровня; анализ платежеспособности предприятия и ликвидности активов его баланса. Финансовое состояние может быть устойчивым, неустойчивым и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе свидетельствует о его хорошем финансовом состоянии. Главная цель анализа - ...

... капитала предприятия также является обеспечение минимизации затрат по формированию капитала из различных источников. Такая минимизация осуществляется в процессе управления стоимостью капитала. Теперь перейдем к вопросу управления структурой капитала в практическом аспекте. Для определения эффективности (или неэффективности) привлечения заемных средств на предприятие в мировой практике финансового ...

0 комментариев