Навигация

Неустойчивое финансовое состояние

3. Неустойчивое финансовое состояние.

Определяется условиями:

![]()

±ЕС<0;

±EТ<0;

±EΣ![]() 0.

0.

Трехмерный показатель ![]() =(0; 0; l).

=(0; 0; l).

Неустойчивое финансовое положение характеризуется нарушением платежеспособности: предприятие вынуждено привлекать дополнительные источники покрытия запасов и затрат, наблюдается снижение доходности производства. Тем не менее еще имеются возможности для улучшения ситуации.

Таблица 2.6

Типы финансовой устойчивости

| Тип финансовой устойчивости | Трехмерный показатель | Используемые источники покрытия затрат | Краткая характеристика |

| 1. Абсолютная финансовая устойчивость |

| Собственные оборотные средства | Высокая платежеспособность; предприятие не зависит от кредиторов |

| 2. Нормальная финансовая устойчивость |

| Собственные оборотные средства плюс долгосрочные кредиты | Нормальная платежеспособность; эффективное использование заемных средств; высокая доходность производственной деятельности |

| 3. Неустойчивое финансовое состояние |

| Собственные оборотные средства плюс долгосрочные и краткосрочные кредиты и займы | Нарушение платежеспособности; необходимость привлечения дополнительных источников; возможность улучшения ситуации |

| 4. Кризисное финансовое состояние |

| - | Неплатежеспособность предприятия; грань банкротства |

4. Кризисное (критическое) финансовое состояние.

Определяется условиями:![]()

±ЕС<0;

±EТ<0;

±EΣ<0.

Трехмерный показатель ![]() =(0; 0; 0).

=(0; 0; 0).

Кризисное финансовое положение — это грань банкротства: наличие просроченных кредиторской и дебиторской задолженностей и неспособность погасить их в срок. В рыночной экономике при неоднократном повторении такого положения предприятию грозит объявление банкротства.

Таблица 2.7

Анализ финансовой устойчивости предприятия

тыс.руб.

| № п/п | Показатель | На начало периода | На конец периода | Абсолютное отклонение | Темп роста, % |

| 1 | Источники собственных средств | 16704 | 16828 | 124 | 100,74 |

| 2 | Внеоборотные активы (F) | 13595 | 13965 | 370 | 102,72 |

| 3 | Собственные оборотные средства (ЕС) [1-2] | 3109 | 2863 | -246 | 92,09 |

| 4 | Долгосрочные кредиты и заемные средства (КТ) | - | - | - | - |

| 5 | Наличие собственных оборотных средств и долгосрочных заемных источников для формирования запасов и затрат (ЕТ) [3+4] | 3109 | 2863 | -246 | 92,09 |

| 6 | Краткосрочные кредиты и займы | 5493 | 5296 | -197 | 96,41 |

| 7 | Общая величина основных источников формирования запасов и затрат (EΣ) [5+6] | 8602 | 8159 | -443 | 94,85 |

| 8 | Величина запасов и затрат (Z) | 5398 | 4246 | -1152 | 78,66 |

| 9 | Излишек (недостаток) собственных оборотных средств для формирования запасов и затрат (±ЕС) [3-8 | -2289 | -1383 | 906 | 60,42 |

| 10 | Излишек (недостаток) собственных оборотных средств и долгосрочных заемных средств для формирования запасов и затрат (±EТ) [5-8 | -2289 | -1383 | 906 | 60,42 |

| 11 | Излишек (недостаток) общей величины основных источников формирования запасов и затрат (±EΣ) [7-8 | 3204 | 3913 | 709 | 122,13 |

| 12 | Трехмерный показатель типа финансовой устойчивости (9;10;11) | (0; 0; 0) | (0; 0; 0) | - | - |

Анализируя и оценивая финансовую устойчивость предприятие (табл. 2.7), можно сказать, что оно находится в кризисном финансовом состоянии, причем это состояние фиксируется как на начало, так и на конец периода. Такое заключение сделано на основании следующих выводов:

Ø запасы и затраты не покрываются собственными оборотными средствами (ЕС). На начало года на покрытие запасов и затрат не хватало 73,62% собственных оборотных средств ((5398:3109)·100%), к концу года — 48,31%;

Ø главная причина сохранения кризисного финансового положения предприятия — это превышение темпов роста запасов и затрат над ростом источников формирования: общая величина источников формирования (EΣ) снизилась на 5,15%, собственные оборотные средства уменьшились на 7,91%, а стоимость запасов и затрат снизилась на 21,34%;

Ø негативным моментом является неудовлетворительное использование предприятием внешних заемных средств. Долгосрочные кредиты и займы не привлекаются. Краткосрочные обязательства представлены в отчетности лишь кредиторской задолженностью, но она снизилась за анализируемый период на 3,59%, т. е. администрация предприятия не желает, не умеет или не может использовать заемные средства для производственно-хозяйственной деятельности;

Ø у предприятия наблюдается недостаток собственных оборотных средств, что свидетельствует о нехватке их в хозяйственной деятельности для покрытия запасов. Необходимо увеличение уровня собственных оборотных средств.

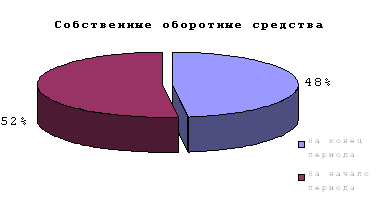

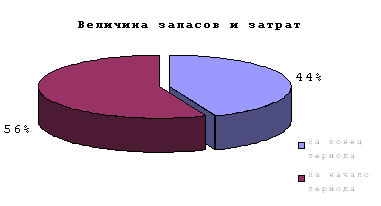

На рис. 4 и рис. 5 показаны изменения относительных объемов собственных оборотных средств, запасов и затрат предприятия за отчетный период.

Одна из основных характеристик финансово-экономического состояния предприятия — степень зависимости от кредиторов и инвесторов. Владельцы предприятия заинтересованы в минимизации собственного капитала и в максимизации заемного капитала в финансовой структуре организации. Заемщики оценивают устойчивость предприятия по уровню собственного капитала и вероятности банкротства.

Финансовая устойчивость предприятия характеризуется состоянием собственных и заемных средств и анализируется с помощью системы финансовых коэффициентов. Информационной базой для расчета таких коэффициентов являются абсолютные показатели актива и пассива бухгалтерского баланса.

Анализ проводится посредством расчета и сравнения полученных значений коэффициентов с установленными базисными величинами, а также изучения динамики их изменений за определенный период.

Базисными величинами могут быть:

- значения показателей за прошлый период;

- среднеотраслевые значения показателей;

- значения показателей конкурентов;

- теоретически обоснованные или установленные с помощью экспертного опроса оптимальные или критические значения относительных показателей.

Рис. 4. Динамика относительных объемов

собственных оборотных средств

предприятия за отчетный период

Рис. 5. Динамика относительных объемов

запасов и затрат предприятия

за отчетный период

Оценка финансовой устойчивости предприятия проводится с помощью достаточно большого количества относительных финансовых коэффициентов (табл. 8).

Расчет и анализ относительных коэффициентов (показателей) существенно дополняет оценку абсолютных показателей финансовой устойчивости предприятия. На основании данных табл. 9 можно сделать вывод, что финансовая независимость предприятия высока. Это подтверждается высокими значениями коэффициентов автономии (Кa) и соотношения заемных и собственных средств (КЗ/С). Несмотря на незначительное уменьшение имущественного потенциала предприятия на 0,33%, у него неустойчивое финансовое положение. Наблюдается снижение коэффициента маневренности (КМ). За отчетный период он упал на 8,59%, и на конец года его значение составило 0,17, т.е. покрытие производственных запасов и пополнение оборотных активов за счет собственного капитала предприятия происходило не полностью – коэффициент ниже допустимого ограничения. Это связано с тем, что большая часть средств вложена во внеоборотные активы, что подтверждается низким значением коэффициента соотношения мобильных и иммобилизованных средств (КМ/И).

Таблица 2.8

Финансовые коэффициенты, применяемые

для оценки финансовой устойчивости предприятия

| Коэффициент | Что показывает | Как рассчитывается | Комментарий |

| 1. Коэффициент автономии | Характеризует независимость от заемных средств. Показывает долю собственных средств в общей сумме всех средств предприятия |

Отношение общей суммы всех средств предприятия к источникам собственных средств | Минимальное пороговое значение на уровне 0,5. Превышение указывает на увеличение финансовой независимости, расширение возможности привлечения средств со стороны |

| 2. Коэффициент соотношения заемных и собственных средств | Сколько заемных средств привлекло предприятие на 1 руб. вложенных в активы собственных средств |

Отношение всех обязательств к собственным средствам | Превышение указанной границы означает зависимость предприятия от внешних источников средств, потерю финансовой устойчивости (автономности) |

| 3. Коэффициент обеспеченности собственными средствами | Наличие у предприятия собственных оборотных средств, необходимых для его финансовой устойчивости. Критерий для определения неплатежеспособности (банкротства) предприятия |

Отношение собственных оборотных средств к общей величине оборотных средств предприятия | Чем выше показатель (0,5), тем лучше финансовое состояние предприятия, тем больше у него возможностей проведения независимой финансовой политики |

| 4. Коэффициент маневренности | Способность предприятия поддерживать уровень собственного оборотного капитала и пополнять оборотные средства за счет собственных источников |

Отношение собственных оборотных средств к общей величине собственных средств (собственного капитала) предприятия | Чем ближе значение показателя к верхней границе, тем больше возможность финансового маневра у предприятия |

| 5. Коэффициент соотношения мобильных и иммобилизованных средств | Сколько внеоборотных средств приходится на 1 рубль оборотных активов |

Отношение оборотных средств к внеоборотным активам | Чем выше значение показателя, тем больше средств предприятие вкладывает в оборотные активы |

| 6. Коэффициент имущества производственного назначения | Долю имущества производственного назначения в общей стоимости всех средств предприятия |

Отношение суммы внеоборотных активов и производственных запасов к итогу баланса | При снижении показателя ниже рекомендуемой границы целесообразно прив-лечение долгосрочных заемных средств для увеличения имущества производственного назначения |

| 7. Коэффициент прогноза банкротства | Доля чистых оборотных активов в стоимости всех средств предприятия |

Отношение разности оборотных средств и краткосрочных пассивов к итогу баланса | Снижение показателей свидетельствует о том, что предприятие испытывает финансовые затруднения |

Таблица 2.9

Расчет и анализ относительных коэффициентов

финансовой устойчивости

тыс.руб.

| Показатель | На начало периода | На конец периода | Абсолютное отклонение (+,-) | Темп роста % | ||||

| 1. Имущество предприятия (В) | 22197 | 22124 | -73 | 99,67 | ||||

| 2. Источники собственных средств (капитал и резервы) (ИС) | 16704 | 16828 | 124 | 100,74 | ||||

| 3. Краткосрочные пассивы (Кt) | 5493 | 5296 | -197 | 96,41 | ||||

| 4. Долгосрочные пассивы (КТ) | - | - | - | - | ||||

| 5. Итого заемных средств (Кt+КT) | 5493 | 5296 | -197 | 96,41 | ||||

| 6. Внеоборотные активы (F) | 13595 | 13965 | 370 | 102,72 | ||||

| 7. Оборотные активы (Ra) | 7363 | 6920 | -443 | 93,98 | ||||

| 8. Запасы и затраты (Z) | 5398 | 4246 | -1152 | 78,66 | ||||

| 9. Собственные оборотные средства (ЕС) [2-6] | 3109 | 2863 | -246 | 92,09 | ||||

| Коэффициент | Интервал оптимальных значений | На начало периода | На конец периода | Абсолютное отклонение (+,-) | Темп роста % | |||

| 10. Автономии (Ка) [2:1] | >0,5 | 0,75 | 0,76 | 0,01 | 101,07 | |||

| 11. Соотношения заемных и собственных средств (КЗ/С) [5:2] | <0,7 | 0,33 | 0,31 | -0,02 | 95,70 | |||

| 12. Обеспеченности собственными средствами (КО) [9:7] |

| 0,42 | 0,41 | -0,01 | 97,98 | |||

| 13. Маневренности (КМ) [9:2] |

| 0,19 | 0,17 | -0,02 | 91,41 | |||

| 14. Соотношения мобильных иммобилизованных средств (КМ/И) [7:6] | - | 0,54 | 0,50 | -0,04 | 91,49 | |||

| 15. Имущества производственного назначения (КП.ИМ) [(6+8):1] |

| 0,86 | 0,82 | -0,04 | 96,20 | |||

| 16. Прогноза банкротства (КПБ) | - | 0,08 | 0,07 | -0,01 | 87,13 | |||

Платежеспособность предприятия определяется его возможностью и способностью своевременно и полностью выполнять платежные обязательства, вытекающие из торговых, кредитных и иных операций денежного характера. Платежеспособность влияет на формы и условия коммерческих сделок, в том числе на возможность получения кредита.

Ликвидность предприятия определяется наличием у него ликвидных средств, к которым относятся наличные деньги, денежные средства на счетах в банках и легкореализуемые элементы оборотных ресурсов. Ликвидность отражает способность предприятия в любой момент совершать необходимые расходы.

Ликвидность и платежеспособность как экономические категории не тождественны, но на практике они тесно взаимосвязаны между собой.

Ликвидность предприятия отражает платежеспособность по долговым обязательствам. Неспособность предприятия погасить свои долговые обязательства перед кредиторами и бюджетом приводит его к банкротству. Основаниями для признания предприятия банкротом являются не только невыполнение им в течение нескольких месяцев своих обязательств перед бюджетом, но и невыполнение требований юридических и физических лиц, имеющих к нему финансовые или имущественные претензии.

Улучшение платежеспособности предприятия неразрывно связано с политикой управления оборотным капиталом, которая нацелена на минимизацию финансовых обязательств. Прибыль — долгосрочная цель, но в краткосрочном плане даже прибыльное предприятие может обанкротиться из-за отсутствия денежных средств.

Для оценки платежеспособности и ликвидности могут быть использованы следующие основные приемы (рис. 6):

| |||||||

|  | ||||||

Рис. 6. Приемы проведения оценки платежеспособности

и ликвидности предприятия

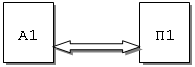

При анализе ликвидности баланса проводится сравнение активов, сгруппированных по степени их ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения. Расчет и анализ коэффициентов ликвидности позволяет выявить степень обеспеченности текущих обязательств ликвидными средствами.

Оценка ликвидности баланса. Главная задача оценки ликвидности баланса — определить величину покрытия обязательств предприятия его активами, срок превращения которых в денежную форму (ликвидность) соответствует сроку погашения обязательств (срочности возврата).

Для проведения анализа актив и пассив баланса группируются (рис. 6) по следующим признакам:

- по степени убывания ликвидности (актив);

- по степени срочности оплаты (погашения) (пассив).

Активы в зависимости от скорости превращения в денежные средства (ликвидности) разделяют на следующие группы:

Al — наиболее ликвидные активы. К ним относятся денежные средства предприятий и краткосрочные финансовые вложения (стр. 260 + стр. 250).

А2 — быстрореализуемые активы. Дебиторская задолженность и прочие активы (стр. 240 + стр. 270).

A3 — медленнореализуемые активы. К ним относятся статьи из разд. II баланса «Оборотные активы» (стр. 210 + стр. 220 — стр. 217) и статья «Долгосрочные финансовые вложения» из разд. I баланса «Внеоборотные активы» (стр. 140).

А4 — труднореализуемые активы. Это статьи разд. I баланса «Внеоборотные активы» (стр. 110 + стр. 120 - стр. 140).

Группировка пассивов происходит по степени срочности их возврата:

П1 — наиболее краткосрочные обязательства. К ним относятся статьи «Кредиторская задолженность» и «Прочие краткосрочные пассивы» (стр. 620 + стр. 670).

П2 — краткосрочные пассивы. Статьи «Заемные средства» и другие статьи разд. VI баланса «Краткосрочные пассивы» (стр. 610 + стр. 630 + стр. 640 + стр. 650 + стр. 660).

ПЗ — долгосрочные пассивы. Долгосрочные кредиты и заемные средства (стр. 510 + стр. 520).

П4 — постоянные пассивы. Статьи разд. I баланса «Капитал и резервы» (стр.490 - стр.217).

При определении ликвидности баланса группы актива и пассива сопоставляются между собой (рис. 7).

Условия абсолютной ликвидности баланса:

Al ![]() П1;

П1;

А2 ![]() П2;

П2;

A3 ![]() ПЗ;

ПЗ;

А4 ![]() П4.

П4.

Необходимым условием абсолютной ликвидности баланса является выполнение первых трех неравенств. Четвертое неравенство носит так называемый балансирующий характер: его выполнение свидетельствует о наличии у предприятия собственных оборотных средств (ЕС = ИС - F). Если любое из неравенств имеет знак, противоположный зафиксированному в оптимальном варианте, то ликвидность баланса отличается от абсолютной.

Сравнение

![]()

![]() Высокая Высокая

Высокая Высокая

| |

|

Степень Степень

ликвидности срочности

ликвидности срочности

| |||

Низкая Низкая

Рис. 7. Группировка статей актива и пассива для анализа ликвидности

баланса

Теоретически недостаток средств по одной группе активов компенсируется избытком по другой, но на практике менее ликвидные средства не могут заменить более ликвидные.

Сопоставление А1-П1 и А2-П2 позволяет выявить текущую ликвидность предприятия, что свидетельствует о платежеспособности (неплатежеспособности) в ближайшее время. Сравнение A3-ПЗ отражает перспективную ликвидность. На ее основе прогнозируется долгосрочная ориентировочная платежеспособность.

Анализ ликвидности баланса проводится с помощью аналитической табл. 10, по данным которой можно сделать вывод, что баланс предприятия соответствует не всем критериям абсолютной ликвидности. Предприятие полностью на начало и конец года покрывает свои обязательства только по краткосрочным и долгосрочным пассивам, т.к. они равны нулю. Наиболее срочные и постоянные пассивы не покрываются ни на начало года, ни на конец.

При изучении баланса следует обратить внимание на один очень важный показатель — чистый оборотный капитал, или чистые оборотные средства. Это абсолютный показатель, с помощью которого также можно оценить ликвидность предприятия.

Чистый оборотный капитал равен разнице между итогами разд. II баланса «Оборотные активы» и разд. VI баланса «Краткосрочные пассивы».

Таблица 2.10

Анализ ликвидности баланса

тыс.руб.

| Актив | На начало года | На конец года | Пассив | На начало года | На конец года | Платежный излишек (+) / недостаток (—) | Процент покрытия обязательств | ||

| На начало года [2-5] | На конец года [3-6] | На начало года [2:5·100] | На конец года [3:6·100] | ||||||

| Наиболее ликвидные активы, А1 | 318 | 148 | Наиболее срочные пассивы, П1 | 5493 | 5296 | -5175 | -5148 | 5,79 | 2,79 |

| Быстрореализуемые активы, А2 | 1647 | 2526 | Краткосрочные пассивы, П2 | - | - | +1647 | +2526 | - | - |

| Медленнореализуемые активы, A3 | 7231 | 5485 | Долгосрочные пассивы, П3 | - | - | +7231 | +5485 | - | - |

| Труднореализумые активы, А4 | 13001 | 13965 | Постоянные пассивы, П4 | 16704 | 16828 | -3703 | -2863 | 5,79 | 82,99 |

| Баланс | 22197 | 22124 | Баланс | 22197 | 22124 | - | - | - | - |

Изменение уровня ликвидности определяется по изменению (динамике) абсолютного показателя чистого оборотного капитала. Он составляет величину, оставшуюся после погашения всех краткосрочных обязательств. Следовательно, рост этого показателя — повышение уровня ликвидности предприятия.

На анализируемом предприятии краткосрочные пассивы полностью покрываются оборотными средствами (табл. 2.11). Но за отчетный период значение чистого оборотного капитала уменьшилось на 13,16%, следовательно, у предприятия снизился уровень ликвидности и платежеспособности.

Таблица 2.11

Исчисление чистого оборотного капитала тыс.руб.

| Показатели | На начало года | На конец года |

| 1. Оборотные активы | 7363 | 6920 |

| 2. Краткосрочные пассивы | 5493 | 5296 |

| 3. Чистый оборотный капитал [1-2] | +1870 | +1624 |

Оценка относительных показателей ликвидности и платежеспособности. Для качественной оценки платежеспособности и ликвидности предприятия кроме анализа ликвидности баланса необходим расчет коэффициентов ликвидности (табл. 2.12).

Цель расчета — оценить соотношение имеющихся активов, как предназначенных для непосредственной реализации, так и задействованных в технологическом процессе, с целью их последующей реализации и возмещения вложенных средств и существующих обязательств, которые должны быть погашены предприятием в предстоящем периоде.

Расчет основывается на том, что виды оборотных средств обладают различной степенью ликвидности: абсолютно ликвидны денежные средства, далее по убывающей степени ликвидности следуют краткосрочные финансовые вложения, дебиторская задолженность, запасы и затраты. Поэтому для оценки платежеспособности и ликвидности предприятия применяют показатели, которые различаются в зависимости от порядка включения их в расчет ликвидных средств, рассматриваемых в качестве покрытия краткосрочных обязательств.

Главное достоинство показателей — простота и наглядность — может обернуться существенным недостатком - неточностью выводов. Поэтому следует осторожно подходить к оценке платежеспособности предприятия этим методом.

Таким образом, анализ коэффициентов ликвидности показывает (табл. 13), что предприятие находится в неустойчивом финансовом положении. Коэффициенты характеризуют низкую платежеспособность и ликвидность, оптимальному значению соответствует только коэффициент текущей ликвидности - оборотных средств достаточно, чтобы покрыть свои краткосрочные обязательства.

Следует обратить внимание на низкие коэффициенты срочной и абсолютной ликвидности. Это указывает на большую дебиторскую задолженность и снижение платежеспособности предприятия.

Таблица 2.12

Финансовые коэффициенты,

применяемые для оценки ликвидности предприятия

| Коэффициент | Что показывает | Как рассчитывается | Комментарий |

| 1. Коэф-нт текущей ликвидности (покрытия) | Достаточность оборотных средств предприятия, которые могут быть использованы им для погашения своих краткосрочных обязательств. Характеризует запас прочности, возникающей вследствие превышения ликвидного имущества над имеющимися обязательствами |

Отношение текущих активов(оборотных средств) к текущим пассивам (краткосрочным обязательствам) | 1 Нижняя граница указывает на то, что оборотных средств должно быть достаточно, чтобы покрыть свои краткосрочные обязательства. Превышение оборотных активов над краткосрочными обязательствами более чем в два раза считается нежелательным, поскольку это свидетельствует о нерациональном вложении своих средств и неэффективном их использовании |

| 2. Коэф-нт критической (срочной) ликвидности | Прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами |

Отношение денежных средств и краткосрочных финансовых вложений плюс суммы мобильных средств в расчетах с дебиторами к текущим пассивам | ККЛ Низкое значение указывает на необходимость постоянной работы с дебиторами, чтобы обеспечить возможность обращения наиболее ликвидной части оборотных средств в денежную форму для расчетов |

| 3. Коэф-нт абсолютной ликвидности | Какую часть краткосрочной задолженности предприятие может погасить в ближайшее время. Характеризует платежеспособность предприятия на дату составления баланса |

Отношение денежных средств и краткосрочных финансовых вложений к текущим пассивам | КАЛ Низкое значение указывает на снижение платежеспособности предприятия |

Таблица 2.13

Расчет и анализ коэффициентов ликвидности тыс.руб.

| Показатель | На начало периода | На конец периода | Изменение | ||||

| 1. Денежные средства | 318 | 148 | -170 | ||||

| 2. Краткосрочные финансовые вложения | - | - | - | ||||

| 3. Итого денежных средств и краткосрочных финансовых вложений, (Д) | 318 | 148 | -170 | ||||

| 4. Дебиторская задолженность | 1647 | 2526 | 879 | ||||

| 5. Прочие оборотные активы | - | - | - | ||||

| 6. Итого дебиторской задолженности и прочих активов, (ra) | 1647 | 2526 | 879 | ||||

| 7. Итого денежных средств, финансовых вложений и дебиторской задолженности, (Д+ra) | 1965 | 2674 | 709 | ||||

| 8. Запасы и затраты (без расходов будущих периодов), (Z) | 5398 | 4246 | -1152 | ||||

| 9. Итого оборотных средств, (Ra) | 7363 | 6920 | -443 | ||||

| 10. Краткосрочные пассивы | 5493 | 5296 | -197 | ||||

| Коэффициент | Интервал оптимальных значений | На начало периода | На конец периода | Измене-ние | |||

| 11. Покрытия (КП) [9:10] |

| 1,34 | 1,31 | -0,03 | |||

| 12. Критической ликвидности (ККЛ) [7:10] |

| 0,36 | 0,50 | 0,15 | |||

| 13. Абсолютной ликвидности (КАЛ) [3:10] |

| 0,06 | 0,03 | -0,03 | |||

Качественные критерии — это широта рынков сбыта (внутренних и внешних), репутация предприятия, конкурентоспособность, наличие стабильных поставщиков и потребителей и т.п. Такие неформализованные критерии необходимо сопоставлять с критериями других предприятий, аналогичных по сфере приложения капитала.

Количественные критерии деловой активности определяются абсолютными и относительными показателями. Среди абсолютных показателей следует выделить объем реализации произведенной продукции (работ, услуг), прибыль, величину авансированного капитала (активы предприятия). Целесообразно учитывать сравнительную динамику этих показателей. Оптимальное соотношение

TП > TВ > TАК > 100%,

где: TП — темп изменения прибыли;

TВ — темп изменения выручки от реализации продукции

(работ, услуг);

TАК — темп изменения активов (имущества) предприятия.

Приведенное соотношение получило название «золотого правила экономики предприятия»: прибыль должна возрастать более высокими темпами, чем объемы реализации и имущества предприятия. Это означает следующее: издержки производства и обращения должны снижаться, а ресурсы предприятия использоваться более эффективно. Однако на практике даже у стабильно прибыльного предприятия в некоторых случаях возможно отклонение от этого соотношения. Причины могут быть разные: крупные инвестиции, освоение новых технологий, реорганизация структуры управления и производства (стратегические изменения, организационное развитие), модернизация и реконструкция и др. Эти мероприятия зачастую вызваны влиянием внешней среды (внешнего окружения) и требуют значительных финансовых вложений, которые окупятся и принесут выгоду в будущем.

Относительные показатели деловой активности характеризует уровень эффективности использования ресурсов (материальных, трудовых и финансовых). Предлагаемая система показателей деловой активности (табл. 2.14) базируется на данных бухгалтерской (финансовой) отчетности предприятий. Это обстоятельство позволяет по данным расчета показателей контролировать изменения в финансовом состоянии предприятия.

Для расчета применяются абсолютные итоговые данные за отчетный период по выручке, прибыли и т.п. Но показатели баланса исчислены на начало и конец периода, т.е. имеют одномоментный характер. Это вносит некоторую неясность в интерпретацию данных расчета. Поэтому при расчете коэффициентов применяются показатели, рассчитанные к усредненным значениям статей баланса. Можно также использовать данные баланса на конец года.

Пример расчета показателей деловой активности приведен в табл. 2.15.

Условные обозначения (табл. 2.14 и 2.15):

FСР — средняя за период стоимость внеоборотных активов;

ВСР — средний за период итог баланса;

![]() — средняя за период величина оборотных активов;

— средняя за период величина оборотных активов;

ZСР — средняя за период величина запасов и затрат;

![]() — средняя за период дебиторская задолженность;

— средняя за период дебиторская задолженность;

![]() — средняя за период кредиторская задолженность;

— средняя за период кредиторская задолженность;

![]() — средняя за период величина собственного капитала

— средняя за период величина собственного капитала

резервов.

Таблица 2.14

Система показателей деловой активности предприятия

| Показатель | Формула расчета | Комментарий |

| 1 | 2 | 3 |

| Выручка от реализации (V) | - | - |

| Чистая прибыль (PЧ) | Прибыль отчетного года минус налог на прибыль (ф.№2,140-150) | Чистая прибыль — это прибыль, остающаяся в распоряжении предприятия после расчетов с бюджетом по налогу на прибыль |

| Производительность труда (ПТ) |

| Рост показателя свидетельствует о повышении эффективности использования трудовых ресурсов. Численность работников — ф.№5, разд.8 (стр. 850) |

| Фондоотдача производственных фондов (Ф) |

| Отражает эффективность использования основных средств и прочих внеоборотных активов. Показывает, сколько на 1 руб. стоимости внеоборотных активов реализовано продукции |

| Коэффициент общей оборачиваемости капитала (ОК) |

| Показывает скорость оборота всех средств предприятия |

| Коэффициент оборачиваемости оборотных средств (ООБ) |

| Отражает скорость оборота материальных и денежных ресурсов предприятия за анализируемый период, или сколько рублей оборота (выручки) приходится на каждый рубль данного вида активов |

| Коэффициент оборачиваемости материальных оборотных средств (ОМ.СР) |

| Скорость оборота запасов и затрат, т. е. число оборотов за отчетный период, за который материальные оборотные средства превращаются в денежную форму |

| Средний срок оборота дебиторской задолженности (СД/З) |

| Показатель характеризует продолжительность одного оборота дебиторской задолженности в днях. Снижение показателя — благоприятная тенденция |

| Коэффициент оборачиваемости дебиторской задолженности (ОД/З) |

| Показывает число оборотов за период коммерческого кредита, предоставленного предприятием. При ускорении оборачиваемости происходит снижение значения показателя, что свидетельствует об улучшении расчетов с дебиторами |

| Средний срок оборота материальных средств (СМ.СР) |

| Продолжительность оборота материальных средств за отчетный период |

| Коэффициент оборачиваемости кредиторской задолженности (ОК/З) |

| Показывает скорость оборота задолженности предприятия. Ускорение неблагоприятно сказывается на ликвидности предприятия: если ОК/З < ОД/З. Возможен остаток денежных средств у предприятия |

| Продолжительность оборота кредиторской задолженности (СК/З) |

| Показывает период, за который предприятие покрывает срочную задолженность. Замедление оборачиваемости, т. е. увеличение периода, характеризуется как благоприятная тенденция |

| Коэффициент оборачиваемости собственного капитала (ОСК) |

| Отражает активность собственных средств или активность денежных средств, которыми рискуют акционеры или собственники предприятия. Рост в динамике означает повышение эффективности используемого собственного капитала |

| Продолжительность операционного цикла (ЦО) |

| Характеризует общее время, в течение которого финансовые ресурсы находятся в материальных средствах и дебиторской задолженности. Необходимо стремиться к снижению значения данного показателя |

| Продолжительность финансового цикла (ЦФ) |

| Время, в течение которого финансовые ресурсы отвлечены из оборота. Цель управления оборотными средствами — сокращение финансового цикла, т. е. сокращение операционного цикла и замедление срока оборота кредиторской задолженности до приемлемого уровня |

| Коэффициент устойчивости экономического роста (КУР) |

| Характеризует устойчивость и перспективу экономического развития предприятия. Определяет возможности предприятия по расширению основной деятельности за счет реинвестирования собственных средств. Показывает, какими темпами в среднем увеличивается экономический потенциал предприятия |

Таблица 2.15

Расчет показателей деловой активности

| Показатель | Расчет и значение |

| Выручка от реализации, руб. | V=5812,9 |

| Чистая прибыль, руб. | PЧ=421,6-143,2=278,4 |

| Фондоотдача производственных фондов | Ф=5812,9/0,5(13001+13954)=0,43 |

| Коэффициент общей оборачиваемости капитала | ОК=5812,9/0,5(22197+22124)=0,26 |

| Коэффициент оборачиваемости оборотных средств | ООБ=5812,9/(7363+6920)=0,81 |

| Полный коэффициент оборачиваемости дебиторской задолженности | ОД/З=5812,9/0,5(1647+2526)=2,79 |

| Коэффициент оборачиваемости материальных оборотных средств | ОМ.СР=5812,9/0,5(5398+4246)=1,21 |

| Средний срок оборачиваемости дебиторской задолженности, дн. | СД/З=365/2,79=131 |

| Средний срок оборота материальных средств, дн. | СМ.СР=365/1,21=302 |

| Коэффициент оборачиваемости кредиторской задолженности | ОК/З=5812,9/0,5(5493+5296)=1,08 |

| Средняя продолжительность оборота кредиторской задолженности, дн. | СК/З=365/1,08=338 |

| Оборачиваемость собственного капитала | ОСК=5812,9/0,5(15465+15589)=0,37 |

| Продолжительность операционного цикла, дн. | ЦО=131+302=433 |

| Продолжительность финансового цикла, дн. | ЦФ=433-338=95 |

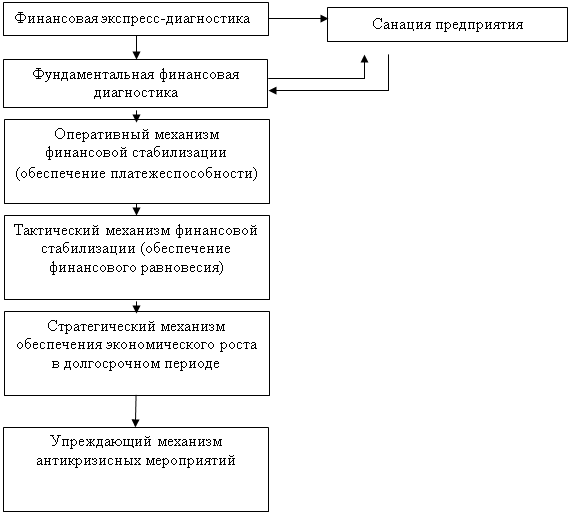

Анализ финансового состояния предприятия показал, что предприятие по итогам отчётного периода получило чистую прибыль в размере 123,6 тыс.руб., объём реализации продукции составил 5812,9 тыс.руб. При этом основная деятельность предприятия убыточна и прибыль получена за счёт внереализационных операций. Что касается других показателей, характеризующих финансовое состояние данного предприятия, то имущество предприятия за отчётный период уменьшилось на 73 тыс.руб.; предприятие имеет убытки в размере 1239 тыс.руб. (5,6% в валюте баланса); испытывает недостаток общей величины источников формирования запасов и затрат 2622 тыс.руб.; общий коэффициент ликвидности равен 0,51, то есть предприятие может погасить только 51% своих обязательств; рентабельность капитала 0,02 руб., то есть на 1 вложенный рубль предприятие получает 2 копейки прибыли в год; предприятие имеет неудовлетворительную структуру баланса (КТЛ<2).

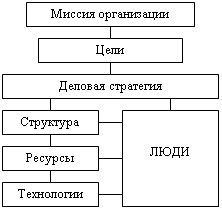

Перед предприятием стоит проблема выживания. Для предприятия характерна «реактивная» форма управления финансами. Она базируется на принятии управленческих решений как реакция на текущие проблемы, т.е. «латание дыр», которые сводятся, как правило, к обеспечению любой ценой наиболее срочных текущих платежей и приводит к существенным нарушениям интересов собственников и менеджеров, интересов коллективов предприятий и фискальных интересов государства, что во многом обуславливается отсутствием финансовой стратегии.

ГЛАВА 3. Разработка стратегии финансового оздоровления.

Похожие работы

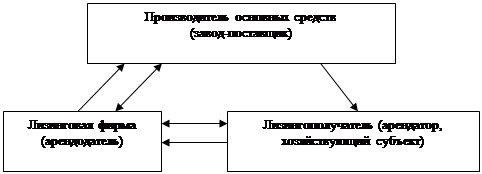

... имущества. После окончания контракта объект лизинга возвращается владельцу или вновь сдается в аренду. Лизинг имеет две основные формы: прямой возвратный. Прямой финансовый лизинг предпочтителен, когда предприятие нуждается в переоснащении уже имеющегося технического потенциала. Лизинговая форма при этой сделке обеспечивает 100% -ное финансирование приобретаемого оборудования. Техника поступает ...

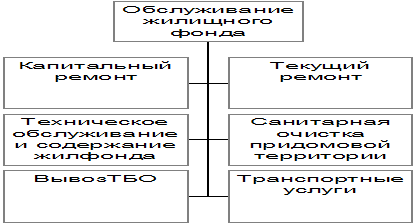

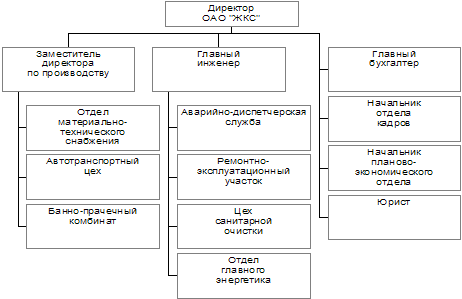

... не позволяет сделать вывод об относительной независимости предприятия от внешних источников финансирования. Недостаточность собственных оборотных средств предприятия также отрицательно характеризует степень финансовой устойчивости ОАО «Жилкомсервис». Анализ финансовой устойчивости по методике оценки изменения или недостатка источников средств для формирования запасов и затрат (материальных ...

... трех глав, введения, заключения, списка литературы и приложений. Глава 1. Теоретические и методологические основы проведения реорганизационных процедур при финансовом оздоровлении 1.1 Понятие и сущность финансового оздоровления, реорганизации В рыночной экономике любое предприятие при определенных обстоятельствах может оказаться в кризисном финансовом состоянии. Причины такого положения ...

... зависимостей). После этого были посчитаны разделы III и IV. Внешние источники финансирования имеют отрицательное значение, мы их перенесли в долгосрочные финансовые вложения. 2.5 Основные финансовые показатели плана финансового оздоровления предприятия Используя прогнозный баланс и отчет о прибылях и убытках, были посчитаны основные финансовые показатели (таблица 9). Таблица 9 Финансовые ...

0 комментариев