Навигация

Реформирование налоговой системы РФ

РОССИЙСКАЯ ФЕДЕРАЦИЯ

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ

ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

«ТЮМЕНСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ»

ИНСТИТУТ ДИСТАНЦИОННОГО ОБРАЗОВАНИЯ

СПЕЦИАЛЬНОСТЬ «МЕНЕДЖМЕНТ ОРГАНИЗАЦИИ»

КОНТРОЛЬНАЯ РАБОТА

По предмету: Финансы и кредит.

На тему: Реформирование налоговой системы РФ.

Выполнил:

Петропавловск, 2008

Содержание

ВВЕДЕНИЕ........................................................................................... 2

Глава 1. Налоги и налоговая система РФ................... 4

1.1. Сущность и функции налогов................................................. 4

1.2 Основные принципы построения налоговой системы РФ 8

1.3. Структура действующей налоговой системы..................... 9

Российской Федерации.................................................................... 9

Глава 2. Роль налогов в формировании доходов бюджетов........................................................................................................................ 12

разных уровней......................................................................... 12

2.1. Формирование доходов на федеральном уровне............... 13

2.2 Формирование доходов на региональном уровне............. 20

2.3 Формирование доходов местных бюджетов....................... 22

Глава 3. Реформирование налоговой системы РФ 26

3.1. Результаты налоговой реформы........................................... 26

за период 2000-2004 гг...................................................................... 26

3.2. Перспективы развития налоговой системы РФ................ 30

Заключение.................................................................................. 35

Библиография............................................................................ 37

ВВЕДЕНИЕ

Налоги являются необходимым звеном экономических отношений в обществе с момента возникновения государства. Развитие и изменение форм государственного устройства всегда сопровождаются преобразованием налоговой системы. С помощью налогов определяются взаимоотношения предпринимателей, предприятий всех форм собственности с государственными и местными бюджетами, с банками, а также с вышестоящими организациями. При помощи налогов регулируется внешнеэкономическая деятельность, включая привлечение иностранных инвестиций, формируется хозрасчетный доход и прибыль предприятия. Помимо этой сугубо финансовой функции налоговый механизм используется для экономического воздействия государства на общественное производство, его динамику и структуру, на состояние научно-технического прогресса. В связи с этим приобретает особую роль значение налоговой системы государства и принципы ее организации и функционирования.

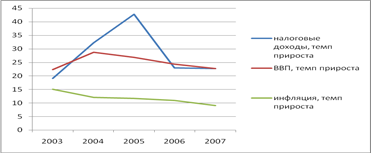

Последние реформы показывают стремление Российского правительства к коренному изменению ситуации в стране. Масштабная программа преобразований в налоговой политике проводится уже более четырех лет. Следствием предпринятых мер уже стало более равномерное распределение налоговой нагрузки на всех налогоплательщиков, изменение в положительную сторону структуры поступлений, улучшение администрирования, легализация многих налогоплательщиков. Важнейшим промежуточным результатом стало реальное снижение общей налоговой нагрузки на экономику, поддерживающее дальнейший экономический рост России.

В 2007 году будет продолжена налоговая реформа с целью закрепления достигнутых положительных тенденций и повышения эффективности налоговой системы в целом, ее максимального приближения к налоговым системам экономически развитых стран и ориентации на повышение конкурентоспособности национальной экономики.

В этой курсовой работе рассматривается налоговая система РФ, ее преобразования, планирование на будущие периоды, что уже сделано к этому времени и еще планируется сделать. Цель работы - выявить перспективы развития налоговой системы РФ.

В соответствии с целью в работе поставлены и решены следующие задачи:

· уточнение сущностного и финансового содержания категории «налог»;

· раскрыть функции налогов;

· классифицировать налоги в зависимости от характера их использования;

· выявить структурные особенности формирования налоговых доходов в экономике страны.

· определить перспективы совершенствования структуры налоговых доходов бюджетной системы.

Предметом курсовой работы выступают вопросы, связанные с поиском путей реформирования налоговых доходов государства в современных условиях.

Объектом в свою очередь является доходы федерального бюджета за период исследования 1998-2005 гг.

Работа опирается на законодательную базу – в первую очередь Бюджетный кодекс РФ, Налоговый кодекс РФ, а также труды отечественных экономистов, таких как: Брызгалин А.В., Романовский М.В., Врублевская О.В., Поляк Г.В. и других.

Глава 1. Налоги и налоговая система РФ

1.1. Сущность и функции налогов

В экономической литературе можно встретить различные определения термина «налоги». Так, Д.Рикардо определял налог - как долю продукта и труда страны, которая поступает в распоряжение правительства. К.Маркс – как экономическое воплощение существования государства. В «Современной налоговой энциклопедии» налог трактуется как «обязательный платеж, взимаемый в государственный (местный) бюджет с физических и юридических лиц».

В Налоговом Кодексе РФ дается следующее определение налога: «…обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований».

Основными чертами налога являются: односторонний характер установления; безвозмездность; принудительность.

Налоги являются важнейшим элементом экономической политики государства и выполняют следующие функции:

- фискальную;

- регулирующую;

- социальную;

- контрольную.

Фискальная функция – собственно изъятие средств налогоплательщиков в бюджет. Это основная функция налогообложения. Именно посредством этой функции налоги выполняют свое предназначение по формированию государственного бюджета для выполнения общегосударственных и целевых государственных программ. Благодаря фискальной функции реализуется главное общественное назначение налогов – формирование финансовых ресурсов государства, аккумулируемых в бюджетной системе и внебюджетных фондах и необходимых для оборонных, социальных, природоохранных и других функций.

Регулирующая функция налогов означает, что налоги, являясь активным инструментом перераспределительного процесса, воздействуют на социально-экономические процессы в стране. Необходимость налогового регулирования порождена рыночными отношениями. Изменяя налоговые элементы, государство получает возможность воздействовать на процесс производства, его отдельные этапы (создание материальных благ, распределение и перераспределение, обмен и использование), т.е. управлять экономикой в целом. Регулирующая функция налогов способствует:

- регулированию спроса и предложения;

- побуждению сбережения граждан;

- выравниванию доходов отдельных социальных групп;

- развитию малого и среднего предпринимательства;

- регулированию экспортно-импортной деятельности;

- стимулированию научно-технического прогресса.

Конечная цель налогового регулирования – уравновесить интересы трех субъектов: государства, хозяйствующих субъектов и граждан, создавая тем самым общий благоприятный налоговый климат.

Социальная функция поддерживает общественное (социальное) равновесие путем сглаживания неравенства в доходах, прибылях, приводящее к отрицательным последствиям. Такое равновесие устанавливается между домашними хозяйствами и фирмами. С этой целью государство во всем мире вводит прогрессивное налогообложение (т.е. более низкие ставки налогов с малых доходов физических и юридических лиц, и наоборот), освобождает от некоторых налогов отдельные категории субъектов (малоимущих, пенсионеров, инвалидов), устанавливает низкое обложение социально значимых товаров и услуг путем понижения ставок НДС или повышения косвенных налогов на предметы роскоши.

Контрольная функция налогов создает условия для оценки пропорций в общественном производстве страны: между спросом и предложением, между доходами отдельных социальных групп, между темпами экономического развития регионов, между трудом и капиталом, а также между крупным, средним и малым бизнесом.

Разнообразие налогов и сборов в России требует их классификации, в основу которой положены различные признаки. Так, в зависимости от характера использования налоги подразделяются на общие и целевые[1].

Общие налоги обезличиваются и поступают в общий доход государства на финансирование общегосударственных мероприятий.

Целевые налоги имеют строго определенное назначение и обычно формируют внебюджетные фонды (например, единый социальный налог).

В зависимости от механизма уплаты налоги и сборы делятся на прямые и косвенные.

Прямые налоги взимаются в процессе накопления материальных благ непосредственно с дохода или имущества. Отличительная особенность этих налогов – относительно сложный механизм расчета налоговой базы.

Среди прямых налогов выделяются:

- реальные налоги. Они построены без учета личности плательщика и уровня доходности объекта обложения. Сам факт наличия имущества является основанием для обложения. Например, налог на ценные бумаги.

- личные, уплачиваемые с действительно полученного дохода и отражающие физическую платежеспособность налогоплательщика (налог на прибыль организаций, налог на имущество).

Косвенные налоги – налоги на товары и услуги, включаемые в цену товара или тариф услуг. Владелец товара или услуг относит налоговую сумму в цену или тариф, оплаченную потребителем, и перечисляет ее государству. Здесь связь между налогоплательщиком и государством опосредована товаром или услугой. Оплата косвенных налогов приводит к тому, что, чем богаче плательщик, тем меньшую долю своего дохода он отдает казне, т.е. эти налоги регрессивны по своей сути. Эти налоги неблагоприятны в социальном плане, поскольку увеличивают общее налоговое бремя населения, преимущественно малообеспеченных слоев.

По объектам взимания косвенные налоги подразделяются:

- на индивидуальные, облагаемые строго определенные группы товаров (акцизы);

- универсальные, облагаемые все товары, работы, услуги, за некоторыми исключениями (НДС).

Главная цель государства – создание налогового права и финансового аппарата, способного контролировать, четко и жестко, все стороны хозяйственной жизни страны, используя все функции налогов.

1.2 Основные принципы построения налоговой системы РФ

Для того чтобы вникнуть в суть налоговых платежей, важно определить основные принципы налогообложения. Как правило, они едины для налогообложения любой страны и заключаются в следующем:

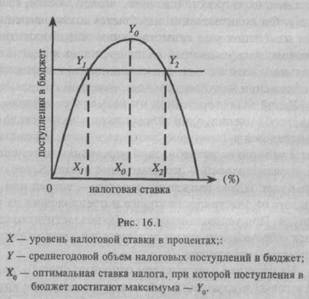

Уровень налоговой ставки должен устанавливаться с учетом возможностей налогоплательщика, т. е. уровня его доходов. Налог с дохода должен быть прогрессивным, стимулирующим расширение производства.

Необходимо прилагать все усилия, чтобы налогообложение доходов носило однократный характер. Многократное обложение дохода или капитала недопустимо. Примером осуществления этого принципа служит замена в развитых странах налога с оборота, где обложение оборота происходило по нарастающей кривой, на НДС, где вновь созданный чистый продукт облагается налогом всего один раз вплоть до его реализации.

1. Обязательность уплаты налогов. Налоговая система не должна оставлять сомнений у налогоплательщика в неизбежности платежа.

2. Система и процедура выплаты налогов должны быть простыми, понятными и удобными для налогоплательщиков и экономичными для учреждений, собирающих налоги.

3. Налоговая система должна быть гибкой и легко адаптируемой к меняющимся общественно-политическим потребностям.

4. Налоговая система должна обеспечивать перераспределение создаваемого ВВП и быть эффективным инструментом государственной экономической политики.

Этими принципами должно руководствоваться любое государство при построении налоговой системы, так как они обеспечивают выполнение всех функций налогов.

Существующая рос. налоговая система, несомненно, создавалась на базе опыта зарубежных стран. Благодаря этому она по общей структуре, системе налогов и принципам построения в основном соответствует общераспространенным в мир. эк-ке системам налогообложения.

1.3. Структура действующей налоговой системы Российской Федерации

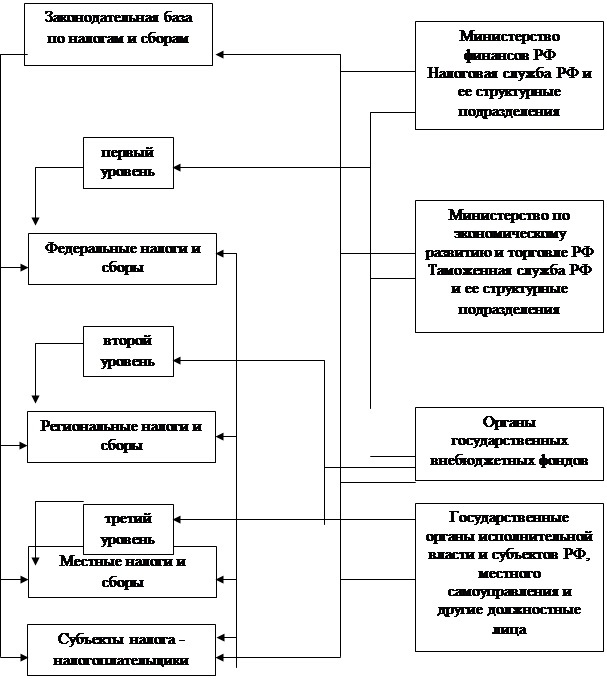

Сущность налоговой системы РФ сформулирована в ст.6 Налогового Кодекса РФ: «Налоговая система РФ представляет собой совокупность предусмотренных настоящим Кодексом федеральных, региональных и местных налогов, принципов, форм и методов их установления, изменения и отмен, уплаты и применения мер по обеспечению их уплаты, осуществления налогового контроля, а также привлечения к ответственности и мер ответственности за нарушение налогового законодательства».

Все налоги в соответствии с Налоговым кодексом РФ разделены на три вида в зависимости от уровня их установления и изъятия:

1. Федеральные (на уровне страны);

2. Региональные (на уровне регионального органа государственной власти);

3. Местные (на уровне органа местного самоуправления)

Таким образом, в России действует трехуровневая налоговая система. Такая система присуща большинству государств, имеющих федеративное устройство.

1. Федеральные налоги представляют собой обязательные платежи физических и юридических лиц, которые устанавливаются высшим органом законодательной власти федеративного государства. Поступления от федеральных налогов зачисляются в федеральный бюджет либо распределяются между федеральным бюджетом и бюджетами субъектов РФ. Состав федеральных налогов, налогоплательщики, элементы налогообложения определяются высшим законодательным органом РФ. Федеральные налоги создают основу доходной части федерального бюджета, за счет них поддерживается финансовая стабильность нижестоящих – региональных и местных бюджетов. Перечень федеральных налогов и сборов устанавливается НК РФ, эти налоги обязательны к уплате на всей территории РФ.

В Российской Федерации установлены следующие федеральные налоги (ст.13 НК РФ):

а) налог на добавленную стоимость (НДС);

б) акцизы;

в) налог на прибыль (доход) организаций;

г) налог на доходы физических лиц (НДФЛ);

д) государственная пошлина;

е) единый социальный налог (ЕСН);

ж) налог на добычу полезных ископаемых (НДПИ);

з) водный налог;

и) сборы за пользование объектами водных биологических ресурсов.

2. Региональные налоги – это обязательные платежи, право устанавливать которые в соответствии с Конституцией РФ или иными законодательными актами принадлежит субъектам РФ. Налоги субъектов РФ определяются исходя из тех функций по расходным полномочиям, которые законодательно отнесены к компетенции властей субъектов РФ. Поступления от налогов субъектов РФ либо зачисляются в бюджет субъекта РФ, либо распределяются между бюджетом субъекта РФ и местными бюджетами.

В соответствии со ст.14 НК РФ, существуют следующие региональные налоги:

а) налог на имущество организаций;

б) налог на игорный бизнес;

в) транспортный налог.

3. Местные налоги – это обязательные платежи физических и юридических лиц, поступающие в местные бюджеты. Они оказывают регулирующее воздействие на развитие социальной инфраструктуры. Платежи по местным налогам поступают в местные бюджеты. Это городские, районные, поселковые налоги. Общий порядок установления местных налогов предусмотрен ст.12 НК РФ. В соответствии с ней перечень местных налогов устанавливается НК РФ (ст.15) и нормативно-правовыми актами представительных органов местного самоуправления:

а) земельный налог;

б) налог на имущество физических лиц.

Разделение налогов по уровням власти обеспечивает осуществление государством регулирующей функции, позволяя ему воздействовать на социально-экономические процессы на федеральном, региональном и местном уровнях. Это разделение целесообразно проводить с учетом следующих принципов[2]:

- Налоговые доходы каждого уровня власти должны быть достаточны для финансирования закрепленных сфер или предметов ведения;

- Чем менее мобильна налоговая база, тем на более низком уровне государственной власти производится ее налогообложение. Например, высокой мобильностью обладают труд и капитал, а низкой – природные ресурсы и недвижимость. Поэтому целесообразно закрепить на федеральном уровне налогообложение доходов физических и юридических лиц, а на иных уровнях – налогообложение имущества;

- Большинство регулирующих налогов закрепляется на федеральном уровне;

- Косвенные налоги – акцизы, налог на добавленную стоимость, таможенные пошлины – взимаются на федеральном уровне;

- Число совместных сфер ведения по налоговым вопросам Федерации и ее субъектов должно быть минимизировано.

Глава 2. Роль налогов в формировании доходов бюджетов разных уровней

Всеобщий характер налогов обусловлен тем, что основное место в финансовой системе любого государства занимает бюджетная система, посредством которой образуются и используются общегосударственные централизованные денежные фонды. Формирование бюджета любого уровня осуществляется через систему государственных доходов. Доходы представляют собой часть национального дохода страны, обращаемого через различные виды денежных поступлений в собственность государства с целью создания финансовой базы для осуществления задач и функций.

При рассмотрении роли налогов в формировании доходов бюджетов различных уровней целесообразно классифицировать доходы по их видам. В соответствии с Бюджетным кодексом РФ доходы бюджетов образуются за счет налоговых и неналоговых видов доходов, а также за счет безвозмездных перечислений. К налоговым доходам относятся предусмотренные налоговым законодательством РФ федеральные, региональные и местные налоги. К неналоговым доходам относятся:

· доходы от внешнеэкономической деятельности;

· доходы от использования имущества, находящегося в государственной или муниципальной собственности;

· платежи при пользовании природными ресурсами;

· доходы от оказания платных услуг и компенсации затрат государства;

· доходы от продажи материальных и нематериальных активов;

· административные платежи и сборы;

· штрафы, санкции, возмещение ущерба;

· прочие неналоговые доходы.

К безвозмездным перечислениям относятся доходы, получаемые безвозмездно от физических или юридических лиц, международных организаций, правительств иностранных государств и зачисляемые в соответствующий бюджет.

2.1. Формирование доходов на федеральном уровне

Мы можем провести анализ значимости налоговых поступлений в структуре федерального бюджета РФ:

Таблица 1

Структура и динамика доходов федерального бюджета

в 2000-2004гг.[3]

| Доходы | 2000 г. | 2001 г. | 2002 г. | 2003 г. | 2004 г. | |

| Удельный вес, % | Удельный вес, % | Удельный вес, % | Удельный вес, % | Удельный вес, % | Изменение структуры по сравнению с 2003 г. | |

| Всего доходов | 100,0 | 100,0 | 100,0 | 100,0 | 100,0 |

|

| В том числе: | ||||||

| 1. Налоговые доходы – всего | 84,70 | 93,45 | 81,21 | 78,27 | 75,50 | -2,77 |

| в том числе: | ||||||

| 1.1 Налог на прибыль организации | 8,00 | 14,47 | 9,76 | 7,43 | 6,00 | -1,43 |

| 1.2 Налог на доходы физических лиц | 3,00 | 0,16 | - | - | - | - |

| 1.3 Налог на игорный бизнес | 0,02 | 0,03 | 0,05 | 0,05 | 0,01 | -0,04 |

| 1.4 Налог на добавленную стоимость | 34,81 | 43,27 | 36,39 | 39,13 | 36,03 | -3,10 |

| 1.5 Акцизы | 15,04 | 15,76 | 10,57 | 9,56 | 3,58 | -5,98 |

| 1.6 Федеральные лицензионные и регистрационные сборы | 0,07 | 0,11 | 0,04 | 0,06 | 0,05 | -0,01 |

| 1.7 Налог на покупку иностранных денежных знаков | 0,19 | 0,13 | 0,09 | - | - | - |

| Продолжение таблицы | ||||||

| Доходы | 2000 г. | 2001 г. | 2002 г. | 2003 г. | 2004 г. | |

| Удельный вес, % | Удельный вес, % | Удельный вес, % | Удельный вес, % | Удельный вес, % | Изменение структуры по сравнению с 2003 г. | |

| 1.8 Налог на совокупный доход | 0,13 | 0,26 | 0,27 | 0,34 | - | -0,34 |

| 1.9 Налог на операции с ценными бумагами | 0,04 | 0,03 | 0,04 | 0,03 | 0,03 | - |

| 1.10 Платежи за пользование природными ресурсами | 1,39 | 3,12 | 8,64 | 7,56 | 10,19 | +2,63 |

| 1.11 Таможенные пошлины и иные таможенные сборы и платежи | 21,57 | 15,97 | 15,25 | 13,89 | 19,42 | +5,53 |

| 1.12 Государственная пошлина | - | - | - | 0,11 | 0,11 | - |

| 1.13 Другие налоги, сборы, пошлины | 0,44 | 0,14 | 0,11 | 0,11 | 0,08 | -0,03 |

| 2. Передача налоговых доходов в целевые бюджетные фонды | 0,04 | - | - | - | - | - |

| 3. Неналоговые доходы – всего | 7,76 | 5,38 | 4,91 | 6,03 | 8,00 | +1,97 |

| 4. Доходы целевых бюджетных фондов – всего | 7,58 | 1,17 | 0,65 | 0,58 | 0,52 | -0,06 |

| 5. Единый социальный налог, зачисляемый в федеральный бюджет | - | - | 13,23 | 15,12 | 15,98 | +0,86 |

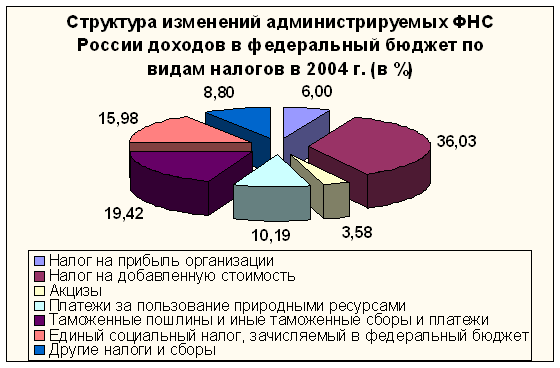

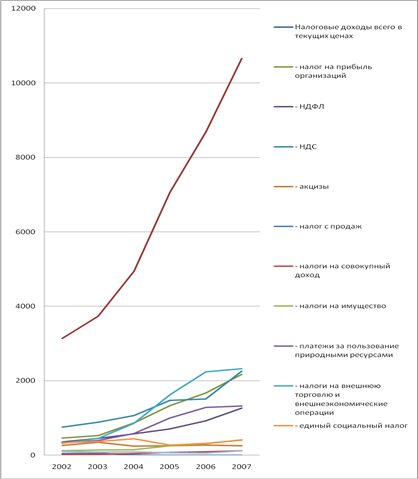

Прежде всего, обращает на себя внимание доля налоговых доходов, которая в 2000 г. составляла 84,7% структуры доходов, а в 2004 г. – 75,5%. По значимости в доходах федерального бюджета в 2004 г. можно выделить: налог на добавленную стоимость – 36,03%; таможенные пошлины, иные таможенные сборы и платежи – 19,42; платежи за пользование природными ресурсами – 10,19%. Наибольший прирост по сравнению с 2003 г. дали таможенные пошлины и иные таможенные сборы и платежи (+5,53%).

Таким образом, как видно из таблицы 1, имеет место изменение структуры доходов федерального бюджета, связанное со снижением налогового бремени, продолжением налоговой реформы, изменением распределения некоторых налогов по уровням бюджетов, а также возрастанием ряда неналоговых поступлений, в частности налогов от экспорта.

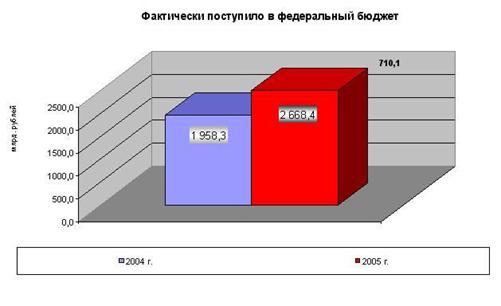

Если сравнивать 2004 г. и 2005 г., то можно отметить следующие изменения[4]:

В 2005 году в федеральный бюджет страны поступило администрируемых ФНС России доходов 2 668,4 млрд. рублей, что на 710,1 млрд. рублей, или в 1,4 раза больше, чем в 2004 году.

Основная масса администрируемых ФНС России доходов федерального бюджета была обеспечена поступлениями НДС (38,4%), налога на добычу полезных ископаемых (32,0%), налога на прибыль (14,1%), единого социального налога (10,0%) и акцизов (3,4%).

Поступления налога на прибыль организаций в федеральный бюджет Российской Федерации в 2005 году составили 377,6 млрд. рублей. По сравнению с 2004 годом они выросли на 171,9 млрд. рублей, или в 1,8 раза.

Поступления единого социального налога, зачисляемого в федеральный бюджет, в 2005 году составили 267,5 млрд. рублей и снизились по сравнению с 2004 годом на 39,5%, что связано со снижением налоговой ставки с 1 января 2005 года.

Поступления налога на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации, в 2005 году составили 1 025,7 млрд. рублей и по сравнению с 2004 годом выросли на 276,6 млрд. рублей, или в 1,4 раза.

Налога на добавленную стоимость на товары, ввозимые на территорию Российской Федерации из Республики Беларусь, поступило в 2005 году 20,9 млрд. рублей.

Поступления по сводной группе акцизов в федеральный бюджет составили в 2005 году 89,5 млрд. рублей и выросли относительно 2004 года на 25,1%.

Поступления акцизов на спирт этиловый из всех видов сырья и спиртосодержащую продукцию в федеральный бюджет Российской Федерации в 2005 году составили 3,6 млрд. рублей, что на 15,3% меньше, чем в 2004 году.

В федеральный бюджет в 2005 году мобилизовано акцизов на табачную продукцию, производимую на территории Российской Федерации, 28,9 млрд. рублей, что на 24,2% больше поступлений 2004 года.

Поступления акцизов на нефтепродукты (бензин автомобильный, дизельное топливо и моторные масла) в федеральный бюджет в 2005 году составили 45,8 млрд. рублей и относительно 2004 года выросли на 14,1%.

Налога на добычу полезных ископаемых (далее – НДПИ) в 2005 году поступило в федеральный бюджет 854,5 млрд. рублей, в том числе: на добычу нефти – 761,3 млрд. рублей; на добычу газа горючего природного – 79,2 млрд. рублей; на добычу газового конденсата из всех видов месторождений – 5,0 млрд. рублей.

В целом по сравнению с 2004 годом поступления НДПИ выросли в 2 раза, в том числе налога на добычу нефти – более чем в 2,1 раза.

Страховых взносов, зачисляемых в Пенсионный фонд Российской Федерации, поступило 634,1 млрд. рублей, что на 29,8% больше, чем 2004 году.

В Фонд социального страхования поступило 53,2 млрд. рублей, что на 23,8% больше, чем в 2004 году, в Федеральный фонд обязательного медицинского страхования – 31,7 млрд. рублей (в 4,9 раза больше) и в территориальные фонды обязательного медицинского страхования – 87,8 млрд. рублей (на 17,5% меньше).

Снижение поступлений в территориальные фонды обязательного медицинского страхования обусловлено снижением налоговой ставки с 1 января 2005 года.

2.2 Формирование доходов на региональном уровнеСоотношение налоговых поступлений между федеральным бюджетом и бюджетами субъектов РФ в последние годы имело разную динамику. В настоящее время наблюдается некоторое преобладание доли федерального бюджета, связанное с реализацией правительством РФ целого ряда программ реформирования экономики и финансов, социальной сферы, принятием существенных поправок в Бюджетный и Налоговый кодексы РФ.

Естественным стремлением каждого региона является повышение финансовой независимости и устойчивости. Это – основной аспект формирования налоговой политики на региональном уровне. Главное средство для этого — увеличение налоговых поступлений.

Налоговые поступления могут быть увеличены несколькими способами:

1. Введение новых налогов. Основное достоинство этого способа — стабильное, прогнозируемое поступление средств. Сложность заключается в том, что от обоснования необходимости нового налога до его фактического введения проходит длительное время.

2. Увеличение ставок налогов. Достоинство — быстрый эффект. Недостаток — ставки большинства налогов находятся на предельном уровне и не могут быть повышены. Кроме того, быстро возникающий при повышении ставок налога эффект в виде увеличения поступлений в дальнейшем уменьшается.

3. Повышение собираемости начисленных налогов. Достоинство — отсутствие потребности в законодательных решениях. Кроме того, мероприятия по повышению собираемости налогов проводятся постоянно и заключаются в совершенствовании учета налогоплательщиков, выявлении налогоплательщиков, уклоняющихся от налогового учета, и других формах налогового администрирования[5]. Но указанный способ не может дать значительного экономического эффекта ввиду того, что собираемость по основным видам налогов и так находится на достаточно высоком уровне, а уровень стопроцентной собираемости достижим только теоретически.

4. Сокращение количества плательщиков, пользующихся льготами. Достоинство — теоретическое увеличение поступления налогов. Недостатки — возможные социальные недовольства и ухудшение финансового положения бывших льготников, что ведет к их неплатежеспособности.

Похожие работы

... , пенсионное обеспечение и социальные нужды. Недофинансирование внебюджетных социальных фондов может негативно сказаться указанных выше направлениях. Глава 3. Совершенствование налоговой системы РФ 3.1 Основные итоги реформирования налоговой системы РФ Налоговая реформа в России продолжается уже более пятнадцати лет. Были и положительные, были и отрицательные результаты этой реформы. ...

... в виде декларации. За правильностью уплаты налогов следит налоговая инспекция, главная обязанность которой — сбор налогов и других обязательных платежей в бюджет. 2 ПУТИ РЕФОРМИРОВАНИЯ НАЛОГОВОЙ СИСТЕМЫ РФ 2.1 Направления налоговой реформы Основы налоговой системы будут определяться новым Налоговым Кодексом РФ. Надо сказать, что ряд принципиальных положений проекта Налогового Кодекса ...

... роль, особенно в период перехода российской экономики на рыночные отношения, а также препятствует инвестициям как отечественным, так и иностранным. §3. Реформирование налоговой системы Российской Федерации Одним из приоритетных направлений реформирования российской экономики на сегодняшний день является реформирование сложившейся системы налогообложения. Налоги являются одним из основных ...

... и отмена налогов, сборов, пошлин и других платежей, а также льгот их плательщикам осуществляется высшим органом законодательной власти и в соответствии с вышеуказанным кодексом. Налоговая система Российской Федерации разделяет налоги на 3 вида: Федеральные; Республиканские налоги и сборы республик в составе РФ, национально - государственных и административных образований, устанавливаемые ...

0 комментариев