Навигация

Антиинфляционная политика в современной России

21. Антиинфляционная политика в современной России

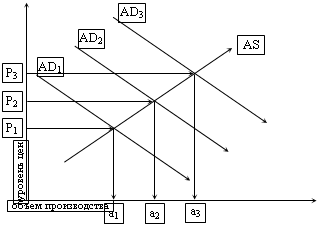

Антиинфляционная политика. Это комплекс мер по государственному регулированию экономики, направленных на борьбу с инфляцией. В ответ на взаимодействие факторов инфляции спроса и инфляции издержек оформились две основные линии антиинфляционной политики – дефляционная политика (или регулирование спроса) и политика доходов (или регулирование издержек). Кроме того, появилось новое направление – конкурентное стимулирование производства. Рассмотрим их подробнее.

Дефляционная политика – это методы ограничения денежного спроса через денежно-кредитный и налоговый механизмы путем снижения государственных расходов, повышения процентной ставки за кредит, усиления налогового пресса, ограничения денежной массы и т.д. Особенность действия дефляционной политики заключается в том, что она, как правило, вызывает замедление экономического роста и даже кризисные явления. Поэтому большинство правительств при её проведении в 60-70-х гг. проявляли сдержанность или вовсе отказывались от неё.

В России чрезвычайно жесткая дефляционная политика привела к тому, что величина денежной массы (агрегат М2) по отношению к ВВП составляла по итогам 1995 г. всего лишь 13,5%, что намного ниже утвержденного Советом Безопасности РФ допустимого уровня (50%). Это также ниже значений коэффициента монетизации как в промышленно развитых государствах, так и в развивающихся странах.

Результатом такого непомерного сжатия денежного предложения вместо устойчивого, реального преодоления инфляции явились искусственное её подавление с помощью задержек выплаты заработной платы и пенсий, всеобщий платежный кризис и стагнация производства.

Политика доходов предполагает параллельный контроль над ценами и заработной платой путем полного их замораживания или установления пределов их роста. По социальным мотивам этот вид антиинфляционной политики доходов в США при президенте Николсоне, в Великобритании при лейбористских правительствах, в Скандинавских странах свидетельствует об ограниченности ее результатов. Во-первых, замедление роста цен вызвало дефицит на некоторые товары, а во-вторых, рост цен сдерживался лишь на определенное время, с отменой ограничений он снова ускорялся.

Варианты антиинфляционной политики выбирались в зависимости от приоритетов. Если ставилась цель сдерживания экономического роста, то проводилась дефляционная политика; если же стимулирование экономического роста, то предпочтение отдавалось политике доходов. В случае, когда было обуздание инфляции любой ценой, параллельно использовались оба метода.

С целью полной или частичной компенсации потерь населения от инфляции проводится полная или частичная индексация.

Данный метод применялся в конце 40-х – начале 50-х гг. при инфляции, вызванной переходом от военной экономики к нормальным рыночным условиям. Вновь индексация стала применяться в 70-е гг. в связи с развертыванием галопирующей инфляции. В большинстве ведущих промышленно развитых стран она распространялась на меньшую часть трудового населения (в США, например, на 10%). Исключением была Италия, где под давлением профсоюзов была введена полная индексация.

В конце 70-х – начале 80-х гг. в промышленно развитых странах в борьбе с галопирующей инфляцией все чаще стали применяться консервативные варианты с применением дефляционных мер: более жесткого ограничения государственных расходов, особенно хозяйственных и социальных; сдерживания роста бумажно-денежной массы путем проведения политики таргетирования денежного обращения, т.е. жесткого сдерживания денежной массы в пределах установленных ориентиров.

Конкурентное стимулирование производства включает меры как по прямому симулированию предпринимательства путем значительного снижения налогов на корпорации, так и по косвенному стимулированию сбережений населения путем снижения подоходного налога.

Вместе с тем стали применяться меры, стимулирующие рыночную конкуренцию и снижающие её воздействие на цены и спираль «заработная плата-цены». Например, в США администрация Р.Рейгана отказалась от государственной поддержки таких малоконкурентных отраслей, как черная металлургия, автомобилестроение, текстильная и обувная промышленность, что вызвало волну слияний крупных компаний. В результате резко возросшая конкуренция способствовала уменьшению инфляции до «ползучих» форм, а также ослаблению инфляционной спирали «заработная плата-цены».

22. Валютная система

Валютная система — это форма организации валютных отношении, закрепленная национальным законодательством (национальная система) или межгосударственным соглашением (мировая и региональная системы).

Валютные отношения представляют собой разновидность денежных отношений, возникающих при функционировании денег в международном обороте. Деньги, обслуживающие международные отношения, называются валютой.

Различают национальную, мировую и региональную валютные системы.

Национальная валютная система сформировалась в рамках национальной денежной системы, которая регламентировала порядок денежных расчетов данной страны с другими странами. Постепенно она обособилась от денежной системы

Основные элементы национальной валютной системы:

• национальная валюта;

• национальное регулирование международной валютной ликвидности;

• режим курса национальной валюты;

• национальное регулирование валютных ограничений и условий конвертируемости национальной валюты;

• режим национальных рынков валюты и золота;

• национальные органы, осуществляющие валютное регулирование (законодательные органы, центральный банк, Минфин, Минэкономики, таможенный комитет и др.).

По мере интернационализации хозяйственных связей на основе национальных валютных систем формируются механизмы межгосударственного регулирования международных валютных отношений мировая и региональная валютные системы. Их основные принципы юридически закреплены межгосударственными соглашениями.

Основные элементы мировой и региональной валютных систем:

• виды денег, выполняющих функции международного платежного и резервного средства;

• межгосударственное регулирование международной валютной ликвидности;

• межгосударственная регламентация режимов валютного курса;

• межгосударственное регулирование валютных ограничений и условий валютной конвертируемости;

• режим мировых рынков валюты и золота;

• международные валютно-кредитные организации, осуществляющие межгосударственное регулирование валютных отношений (Международный валютный фонд (МВФ), Европейский центральный банк).

Национальная валютная система базируется на национальной валюте. Национальная валюта — денежная единица страны. Она существует в наличной форме (банкноты, монеты) и в безналичной (остатки на банковских счетах). Ее эмитентами являются национальные коммерческие и центральные банки.

В послевоенный период главными формами мировых денег стали резервные валюты и международные денежные единицы — СПЗ и евро (до 1 января 1999 г. - ЭКЮ).

Первоначально единственным видом мировых денег было золото, причем в форме слитков. Постепенно с целью снижения издержек обращения в международных расчетах стали использоваться национальные золотые монеты и кредитные орудия обращения. С 20-х гг. XX в. функции мировых денег наряду с золотом стали выполнять национальные валюты Англии и США. Они получили название резервных валют. Под этим термином понимается конвертируемая национальная валюта, выполняющая функции международного платежного и резервного средства.

Вначале главной резервной валютой был фунт стерлингов, но постепенно его позиции стали ослабевать, начала повышаться роль доллара США. Выполнение той или иной валютой функций международного платежного и резервного средства зависит от позиций, которые занимает страна — эмитент валюты на международном рынке товаров и капиталов. Изменение этих позиций привело к утрате фунтом стерлингов роли резервной валюты в конце 60-х годов, к относительному снижению роли доллара США и повышению роли немецкой марки и японской иены в 80—90-х годах.

В 70-е годы МВФ выпустил новый вид международных ликвидных активов — международную денежную единицу СПЗ (специальные права заимствования), или СДР. В рамках Европейской валютной системы, созданной в 1979 г., стала выпускаться международная денежная единица экю (европейская валютная единица), которая в 1999 г. была заменена евро.

Международные денежные единицы являются наднациональными коллективными валютами, особым видом мировых кредитных денег. Они отличаются от национальных валют, во-первых, по эмитенту (выпускаются не национальными банками, а международными валютно-кредитными организациями) и, во-вторых, по форме (выпускаются только в безналичной форме записей на счетах).

Золото выполняет функцию международного резервного средства. Важный элемент валютной системы — регулирование международной валютной ликвидности на национальном и межгосударственном уровне. Под международной валютной ликвидностью понимается способность отдельной страны или всех стран своевременно погашать свои международные обязательства.

Компонентами международной валютной ликвидности являются:

• официальные золотовалютные резервы (запасы золота и резервных валют, принадлежащих государству);

• счета в СПЗ и евро;

• резервная позиция в МВФ.

Резервная позиция в МВФ означает право страны — члена МВФ на автоматическое получение у МВФ безусловных кредитов в иностранной валюте (в пределах 25% от квоты страны в МВФ).

Следующий элемент валютной системы характеризует порядок установления курсовых соотношений между валютами, т.е. режим валютного курса. Различают фиксированный, «плавающий» курсы валют и их варианты, объединяющие в различных комбинациях отдельные элементы фиксированного и «плавающего» курсов.

При режиме фиксированного валютного курса центральный банк устанавливает курс национальной валюты на определенном уровне по отношению к валюте какой-либо страны, к которой «привязана» валюта данной страны, к «валютной корзине» (обычно в нее входят валюты основных торгово-экономических партнеров) или к международной денежной единице. Особенность фиксированного курса в том, что он остается неизменным в течение более или менее продолжительного времени (нескольких лет или нескольких месяцев), т.е. не зависит от изменения спроса и предложения на валюту. Изменение фиксированного курса происходит в результате его официального пересмотра (девальвации — понижения или ревальвации — повышения).

Режим фиксированного валютного курса обычно устанавливается в странах с жесткими валютными ограничениями и неконвертируемой валютой. На современном этапе его применяют в основном развивающиеся страны.

Для стран, где валютные ограничения отсутствуют или незначительны, характерным является режим «плавающих», или колеблющихся, курсов. При таком режиме валютный курс относительно свободно меняется под влиянием спроса и предложения на валюту. Режим «плавающего» курса не исключает проведения центральным банком тех или иных мероприятий, направленных на регулирование валютного курса.

К промежуточным между фиксированным и «плавающим» вариантами режима валютного курса можно отнести:

• режим «скользящей фиксации» — центральный банк ежедневно устанавливает валютный курс исходя из определенных показателей:

уровня инфляции, состояния платежного баланса, изменения величины официальных золотовалютных резервов и др.;

• режим валютного коридора — центральный банк устанавливает верхний и нижний пределы колебания валютного курса. Режим «валютного коридора» называют как режимом «мягкой фиксации» (если установлены узкие пределы колебания), так и режимом «управляемого плавания» (если коридор достаточно широк). Чем шире «коридор», тем в большей степени движение валютного курса соответствует реальному соотношению рыночного спроса и предложения на валюту;

• режим «совместного», или «коллективного плавания» валют — курсы валют стран — членов валютной группировки поддерживаются по отношению друг к другу в пределах «валютного коридора» и «совместно плавают» вокруг валют, не входящих в группировку.

Объектом национального и межгосударственного регулирования являются валютные ограничения и режим конвертируемости валют.

Валютные ограничения — это введенные в законодательном или административном порядке ограничения операций с национальной и иностранной валютой, золотом и другими валютными ценностями.

Различают ограничения платежей и переводов по текущим операциям платежного баланса и по финансовым операциям (т.е. операциям, связанным с движением капиталов и кредитов), по операциям резидентов и нерезидентов.

На межгосударственном уровне осуществляется регулирование валютных ограничений по текущим операциям. Страны — члены МВФ могут взять на себя обязательство по ст. VIII Устава МВФ не вводить ограничения по текущим международным операциям либо присоединиться к ст. XIV, допускающей сохранение таких ограничении на «переходный период», т.е. на период до подписания ст. VIII. На начало 1997 г. 116 государств из более чем 180 стран — членов МВФ присоединились к ст. VIII. Ограничения по финансовым операциям сохраняются в большинстве стран.

От количества и вида практикуемых в стране валютных ограничений зависит режим конвертируемости валюты. Валютная конвертируемость (обратимость) — это возможность конверсии (обмена) валюты данной страны на валюты других стран. Различают полностью конвертируемые (обратимые) валюты, частично конвертируемые и неконвертируемые (необратимые).

Полностью конвертируемыми («свободно используемыми», согласно терминологии МВФ) являются валюты стран, в которых практически отсутствуют валютные ограничения по всем видам операций для всех держателей валюты (резидентов и нерезидентов). Таких стран на современном этапе примерно 20. К ним относятся, в частности, США, ФРГ, Япония, Великобритания, Канада, Дания, Нидерланды, Австралия, Новая Зеландия, Сингапур, Малайзия, Гонконг, Арабские нефтедобывающие страны.

При частичной конвертируемости в стране сохраняются ограничения по отдельным видам операций и/или для отдельных держателей валюты. Если ограничены возможности конверсии для резидентов, то конвертируемость называется внешней, если для нерезидентов — внутренней. Наибольшее значение с точки зрения связи внутреннего рынка с мировым имеет конвертируемость по текущим операциям платежного баланса, т.е. возможность без ограничений осуществлять импорт и экспорт товаров. Большинство промышленно развитых стран перешли к данному типу частичной конвертируемости в середине 60-х годов.

Валюта называется неконвертируемой, если в стране действуют практически все виды ограничений, и прежде всего запрет на покупку-продажу иностранной валюты, ее хранение, вывоз и ввоз. Неконвертируемая валюта характерна для многих развивающихся стран.

Мировая валютная система

Первая послевоенная мировая валютная система получила название Бреттон-Вудской валютной системы, так как ее основные принципы были определены в статьях Соглашения о МВФ, принятого на международной валютно-финансовой конференции ООН, состоявшейся в Бреттон-Вудсе (США) в 1944 г. Указанное соглашение выполняет роль Устава МВФ.

Бреттон-Вудское соглашение впервые закрепило официально статус резервных валют за долларом США и фунтом стерлингов. Это позволяло США и Великобритании погашать международную задолженность своей национальной валютой.

Бреттон-Вудскую систему называют системой золотодолларового стандарта, так как связь всех валют с золотом осуществлялась через размен доллара на золото.

Все страны — члены МВФ устанавливали паритеты своей валюты в золоте или долларах США и не могли изменять их без согласия МВФ более чем на 10%. Рыночные курсы валют жестко привязывались к доллару США: они не могли отклониться от долларовых паритетов более чем на ± 1%. Поддержание валютных курсов в этих пределах обеспечивалось центральными банками с помощью покупки-продажи долларов за свою национальную валюту.

В построении данной валютной системы нашли отражение господствующие позиции США в мировой экономике. В начале 70-х годов структурные принципы Бреттон-Вудской валютной системы перестали соответствовать новой расстановке сил в мире и она постепенно развалилась.

Новая, ныне действующая мировая валютная система, получившая название Ямайской валютной системы, была оформлена соглашением стран членов МВФ, заключенным на международной конференции в Кингстоне (Ямайка) в 1976 г.

В соответствии с ямайскими поправками к Уставу МВФ ни одна из национальных валют не получила де-юре статус резервной валюты. Роль главного международного платежного и резервного средства была закреплена за коллективной валютой СПЗ.

Несмотря на утрату юридического статуса резервной валюты, доллар США де-факто остался главной резервной валютой. Наряду с долларом функции международного платежного и резервного средства выполняют немецкая марка и японская иена. В этом отражаются ведущие позиции США, ФРГ и Японии.

Ямайское соглашение впервые юридически оформило, демонетизацию золота. Это выразилось в отмене:

• официальной цены на золото;

• фиксации золотого содержания валют и, значит, золотых паритетов (формально основой валютных паритетов в Уставе МВФ объявлены СПЗ):

• взносов золота странами — членами МВФ в его капитал. Однако несмотря на юридическое устранение золота из мировой валютной системы, оно продолжает выполнять такую функцию мировых денег, как международное резервное средство.

В соответствии с измененным Уставом МВФ каждая страна имеет право выбрать любой режим валютного курса.

Региональные валютные системы

Углубление процессов западно-европейской валютной интеграции привело к созданию Европейской валютной системы (ЕВС), которая представляет собой региональную валютную систему и одновременно является элементом современной мировой валютной системы.

ЕВС была создана в 1979 т. Важнейшим фактором развития этой региональной валютной системы являлся механизм ЭКЮ — специальной европейской расчетной единицы, основанной на «корзине» из 10 валют стран Западной Европы во главе с маркой ФРГ (на 1/3). В отличие от СДР ЭКЮ применялся и в частных операциях банков и фирм. Квота национальных валют — компонентов ЭКЮ — определялась экономическим потенциалом стран (их долей в совокупном ВНП и товарообороте ЕС) и подлежала пересмотру каждые пять лет. При пересмотре «корзины» все активы и пассивы переоценивались по новому курсу. Последний раз структура ЭКЮ была зафиксирована в сентябре 1989 г., удельный вес валют в процентах составлял: немецкая марка — 30,1; французский франк — 19,0; фунт стерлингов — 13,0; итальянская лира — 10,0; голландский гульден — 9,4: бельгийский франк — 7,6; испанская песета — 5,3; прочие — 5,45.

В отличие от Ямайской валютной системы, юридически закрепившей демонетизацию золота, ЕВС использовала золото в качестве частичного обеспечения ЭКЮ, объединив 20% официальных золотодолларовых резервов стран-членов.

Режим валютных курсов был основан на совместном «плавании» валют в установленных пределах взаимных колебаний курсов (± 2,25% от центрального курса, для Италии — 6% с учетом нестабильности ее валютно-экономического положения). С августа 1993 г. пределы колебаний были временно расширены до ± 15%.

В ЕВС осуществлялось межгосударственное региональное валютное регулирование через Европейский валютный институт (до 1994 г. — Европейский фонд валютного сотрудничества), который предоставлял центральным банкам кратко- и среднесрочные кредиты для покрытия временного дефицита платежных балансов и расчетов, связанных с валютной интервенцией.

С 1 января 1999 г. осуществлен официальный переход Европейского Союза к единой валюте — евро, хотя фактически новые денежные знаки (евробанкноты и монеты) вошли в обращение в 2002 г.

К формированию единого валютного союза Европа движется уже в течение длительного времени. Первый этап этого процесса начался в 1990 г. с либерализации движения капитала. Второй этап — создание в 1994 г. во Франкфурте-на-Майне Европейского центрального банка. В соответствии с договором, подписанным в Маастрихте, третий этап становления валютного союза начался с 1 января 1999 г.

С этой даты обменные курсы национальных валют стран ЕС по отношению к евро и между собой зафиксированы по взаимной договоренности и без права отзыва. Европейский центральный банк в настоящее время проводит единую денежную и кредитную политику.

Третий этап создания валютного союза характеризуется трехлетним переходным периодом.

В соответствии с договором, подписанным в Маастрихте, основными требованиями для допуска стран к участию в ЕВС являются следующие:

— государственный долг не должен превышать 60% ВВП:

— дефицит государственного бюджета — не более 3% ВВП;

— обеспечение установленных в ЕС пределов колебаний взаимных валютных курсов (+15%);

— ежегодный рост цен не выше чем 1,5 % сверх среднего уровня инфляции в трех наиболее приоритетно развивающихся странах ЕС;

— средний размер процентных ставок не выше 2% сверх среднего уровня ставок в этих же странах.

Страны ЕС образуют второй по величине экономический и валютный рынок в мире. С начала деятельности ЕВС в 1999 г. произошел переход биржевых курсов на евровалюту. В. перспективе ЕВС будет способствовать появлению большого рынка еврозаймов, исчезнет разница в процентных ставках, которая основывается на ожиданиях изменения курсов. Займы в экю уже в настоящее время пересчитаны в евровалюту в пропорции 1:1. Инвесторы тем самым повышают долю евровалюты в портфелях ценных бумаг. ЕВС представляет собой логичное дополнение внутренних национальных рынков. Общая валюта повышает эффективность ценообразования и укрепляет конкурентоспособность, ускоряя рост и повышая надежность долгосрочных инвестиций. В валютном союзе отпадают риски изменения курсов валют-участниц и в результате связанные с этим операционные расходы и расходы на хеджирование.

Банки в Европе должны будут ориентироваться на фундаментальные изменения их основной деятельности. Частным примером этого является развитие европейской межгосударственной системы расчетов. Так, система «ТАРГЕТ» центральных банков стран ЕС объединит национальные системы.

Единая валюта стран ЕС непосредственно затрагивает интересы России, так как Евросоюз является основным торгово-эко-номическим партнером Российской Федерации (на долю ЕС приходится около 50% нашей внешней торговли и 60% иностранных инвестиций). Обострение конкуренции в финансово-экономической сфере ЕС усилит проблемы, стоящие перед РФ.

Балансы международных расчетов

Международные экономические, политические, социальные и культурные отношения страны находят свое аналитическое выражение в балансах международных расчетов. Они занимают важное место в системе агрегатных экономических показателей, поскольку отражают перераспределение национального дохода между странами. Поэтому при определении ВНП и национального дохода учитывается чистое сальдо международных требований и обязательств.

Балансы международных расчетов — это соотношение денежных требований и обязательств, поступлений и платежей одной страны по отношению к другим странам. Основными видами таких балансов являются: расчетный баланс, баланс международной задолженности, платежный баланс.

Расчетный баланс — это соотношение требований и обязательств данной страны на какую-либо дату по отношению к другим странам независимо от сроков наступления платежей. Такие требования и обязательства возникают в результате экспорта (импорта) товаров и услуг, предоставления (получения) займов и кредитов.

Различают расчетные балансы за определенный период и на определенную дату. Активные статьи расчетного баланса за соответствующий календарный период показывают сумму новых требований данной страны к иностранным государствам и произведенные ею инвестиции за границей. Пассивные статьи отражают вновь возникшие обязательства страны по кредитам и инвестициям иностранных государств. Расчетный баланс за период показывает лишь динамику требований и обязательств одной страны по отношению к другим государствам, но по нему нельзя выявить валютно-финансовое положение страны в целом.

Для оценки международной расчетной позиции страны важное значение имеет баланс на определенную дату (на начало или конец года), который отражает соотношение всех требований и обязательств данной страны к загранице независимо от периода их возникновения и срока оплаты. Его активное сальдо показывает, что страна больше предоставляла, чем привлекала, кредитов и инвестиций и как кредитор она будет получать валютные поступления в будущем. Пассивное сальдо расчетного баланса на определенную дату характеризует позицию страны как нетто-должника и показывает размер ее будущих платежей иностранным государствам, не покрытых поступлениями.

Баланс международной задолженности широко используется в статистических исследованиях развитых и развивающихся стран. Он близок к расчетному, но отличается от него набором статей и имеет свои особенности в отдельных странах. Например, в США применяется так называемый «баланс международных инвестиций»

Платежный баланс занимает центральное место в балансах международных расчетов. Он представляет собой количественное и качественное выражение масштабов, структуры и характера внешнеэкономических связей государства.

Похожие работы

... , ведущие национальные банкноты, главным образом английский фунт стерлингов и доллар США. Роль денег в рыночной экономике.[16] Деньгам принадлежит ключевая роль в рыночной экономике. Проявляется это в следующем. 1. Общественная роль денег, их функция в экономической системе состоит в том, что они выступают в качестве связующего звена между товаропроизводителями. Будучи конкретизированными, в ...

... , информация, расследовательские и судебные издержки, затраты на содержание преступников и т.д.) и требует от государств затраты значительных собственных средств. Заключение Итак, мы рассмотрели рассмотреть функции денег, роль денег в современной рыночной экономике, а также основные противоречия между экономикой и национальными деньгами. Из всего вышеизложенного можно сделать следующие выводы ...

... средства, хранящиеся на депозитных счетах (срочных), знаки стоимости, т.е. представители денежного товара -золота. Факторы , влияющие на развитие этой функции: - увеличение денежных доходов населения - укрепление коммерческого расчета - изменение структуры потребления и т.д. РОЛЬ ДЕНЕГ В РЫНОЧНОЙ ЭКОНОМИКЕ. Роль и значение денег проявляется в результатах участия денег в установлении цены ...

... потребления) и дало возможность Марксу построить его замечательную теорию реализации общественного продукта в капиталистическом обществе" [6, c.92]. Глава 3. Понятие "невидимой руки" и его роль в объяснении рыночной экономики 3.1 “Понятие невидимой руки” Предположение, введённое Адамом Смитом, согласно которому отдельная личность, стремясь к собственной выгоде, независимо от её воли и ...

0 комментариев