Навигация

Совершенствование системы налогообложения

3.2. Совершенствование системы налогообложения

в Республике Беларусь

Налоговая система Республики Беларусь была сформирована в 1992 г. в экстренном режиме в условиях рвущихся экономических связей между республиками, входившими ранее в единый народнохозяйственный комплекс, что изначально предопределило её несовершенство. Нарастающий экономический кризис обострил проблему мобилизации доходов в государственный бюджет и потому налоговая политика того периода приобрела исключительно фискальный характер, который выразился в чрезмерном изъятии доходов у плательщиков и в недостаточно эффективных способах его осуществления. Ориентируясь на ужесточение налогового режима, разработчики налогов не смоделировали своих решений на платёжеспособность плательщиков и получили результат обратный ожидаемому: началось массовое уклонение о налогов и сокращением налоговой базы. В белорусской экономике явно обозначилась ситуация, когда по образному выражению оказалось, что "налог убит налогом". Это побудило государство пойти на постепенное снижение тяжести налогового процесса.

С 1992 года проводились многочисленные корректировки налогового законодательства, которые несколько уменьшали уровень налогового изъятия, но принципиально не улучшали саму налоговую систему.

Она всё более утяжелялась множеством инструктивных указаний, требований, разъяснений, из дебрей которых выпутаться были способны лишь немногие высокопрофессиональные специалисты.

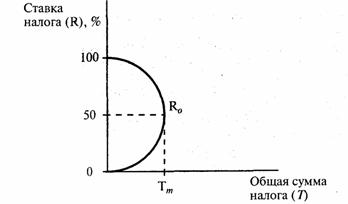

Общепризнанной аксиомой выступает утверждение, что в период спада общественного производства при незначительных инвестициях и большом уровне безработицы государства должны осуществлять стимулирующую налоговую политику, направленную на повышение спроса, рост ВВП, увеличение занятости населения. Доказано, что снижение налогов даёт существенный эффект для подъёма экономики, так как оно приводит к росту доходов населения, повышению совокупного спроса, а следовательно, и совокупного предложения через расширение объёмов производства. Одновременно возрастают объёмы предпринимательских инвестиций в развитие малого и среднего бизнеса, происходит постепенное оживление всех сфер деятельности. Иными словами, стимулирующая налоговая политика базируется на мультипликационном эффекте налогов и оказывает реальное позитивное воздействие на общество.

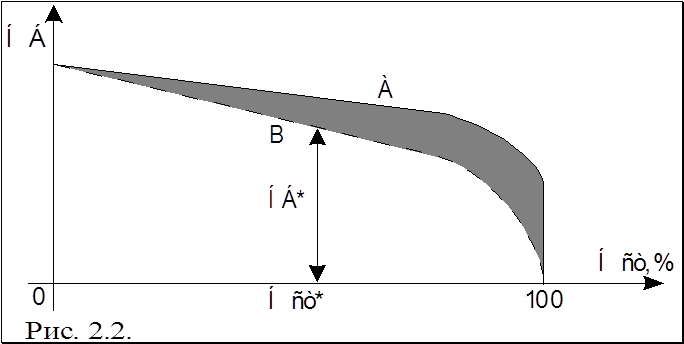

В аспекте проведения эффективной налоговой политики большое значение имеет обоснование той оптимальной доли изъятий доходов предприятий в бюджет, при которой достигается сочетание интересов государства и плательщиков и которая не препятствует экономическому прогрессу. Эмпирическим путём установлено, что если уровень налоговой нагрузки на доходы предприятий превышает 35 %, то возникают стагнация производства, затем его спад, так как сокращаются капитальные вложения и нарушается воспроизводственный цикл. С учётом данного положения анализ уровня налогового давления на экономику, его оценка и обоснованные выводы имеют важнейшее значение для принятия эффективных решений в вопросах налоговых отношений. В опубликованных разными ведомствами аналитических материалах приводятся цифровые данные о размерах налоговых изъятий в государственный бюджет и во внебюджетные фонды. Но если ориентироваться даже на наименьшие из них, представленные Министерством по налогам и сборам, то уровень налоговой нагрузки и его динамика не прибавляют оптимизма по поводу позитивного воздействия налоговой системы на экономику.

Практика свидетельствует также о том, что многие предприятия выплачивают налоги по сумме, превышающей размер прибыли, а некоторым приходится расплачиваться с государством даже при отсутствии прибыли. В результате предприятия изымают средства из амортизационных отчислений, обостряя проблемы накоплений, расширения инвестиционной деятельности. Следствием является то, что налоги и неналоговые платежи перекладываются на потребителей.

Таким образом, важным отличием налоговой системы Республики Беларусь являются существенные расхождения в налоговой структуре. Если в экономически развитых странах основная доля доходов бюджета (от 50 до 70%) приходится на прямые налоги (индивидуальный подоходный налог, налог на прибыль корпораций, взносы на социальное страхование и имущественные налоги), то в РБ, как ив других странах с переходной экономикой, основную долю доходов бюджета (60-65%) составляют косвенные налоги (НДС, акцизы, оборотные налоги, налог с продажи и т. д.), то есть налоги на потребление, многие из которых оказывают наиболее сильное искажающее давление на производство и инвестиции [19, c.6].

Прямыми налогами облагается имущество налогоплательщиков и их доходы. Они используются как регулирующий фактор, способствующий соблюдению принципа социальной справедливости по отношению к более и менее обеспеченным субъектам налоговых отношений. В число прямых налогов включаются: налог на недвижимость, на землю, на природные ресурсы, на прибыль и доходы, целевой транспортный сбор.

Учитывая способы и возможности переложения налогов, нельзя считать прямые налоги более эффективными или полезными для экономики, чем косвенные. Тем не менее, прямые налоги позволяют сглаживать колебания экономической конъюнктуры без внесения изменений в налоговое законодательство. Их высокая доля в налоговой структуре как раз и делает налоговые системы экономически развитых стран высокоэластичными и более нейтральными по отношению к экономике.

Кроме того, применяемые в этих системах модели косвенных налогов (а это только НДС или идентичный ему налог с розничных продаж, а в США и акцизы) также построены таким образом, чтобы не мешать, а способствовать росту производства и инвестиций, и никогда не предусматривают в качестве объекта налогообложения общую стоимость продаж (выручку от реализации).

Следует учитывать, что помимо значительных административных издержек по сбору налогов, введение высокодоходных прямых налогов требует первоначального создания необходимой экономической структуры на основе рыночных преобразований6 собственности, труда, капитала и т. д. Тем не менее в большинстве стран Восточной Европы и в России благодаря проводимым реформам в последние годы отмечается тенденциях увеличению доли прямого подоходного налогообложения в общих налоговых поступлениях. Однако такие системные преобразования не могут быть реализованы как одноразовый акт и требуют времени, а главное – последовательного проведения рыночных реформ.

Таким образом, налоговая система Республики Беларусь пока имеет в своей основе малоэффективный налоговый механизм, который, опираясь на преобладание косвенной формы налогообложения, высокие налоговые ставки и уровень изъятия доходов, неравномерность распределения налогового бремени, сужающуюся налоговую базу, с одной стороны, недостаточно обеспечивает требуемую доходность бюджета, а с другой – отрицательно воздействует на инвестиционную активность налогоплательщиков.

Совершенствование налогов в разных государствах является непрерывным процессом, обусловленным изменениями экономических условий. Стабильными остаются лишь налоговые традиции. Корректировке периодически подвергаются налогооблагаемая база, ставки налогов. льготы. Иными словами, налоговые системы являются отражением налоговой политики государств, которая проводится в реальных экономических условиях и должна быть максимально эффективной.

Трансформация налоговой системы в Республике Беларусь осуществляется на стадии расширения рыночных отношений. Это и должно стать отправным пунктом при проведении налоговой политики.

Разгосударствление собственности, снятие с государства обязательств по финансовому обеспечению отраслей национального хозяйства позволит освободить государственный бюджет от значительной доли расходов и уменьшить уровень централизации денежных средств. Поэтому первый этап реконструкции налоговой системы связывается с преобразованием собственности, развитием малого и среднего предпринимательства, воздействием на платёжеспособный спрос и цены. Задача, в принципе, состоит в том, чтобы, во-первых, сформировать контингент реальных налогоплательщиков, получающих доход от предпринимательской деятельности и отдающих часть его на государственные нужды; во-вторых, создать условия расширения налоговой базы; в-третьих, усовершенствовать налоговый механизм таким образом, чтобы он обеспечивал полноту и своевременность перечислений платежей в бюджет, делал невыгодным уклонение от налогов. Основной целью на этом этапе является воздействие налогового механизма на стабилизацию экономики.

Одновременно должны закладываться основы налогового стимулирования структурной перестройки экономики с привлечением отечественного и иностранного капитала для технического и технологического переоснащения производства.

Обобщая отмеченное, следует сделать вывод о том, что основными направлениями совершенствования налоговой системы в Республике Беларусь могут быть:

а) сокращение числа налогов путём их укрупнения и отмены некоторых налогов, не приносящих значительных поступлений;

б) уменьшение количества льгот и исключение из общего режима налогообложения в основном редко используемых льгот;

в) построение стабильной налоговой системы, обеспечивающей единство, непротиворечивость и неизменность в течение финансового года системы налогов и платежей при сохранении действующих ставок налогов в течение двух-трёх лет;

г) облегчение налогового бремени производителей продукции и недопущение двойного налогообложения путём чёткого определения налогооблагаемой базы;

д) консолидация в государственном бюджете государственных внебюджетных фондов с сохранением целевой направленности использования денежных средств.

Таким образом, налоговая система является важнейшим инструментом государства по стимулированию развития экономики и социального прогресса в стране. Совершенствование налоговой системы позволит эффективно и надёжно решить многие проблемы, мешающие Беларуси достойно развиваться.

Основой совершенствования налоговой системы Республики Беларусь является также доработка Налогового кодекса. Направлениями её совершенствования являются следующие:

· упрощение расчётов и порядка взимания налогов;

· жёсткая регламентация прав и ответственности плательщиков;

· совершенствование норм юридической ответственности за нарушения в области налогов;

· поэтапное снижение уровня налогообложения с одновременным расширением налоговой базы;

· борьба с теневым сектором экономики;

· предотвращение утечки капитала и стимулирование инвестиционной активности;

· пересмотр и упорядочение льгот в системе налогообложения;

· постепенное перемещение налогового бремени с предприятий на доходы и имущество физических лиц;

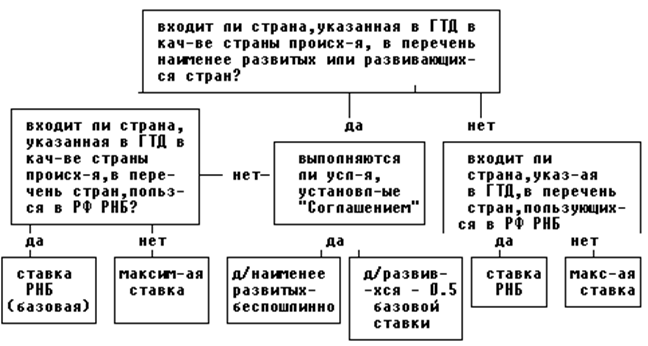

· совершенствование таможенного регулирования, способствующее активизации импорта;

· согласование механизма налогообложения научно-инн6овационных субъектов хозяйствования;

· стремление к унификации с налоговыми системами, действующими в государствах СНГ и ЕС, в частности создания согласованного налогового законодательства с Российской Федерацией.

Так, в течение января-мая 2007 года проведение налоговой политики в Республике Беларусь осуществлялось в рамках реализации следующих основных направлений:

Реализация изменений и дополнений, принятых в налоговом законодательстве на 2007 год.

В законах Республики Беларусь «О внесении изменений и дополнений в некоторые законы Республики Беларусь по вопросам налогообложения», «О бюджете Республики Беларусь на 2007 год», Декрете Президента Республики Беларусь от 26 декабря 2006 г. № 21 «О внесении изменения в Декрет Президента Республики Беларусь от 23 декабря 1999 г. № 43 и признании утратившими силу некоторых декретов и отдельных положений декретов Президента Республики Беларусь» и Указе Президента Республики Беларусь от 29 декабря 2006 г. № 750 «О внесении дополнения и изменений в некоторые указы Президента Республики Беларусь и признании утратившими силу отдельных указов и положений указов Президента Республики Беларусь» были реализованы мероприятия по упрощению налоговой системы и совершенствованию налогового законодательства.

Так, с 1 января 2007 года были отменены чрезвычайный налог для ликвидации последствий катастрофы на Чернобыльской АЭС и обязательные отчисления в государственный фонд содействия занятости.

Изменен порядок налогообложения доходов в виде дивидендов и доходов страховых организаций путем включения данных видов доходов в налогооблагаемую базу для исчисления налога на прибыль.

В целях реализации Закона Республики Беларусь «О внесении изменений и дополнений в некоторые законы Республики Беларусь по вопросам налогообложения» Президентом Республики Беларусь принят Указ от 26 марта 2007 г. № 138 «О некоторых вопросах обложения налогом на добавленную стоимость». Указом утверждены перечни работ по строительству и ремонту объектов жилищного фонда и жилищно-коммунальных и эксплуатационных услуг, оказываемых физическим лицам, в том числе через организации, осуществляющие эксплуатацию жилищного фонда, и иные организации, заключившие договоры на оказание этих услуг физическим лицам, обороты по реализации которых на территории Республики Беларусь освобождаются от обложения налогом на добавленную стоимость.

В целях реализации Декрета Президента Республики Беларусь от 26 декабря 2006 г. № 21 Министерством финансов приняты постановления:

от 26 января 2007 г. № 12 «О внесении изменений в постановление Министерства финансов Республики Беларусь от 23 августа 2000 г. № 89»;

от 26 января 2007 г. № 13 «О признании утратившим силу постановления Министерства финансов Республики Беларусь от 19 августа 2002 г. № 113».

Постановление Министерства финансов Республики Беларусь от 26 января 2007 г. № 12 обеспечивает приведение редакции постановления Министерства финансов Республики Беларусь от 23 августа 2000 г. № 89 «Об утверждении Положения о порядке определения затрат по операциям с ценными бумагами для юридических лиц (за исключением банков, небанковских кредитно-финансовых учреждений, страховых и перестраховочных организаций)» в соответствие с редакцией Декрета Президента Республики Беларусь от 23 декабря 1999 г. № 43 «О налогообложении доходов, полученных в отдельных сферах деятельности» с учетом корректировок, внесенных в него Декретом Президента Республики Беларусь от 26 декабря 2006 г. № 21, и распространение положений указанного постановления на страховые организации.

Подготовка нормативных правовых актов, направленных на дальнейшее совершенствование налогового законодательства Республики Беларусь.

3 апреля 2007 г. принят Указ Президента Республики Беларусь № 162 «О некоторых вопросах применения льгот и вычетов по подоходному налогу с физических лиц», который направлен на оказание дополнительной государственной поддержки и улучшение материального положения многодетных семей и семей, воспитывающих детей-инвалидов. Указом предусмотрено предоставление родителям, воспитывающим 3-х и более детей в возрасте до восемнадцати лет или детей-инвалидов, стандартного налогового вычета по подоходному налогу с физических лиц в размере 4 базовых величин на каждого ребенка.

Указом также утверждены перечень международных организаций, иностранных государств, доходы сотрудников, граждан (подданных) которых не подлежат налогообложению в соответствии с законодательством и международными договорами и правила предоставления налоговых вычетов из подлежащих налогообложению доходов физических лиц, связанных с:

приобретением возмездно отчуждаемого имущества и (или) его отчуждением;

осуществлением индивидуальными предпринимателями и приравненными к ним для целей налогообложения лицами (частными нотариусами) предпринимательской деятельности;

получением доходов от сдачи в аренду (субаренду), наем (поднаем) жилых и нежилых помещений;

получением вознаграждения по результатам интеллектуальной деятельности.

Указ Президента Республики Беларусь от 7 мая 2007 г. № 215 «О ставках налога за использование природных ресурсов (экологического налога) и некоторых вопросах его взимания» установил ставки платежей экологического налога, а также обеспечил совершенствование экономического механизма природопользования.

Урегулирование на двусторонней основе отдельных вопросов взимания косвенных налогов при экспорте и импорте товаров, выполнении работ, оказании услуг в торговле с Российской Федерацией.

Таким образом, налоговая система Республики Беларусь пока что имеет в своей основе малоэффективный налоговый механизм, который, опираясь на преобладание косвенной формы налогообложения, высокие налоговые ставки и уровень изъятия доходов, неравномерность распределения налогового бремени, сужающуюся налоговую базу, с одной стороны, недостаточно обеспечивает требуемую доходность бюджета, а с другой – отрицательно воздействует на инвестиционную активность налогоплательщиков.

ЗАКЛЮЧЕНИЕ

Предприятия постоянно ведут расчеты с бюджетом по платежам в бюджет и ассигнованиям из него. При этом основная часть расчетов с бюджетом — это платежи. К ним относятся:

налог на прибыль (доходы);

налог на добавленную стоимость;

налог за пользование природными ресурсами (экологический налог);

налог на недвижимость;

чрезвычайный налог и обязательные отчисления в государственный фонд содействия занятости;

акцизы;

платежи за землю;

отчисления в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки и др.

Реальное же снижение налогового давления на экономику может быть достигнуто только за счет сокращения количества применяемых налогов или снижения их ставок (при условии качественного построения моделей взимания каждого из налогов), для этого необходимо проведение комплекса следующих мер:

1. Введение общепринятых норм и принципов налогообложения;

2. Совершенствование структуры и сокращение количества применяемых налогов за счет отмены малоэффективных сборов и отчислений во внебюджетные фонды;

3. Существенная модернизация методов расчета, механизмов и принципов взимания таких основных налогов, как акцизы, НДС, налог на прибыль и доходы предприятий, подоходный налог с граждан;

4. Пересмотр и сокращение налоговых льгот по всем применяемым налогам и сборам в целях расширения их налоговой базы с тем, чтобы сделать возможным снижение ставок и дальнейшее уменьшение количества налогов и сборов;

5. Поиск и выбор оптимального соотношения республиканских и местных налогов и сборов, а также эффективного взаимодействия республиканского и местных бюджетов.

Вышеизложенное свидетельствует о необходимости дальнейшего реформирования системы налогообложения по следующим направлениям:

· снижение совокупного уровня налогообложения посредством пересмотра предельных ставок налогов и прогрессивности шкал налогообложения, отмены низкоэффективных налогов;

· обложение доходов, величина которых скорректирована на уровень инфляции;

· установление такого уровня налоговых ставок, которые предотвращают переложение налогов и отток капитала за границу;

· исключение множественного обложения с одних и тех же доходов;

· унификация налогообложения республики с налоговыми системами, действующими в государствах СНГ и Европейском союзе.

Кроме того, для стимулирования мобилизации налоговых поступлений из регионов в республиканский бюджет и регулирования направлений их использования на местах правомерно по опыту государств с переходной экономикой создание фонда (фонд финансовой поддержки регионов или фонд стимулирования развития регионов) за счет средств от налоговых поступлений государственного бюджета дли предоставления трансфертов или дотаций местным органам власти. Данные меры позволят создать налоговую систему, соответствующую бюджетному устройству, усовершенствовать формирование доходной части бюджетов и распределение налоговых поступлений.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Анализ хозяйственной деятельности в промышленности / Под общ.ред. В.И. Стражева. – Мн.:Выш.шк.,1999. – 398с.

2. Белый И.Н., Михалкевич А.П., Папковская П.Я. Теория бухгалтерского учета - Мн.: Эскаунт,1997-241 с.

3. Бухгалтерский учет и контроль в Республике Беларусь:(Сборник норм. актов: В 6т.) Т.II.Себестоимость.Кн.1 / Сост. И.Н. Ковалевич. - Мн. : Амалфея, 1996.-527с.

4. Бухгалтерский учет: Теория. Проводки. Регистры. Сквозной пример. Отчетность: Учеб.-практ.пос / Под общ.ред.Н.И.Ладутько.-2-е изд., перераб. и доп. -Мн.: ФУА информ, 2001.-827с.

5. Гаралова Н. Налоговая система Беларуси: история и современность // ФУА. 2002. №10. С.36,37

6. Горский И.В. Налоговая политика и экономический рост.//Финансы - №1, 1999 - С. 22-26.

7. Демчук Н. О налоговой системе РБ. // НЭГ. 2000. № 1. С.1-4.

8. Закон Республики Беларусь от 30 декабря 2002 г. №2/918 «О бюджете Республики Беларусь на 2003 год» // Национальная экономическая газета. – 2003. – 24 января.

9. Законодательство о налогах и сборах в Республике Беларусь / серия: «Настольная книга бухгалтера». - Мн.: Право и экономика. 2001. - 192с.

10. Заяц Н.Е. Теория налогов: Учебник. – Мн.: БГЭУ, 2002. – 220с.

11. Инструкция о порядке исчисления и сроках уплаты в республиканский бюджет чрезвычайного налога и обязательных отчислений в государственный фонд содействия занятости в 2002 г. единым платежом, утв. Постановлением МНС РБ, Минфином РБ от 28.02.2002 г. №21/27 зарегистрировано в НРПА РБ от 14.03.2002, рег. №8/7861 (Республика, 2002г., 21 марта)

12. Инструкция о порядке исчисления и сроках уплаты единым платежом отчислений в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки и налог с пользователей автомобильных налог в дорожные фонды в 2002 г. Утв. Постановлением МНС РБ и Министерством Финансов РБ от 31.05.2002 г. №60/82 (рег.№8/8185 от 10.06.2002.) (Республика, 2002, 20 июня)

13. Инструкция о порядке исчисления и сроках уплаты единым платежом целевых сборов на формирование местных целевых бюджетных фондов стабилизации экономики производителей сельскохозяйственной продукции и продовольствия, жилищно-инвестиционных фондов и целевого сбора на финансирование расходов, связанных с содержанием и ремонтом жилищного фонда, в 2002 году. Утв. Постановлением МНС РБ и Министерством Финансов РБ от 31.05.2002. №59/81 (рег.№8/8184 от 10.06.2002) (Республика, 2002, 20 июня)

14. Инструкция о порядке исчисления и уплаты в бюджет налогов на доходы и прибыль, утв. Постановлением МНС РБ от 18.03.2002 г. №30 НРПА РБ Изменения внесены постановлением МНС РБ от 07.02.2003 г. №7. Зарегистрировано в НРПА РБ от 03.03.2003 г. №25,8/9144.

15. Инструкция о порядке исчисления и уплаты налога на добавленную стоимость./ Утв. Постановлением ГНК РБ от 29.06.2001 №94 ( рег. №8/6945 от 11.09.2001). Изменения внесены постановлением МНС РБ от 17.06.2002 №63. Зарегистрировано в Национальном реестре правовых актов РБ 25.06.2002 рег.№8/8241 (Республика, 2002, 11 июля) Изменения внесены постановлением МНС РБ 31.01.2003 г. №6. Зарегистрировано в Национальном реестре правовых актов РБ. 26.03.2003 г. , рег.№8/9292.

16. Инструкция о порядке исчисления и уплаты налога на недвижимость юридическими лицами, утв. Постановлением ГНК РБ от 10.05.2002г. №40. Изменения внесены постановлением МНС РБ от 18.02.2003г. №12 (рег. №8/9176 от 27.02.2003 г.) (Республика, 2003 г, 6 марта)

17. Инструкция о целевом транспортном сборе на обновление и восстановление городского, пригородного пассажирского транспорта, автобусов международных сообщений и содержание ведомственного городского электрического транспорта и целевом сборе на содержание и развитие инфраструктуры города, утв. Решением Минского городского совета от 25.04.2002. г. №233.

18. Кашин В., Мерзляков И. Налоговая политика и оздоровление экономики // Аудитор. № 9. 1998. С.3-7.

19. Комментарий налогового законодательства: ответы налоговых и др.компетентных органов на запросы аудит. / Сост. А.Н. Малофеева.-М.: АиН, 1997.-63с.

20. Корбут Н. Бюджет 2003. К новым рубежам. // ФУА. 2002. №5. С.3,4.

21. Кравченко Л.И. Анализ хозяйственной деятельности. - Мн.: ООО «Мисанта», 2001. -307с.

22. Ладутько Н.И. Учет продукции, работ, услуг и их реализация - Мн.: Наука и техника, 1994.-398 с.

23. Лаптев И.И., Кузнецов Л.Д. Налоговая политика и интересы общества. // Налоговый вестник. № 3. 1997. С.11-17.

24. Лешко В. Сравнительный анализ налоговых систем Республики Беларусь и Федеративной Республики Германия // Главный бухгалтер. №44, 2002. с.85,86.

25. Макроэкономика: Учеб. Пособие/ Под ред. Л.П. Зеньковой.- Мн.: Новое знание. 2002. - 244с.

26. Масинкевич Н., Шевцова В. Налоги – 2004: как оптимизировать финансовую стратегию//НЭГ.2003.3 октября. С.1,4.

27. Медведев А.Н. Бухгалтерский учет и налогообложение: Конфликты и противоречия. - М.:ИНФРА-М, 1996.-156с.

28. Налоговая реформа и направления налоговой политики.// ЭКО - № 1, 1999 - с. 115-119.

29. Налоговый кодекс Республики Беларусь от 19 декабря 2002 г. № 166-З.

30. Образкова Т. Налоговая система далека от совершенства // НЭГ.2003. 30 сентября. С.6.

31. Образцова Т.Б. Налоги и реальное влияние на экономику. // Белорусский экономический журнал. 1999. № 3. С.28-36.

32. Овсейко С. Налоговый кодекс Российской Федерации // Главный бухгалтер, №14,2001. с.87-90.

33. Овсейко С. Налоговый кодекс Российской Федерации // Главный бухгалтер.№20,2001. с.86-90.

34. Панков Д.А. Бухгалтерский учет и анализ за рубежом: Учеб.пособие. – Мн.: Новое знание, 2002. -256с.

35. Положение о порядке формирования и использования средств внебюджетного целевого фонда оздоровления реки Свислочь и её бассейна, утв. решением Минского городского Совета депутатов от 27 июня 2001 г. №198 (НРПА РБ, 2001 г. №76, 9/1124; №92, 9/1197)

36. Положение об уплате обязательных страховых взносов и иных платежей в Фонд социальной защиты населения Министерства Труда и социальной защиты утв. Указом Президента РБ от 05.06.2000 г. №318 (рег. №1/1342 от 07.06.2000) НРПА РБ, 2000 г. №54, 1/1342, газета «Советская Белоруссия», 2001, 28 ноября, №344.

37. Постановление Министерства Финансов Республики Беларусь от 30 мая 2003 г. №89 «Об утверждении Типового плана счетов бухгалтерского учета и Инструкции по применению Типового плана счетов бухгалтерского учета» // Вестник Министерства по налогам и сборам Республики Беларусь. – 2003. - №34.(43)

38. Постановление Министерства Финансов Республики Беларусь от 30 мая 2003 г. №89 «Об утверждении Типового плана счетов бухгалтерского учета и Инструкции по применению Типового плана счетов бухгалтерского учета» // Вестник Министерства по налогам и сборам Республики Беларусь. – 2003. - №34.

39. Татаринович В. Налоговый климат в 2004 году обещает потепление // НЭГ.2003.19 августа. С.1,3.

40. Тишков И.Е., Прищепа А.И., Балдинова А.И. и др. Бухгалтерский учет – 3-е изд., перераб. и доп. – Мн.: Выш.шк.,1999 – 746 с.

41. Фомина О. Налогообложение прибыли (доходов) юридических лиц в зарубежных странах.// Хозяйство и право. 1998. № 10. С.82 - 88.

42. Хорнгрен Чарльз Т.,Фостер Джордж Бухгалтерский учет: управленческий аспект: Пер.с англ. / Под. ред. Я.В.Соколова. - М.: Финансы и статистика, 2001.-415с.

43. Черник Д.Г. Налоги в рыночной экономике. – М.: Финансы. - 1997. - 383с.

44. Шевчук А. Инструменты налогового регулирования: направления использования сквозь призму мирового опыта // Главный бухгалтер. №40,2001. с.88-90.

45. Шмарловская Г.А. Бюджетно-налоговое регулирование. - Мн.:БГЭУ.2000. – 78с.

46.http://ncpi.gov.by/minfin/Sum/Y2005/M1_3/D1_3.html#M О социально-экономическом положении Республики Беларусь и состоянии государственных финансов январь-декабрь 2000-2006 гг. (Сайт Министерства финансов)

47. http://www.nalog.by/ma/mns_sdata/mns_sdata_mac.htm О налоговой нагрузке на экономику Республики Беларусь за 2000-2006 гг. (Сайт Министерства по налогам и сборам)

ПРИЛОЖЕНИЯ

Приложение А. Динамика коэффициента эластичности инфляционной части доходов и расходов бюджета в зависимости от уровня потребительских цен за январь-декабрь 2001-2005 гг., %.

| Коэффициент эластичности | 2001 январь-декабрь | 2002 январь-декабрь | 2003 январь-декабрь | 2004 январь-декабрь | 2005 январь-декабрь |

| - доходов | 1,15 | 1,63 | 1,38 | 1,35 | 1,92 |

| - расходов | 1,40 | 1,75 | 1,98 | 2,18 | 3,70 |

| - разрыв между темпами роста инфляционных расходов и доходов | +0,25 | +0,12 | +0,60 | +0,83 | +1,78 |

Приложение Б. Динамика централизации доходов бюджета

|

Показатели |

Ед. изм. |

2001 г.

|

2002 г. |

2003 г.

|

2004 г.* |

2005 г.*

|

| 1. Валовой внутренний продукт | млрд. руб. | 17173,2 | 26138,3 | 36564,8 | 49991,8 | 63678,9 |

| 2. Доходы консолидированного бюджета (с государ. целевыми бюджетными и внебюджетными фондами, без ФСЗН) | млрд. руб. | 5747,1 | 8636,1 | 12210,6 | 16669,1 | 23413,6 |

| 3. Недоимка по доходам и поступлениям | млрд. руб. | 134,2 | 218,6 | 250,0 | 235,2 | 281,7 |

| 4. Уд. вес недоимки по доходам и поступлениям к доходам консол. бюджета (с гос. целевыми фондами) | % | 2,3 | 2,5 | 2,1 | 1,4 | 1,2 |

| 5. Общая совокупная налоговая нагрузка (централизация) | % | 34,3 | 33,9 | 34,1 | 33,8 | 37,2 |

| в том числе: | ||||||

| уд. вес доходов конс. бюджета в ВВП | % | 33,5 | 33,0 | 33,4 | 33,3 | 36,8 |

| уд. вес недоимки в ВВП | % | 0,8 | 0,9 | 0,7 | 0,5 | 0,4 |

*без учета ФСЗН

Примечание. Источник: 9

Приложение В. Динамика чистой кредиторской задолженности бюджета

| Показатель | 2001 | 2002 | 2003 | 2004 | 2005* |

| Дебиторская задолженность консолид. бюджету на конец года, млрд. руб. | 134,2 | 218,6 | 250,0 | 235,2 | 281,7 |

| Кредиторская задолженность бюджета на конец года, млрд. руб. | 312,6 | 243,6 | 227,3 | 171,1 | 228,9 |

| Чистая кредиторская задолженность бюджета: - в млрд. рублей | 178,4 | 25,0 | |||

| Чистая дебиторская задолженность бюджета: - в млрд. рублей | 22,7 | 64,1 | 52,8 | ||

| - в процентах к доходам консолидированного бюджета (без ФСЗН) | 3,1 | 0,3 | 0,2 | 0,4 | 0,2 |

*до заключительных оборотов

Приложение Г.

Динамика структуры доходов бюджета

за 2001-2005 гг., %

| Показатели | 2001 | 2002 | 2003 | 2004 | 2005 | |

| НДС | 30,7 | 30,2 | 28,8 | 27,9 | 32,1 | |

| Налоги на доходы и прибыль | 16,6 | 12,7 | 13,4 | 15,6 | 16,1 | |

| Подоходный налог | 11,3 | 10,8 | 10,2 | 10,3 | 10,3 | |

| Акцизы | 9,4 | 8,3 | 8,4 | 8,2 | 7,5 | |

| Доходы от внешней торговли | 6,4 | 7,3 | 9,6 | 8,0 | 9,2 | |

| Текущие неналоговые доходы и обязательные платежи | 5,3 | 5,3 | 6,0 | 6,9 | 6,7 | |

| Капитальные неналоговые доходы | 1,3 | 6,3 | 0,5 | 0,2 | 0,1 | |

| Прочие поступления в бюджет | 19,1 | 19,1 | 23,1 | 22,9 | 18,0 | |

| Итого доходов (без доходов гос. целевых бюджетных и внебюджетных фондов и ФСЗН) | 100,0 | 100,0 | 100,0 | 100,0 | 100,0 | |

Приложение Д. Динамика налогового бремени по основным поступлениям в бюдже за январь-декабрь 2004-2005 гг.

| В текущих ценах | 2005 г. к | |||||||

| 2004 год | 2005 год | 2005 г. к | 2004 г., % | |||||

| млрд. руб. | млрд. руб. | 2004 г., % | (реал. выр.) | |||||

| НДС | 3814,6 | 5892,3 | 154,5 | 140,0 | ||||

| Удельный вес в ВВП, % | 7,6 | 9,3 |

|

| ||||

| Удельный вес в выручке от реализации, % | 2,6 | 4,9 |

|

| ||||

| Акцизы | 1121,6 | 1367,8 | 121,9 | 110,6 | ||||

| Удельный вес в ВВП, % | 2,2 | 2,1 |

|

| ||||

| Удельный вес в выручке от реализации, % | 0,8 | 1,1 |

|

| ||||

| Доходы от внешней торговли и внешнеэкономических | 1094,8 | 1682,3 | 153,7 | 139,3 | ||||

| операций |

|

| ||||||

| Удельный вес в ВВП, % | 2,2 | 2,6 |

|

| ||||

| Удельный вес в выручке от реализации, % | 0,7 | 1,4 |

|

| ||||

| Прямые налоги на доходы и | 2135,0 | 2944,5 | 137,9 | 125,0 | ||||

| прибыль с юридических лиц |

|

| ||||||

| Удельный вес в ВВП, % | 4,3 | 4,6 |

|

| ||||

| Удельный вес в выручке от реализации, % | 1,4 | 2,5 |

|

| ||||

| Удельный вес в прибыли до налогообложения, % | 30,6 | 29,6 |

|

| ||||

| Чрезвычайный налог | 391,2 | 401,5 | 102,6 | 93,0 | ||||

| Удельный вес в ВВП, % | 0,8 | 0,6 |

|

| ||||

| Удельный вес в выручке от реализации, % | 0,3 | 0,3 |

|

| ||||

| Удельный вес в фонде оплаты труда, % | 2,4 | 1,8 |

|

| ||||

| Подоходный налог | 1403,8 | 1882,8 | 134,1 | 121,6 | ||||

| Удельный вес в ВВП, % | 2,8 | 3,0 |

|

| ||||

| Удельный вес в выручке от реализации, % | 0,9 | 1,6 |

|

| ||||

| Удельный вес в фонде оплаты труда, % | 8,5 | 8,5 |

|

| ||||

| Итого доходов (без доходов государственных | 13677,9 | 18345,1 | 134,1 | 121,6 | ||||

| целевых бюджетных и внебюджетных фондов) |

|

| ||||||

| Удельный вес в ВВП, % | 27,4 | 28,8 |

|

| ||||

| Доходы госуд. целевых бюджетных и внебюджетных фондов | 2991,1 | 5068,5 | 169,5 | 153,6 | ||||

| Удельный вес в ВВП, % | 6,0 | 8,0 |

|

| ||||

| Итого доходов (с доходами государственных | 16669,1 | 23413,6 | 140,5 | 127,3 | ||||

| целевых бюджетных и внебюджетных фондов, без ФСЗН) |

|

|

| |||||

| Удельный вес в ВВП, % | 33,3 | 36,8 |

|

| ||||

|

| ||||||||

| Налогооблагаемые базы: |

| |||||||

| ВВП | 49991,8 | 63678,9 | 127,4 | 109,2 | ||||

| Выручка от реализации | 148319,4 | 119805,7 | 123,8 | 112,2 | ||||

| Прибыль до налогообложения | 6979,8 | 9958,0 | 142,7 | 129,3 | ||||

| Фонд оплаты труда | 16460,7 | 22076,4 | 134,1 | 121,6 | ||||

Приложение Е. Доходы и расходы республиканского бюджета в 2006 г.

| млрд. рублей | |||

| Показатели | Уточненный | Исполнено | В % к плану 2006 года |

| Всего доходов | 25508,2 | 8214,0 | 32,2 |

| из них: | |||

| - налог на прибыль | 1612,6 | 517,1 | 32,1 |

| - налог на добавленную стоимость | 4700,2 | 1472,4 | 31,3 |

| - акцизы | 2299,3 | 676,3 | 29,4 |

| Всего расходов | 26703,6 | 7828,5 | 29,3 |

| из них: | |||

| - общегосударственные расходы | 5989,1 | 1965,5 | 32,8 |

| - национальная экономика и ЖКХ | 5832,9 | 1560,4 | 26,8 |

| - расходы на финансирование социальной сферы (образование, культура и искусство, кинематография, средства массовой информации, здравоохранение, физическая культура и спорт, социальная политика) | 12056,6 | 3582,1 | 29,7 |

| Превышение доходов над расходами (+), Дефицит (-) | -1195,4 | 385,5 | |

Похожие работы

... политика — это деятельность, регулирующая экономические отношения страны с другими государствами. Ей принадлежит значительная роль в обеспечении эффективного использования внешнего фактора в национальной экономике. По мере эволюции международных экономических отношений сформировался обширный инструментарий внешнеэкономической политики. Следует отметить, что формировался он на основе теории и ...

... отраслевого критериев классификации принято также выделять такие направления деятельности государства, как аграрное, промышленное, внешнеэкономическое, транспортное и социальное. В зависимости от функциональной ориентации можно обозначить конъюнктурный, структурный, ценовой, валютный, кредитный и финансовый варианты экономической политики. Подытоживая сказанное, отметим, что экономическая ...

... исследования были: · Исследованы экономическую сущность налога, понятия налоговой системы и значение функций налога · Сделан обзор экономических учений и их взглядов на место государства и налогов в экономике · Определена роль налоговой политики в современном государстве · Проанализированы различные модели налоговой политики в условиях рыночной экономики · Показано значение налогов в ...

... регулятор общего равновесия рыночного хозяйства. В частности, такое использование налогов предусматривается в многочисленных антициклических программах. Эти программы отводят различную роль налогам как регуляторам экономики, что зависит от концепции, которой руководствуется правительство. По Keйнcy, вo время спада налоги снижаются для стимулирования производства. Во время подъема, наоборот, ...

0 комментариев