Навигация

Государственный долг: содержание и основные формы

1.2. Государственный долг: содержание и основные формы.

Общее понятие государственного (публичного) долга Российской Федерации, его состав, принципы управления и порядок обслуживания сформулированы и законодательно закреплены в Бюджетном кодексе РФ. В зависимости от заемщика публичный долг подразделяется на государственный долг Российской Федерации, государственный долг субъекта РФ и муниципальный долг. Под государственным долгом Российской Федерации понимают ее долговые обязательства перед физическими и юридическими лицами, иностранными государствами, международными организациями и иными субъектами международного права. Государственный долг Российской Федерации полностью и без условий обеспечивается всем находящимся в федеральной собственности имуществом, составляющим государственную казну.

Под государственным долгом субъекта РФ понимается совокупность его долговых обязательств; он полностью и без условий обеспечивается всем находящимся в собственности субъекта имуществом, составляющим его казну. Под муниципальным долгом соответственно понимается совокупность долговых обязательств муниципального образования; он полностью и без условий обеспечивается всем имуществом, составляющим муниципальную казну. При этом каждый бюджетный уровень отвечает только по своим обязательствам и не отвечает по долгам других уровней, если они не были им гарантированы. Для погашения своих обязательств и обслуживания долга органы законодательной и исполнительной власти соответствующего уровня используют все полномочия.

Согласно Бюджетному кодексу РФ в зависимости от валюты возникающих обязательств выделяют внутренний и внешний долг. Под внутренним государственным долгом понимаются обязательства, выраженные в валюте РФ. Иностранная валюта, условные денежные единицы и драгоценные металлы могут указываться лишь в качестве соответствующей оговорки. Оплачиваться они должны в Российской валюте. Под внешним государственным долгом понимаются обязательства, возникающие в иностранной валюте.

В зависимости от срока погашения и объема обязательств выделяют капитальный и текущий государственный долг. Под капитальным государственным долгом понимают всю сумму выпущенных и непогашенных долговых обязательств государства, включая начисленные проценты по этим обязательствам. Под текущим государственным долгом понимают расходы по выплате доходов кредиторам по всем долговым обязательствам государства и по погашению обязательств, срок оплаты которых наступил.

Долговые обязательства Российской Федерации могут существовать в форме:

· кредитных соглашений и договоров, заключенных от имени Российской Федерации с кредитными организациями, иностранными государствами и международными финансовыми организациями, в пользу указанных кредиторов;

· государственных ценных бумаг, выпускаемых от имени Российской Федерации;

· договоров о предоставлении государственных гарантий Российской Федерации, договоров поручительства Российской Федерации по обеспечению исполнения обязательств третьими лицами;

· переоформления долговых обязательств третьих лиц в государственный долг Российской Федерации на основе принятых федеральных законов;

· соглашений и договоров, в том числе международных, заключенных от имени Российской Федерации, о пролонгации и реструктуризации долговых обязательств Российской Федерации прошлых лет.

Долговые обязательства Российской Федерации могут быть краткосрочными (до одного года), среднесрочными (от одного года до пяти лет) и долгосрочными (от пяти до 30 лет). долговые обязательства погашаются в сроки, которые определяются конкретными условиями займа. По долговым обязательства Российской Федерации и ее субъектов сроки погашения не могут превышать 30 лет, а по обязательствам муниципального образования – 10 лет.

В подобных формах могут существовать долговые обязательства субъектов РФ и муниципальных образований, за исключение международных соглашений и договоров на уровне муниципального образования. Все упомянутые формы в рыночной практике используются достаточно активно.

Кредитные соглашения и договоры в системе государственного кредита заключаются прежде всего с кредитными организациями различного рода, как правило коммерческими банками. К их услугам чаще всего прибегают субъекты Федерации и муниципальные образования. Традиционно кредиты Правительству РФ предоставлялись Центральным банком, который в качестве кредитных ресурсов использовал собственные средства, резервные фонды банков, а также вклады населения в учреждениях Сбербанка РФ в объемах, определяемых ежегодными соглашениями. Однако с принятием новой редакции Федерального закона от 26 апреля 1995 г. № 65 – ФЗ «О Центральном банке РФ (Банке России)», Центральный банк не вправе предоставлять кредиты на финансирование государственных и местных бюджетов, а также бюджетов государственных внебюджетных фондов.

Государственные ценные бумаги, т. е. обязательства, выпушенные от имени государства или гарантированные им, в экономически развитых странах являются основным источником формирования государственного долга. Эмиссия государственных ценных бумаг в неоплаченных внутренних задолженностях колеблется в разных странах от 20 до 90 %: в Германии они достигаю 40 %, в США – 70, в Великобритании – 90 %. В России долговые обязательства в виде ценных бумаг составляли в 2000 г. 93 % всего внутреннего долга.

Мировой рынок государственных ценных бумаг достаточно разнообразен и включает облигации, казначейские векселя, казначейские ноты и т. п. Наиболее распространенный вид государственных ценных бумаг – облигации.

Облигация (от лат. Obligation – обязательство) – это долговая ценная бумага, обязательство, подтверждающее отношение займа между инвестором и эмитентом, согласно которому эмитент (заемщик) гарантирует инвестору (кредитору) выплату основной суммы долга по истечении установленного срока, а также процентов по займу.

Государственные облигации выпускаются, как правило, на достаточно длительный срок, и их можно расценивать как особую форму инвестиций. Они признаются наиболее надежными и ликвидными, поскольку обеспечены финансовыми и иными ресурсами государства. Этому не мешает даже то, что уровень процентной ставки по государственным бумагам обычно ниже, чем по бумагам других эмитентов. По степени надежности облигации правительства и облигации, гарантированные им, стоят на первом месте, и лишь затем следуют муниципальные облигации, облигации акционерных обществ.

Облигационные займы классифицируются по различным признакам:

· по виду эмиссии – на предъявителя и именные (облигации государственных и муниципальных займов выпускаются, как правило, на предъявителя, что упрощает их обращение);

· по виду выплат дохода – на процентные и беспроцентные облигации. При этом доход может либо выплачиваться в виде выигрышей, либо не выплачиваться совсем, но гарантирует получение определенного товара или услуги (например, по целевым займам – телефонным, жилищным и т. п.);

· по характеру обращения – на облигации, свободно обращающиеся на рынке (рыночные) и с ограниченным кругом обращения (нерыночные). Рыночные ценные бумаги свободно обращаются и могут перепродаваться другим субъектам, нерыночные ценные бумаги не могут свободно переходить от одного владельца к другому (например, сберегательные облигации, индивидуальные пенсионные облигации распространяются только среди населения и перепродаже не подлежат);

· по характеру держателей ценных бумаг – на реализуемые только среди населения, среди юридических лиц и универсальные, т. е. предназначенные для размещения среди физических и юридических лиц; существуют облигации «специальных займов», предназначенные к размещению в страховых и пенсионных фондах, правительственных учреждениях, они не имеют свободного обращения и могут быть представлены к оплате через определенное время (обычно через год) со дня их выпуска;

· по срокам погашения – на краткосрочные (срок погашения до одного года); среднесрочные (до пяти лет) и долгосрочные (свыше пяти лет); существуют и бессрочные, или рентные, облигации, в отношении которых срок погашения не определен, а их владелец получает проценты до тех пор, пока держит их;

· по методам размещения – на добровольные, размещаемые по подписке и принудительные. Облигации добровольных займов свободно продаются и покупаются на фондовом рынке. Принудительные займы размещаются согласно постановлению правительства и предусматривают ответственность за уклонение от подписки;

· по материальному носителю могут быть в документарной и в бездокументарной форме (в виде записей на счетах);

· в зависимости от эмитента – облигации, выпускаемые центральным правительством, субъектами Федерации и местными органами.

Муниципальные ценные бумаги эмитируются местными органами власти и по статусу приравниваются к государственным ценным бумагам наряду с субфедеральными обязательствами. Муниципальные облигации бывают двух типов: общего долга и доходные. По облигациям общего долга выплата процентов и погашение обеспечивается сбором местных налогов. Их назначение – финансирование строительства муниципальных больниц, школ. Доходные облигации покрываются доходами от тех объектов, для строительства которых они эмитировались – эстакад, мостов, жилых мостов и т. п. Для инвесторов это более привлекательный финансовый инструмент.

Казначейский вексель – основной вид краткосрочных государственных обязательств, выпускаются обычно на срок 3, 6 и 12 месяцев (в США, например, они эмитируются на срок от нескольких недель до года). Эмиссия и погашение осуществляются Центральным банком по поручению казначейства или министерства финансов. Реализуются, как правило, с дисконтом, являются высоколиквидным финансовым инструментом.

Казначейские ноты – среднесрочные рыночные ценные бумаги. Выпускаются министерством финансов или специальными государственными финансовыми органами.

Особое место в системе государственных займов занимают ценные бумаги, гарантированные федеральным правительством. Эмитентом в этом случае выступают структуры, пользующиеся поддержкой правительства. Примером таких ценных бумаг могут быть облигации системы фермерского кредита и облигации федеральных банков жилищного кредита в США, облигации федеральной почты и облигации федеральной железной дороги в Германии, облигации Российского акционерного общества «Высокоскоростные магистрали» (РАО «ВСМ») и т. п.

Государственные ценные бумаги занимают определенное место на рынке финансовых активов и выполняют особую роль в общественном производстве. Прежде всего они выполняют фискальную и экономическую функции. Фискальная функция заключается в мобилизации временно свободных денежных средств юридических и физических лиц (коммерческих банков и небанковских финансово-кредитных институтов, предприятий, населения и т. п.) и сосредоточения их в руках государства. Фискальная функция обусловливает экономическую – привлеченные государством ресурсы позволяют ему решать текущие и перспективные задачи (задачи социального и экономического развития страны, снижения дефицита бюджета и т.п.).

Государственные ценные бумаги – важнейший финансовый инструмент рыночной экономики. Роль их принципиально менялась в ходе развития общества. Первоначально государственные ценные бумаги использовались главным образом для покрытия бюджетного дефицита, вызванного чрезвычайными расходами, связанными с войнами, стихийными бедствиями и другими аналогичными событиями. Постепенно их выпуск приобретает экономическую направленность и они начинают играть существенную роль в государственном регулировании национальной экономики и денежного обращения. Так, Россия выпустила свои первые государственные ценные бумаги в 1769 г. для покрытия расходов в войне с Турцией. Затем все чаще государственные ценные бумаги (государственные займы) выпускались на инвестиционные нужды – развитие производства, инфраструктуры (например, строительство железных дорог), решение задач городского хозяйства.

В условиях рыночной экономики государственные ценные бумаги становятся важнейшим финансовым инструментом: они выступают наиболее цивилизованным рыночным способом формирования государственного долга; посредством государственных ценных бумаг проводится денежно-кредитная политика, осуществляется воздействие на макроэкономические процессы. Так, с помощью операций на открытом рынке, т. е. купли-продажи государственных ценных бумаг, Центральный банк страны регулирует денежную массу в обращении. Чтобы увеличить объем денежной массы, финансовые возможности коммерческих банков, Центральный банк выкупает у них государственные ценные бумаги; наоборот – при излишках денежной массы, возрастании остатков на счетах коммерческих банков Центральный банк «выбрасывает» на рынок государственные ценные бумаги, с тем чтобы «связать» излишнюю денежную массу. Операции с государственными ценными бумагами обеспечивают также ликвидность активов коммерческих банков и других кредитно-финансовых институтов.

Государственные ценные бумаги выступают объектом залоговых отношений, т. е. используются в качестве залога по кредиту, предоставляемому Центральным банком правительству, по ссудам Центрального банка коммерческим банкам и по кредитам, предоставляемым предприятиям коммерческими банками.

Это уникальный инструмент организации государственных займов, когда сам заемщик определяет условии и технологии займа. С помощью государственных ценных бумаг осуществляется и погашение задолженности по государственным займам – так называемая реструктуризация долга. Но это таит в себе возможность финансовой пирамиды, «долговой ямы». Наиболее предпочтительны и перспективны в этой связи, в том числе и с точки зрения инвестора, инвестиционные займы.

Государственные ценные бумаги во многом определяют состояние фондового рынка, курсы ценных бумаг других эмитентов, поэтому нередко их рассматривают в качестве барометра изменений в экономической и политической жизни страны.

В то же время государственные ценные бумаги, по мнению ряда специалистов, обладают рядом недостатков: «оттягивают» средства с кредитного рынка; содержат возможность принудительного размещения займов (например, российские займы военных времен); в случае нерегулируемого рынка могут провоцировать создание финансовых пирамид.

В Российской Федерации порядок выпуска государственных и муниципальных займов регламентируется Федеральным законом от 22 апреля 1996 г. № 39 – ФЗ «О рынке ценных бумаг» и Федеральным законом от 29 июля 1998 г. № 136 – ФЗ «Об особенностях эмиссии и обращения государственных и муниципальных ценных бумаг», а также соответствующими законодательными актами субъекта Федерации или муниципального образования.

Государственными признаются ценные бумаги, которые эмитируются или гарантируются государством. Этим обусловливается не только их место и роль в общественном производстве, но и особенности эмиссии, обращения и регулирования.

От имени государства эмитентом, т. е. органом, осуществляющим выпуск ценных бумаг, обычно выступает уполномоченный орган, к функциям которого отнесено составление и (или) исполнение федерального бюджета; в России – это Министерство финансов. Эмитентами ценных бумаг субъекта Российской Федерации и муниципальных образований являются соответствующие органы субъекта РФ и местного самоуправления.

В качестве агента Министерства финансов часто выступает Центральный банк, который, в свою очередь, может уполномочить определенные инвестиционные институты или банки выступить официальными дилерами или маркетмейкерами конкретного выпуска государственных бумаг. Он же либо по его усмотрению иная уполномоченная организация выполняют функции депозитария, включая функцию по хранению глобального сертификата выпуска облигаций федеральных займов, осуществляют учет прав различных организаций на эти облигации. Функции субдепозитария по этим облигациям могут выполнять уполномоченные организации. Они осуществляют учет прав на облигации федеральных займов по счетам «депо» депонентов (инвесторов).

Распространяются облигации внутренних государственных займов, как правило, через учреждения Сберегательного банка РФ, а местных займов – также и через фондовые биржи.

Функции по проведению государственно политики РФ в области рынка ценных бумаг, контролю за деятельностью профессиональных его участников через определение порядка их деятельности, а также по определению стандартов эмиссии ценных бумаг осуществляет Федеральная комиссия по рынку ценных бумаг.

Можно выделить следующие виды основных федеральных долговых обязательств:

· облигации федеральных займов с постоянным купонным доходом (ОФЗ – ПД) имеют срок обращения 3 года и нулевой купон; могут быть в установленном порядке использованы на операции по погашению просроченной задолженности по налогам в федеральный бюджет, включая штрафы и пени, образовавшиеся по состоянию на 1 июля 1998 г., а также в целях оплаты участия в уставном капитале кредитных организаций;

· облигации федерального займа с фиксированным купонным доходом (ОФЗ – ФД) со сроками погашения 4 и 5 лет выпускаются двенадцатью равными траншами с начислением процентного дохода начиная с 19 августа 1998 г. Купонный доход по данным облигациям начисляется начиная с 19 августа 1998 г. Размер купонного дохода составил 30 % годовых в первый год после 19 августа 1998 г, 25 % годовых – во второй, 20 % - в третий, 15 % - в четвертый, далее – 10 % годовых. Начиная со второго купона, выплаты купонных доходов производятся каждые три месяца;

· государственные краткосрочные облигации (ГКО) со сроками обращения 3, 6 и 12 месяцев. Выпускаются на безбумажной основе в виде записей на счетах «депо». Облигации не имеют купонов. Размещаются на аукционах с дисконтом от номинала. Первый аукцион по размещению трехмесячных ГКО прошел в мае 1993 г. на Московской межбанковской валютной бирже (ММВБ);

· облигации государственного сберегательного займа (ОГСЗ) сроком обращения 1 год. Объем выпуска – 10 трлн. руб. – разбит на транши по 1 трлн. руб. Номинал – 100 и 500 тыс. руб. Выпускаются в бланковом виде на предъявителя с набором из четырех купонов, выплачиваемых ежеквартально. Размер купона определяется по последней официально объявленной ставке купонного дохода по ОФЗ – ПК плюс премия, устанавливаемая Министерством финансов РФ;

· облигации государственного нерыночного займа (ОГНЗ); выпускаются в бездокументарной форме; доход выплачивается в виде процента от номинальной стоимости, которую устанавливает Министерство финансов РФ при выпуске облигаций, но не реже одного раза в год;

· государственные жилищные сертификаты (ГЖС); являются документарными именными необращаемыми ценными бумагами и эмитируются по решению Правительства РФ для граждан РФ, лишившихся жилья в результате чрезвычайных ситуаций и стихийных бедствий. Номинированы в квадратных метрах жилой площади. Срок предъявления к погашению – 1 год с момента выдачи;

· государственные долгосрочные облигации (ГДО). Выпущены 1 июля 1991 г. со сроком обращения 30 лет, т. е. до 1 июля 2021 г. Выпускаются в бланковом виде с набором купонов; купонный доход – 15 % от номинала облигации, выплачивается 1 раз в год – 1 июля;

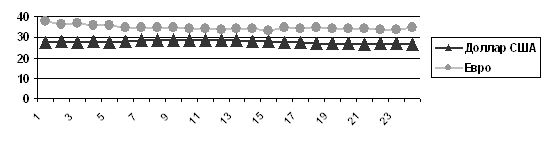

· облигации внутреннего валютного займа (ОВВЗ). Выпущены в 1993 г. в счет погашения задолженности Банка внешнеэкономической деятельности СССР перед юридическими лицами. Валюта займа – доллары США. Номинал облигации – 1, 10 и 100 тыс. долл. США. Первоначальный объем выпуска – 7885 млн. долл. пятью сериями со сроками погашения 1 год, 3 года, 6, 10 и 15 лет. В 1996 г. были сделаны дополнительные эмиссии на 1550 млн. долл. и на 3500 млн. долл. Выпускаются в бланковом виде с наборов купонов; купонная ставка – 3 % годовых выплачивается один раз в год.

В дальнейшем рынок федеральных займов будет развиваться в направлении совершенствования и расширения инструментов заимствования в сторону удлинения сроков и удешевления займов, вовлечения новых категорий инвесторов. В июне 2001 г. Министерство финансов РФ выпустило государственные ценные бумаги со сроком погашения в 2004 г. Эти бумаги будут иметь четыре купона в год, и процентная ставка по ним будет более высокой, чем по ГКО, находящимся сейчас в обращении. В настоящее время готовится проект постановления правительства, в соответствии с которым Минфин России выпустит ценные бумаги для институальных инвесторов – пенсионных и инвестиционных фондов со сроком обращения до 30 лет.

Особую активность на рынке облигационных заимствований РФ проявляют субъекты Федерации и местные органы власти. В российской истории заимствования местных органов власти (городских, земских) известны достаточно давно. Первый муниципальный инвестиционный заем в Российской империи был осуществлен в 1871 г. в г. Ревеле (Таллине) на сумму 50 тыс. руб. сроком на 34 года, а уже в период с 1901 по 1910 г. их было выпущено на 286 млн. руб. Доходность муниципальных облигаций составляла 3 – 7 % годовых, сроки заимствования были в пределах 35 – 40 лет. Средства от займов направлялись в основном на развитие городского хозяйства (строительство городских электростанций, мощение улиц, прокладку трамвайных путей и т. п.). Наиболее крупные российские муниципальные займы котировались на фондовых рынках Западной Европы. Только Москва в последнее десятилетие XIX в. разместила за рубежом 12 облигационных займов. К началу 1917 г. общая сумма муниципальных займов российских городов достигла 725 млн. руб. Декретом СНК РСФСР от 9 октября 1919 г. институт муниципальных займов был аннулирован.

Современный рынок субфедеральных займов начал складываться в 1992 г., когда были зарегистрированы первые займы администраций Хабаровского края, Нижегородской области, Пушкинского района Московской области и Пермской области. Обращение к такому финансовому инструменту было обусловлено рядом обстоятельств. Прежде всего, период начала 90-х годов XX в. был связан с оформлением политического и экономического устройства России, обретением реальной экономической самостоятельности территориальными образованиями субфедерального уровня, получением ими возможности привлекать средства иных бюджетов, коммерческих банков в виде ссуд или же путем выпуска займов на инвестиционные цели. Кроме того , существенно сократились возможности государственного финансирования бюджетов всех уровней, а стагнация, растущий внутренний и внешний долг, инфляционные процессы привели к сужению федеральных кредитных возможностей и неизбежности выхода территорий на рынок облигационных заимствований. Оживлению облигационного рынка способствовало также введение в 1996 г. Федерального закона от 11 марта 1997 г. № 48 – ФЗ «О простом и переводном векселе», согласно которому местным органам власти запретили выпускать и гарантировать векселя.

Всего в период с 1992 по 1997 г. было выпущено 466 региональных и муниципальных займов на сумму 49,5 млрд. руб. В займах приняли участие почти 80 субъектов Федерации и 50 муниципальных образований. Доли облигационных займов в структуре общих заимствований регионов и муниципалитетов в 1998 г. превысила 30 %. К моменту кризиса 1998 г. 12 регионов имели разрешение на эмиссию еврооблигаций, но воспользовались им лишь Москва (3 выпуска), Санкт-Петербург и Нижегородская область.

Кризис 1998 г. нанес серьезный удар по финансовому рынку России. Он привел к ряду дефолтов регионов, невозможности обслуживать займы за счет собственных ресурсов. Причинами этого стало снижение бюджетных доходов, отсутствие возможности рефинансировать долг в силу кризиса доверия и падения котировок займов, а также резкого роста их доходности. Этому способствовало и то, что часть средств резервных фондов для погашения субфедеральных облигаций была размещена администрациями районов в ГКО – ОФЗ, дефолт по которым еще больше сократил финансовые возможности региональных властей. Лишь три субъекта Федерации – Москва, Санкт-Петербург и Челябинская область – продолжали обслуживать свои обязательства. Санкт-Петербург даже разместил новые бумаги, но раскупалось не более 10-16 % эмиссии.

В силу сложившихся обстоятельств и сократившегося спроса инвесторов 1999-2000 гг. многие субфедеральные эмитенты «свернули» свои облигационные программы, чему способствовало также увеличение доходов бюджетов всех уровней и соответственно – временное снижение потребностей в дополнительных финансовых ресурсах. Так, в 1999 г. в Министерстве финансов были зарегистрированы эмиссии 8 субъектов Федерации (в 3 раза меньше, чем в 1998 г.) и 6 муниципальных образований (в 1,5 раза меньше), в 2000 г. прошли регистрацию эмиссии облигации девяти субъектов Федерации и трех городов.

Некоторому «затишью» на рынке субфедеральных облигационных заимствований способствовало также известное ужесточение законодательства, регулирующего субфедеральные займы, которое наложило ряд ограничений на привлечение регионами заемных средств. В качестве причины этого ужесточения можно считать дефолт 1998 г., а также попытку правительства сориентировать территории на активизацию резервов и возможностей оздоровления доходной части бюджета, особенно в сфере неналоговых доходов. В то же время нынешние бюджетные доходы не в состоянии обеспечить потребности обновления инфраструктуры муниципальных образований, реальный экономический рост и социальное развитие, что неизбежно выведет регионы на рынок облигационных заимствований.

Оживлению государственных и муниципальных заимствований может способствовать и ряд особенностей современного российского финансового рынка. С одной стороны, это возросшая ликвидность банковской системы, которая нуждается в новых инструментах и объектах для инвестирования. С другой стороны, снижение процентных ставок на финансовых рынках страны делает облигационные заимствования выгодными для эмитентов и позволяет проводить их на более длительный срок (сейчас прослеживается интерес к вложениям на срок до 3 – 5 лет против сроков вложений до одного года в докризисный период).

Таким образом, облигационные заимствования можно расценивать как реальный инструмент финансирования федерального, регионального и муниципального развития, особенно при усилении их инвестиционной ориентации. В то же время нельзя не учитывать и существование такого конкурентного финансового инструмента, как прямые, реальные инвестиции. Необходимо найти оптимальные пропорции в использовании всех этих инструментов привлечения денежных средств.

Государственные гарантии и поручительства выступают особой формой заимствований по обеспечению исполнения обязательств третьими лицами. Под государственной или муниципальной гарантией в Бюджетном кодексе РФ признается способ обеспечения гражданско-правовых обязательств, в силу которых Российская Федерация, ее субъект или муниципальное образование, выступая гарантом, дает письменное обязательство отвечать за исполнение лицом – получателем гарантии – своих обязательств перед третьими лицами полностью или частично. Получателем государственных (муниципальных) гарантий являются субъекты РФ, муниципальные образования, юридические лица. Назначение гарантий – обеспечение исполнения обязательств получателей гарантии перед третьими лицами.

Гарант в этом случае несет субсидиарную ответственность дополнительно к ответственности должника по гарантированному им обязательству, а обязательство его перед третьим лицом ограничивается лишь суммой, на которую выдана гарантия.

Общая сумма предоставленных гарантий включается в состав государственного (муниципального) долга соответствующего уровня как вид долгового обязательства. В зависимости от валюты, в которой предоставляются государственные гарантии, они включаются в состав государственного внутреннего или внешнего долга. При исполнении получателем гарантии своих обязательств перед третьим лицом на соответствующую сумму сокращается долг гаранта, что отражается в отчете об исполнении бюджета.

Государственные (муниципальные ) гарантии предоставляются, как правило, на конкурсной основе, после проверки финансового состояния получателя гарантии. В договоре о предоставлении гарантии указывается обязательство, которое ею обеспечивается. Срок гарантии определяется сроком исполнения обязательств, по которым предоставлена гарантия.

В законе о бюджете соответствующего уровня на очередной финансовый год устанавливается верхний предел общей суммы государственных (муниципальных) гарантий, а также перечень гарантий, размер которых превышает один миллион МРОТ по государственным гарантиям Российской Федерации в валюте РФ; 10 млн. долл. США по государственным гарантиям РФ в порядке обеспечения обязательств в иностранной валюте; 0,01 % расходов бюджета субъекта РФ или муниципального образования.

Специфика этой формы финансовых отношений заключается в том, что предоставленные гарантии ведут к росту потенциального или скрытого долга. Задолженность возникает в этом случае не в момент предоставления гарантий, а лишь в случае возникновения неплатежа. Давая гарантии, государство берет на себя риск непогашения или несвоевременного погашения всей (или части) суммы займа и процентов по нему. При благополучно складывающейся конъюнктуре реальная сумма долга может и не возрасти.

В мировой практике государство гарантирует займы местных органов управления, национализированных предприятий и корпораций, специализированных кредитных учреждений, а также кредиты банков, предназначенные для муниципального жилищного строительства, экспортные кредиты и операции. В последнем случае государство берет на себя риски не только экономического характера (задержка платежа, неплатежеспособность должника), но и политического (неплатежи в результате революции, национализации и т. п.). Гарантии – это форма государственного регулирования в условиях неустойчивости экономической конъюнктуры, обострения конкурентной борьбы, поэтому операции такого рода постоянно расширяются.

Деятельность Российской Федерации как гаранта сводится к следующим направлениям. Прежде всего государство традиционно выступает гарантом по вкладам населения в Сберегательном банке. При этом государство гарантирует восстановление и обеспечение сохранности денежных сбережений граждан, помещенных на вклады в Сберегательном банке РФ и в организации государственного страхования Российской Федерации по договорным (накопительным) вкладам личного страхования в период до 1 января 1992 г. Такого рода сбережения признаются государственным внутренним долгом РФ. Восстановления и обеспечение сохранности ценности гарантированных сбережений производится путем перевода их в целевые долговые обязательства РФ, являющиеся государственными ценными бумагами.

В последние годы государство стало выступать гарантом и по долговым обязательствам различных хозяйственных обществ и групп, стимулируя, в частности, их создание и деятельность путем привлечения различного вида инвестиционных ресурсов. Государственные гарантии предоставляются различного рода народнохозяйственным проектам и программам, например РАО «ВСМ» по выпускаемому этим обществом займу, под кредитные ресурсы, привлекаемые Российским экспортно-импортным банком и другими уполномоченными Правительством РФ специализированными банками для обеспечения оборотными средствами экспортно ориентированных предприятий и организаций, гарантирования и страхования экспортных кредитов для организации защиты экспортеров от долгосрочных коммерческих (банковских) и политических рисков.

В рамках бюджетной политики на 2002 г. предусматривались некоторые изменения в системе гарантий, в частности отказ от кредитования предприятий и предоставления им финансовых гарантий за счет средств федерального бюджета и полную передачу этих функций специализированным агентствам, страховым компаниям и банкам с государственным участием.

Переоформление долговых обязательств третьих лиц в государственный долг Российской Федерации – еще одна форма долговых обязательств государства, закрепленная в Бюджетном кодексе РФ.

Так, в 2001 г. Правительство РФ и Центральный банк РФ переоформляли принадлежащие по состоянию на 1 января 2001 г. Центральному банку РФ векселя Минфина РФ со сроками погашения до 31 декабря 2001 г. и причитающиеся к оплате по ним проценты, исчисленные на 1 января 2001 г., в государственные ценные бумаги со сроками погашения с 2019 по 2023 г. с выплатой дохода один раз в год начиная с 2002 г. в размере 1% годовых.

Правительство и Центральный банк РФ осуществляли обмен облигаций Государственного республиканского внутреннего займа РСФСР 1991 г., принадлежащих Центральному банку на дату переоформления, на облигации федерального займа с постоянным купонным доходом с выплатой процентного дохода один раз в год в размере 1 % годовых начиная с 2002 г. со сроком погашения в 2005 г.

Похожие работы

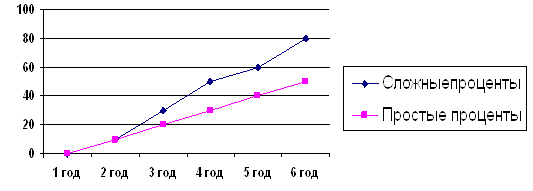

... (2.2.44) Сложная номинальная процентная ставка (j) (2.2.45) (2.2.46) Сложная учетная ставка (dсл) (2.2.47) (2.2.48) – По мере усложнения задач, стоящих перед финансовым менеджментом, сфера применения непрерывных процентов будет расширяться, так как при этом становится возможным использовать ...

... доходность – годовая процентная ставка, характеризующая полный относительный годовой доход по операции с учетом внутригодовой капитализации. ЗАКЛЮЧЕНИЕ Предлагаемое учебное пособие рассматривает финансовые вычисления, предметом которых является результат деятельности инвестиционных, биржевых, кредитных, страховых, валютных и иных заимствующих организаций. Эти финансовые вычисления называют ...

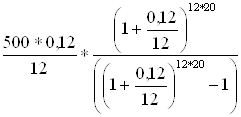

... лизинговые платежи осуществляются по фиксированному графику, предприятие-лизингополучатель имеет большие возможности координировать затраты на финансирование капитальных вложений и поступления от реализации выпускаемой продукции, а это способствует стабильности финансовых планов лизингополучателя. Риск устаревания оборудования целиком ложится на лизингодателя. Лизингополучатель имеет возможность ...

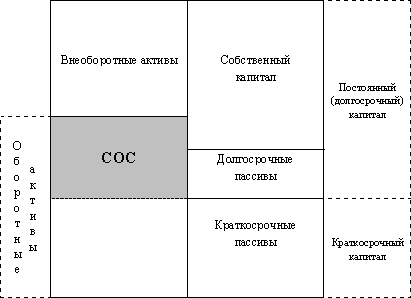

... по содержанию отдельных разделов и статей. Таким образом, возникла необходимость принципиально нового подхода к определению платежеспособности и финансовой устойчивости предприятий с учетом сложившейся зарубежной практики. В рыночных условиях объективную оценку надежности партнера ( предприятия или другого хозоргана, банка и т.д. ) должны давать независимые организации. В дореволюционной ...

0 комментариев