Навигация

Оценка инвестиционной привлекательности ОАО «Нижнекамскшина»

2.3 Оценка инвестиционной привлекательности ОАО «Нижнекамскшина»

Дадим оценку инвестиционной привлекательности предприятия на примере ОАО «Нижнекамскшина» в соответствие с ранее рассмотренной методикой, т.е. рассчитаем балловую оценку по трем направлениям:

- оценка финансового состояния предприятия;

- оценка рыночного окружения предприятия;

- оценка корпоративного управления предприятием.

Для оценки финансового состояния на основе данных бухгалтерского баланса ОАО «Нижнекамскшина» за 2009г. рассчитаем требуемые показатели:

1) коэффициент соотношения заемных и собственных средств К1:

К1 = 3346435/747552=4,48

2) коэффициент текущей ликвидности К2:

К2 = 1116117/3250855=0,34

3) коэффициент оборачиваемости активов К3:

К3 =6878708/4547949=1,51

4) рентабельность продаж по чистой прибыли Rпр:

Rпр. = 392832/6879708*100%=5,7%

5) рентабельность собственного капитала по чистой прибыли Rск.:

Rск =-94478/747552*100%=-12,6% .

Значение факторов по двум другим группам: рыночному окружению и корпоративному управлению, определяются на основе информации, раскрываемой ОАО «Нижнекамскшина» в средствах массовой информации и на официальном сайте в Интернете.

Значения всех факторов инвестиционной привлекательности исследуемого предприятии отражены в таблице 10.

Далее по формуле (1.9) определим индекс инвестиционной привлекательности КИП:

КИП. =41/57=0,72.

Таблица 10 - Оценка инвестиционной привлекательности ОАО «Нижнекамскшина»

| Фактор инвестиционной привлекательности | Фактическое значение фактора на конец 2009г | Балловая оценка |

| Коэффициент соотношения заемных и собственных средств К1 | 4,48 | 1 |

| Коэффициент текущей ликвидности К2 | 0,34 | 1 |

| Коэффициент оборачиваемости активов К3 | 1,51 | 3 |

| Рентабельность собственного капитала по чистой прибыли Rпр | 5,7% | 2 |

| Рентабельность продаж по чистой прибыли Rск | 12,6 | 0 |

| Инвестиционный климат региона, в котором находится предприятие | благоприятный | 3 |

| Инвестиционная привлекательность отрасли, к которой принадлежит предприятие | средняя | 2 |

| Географический рынок сбыта продукции | зарубежный и российский | 3 |

| Стадия жизненного цикла основного вида продукции | зрелость | 2 |

| Степень конкуренции на товарном рынке | высокая | 1 |

| Экологическая нагрузка на природную среду | незначительная | 3 |

| Развитие транспортной инфраструктуры | 2 вида транспорта | 2 |

| Доля голосов, неподконтрольных менеджменту в уставном капитале общества | менее25% | 1 |

| Продолжение таблицы 10 | ||

| Доля государственной собственности в уставном капитале общества | до 10% | 3 |

| Доля акций в свободном обращении на вторичном рынке | от 25% до50% | 2 |

| Размер вознаграждения членам Совета директоров | зависит от финансовых результатов | 3 |

| Финансовая прозрачность и раскрытие информации | раскрытие отчетности в СМИ и в Интернет | 3 |

| Соблюдение прав мелких акционеров по управлению предприятием | рассылка по почте уведомлений и документов для голосования на собрании акционеров | 3 |

| Дивидендные выплаты за последний финансовый год | выплачиваются дивиденды по обыкновенным и привилегированным акциям | 3 |

| Фактическое суммарное количество баллов | - | 41 |

| Сумма максимального значения в баллах | - | 57 |

Одновременно с интегральным можно провести расчет значений частных коэффициентов инвестиционной привлекательности, характеризующих финансовое состояние, рыночное окружение и корпоративное управление в ОАО «Нижнекамскшина», что приведено в таблице 11.

Таблица 11 - Расчет частных коэффициентов инвестиционной привлекательности по группам факторов

| Группы оценочных факторов | Фактичес-кое суммарное количество баллов | Максималь-но возможное суммарное количество баллов | Коэффициенты инвестицион-ной привлекатель-ности по группам факторов | Уровень инвестцион-ной привлекательности |

| 1 | 2 | 3 | 4 | 5 |

| Финансовое состояние | 7 | 15 | 0.5 | средний |

| Рыночное окружение | 16 | 21 | 0,8 | высокий |

| Корпоративное управление | 18 | 21 | 0,9 | высокий |

| Вывод: уровень инвестиционной привлекательности | 41 | 57 | 0,72 | средний |

Анализ отдельных составляющих (частных коэффициентов) инвестиционной привлекательности ОАО «Нижнекамскшина» позволяет выявить «слабые места» предприятия и разработать мероприятия повышения его инвестиционной привлекательности.

Так, для ОАО «Нижнекамскшина» недостаточно высоким является коэффициент инвестиционной привлекательности, характеризующий финансовое состояние.

Для данного предприятия, как и для многих других российских компаний, современный финансовый кризис оказался серьезным испытанием, но одновременно выявил недостатки в финансово-хозяйственной деятельности и заставил мобилизовать усилия для их решения.

В настоящее время для расширения масштабов деятельности в ОАО «Нижнекамскшина» осуществляется инвестиционный проект по производству цельнометаллокордных шин.

Цель проекта - создание производства цельнометаллокордных шин для удовлетворения потребностей внутреннего рынка страны, снижения импорта цельнометаллокордных шин и продвижения их на зарубежный рынок. Организация производства цельнометаллокордных шин на современном оборудовании с использованием новой технологии позволит обеспечить спрос на данную продукцию.

Планируемый объем выпуска шин – 1,2 млн. штук в год на проектных производственных мощностях.

Начало организации производства по проекту – 2007год, начало выпуска продукции – конец 2010 год; выход на проектную мощность– 2011 год.

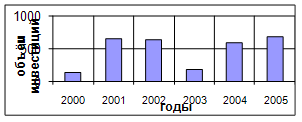

Необходимые инвестиции по этапам планирования:

2007год – 2 млрд. рублей;

2008год – 6 млрд. рублей;

2009год – 4 млрд. рублей;

Похожие работы

... . Инвестор выдвигает различные требования к предприятию при принятии решения об инвестировании. При этом опыт показывает, что предприятия достаточно часто не соответствуют перечисленным требованиям инвестора. 2.2 Показатели и методы анализа инвестиционной привлекательности предприятия При оценке инвестиционной привлекательности предприятия рассматривают следующие аспекты: привлекательность ...

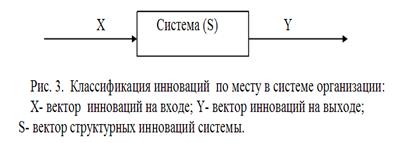

... числом количественных измерителей – синтетических (или интегральных) показателей, причем необходимо применение системы измерителей инвестиционного климата регионов (рис. 3). Логическая схема определения уровня инвестиционной привлекательности региона как интегрального показателя, суммирующего разнонаправленное влияние показателей инвестиционного потенциала и некоммерческого регионального ...

... Инвестиционный мегапроект КНПиНХЗ является ключевым фактором, определяющим развитие НГХК РТ. 3 Направления повышения социально-экономической эффективности Комплекса нефтеперерабатывающих заводов ОАО «ТАНЕКО» 3.1 Оценка перспектив развития Комплекса нефтеперерабатывающих заводов ОАО «ТАНЕКО» Проведенный SWOT-анализ (Приложение А) показал наличие как сильных, так и слабых сторон проекта по ...

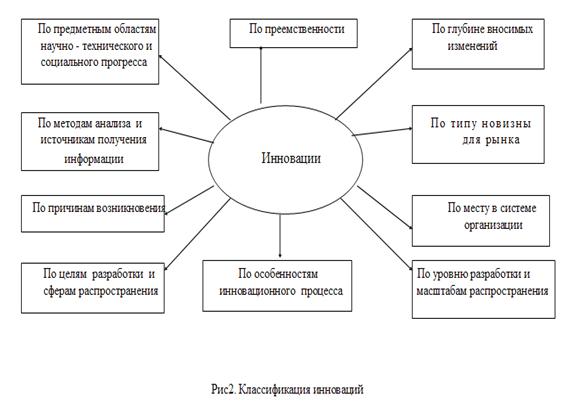

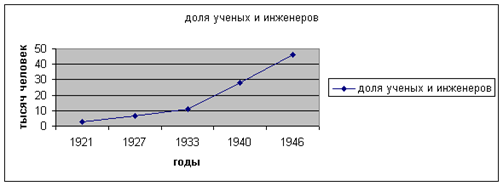

... стоимости на 8 процентных пункта, доли затрат на технологические инновации по отношению к объему валового регионального продукта - на 9 % [36]. 3 Развитие инновационной системы предприятий как средство борьбы с экономическим кризисом 3.1 Организация инновационной деятельности и НИОКР на ОАО «Нижнекамскшина» ОАО «Нижнекамскшина» как самостоятельная юридическая единица, существует с 1971 ...

0 комментариев