Навигация

Анализ финансового состояния предприятия

1.5. Анализ финансового состояния предприятия

Финансовый анализ представляет собой систему знаний о методах исследования финансово – хозяйственной деятельности предприятия. Предметом финансового анализа являются финансовые ресурсы и их потоки, а методом его – система теоретико – познавательных категорий, научного инструментария и регулятивных принципов исследования финансовой деятельности субъектов хозяйствования.

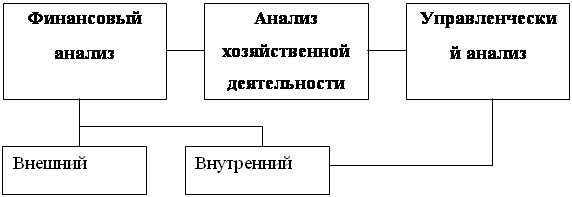

Под методом финансового анализа следует понимать совокупность способов и приемов, с помощью которых исследуется его предмет – финансово – хозяйственная деятельность предприятия. В условиях рыночной экономики единый анализ хозяйственной деятельности делится на управленческий и финансовый (схема № 1).

Схема 1. Виды анализа хозяйственной деятельности.

Такое деление обусловлено действием закона об охране коммерческой тайны и в связи с этим сложившиеся на практике разделением системы бухгалтерского учета в масштабе предприятия на управленческий и финансовый учет, а отчетности на управленческую и финансовую.Финансовая отчетность – это отчетность, публикуемая в специальных справочниках, специальных газетах и бюллетенях для ознакомления акционеров, широкой общественности, банков, страховых компаний и правительственных органов с положением дел на предприятии, с его финансовым состоянием и результатами хозяйственной деятельности за отчетный период. Финансовая отчетность составляется на базе финансового учета.

Финансовый анализ может быть как внутренним, о чем было сказано выше, так и внешним. Внешний анализ осуществляется на основе данных публичной финансовой отчетности и проводится в основном за пределами предприятия его заинтересованности контрагентами, собственниками или государственными органами. Поэтому его называют внешними финансовыми анализами. Особенностью внешнего анализа являются:

множественность субъектов анализа, пользователей информации о деятельности предприятия;

разнообразие целей и интересов субъектов анализа;

наличие типовых методик анализа, стандартов учета и отчетности;

ориентация анализа только на публичную, внешнюю отчетность предприятия;

ограниченность задач анализа как следствие предыдущего фактора;

максимальная открытость результатов анализа для пользователей информации о деятельности предприятия.

Более обобщенно сравнительная характеристика финансового и управленческого анализа представлена в таб. № 1

Финансовый анализ по данным финансовой отчетности называют классическим способом анализа. Главной его целью является глубокое, тщательное и комплексное исследование финансово – хозяйственной деятельности предприятия и на этой основе получения ответа на вопрос, какова эффективность ее, каковы важнейшие пути оздоровления и укрепления финансовой устойчивости предприятия, повышения его деловой активности.

Таблица 1.

Сравнительная характеристика видов анализа.

| Область сравнения | Финансовый анализ | Управленческий анализ |

| Пользователи информации | Внутренние, сторонние, заинтересованные | Руководители предприятия и его подразделения |

| Объекты анализа | Предприятие как единое целое | Предприятие как единое целое и его различные сегменты |

| Источники информации | Финансовая отчетность | Комплекс экономической информации |

| Единица измерения для расчета показателей | Денежная форма | Любые направления и денежные единицы |

| Периодичность анализа | Составление отчетности | По мере необходимости |

| Доступность результатов информации | Доступна для всех | Строго конфиденциальна (коммерческая тайна) |

Основными задачами финансового анализа предприятия, работающего в условиях рыночной экономики, являются:

- общая оценка финансового положения предприятия и его изменения за отчетный период;

- оценка состава и структуры активов, их состояния и движения;

- оценка состава и структуры собственного капитала и обязательств, их состояние и движение;

- анализ показателей финансовой устойчивости предприятия и оценка изменения их уровня;

- анализ платежеспособности предприятия и ликвидности баланса;

- анализ абсолютных и относительных показателей доходности предприятия;

- анализ деловой активности и эффективности финансово – хозяйственной деятельности предприятия;

- краткосрочное прогнозирование рыночной устойчивости предприятия и разработка его финансовой стратегии [65, c. 14-16].

Из этих задач видно, что финансовый анализ играет огромную роль в исследовании деятельности хозяйствующего субъекта, что он является существенным элементом финансового менеджмента.

Анализ финансового положения является завершающим этапом анализа хозяйственной деятельности предприятия, включающий в себя три стадии: снабжение, производство и сбыт, составляющие в совокупности коммерческую, производственную и финансовую деятельность.

Важной стороной хозяйственной деятельности является финансовая. Финансовая деятельность предприятия – это такая его деятельность, результатом которой является изменение в размере и составе собственно и привлеченного капитала. Она должна быть направлена на обеспечение систематического поступления и эффективного использования финансовых ресурсов, соблюдения расчетной и кредитной дисциплины, достижения рационального соотношения собственных и заемных средств, финансовой устойчивости с целью эффективного функционирования предприятия.

В профессиональной литературе очень редко встречается определение содержания финансового анализа. «Содержание финансового анализа, - пишет В. А. Русак, - это глубокое и всестороннее изучение финансового положения предприятия и факторов его формирования - прибыли, реализации продукции, ее себестоимости и некоторых других взаимосвязанных и взаимообусловленных показателей. Объективность оценки зависит от правильности и полноты их комплексного изучения». В этой же работе он дает ответ на вопрос: что такое финансовый анализ? «Финансовый анализ — это исследовательский и оценочный процесс, главной целью которого является выработка наиболее обоснованных предположений и прогнозов изменения финансовых условий функционирования субъекта хозяйствования». А.Д. Шеремет и Р.С. Сайфулин дает этому понятию следующую трактовку: «Финансовый анализ есть метод познания финансового механизма предприятия, процессов формирования и использования финансовых ресурсов для его оперативной и инвестиционной деятельности».

«Финансовый анализ, - пишет В.В. Ковалев, - представляет собой способ накопления, трансформации и использования информации финансового характера, имеющий целью:

оценить текущее и перспективное финансовое состояние предприятия;

оценить возможные и целесообразные темпы развития предприятия с позиций финансового их обеспечения;

выявить доступные источники средств и оценить возможность и целесообразность их мобилизации;

спрогнозировать положение предприятия на рынке капиталов».

Эти определения, на наш взгляд, характеризуют финансовый анализ как общенаучный метод познания окружающей действительности, а не как науку, выделенную из анализа хозяйственной деятельности. Они не исходят из определения экономического анализа (анализа хозяйственной деятельности) как единой науки, представляющей собой, по определению А.Д. Шеремета, систему знаний о методах исследования хозяйственной деятельности.

Почти аналогичное определение приводит в своей работе В.В. Ковалев: «Экономический анализ представляет собой систему специальных знаний, связанных с исследованием экономических процессов, складывающихся под воздействием объективных экономических законов и факторов субъективного порядка». Поскольку «финансовый анализ является частью общего, полного анализа хозяйственной деятельности», то почему определение части не вытекает из целого. На наш взгляд, содержание финансового анализа- представляет собой систему специальных знаний, связанных с исследованием финансово-хозяйственной деятельности субъекта.

Как известно, основу любой науки составляют ее предмет и метод. Их определения очень редко встречаются в профессиональной литературе. Так, В.В. Ковалев считает, что предметом финансового анализа являются финансовые ресурсы и их потоки, а методом его - система теоретико-познавательных категорий, научного инструментария и регулятивных принципов исследования финансовой деятельности субъектов хозяйствования.

Я считаю, что под методом финансового анализа следует понимать совокупность способов и приемов, с помощью которых исследуется его предмет-финансово-хозяйственная деятельность субъекта.

Финансовый анализ подразделяется на внутренний и внешний.

Внутренний финансовый анализ проводится в самом хозяйствующем субъекте. Он может использовать в качестве источника любую информацию, циркулирующую внутри субъекта, например, данные о технической подготовке производства, нормативную и плановую информацию, данные управленческого учета. Внутренний финансовый анализ более глубоко исследует причины сложившегося финансового положения, эффективность использования активов хозяйствующего субъекта, взаимосвязь показателей объема, себестоимости и дохода [21, c. 260].

Внешний финансовый анализ осуществляется на основе данных публичной финансовой отчетности и проводится в основном за пределами хозяйствующего субъекта его заинтересованными контрагентами, собственниками или государственными органами. Поэтому его называют внешним финансовым анализом. К выполнению его привлекаются специалисты-аналитики, являющиеся посторонними лицами для хозяйствующего субъекта и потому не имеющими доступа к его внутренней информационной базе. В связи с тем, что публичная отчетность содержит лишь весьма ограниченную часть информации, внешний финансовый анализ не позволяет раскрыть всех секретов хозяйствующего субъекта. Его особенностями являются: множественность субъектов анализа, пользователей информации о деятельности хозяйствующего субъекта; разнообразие целей и интересов субъектов анализа; наличие типовых методик анализа, стандартов учета и отчетности;

ориентация анализа только на публичную, внешнюю отчетность хозяйствующего субъекта; ограниченность задач анализа как следствие предыдущего фактора; максимальная открытость результатов анализа для пользователей информации о деятельности хозяйствующего субъекта.

Финансовый анализ по данным финансовой отчетности называют классическим способом анализа. Главной его целью является глубокое, тщательное и комплексное исследование финансово-хозяйственной деятельности субъекта и на этой основе получение ответа на вопрос, какова эффективность ее, каковы важнейшие пути оздоровления и укрепления финансовой устойчивости хозяйствующего субъекта, повышения его деловой активности.

В условиях рыночных отношений исключительно велика роль анализа финансового положения хозяйствующего субъекта. Это связано с тем, что хозяйствующие субъекты приобретают самостоятельность и несут полную ответственность за результаты своей производственно-предпринимательской деятельности перед собственниками, работниками, коммерческими партнерами и другими контрагентами. Но прежде чем рассматривать вопросы анализа финансового положения хозяйствующего субъекта, следует вообще определить, что такое «финансовое положение» или как его еще называют «финансовое состояние».

В специальной литературе, изданной в последние годы, это понятие трактуется по-разному. Так, А.Д. Шеремет и Р.С. Сайфулин пишут, что «финансовое состояние предприятия характеризуется размещением и использованием средств (активов) и источниками их формирования (собственного капитала и обязательств, т.е. пассивов)». Н.А. Русак определяет это понятие следующим образом: «Финансовое положение предприятия характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормальной производственной, коммерческой и других видов деятельности предприятия, целесообразностью и эффективностью их размещения и использования, финансовыми взаимоотношениями с другими субъектами хозяйствования, платежеспособностью и финансовой устойчивостью». В.М.Родионова и М-А.Федотова пишут, что финансовое состояние хозяйствующего субъекта «выражается в образовании, распределении и использовании финансовых ресурсов».

М.Н. Крейнина, А.И. Ковалев и В.П. Привалов трактуют его так: «Финансовое состояние - это совокупность показателей, отражающих наличие, размещение и использование финансовых ресурсов».

И. Т. Балабанов пишет: «Финансовое состояние хозяйствующего субъекта — это характеристика его финансовой конкурентоспособности (т.е. платежеспособности, кредитоспособности), использования финансовых ресурсов и капитала, выполнения обязательств перед государством и другими хозяйствующими субъектами. Финансовое состояние хозяйствующего субъекта включает анализ: доходности и рентабельности; финансовой устойчивости; кредитоспособности; использования капитала; валютной самоокупаемости» С.А. Стуков свою точку зрения по этому понятию излагает так: «Финансовое положение предприятия - это комплексная оценка его здоровья и жизнеспособности, характеризуемая рядом показателей».

Все эти приведенные определения, на мой взгляд, недостаточно четко раскрывают содержание рассматриваемого понятия, но в каждом из них имеется рациональное зерно, использование которого позволит точнее определить исследуемое понятие. Одно несомненно, что в отличие от некоторых однозначно, хотя и разными способами исчисляемых показателей (например, таких, как производительность труда, фондоотдача, себестоимость, валовой доход, рентабельность), финансовое положение выявляется в результате исчисления различных показателей, отражающих лишь отдельные его стороны, на основе их изучения, оценки влияния каждого из них на общую оценку и ранжирования показателей по степени их значимости. В конечном счете финансовое положение хозяйствующего субъекта должно свидетельствовать о надежности, устойчивости и перспективности субъекта в условиях конкурентной рыночной экономики, не щадящей слабых и нежизнеспособных. Надежность - это бесперебойность работы хозяйствующего субъекта и его способность погашать платежные обязательства.

Существуют различные классификации методов финансового анализа. Первый уровень классификации выделяет неформализованные и формализованные методы.

Неформализованные методы основаны на описании аналитических процедур на логическом уровне, а не на строгих аналитических зависимостях. К ним относятся методы: экспертных оценок, сценариев, психологические, морфологические, построения систем показателей, построения систем аналитических таблиц и т.п. Следует отметить, что применение неформализованных методов характеризуется определенным субъективизмом, поскольку большое значение имеют интуиция, опыт и знания аналитика.

К формализованным методам относятся методы, в основе которых лежат достаточно строгие формализованные аналитические зависимости. Известны десятки этих методов; они составляют второй уровень классификации. К ним относятся следующие классические методы финансового анализа: элиминирование (цепные подстановки), балансовые увязки, группировки, средние и относительные величины, графический, индексный и др.

Практика финансового анализа уже выработала методику анализа финансовой отчетности предприятий, функционирующих в условиях рыночной экономики. Вполне понятно, что сложившаяся до перехода на рыночные условия методика анализа ее, десятки лет применявшаяся на всех уровнях управления и самими предприятиями, была разработана для условий функционирования административной системы хозяйствования и государственной собственности в основном централизованных источников финансирования, нормирования временно привлекаемых средств (устойчивых пассивов), оборотных средств и т.д. Эти условия сдерживали самостоятельность предприятий в принятии управленческих решений, направленных на эффективное ведение хозяйства и вовсе не увязывались с рыночными отношениями, предпринимательской деятельностью.

В прежней методике финансового анализа решающую роль играли сравнения значений различных статей и итогов групп и разделов баланса с их нормативными величинами, изучение причин отклонений от нормативов, влияния этих отклонений на устойчивость финансового положения предприятия. Одной из важнейших особенностей новой финансовой отчетности является отсутствие в ней плановых показателей и нормативов. В условиях рынка финансовое планирование утрачивает черты централизованного административного целеполагания, извне задающего предприятию множество параметров его деятельности. Оно служит прежде всего выработке гибкой стратегии и тактики хозяйственного поведения предприятия, стремящегося упрочить свое положение при стремительно меняющейся в результате конкуренции рыночной конъюнктуре. Использование нормативов в финансовой деятельности становится делом выбора самого предприятия, поэтому информация о нормативах переходит в область коммерческой тайны. Анализ отклонений от планируемых предприятием нормативов соответственно становится составной частью внутреннего анализа. Анализ финансового положения, основывающийся на бухгалтерской отчетности, приобретает характер внешнего анализа, т.е. анализа, проводимого за пределами предприятия его заинтересованными контрагентами — собственниками или государственными органами, на основе отчетных данных, которые содержат лишь весьма ограниченную часть информации о деятельности предприятия. Методика внешнего анализа финансового положения представляет большой интерес для каждого предприятия не только для целей оценки потенциальных партнеров, но и собственной самооценки, осуществляемой с точки зрения внешних пользователей финансовой отчетности.

Среди основных методов финансового анализа, используемых предприятиями, функционирующими в условиях рыночной экономики, можно выделить шесть следующих методов: 1) горизонтальный анализ; 2) вертикальный анализ; 3) трендовый анализ; 4) метод финансовых коэффициентов; 5) сравнительный анализ; 6) факторный анализ [23, c. 288].

Горизонтальный (временной) анализ — сравнение каждой позиции отчетности с предыдущим периодом. Он позволяет определить абсолютные и относительные отклонения различных статей бухгалтерской отчетности по сравнению с предшествующим периодом.

Вертикальный (структурный) анализ — определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом. Он позволяет выявить удельный вес отдельных статей к итоговому показателю в целом по балансу или по его разделам. Например, удельный вес долгосрочных и текущих активов в общей стоимости имущества предприятия, т.е. в валюте баланса и т.д.

Горизонтальный и вертикальный анализы дополняют один другой. Поэтому нередко строят таблицы, характеризующие как структуру отчетной бухгалтерской формы, так и динамику отдельных ее показателей.

Трендовый анализ базируется на расчете относительных отклонений показателей за ряд лет от уровня базисного года, для которого все показатели принимаются за 100%. Иными словами, Трендовый анализ представляет собой сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т.е. основной тенденции динамики показателя, очищенной от случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда формируются возможные значения показателей в будущем, а следовательно, ведется перспективный, прогнозный анализ.

Наиболее распространенным приемом финансового анализа в условиях рыночной экономики является использование различных финансовых коэффициентов.

Коэффициенты являются относительными величинами, при исчислении которых одну из величин принимают за единицу, а другую выражают как отношение к единице. Расчет финансовых коэффициентов основан на существовании определенных взаимосвязей между отдельными статьями баланса. Они являются исходной базой для последующего факторного анализа финансового положения предприятия и выражают математические взаимоотношения между двумя величинами, анализ которых позволяет исследователю выявить скрытые явления. От правильности истолкования их зависит полезность анализа соответствующих коэффициентов для принятия решений. Это самый трудный аспект анализа отношений, так как он требует знания внутренних и внешних факторов их формирования, например, общеэкономических условий в отрасли, политики руководства предприятия и др. Интерпретировать отношения надо с большой осторожностью, так как одни и те же факторы могут влиять и на числитель, и на знаменатель. Фактический уровень отношений сравнивается с прошлым, с теоретически обоснованным, с отраслевым. Интерпретация отношений должна быть ориентирована на перспективу.

Не следует и переоценивать роль анализа отношений, так как они не имеют универсального значения и не могут являться своего рода индикатором для диагностики. Более углубленный анализ не всегда подтверждает выводы, сделанные на основании отношений, так как на их уровень влияет специфика отдельных предприятий, усредненность отраслевых данных, неоптималыюсть фактически достигнутого уровня в предшествующие годы или его оптимальность для условий тех лет, но не соответствует требованиям современных и будущих условий.

Механическое перенесение зарубежного опыта проведения финансового анализа на основе относительных показателей во многих случаях оказывается малоэффективным, поскольку при этом не принимается во внимание специфика наших предприятий. В результате рекомендации о допустимых значениях того или иного показателя часто «не срабатывают». Тем не менее изучение относительных показателей при анализе финансово-хозяйственной деятельности предприятия необходимо, так как оно позволяет понять происходящие процессы и более правильно оценить их не только для текущего момента, но и на перспективу.

Относительные показатели финансового положения предприятия подразделяются на коэффициенты распределения и коэффициенты координации.

Коэффициенты распределения применяются в тех случаях, когда требуется определить, какую часть тот или иной абсолютный показатель финансового положения составляет от итога включающей его группы абсолютных показателей. Коэффициенты распределения и их изменения за отчетный период играют большую роль в ходе предварительного ознакомления с финансовым положением клиента по балансу.

Коэффициенты координации используются для выражения отношений разных по существу абсолютных показателей финансового положения или их линейных комбинаций, имеющих различный экономический смысл.

Анализ финансовых коэффициентов заключается в сравнении с базисными величинами, а также в изучении их динамики за отчетный период и за ряд лет. В качестве базисных величин используются усредненные по временному ряду значения показателей данного предприятия, относящиеся к прошлым благоприятным с точки зрения финансового положения периодам; среднеотраслевые значения показателей; значения показателей, рассчитанные по данным отчетности на наиболее удачливого конкурента, оптимальные значения относительных показателей.

Для точной и полной характеристики финансового положения предприятия и тенденций его изменения достаточно сравнительно небольшого количества финансовых коэффициентов. Важно лишь, чтобы каждый из этих показателей отражал наиболее существенные стороны финансового положения предприятия. Наиболее распространенными и изучаемыми являются показатели ликвидности, финансовой устойчивости, доходности и деловой активности.

Сравнительный (пространственный) анализ — это и внутрихозяйственный анализ сводных показателей отчетности по отдельным показателям фирмы, дочерних фирм, подразделений, цехов и межхозяйственный анализ показателей данной фирмы соотносительно с показателями конкурентов, со среднеотраслевыми и средними общеэкономическими данными. При этом методе оценку происходящему дают через сходные понятия и явления. Он позволяет соизмерять процессы и делать соответствующие выводы. Необходимым условием применения этого метода является соблюдение сопоставимости показателей. Экономически неграмотным будет, например, сопоставление реализованной продукции за ряд лет в текущих ценах; неверным будет и динамический ряд, характеризующий уровень издержек за 3—5 и более лет (а в условиях инфляции и за смежные годы), построенный без необходимых корректировок. Соблюдение сопоставимости требует пересчета оборотов в одинаковые (единые) цены, пересчета ряда издержек производства с применением индекса цен, тарифов, ставок, а также сравнимости календарных периодов, однородности показателей по экономическому содержанию, единой методики их исчисления и учета ряда других факторов: социальных, этнографических, природных.

Факторный анализ — это анализ влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных или стохастических приемов исследования. Причем факторный анализ может быть как прямым (собственно анализ), т.е. раздробление результативного показателя на составные части, так и обратным (синтез), когда его отдельные элементы соединяют в общий результативный показатель.

Наряду с вышеназванными методами при анализе финансово-хозяйственной деятельности предприятия используются традиционные приемы экономического анализа, экономической и математической статистики, экономико-математические методы.

Как правило, такой анализ начинают с исследования динамики состава и структуры активов финансовой отчетности, который дает возможность установить размер абсолютного и относительного прироста или уменьшения всего имущества хозяйствующего субъекта и отдельных его видов. Прирост (уменьшение) актива свидетельствует о расширении (сужении) деятельности хозяйствующего субъекта.

При анализе активов, являющихся важнейшим элементом финансовой отчетности, изучается их наличие, состав, структура и происшедшие в них изменения. Анализ структуры активов в целом и его отдельных группировок позволяет судить о рациональном их размещении.

Таким образом, увеличение активов положительно характеризует работу хозяйствующего субъекта, поскольку свидетельствует о его дальнейшем развитии. Однако, анализируя причины увеличения стоимости имущества хозяйствующего субъекта, следует учитывать влияние инфляции, высокий уровень которой приводит к значительным отклонениям номинальных данных балансового отчета от реальных. При анализе активов необходимо выяснить, как они размещены и на что больше внимания уделялось в отчетном году, каково состояние производственного потенциала хозяйствующего субъекта, его основных средств, какова мобильность имущества. Для этого прежде всего находят величину производственного потенциала субъекта, на методику определения которой в профессиональной литературе имеются различные точки зрения. Так, по одной из них в его стоимость включают стоимость основных средств, производственных запасов, незавершенного производства, животных на выращивании и откорме.

По второй методике в состав активов, определяющих производственный потенциал хозяйствующего субъекта, добавляются еще незавершенные капитальные вложения и стоимость оборудования к установке. Эта методика точнее отражает происходящий процесс развития хозяйствующего субъекта и его материально-технической базы. «На основе данных хозяйственной практики нормальным считается, - пишут А.Д. Шеремет и Р.С. Сайфулин, - следующее ограничение коэффициента имущества производственного назначения: Кn ³ 0,5». На эту же величину для промышленных субъектов указывает и В.Ф. Палий.В случае снижения значения показателя ниже критической границы желательно привлечение долгосрочных заемных средств для увеличения имущества производственного назначения, если финансовые результаты деятельности хозяйствующего субъекта в отчетном периоде не позволяют существенно пополнить такие активы за счет собственных средств.

Вслед за этим показателем важно определить долю текущих активов в валюте баланса: повышение коэффициента мобильности активов хозяйствующего субъекта, определяемого отношением стоимости текущих активов к стоимости всего имущества субъекта. Он характеризует долю средств для погашения долгов. Чем выше значение коэффициента, тем больше у субъекта возможностей обеспечить бесперебойную работу, рассчитываться с кредиторами. С финансовой точки зрения рост его является положительным сдвигом в структуре - имущество становится более мобильным, что свидетельствует об ускорении его оборачиваемости, о росте эффективности его использования.

Следующим обособленным показателем, характеризующим эффективность размещения активов хозяйствующего субъекта, является коэффициент соотношения мобильных и иммобилизованных средств. Он определяется как частное от деления стоимости текущих активов на стоимость долгосрочных активов.

Оптимальная и критическая величина этого соотношения обусловлена отраслевыми особенностями хозяйствующих субъектов. На промышленных хозяйствующих субъектах уровень данного показателя должен быть не ниже 0,5.

Далее нужно изучить, какие произошли качественные изменения в имущественном положении хозяйствующего субъекта. Для этого необходимо исследовать состояние важнейшего элемента производственного потенциала субъекта, составляющего его материально-техническую базу, коим являются основные фонды.

Изменение удельного веса реальной (остаточной) стоимости основных средств в общей стоимости имущества субъекта — показатель, который служит ориентиром в определении масштабов его предпринимательской деятельности. Размер коэффициента реальной стоимости основных средств в общем итоге имущества хозяйствующего субъекта должен составлять не менее 50% всей суммы активов баланса. Большой практический интерес представляет определение доли активной части (стоимости рабочих машин, производственного оборудования и транспортных средств) основных средств в общей их стоимости, что является положительным моментом в развитии материально-технической базы хозяйствующего субъекта. Увеличение ее удельного веса приводит к повышению фондоотдачи, являющейся обобщающим показателем эффективности использования основных средств.

Показателем, характеризующим техническое состояние основных средств, является коэффициент износа, определяемый отношением суммы износа основных средств к их первоначальной стоимости на определенный момент. По оценкам некоторых экономистов, коэффициент износа, превышающий 50%, считается нежелательным явлением.

Необходимо проанализировать состав и структуру текущих активов, выяснить, нет ли в их числе излишних и залежалых материальных ценностей; готовой продукции, не пользующейся спросом или имеющей ограниченный спрос и потому являющейся труднореализуемой; сверхнормативных запасов сырья; материалов; незавершенного производства. Целесообразно изучить дебиторскую задолженность, расшифровать эту статью, оценить перспективу погашения долгов и выявить сомнительные и безнадежные долги в ее составе, если они есть.

Наличие неликвидных, труднореализуемых товарно-материальных ценностей, большой величины дебиторской задолженности и особенно ее сомнительной части приводит к замедлению оборачиваемости оборотных средств и отрицательно сказывается на финансовом положении хозяйствующего субъекта.

Далее следует проанализировать источники образования активов баланса. При этом надо иметь в виду, что поступление, приобретение и создание имущества хозяйствующего субъекта может осуществляться за счет собственного и заемного капитала, соотношение которых определяет его финансрвую устойчивость.

В условиях рыночных отношений деятельность хозяйствующего субъекта и его развитие осуществляются преимущественно за счет самофинансирования, т.е. собственного капитала. Лишь при недостаточности собственных финансовых ресурсов привлекаются заемные средства. В этих условиях особое значение приобретает финансовая независимость от внешних заемных источников, хотя обойтись без них сложно и практически невозможно. Поэтому необходимо разграничить источники формирования текущих активов финансовой отчетности. Минимальная часть их формируется за счет собственного оборотного капитала для обеспечения производственной программы (норматив). Возникающая в отдельные периоды дополнительная потребность в текущих активах сверх минимальной потребности покрывается краткосрочными кредитами банка и коммерческим кредитом, т.е. за счет заемных средств [21, c. 190].

В процессе анализа источников формирования активов устанавливается фактический размер собственного и привлеченного (заемного) капитала, выявляются причины, вызвавшие их изменения за отчетный период, дается им соответствующая оценка. Но главное внимание следует уделить собственному капиталу, поскольку запас источников собственных средств - это запас финансовой устойчивости. Важно установить не только фактический размер собственного капитала, но и определить удельный вес его в общей сумме капитала.

Этот показатель в профессиональной литературе носит различные названия (коэффициент собственности, коэффициент независимости, коэффициент автономии), но суть его одна - по нему определяют насколько хозяйствующий субъект независим от заемных средств и способен маневрировать собственными средствами. Коэффициент независимости определяется отношением собственного капитала к общему, совокупному капиталу по формуле:

Кн=Ск : Ок,

где Кн — коэффициент независимости;

Ск - собственный капитал;

Ок - общий, совокупный капитал ( валюта баланса).

Рост его свидетельствует об увеличении финансовой независимости хозяйствующего субъекта, снижении риска финансовых затруднений в будущих периодах.

Западные экономисты считают, что коэффициент независимости желательно поддерживать на достаточно высоком уровне. Это придает стабильность структуре источников средств. Именно такой структуре отдают предпочтение инвесторы и кредиторы, поскольку она повышает гарантированность хозяйствующим субъектам своих обязательств. Чем больше у хозяйствующего субъекта собственных средств, тем легче ему обеспечить бесперебойную работу и справиться с условиями рынка. Поэтому наиболее дальновидные предприниматели стремятся наращивать сумму собственного капитала путем создания различного рода резервных фондов и прямого зачисления в уставный капитал нераспределенного дохода.

В. В. Ковалев и Т. Б. Крылова считают, что для хозяйствующих субъектов, функционирующих в условиях развитых рыночных отношений, минимальным значением, обеспечивающим достаточно стабильное финансовое положение в глазах инвесторов и кредиторов, является отношение собственного капитала к общей его сумме на уровне 0,6. Ряд авторов книг по финансовому анализу оценивают минимальное значение этого показателя на уровне 0,5, который обеспечивает покрытие всех обязательств хозяйствующего субъекта собственными средствами.

Достаточно высоким уровнем коэффициента независимости в США и европейских странах считается отношение собственного капитала к валюте баланса, равное 0,5 - 0,6. В этом случае риск кредиторов сведен к минимуму: продав половину имущества, сформированную за счет собственных средств, хозяйствующий субъект сможет погасить свои долговые обязательства, даже если вторая половина, в которую вложены заемные средства, будет по каким-то причинам обесценена.

А.П. Зудилин, глубоко изучивший организацию внешнего и внутреннего анализа хозяйственной деятельности предприятий развитых капиталистических стран, пишет, что «для коэффициента автономии желательно, чтобы он превышал по своей величине 50%, т.е. чтобы сумма собственных средств предприятия была больше половины всех средств, которыми оно располагает (по итогу баланса). В этом случае его кредиторы чувствуют себя спокойно, сознавая, что весь заемный капитал может быть компенсирован собственностью предприятия».

Предварительная оценка финансового положения предприятия осуществляется на основании данных бухгалтерской отчетности. При этом отчетность предприятия рассматривается в двух основных аспектах: сточки зрения установления рациональности структуры имущества и его источников, обеспечивающий текущую платежеспособность, и с точки зрения выявления финансового результата. Первую задачу позволяет выполнить бухгалтерский баланс (ф. № 1), вторую – отчет о прибылях и убытках (ф. № 2).

В процессе анализа финансового положения можно выделить следующие основные этапы: несение информации, включая текущую оценку финансового состояния, а также прогнозирование основных показателей на перспективу.

Оценка надежности информации. Данный этап особенно важен при проведении анализа финансового положения внешними пользователями бухгалтерской информации, в частности банком, решающим вопрос о целесообразности кредитования, поставщиками, подрядчиками, инвесторами.

В этом случае обоснованность принимаемых решений будет в немалой степени определяться достоверностью информации, в первую очередь данных бухгалтерского учета и данных баланса.

Особое значение для внешнего финансового анализа имеет полнота раскрытия существенной информации. Между тем лицам, для которых финансовая отчетность является практически единственным источником информации о деятельности предприятия, необходимо удостовериться в ее объективности.

Чтение баланса. На данной стадии анализа формируется первоначальное представление о деятельности предприятия, выявляются изменения в составе его имущества и источниках, устанавливаются взаимосвязь различных показателей. Так как при анализе баланса одним из основных является прием сравнения показателей за различные периоды, прежде чем приступить к расчетам, необходимо убедиться в однородности принципов оценки статей и правил составления отчетности. Все изменения в учетной политике или принципах учета за несколько сменных периодов должны быть раскрыты в пояснительной записке. На этапе чтения информации определяют соотношения отдельных статей актива и пассива баланса, их удельный вес в общем итоге (валюте) баланса, рассчитывают суммы отклонений в структуре основных статей баланса по сравнению в предшествующим периодом. Общая сумма изменения валюты баланса расчленяется на составляющие, что позволяет сделать предварительные выводы о характере сдвигов в составе активов, источниках их информирования и взаимной обусловленности. Так, в процессе предварительного анализа изменения в составе долгосрочных (внеоборотных) и текущих (оборотных) средств рассматриваются в связи с изменениями в обязательствах предприятия. Для удобства такого анализа целесообразно использовать так называемый уплотненный аналитический баланс – нетто, формируемый путем устранения влияния на валюту (итог) баланса и его структуру регулирующих статей.

На следующем этапе предварительного анализа ликвидности и платежеспособности делают расчет и оценку динамики ряда аналитических коэффициентов, характеризующих финансовое положение предприятия.

Главная цель аналитической работы на данном этапе обратить внимание руководства предприятия, кредитного инспектора на принципиальные моменты характеризующие финансовое состояние предприятия.

Итак, на формирование устойчивого финансового положения хозяйствующего субъекта большое влияние оказывают его взаимоотношения с контрагентами (налоговыми органами, банками, поставщиками, покупателями, акционерами и т.д.). Поэтому условием хорошего финансового положения являются налаженные деловые отношения с партнерами. Естественно, акционеры будут вкладывать свои сбережения в приобретение акций именно финансово устойчивых хозяйствующих субъектов, обладающих стабильной доходностью и аккуратно выплачивающих дивиденды. Чтобы иметь инвестиционную привлекательность, финансовое положение данного субъекта должно быть лучше, чем соседнего, и не только сегодня, но и в обозримом будущем.

То же относится и к держателям облигаций, которые рассчитывают ежегодно получать по своим облигациям вполне определенный процент, а по истечении срока займа -полное погашение стоимости облигаций.

Банки, как и любой коммерческий субъект, рискуя своими займами, также заинтересованы в том, чтобы получатель кредитов в срок и полностью рассчитался за них, поэтому, принимая решение о предоставлении ссуды, любой банк проверяет финансовое положение клиента и обеспеченность этой ссуды. Иными словами, финансовое положение хозяйствующего субъекта является главным критерием для банков при решении вопроса о целесообразности выдачи ему кредита, а при положительном решении этого вопроса — под какие проценты и на какой срок.

Поставщики и покупатели охотно вступают в договорные отношения с платежеспособными субъектами, обладающими многолетней высокой репутацией надежных партнеров. Даже финансовые органы, особенно налоговая инспекция, любят, если так можно сказать, хозяйствующие субъекты с устойчивым положением, так как только такие способны своевременно и полностью уплачивать налоги и другие обязательные платежи. Таким образом, финансовое положение определяет конкурентоспособность хозяйствующего субъекта, его потенциал в деловом сотрудничестве, оценивает, в какой степени гарантированы экономические интересы самого субъекта и его партнеров по финансовым и другим отношениям. Наилучшим способом получения объективной достоверной оценки финансового положения субъекта является его анализ, который позволяет отследить тенденции развития хозяйствующего субъекта, дать комплексную оценку его деятельности и служит перекладным мостом между выработкой управленческих решений и собственно производственно-предпринимательской деятельностью предприятия. Анализ устойчивости финансового положения на ту или иную дату позволяет ответить на вопрос, насколько правильно хозяйствующий субъект управлял финансовыми ресурсами в течение периода, предшествующего этой дате. Важно, чтобы состояние финансовых ресурсов соответствовало требованиям рынка и отвечало потребностям развития хозяйствующего субъекта, поскольку недостаточная финансовая устойчивость может привести к неплатежеспособности его и отсутствию у него средств для развития производства, а избыточная - препятствовать развитию, отягощающая затраты субъекта излишними запасами и резервами [19, c. 239].

Хозяйственная деятельность субъекта включает в себя три стадии: снабжение, производство и сбыт, составляющие в совокупности коммерческую, производственную и финансовую деятельность. Результатом последней является изменение в размере и составе собственного и заемного капитала. Она должна быть направлена на обеспечение систематического поступления и эффективного использования финансовых ресурсов, соблюдение расчетной и кредитной дисциплины, достижение рационального соотношения собственных и заемных средств, финансовой устойчивости с целью эффективного функционирования хозяйствующего субъекта. Между финансовой, производственной и коммерческой сторонами деятельности хозяйствующего субъекта существует тесная связь и взаимозависимость.

Так, успех финансовой деятельности во многом предопределяется его производственно-сбытовыми показателями. От того, как хозяйствующий субъект сможет произвести и реализовать продукцию, выдержать предусмотренный ассортимент, обеспечит соответствующий уровень качества продукции, ритмично будет производить и отгружать ее, зависит получение оплаты и поступление денежных средств. Бесперебойный выпуск и реализация высококачественной продукции положительно влияет на образование финансовых ресурсов хозяйствующего субъекта. Сбои в производственном процессе, ухудшение качества продукции, затруднения с ее реализацией ведут к срыву поступления денежных средств на счета хозяйствующего субъекта, в результате чего ухудшается его платежеспособность. Отсутствие денежных средств ведет к перебоям в обеспеченности материальными ресурсами, а следовательно, и в производственном процессе. Величина производимых расходов также определяется уровнем эффективности производственных процессов. Чем выше их эффективность, тем меньше хозяйствующий субъект расходует ресурсы, в том числе финансовые, при одном и том же объеме реализации продукции. И наоборот, увеличение норм расхода сырья и материалов, снижение уровня производительности труда, перерасход других ресурсов и непроизводительные расходы обусловливают потребность в дополнительных финансовых средствах. Расход трудовых и материальных ресурсов сначала обобщается в себестоимости продукции, а затем и дохода. Величина последнего показателя заметно отражается на общем финансовом положении предприятия, изменяя величину его собственных средств. Нормальный ход финансовой деятельности предприятия в свою очередь создает необходимые условия для достижения поставленных целей, обеспечивает бесперебойность производства продукции и нормальную устойчивость финансового положения предприятия, гарантирующего его платежеспособность.

0 комментариев