Навигация

2.2 Порядок применения УСН

Организации и индивидуальные предприниматели, изъявившие желание перейти на упрощенную систему налогообложения, подают заявление в период с 1 октября по 30 ноября года, предшествующего году, начиная с которого налогоплательщики проходят на упрощенную систему, в налоговый орган по месту своего нахождения (месту жительства). При этом организации в заявлении о переходе на упрощенную систему налогообложения сообщают о размере доходов за девять месяцев текущего года.

Выбор объекта налогообложения осуществляется налогоплательщиком до начала налогового периода, в котором впервые применена упрощенная система налогообложения. В случае изменения избранного объекта налогообложения после подачи заявления о переходе на упрощенную систему налогообложения налогоплательщик обязан уведомить об этом налоговый орган до 20 декабря года, предшествующего году, в котором впервые применена упрощенная система налогообложения.

Вновь созданные организации и вновь зарегистрированные индивидуальные предприниматели, изъявившие желание перейти на упрощенную систему налогообложения, вправе подать заявление о переходе на упрощенную систему налогообложения одновременно с подачей заявления о постановке на учет в налоговом органе. В этом случае организации и индивидуальные предприниматели вправе применять упрощенную систему налогообложения в текущем календарном году с момента создания организации или с момента регистрации физического лица в качестве индивидуального предпринимателя.

Налогоплательщики, применяющие упрощенную систему налогообложения, вправе перейти на общий режим налогообложения с начала календарного года, уведомив об этом налоговый орган не позднее 15 января года, в котором они предполагают перейти на общий режим налогообложения.

Налогоплательщик, перешедший с упрощенной системы налогообложения на общий режим налогообложения, имеет право вновь перейти на упрощенную систему налогообложения, но не ранее чем через один год после того, как он утратил право на применение упрощенной системы налогообложения.

2.3 Порядок исчисления и уплаты налога

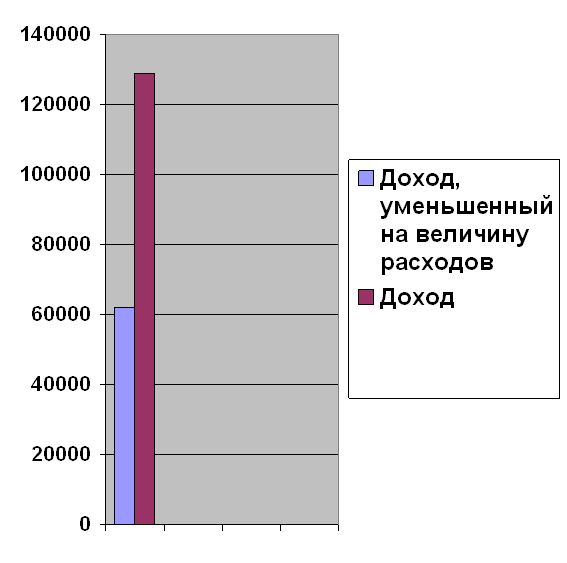

Налог исчисляется как соответствующая налоговой ставке процентная доля налоговой базы. Налогоплательщики, выбравшие в качестве объекта налогообложения доходы, по итогам каждого отчетного периода исчисляют сумму квартального авансового платежа по налогу исходя из ставки налога и фактически полученных доходов, рассчитанных нарастающим итогом с начала налогового периода до окончания соответственно первого квартала, полугодия, девяти месяцев с учетом ранее уплаченных сумм квартальных авансовых платежей по налогу.

Сумма налога (квартальных авансовых платежей по налогу), исчисленная за налоговый (отчетный) период, уменьшается указанными налогоплательщиками на сумму страховых взносов на обязательное пенсионное страхование, уплачиваемых за этот же период времени в соответствии с законодательством РФ. При этом сумма налога (квартальных авансовых платежей по налогу) не может быть уменьшена более чем на 50%.

Налогоплательщики, выбравшие в качестве объекта налогообложения доходы, уменьшенные на величину расходов, по итогам каждого отчетного периода исчисляют сумму квартального авансового платежа, исходя из ставки налога и фактически полученных доходов, уменьшенных на величину расходов, рассчитанных нарастающим итогом с начала налогового периода до окончания соответственно первого квартала, полугодия, девяти месяцев с учетом ранее уплаченных сумм квартальных авансовых платежей по налогу.

Уплаченные авансовые платежи по налогу засчитываются в счет уплаты налога по итогам налогового периода. Квартальные авансовые платежи по налогу уплачиваются не позднее 25-го числа первого месяца, следующего за истекшим отчетным периодом.

Уплата налога и квартальных авансовых платежей по налогу производится по месту нахождения организации (месту жительства индивидуального предпринимателя).

Уплата минимального налога осуществляется в случаях, когда сумма исчисленного в установленном порядке единого налога по итогам налогового периода оказывается меньше суммы исчисленного минимального налога либо когда отсутствует налоговая база для исчисления единого налога по итогам налогового периода (налогоплательщиком получены убытки).

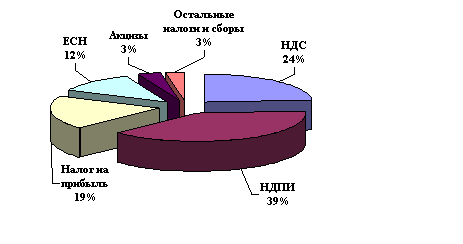

Доходы от уплаты налога при применении упрощенной системы налогообложения распределяются органами федерального казначейства по уровням бюджетной системы РФ по следующим нормативам отчислений:

1) в федеральный бюджет — 30%;

2) в бюджеты субъектов РФ — 15%;

3) в местные бюджеты — 45%;

4) в бюджет Федерального фонда обязательного медицинского страхования — 0,5%;

5) в бюджеты территориальных фондов обязательного медицинского страхования — 4,5%;

6) в бюджет Фонда социального страхования РФ — 5%.

Доходы от уплаты минимального налога при применении упрощенной системы налогообложения распределяются органами федерального казначейства по уровням бюджетной системы РФ по следующим нормативам отчислений:

1) в бюджет Пенсионного фонда РФ — 60%;

2) в бюджет Федерального фонда обязательного медицинского страхования — 2%;

3) в бюджеты территориальных фондов обязательного медицинского страхования — 18%;

4) в бюджет Фонда социального страхования РФ — 20%.[5]

Налогоплательщики - организации по истечении налогового (отчетного) периода представляют налоговые декларации в налоговые органы по месту своего нахождения не позднее 31 марта года, следующего за истекшим налоговым периодом. Налоговые декларации по итогам отчетного периода должны быть представлены не позднее 25 дней со дня окончания соответствующего отчетного периода.

Налогоплательщики — индивидуальные предприниматели по истечении налогового периода представляют налоговые декларации в налоговые органы по месту своего жительства не позднее 30 апреля года, следующего за истекшим налоговым периодом. Налоговые декларации по итогам отчетного периода представляются не позднее 25 дней со дня окончания соответствующего отчетного периода.

Налогоплательщики обязаны вести налоговый учет показателей своей деятельности, необходимых для исчисления налоговой базы и суммы налога, на основании книги учета доходов и расходов и порядка отражения в ней хозяйственных операций организациями и индивидуальными предпринимателями, применяющими упрощенную систему налогообложения.

Налогоплательщики обязаны пользоваться положениями ст. 346 НК РФ для исчисления налоговой базы при переходе с общего режима налогообложения на упрощенную систему налогообложения и с упрощенной системы налогообложения на общий режим налогообложения.

Единый налог, взимаемый в связи с применением упрощенной системы налогообложения, в соответствии с Бюджетным кодексом РФ направляется:

• в бюджет Федерального фонда обязательного медицинского страхования — по нормативу 0,5%;

• в бюджеты территориальных фондов обязательного медицинского страхования — по нормативу 4,5%;

• в бюджет Фонда социального страхования РФ — по нормативу 5%;

• в бюджеты субъектов РФ — по нормативу 90%.

Минимальный налог в связи с применением упрощенной системы налогообложения направляется:

• в бюджет Пенсионного фонда РФ — по нормативу 60%;

• в бюджет Федерального фонда обязательного медицинского страхования РФ — по нормативу 2%;

• в бюджеты территориальных фондов обязательного медицинского страхования — по нормативу 18%;

• в бюджет Фонда социального страхования РФ — по нормативу 20%.[6]

Список используемой литературы

1. Лапуста М.Г., Старостин Ю.Л. Малое предпринимательство: Учебник.-2-е изд.,перераб. И допол.-М.:ИНФРА-М,2007.-555с.

2. Лапуста М.Г. Индивидуальное придпринимательство: Учебн.пособие.-М.:ИНФА-М,2005.-476с.

3. Морозова Т.В. Малое предприятие: учет, отчетность, налоги. – М.: Главбух, 2000.-140с.

4. Основы предпринимательской деятельности: Экономическая теория: Учебное пособие /Под ред. В.М. Власовой. – М.: Финансы и статистика, 2002.-192с.

5. Предпринимательство: Учебник /Под ред. В.Я. Горфинкеля, Т.Б. Поляковой, В.А. Швандара. – М.: Банки и биржи, ЮНИТИ,1999.-475с.

6. Российское обозрение малых и средних предприятий.-М.,2002.

7. Справочник индивидуального предпринимателя/Ред. Н.Р. Усманова, С.В. Бейлина. – М.: ПРИОР, 2000.-320с.

Схема 1: «Переход ИП на УСН»

1-й квартал

2-й квартал. ИП переходит на упрощенную систему налогообложения

1-й квартал.

А — Предприниматель осуществляет предварительную оплату и получает налоговый кредит.

Б — У Продавца возникают обязательства по НДС. Деньги направляются в виде предварительной оплаты Покупателю на приобретение товаров (работ, услуг), освобожденных от налогообложения.

В — У Покупателя обязательства по НДС не возникают. Деньги направляются Предпринимателю в виде предварительной оплаты для приобретения облагаемых налогом товаров, в результате у Покупателя возникает налоговый кредит (который и будет полученным подарком), а у Предпринимателя — налоговые обязательства, которые автоматически погашаются налоговым кредитом, полученным на стадии А.

2-й квартал.

–В — Предприниматель возвращает средства Покупателю без корректировки прежде выданной им (Предпринимателем) налоговой накладной, поскольку он уже не является плательщиком НДС.

–Б — Покупатель возвращает деньги Продавцу. Изменения в обязательствах или кредите не возникают, поскольку предварительная оплата была получена для приобретения не облагаемых НДС товаров.

–А — Деньги возвращаются к Предпринимателю. Продавец корректировки не производит, поскольку одна из сторон (Предприниматель) не является плательщиком НДС. Налоговый кредит перешел от Продавца к Покупателю.

[1] Предпринимательство: Учебник /Под ред. В.Я. Горфинкеля, Т.Б. Поляковой, В.А. Швандара. – М.: Банки и биржи, ЮНИТИ,1999.-248с.

[2] Основы предпринимательской деятельности: Экономическая теория: Учебное пособие /Под ред. В.М. Власовой. – М.: Финансы и статистика, 2002.-84с.

[3] Лапуста М.Г., Старостин Ю.Л. Малое предпринимательство: Учебник.-2-е изд.,перераб. И допол.-М.:ИНФРА-М,2007.-410с.

[4] Предпринимательство: Учебник /Под ред. В.Я. Горфинкеля, Т.Б. Поляковой, В.А. Швандара. – М.: Банки и биржи, ЮНИТИ,1999.-203с.

[5] Лапуста М.Г., Старостин Ю.Л. Малое предпринимательство: Учебник.-2-е изд.,перераб. И допол.-М.:ИНФРА-М,2007.-385с.

[6] Там же 386с.

Похожие работы

... 7 декабря 2001 г. "Об упрощенной системе налогообложения субъектов малого предпринимательства" определены правовые основы применения упрощенной системы налогообложения, учета и отчетности для субъектов малого бизнеса. В соответствии с ним право перехода на специальный режим налогообложения предоставлено юридическим и физическим лицам, зарегистрированным в установленном порядке и осуществляющим на ...

... , анализ и аудит Группа ВФБ-130 ОМ ЗАДАНИЕ ПО ДИПЛОМНОЙ РАБОТЕ (ПРОЕКТУ) Студент ___ __________________ 1.Тема проекта (работы): «Применение специальных налоговых режимов субъектами малого предпринимательства (на примере ЗАО )»___________________________________ 2.Срок сдачи студентом законченного проекта (работы) 25.09.04г._________________________ 3.Исходные данные по проекту ( ...

... . Налог на прибыль организаций (далее – налог на прибыль) представляет собой форму перераспределения национального дохода путем изъятия государством части прибыли, создаваемой субъектами хозяйствования. В этой связи данный налог можно рассматривать как определенную плату хозяйствующего субъекта государству за предоставление экономического пространства, трудовых ресурсов, за пользование ...

... не позднее 10 дней с даты их утверждения. Особенности проведения выездных налоговых проверок при выполнении соглашений определяются ст.346.42. 2. Сравнительная характеристика специальных налоговых режимов Рассмотрим специальные налоговые режимы в соответствии с основными пунктами статей НК РФ. 1. Общие условия применения. ЕСХН (п.2 ст.346.1) могут применять организации и ИП, являющиеся ...

0 комментариев