Навигация

Выбор оптимального режима налогообложения на примере ООО «Мадис»

2.3 Выбор оптимального режима налогообложения на примере ООО «Мадис»

Малым предприятиям, в отличие от других коммерческих организаций, предлагается больший выбор систем бухгалтерского учета, отчетности и налогообложения. Несколько меньше возможностей имеют индивидуальные предприниматели.

С практической точки зрения субъект предпринимательской деятельности ставит задачу, прежде всего, оптимизировать налогообложение. Для бухгалтера же эта задача значительно расширяется. Необходимо учесть не только нюансы применения той или иной системы налогообложения, возможность применения льгот, но и порядок ведения учета при выбранной системе налогообложения, состав бухгалтерской, налоговой и статистической отчетности. Именно эта взаимосвязь: налоговая система – порядок ведения учета – формы ведения учета – бухгалтерская отчетность – налоговая отчетность – статистическая отчетность является решающей.

Оптимально, когда субъекты малого предпринимательства прежде всего определяются с выбором системы налогообложения. Именно от этого зависит вариант системы бухгалтерского учета. Система отчетности, как правило, зависит не от выбранной системы бухгалтерского учета (учета доходов и расходов), а от системы налогообложения.

Малые предприятия могут работать по нескольким системам налогообложения. В частности:

· по общему режиму;

· по упрощенной системе;

· стать плательщиками единого налога на вмененный доход для отдельных видов деятельности.

Под общим режимом налогообложения понимаются федеральные, региональные, местные налоги и сборы, предусмотренные для налогоплательщиков Налоговым кодексом РФ и действующей частью Закона Президента РФ от 27 декабря 1991 г. №2118-1 «Об основах налоговой системы в Российской Федерации». Эту систему малые предприятия могут применять в добровольном порядке, к ним не предъявляется никаких требований по соблюдению каких-либо критериев. Единственным исключением, ограничивающим право применения общеустановленной системы налогообложения, является обязанность налогоплательщика по уплате единого налога на вмененный доход для отдельных видов деятельности или применения специального налогового режима в виде единого сельскохозяйственного налога. Для налогоплательщиков важно то, что малое предприятие может применять общеустановленную систему налогообложения как в целом – по всем видам деятельности, так и по отдельным видам деятельности. Последнее возможно только в одном случае – если отдельные виды деятельности налогоплательщика переведены на уплату единого налога на вмененный доход. Если малое предприятие работает по общеустановленной системе налогообложения, то оно имеет право выбора одной из систем бухгалтерского учета. К таким системам относятся:

· традиционная;

· простая форма;

· форма бухгалтерского учета с использованием регистров бухгалтерского учета имущества.

Под традиционной системой следует понимать план счетов и формы бухгалтерского учета, которые имеют право вести все предприятия, в том числе и малые предприятия, за исключением кредитных организаций и других организационно-правовых форм, обязанных вести учет в особом порядке. К традиционным формам относятся: журнально-ордерная форма; мемориально-ордерная; компьютеризированная, основанная на традиционных формах бухгалтерского учета. Учет по традиционной системе разрешается вести как на бумажном носителе "вручную", так и в электронном виде в специальных бухгалтерских программах с последующим выводом на бумажные носители. Затраты на ведение учета в электронном виде значительно меньше, по крайней мере по времени. В наши дни разработано множество автоматизированных бухгалтерских программ, предназначенных специально для предприятий малого бизнеса. В них не предусмотрена вариабельность конфигураций, но основных функций достаточно для ведения основных бухгалтерских операций.

Ведение учета «вручную» можно значительно упростить, выполняя бухгалтерский учет по упрощенной форме. Например, по простой форме или в регистрах. Для ведения упрощенных форм бухгалтерского учета также годятся неспециализированные бухгалтерские программы, допустим, Excel.

Упрощенные формы ведения бухгалтерского учета малые предприятия могут применять наряду с традиционными формами. При этом право выбора принадлежит предприятию.

Простая форма бухгалтерского учета рекомендуется для малых предприятий Приказом Минфина России от 21 декабря 1998 г. №64н «Типовые рекомендации по организации бухгалтерского учета для субъектов малого предпринимательства». В простую форму включается всего два регистра – Книга (журнал) учета фактов хозяйственной деятельности по форме К1 и ведомость учета заработной платы по форме В-8. Эти регистры очень просты в заполнении и «не перегружены» дополнительной информацией. Простая форма не требует оборотной ведомости. Минуя оборотную ведомость, бухгалтерская отчетность составляется на основании Книги (журнала) учета фактов хозяйственной деятельности. Использовать простую форму разрешается не всем малым предприятиям, а только тем, которые выполняют небольшое количество операций в месяц (как правило, не более 30) и не осуществляют производства продукции и работ, связанных с большими затратами материальных ресурсов.

Малые предприятия, осуществляющие производство продукции (работ, услуг), могут применять форму бухгалтерского учета с использованием регистров бухгалтерского учета имущества. Эта же форма годится и для тех малых предприятий, которые не желают работать по традиционной системе или простой форме. Регистры также рекомендованы «Типовыми рекомендациями по организации бухгалтерского учета для субъектов малого предпринимательства». Форма бухгалтерского учета с использованием регистров включает в себя восемь ведомостей по учету имущества, капитала, обязательств и операций. На основании ведомостей составляется шахматная ведомость и оборотная ведомость. По данным оборотной ведомости составляется бухгалтерская отчетность.

Обе формы, предусмотренные Типовыми рекомендациями, предполагают ведение бухгалтерского учета по упрощенному плану счетов бухгалтерского учета. Типовые рекомендации не запрещают работать по обычному Плану счетов для предприятий и Инструкции по его применению. Помимо этой возможности малым предприятиям дается право разработать свой план счетов, который в максимальной степени отражает специфику их деятельности и, возможно, снижает затраты на ведение налогового учета.

Типовыми рекомендациями по организации бухгалтерского учета для субъектов малого предпринимательства предложен упрощенный план счетов, который можно применять при ведении бухгалтерского учета на малом предприятии. Он приведен в таблице 2.4.

Данный план счетов является типовым, однако он не является окончательным, т.е. предприятие может вносить в него свои изменения. ООО «Мадис» рекомендуется внести в счет 20 субсчет 20.10 – Материалы. Предприятие, которое одновременно является и торговым и производящим при использовании такого субсчета облегчает ведение бухгалтерского учета при необходимости снятия товаров с продажи в целях производства. При использовании типового плана счетов такой возможности не имеется и подобная операция отражается, как минимум, двумя проводками.

Таблица 2.4

Типовой план счетов для малых предприятий

| Раздел | Наименование счета | Номер | Вид деятельности, где преимущественно применяется |

| 1 | 2 | 3 | 4 |

| Основные средства и иные внеоборотные | Основные средства | 01 | Все виды |

| Износ основных средств | 02 | То же | |

| Капитальные вложения | 08 | -"- | |

| Производственные запасы | Материалы | 10 | -"- |

| Заготовление материалов | 15 | -"- | |

| Налог на добавленную стоимость по | 19 | -"- | |

| Затраты на | Основное производство | 20 | -"- |

| Брак в производстве | 28 | -"- | |

| Готовая продукция, товары и реализация | Товары | 41 | -"- |

| Реализация | 46 | -"- | |

| Денежные средства | Касса | 50 | -"- |

| Расчетный счет | 51 | -"- | |

| Валютный счет | 52 | -"- | |

| Специальные счета в банках | 55 | -"- | |

| Финансовые вложения | 58 | -"- | |

| Расчеты | Расчеты с поставщиками и подрядчиками | 60 | -"- |

| Расчеты с бюджетом | 68 | -"- | |

| Расчеты по страхованию | 69 | -"- | |

| Расчеты по оплате труда | 70 | -"- | |

| Расчеты с разными дебиторами и кредиторами | 76 | -"- | |

| Финансовые результаты и использование прибыли | Прибыли и убытки | 80 | -"- |

| Капитал и резервы | Уставный капитал | 85 | -"- |

| Добавочный капитал | 87 | -"- | |

| Нераспределенная прибыль (непокрытый убыток) | 88 | -"- | |

| Кредиты | Кредиты и другие заемные средства | 90 | -"- |

Использование упрощенного плана счетов рекомендовано предприятию в любом случае. Даже при использовании упрощенной системы налогообложения, когда законодательство не требует ведения бухгалтерского учета с использованием плана счетов, это имеет свой смысл:

Во-первых, всегда имеется возможность не соблюдения оснований применения упрощенной системы и тогда бухгалтеру придется восстанавливать все счета, весь учет, который не велся, как минимум, год. Это влечет за собой основательные затраты (как времени, так и материальные), кроме того, возможность восстановить все операции далеко не всегда имеется.

Во-вторых, ведение бухгалтерского учета по упрощенному плану счетов даст возможность расчета основных показателей финансового анализа, что позволит избежать убытков, вовремя принимать обоснованные управленческие решения, выявляя проблемы в момент их зарождения, а не тогда, когда они станут уже видны невооруженным глазом и практически нерешаемы. При использовании других систем налогообложения ведение бухгалтерского учета обязательно. Применение упрощенного плана счетов бухгалтерского учета в этом случае облегчает учет, снижает затраты времени, позволяет не перегружать документы ненужной информацией. Кроме того, возможность составления собственного упрощенного плана бухгалтерского учета позволяет привести бухгалтерский учет в соответствие с особенностями деятельности организации, в частности, совмещения торговой и производственной деятельности.

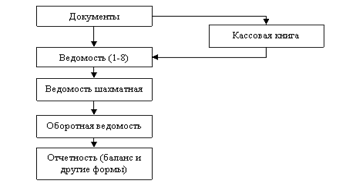

В качестве учетных регистров при данной форме ведения бухгалтерского учета применяются восемь ведомостей для учета имущества организации и источников его образования и одна шахматная ведомость (В-9) для обобщения данных этих ведомостей и проверки правильности произведенных в них записей по счетам бухгалтерского учета. Данный способ ведения бухгалтерского учета предусматривает следующий порядок записей (см. рис. 2.1).

Рис 2.1 – Порядок заполнения форм бухгалтерского учета с использованием ведомостей

Учетными регистрами при этом варианте являются:

- ведомость учета основных средств, начисленных амортизационных отчислений (износа) (ф. № В-1);

- ведомость учета производственных запасов, товаров, готовой продукции и НДС, уплаченного по ценностям (ф. № В-2);

- ведомость учета затрат на производство (ф. № В-3);

- ведомость учета денежных средств и фондов (ф. № В-4);

- ведомость учета расчетов и прочих операций (ф. № В-5);

- ведомость учета реализации (ф. № 6 - оплата) и (ф. № 6 - отгрузка);

- ведомость учета расчетов с поставщиками (ф. № В-7);

- ведомость учета оплаты труда (ф. № В-8).

Для всех указанных выше регистров характерны комбинированные записи. Данные в ведомостях сгруппированы также в аналитическом и синтетическом разрезах. Обобщение данных синтетического учета и контроль за правильностью осуществления записей в ведомостях (ф. 1-6) осуществляется путем составления в конце месяца регистра ведомости шахматной формы (ф. № В-9). В шахматную ведомость из ведомостей учета заносят обороты по кредиту синтетического счета в корреспонденции с дебетом разных счетов и подсчитывают обороты по дебету счетов. Совпадение дебетовых и

кредитовых оборотов свидетельствует о правильности и полноте отражения операций в ведомостях текущего учета.

кредитовых оборотов свидетельствует о правильности и полноте отражения операций в ведомостях текущего учета.

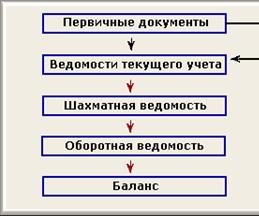

Рис. 2.2 – Форма бухгалтерского учета с ведением ведомостей

Шахматная ведомость (ф. № В-9) служит основанием для составления оборотной ведомости. Фирма бухгалтерского учета с использованием ведомостей представлена на рис. 2.2.

Применение рекомендованной формы ведения бухгалтерского учета не принесет фирме дополнительных затрат, но в то же время поможет решить насущные проблемы, особенно важные в малом бизнесе (управленческий учет, регулирование эффективности деятельности организации).

III. Пути оптимизации налогообложения малых предприятий

Похожие работы

... широкую торговую сеть в крупных городах России. По организации и ведению бухгалтерского учёта, а также составлению отчетности, в ЗАО "Электрокомплектсервис" применяется Общая система налогообложения. В состав Холдинга входят несколько предприятий – дистрибьюторов, работающих по упрощенной системе налогообложения. Особенностями малого бизнеса являются: деятельность в хозяйственной сфере с целью ...

... мнению Министерства финансов Российской Федерации, для организаций и индивидуальных предпринимателей, относящихся к субъектам малого предпринимательства, предназначен действующий порядок применения упрощенной системы налогообложения, установленный главой 26.2 Кодекса. Наряду с указанным режимом для индивидуальных предпринимателей станет возможным выбор отдельного специального налогового режима. В ...

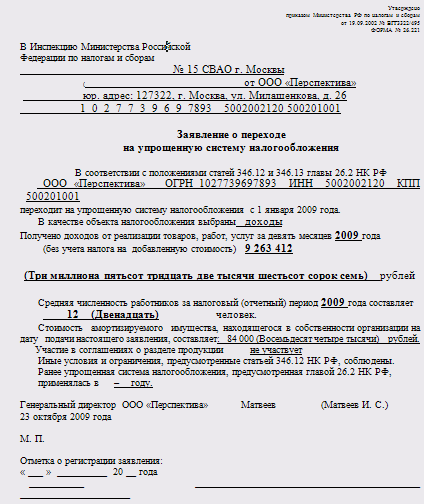

... , что не только грамотное налоговое планирование, но и профессионализм работников, правильное оформление документации позволяют достичь поставленных целей. 3.2 Применение упрощенной системы налогообложения как способ налоговой оптимизации Упрощенная система налогообложения является законным способом налоговой оптимизации. Ведь единый налог заменяет четыре основных платежа в бюджет (ст. 346 ...

... соглашений о разделе продукции. Переход на упрощенную систему невозможен и в том случае, если налогоплательщик переведен на другие специальные налоговые режимы (ЕНВД, единый сельхозналог). Не имеют права воспользоваться упрощенной системой налогообложения и нотариусы, занимающиеся частной практикой. В сравнении с Законом № 222-ФЗ рассматриваемое условие принципиальных нововведений не содержит. ...

0 комментариев