Навигация

1.2 Классификация налогов

Налоговая система включает различные виды налогов, классифицируемые по разным признакам. Группировка налогов по методам их установления и взимания, характеру применяемых ставок и объектов обложения и ряду других признаков представляет собой классификацию налогов. Классификация налогов имеет не только теоретическое, но и сугубо практическое значение, поскольку позволяет характеризовать налоговую систему в целом, проводить необходимый анализ, составлять отчетность.

1) В первую очередь налоги классифицируются исходя из государственного устройства. различают унитарные и федеративные государства с соответствующими уровнями власти.

· В унитарных государствах, состоящих их центральных государственных органов власти и органов власти местного самоуправления, существуют государственные налоги, устанавливаемые и вводимые в действие органами государственного самоуправления, и местные налоги, которые устанавливаются и вводятся местными властями.

· В федеративных государствах государственные налоги подразделяются на:

1) федеральные;

2) региональные;

3)местные;

Первые устанавливаются федеральным налоговым законодательством и являются обязательными к уплате на всей территории страны. Вторые , как правило, устанавливаются федеральным законодательством, но вводятся в действие региональными законами и являются обязательным к уплате только на соответствующей территории. Таков же порядок введения местных налогов с той лишь разницей, что они вводятся в действие представительными органами местного самоуправления.

В связи с происходящими процессами глобализации появилась и такая разновидность налогов, как межгосударственные налоги. В частности в Европейском сообществе действует единый налог на импортную (из третьих стран) продукцию сельскохозяйственного производства, средства которого поступают в бюджет этого сообщества.

2)В зависимости от метода взимания налоги делятся на прямые и косвенные.

· Прямые налоги устанавливаются непосредственно на доход или имущество налогоплательщика. В связи с этим при прямом налогообложении денежные отношения возникают непосредственно между налогоплательщиком и государством.

· Косвенные налоги взимаются в процессе движения доходов или оборота товаров, работ и услуг. Эти налоги включаются в виде надбавки в цену товара, а также тарифа на работы или услуги и оплачиваются потребителем. Таким образом, косвенные налоги непосредственно связаны с той деятельностью, которой занимается налогоплательщик. Косвенные налоги являются наиболее простыми для государства с точки зрения их взимания. Привлекательность для государства эти налоги имеют еще и потому, что их поступление в казну не связано с финансово-хозяйственной деятельностью субъекта налогообложения и фискальный эффект достигается в условиях падения производства и даже убыточной работы предприятия. Тем самым косвенное налогообложение обеспечивает устойчивость доходной базы государства. Особенно в условиях высокой инфляции.

3) По объекту обложения налоги также подразделяются на несколько видов.

· Среди прямых разделяют налогов выделяют:

Реальные (имущественные) налоги. Ими облагаются продажа, покупка или владение имуществом, и их взимание не зависит от индивидуальных финансовых возможностей налогоплательщика. К ним, в частности, относятся земельный налог, налог на имущество и не которые другие.

Ресурсные платежи, взимание которых определяется разработкой, использованием и добычей природных ресурсов. Указанные налоги нередко называются также рентными, поскольку их введение и уплата, как правило, связаны с образованием и получением ренты.

Личные налоги. Они взимаются с доходов физических и юридических лиц двумя способами: «у источника» и « по декларации».

Вмененные налоги. Их отличительной особенностью является то, что объектом обложения здесь выступает доход, определяемый государством, который не зависит от фактических финансовых показателей деятельности и определяется потенциальными возможностями налогоплательщика, связанными с владением и распоряжением имеющегося у него имущества. Поэтому данный вид налогов можно назвать одной из разновидностей реальных налогов.

Налоги, взимаемые с фонда оплаты труда. Их трудно отнести к изложенным выше классификационным группам. В данном случае объектом обложения выступают расходы налогоплательщика связанные с выплатой заработной платы и других видов вознаграждения работникам.

· Косвенные налоги в свою очередь подразделяются на акцизы, государственную фискальную монополию и таможенные пошлины.

Акцизы бывают индивидуальные и универсальные.

Индивидуальные акцизы представляют собой обложение отдельных видов товаров, сырья, готовой продукции. Универсальными акцизами облагаются, как правило, обороты организаций (объемы реализации, продаж и т.д.).

Государственная фискальная монополия представляет собой полную или частичную монополию государства на доходы от производства и продажи отдельных видов товаров, к которым, как правило, относятся спиртные напитки, соль, табачные изделия.

Таможенная пошлина — это обязательный взнос, взимаемый таможенными органами при ввозе товара на таможенную территорию или вывозе товара с этой территории и являющийся неотъемлемым условием ввоза или вывоза.

В зависимости от вида внешнеторговой операции устанавливаются ввозные и вывозные таможенные пошлины исходя из численного выражения базового показателя — адвалорные, специфические, комбинированные; периода применения — сезонные; действующих приоритетов экономической политики — специальные, антидемпинговые, компенсационные.

Ставка адвалорных пошлин устанавливается в процентах к таможенной стоимости облагаемых товаров. Величина поступлений в бюджет от взимания адвалорных пошлин находится в зависимости от колебаний конъюнктуры товарного рынка.

Специфическими пошлинами являются таможенные пошлины, начисляемые в установленном размере за единицу облагаемых товаров. Они взимаются с веса, объема, штуки товара.

Комбинированные, или смешанные, пошлины сочетают в себе адвалорный и специфический принципы обложения.

Сезонные пошлины применяются в отношении сельскохозяйственной продукции и других товаров. Они связаны с так называемыми сезонными ценами, под которыми понимаются закупочные и розничные цены на некоторую продукцию сельского хозяйства (овощи, фрукты, картофель), циклически меняющиеся по временам года. Сезонная дифференциация цен осуществляется с учетом различий в издержках производства и соотношения спроса и предложения на такие товары.

Отдельную группу образуют так называемые особые виды пошлин, временно применяемые к ввозимым товарам в целях защиты экономических интересов государства. Особыми видами являются специальные, антидемпинговые и компенсационные пошлины.

Специальные применяются в основном в двух случаях.

Во-первых, они используются в качестве защитной меры, если товары ввозятся на таможенную территорию в количествах и на условиях, наносящих или угрожающих нанести ущерб отечественным производителям подобных или непосредственно конкурирующих товаров.

Во-вторых, эти пошлины вводятся в действие в качестве ответной меры на дискриминационные и иные действия, ущемляющие интересы данного государства. В этом случае специальная пошлина нередко называется реторсионной. Под реторсиями в международном праве понимаются не связанные с использованием вооруженных сил правомерные принудительные меры, применяемые государством в ответ на нанесший ему моральный или материальный ущерб недружественный, но не нарушающий норм международного права акт другого государства. Целью применения реторсионных пошлин являются прекращение недружелюбных действий со стороны другого государства и предотвращение их в будущем.

Антидемпинговые пошлины применяются в случаях ввоза на таможенную территорию товаров по цене, более низкой, чем их нормальная стоимость в стране вывоза в момент осуществления импортной операции, если ввоз таких товаров наносит или угрожает нанести материальный ущерб отечественным производителям подобных товаров либо препятствует организации производства подобных товаров в стране.

Транзитная пошлина взимается за провоз грузов по таможенной территории государства. Она применяется, как правило, за провоз грузов, наносящих ущерб окружающей среде, в частности радиоактивных, горюче-смазочных материалов и других опасных грузов, в том числе боеприпасов и взрывчатых веществ.

4) На практике нередко проводят разделение налогов в зависимости от их использования. В этом случае они подразделяются на общие и специальные.

· Отличительной особенностью общих налогов является то, что после поступления в бюджет любого уровня они обезличиваются и расходуются на цели, определенные в соответствующем бюджете.

· В отличие от них специальные налоги, имея строго целевое назначение, закреплены за определенными видами расходов. Обычно специальные налоги формируют государственные внебюджетные социальные фонды.

5) По способу обложения налоги российской налоговой системы классифицируются: по трем группам в зависимости от способов взимания на логового оклада: «у источника», «по декларации» и «по кадастру».

· Исчисление и изъятие налога «у источника» обычно осуществляется органом, который выплачивает доход. В данном случае налог удерживается фактически одновременно с выплатой дохода, что исключает возможность уклонения от его уплаты. Сумма изъятого налога переводится сборщиком - налоговым агентом сразу в бюджет.

· При использовании второго метода налогоплательщик должен представить в налоговые органы налоговую декларацию. На основе этого документа определяется сумма налогового платежа.

· Третий метод предполагает уплату на основании сведений, содержащихся в кадастре. При этом кадастр, представляет собой реестр, содержащий сведения о наиболее типичных объектах (земля, недвижимость и т.д.).

6) В зависимости от применяемых ставок налогообложения налоги подразделяются на прогрессивные, регрессивные, пропорциональные и кратные минимальному размеру оплаты труда (МРОТ).

7) Особой категорией налогов являются так называемые специальные налоговые режимы, что подразумевает следующие способы взимания налогов:

· Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог).

· Упрощенная система налогообложения.

· Система налогообложения при выполнении соглашений о разделе продукции.

· Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности.

Важное практическое значение для формирования бюджетной системы государства имеет группировка налогов по принадлежности к звеньям бюджетной системы. В данном случае налоги подразделяются на:

· Закрепленные, которые на постоянной основе законодательно закреплены за бюджетами соответствующего уровня.

· Регулирующие, доходы от поступления которых распределяются между уровнями бюджетной системы по нормативам, установленным на год или на долговременной основе.

Обобщая изложенное, необходимо подчеркнуть, что классификация налогов имеет не только теоретическое, но и практическое значение, так как она характеризует налоговую систему в целом. С ее помощью осуществляется анализ системы налогообложения, и делаются необходимые выводы для ее дальнейшего совершенствования. Особое значение имеет деление налогов на прямые и косвенные. Соотношение налогов в части властных полномочий позволяет использовать налоговую систему в качестве инструмента регулирования межбюджетных отношений.

Похожие работы

... , согласно МСФО 38, при признании НМА. В табл. 1 перечислены активы компании, которые могут относиться к НМА согласно РСБУ и МСФО. Таблица 1. Нематериальные активы РСБУ (ПБУ 14/2007) МСФО 38 Объекты интеллектуальной собственности (исключительное право на результаты интеллектуальной деятельности) Торговые марки Исключительное право патентообладателя на изобретение, промышленный ...

... странах ЕС, что в Российской Федерации. Даже ставка и доля в бюджете находятся на одном уровне. Однако, что касается налога на недвижимое имущество, то между зарубежными налоговыми системами и налоговой системой Российской Федерации, большое различие. Использование рыночной стоимости объекта принесет больше дохода в бюджет, и будет более справедливым, нежели использование капитальной стоимости. ...

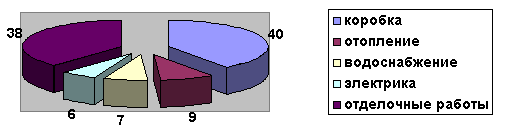

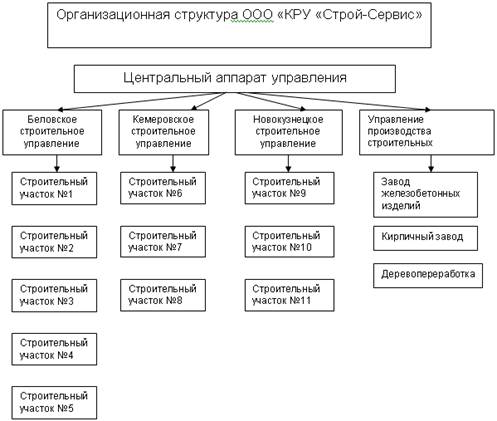

... необходимо организовать работу по поиску поставщиков более дешевого, но качественного сырья, наладить с ними прочные договорные отношения. 3. Оптимизация затрат на предприятиях строительной отрасли 3.1 Методические подходы к экономической оценке ресурсосбережения Анализ, проведенный во второй главе показал, что ООО «КРУ Строй-Сервис» неэффективно использует ресурсы. Этот факт отрицательно ...

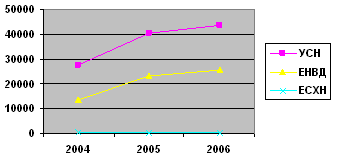

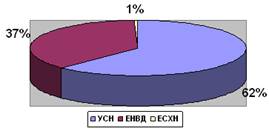

... форму отчетности по нему. В настоящее время объектом налогообложения для российских организаций признается движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств за исключением земельных участков и иных объектов природопользования. 3. Анализ практики применения специальных налоговых режимов Для льготного налогообложения малого бизнеса существуют ...

0 комментариев