Навигация

Роль НДС в федеральном бюджете РФ

2.3 Роль НДС в федеральном бюджете РФ

Напомню, что в России преобладает косвенное налогообложение. Косвенные налоги являются наиболее простыми для государства с точки зрения их взимания, но также наиболее сложными для налогоплательщика с точки зрения укрывательства от их уплаты. Одновременно с этим стоит отметить, что из всего многообразия видов налогов, установленных в РФ, только 4 налога (налог на прибыль, НДС, акцизы и налог на доходы физических лиц) с фискальной точки зрения являются решающими. Из нижеследующей таблицы видно, что в течение последних лет доля НДС в доходах бюджета занимает ровно третью часть (31,1%, 28,7%, 28,8% соответственно).

| 2004 | 2005 | 2006 | |

| Доходы всего, млрд. руб. | 3428,9 | 5127,2 | 6278,9 |

| Сумма НДС, млрд. руб. | 1069,7 | 1472,2 | 1810,9 |

НДС обеспечивает стабильный доход бюджета, так как не зависит от результатов хозяйственно-экономической деятельности субъектов.

В 2008 г. доход бюджет планируется в сумме 6 673,3млрд. руб. Из него НДС по плану составляет 2145млрд. руб. или 32,1%. В принятом бюджете на последующие 3 года (2008-2010) данная пропорция сохраняется.

Поступления НДС в январе-марте 2008 года составили 93,6 млрд. рублей и по сравнению с январем-мартом 2007 года уменьшились на 55,3%. Снижение поступлений связано с переходом на квартальную уплату налога. Таким образом, доля поступлений от НДС за январь-март 2008г. в федеральный бюджет составила 12% (это четвертое место после НДПИ, налога на прибыль и ЕСН соответственно).

В 2009 г. доля НДС в доходах бюджета должна повыситься с нынешних 32,1% до 40,5%, а в 1,4 раза - с 2145 млрд. до 3019,4 млрд. руб. Чтобы этот прогноз реализовался, поступления НДС должны увеличиваться на 17,9% в год. Но пока рост сбора НДС сильно отстает от темпов роста его возмещения. За январь - июль, по данным ФНС, возмещение налога увеличилось на 60% по сравнению с прошлогодним уровнем (до 426,1 млрд. руб.), а поступления - на 3% (до 542,5 млрд. руб.). Проблема сбора НДС действительно стоит остро последнее время. Конкретно данная проблема будет рассмотрена в третьей части работы.

Так же НДС косвенно влияет на другие доходы бюджета: он стимулирует бизнес вкладываться в сырьевые отрасли, что тормозит развитие производства. Но с другой стороны именно благодаря

поступлениям от продажи продукции сырьевых отраслей (в особенности нефть и газ) бюджет имеет профицит с 2001г. Конечно, профицит бюджета также зависит от мировых цен на нефть, но нельзя отрицать роли НДС в данном процессе.

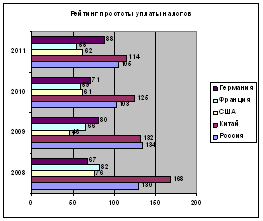

2.4 Опыт применения НДС в зарубежной практике

Широкое распространение НДС получил благодаря подписанию в 1957 году в Риме договора о создании Европейского экономического сообщества, согласно которому, страны его подписавшие, должны были гармонизировать свои налоговые системы в интересах создания общего рынка. В 1967 году вторая директива Совета ЕЭС провозгласила НДС главным косвенным налогом Европы, предписывая всем членам Сообщества ввести данный налог в свои налоговые системы до конца 1972 года.

В том же 1967 году налог на добавленную стоимость начал функционировать в Дании, в 1968 - в ФРГ. Шестая директива Совета ЕЭС 1977 года окончательно утвердила базу современной европейской системы обложения НДС, чем способствовала унификации взимания данного налога в Европе. Последние уточнения в механизм обложения НДС были сделаны в 1991 году десятой директивой, и ее положения были включены во все налоговые законодательства стран-членов ЕЭС.1

В настоящее время НДС взимается более чем в сорока странах мира: почти во всех европейских странах, Латинской Америке, Турции, Индонезии, ряде стран Южной Америки. В США и Канаде применяется близкий по методу взимания к НДС налог с продаж. Обширная география распространения НДС свидетельствует о его жизнеспособности и соответствии требованиям рыночной экономики.

В различных странах существуют разные подходы к установлению ставок НДС. В то же время их средний уровень колеблется от 15 до 25%. В некоторых странах применяется шкала ставок в зависимости от вида товара и его социально-экономической значимости: пониженные ставки (2 - 10%) применяются к продовольственным, медицинским и детским товарам; стандартные (основные) ставки (12 - 23%) - к промышленным и другим товарам и услугам; и, наконец, повышенные ставки (свыше 25%) - к предметам роскоши. Конкретные размеры ставок по некоторым развитым странам мира приведены в таблице:

| Страна | Испания | Германия | Франция | Греция | Россия | Великобритания | Дания |

| Ставка | 16% | 16% | 19% | 18% | 18% | 17,50% | 25% |

| Страна | Австрия | Ирландия | Швеция | Португалия | Нидерланды | Бельгия | Норвегия |

| Ставка | 20% | 21% | 25% | 18% | 17.5% | 21,00% | 23% |

Обширная география распространения НДС свидетельствует о его жизнеспособности и соответствии требованиям рыночной экономики.

Необходимо отметить, что прочному внедрению его в практику налогообложения в немалой степени способствовали следующие факторы.

Во-первых, недостатки, имеющиеся у прямых налогов. К их числу можно отнести чрезмерную сложность налогообложения, широкие масштабы уклонения плательщиков от их уплаты.

Во-вторых, постоянная потребность в увеличении доходов бюджета путем расширения налогооблагаемой базы и повышения эффективности налогообложения.

В-третьих, потребность в усовершенствовании существующих налоговых систем и приведении их в соответствие с современным уровнем экономического развития.

Рассмотрим применение НДС в трех основных ведущих странах Европы: Германия, Франция, Великобритания.

1. Применяемая в налоговой практике Германии схема исчисления НДС проста и реально доступна каждому налогоплательщику. Пожалуй, это самый удобный вариант исчисления НДС, действующий в ЕС. НДС взимается по единой форме и построен таким образом, что все товары и услуги при одинаковой налоговой ставке, попадая к конечному потребителю, оказываются обремененными в одинаковом размере. Размер налога соответствует налоговой ставке, распространяющейся на товар или услугу. При этом неважно, сколько ступеней экономического развития проходит товар или услуга на пути к потребителю - налоговая кумуляция (взимание налога с налога) принципиально исключена, так как применяется практика предварительного вычета налога. Предварительный вычет дает предпринимателю право уменьшить свой НДС на суммы НДС, которые выставлены ему в счет другими предпринимателями за их налогооблагаемые обороты. В качестве предварительного налога предприниматель может вычитать НДС на товары, приобретенные внутри ЕС, а также с ввозимых товаров, уплаченный предпринимателем таможенному правлению при ввозе товара из стран, не являющихся членами ЕС.

В Германии удельный вес НДС в доходах бюджета равен примерно 28% — второе место после подоходного налога. Общая ставка налога в настоящее время составляет 16%. При этом основные продовольственные товары, а также книжно-журнальная продукция облагаются по уменьшенной ставке 8%. Эта ставка не распространяется на обороты кафе и ресторанов. Следует отметить, что НДС имеет некоторую тенденцию к росту. Так, ранее основная ставка составляла 14%, льготная ставка — 7%. Затем основная ставка была повышена до 15, в дальнейшем до 16%. Эти изменения происходили в последние 15 лет прошлого века.

НДС в Германии имеет некоторые особенности. Так, предприниматели, у которых оборот за предыдущий календарный год не превысил 20 тыс. марок, а в текущем году не превысит 100 тыс. марок, освобождаются от уплаты налога на добавленную стоимость. Но, естественно, он лишается при этом и права возмещения сумм налога в выставленных на него счетах. Данный предприниматель является плательщиком подоходного налога, а не НДС. Он имеет право отказаться от положенного ему освобождения от НДС и вести налоговые расчеты на общих основаниях. Если предприниматель получает в календарном году доход не выше 60 тыс. марок, то он имеет право на регрессивное налогообложение и вносит в бюджет лишь 80% от расчетной суммы НДС. Указанные цифры могут меняться при формировании бюджета.

Предприятия сельского и лесного хозяйства освобождены от уплаты НДС. Освобождены и товары, идущие на экспорт. Проводится политика поощрения малого предпринимательства, стимулирования начала процесса предпринимательской деятельности. Однако эти же предприниматели лишены права на вычет выставленных им в счетах предварительных налогов. Им самим также запрещено выставлять счета с отраженным налогом. Из-за такого отказа от предварительного вычета налогов данная ситуация может иметь для мелких предпринимателей как положительные, так и отрицательные последствия. Резонно поэтому, что закон дает им право выбора: либо использовать возможность реализации своего права на неуплату НДС, либо отказаться от такого решения и выбрать путь налогообложения по общим правилам.

2. Именно во Франции был разработан в 1954 г. налог на добавленную стоимость. Его автором по праву считается экономист М. Лоре. Впервые в бюджете Франции НДС появился в 1958 г.

В отличие от большинства западных стран, где ведущее место в доходах бюджета пря подоходному налогу с физических лиц, во Франции, как и в России сегодня, ведущим звеном бюджетной системы выступает НДС. Его доля в доходах бюджета превышает 40%. Операции, связанные с внешним рынком (экспорт), от НДС освобождены. Лица, совершившие операции, относящиеся к экспортным, и уплатившие НДС, могут воспользоваться правом на возмещение. Что касается импортных операций, то они подлежат налогообложению согласно внутреннему праву.

Уплата НДС определяется характером совершаемой сделки и не принимает в расчет финансовое состояние налогоплательщика. Ставка налога едина независимо от цены товара, к которому она применяется. Объектом налогообложения является продажная цена товара или услуги. Кроме розничной цены, сюда включаются все сборы и пошлины, исключая НДС. Из общей суммы вычитается размер налога, уплаченного поставщикам сырья и полуфабрикатов. При продаже товара предприятие полностью компенсирует все свои затраты по уплате НДС и добавляет налог на вновь созданную на предприятии стоимость. Именно эта часть НДС, включаемая в продажную цену, перечисляется в бюджет. Вся тяжесть налога ложится не на предприятие, а на конечного потребителя данной продукции.

Во Франции действуют четыре ставки НДС.

Основная ставка налога равна 18,6%. Повышенная ставка 22% применяется к некоторым видам товаров: автомобилям, кинофототоварам, алкоголю, табачным изделиям, парфюмерии, отдельным предметам роскоши, например ценным мехам. Пониженная ставка 7% установлена на товары культурного обихода. В это понятие входят книги. Самая низкая ставка 5,5% применяется для товаров и услуг первой необходимости. К этой категории относится большинство продуктов питания, кроме шоколада и алкогольных напитков, продукция сельского хозяйства, медикаменты, жилье, транспорт, туристические и гостиничные услуги, грузовые и пассажирские перевозки, зрелищные мероприятия, обеды для работников предприятий.

По НДС имеются значительные льготы. Прежде всего льготируется малый бизнес. Налоговым законодательством установлено, что предприятия могут освобождаться от уплаты НДС в том случае, если за предыдущий финансовый год их оборот не превысил 70 тыс., франков. При этом они пользуются режимом освобождения от НДС с начала года, следующего за отчетным.

Кроме этого, от НДС освобождаются:

— деятельность государственных учреждений, направленная на осуществление административных, социальных, культурных и спортивных функций;

— медицина и образование;

— деятельность людей некоторых свободных профессий; частных преподавателей, частнопрактикующих врачей, людей, занимающихся духовным творчеством.

Есть виды деятельности, где возможно освобождение от НДС. Точнее говоря, налогоплательщику предоставляется возможность выбора: платить НДС или подоходный налог. Сюда относятся сдача в аренду помещений для экономической деятельности; финансовое и банковское дело; литературная, артистическая, спортивная деятельность; муниципальное хозяйство.

Налог на добавленную стоимость дополняется рядом косвенных пошлин (или акцизов), которые также представляют собой налоги на потребление. Некоторые из них взимаются в пользу государства, другие перечисляются в бюджеты местных органов управления.

3)В Англии НДС занимает по доле в доходах второе место после подоходного налога и формирует примерно 17% бюджета страны. Базой обложения НДС выступает стоимость, добавленная на каждой стадии производства и реализации товаров и услуг.

Стандартная ставка 17,5%, сниженная ставка 5% применяется для домашнего топлива и энергии и для установки энергосберегающих материалов в хозяйствах с низким уровнем дохода согласно государственной программе. По нулевой ставке облагаются: продовольственные товары, книги, лекарства, импортные и экспортные товары, топливо и энергия для домашнего пользования, плата за воду и канализацию, строительство жилых домов, транспортные услуги, детская одежда, а также почтовые и финансовые услуги, страхование, ритуальные услуги.

Стандартная ставка может изменяться ежегодным парламентским актом о финансах. Кроме того, через механизм делегированного законодательства Казначейство в определенных случаях вправе изменять ставку НДС на 25% от существующей, т.е. уменьшить ее до 13,125% или увеличить до 21,875%. Нулевая же ставка НДС означает, что товар попадает под обложение НДС, но налоговый оклад рассчитывается по ставке 0%. При этом применение нулевой ставки НДС более выгодно налогоплательщику, чем освобождение от налога, так как лицо, реализующее товар, вправе зарегистрироваться как плательщик НДС и потребовать возврата ранее уплаченных сумм по НДС.

Годовой уровень объема продаж, свыше которого продавцы должны регистрироваться для НДС, составляет 50000 фунтов стерлингов. Определенные товары и услуги освобождаются от НДС, либо являясь исключениями, либо облагаясь по нулевой ставке.

Похожие работы

... , согласно МСФО 38, при признании НМА. В табл. 1 перечислены активы компании, которые могут относиться к НМА согласно РСБУ и МСФО. Таблица 1. Нематериальные активы РСБУ (ПБУ 14/2007) МСФО 38 Объекты интеллектуальной собственности (исключительное право на результаты интеллектуальной деятельности) Торговые марки Исключительное право патентообладателя на изобретение, промышленный ...

... странах ЕС, что в Российской Федерации. Даже ставка и доля в бюджете находятся на одном уровне. Однако, что касается налога на недвижимое имущество, то между зарубежными налоговыми системами и налоговой системой Российской Федерации, большое различие. Использование рыночной стоимости объекта принесет больше дохода в бюджет, и будет более справедливым, нежели использование капитальной стоимости. ...

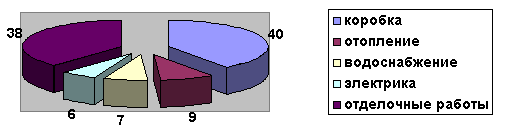

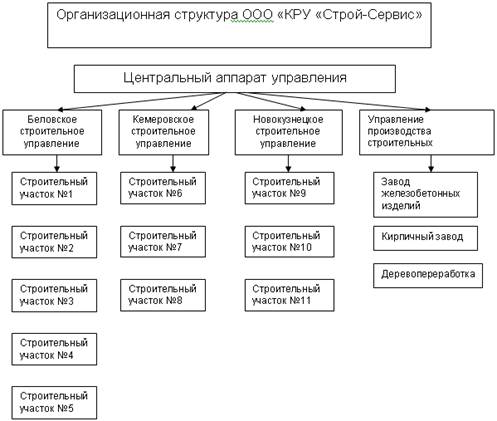

... необходимо организовать работу по поиску поставщиков более дешевого, но качественного сырья, наладить с ними прочные договорные отношения. 3. Оптимизация затрат на предприятиях строительной отрасли 3.1 Методические подходы к экономической оценке ресурсосбережения Анализ, проведенный во второй главе показал, что ООО «КРУ Строй-Сервис» неэффективно использует ресурсы. Этот факт отрицательно ...

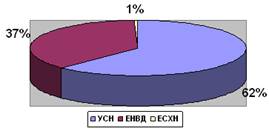

... форму отчетности по нему. В настоящее время объектом налогообложения для российских организаций признается движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств за исключением земельных участков и иных объектов природопользования. 3. Анализ практики применения специальных налоговых режимов Для льготного налогообложения малого бизнеса существуют ...

0 комментариев